BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD-0.71%

ADA/HKD-0.71% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD-0.44%

XRP/HKD-0.44%編者按:本文來自加密谷Live,作者:TaoHuang、KevinYang、ArvinWang、CaraCao,來自IDEG投研團隊,翻譯:Sherrie,Odaily星球日報經授權轉載。一、蓬勃發展的期權市場

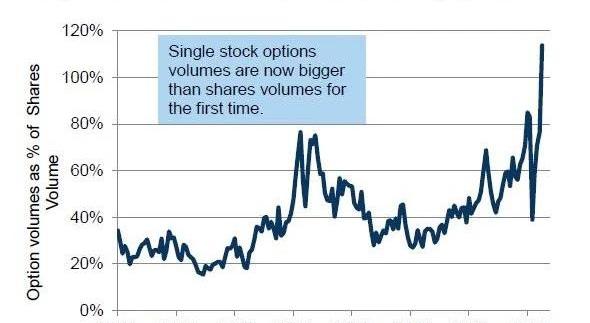

作為一種相對復雜的金融工具,普通投資者對期權可能并不十分熟悉。但是在傳統金融市場,期權早已被大量應用在不同的投資策略組合中,用以緩解風險、提高收益。尤其是2020年上半年,新冠疫情疊加發酵已久的經濟衰退,導致全球市場劇烈波動。在此背景下,通過運用期權構造各種金融組合來緩解風險的需求愈發凸顯。隨著2020年期權市場交易量的激增,更多的投資者開始將目光轉向到了這個神秘而又存在已久的市場。個股期權市場交易量首次超過股票市場據高盛的研究報告顯示,由于散戶投資者的大量涌入,2020年初至今,美國個股期權的交易量增長了129%,其中僅7月就增長35%,創下了歷史新高。當月,美國個股期權日均交易量首次超過了股票,交易量的比值達到了1.14。

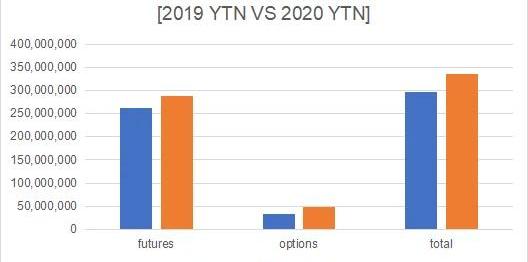

數據來源:GoldmanSachsGlobalInvestmentResearch,OptionMetrics,Dataasof21-July期權交易同期領漲衍生品市場據ICE最新報道,2020年年初至11月,在ICE交易所中結算的期權合約總成交量為3,350,772張,同比增長42.24%。反觀期貨市場,2020年結算合約總量為21,839,492張,雖然絕對值高于期權,但同比增長僅10.06%。

Matrixport:比特幣多頭應轉向看漲期權以優化其交易:金色財經報道,加密貨幣服務提供商Matrixport周四表示,加密貨幣交易者應考慮將資金從比特幣(BTC)轉為與加密貨幣相關的看漲期權,以優化其交易。Matrixport研究和戰略主管Markus Thielen表示,可以預見的是,加密貨幣市場在夏季的幾周內變得非常安靜。這導致交易量和波動性顯著下降。投資者可能最好用比特幣期權取代比特幣現貨,尤其是看漲期權,因為較低的波動性使期權價格更便宜。[2023/7/28 16:04:44]

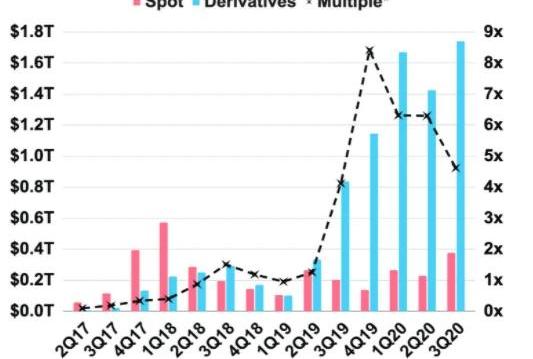

數據來源:ICE可見,不管是和股票市場相比,還是在衍生品市場內部比較,期權交易市場的表現都十分亮眼。數字資產期權市場發展迅猛期權市場的發展,是傳統金融趨于成熟的標志之一。在創新和發展速度呈指數級增長的數字資產行業,期權及由此構建的結構化產品也在逐漸占據市場的一席之地。從Kraken給出的數據可以看出,數字資產市場上,衍生品已完全取代現貨成為主導市場。衍生品的名義交易量從2017年Q2的6百億美元激增至2020年Q3的超1.7萬億美元。

期權衍生品交易平臺Seaweed Finance:Dapp上線時間將推遲:據Seaweed Finance官方消息,為滿足Seaweed Dapp鏈上可查數據完全可追溯,Seaweed 正在與Heco主網共同攻克全節點信息可查解決方案。Seaweed CTO Coke表示,期權交易業務作為Seaweed主營業務,需要保證鏈上交易數據完全可追溯,以最快速度解決當前Heco主網查詢節點上限,是必要而關鍵的。相信在Heco主網的幫助下,該問題將在本周內得到解決。Seaweed Dapp具體上線時間將于近期在其官網公示。

Seaweed Finance 是首個基于HECO鏈上的期權衍生品交易平臺,通過利用革命性的BSM定價模型和AMM流動性池,Seaweed旨在為DeFi生態系統建立一個強大的金融衍生平臺。[2021/3/29 19:25:57]

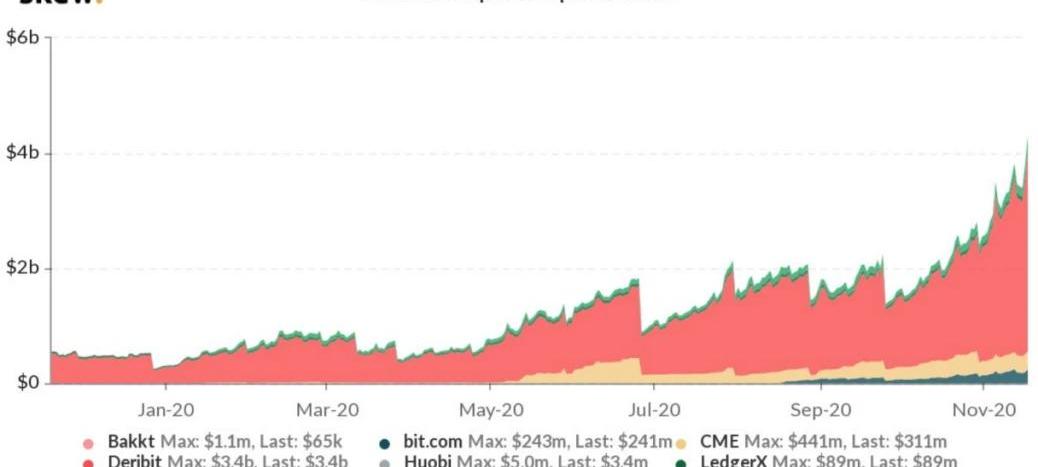

數據來源:Kraken,CryptospotvolumeVSCryptoderivativesvolume從Skew發布的下列三個數據中可以看出,自2020年年初以來,數字資產衍生品市場里的期貨和期權的未平倉交易量大幅上漲,其中期權市場的交易量漲幅尤為突出。

總價值超53億美元的BTC期權將于3月26日到期:Deribit官方發推稱,其當前BTC期權未平倉合約價值120億美元;ETH期權未平倉合約超過27億美元。與此同時,總價值超53億美元的比特幣期權未平倉合約將于3月26日到期。目前,即將到期的BTC期權最大痛點為4萬美元。注:期權中的最大痛點,在這個價位的期權買方最痛苦,也就是虧損最大, 即損失所有權利金,而期權賣方(機構居多)則獲利最大,標的結算價會趨向于期權市場價值最低點位。[2021/3/16 18:48:20]

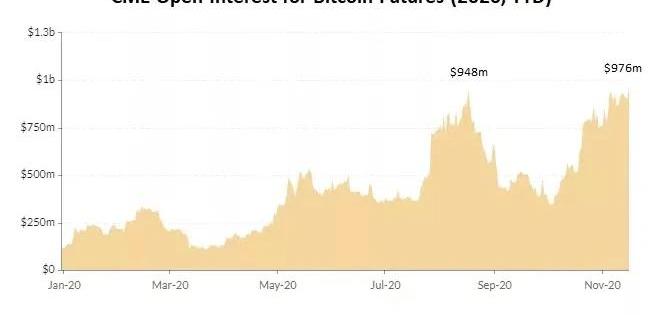

數據來源:Skew根據CME和Skew的數據顯示,截至2020年12月10日,BTC期權市場目前OI接近47億美元。而ETH期權市場,也達到了8.5億美元的未平倉權益規模。二、期權的價值

從1973年4月26日芝加哥期權交易所開張,第一次進行統一化和標準化的期權合約買賣開始,到2020年傳統期權市場和數字資產期權市場的雙爆發,期間期權市場雖然經歷起起伏伏,但總體呈現上升趨勢,側面體現了期權市場的內在價值和時間價值是經得起歲月考驗的。對于普通買方來說,期權有三個比較重要的價值:一、期權是對沖基礎股票風險的絕佳工具。這里要注意的是,對沖的根本是防止虧損,而不是主要的賺錢策略。二、與股票相比,期權的進入成本低,允許投資者或交易者持有少量頭寸入場。三、增加投資策略的靈活性。期權使投資者能夠較為靈活地交易基礎證券的任何潛在變動,只要投資者對有價證券的價格波動有一定看法和預測,就可以使用期權策略。當然,期權市場也具有一定風險,主要體現在流動性低、操作原理復雜和可能損失的期權費,但期權買方的損失和風險是可以提前根據其自身情況進行控制的。期權賣方的最大收益為期權費,但對應了長尾風險。若標的股票價格上漲并大幅高于行權價,期權賣方的虧損則有可能數倍甚至數十倍于期權費。由于期權賣方處在一個長期承擔無限風險的處境,所以大多數期權的賣方都是風險承受能力較高的專業投資機構,如投行、基金或者保險公司。在建立了期權賣方倉位后,除了時間作為緩沖,期權賣方還可通過止損交易策略、Delta對沖等策略對沖掉部分的風險。三、以期權構建的結構化收益產品

比特幣期權未平倉合約達20億美元,今年已增長6倍:Skew發推表示:目前比特幣期權未平倉合約總量已經達到20億元,相較于今年年初3億左右的數量增長了6倍。[2020/8/20]

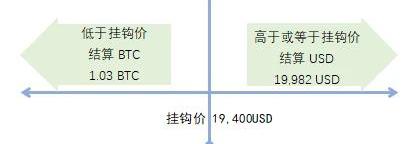

期權的套期保值以及對沖風險等這些特性,使得其非常適合構建多元化的結構性理財產品,雙幣理財就是其中的典型代表。雙幣理財產品與貨幣匯率掛鉤,根據投資者對匯率的預期,通過不同的投資組合在兩種貨幣間的匯率差進行套利。投資者可以使用某一幣種A進行投資或存款,合約到期日時以幣種B取出。因為不同幣種之間的匯率差浮動頻率較大,因此雙幣理財具有一定風險,但也會提供相對高的收益率。在傳統金融領域,特別是在亞洲的銀行,雙幣理財產品早就有相當成熟的應用。日本的雙幣理財存款自1990年代面世以來流行至今30年。中國亦在2005年由招商銀行和光大銀行首批發起并推出了這種產品。目前國內的雙幣理財主要可以分為以下幾種模型。光大銀行模式:以人民幣作為投資本金,將所產生的利息兌換成美元,然后將此美元作為投資本金再進行外幣理財。最后,以美元來結算外幣產生的收益和本金。招商銀行模式:投資本金由人民幣和美元共同組成,先將美元折合成人民幣,作為投資本金,到期后以人民幣的形式返還,然后將人民幣兌換成美元,然后和美元部分的資金一起作為投資本金進行外幣理財,到期后以美元結算收益。匯豐銀行模式:其本質類似期權,投資時存在兩種貨幣,投資期限可理解為期權期限,投資者在購買時與銀行確定一個協議匯率為期權執行價格,并且在其基礎之上還存在不同的費率即期權的價格。通常來說這種投資組合的賬面收益率要比一般的理財產品高一些,但其中也有一些風險,其主要的風險在于人民幣兌美元或歐元等外幣的匯率。匯豐銀行的結構模型又明顯異于其他兩類,作為結合了外匯和期權的結構化產品,將是本文討論的重點。現有的數字資產雙幣理財產品是一種浮動收益非保本型投資產品,特點是「一次投資,兩種收益」,收益模型較為與眾不同。以BTC本位為例投資者在12月1日購買了一份期限為11天的「BTC-USD雙幣理財」產品,假設當天BTC報價為19,200美元,其他相關參數如下:掛鉤價:19,400美元到期日:12月12日投資金額:1枚BTC收益率:3%在到期日12月12日時,將會有兩種可能的結算方式:若BTC的結算價格低于掛鉤價19,400美元,將會以BTC進行結算,結算金額=(1+收益率)*購買數量=(1+3%)*1=1.03BTC。若BTC的結算價格高于或等于掛鉤價19,400美元,將會以USD進行結算,結算金額=(1+收益率)*掛鉤價格=(1+3%)*19,400=19,982USD。

動態 | 100萬美元的BTC期權頭寸將于12月28日到期:據news.bitcoin報道,在2017年12月,芝加哥大學捐贈基金(University of Chicago endowment)前投資組合經理、區塊塔資本(Blocktower Capital)現任首席信息官Ari Paul利用比特幣期權進行了有史以來規模最大的投機性交易。這些將于2018年12月28日到期的合同,幾乎可以保證這些投資會以全部虧損的形式結束。[2018/12/10]

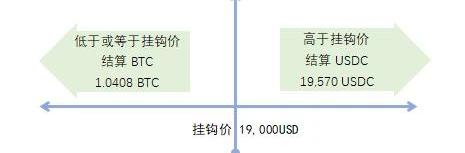

以USD本位為例投資者在12月1日購買了一份11天的「USD-BTC雙幣理財」產品,假設當天BTC報價為19,200美元,其他相關參數如下:掛鉤價:19,000美元到期日:12月12日投資金額:19,200美元收益率:3%在到期日12月12日時,也將會有兩種可能的結算方式:若USD-BTC的結算價格低于或等于掛鉤價19,000美元,投資者將會以BTC進行結算,結算金額=購買數量/掛鉤價*(1+3%)=19,200/19,000*(1+3%)=1.0408BTC。若USD-BTC的結算價格高于掛鉤價19,000美元,投資者將會以USD進行結算,結算金額=(1+收益率)*掛鉤價格=(1+3%)*19,000=19,570USD。

幣本位購買時,若結算時幣價高于或等于掛鉤價,則投資者可以高位套現離場;若結算時幣價低于掛鉤價,則投資者可以獲得更多BTC。法幣本位購買時,若結算時幣價高于掛鉤價,則投資者可以獲得更多USD;若結算時幣價低于或等于掛鉤價,則投資者可以相對低價抄底BTC。概括來說,雖然在到期日時BTC-USD結算價會有所變化,但投資者總會得到3%的確定收益,唯一的不確定性是回款資金的類型。四、雙幣理財產品的適合人群

對于在持有BTC和持有美元之間無法抉擇的投資人而言,選擇權本身可能已經變成了負資產。此時其可以通過將選擇權出售給市場,從而獲取一定補償。由于數字資產高波動率的特點,這種補償往往比傳統收益更高。例如礦工,這類持有BTC并有變現需求,同時又積極看好BTC增長潛力的群體,可通過雙幣理財實現更高價位出售BTC;而若投資期間BTC價格回落,礦工也愿意兌換更多的幣本位收益。另一類群體則較為普通,即那些想在BTC市場獲得相對穩定收益,但對市場波動缺乏判斷且愿意低位持有BTC的投資者,可以通過雙幣理財在幣價高位時獲得美元收益,低價時抄底BTC。雙幣理財這一產品擺脫了單一本位限制,為不同類型的投資人提供了更多維的獲利空間。五、數字資產結構化產品的潛力

結構化產品是近年來傳統市場發展最為迅速的一類金融產品,其之所以受到機構投資者的青睞,在于其條款設計上的靈活高效,可以緊貼投資者的個性化需求,成為資產管理的有力工具。基于期權構建的結構化產品,豐富了數字資產市場的收益類型,滿足了更多資本的訴求。本文所述的雙幣理財僅是各類結構化產品中較為簡單的一種。長期以來,數字資產市場收益來源單一、收益波動巨大的特點,一直被傳統資本所詬病。而結構化產品的推陳出新,則改善了這一問題,讓更多差異化的資本能夠共享數字資產市場發展的紅利。2020年,我們見證了期貨、期權等金融工具在數字資產行業的蓬勃發展;DeFi與CeFi規模的指數式成長;結構化產品的需求進一步增加。這些金融創新,加速了數字資產領域的多層次資本市場發展,是本行業日趨完善、成熟的表現。未來數字資產市場的分層將更加豐富,吸引的資本類型也將更加多元化。關于IDEGIDEG是一家專業的數字資產管理公司,其主要業務包括資產管理、大宗交易、做市及結構化理財服務。作為傳統資本與數字資產市場的橋梁,IDEG致力于向投資機構、家族辦公室及高凈值人士提供合規、安全、專業的一站式服務。

本文系ChainHillCapital仟峰資本管理合伙人Carrie獨立撰寫,未經授權嚴禁轉載,轉載、獲取PDF完整版等事宜請聯系ChainHillCapital仟峰資本公眾號.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。還有15天,動蕩魔幻的2020年將迎來最終章.

1900/1/1 0:00:00BTC價格過17萬,又創新高了BTC最近表現真的是很喜人,不斷的刷新歷史新高,突破了上一波牛市的新高后,已經又漲了30%了,比特幣的體量已經這么大了,竟然漲勢還能如此的好.

1900/1/1 0:00:00終于,今天上午,頭部交易聚合器1inch.exchange發幣了。正如它的Logo那樣,這家在不發幣、不挖礦的情況下交易量就沖到DEX市場前三,下轄兩家交易所外加一個Gas錨定幣的平臺幣,注定「.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:RyanSeanAdams,翻譯:Olivia,Odaily星球日報經授權轉載。親愛的Bankless玩家,我們的分析工具正在不斷改進.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。即便提前對外公布自己收到了SEC起訴函,Ripple也沒能擋住恐慌的投資者砸盤離場.

1900/1/1 0:00:00