BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.2%

ETH/HKD+0.2% LTC/HKD+1.1%

LTC/HKD+1.1% ADA/HKD+0.78%

ADA/HKD+0.78% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD-0.15%

XRP/HKD-0.15%編者按:本文來自IPFS原力區,作者:Tony,星球日報經授權發布。最近關于FIL+DeFi的概念比較火,我們來聊聊應該關注的點,通過思考的方式尋找適合自己的去中心化產品。9月22日,Filecoin項目負責人Colin在SpaceRace1慶典上提及DeFil的想法,希望借助以太坊上的生態來實現Filecoind的DeFi。目前而言,DeFil市場比較急切的應用是礦工對FIL借貸的需求。

DeFi+FIL=DeFil,來源:Filecoin官方,2020-09-22之前在《Filecoin抵押背后的“借貸潮”》一文已經提及過中心化借貸,這次我們來聊聊去中心化借貸。1)去中心化借貸是什么?

針對去中心化借貸,?戶需要提供一些抵押品來進行借貸。隨著身份驗證逐步成熟,有可能會發展為信用借貸,這時不需要超額抵押的借貸形式。如果大行情波動出現資不抵債的情況,會出現資產清算的風險。DeFil的設計和使用是:1、以智能合約來保障所有行為是可被信任的;2、為了促進FIL的借貸,加強流動性。因為以太坊的去中心化借貸產品比較成熟,同時官方會結合以太坊生態作為拓展,所以本文會借鑒以太坊上的應用來探索的DeFil的發展路徑。2)借貸主要類型

研究:瑞士受加密貨幣行業危機的影響較小:金色財經報道,一項研究稱,雖然圍繞數字資產建立的全球產業正在虧損,工作崗位也在減少,但瑞士似乎相對較好地度過了這場風暴。事實上,在過去動蕩的一年里,更多的加密貨幣公司在該國定居,而不是那些離開它的公司,或者整個業務。[2023/1/21 11:25:03]

去中心化撮合借貸:DharmaDharma是去中心化撮合借貸的項目,該種形式即是需要雙方一對一的貸款和借款數量是相等的,即是需要對手盤。這種借貸方式可理解為一個去中心化的借貸平臺,然后雙方通過確認信息以及保證金后,展開的借貸協議,所有行為都是在鏈上。只貸不借模式:MakerDAOMakerDAO相當于有一個很大的資金池,然后資金池就里面有ETH和DAI。借貸人通過抵押ETH借出MakerDAO平臺發行的穩定幣DAI,MakerDAO只有貸款方沒有借出方。流動池借貸:CompoundCompound比Dharma優化了很多,即使不以綁定某個交易的對手盤獲得利息為前提,而是把借方和貸方分別看作兩個整體流動池,在流動性交易池進行借貸,即是總貸方和總借方的需求總數量之間達成的借貸交易。借款人支付的利息,會根據借貸的比例分配給所有放貸人,所以不會出現一對一借貸的低流動性情況。對于DeFil借鑒來說,其功能肯定屬于有借有貸的形式,因為被借出的FIL需要被用作抵押,同時流通池的形式會大大提高借出資產的利用率,也適合多樣性的借貸者。3)DeFil的關鍵點

研究:比特幣開采占全球溫室氣體排放量的 0.1%:金色財經報道,劍橋另類金融中心(CCAF)的一份新報告發現,比特幣開采約占全球溫室氣體排放量的 0.10%。根據報告,這個數字每年相當于 4835 萬噸二氧化碳。根據周二公布的數據,該研究所還估計,該行業使用的能源中有 37.6% 來自可持續資源。這些數字基于 1 月份比特幣開采的地理分布。CCAF 獲取了其最新數據,并將其與有關不同地區發電方式的公共信息相結合。[2022/9/27 22:33:02]

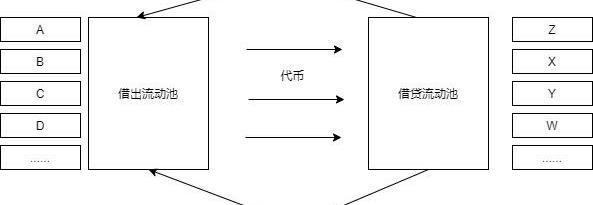

根據以上項目分析,我們可以得出一些關于去中心化借貸的關鍵點:流動池形式、超額抵押、抵押資產追加、交易價格、利息設定。1、流動池形式。因為點對點的借貸效率過低,很難順利撮合交易,導致閑置FIL難以使用。如借出方A有100個FIL可出借,但是借貸方Z需要200個FIL,A和Z達成不了借貸交易。此時,就需要為Z找一個剛好可借出200個FIL的出借方。而流動池的概念就是涵蓋所有出借方和借貸方池子,出借方池子可能會包含A、B、C、D、E、F.......所有金額,對于Z借貸200個FIL的需求,就可以從出借方池子中滿足,利息收益則均攤。

研究:加密市場市值增長10%會使非洲小型公司市值降低0.76%:金色財經報道,開羅美國大學(American University in Cairo)兩位助理教授Mina Sami和Wael Abdallah進行的一項研究表明,加密貨幣市值每增長10%,“非洲微型實體”的市值就會下降0.76%。

研究結果還表明,競爭較弱行業的公司“更有可能受到加密貨幣市場擴張的傷害”。例如,這兩位作者在報告中總結說,加密貨幣市場“對非洲的能源、金融、工業和消費服務部門有相當大的影響。”

作者表示,相比之下,房地產和信息技術行業受加密市場增長的影響較小。同時,作者聲稱他們的研究強調了擁有“內部戰略和公司經驗”的重要性。這些特性對于必須與加密貨幣競爭的非洲公司來說至關重要。(news.bitcoin)[2022/4/2 14:00:42]

流動池借貸交易,來源:IPFS原力區,2020-12-222、超額抵押。目前階段,無論是中心化借貸還是去中心化借貸,都需要其他加密資產進行抵押,而在DeFi中較常見的是超額抵押,不同協議超額比例不同,市場上主要為100-150%。如,假如A需要借價值100元的FIL,可能需要進行抵押150元的ETH、BTC或者其他支持資產等。3、質押資產追加。所有抵押債倉位都有統一的超額抵押率要求,如果抵押品下跌,平臺就需要補充抵押品或清算,以維護借貸人的資產安全。如果抵押率低于清算率,就會觸發抵押債倉清算,平臺直接通過智能合約拍賣或出售,類似于股權質押融資中的平倉機制。4、交易價格。交易價格包含借貸價格和清算價格,即操作借貸行為/清算行為產時的定價問題,有中心化和去中心化決策。中心化決策慣常做法參考一些中心化機構價格或持幣者投票價格,去中心化決策即是通過一些參數設定或者預言機做決策。5、利息設定。借貸利息的設定也分中心化或者去中心化,有些固定利率中心化做法,但流動性較低;有些則是通過設定一些參與作為參考依據。以上五點,其中借貸價格和利息設定最為關鍵,因為一旦操作不好,可能會給流動池造成很大的損失。4)借貸價格解析

Visa研究:三分之一的新加坡中小企業計劃接受包括BNPL和加密貨幣在內的數字支付:2月10日消息,根據Visa商業研究報告,新加坡94%的中小企業(SMB)將在2022年接受某種形式的數字支付,如電子錢包應用程序(59%)、移動非接觸式支付(58%)和非接觸式卡(43%)。此外,三分之一的企業還計劃通過先買后付(BNPL)解決方案和加密貨幣接受支付。

據悉,57%的新加坡人預計在2022年將更多地使用數字支付。而年輕一代正在推動這一轉變--千禧一代(66%)和Z世代(47%)比嬰兒潮一代(41%)更有可能增加他們對數字支付的使用。(The Fintech Times)[2022/2/10 9:42:57]

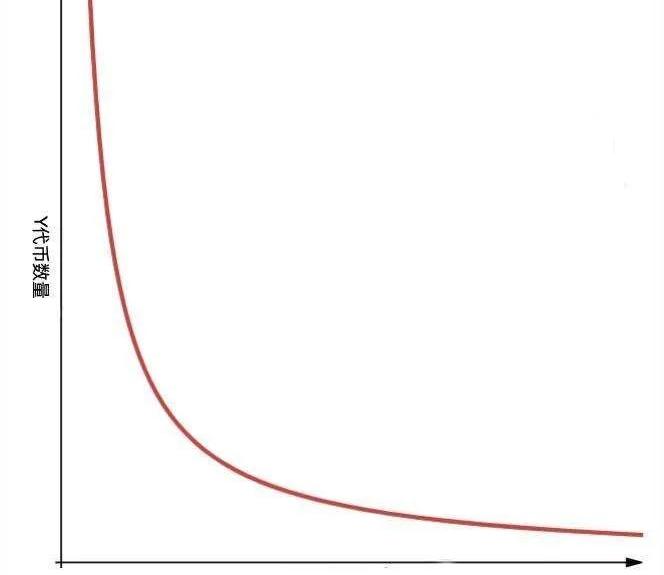

隨著今年DeFi火熱起來,閃電貸被報道遭遇了多起攻擊,損失了數百萬美元。隨后我們發現,多次遭受攻擊的原因都是基于價格設定的漏洞,那么我們該如何正面價格?關于借貸價格有兩種來源:鏈上和鏈下。鏈下即是通過行情軟件或交易所價格API獲取現有的鏈下價格數據,有可能會展開一些價格加權,并將其帶到鏈上。該方式反應較慢,存在有一定的滯后性,容易受中心化機構的價格變化而被操作交易;鏈上即是通過查詢鏈上去中心化交易所,計算而得出。目前該方式比較主流,但是也因有些算法不夠精密而導致被操控市場。以最經典的Uniswap為例,展開一下價格的核算,希望可帶來一些思考:Uniswap數量的乘積固定和價值對等在A-ETH的流動池里,X*Y=k。X、Y分別是流動池里A和ETH的數量,該資金一般由流動性提供者LP提供,可理解為他們提供這些通證作為市場借貸。

Gamban研究:56%的英國公眾將加密貨幣交易視為賭博:Gamban公司的研究表明,56%的英國公眾將加密貨幣交易視為一種賭博。(EGR)[2021/7/24 1:12:27]

來源:Uniswap,2020-12-22那么X、Y的數量如何設定,Uniswap設定了PriceA*X=PriceETH*Y①。那么如何求某個時刻的借貸價格?

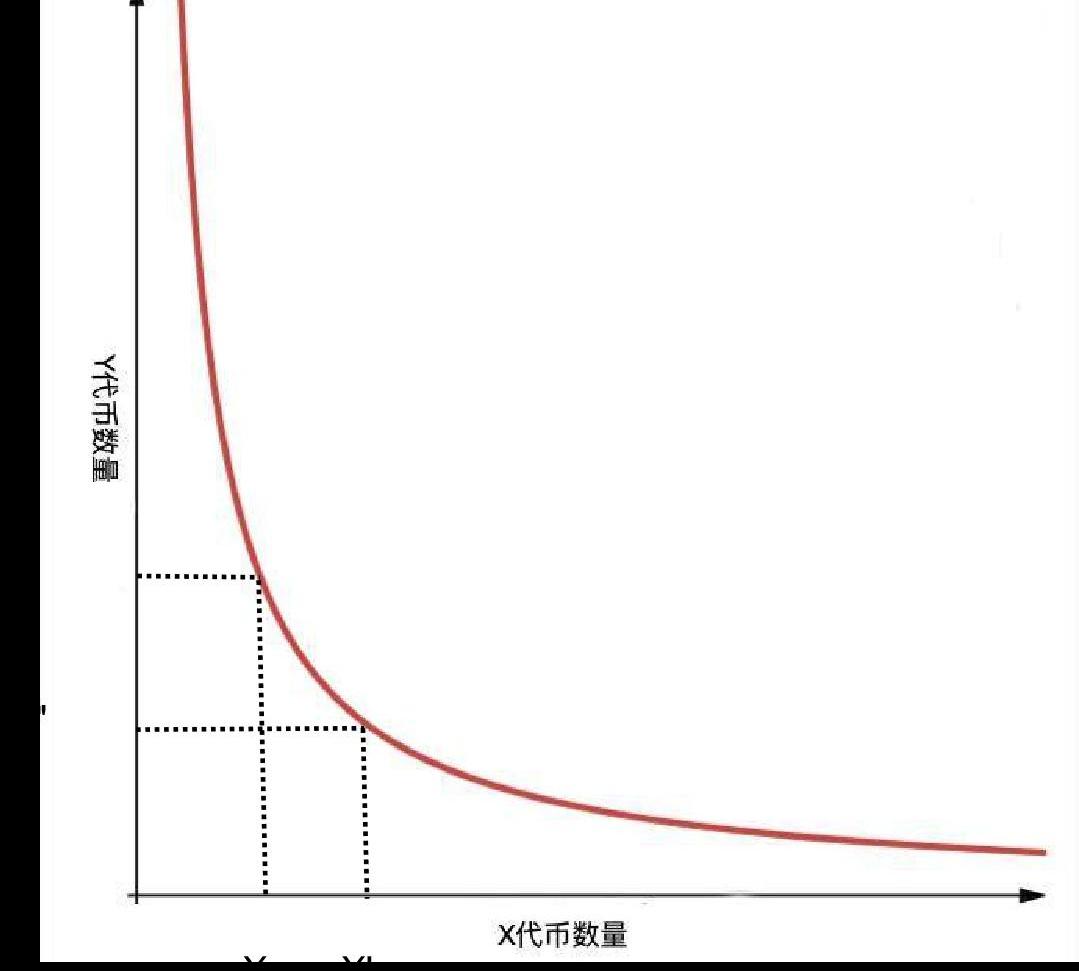

交易前后數量,來源:Uniswap和IPFS原力區,2020-12-22已知買入A代幣數量為:X’-X,那么需要支付Y-Y’個ETH。那么當代入①,得出PriceA/PriceETH=/,即可理解為中心化交易所的交易對,而這塊是去中心化的交易匯率。因為A-ETH交易池PriceA*X=PriceETH*Y,隨著購買A代幣數量越多,X會越來越少,ETH的Y的數量會越來越多,直接提高了A對ETH的兌換價格,即是滑點過大。部分投機者會利用A-ETH交易池“滑點”與中心化交易所的差別進行套利。所以有些DeFil的去中心化借貸可能會參考Uniswap的一些參數來設定價格或者利率,該行為可能需要繼續完善,例如:加大DeFil的流動池,增加深度,避免大玩家出現導致滑點過快;加入一些中心化參考因素;以及后來UniswapV2中引進的時間加權平均價格,而不是某一時刻價格;如Banlance增加了一個W資產權重參數,拓展到三維的角度來核算價格,使兌換價格更加穩定。5)利息設定解析

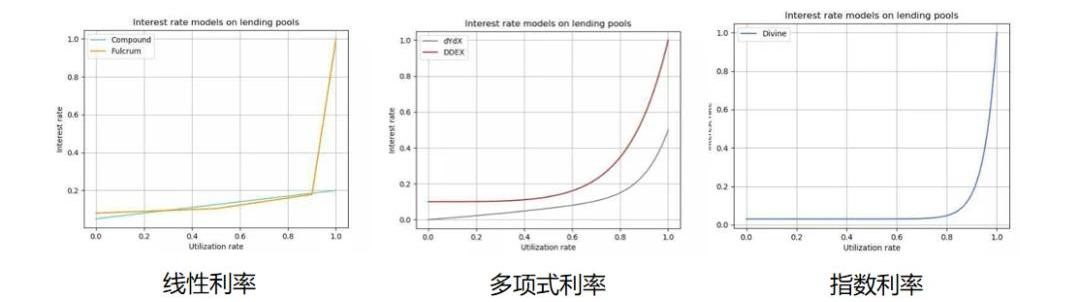

一般而言,在去中心化借貸利率中,利息模型主要為了符合項目的供需設定的,主要有三種:線性利率、多項式利率和指數利率。

來源:8btc.com,2020-08-21以上三個利率函數都會以資金利用率作為一個橫坐標,即借貸金額占總資金池的占比。三者的設定主要是為了在不同階段來進行激勵市場或者實現平滑。線性利率則可以在不同階段實現快速變化資金利用率;多項式利率和指數利率可實現在整個階段平緩上漲的過程,不過可能上漲的緩慢程度不同,指數利率增長可能會相對較后。6)DeFil現狀

對于DeFil而言,主要需要實現的是激勵市場上的出借方和平衡借貸雙方的利率關系。利率在不同階段參數有利于促進借出方的參與和借貸方的借入,需要根據市場行為來調整;同時也有些商家會發行的新型通證來作為激勵,但其能否作為一個長期的穩定媒介需要值得深思,否則只會曇花一現。以上僅僅是基于目前以太坊網絡上的借貸項目做DeFil的研究參考,目前來說DeFil的直接實現可能需要跨鏈的實現,可能需要較長時間實現;間接的實現則是映射資產到ETH上,通過以太坊上的底層的協議來實現借貸功能。總的來說,我們如果使用一個去中心化的FIL借貸產品,核心是需要考慮價格和利率的設定。價格方面主要是保障FIL價格是被合理評估;而利率則是保障我們的收益最大化。

Tags:FILDEFIEFIDEFfilecoin幣會漲到多少錢defibox幣價格pefi幣在哪里可以交易DEFLY價格

編者按:本文來自金色財經,Odaily星球日報經授權轉載。2020年,比特幣已經從312大跌的最低點的3338美金上漲突破24000美金,對于投資者來說,如此巨大的漲幅,只要抓住機會并保持樂觀的.

1900/1/1 0:00:00當前大部分DeFi借貸平臺以超額抵押的方式運行,這意味著,你想要借出來一千塊錢,就得先抵押價值一千八百塊的ETH才行.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。因為比特幣地址是公開透明的,并且很多交易所、機構和個人往往也會因為個人公開或是機構公開亦或是被人們“猜測到”等原因,被人們.

1900/1/1 0:00:00編者按:本文來自彩云區塊鏈,Odaily星球日報經授權轉載。Ledger首席執行官PascalGauthier表示,該公司將不賠償那些在黑客網站上被泄露其個人數據的客戶,包括那些泄露了家庭住址的.

1900/1/1 0:00:00前言 Huobi在12月22日下午2點上線Marlin通證POND,最高漲幅達11倍。僅在一天前,POND在去中心化交易所Uniswap上線后,同樣實現較好漲幅.

1900/1/1 0:00:00編者按:本文來自DCNews,作者:Mark,Odaily星球日報經授權轉載。近日,Messari創始人RyanSelkis在《2021年加密投資理論報告》中提到,接下來的2021年加密市場將迎.

1900/1/1 0:00:00