BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.6%

ETH/HKD-0.6% LTC/HKD+0.57%

LTC/HKD+0.57% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD-0.97%

SOL/HKD-0.97% XRP/HKD-0.34%

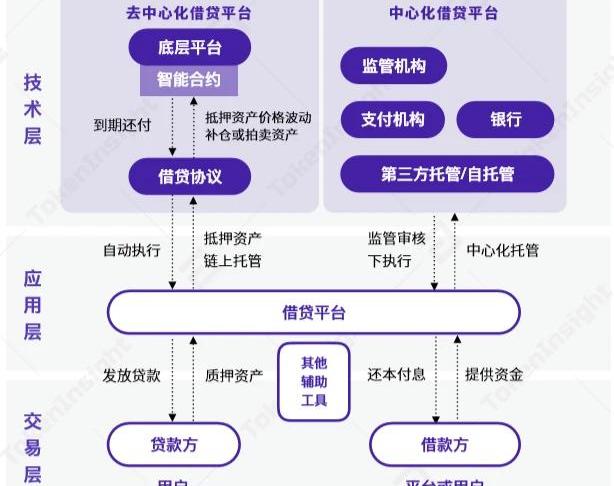

XRP/HKD-0.34%今年說是DeFi元年完全不過分,一年之中DeFi掀起來無數次高潮,雖然到年末比特幣強勢接棒,DeFi似乎陷入了式微的狀況,但是幣圈的準則是,熊市埋伏,牛市才能笑著數錢,看著超越比特幣成為最昂貴數字資產的YFI,誰能說自己不感到遺憾呢。所以年末我準備來做一個總結,回顧今年的DeFi熱,預測下,明年DeFi會在哪里再次爆發。DeFi的基本概念其實說起DeFi,在大多數的人眼中,只是個抽象的代名詞,DeFi其實也不是多么復雜的東西,它來源于英文中的decentralizedfinance,直譯成“去中心化金融”其實并不準確,我們理解成分布開放式金融會更易懂一些。我一直建議大家至少要大致對DeFi有一個認知,而不是無腦沖,這樣才能規避一些風險,因為并不是說我只投機喝頭啖湯就撤就沒有風險,一個清晰的認知不僅能讓你嗅到騙局的味道,也能讓你在一些長線投資中埋伏到最佳位置。通常情況下,DeFi中的項目價值和它所體現出來的幣價是成正比的,也有例外的情況,例如社區做得非常好的Chainlink,就遠超其預言機的本質,一騎絕塵穩坐DeFi市值第一交椅,但這只是個例,而且Chainlink本身也是一個很好的項目。DeFi大致由幾個行業構成:資產管理,基礎設施,穩定幣,DEXs,抵押,借貸,數據服務和衍生品,而今年的主角,基本是在基礎設施,DEXs和借貸中產生。這幾個行業構成了DeFi所謂的樂高王國,原則是邏輯自洽即可。如果我們從整個體系逐一講解,可能篇幅能達到幾萬字,所以文章會以一些大家比較熟悉也比較感興趣的項目去作為切入點,延伸來講。關鍵詞:Compound,AAVE,MakerDAO,流動性挖礦與傳統借貸不同,DeFi借貸具有去信任,分布式,透明且開源的特點,目前已經應用的場景跟傳統金融的銀行業務模式類似,在數字資產借貸市場中產品與服務的供需主體主要分為三個層級:技術層,應用層及交易層,分別對應的是基于區塊鏈平臺提供借貸協議的項目,借貸平臺及流動性供需者。

歐洲央行將從2024年開始探索基于DLT的金融市場結算工作:金色財經報道,根據周四發布的會議紀要,歐洲央行將從2024年開始探索基于分布式賬本技術(DLT)的金融市場結算工作。央行正在研究如何在金融機構之間的證券或外匯交易結算方面進行創新,同時還制定可供歐盟公民使用的零售央行數字貨幣(CBDC)的計劃。

文件稱,歐洲央行表示,預計將于2024年開始探索性工作,測試在真實和模擬批發交易中使用央行資金的情況。[2023/6/29 22:08:41]

按照借貸的匹配方式,可以分為點對點的匹配借貸和聚合借款方的資金向貸款人放貸兩種,而在今年引起熱潮的頭部項目,無一不是聚合式的。雖然借貸部分的初衷是為長尾人群提供無需中心化征信認證準入的渠道,但很明顯目前的參與者與散戶沒有太大關系,借方主要是量化團隊,對沖基金和積極交易者,貸方主要為資產管理者,家族企業級高凈值個人投資者。這也是為什么提起DeFi,極少有參與者是有過借貸平臺套利經驗的,更多的還是停留在平臺幣的買賣。

FTX首席執行官:2022年全球加密貨幣監管將越來越清晰:1月4日消息,FTX首席執行官Sam Bankman-Fried接受彭博社采訪時表示,不僅在美國,在全球,2022年加密貨幣的監管將越來越清晰。他表示,政府的立場將有助于推動加密貨幣交易,極大地促進大投資者的進入。他還表示,2022年將標志著穩定幣監管取得重大突破的開始,SEC和CFTC可能會更多地參與其中。(cryptopotato)[2022/1/4 8:23:48]

目前借貸項目的頭部代表是Compound,AAVE,MakerDAO,都是17,18年就開始建立,到今年才爆發的項目。從18年1月到20年6月的TotalValueLockedinLending數據上看,DeFi借貸項目在2019年下半年總體保持在5億美元的鎖倉金額。2020年上半年DeFi爆發,TotalValueLockedinLending持續上漲,從4.65億美元增加至12.87億美元,增長了176.77%。自6月下旬Compound開啟流動性挖礦后,借貸平臺的借款量和資金供應量都快速增長,可以說,是開啟這輪DeFi熱潮的開端。受Compound的影響,MakerDAO和AAVE的借貸份額被大量擠占,而流動性挖礦也一躍成為DeFi大熱的要素。流動性挖礦,通俗來講,就是通過為以太坊上DeFi產品提供流動性獲得收益,即存入某些代幣資產即可進行挖礦,例如在Compound上進行流動性挖礦,主要是指在上面進行存入代幣或借出代幣等操作,從而獲得COMP治理代幣的獎勵。與借貸平臺的流動性挖礦不同,在Balancer上進行的流動性挖礦,則是為交易的代幣池提供流動性,比如為BAL-WETH池提供流動性,流動性提供者可以按照一定的比例(如80:20)存入BAL和WETH代幣,然后根據一定的規則,獲得BAL代幣和相關的交易費用。總言之,流動性挖礦主要是通過提供代幣資產,從而獲得收益。

CoinShares公布2021年中期財務業績,綜合收入總額為5870萬英鎊:8月5日消息,CoinShares公司發布截至2021年6月30日的六個月中期財務業績。期間CoinShares綜合收入總額為5870萬英鎊。調整后EBITDA為6280萬英鎊,利潤率為85%。集團資產管理平臺產生的收入和收益為3670萬英鎊。截至2021年6月30日,管理資產規模(AUM)為22億英鎊。

CoinShares首席執行官JeanMarieMognetti表示,在第一季度業績異常強勁的報告之后,報告了集團歷史上業績最強勁的第二季度。盡管市場波動和數字資產價格下跌,CoinShares資本市場基礎設施業務增長超過122%,與2020年年底相比,同比大幅提高。(美通社)[2021/8/5 1:36:26]

加拿大計劃2022年起對Facebook、谷歌等科技巨頭征收數字稅:加拿大財政部周一表示,加拿大計劃從2022年起對提供數字服務的公司征稅,直到主要國家提出統一的稅收方案為止。

經濟合作與發展組織(The Organisation for Economic Cooperation and Development)正在研究一種共同的方法,以確保在國家預算受新型冠狀病影響時,Alphabet 旗下谷歌公司和Facebook等數字巨頭能夠繳納各自的稅費。

新稅將于2022年1月1日生效,直到達成一致意見為止。從2021-2022財政年度開始,這項措施將在五年內使聯邦政府收入增加34億加元(26億美元)。(新浪科技)[2020/12/1 22:41:24]

DTC Capital加密投資負責人:到2021年末以太坊上比特幣總量將增長20倍:DTC Capital加密投資負責人Spencer Noon表示,到2021年末,以太坊區塊鏈上持有的比特幣(BTC)總量將增長20倍。Noon的預測來自DeFi Pulse報告,該報告稱投資者現在已將創紀錄的141683個BTC轉換為ERC20代幣,價值約15億美元。(Daily hodl)[2020/10/17]

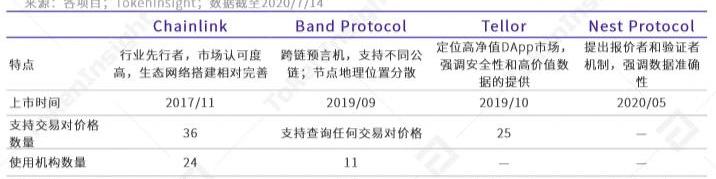

關鍵詞:Chainlink,預言機要理解預言機,我們還需要先理解智能合約。智能合約是在區塊鏈上預設的協議,合約對數據做出評估,當達到特定條件時自動執行。傳統的契約合約行為,都是由人來制定規則,由人去執行。遇到邊界問題或者異常,也是由人去做界定。而智能合約則是開發者通過智能合約去制定一套規則,然后發布到線上,人與智能合約直接進行交互,由機器去完成業務的部分,這樣就規避了由人來做執行時可能造成的作弊行為。智能合約如果要連接到區塊鏈以外的環境,就需要將鏈下數據轉換成鏈上可以兼容的格式。然而,鏈上智能合約與鏈下數據互相不能兼容,這是導致智能合約一直無法得到廣泛應用的最大瓶頸。這時候就需要用到預言機了,預言機更像一個中繼器,它作為鏈下數據和鏈上智能合約溝通的橋梁,起到翻譯一樣的作用,讓彼此能夠讀懂對方的語言。預言機作為DeFi領域的重要基礎設施,其項目也受到廣泛關注,其中Chainlink就是佼佼者,被生態中的包括AAVE,Synthetlx,Loopring和SetProtocol等許多項目使用。其他的預言機項目,如BandProtocol,Tellor,CoinbaseOracle等則各有側重。

關鍵詞:Uniswap,Sushi,YFI,AMM在2020年的下半年DeFi熱點持續出現,每一次都將以太坊交易手續費推上歷史高峰。其中最典型的四個事件有:1.收益聚合器項目Yearn.Finance上線;2.采用Rebase機制的DeFi實驗性資產YAM上線;3.Uniswap分叉Sushiswap上線;4.Uniswap上線并對以往提供過流動性的用戶空投治理通證UNI.無論是收益聚合項目Yearn.Finance中內嵌的收益聚合渠道Balancer,還是DEXs項目Uniswap和分叉的Sushiswap,他們都有一個交互點,就是自動做市商。AMM是DEX中的一種的無訂單簿模式,其通過一定算法產生交易價格;任何參與者可成為流動性供應商。與傳統的訂單簿交易模式不同,AMM的交易雙方都只是在和鏈上的流動性資產池進行交互而非點對點。流動性池子允許用戶以完全去中心化和非托管的方式在鏈上的代幣之間無縫切換。而流動性提供者,則通過交易費用賺取被動收入,交易費用取決于其對資產池貢獻的百分比。恒定函數做市商從其背后機制可分為四種:恒定乘積做市商、恒定總量做市商、恒定均值收益做市商與混合型恒定函數做市商。區別只在于機制不同:

下篇我們將針對目前DeFi的情況做未來熱點的預測——金融衍生品,及一些重點金融衍生品項目的羅列分析,敬請期待

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 據Glassnode數據,持有ETH的所有以太坊地址中目前有90%處于盈利狀態,為自2018年1月以來的最高水平.

1900/1/1 0:00:00作者簡介:比爾米勒是全球所有公開交易記錄的最佳基金經理之一,他管理的美盛價值信托基金曾經在1991年到2005年連續14年戰勝標準普爾500指數,創造了一個“投資神話”.

1900/1/1 0:00:00撰文:PicoloResearch公司綜述Elrond通過兩項關鍵創新創造了一種新穎的結構:1)自適應狀態分片技術和2)權益證明(PoS)共識.

1900/1/1 0:00:00在過去的十個月里,以太坊經典的交易價格在4到8美元之間。在本文中,Etherplan提出了最新的論點,即為什么ETC在未來十年內將突破7,000美元:1.很少有系統能贏得區塊鏈格式之戰在基礎層中.

1900/1/1 0:00:00本文來自U.Today,作者:ShauryaMalwaOdaily星球日報譯者|余順遂據韓國媒體Maekyung周四報道,如果5000億韓元的出價被接受.

1900/1/1 0:00:00最近在后臺問BIM比特信使這個項目的朋友特別多,鑒叔順手查了下幣價走勢,終于明白了為什么這么多人心里慌亂得很。 看著這萎靡不振的幣價,相信很多人已經茶飯不思了.

1900/1/1 0:00:00