BTC/HKD-1.12%

BTC/HKD-1.12% ETH/HKD-2.32%

ETH/HKD-2.32% LTC/HKD-2.08%

LTC/HKD-2.08% ADA/HKD-2.71%

ADA/HKD-2.71% SOL/HKD-2.83%

SOL/HKD-2.83% XRP/HKD-3.57%

XRP/HKD-3.57%編者按:本文來自去中心化金融社區,Odaily星球日報經授權轉載。2020年對DeFi來說是重要的一年。該行業已經成為加密貨幣復興背后的引擎,見證了比特幣突破2.4萬美元,市值突破6800億美元。去中心化應用程序終于開始得到持續使用,該行業在實現其對Web3經濟的宏觀愿景方面邁出了巨大的一步。

以太坊再一次引領了這一趨勢,盡管手續費飆升損害了游戲行業,但DeFi已然成為了其生態系統的基石。然而,在這一年中,競爭對手的區塊鏈已經開始引起人們的注意。隨著市場變得越來越有利可圖,以及可組合性釋放出新的前沿,公共區塊鏈之間的競爭可能只會加劇下去。2020年是加密貨幣向機構和零售玩家證明區塊鏈愿景不是白日夢的一年。

流動性為王

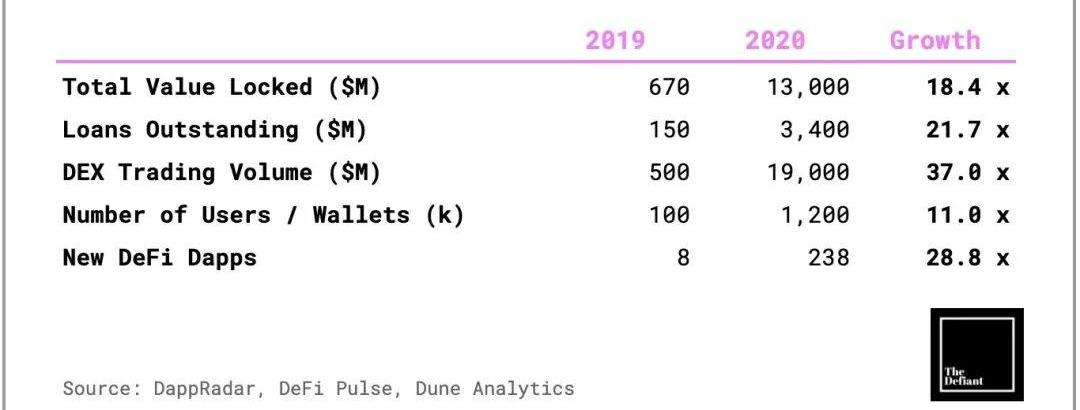

在2020年之前,DeFi陷入了一個負反饋循環:dapps需要流動性來提供低滑動性/深度市場服務,但如果一開始沒有流動性,它就無法吸引足夠的用戶(和資金),而后他們轉而選擇中心化的替代方案。但是,今年,團隊發現了激勵用戶轉移其資本的方法,從而引發了流動性采礦熱潮。協議將有效地向參與者付款,來使其提供流動性和使用其服務。Synthetix可以說是第一個成功實現它的人,但與許多同類產品不同的是,dapp具有原始代幣。這反過來激勵其他協議考慮啟動自己的代幣,以便從模型中受益。當Compound開始分發其COMP代幣時,就引起了連鎖反應。現在擁有項目的團隊和那些在場外建設的團隊,看到Compound以極快的速度吸引了市場的注意力并擴大了其用戶群和流動性,隨后希望加入其中。從那以后,每隔一天就會出現一個新項目,通過為其平臺帶來流動性和使用量而獲得象征性獎勵。DeFi開始迅速增長,吸引了行業的關注和資金。

Cardano開發人員推出擴容解決方案Hydra以推進dApps生態系統:金色財經報道,在主網激活Alonzo硬分叉一周后,Cardano(ADA)背后的開發工作室Input Output Global(IOG)發布了有關新平臺如何使用Hydra擴容的詳細說明。根據IOG軟件工程主管Sebastian Nagel的博客文章,基于狀態通道的新型鏈下擴容解決方案Hydra將提高Cardano的吞吐量。據悉,Hydra不需要全球共識,因此可以提高去中心化應用程序的速度和性能。[2021/9/19 23:36:12]

有了流動性,用戶現在就能夠享受到DeFi的好處,如:錢包控制,可訪問性(沒有KYC),更廣泛的列表選項和可組合性。通過消除關鍵的障礙,項目能夠用一個積極的反饋循環取代一個消極的反饋循環:流動性產生流動性。DAO模型

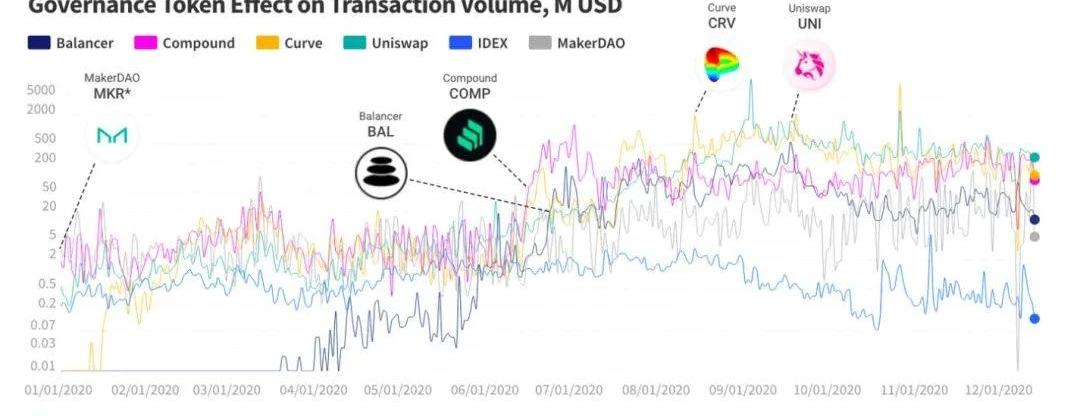

引入原始資產的團隊需要找到一種讓他們的代幣具有價值的方法。與此同時,由于監管前景尚不明朗,仍有必要加大權力下放。在這種情況下,發行治理代幣(允許代幣持有者通過投票來控制項目)就很有意義。團隊將通過放棄對社區的控制來分散平臺,代幣所有者將從協議的所有權中受益。雖然最初,一些團隊更加專注于代幣的治理實用程序,但市場很快意識到代幣至少有一個潛在的收入流。由于許多DeFi項目都是收費的,協議產生的收入可能會分配給用戶。這可以給代幣一些可量化的價值。Curve成為第一個這樣做的項目。

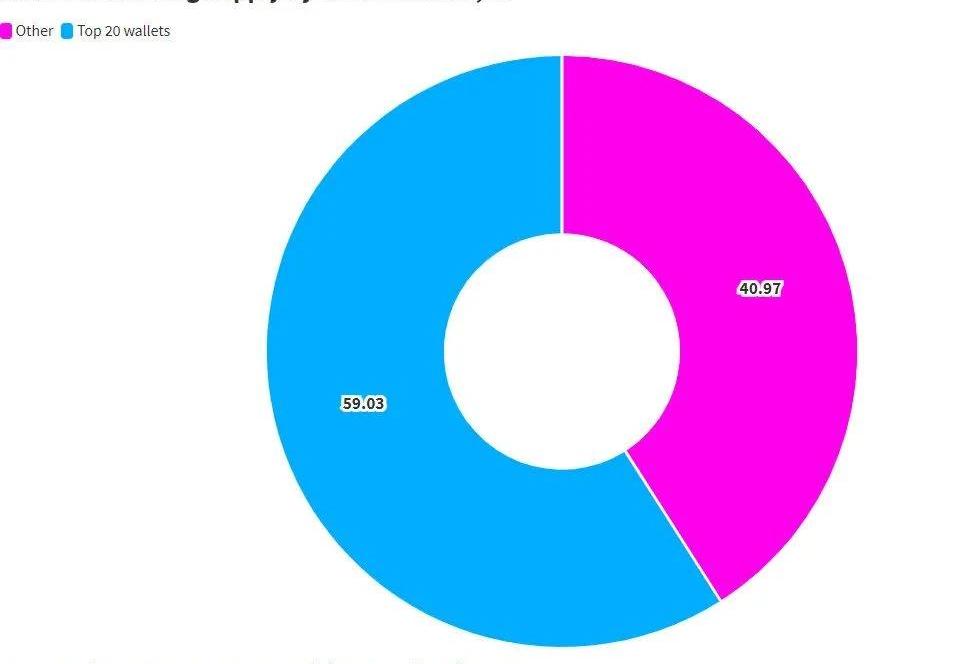

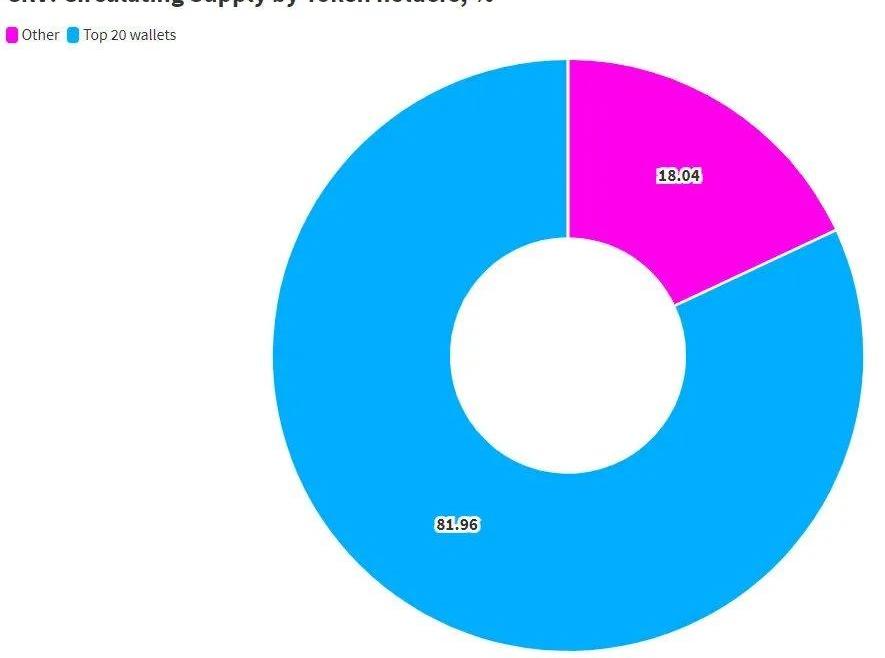

治理代幣集中化的問題已經使該計劃失去了一些光彩。但是,治理模型,分配機制和激勵模型都在不斷發展。

Source:https://public.flourish.studio/visualisation/4748078/

報告:多數國家對于DApp收益征稅缺乏指導:美國國會圖書館 (Library of Congress)報告顯示,大多數國家尚未弄清如何對去中心化金融應用程序(DApp)中的收益征稅,且沒有針對權益證明(PoS)代幣的特定準則。雖然許多國家的稅務部門已經發布了有關PoW代幣的征稅指南,但只有少數幾個國家專門針對通過抵押獲得的代幣征稅。(Decrypt)[2021/2/4 18:52:20]

Source:https://public.flourish.studio/visualisation/4748171/美食佳肴

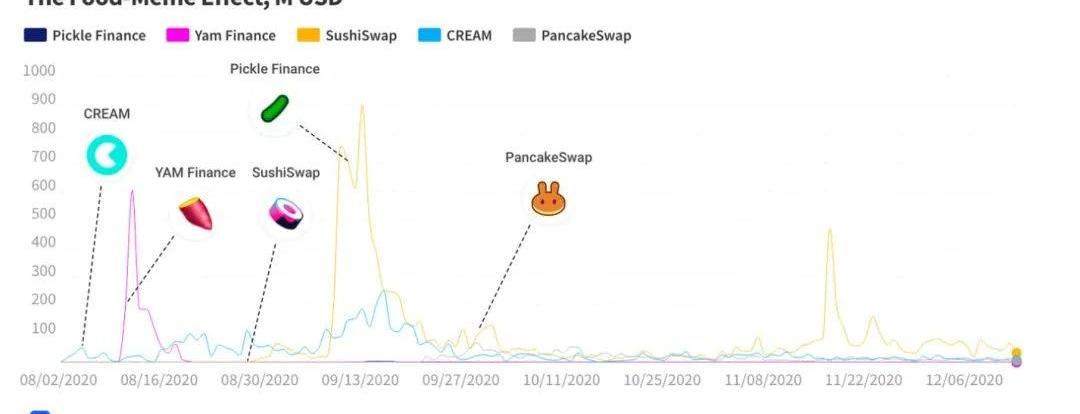

區塊鏈行業的核心之一就是一切都應該開源。這就意味著所有的東西都可以分叉。當市場意識到流動性的主要驅動因素不一定是公用事業或品牌力量,而是采礦激勵措施時,既定項目的分支便開始左右涌現,并會提供從收益中快速致富的希望。團隊選擇了在Uniswap和Balancer等平臺上的初始DEX產品(IDOs),而不是等待在中心化的交易所上市,因為這意味著它們可以以很少的成本快速部署,并允許任何足夠勇敢的人參與。為了吸引人們的注意,他們選擇了與食品相關的名稱,在YAM和PASTA之后,這些名稱很快就變成了food-meme。DeFi自助餐提供從水果,蔬菜到壽司的所有美食。

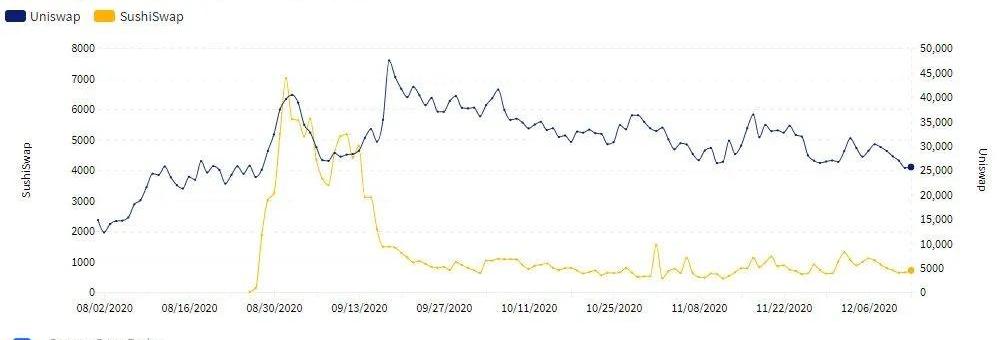

Source:https://public.flourish.studio/visualisation/4740971/許多這樣的項目都沒有持續很長時間,但對于活躍于整個生態系統的挖礦者來說,其所提供的產量往往已經足夠高,足以補償其中一些項目出現問題的風險。還有一些變得非常突出,甚至可以與舊核心爭奪統治地位。例如,SushiSwap在Uniswap發行自己的治理代幣UNI之前,曾非常著名地“削弱”了Uniswap的流動性。當Uniswap的采礦項目到期后,SushiSwap再次吸引了大量流動資金。

動態 | EOS Dapp活躍用戶90212人:據DappReview數據顯示,今日Dapp新增14個。EOS Dapp活躍用戶90212人,交易額2億元(-19%);Tron Dapp活躍用戶36385人,交易額3812萬元(-37%);ETH Dapp活躍用戶人,交易額2155萬元(+36%)。過去24小時Dapp交易額:EOS最高的為“鯨交所”(交易額5274萬元);Tron最高的為“WINk”(交易額1822萬元);ETH最高的為“dice2win”(交易額366萬元)。[2019/10/22]

Source:https://public.flourish.studio/visualisation/4662726/目前,該行業仍保持著友好的社區氛圍,但這些事件可能預示著流動性戰爭即將到來。一個度量標準可以統治一切

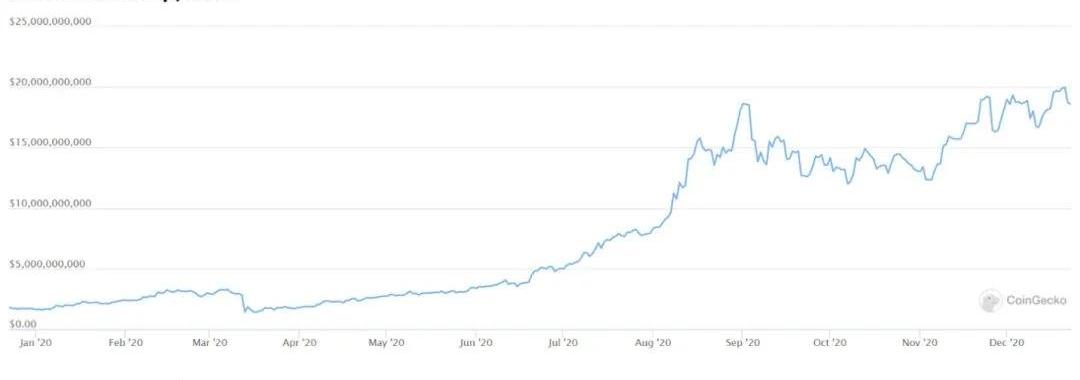

隨著流動性成為增長的主要驅動力,總價值鎖定成為該行業的主要指標。該統計數據衡量鎖定在給定dapp中的資本金額。隨著TVL排名開始出現,對于一個能夠迅速增加其流動性的項目來說,TVL成為一種營銷手段。較高的TVL會灌輸信心,因為其他人相信并正在使用它,所以使得人們認為該項目是可靠的。最初的TVL之所以流行,部分原因是它的簡單性,但正是這種簡單性使它如此具有欺騙性。首先,計算美元的增長引入了價格驅動的波動。TVL的變化可能不是因為資產被鎖定或撤回,而是因為被鎖定資產的價格發生了變化。在這一年的不同時期,它引發了過度的樂觀和毫無根據的恐慌。TVL經常出現在頭條,而不總是揭示市場動態的真實本質。

為了消除價格影響,DappRadar開發了調整后的TVL,它可以更準確地描述資產流向。其他人還發現,經典TVL對cToken等合成資產進行了重復計算。因此,DeBank創建了自己的TrueTVL指標,以便從計算中刪除它們。盡管如此,基本的TVL似乎是DeFi中引用最多的指標,它可能會不時地模糊現實。堆棧加深

隨著流動性接近到有用的水平,開發人員現在可以自由嘗試和擴展功能。這些工作大致是三個方面:可組合性,新功能特征和零售。DeFi的主要優勢之一是協議易于相互集成。團隊開始整合多項目激勵模型,開發人員開始開發優化流動性挖礦平臺。

聲音 | 蔣旭憲:公鏈性能成為DAPP游戲發展的最大瓶頸:金色財經現場報道,2月22日,PeckShield創始人蔣旭憲在由金色財經主辦的金色沙龍北京站第七期現場進行主題演講時介紹了當前幾大主流公鏈的特點。他說ETH擁有龐大的開發者基礎;EOS是適逢時機的DAPP大爆炸;TRON屬于后起之秀的逆襲之路。同時他還指出了當前DAPP游戲發展的問題。首先是公鏈性能成為游戲的最大瓶頸;其次是Fomo3D類游戲曇花一現,底層公鏈安全性不夠;最后是菠菜類游戲成主流,透支游戲的想象空間。[2019/2/22]

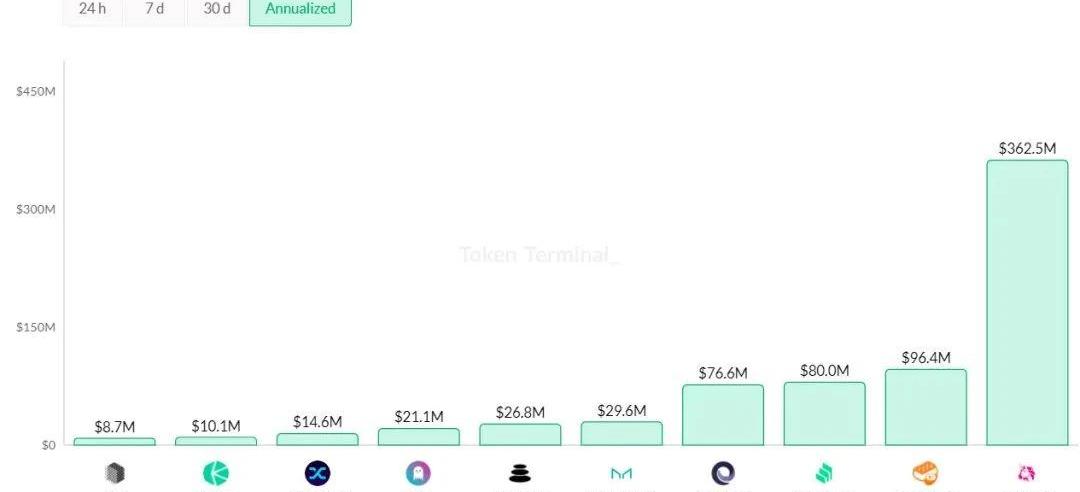

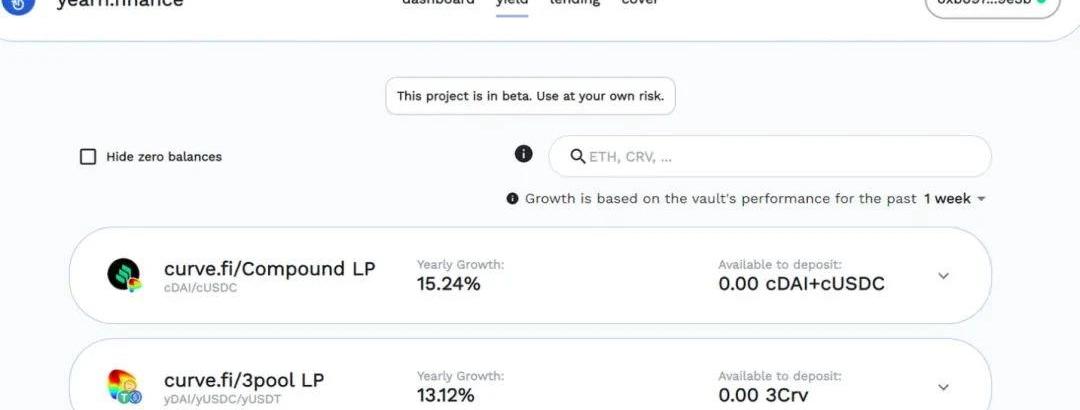

Source:yearn.finance在對Yearn優化的努力下,最終使得Yearn出現,該項目由AndreCronje啟動,他通過迄今為止最激進的代幣分配方案之一的方案,將其治理移交給了社區。隨著協同作用的出現,項目開始在聚合器和基本協議級別上進行整合。作為其中一部分,閃貸開始發揮重要作用。只要在同一筆交易中償還了貸款,用戶可以通過這種特殊類型的工具借到大量的資金,這減少了許多dapp間業務的資本限制。Aave的委托貸款進一步擴展了堆棧,使資本配置更具靈活性。隨著交易量的增長,新的市場需求凸顯出來。例如,各團隊開始研究衍生產品。CeFi擁有提供期貨和期權市場的交易所,而DeFi幾乎沒有對沖和控制風險的選項。在這一年中,Hegic的出現,以及Auctus,Deriswap等項目為這類市場奠定了基礎。在零售方面,為用戶提供簡單,友好的用戶體驗成為可能,該體驗提供了誘人的收益,但是卻消除了DeFi的許多復雜性。Dharma和Idle等項目利用各種DeFi協議為用戶提供固定的收入流。流動性的出現使該行業實現了橫向和縱向增長。增長的代價

盡管DeFi取得了巨大的發展,但它是以犧牲行業的質量和安全為代價的。food-meme引入了一種快速啟動的模式,通過該模式,項目無需經過全面審核即可投入生產。這將風險轉移給了應用程序的用戶。此外,許多項目是由偽匿名團隊發起的,這大大減少了在發生惡意行為或監管時的追索權。不出所料,該行業出現了大量代價高昂的漏洞、黑客攻擊和“地毯拉扯”。雖然不同的協議造成的損害各不相同,但重大負面事件的威脅繼續籠罩整個行業。利用可組合性的協議只會增加多米諾效應事件的危險。此外,通過提供閃貸,攻擊者可以獲得大量的資本利用機會,這使它變得有利可圖且執行成本低廉。

現場 | 比特派開發者文浩:Dapp大爆發需要滿足三個條件:金色財經現場報道,全球區塊鏈開發者大會 GBDC 2018 Day2 會議正在進行,會上比特派開發者文浩表示,為什么以太坊大爆炸沒有出現在以太坊上?以太坊幾年間只出現過兩個現象級產品——Cryptokitties和Fomo3D,其主要限制是TPS和Gas。借鑒互聯網、移動互聯網的大爆炸,區塊鏈世界Dapp大爆炸也需要很多要素,主要有三點:第一稿TPS, 低調近乎為零的交易成本,錢包無縫集成。低交易成本,涉及礦工費模型,對于比特幣這種基本貨幣來說沒有問題,但是對于Dapp來說是無法接受;同時,錢包無縫集成的意義就像iphone對于移動互聯網的意義一樣。[2018/12/17]

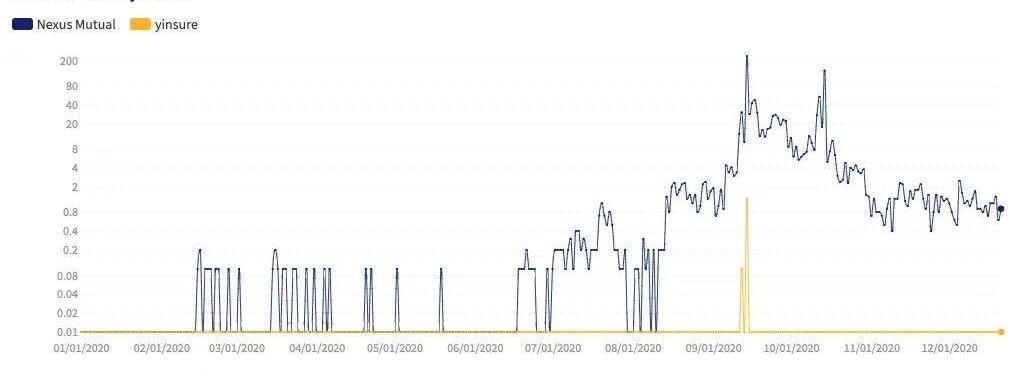

Source:https://public.flourish.studio/visualisation/3396454/更令人擔憂的是算法攻擊數量的增長。這些漏洞并沒有使用后門,也沒有試圖破壞協議,而是操縱協議輸入以獲得有利的結果。他們往往依賴oracle的低效率,利用閃貸來制造失衡,然后利用它們獲利。然而,算法事件可能并不總是有意為之。事實上,MakerDAO在3月份幾乎崩潰,原因是價格波動引發的算法事件,不幸的,它與網絡堵塞又恰巧同時發生。算法事件很難測試。實際上,最近許多受到攻擊的項目以前都經過審計的。這個問題不僅僅局限于小型初創公司,它甚至使諸如Compound和Aave之類的大型項目都面臨風險。這進一步增加了潛在的多米諾骨牌效應的風險。該行業試圖通過越來越多的去中心化保險解決方案來解決這個問題,但未來需要解決測試和質量標準的問題,以避免痛苦的挫折。

Source:https://public.flourish.studio/visualisation/4741633/,yinsureandNexusMutual另一個關鍵問題是交易成本和擁堵。隨著以太坊交易活動的增加,手續費也隨之增加。對于大鱷來說,這是可以容忍的,因為其交易量使任何費用都顯得微不足道,但它趕走了散戶,并摧毀了游戲等依賴小額交易的部門。

Source:Etherscan.ioGasPrice這使第2層解決方案如Plasma(MaticNetwork)和Rollups(StarkWare和Optimism)受到了關注,但它們仍然需要集成,引入復雜性并降低可組合性。該部門和行業將需要解決這些問題,否則持續增長將開始破壞該空間的結構完整性。貨幣問題

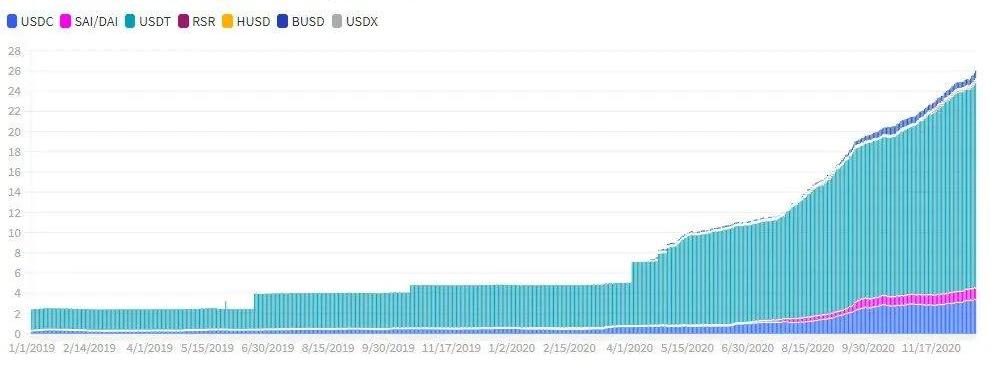

當BTC和ETH的最高主義者還在繼續爭論誰的資產值得被視為數字貨幣時,穩定幣卻一直在擴大自己的存在,以填補這一空白。

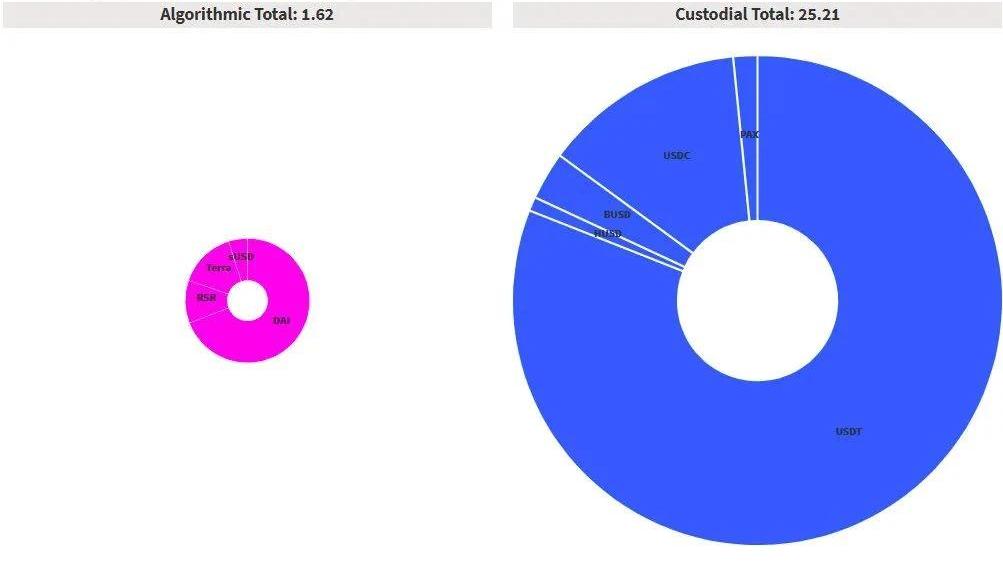

Source:https://public.flourish.studio/visualisation/4752301/穩定幣提供了一個與任何主要加密貨幣相比波動更小的計價、交易和結算機會。這就是為什么它們成為了DeFi生態系統的命脈。盡管如此,與行業中其他事物一樣,還有托管和DeFi解決方案。就目前而言,還是托管領先,TetherUSDT遠非市場上占主導地位的穩定代幣。但是,由于擔心交易對手風險以及集中參與者通過將錢包列入黑名單來凍結資產的能力,這些解決方案最終可能會失去吸引力。

Source:https://public.flourish.studio/visualisation/4741746/MakerDAO的DAI顯然是算法穩定幣中的佼佼者,其與游戲領域整合的嘗試顯示了超越DeFi的愿景。然而,隨著穩定幣領域變得有利可圖,企業和政府機構都在尋求進入。這些項目包括Diem(前Libra)和CBDC代幣,旨在重新確立傳統強國的統治地位。網絡效應與競爭

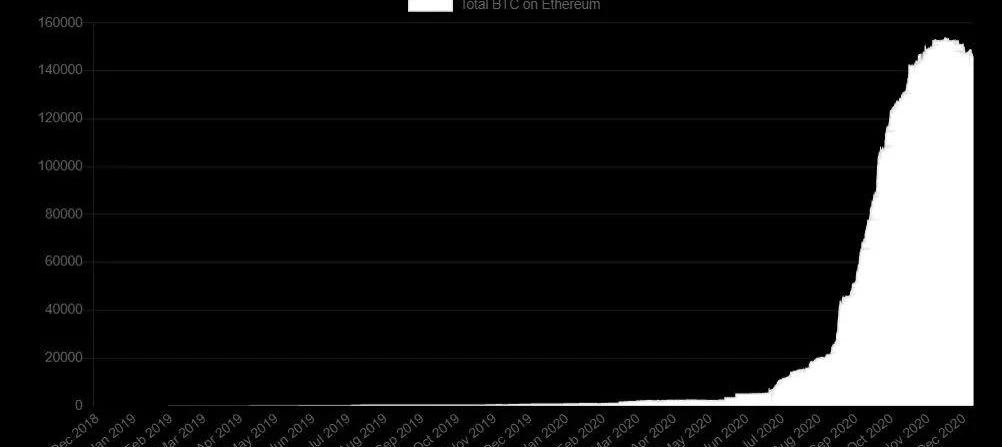

DeFi讓以太坊重新確立了自己在dapp領域的主導地位。該行業的收益吸引了其他社區。最大的資本流入來自比特幣。對于那些不想出售,但仍然希望資金運作的人來說,將BTC包裝并放在以太坊上為許多機會打開了一扇門。隨著越來越多的dapp開始接受BTC的包裝形式,其在以太坊上的價值以及中心化和去中心化橋梁的數量都在飆升。反過來,這又誘使其他社區進入以太坊,Zcash、Dash、EthereumClassic和Filecoin都是在以太坊上推出的原始貨幣包裝版本。

Source:btconethereum.com當其競爭對手試圖奪取其皇冠,如果資金被證明是黏性的,這可能成為以太坊的護城河。想這么做的項目越來越多。DeFi證明了去中心化服務的市場是真實存在的,而且還在不斷擴大,競爭對手們開始爭先恐后地爭奪這塊蛋糕。隨著以太坊的可擴展性問題的顯現,競爭對手的生態系統都紛紛強調了其可擴展性優勢,試圖吸引開發團隊。由于以太坊擁有迄今為止最大的加密開發社區,因此提供EVM兼容性以增強競爭力變得至關重要。此外,許多項目啟動了旨在刺激經濟發展的項目,幣安的1億美元是最大的項目之一。項目試圖遵循以太坊的藍圖,因此許多MakerDAO、Uniswap和Compound替代品在競爭對手的網絡上推出。然而,到目前為止,還是很少有平臺能夠引起有機開發者的興趣。事實上,對于許多人來說,DeFi的繁榮已經重新調整了以太坊背后項目的排名。EOS和Tron(盡管在DeFi上也有努力)已經落后了,而Polkadot、NEARProtocol、Cosmos和Solana已經在進步。尤其是Polkadot,盡管還沒有推出它的副鏈,但它不斷增長的DeFi生態系統已經引起了很多關注。

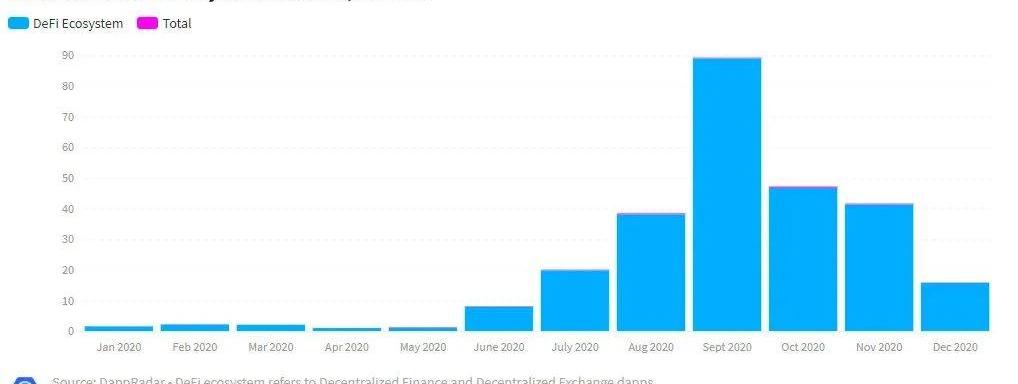

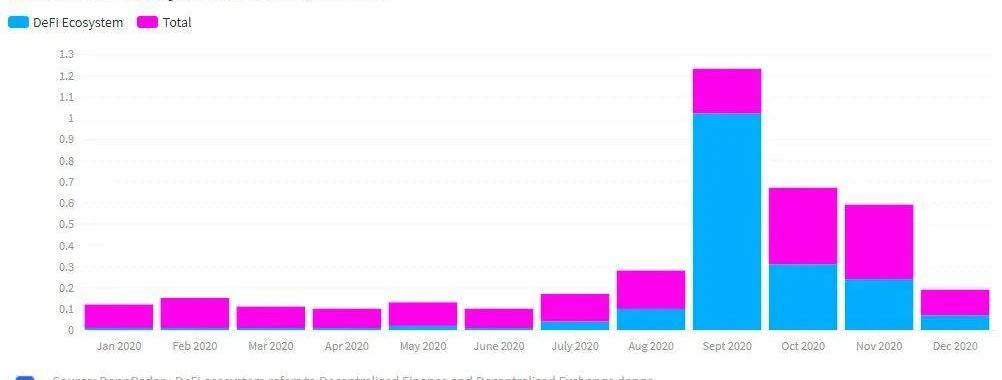

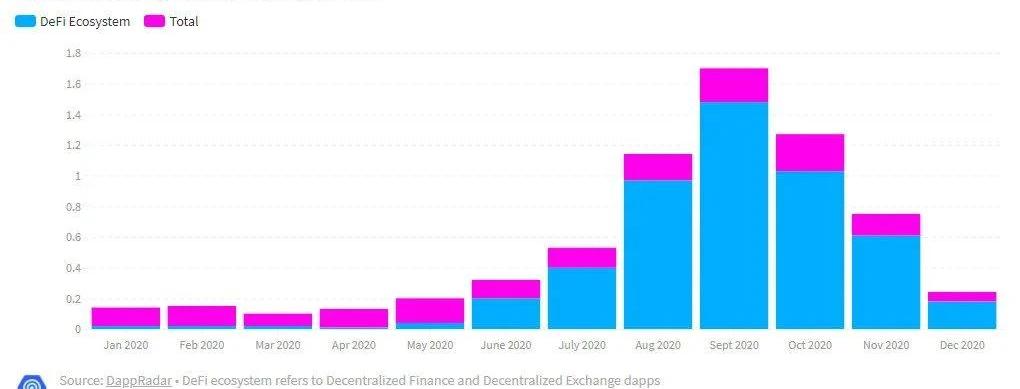

Source:https://public.flourish.studio/visualisation/4025241/

Source:https://public.flourish.studio/visualisation/4750516/

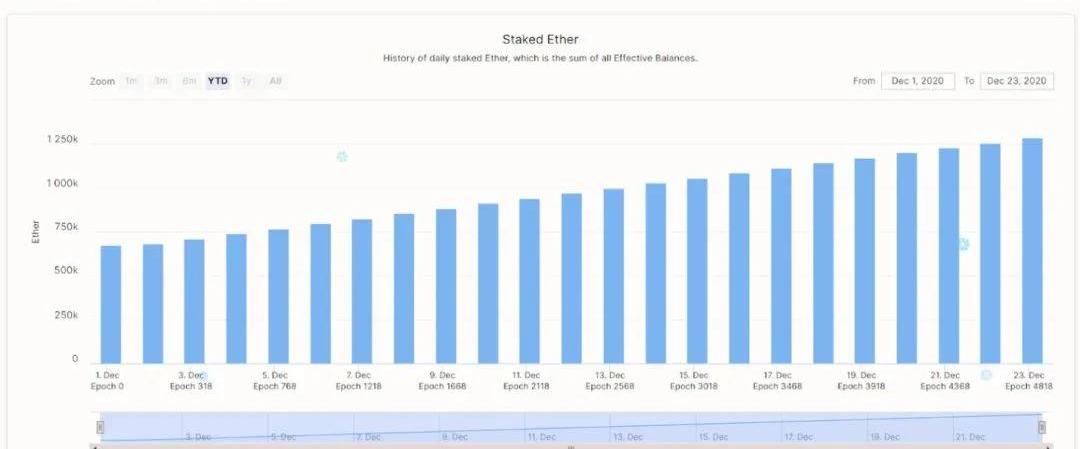

Source:https://public.flourish.studio/visualisation/4750519/隨著互操作性成為關鍵,競爭對手是否能夠從以太坊吸引資金,這將變得至關重要。隨著以太坊2.0第0階段的發布完成,機會之窗似乎即將關閉,但時間仍在。

Source:BeaconChart展望未來

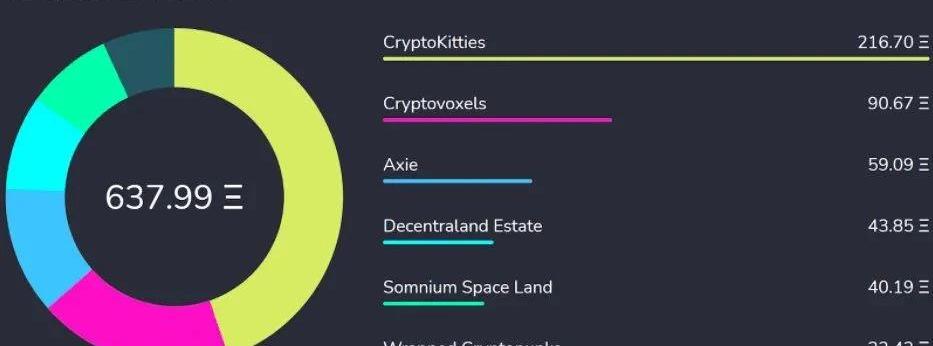

隨著DeFi的不斷發展和壯大,它應該會促進其他領域的增長。DeFi提供了用于交易價值的基礎架構,現在它已經就位,這應該有助于價值創造部門向前邁進。藝術和收藏品領域已經開始融入堆棧,Aavegotchi和NFTfi等項目將收藏品和去中心化金融相結合。NFT藝術品在拍賣中吸引了越來越多的資金,讓人覺得這些資產被DeFi接受為抵押品只是個時間問題。

Source:NFTfi.com此外,將現實世界中的事物代幣化的勢頭似乎也在不斷增強。當房地產找到進入區塊鏈的方式時,它也應該出現在DeFi空間。隨著市場價值的增長,競爭應該只在第1層和第2層增加。通過Yearn最近的合并狂潮,已經可以看到DeFi陣營的形成。競爭對最終用戶來說應該是好事,因為它有望解決質量和安全問題,并增加功能范圍。在2020年,DeFi證明了它的歸屬,但它必須繼續前進,以推動更大的Web3愿景。此處提供的信息僅供參考。這不是投資建議,因此不應被視作投資建議。

編者按:本文來自懂懂筆記,作者:木子,Odaily星球日報經授權轉載。1月8日,比特幣漲至4萬美元關口上方,最高至40402美元.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Wendy,星球日報經授權發布。注:本文來自Synthetix創始人Kain。很難相信從2020年1月1日到現在才365天.

1900/1/1 0:00:00文|沉思錄編輯|Tong出品|PANews穩定幣被譽為加密貨幣“皇冠上的明珠”。中本聰在比特幣白皮書中,認為比特幣是一種點對點的電子現金系統,但以比特幣為代表的加密貨幣由于價格波動較大,很難在現.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:IDEG研究團隊,Odaily星球日報經授權轉載。源自金融危機的社會實驗回望2008年,當時的資本市場正陷于一場史無前例的大危機,雷曼兄弟倒閉后,金融危機在.

1900/1/1 0:00:00作者|昕楠編輯|郝方舟出品|Odaily星球日報 近日,國產聯盟鏈平臺FISCOBCOS交出了第三年開源成績單。最新數據顯示,FISCOBCOS開源社區中已匯聚超2000家企業及機構.

1900/1/1 0:00:00聽說礦塌了,大家都掙錢了吧?---不是梭本聰本人|以太坊的價值 回收2020,其實發現主流幣里面,或者說排名前幾的市值幣里面,真正無論是落地還是啥做的最好的是Eth.

1900/1/1 0:00:00