BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD-0.51%

ETH/HKD-0.51% LTC/HKD-0.85%

LTC/HKD-0.85% ADA/HKD+1%

ADA/HKD+1% SOL/HKD-1.1%

SOL/HKD-1.1% XRP/HKD+2.92%

XRP/HKD+2.92%撰文|Banach時間|2021.01.15出品|NEST愛好者獲作者授權發布問題一:線性算子沒有價值,非線性算子才有價值?

線性算子也有價值,只是線性算子不能沉淀出一個去中心化資產,即不能證券化。非線性算子可以形成自增強的屬性,這種屬性用token來體現的話就代表去中心化資產,如果線性的,對應不了這種token。我們的目的是基于一個算子生成一個新的原生資產,而不是完成價值轉移。DeFi在尋找非線性算子,這個的前提就是非線性算子才能沉淀一個去中心化原生資產。為了讓線性算子證券化或者說資產化,我們曾特意構建了壓縮機制,結果邏輯上存在一定的硬傷,就是線性算子GAME化是做不到的,邏輯上有矛盾。GAME化要求規模越大,價值越大,具備非線性結構才能形成壁壘;否則選擇小規模和大規模是無差異的,線性的含義恰恰就是選擇小規模和大規模是無差異的,所以不能刻意基于線性算子GAME化,這種GAME化的結果就是FCoin。問題二:抵押算子是線性的,為何Compound還能有規模優勢?

DeFi 概念板塊今日平均跌幅為0.91%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.91%。47個幣種中13個上漲,34個下跌,其中領漲幣種為:AST(+6.76%)、GXC(+4.69%)、LBA(+4.17%)。領跌幣種為:MLN(-6.64%)、MKR(-4.75%)、NEST(-4.15%)。[2021/8/30 22:45:54]

線性的意思不是指利率曲線是線性還是非線性,而是在均衡利率下,借貸規模不影響借貸利率。Compound實際上只是抵押時候用了價格預言機,而真正的借貸過程是需要利率的,沒有均衡利率,所以依靠利率算法,這個非線性算子確定了借貸過程。Compound的公式是非線性的,規模越大,利率越高或低。而線性定價的均衡利率和規模無關。但如果是純線性的話,就要有一個利率預言機。有了利率和價格預言機,整個借貸過程就是線性的了。給定一個價格,交易10ETH和100ETH都是這個價格,這代表價格達到了均衡。非線性的算子使價格和規模掛鉤,從而形成了GAME屬性,沉淀去中心化資產。問題三:如果Maker沒有穩定費,就不能捕獲價值?

DeFi 概念板塊今日平均漲幅為0.53%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.53%。47個幣種中13個上漲,34個下跌,其中領漲幣種為:ANT(+25.11%)、YFI(+3.96%)、COMP(+3.41%)。領跌幣種為:NEST(-5.43%)、PEARL(-3.65%)、SRM(-3.44%)。[2021/3/26 19:19:31]

如果不考慮清算風險,沒有穩定費的情況下,MKR也是有一定的可能捕獲價值,這個價值是DAI被共識了。但是如果市場是完備的,即不考慮所謂的心理依賴,那么MKR是無法捕獲價值的。穩定幣的網絡效應是使用價值決定的,或者其他的東西,比如合約鎖定:使用穩定幣時候的存在更新成本,但是內在價值無論是DAI1還是DAI2都是一樣的。如果考慮清算風險,就有可能捕捉價值,這就是平行資產里保險基金的意義了。保險基金越大,規模越大,因為穩定費可能和這個相關,穩定費率又沒有利率預言機。使用價值其實是由協議更新成本決定的,如果協議自動更新,用DAI1還是DAI2的協議就是一樣的,這樣這兩張合約是等價的。穩定幣只有一個對于整個網絡更新成本最低,這是因為檢測合約的難度導致,如果反過來大家執行同樣開發范式或者結構,可能沒有更新成本。寫一個通用的,生成DAI1、DAI2的工廠合約,下游接受這個標準,那么就沒有更新成本了,開發范式更開放,就不存在這個東西了;只要抵押的是一樣的,那生成出來的就是一樣的。如果不考慮清算風險,改變開發范式,MKR就是一個簡單的抵押算子,就沒有價值。原生資產是鏈上去中心化形成的基礎證券,比如NEST、COFI,平行資產不需要token也能閉環故暫不發幣。Compound和Maker不用預言機,本質是他們的擔保資產,擔保資產其實也是一種基礎證券,但不是去中心化資產,也不是我說的原生資產,等于在鏈上引入了信用。我上一次課講了,其實原則上借貸和穩定幣是要靠保險來保證價值,而不是靠非線性的利率預言機形成GAME,利率原則上也是要交易定價的,要頻繁大量交易。但是由于利率波動沒有那么大,所以很多時候,索性就人為定一下或者簡單算法定一下也是說得過去。具體如國債就是交易出來的,但是房地產利率,可能很久都不變。利率市場尚且太早,所以現在Compound這種也沒太大問題,因為目前利率套利太難了。現在鏈上的抵押借貸需求,還不足以產生完美定價需求。因此固定利率算法我認為當前可用,反映在穩定幣或者平行資產里,就是利率算子和保險基金,我認為所有的抵押算子,都要配合保險基金使用,才是完全閉環的,這就是平行資產對Maker的改進。交易算子、抵押算子、期權算子、觸發算子、隨機算子、遞歸算子、保險算子、利率預言機等,DeFi就是這些基礎算子的組合。NEST也是這么多年,從互聯網到區塊鏈,國內極少見的完全原創的軟件工程設計。再來看抵押算子的核心風險。因為是去中心化的,涉及到抵押和清算兩個過程,因此抵押率、清算線,就是我們用的C和K構成了抵押算子兩大風險:停機風險和清算風險。所謂停機就是從抵押開始到觸發清算的時間長短;清算風險是指能否正常清算出不低于抵押率的資產出來。這里假設價格走勢長期大體有效,短期可能會有跳躍,造成清算不一定完成,觸發停機就是價格達到了清算線。

歐易OKEx DeFi播報:DeFi總市值941.4億美元,歐易OKEx平臺CHZ領漲:據歐易OKEx統計,DeFi項目當前總市值為941.4億美元,總鎖倉量為487.4億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅最大前三位分別是CHZ、BOT、JFI;

截至19:00,OKEx平臺熱門DeFi幣種如下:[2021/3/4 18:15:35]

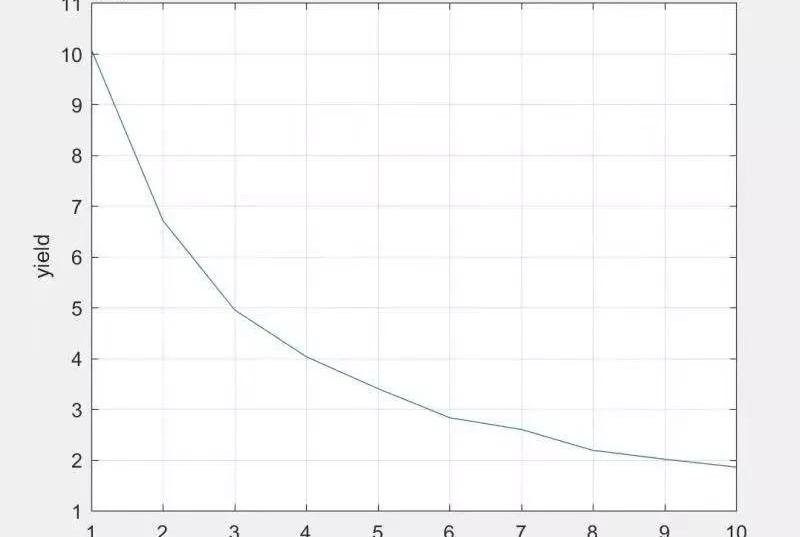

我們來做一個假設,一個人抵押借貸,給定利率是r,但是一旦停機,就得到了從貸款開始到停機時間的利息收益,其后只能得到無風險收益。假設無風險收益是0,那么在給定r的情況下,不同抵押率會讓貸方得到不同的收益,這就是抵押算子的風險結構,大概就是這個圖形,這也是一種獨特的期限結構。接下來說一下清算風險。在一個清算時間內,是否能快速交易掉抵押品,這會受到1)波動率、2)資產流動性、3)清算規模,這三個因素的影響。因此其實原則上K和C之間最好是動態的,跟著波動率走。但是一旦動態,在產品設計上可能會影響用戶感受:用戶記不住平倉線,因為波動率變化可能非常巨大。所以原則上K和C之間設計成一個固定的比例,比如相差10%~20%。然后清算可能成功,可能失敗,比如流動性差,可能失敗導致所謂的穿倉;也可能由于整個清算規模太大導致無法清算。所以保險基金就為了解決清算風險而來。穩定費一部分由抵押率決定,一部分由總抵押比例決定,當然也可以考慮波動率。這樣保險基金根據規模,可以獲得極高的利率,自然進行平衡,這里還是用了利率的非線性算子,如果用了利率預言機,那么保險基金就不在乎池子了,沒有利率預言機,就會形成規模效應。其實這種利率算子都是保險基金的算子。純粹的利率算子和保險基金的保險算子還不一樣,保險基金無法對沖,承擔了市場不完全風險,是可能虧損的。無論Compound還是Maker,要形成自增強都需要保險基金。沒有保險基金,整個過程便是一鍋粥,抵押的人互相承擔他人的清算風險,而沒有足夠的收益補償,保險基金就很清晰。

無極DEFI去中心化交易所將于10月14日上線:據官方消息,新加坡時間10月14日13點19分,無極DEFI交易所將正式上線WJC/USDT交易對,15日20點上線TJC/USDT交易對。

無極DEFI致力于打造全球Defi生態系統,為用戶提供完備跨鏈的去中心化金融平臺。

據悉,無極Defi推出三幣聯動銜接強通縮機制,助力TJC生態發展;無極DEFI上線即開通去中心化借貸、支付應用。[2020/10/13]

AOFEX第四期抵押OT參與DeFi流動性挖礦活動100萬OT額度售罄:據官方消息,AOFEX交易所今日正式啟動第四期抵押OT參與DeFi流動性挖礦活動,100萬OT抵押額度僅25秒即售罄,OT現報價16.37AQ。據悉,該活動抵押周期為7天,平臺使用等值于100萬OT的USDT參與CRV、SUSHI、YFII流動性挖礦,所得收益將全部按照用戶抵押比例進行分配。

AOFEX將持續為用戶篩選優質流動性挖礦項目并實時監控,用戶抵押OT即可參與。

AOFEX是數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/22]

Tags:DEFIEFIDEFCOMDEFIDOPINETWORKDEFInSights DeFi TraderPoorQUACK.com

即將上任的美國證監會主席加里.根斯勒會推進區塊鏈和加密數字資產在美國證券行業中的應用。在SEC會采取的各種措施中,一定會設置一個新型的加密數字資產登記牌照,以此推動行業基礎設施的發展.

1900/1/1 0:00:00為了推動有效算力數據的存儲,給Filecoin網絡帶來真實的需求,從而加快推進Filecoin網絡的建設.

1900/1/1 0:00:002021年第3周區塊鏈二級市場報告2021年1月18日-2021年1月26日本期報告重點內容:本周大盤走勢:沖高乏力回調.

1900/1/1 0:00:00火大教育2021年1月7日,在“乘風而上”于佳寧跨年演講上,奶牛算力創始人王沖作為嘉賓分享了數字礦業投資的邏輯與機遇.

1900/1/1 0:00:00比特幣仍舊不溫不火,以太坊迎來強勢突破,最近出現了兩次比較明顯的回調,但以太坊均實現了V形反轉。在牛市中,以太坊的漲幅往往是超過比特幣的,ETH的交易熱度也經常超過比特幣.

1900/1/1 0:00:00導讀 國際貨幣基金組織在2020年9月22日完成撰寫了《跨境支付的數字貨幣:宏觀金融的影響》一文,重點論述了跨境支付的數字貨幣的四種應用情景,以及對這些場景的具體分析.

1900/1/1 0:00:00