BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.06%

ETH/HKD+0.06% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD-1.43%

ADA/HKD-1.43% SOL/HKD+2.07%

SOL/HKD+2.07% XRP/HKD-0.77%

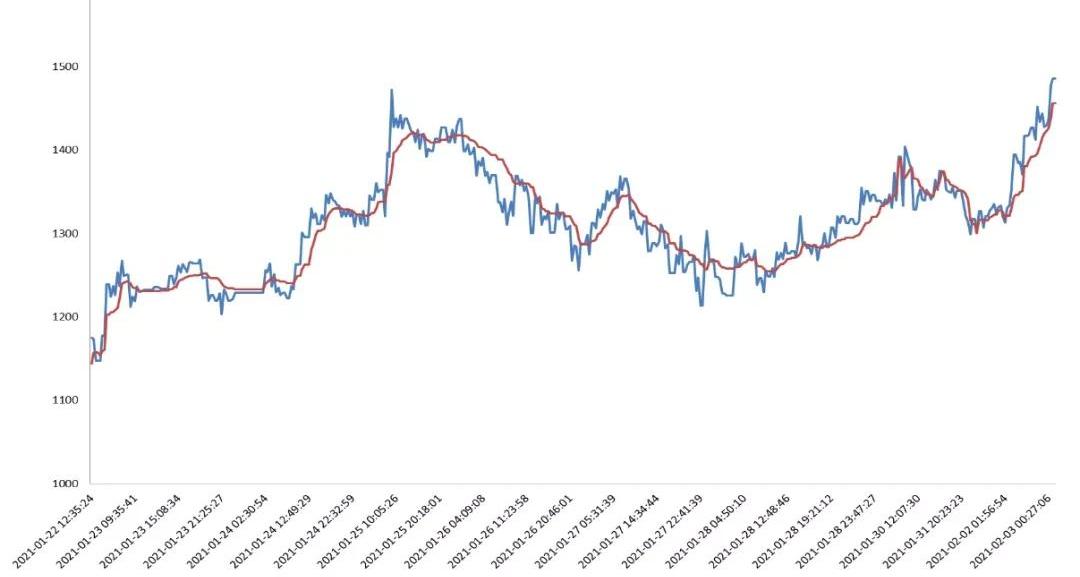

XRP/HKD-0.77%撰文|區塊鏈金融分析師.Matlif出品|NEST愛好者已獲作者授權發布NESTProtocol于2021年1月20日成功升級到3.5版本,升級后NEST預言機系統增加了兩個輸出的數據:移動均價和波動率。對用下游合約調用者來說,每調用一次將獲取3個數據:實時價格、移動均價、波動率,但是調用者的調用費用并沒有增加,維持不變。圖表1、2是NESTv3.5近期提供的實時價格、移動均價和波動率走勢圖。NESTv3.5系統增加波動率、均價指標,是NestCore開發者小組在社區的支持下,為滿足下游DeFi對預言機的真實性需求所做的一項重要調整,下面就來具體分析一下NESTv3.5引入均價和波動率預言機的重要意義。首先讓我們來了解一下均價和波動率的概念以及NESTv3.5的均價與波動率的計算公式是怎樣的。圖表1:NESTv3.5提供的實時價格和移動均價

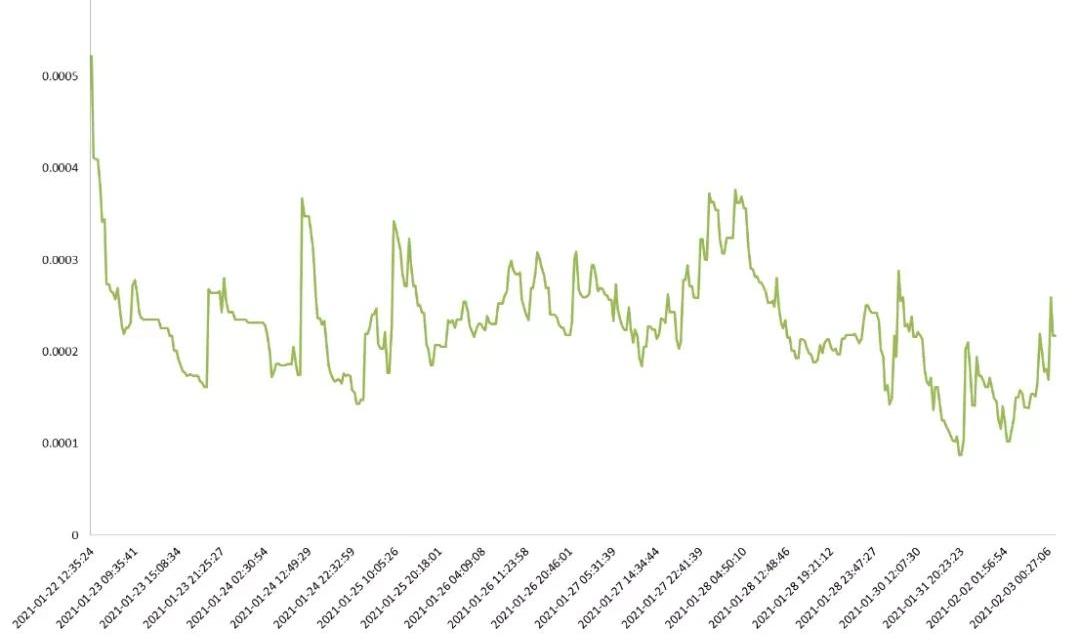

數據來源:Etherscan區塊瀏覽器圖表2:NESTv3.5提供的波動率

部分Genesis索賠被以面值的25%至35%售出:金色財經報道,Xclaim的首席戰略官Andrew Glantz表示,在Genesis申請破產之后,已確認了三筆索賠交易,平均價值超過100萬美元,在面值的25%至35%之間。周二的一份文件顯示,一筆400萬美元的索賠被賣給了Jefferies Leveraged Credit Products LLC。

據悉,Xclaim是專注于提供交易加密索賠的平臺。此前消息,1月20日,Genesis及其貸款子公司提交第11章破產申請文件。[2023/2/3 11:44:09]

數據來源:Etherscan區塊瀏覽器一、基礎概念

1.1波動率Volatility波動率是一個統計概念,主要是用來衡量標的資產價格波動的劇烈程度的,是對資產收益率不確定性的衡量,用于反映資產的風險水平,波動率越高,資產價格的波動越劇烈,資產收益率的不確定性就越強;波動率越低,金融資產價格的波動越平緩,資產收益率的確定性就越強。不同的標準下,波動率可以進行不同的分類,按照波動率的計算方法與應用不同,波動率可以分為:隱含波動率、歷史波動率、已實現波動率(高頻波動率/日內波動率)、實際波動率、預期波動率等幾類。1.2移動均價移動均價是指對價格進行移動平均計算,以對原價格的時間序列數據進行修正,從而消除季節變動和個別不規則變動對整體數據的影響,以反映長期趨勢的方法。移動均價的本質是一種低通濾波,它的目的是過濾掉時間序列中的高頻擾動,保留有用的低頻趨勢。移動均價是一個最老也是最流行的一種分析時間序列的常用工具。流行的移動平均包括簡單移動平均、加權移動平均、指數平滑平均。二、計算與衡量

游戲開發商Square Enix將推出基于NFT的互動游戲Symbiogenesis:金色財經報道,日本3A級游戲開發商Square Enix宣布推出基于NFT的互動游戲Symbiogenesis。據悉,該游戲將建立在以太坊之上,允許用戶將NFT設置為個人資料圖片,并在一個單獨的NFT市場中使用。該游戲定于2023年春季發布。此前報道,Square Enix加入游戲區塊鏈Oasys,致力于區塊鏈游戲開發。[2022/11/7 12:29:11]

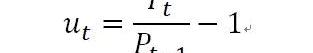

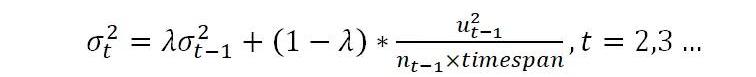

2.1波動率的計算與衡量由于價格是一個隨機過程,實際的波動率永遠是一個未知數,或者說,實際波動率是無法事先精確計算的,人們只能通過各種方法得到它的估計值,這類似于統計學中總體參數的概念,總體參數一般是未知的,需要通過樣本統計量去估計,價格的標準差就是最簡單最常見的波動率統計量,同時樣本和時間周期的選擇都對波動率有較大的影響。考慮到鏈上的計算費用,我們采用指數平滑移動平均模型來計算NEST有效報價的波動率。時間比較久遠的變量值的影響力相對較低,時間比較近的變量值的影響力相對較高。指數平滑法對波動率的計算需要保留上一個的波動率值和最近連續兩個價格數據即可,運行也相對簡單很多,這是一個很好的減少內存空間和gas費消耗的做法。NESTv3.5提供的波動率指標具體計算方法如下。假設NEST預言機區塊價格服從幾何布朗運動模型或資產價格的對數收益服從幾何布朗運動模型。設:

Genesis市場洞察主管:機構可能會在2022年對比特幣和加密公司進行更多投資:金色財經報道,Genesis市場洞察主管Noelle Acheson在CNBC分享了她對即將到來的2022年加密行業機構投資的預測。Acheson認為,機構投資在2022年加速的強烈跡象。在談到“機構增長”時,Acheson既提到了直接的代幣投資,也提到了對在加密貨幣領域工作并構建其基礎設施的公司的投資。她提到2021年已經有40家公司變成了獨角獸。除此之外,根據Acheson的說法,金融機構似乎渴望使其加密投資組合多樣化,并尋求除比特幣之外的其他加密代幣,即使是那些被認為有風險但回報更高的代幣。Acheson表示,許多比特幣礦工從中國向其他國家遷移。她強調說,他們中的很多去了美國,這將為礦業公司帶來更多優勢,包括獲得可再生能源以及從銀行、機構投資者那里獲得更多融資,甚至包括進行IPO。[2021/12/29 8:10:14]

則當期波動率可指數平滑移動平均模型來計算,公式為:

法國經濟新聞電視臺BFM Business在節目中提到DeFi應用Aave:據推特消息,法國 BFM 經濟新聞電視臺(BFM Business)在一期節目中邀請加密市場策略分析師 Nicolas Cheron 談到加密金融和去中心化金融,該節目還特別提到了 DeFi 應用 Aave。BFM Business在法國是一家全國性的經濟類電視臺,曾開設了法國第一個經濟新聞頻道,旗下的廣播也是全法收聽人數最多的廣播。[2021/1/25 13:25:15]

其中:

因為NEST的有效報價有區塊間隔,上述公式可調整為:

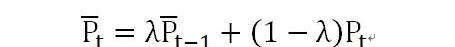

以此權重計算,最新的50個波動率占90%以上的權重,各數值的影響力隨時間呈指數式遞減,時間越靠近當前時刻的數據影響力越大,σ就是我們所輸出的波動率的指標。2.2移動均價的計算與衡量常見的移動平均包括簡單移動平均、加權移動平均和指數平滑移動平均等,它們的主要區別是計算平均值的公式不同。簡單移動平均是對某個時期內時間數列的過去數據一個不漏地全部加以同等利用,加權移動平均則給予近期價格更大的權重,遠期的價格更小的權重,而指數平滑法則兼容了簡單移動平均和移動平均所長,不舍棄過去的數據,但是僅給予逐漸減弱的影響程度,即隨著數據的遠離,賦予逐漸收斂為零的權數。指數平滑法均價是布朗所提出,布朗認為時間序列的態勢具有穩定性或規則性,所以時間序列可被合理的順勢推延;他認為最近的過去態勢,在某種程度上會持續到最近的未來,所以將較大的權數放在最近的價格。同時像指數平滑法計算波動率一樣,指數平滑法計算均價也只需要保留上一個的均價和最近的一個價格數據即可,運行簡單,減少內存空間和gas費的消耗。所以NESTv3.5采用指數平滑法來計算均價指標,具體計算方法如下:

聲音 | Fox Business主持人:華爾街可能最終也會和千禧一代一樣喜歡加密貨幣:隨著比特幣今年飆升逾50%,主流媒體紛紛改變對比特幣的態度。Fox Business主持人Charles Payne最近認為,華爾街的大佬們,而不僅僅是精通科技的千禧一代,最終將有可能會喜歡加密貨幣。他表示,“千禧一代喜歡加密貨幣,而且我懷疑有一天華爾街也會喜歡。” 年輕人在投資選擇上往往比老一輩人聰明得多。他比較了Bed Bath & Beyond和Shopify的股票。美國零售巨頭Bed Bath & Beyond的股價在過去三年里遭受重創(跌幅超過70%),但其加拿大電商競爭對手Shopify的股價卻上漲近900%。冒險投資者也將大筆資金押在特斯拉身上,特斯拉在1月份再次成為華爾街做空最多的股票。根據Bankrate的一項調查,千禧一代購買BTC的可能性是X世代的三倍。與此同時,持有約68萬億美元的嬰兒潮一代被認為是最不喜歡加密貨幣的人群。早在去年12月,灰度投資董事總經理Michael Sonnenshein就認為,在未來25年的代際財富轉移中,比特幣可能是最大的贏家。(U.Today)[2020/2/13]

三、應用與意義

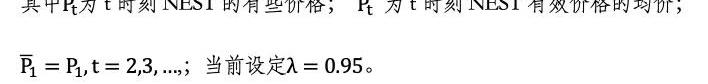

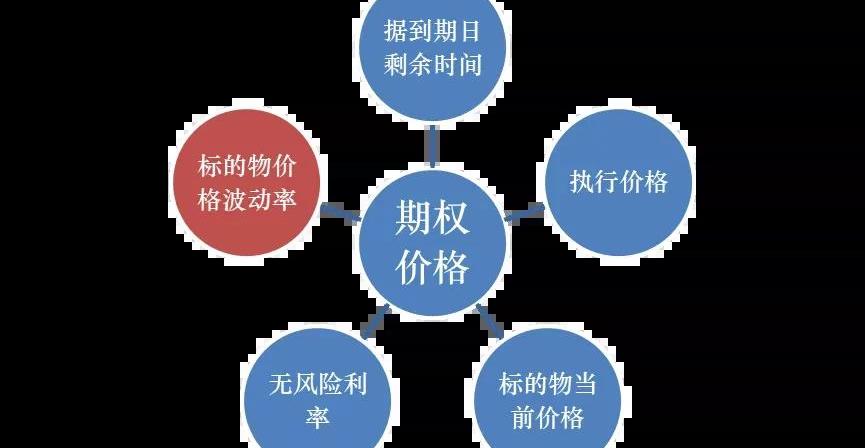

3.1波動率的應用與意義1)波動率是衍生品定價最關鍵的參數之一。對于衍生品金融工具來說,無論是期權、或是更加復雜的金融衍生品,標的物價格波動率都影響衍生品價格的重要因素,比如最著名的布萊克-斯科爾斯期權定價模型,其中就代表標的物的波動率,波動率是影響期權價格的重要因素之一,所以對于下游DeFi的期權項目,波動率對其來說都是剛性需求數據。圖表3:Black—Scholes期權定價公式

圖表4:期權價格影響因素

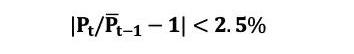

2)波動率也是風險管理技術最關鍵的參數之一。波動率就是預期收益的標準差,反映了資產的風險水平,是風險的測度指標。而我們知道所有去中心化金融活動都是以管理和處理風險為中心的,所有DeFi項目都要有風險控制,預期市場波動或規避風險,波動率是不可或缺的指標。比如對于下游DeFi借貸項目,由于抵押資產具有極強波動性,抵押率或清算線的制定與選擇極其重要,決定了項目的風險程度,同時又決定了用戶資產的利用率,最優的抵押率或清算線的制定與選擇要考慮的首要指標就是資產的波動率,例如抵押資產是USDT,其價格波動率較小,那么抵押率和清算線應該低一些,如果抵押資產是NEST,其波動率較大,那么抵押率和清算線就要高一些。同樣對于數字資產抵押型穩定幣項目以及NEST社區規劃的平行資產項目,其重要參數的制定與選擇也都離不開波動率指標,比如QIAN穩定幣項目,其的啟動充足率公式就只取決于計算出的實時波動率,基于波動率設立一套自動化調節機制,在用戶資產利用率與清算風險之間尋求最佳平衡,據了解未來NEST生態平行資產項目的抵押率和平倉線也很大程度上取決于抵押資產的波動率。3)基于波動率可以直接設計DeFi金融產品,比如波動率期貨、波動率掉期等,波動率交易是指基于對波動率的分析和預測而進行的交易,它削弱了價格變動對策略的影響,主要依賴波動率本身或波動率背后所蘊含的波動形式來獲取利潤,有其獨特吸引力,市場需求很大,但目前DeFi市場上還沒有基于波動率的金融產品協議。3.2移動均價的應用與意義1)對于某些對價格實時性要求不高的DeFi項目,它們更傾向于采用均價而不是實時價格,這是因為實時價格時間序列的數值受周期變動和不規則變動的影響,起伏較大,不易顯示出發展趨勢,而均價可以消除這些因素的影響,均價有時可能更能準確的反應市場的供需關系。比如抵押資產的清算采用均價來清算或許更合理更公平。比如最近比較火的永續合約項目PerpetualProtocol,其指數價格的喂價來源就是預言機提供的時間加權平均價格。2)對于NEST預言機來說,移動均價格預言機相對實時價格預言機,其對預言機操縱攻擊有更強的抵抗力,所以對價格抗攻擊性要求更高的DeFi項目可以采用均價。3)其實當前第二大預言機Uniswap價格預言機系統,其提供的就是時間加權平均價格,而不是實時的價格數據。4)均價還可以用于排除異常價格數據。根據NEST預言機提供的價格數據,價格偏差高出或低于2.5%以上的概率僅為0.19%。因此可以用公式:

來限制正常價格取值范圍,用來排除異常價格數據。3.3總結NESTProtocol升級到3.5版后,引入了移均價格和波動率預言機,供鏈上開發者使用,正是NEST開發者在深入思考和調研后,為滿足下游DeFi對預言機的真實性需求,對NESTProtocol所作的一次重要的升級迭代,本質也是NEST直面需求的必要選擇。

Tags:NESTESTDEFIEFINest ArcadeRevest FinanceMy DeFi PetLendefi

導讀國際貨幣基金組織在2020年9月22日完成撰寫了《跨境支付的數字貨幣:宏觀金融的影響》一文,重點論述了跨境支付的數字貨幣的四種應用情景,以及對這些場景的具體分析.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:EktaMourya,編譯:夕雨,星球日報經授權發布。在過去一周,比特幣經歷了劇烈動蕩.

1900/1/1 0:00:00DAO(DecentralizedAutonomousOrganization)是一種不受任何集權主體影響的去中心化自治組織。它使用開源代碼程序進行決策,組織的財務記錄和程序會保存在區塊鏈上.

1900/1/1 0:00:00頭條 社交媒體輿論推動XRP大漲1月31日,Twitter大V「CryptoBull2020」發文稱:“美國東部時間2月1日星期一上午8點30分,有6萬人計劃購買并持有XRP;該群組已有6萬人.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。2020年的天王級項目Filecoin,其代幣FIL上線后,Gate平臺最高達到了237美元,隨后崩盤,價格跌落至23-30美元之間.

1900/1/1 0:00:00近期,DeFi代幣雙雙突破新高,幾乎在這個時刻50%以下的漲幅都不太正常,ETH也順勢而為,突破了10000元人民幣大關.

1900/1/1 0:00:00