BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD-0.56%

ETH/HKD-0.56% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD-0.01%

ADA/HKD-0.01% SOL/HKD-1.26%

SOL/HKD-1.26% XRP/HKD-0.43%

XRP/HKD-0.43%與 DeFi 中的資產類似,NFTs (非同質化代幣) 也需要類似的原語,比如借貸、流動性和資產管理,這正是目前正在被構建的領域。此外,雖然 NFTs 的基本價值主張在于其唯一性 (每個 NFT 都是獨一無二的),但可互換性 (fungibility) 對于增加 NFTs 的流動性和金融化非常重要。

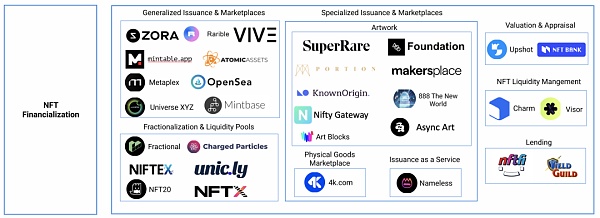

NFT 碎片化版圖,制圖:Messari

流動性代幣有著數以千計名買家和賣家,而每筆 NFT 交易僅需要一個買家和一個賣家,這意味著 NFT 流動性較低。迄今為止,一些專注于使 NFT 金融化的項目正試圖讓 NFT 盡可能具有可互換性和流動性。

NFT 的流動性

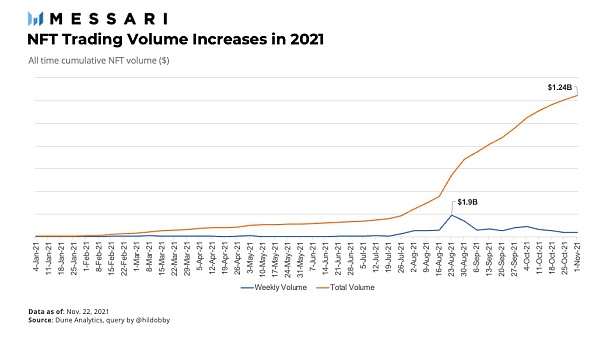

與實物收藏品 (比如交易棒球卡) 類似,NFT 面臨流動性不足的問題,尤其是對于那些未被高度重視的項目。雖然 NFT 市場正在上升,但我們通常會看到這種資產的潛力尚未被開發。僅以太坊上的 NFT 交易量就超過了 130 億美元,而隨著新類型資產在區塊鏈上被代幣化,這一數字還將繼續增長。

上圖:NFT 的累計交易量 (橙線) 和周交易量 (藍線) 的增長情況,數據截至2021年11月22日。

當前,藍籌股 NFTs (比如 CryptoPunks) 市場擁有最大的流動性,但由于它們分布集中且價格昂貴,大多數 NFT 收藏者是無法獲取它們的。

NFT 流動性協議

大多數 NFT 流動性協議采用了這兩種方式中的其中一種:第一種方式是通過創建流動性池來為 NFTs 創造流動性,個人可以將類似的 NFTs 存入流動性池中,并在任何特定的時間贖回它們。比如,NFTX 和 NFT20 等協議就是采用了這種方式,其好處在于,它們可以有效地基于 NFT 資產的流動性池構建并成為 NFT 市場。

第二種方式是將 NFT 碎片化成更小的部分,使得這些更小的部分能夠作為同質化代幣進行交易,比如將 1 枚 NFT 碎片化成 10,000 枚 ERC20 同質化代幣。Unicly 和 Fractional 這兩個協議就是采用這種方式。這第二種方式降低了獲得整枚 NFT 的一小部分的購買成本,從而提高了流動性,類似于美國互聯網券商 Robinhood 將股票進行拆分,這樣個人就不用購買1整股價值 1000 美元的特斯拉股票,而是可以用 100 美元來購買其一小部分。

NBA盧卡·東契奇NFT球星卡以約7.7萬美元價格在Sorare成交:金色財經報道,據Web3游戲平臺Sorare數據顯示,NBA達拉斯獨行俠隊球星盧卡·東契奇(Luka Don?i?)的1/1 Unique球星卡已經以40.444 ETH價格成交,約合76,800美元,成為過去幾個月中1/1 Unique NBA球星卡銷量第4高的一張。交易數據顯示,這張NFT球星卡的買家是BellaMa,目前擁有26張1/1 Unique NBA球星卡,包括杰森·塔圖姆、安東尼·愛德華茲、詹姆斯·哈登、喬什·吉迪、斯蒂芬·庫里和達米安·利拉德等。[2023/4/6 13:47:55]

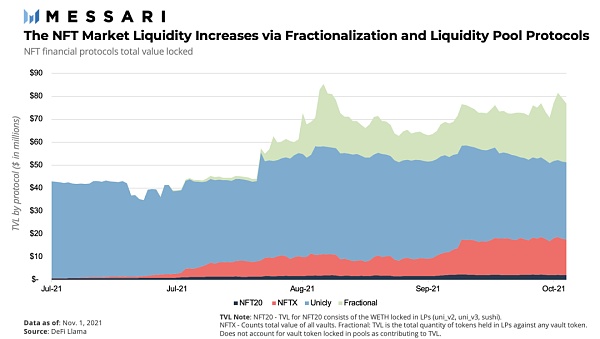

NFTX、NFT20、Unicly 和 Fractional 這四個 NFT 流動性協議共計持有近 8000 萬美元的總鎖倉價值 (TVL)。如下圖所示:

上圖:四大 NFT 流動性協議的 TVL 增長情況,數據截止2021年11月1日。

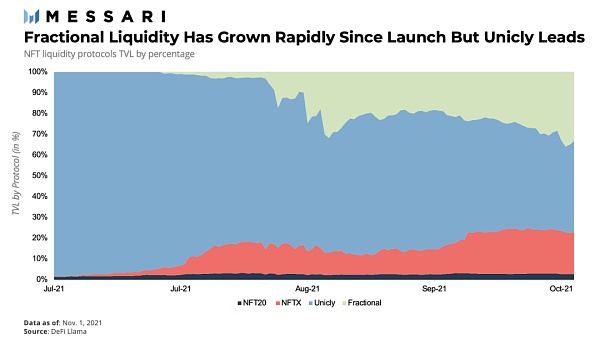

目前,Unicly 協議是這四個協議中擁有最大的市場份額,其 TVL 占比 43%。NFTX 在流動性池協議中領先于 NFT20。而 Fractional 自今年 7 月底上線以來已積累了相當大的市場份額。如下圖所示:

上圖:自上線以來,Fractional 協議的 TVL 市場份額 (最上面的灰色部分) 已經快速增長,但目前仍然是 Unicly 協議占主導部分。數據截止2021年11月1日。

NFT 流動性池 & 市場協議

我們首先來研究兩個主要的 NFT 流動性池協議:NFTX 和 NFT20。

1) NFTX

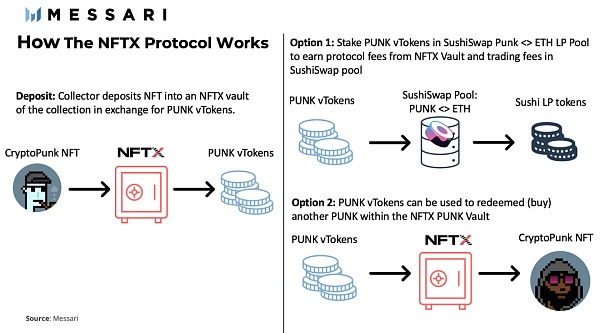

NFTX 是一個旨在實現 NFTs 買賣的市場和流動性協議。NFT 收藏者可以將整枚 NFT 存入 NFTX 上的某個金庫 (Vault) 中并鑄造出可以互換的代幣 vTokens (每個金庫中的 NFTs 都是同一系列的 NFT),這些 vTokens 代表了被存入的 NFT 的價值。在任何時候,該 NFT 收藏者都可以使用這些 vTokens 來從該金庫中隨機購買到另一枚 NFT 資產。或者,個人也可以通過支付額外費用從同一金庫中贖回特定的 NFT。

孔劍平:AIGC在應用NFT賽道會大量被采用,包括元宇宙:1月9日消息,Nano Labs創始人孔劍平在推特發文稱,今天朋友問我AIGC對NFT賽道的影響,我的理解是在現有的金融屬性比較重的NFT市場,AIGC不一定能最大的發揮最大的價值,因為它不具備稀缺性,但接下來NFT賽道會向更垂直的社區發展,這樣社區創造就需要大量的AIGC工具,未來AIGC在應用NFT賽道會大量被采用,包括元宇宙。[2023/1/9 11:01:33]

為了賺取費用收益,收藏者必須將他們的 vTokens 質押到其各自的流動性池中 (比如 Sushiswap)。每次當有人買入或賣出 NFT 時,質押者都可以賺取費用收益。

支撐 NFTX 模型的一個特性是,用戶可以借助高流動性的 vTokens 來獲得 NFTs 的即時流動性。例如,BAYC (無聊猿游艇俱樂部) 的持有者可以即刻將自己的「無聊猿」NFT 存入 NFTX 的金庫中并獲得 BAYC vTokens。該持有者可以不將自己的 BAYC vTokens 進行質押,而是選擇通過某個去中心化交易所 (比如 Sushiswap) 賣出自己的 BAYC vTokens。當然,如果某種 vTokens 的流動性較差,那么 NFT 持有者通過這種方式來賣出 NFT 的價格可能會比在 OpenSea 這樣的交易平臺上的價格更低,但通過這種方式能夠獲得即時流動性,因此即便價格更低,通常也是值得的。

最近,NFTX 已經與 Futureswap 合作提供 NFT 永續合約,使投機者能夠做空或做多 NFTX 金庫中的 NFTs 的衍生品。

2) NFT20

NFT20 是一個去中心化的 NFT 交易所,允許個人交易、出售和交換 NFT。與 NFTX 類似,NFT20 允許 NFT 持有者將他們的 NFT (比如 Cryptopunk) 添加到一個流動性池中,作為回報,他們會收到特定流動性池中可互換的 ERC20 代幣 (比如 100 $Punks tokens)。使用這些 ERC20 代幣,個人可以在相應的流動性池中購買 NFT (比如 Cryptopunk) 或者通過 Uniswap 等交易所賣出去。

此外,這些 NFT ERC20 代幣可以被用于作為流動性來存入 Sushiswap 或 Uniswap 上的某個流動性池中,從而為這種代幣增加流動性,進而使該標的 NFT 更具流動性。一些 NFT20 流動性池還提供流動性挖礦激勵,用戶可以獲得 NFT20 的本地代幣 MUSE。

在 NFT20 現有的 NFT 流動性池中,Boring Banana’s Co、Cyber Kongz、Wrapped Moon Cats 以及 Gutter Cats 這四個 NFT 系列的流動性占到了該協議中 TVL 的約 50%。?

Polygon正為在特殊場合識別迪士尼員工開發專屬NFT概念驗證:11月11日消息,據官方推特,Polygon宣布其在參加迪士尼加速器(Disney Accelerator)后,正在與華特迪士尼公司(Walt Disney Company)合作。首先,Polygon正在開發專屬數字收藏品的概念驗證,以在特殊場合識別迪士尼員工。

此前7月份消息,Polygon入選迪士尼推出的專注于NFT等領域的加速器計劃。[2022/11/11 12:49:50]

NFT20 協議的本地治理代幣 MUSE 維持著 100 萬枚的供應量,其中 500,000 MUSE 在 2020 年 9 月分發給了 Very Nifty 游戲的玩家社區;此外,300,000 MUSE 被留作流動性挖礦獎勵;剩余的 200,000 MUSE 中,有 50% (即 100,000 MUSE) 分配給了 NFT20 DAO,50% 留給了該協議的創始團隊。

每次當有 1 枚 NFT 被存入 NFT20 協議中時,該協議就會鑄造 100 枚可互換的 ERC20 代幣 (如上所述),其中 5% 的代幣分配給 NFT20 協議。NFT20 協議會將這 5% 的 ERC20 代幣兌換為 ETH,然后用 ETH 來購買 MUSE,最后有 50% 被購買的 MUSE 會被分配給 MUSE 代幣的質押者。

3) 底價問題

底價 (floor price) 是某個 NFT 系列中的 NFT 資產的最低價格,是 NFT 領域一個被廣泛追蹤的指標。諸如 CryptoPunks 或者 BAYC 等 NFT 系列中,底價通常都是由該系列中最不稀缺的 NFTs 資產來設定的。

顯然,像 NFTX 和 NFT20 這樣的協議創建的流動性池需要由某個 NFT 系列中的底價 NFTs 組成,因為如果用戶往池中存入一個更有價值的 NFT,那么該 NFT 將被購買和/或替換為更低價值的 NFT。例如,如果某人將一個僵尸 Punk (這是最稀缺的 Cryptopunk) 存入到一個底價 Punk NFTX 金庫中,那么另一個收藏者將會即刻買走這個僵尸 Punk。

NFTX 試圖通過在 NFTX 金庫中創建參數來緩解這個底價問題,這些參數要求被存入的 NFT 擁有某些特定的標準 (比如特性、記錄等等)。NFTX 允許 NFT 收藏者為不同級別的 NFTs 創建多個金庫。比如,就 CryptoKitty (加密貓 NFT) 而言,既有一個 Cryptokitty 底價金庫,也有一個 (最稀缺的) 初代 Cryptokitty 金庫 (只有擁有反映初代元數據的 Cryptokitty 才能存入該這個金庫中)。

OpenSea已恢復NFT項目Azuki市場掛單:10月1日消息,據官方頁面數據顯示,OpenSea 現已恢復 NFT 項目 Azuki 市場掛單,當前 Azuki 地板價暫報 10.2 ETH。金色財經此前報道,OpenSea已將NFT項目Azuki全部市場掛單下架。[2022/10/1 22:42:53]

相比之下,NFT20 則旨在通過允許 NFT 賣家在 NFT20 資產頁面創建一個去中心化的荷蘭式拍賣來解決這個底價問題,從而使賣家能夠在賣出 NFT 時獲得更多數量的 ERC20 代幣。

4) NFTX 對比 NFT20

雖然 NFTX 和 NFT20 這兩個協議都已經上線一年多時間,但 NFTX 在今年 6 月底的 V2 升級已經顯示出了其在積累 NFTs 方面相當成功。在幾個月的時間里,NFTX 已經顯著吸引了大量高價值的 NFTs,該協議上最具流動性的幾個金庫分別是由 CryptoPunks ($PUNK)、HashMasks($MASK) 和 CryptoPhunks ($PHUNK) 組成。

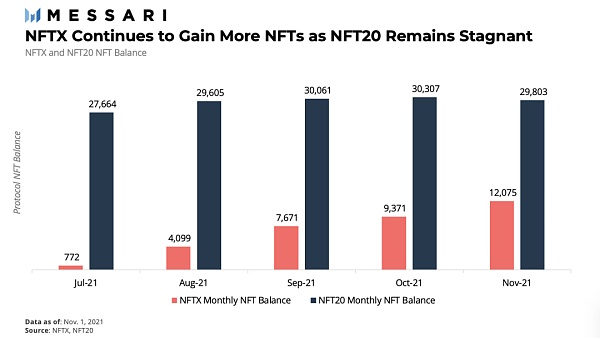

相比之下,NFT20 協議在其流動性池中擁有更多的 NFTs,盡管這些 NFTs 的平均價值要更低 (因此 NFT20 協議中的 TVL 要顯著低于 NFTX),并且 NFT20 協議的 NFT 增長在過去幾個月中已經停滯。如下圖所示:

上圖:自今年7月以來,NFTX 繼續獲取更多的 NFTs,而 NFT20 的增長相對停滯。

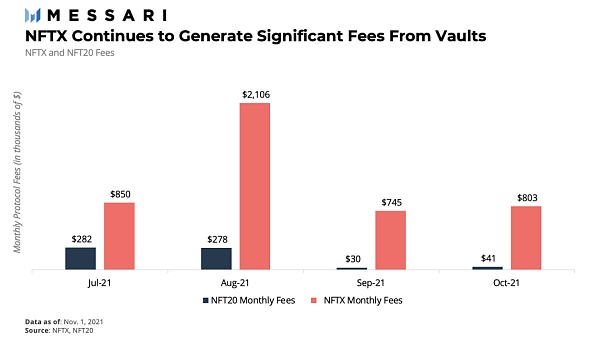

在過去幾個月中,NFT20 的費用收入大幅下降;盡管 NFTX 的費用收入也有所下降,但仍保持在 8 月份歷史最高水平的 50%。如下圖示所示:

上圖:NFT20 協議的月費用收入 (黑色柱狀圖) 對比 NFTX 協議的月費用收入 (紅色柱狀圖)

值得注意的是,來自 NFTX 金庫的所有費用收入都會歸金庫中的質押者所有,而 NFT20 市場的費用收入直接歸所有 MUSE 質押者所有。雖然現階段對于 NFT 金融化協議而言沒有必要直接捕獲費用,但 NFTX 協議在其未來有一條可靠的費用生成途徑。

NFT 碎片化協議

資產碎片化在傳統金融體系中已經日益普遍,從房地產到藝術品再到現金流,傳統的金融資產正在創造創新的解決方案,將這些資產類別進行碎片化成更小的部分,以吸引更多的買家。

NFT Layer2解決方案Immutable X發布開源核心SDK:6月2日消息,NFT Layer2 解決方案 Immutable X 宣布推出開源核心 SDK。Immutable X表示,該SDK擁有更好的性能、可擴展性和可讀性,方便開發者在 Immutable X 上的開發工作,并且將在未來幾周內逐步發布文檔更新。[2022/6/2 3:58:31]

?圖源: Jump Capital

雖然已有一些初創公司試圖使用自己的專有網絡和系統來對資產進行碎片化,但區塊鏈網絡提供了更開放、流動性更強、可組合性更好的解決方案。

當前,一些協議已經開始對代幣進行碎片化,其中 Niftex 協議是最早的一個,該協議允許 NFT 持有者將 NFT 碎片化為可交換的代幣。Niftex 最近被最近被一家未知實體收購,但情況表明,某家大型交易所可能是買家。

與此同時,當前有兩個主要的協議在 NFT 碎片化領域處于領先地位:Unicly 和 Fractional。

1) Unicly

Unicly 是一個無需許可的平臺,允許用戶將 NFT 收藏品集合起來,并通過創建 uTokens 來對它們進行碎片化。這些 NFT 收藏品 (ERC-721代幣或 ERC-1155 代幣) 進碎片化之后可以進行交易,Unicly 平臺直接提供了一個 AMM (自動化做市商) 以供用戶交易或進行收益耕作,而無需前往某個第三方交易所。

當某個 NFT 收藏品被代幣化時,這個特定的收藏品將被鎖定在 Unicly 的智能合約中,直到該收藏品有足夠多的代幣持有者選擇決定解鎖該 NFT 收藏品。比如,當前 Unicly 協議中最大的金庫 JennyDAO 已經選擇在 Unicly 上面收集和管理他們所有的 NFTs。uJenny 代幣被用來治理 JennyDAO 的國庫。截至目前,JennyDAO 已經達到了解鎖該 NFT 系列的 50% 的門檻。

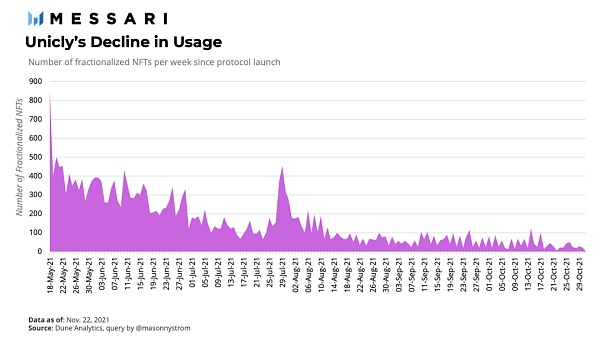

上圖:?Unicly 協議的使用量呈現下降趨勢。

被碎片化的 NFTs 的數量峰值與今年 NFT 市場周期的峰值大致一致。當前 ,Unicly 協議的使用量略有下降,部分原因是由于其競爭對手 Fractional 的推出和流行。

Unicly 協議在 5 月進行了一次基本公平的代幣發布,其中 90% 的本地代幣 UNIC 用于該社區的流動性挖礦,10% 留給核心開發團隊。用戶可以通過質押 UNIC 來進行流動性挖礦,質押操作將把 UNIC 轉變成 xUNIC。此外,Unicly 交易所上的所有交易量的 0.05% 作為費用,用于回購 UNIC。UNIC 每個月的鑄幣率會降低 5%,以確保其供應量永遠不會達到 100 萬枚。

2) Fractional

Fractional允許任何人購買、出售和鑄造碎片化的 NFTs。NFT 持有者或者 NFTs 系列的所有者可以使用 Fractional 來將他們的 NFT 進行碎片化為 ERC20 代幣。Fractional 平臺上的策展人 (curator,即將 NFT 碎片化為 ERC20 代幣的人) 本質上是每個 NFT 或 NFT 系列的資產管理人,他們將 NFT 進行碎片化并從拍賣中獲取費用收入。收藏者能夠將將 NFT 碎片化為可互換的 ERC20 代幣,這些代幣組合起來就可以贖回該 NFT,或者可以用于以高于最低價的價格來購買該標的 NFT。任何買家都可以以該最低價來競拍該 NFT,這個最低價是由該 NFT 碎片的大多數持有者來設定的。

如果某個經碎片化的 NFT 的所有者們想要賣出整個 NFT,他們首先要對其最低價進行投票。如果出現買斷或者買家存入的 ETH 大于或等于該最低價,那么該 NFT 的碎片化所有者們將能夠把他們持有的 NFT 碎片來兌換為 ETH。目前,Fractional 協議中鎖定了 2,277 個 NFTs。

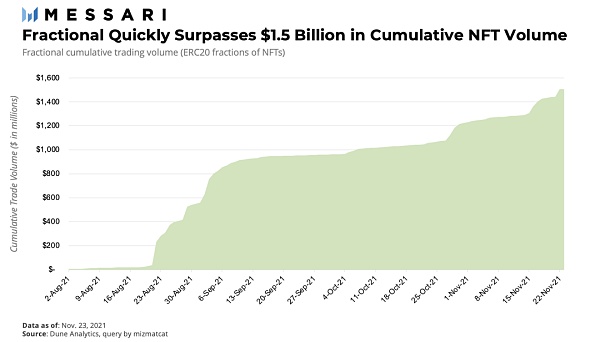

截至目前,Fractional 平臺的碎片化代幣的交易量超過了 15 億美元,考慮到該協議最近才上線,這是一個相當令人印象深刻的數據。見下圖:

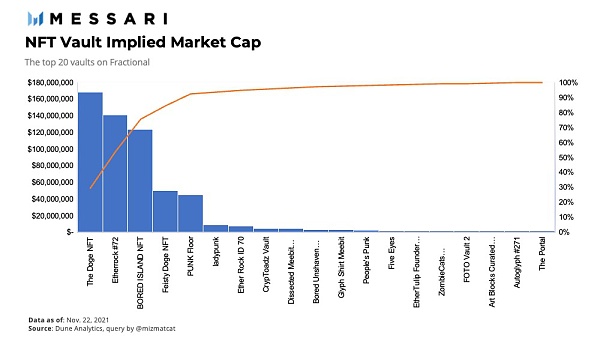

與大多數交易類似,在 Fractional 平臺上的少數幾個 NFT 系列占到了其交易量的很大比例。兩個模因 NFT,即 Doge NFT 和 Etherrock #72,占到了超過 3 億美元的交易量。見下圖:

PartyBid 是一個允許任何人發起一個“party” (競拍派對) 來以集體籌資的方式競拍 NFT 的平臺,該平臺使用了 Fractional 的智能合約來實現其競拍過程。PartyBid 最近剛剛開始支持 Opensea 拍賣,預計這能給 PartyBid 和 Fractional 帶來更多的活動。

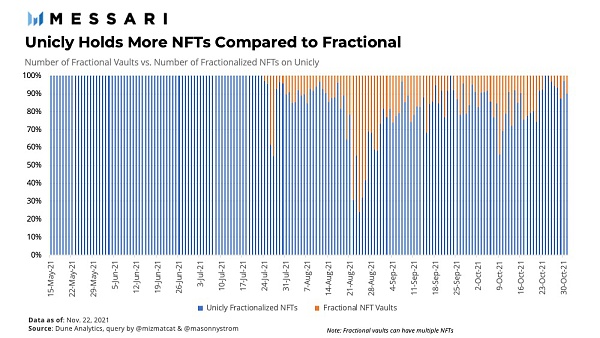

3) Unicly 對比 Fractional

Unicly 是在 Fractional 之前建立的,并且仍然保持著擁有更多金庫和高得多的 TVM。然而,自 6 月份以來,Unicly 的 TVL 已經大幅下降 (降了大約 50%),這可能是由于其他新入場的協議進入 NFT 碎片化領域并吸引了很大一部分本該由 Unicly 獲取的 NFTs。當前,Fractional 協議中鎖定的所有 NFTs 仍然僅占 Unicly 中鎖定的所有 NFTs 的約 10% (如下圖所示)。與 NFT20 和 NFTX 的情況類似,NFTX 和 Fractional 協議中持有的 NFTs 都更少,但二者持有的 NFTs/系列的平均價值要比競爭對手更高。

Unicly 和 Fractional 的主要區別在于用戶在獲得碎片化的代幣之后能夠做什么:就 Fractional 而言,用戶可以前往第三方交易所 (比如 Sushiswap) 賣出這些代幣;另一方面,Unicly 是一個 AMM (自動化做市商),允許用戶使用他們的 uTokens 來進行質押或收益耕作。盡管 Fractional 在功能性方面比如 Unicly,但 Fractional 更加用戶友好,尤其是對于 NFT 新手用戶。

雖然以上這些協議本質上是在圍繞 NFTs 展開競爭,但使用它們并不一定是相互排斥的。正如前面所討論的,每個 NFT 流動性協議都有一組不同的功能,這些功能可能會根據用戶想要實現的目標的偏好而表現得更好。例如,NFTX 可能更適合于特定的 NFT 資產類別。例如,Sorare (NFT夢幻足球游戲) 會圍繞同一個球星來發布數十張相同的卡牌,所有這些卡牌都是有著相同的價值。NFTX 或 NFT20 也可以用來改善那些有著大量底價 NFT 資產的 NFT 系列的最低價定價。相比之下,通過對 NFTs 進行碎片化能夠使 DAOs 創建由不同資產組成的投資組合 (比如 BAYC + 底價 Punks + 非底價 Punks),從而可能創造一種更具價值和更具流動性的 NFT 系列。

值得注意的是,這些協議中許多都集中在如何提供流動性上。盡管如此,這些協議仍在競爭流動性,這些流動性將在少數協議中聚集。

NFT 流動性的未來

隨著 NFT 市場的持續增長和新用戶的增加,NFT 的流動性問題亟需解決。目前,NFT 的金融化是通過流動性和碎片化協議來解決的。隨著傳統資產類別以 NFTs 形式發行,金融化協議將變得越來越重要。此外,隨著 NFT 成為 Maker 或 Compound 等 DeFi 協議的抵押品,找到將這些 NFT 資產添加到系統中的方法,有可能在發生流動性危機時使系統能夠得到有意義的改善。

重要的是,可組合性將使這些 NFT 金融化協議進一步發展,并與其他協議集成。Fractional 已經借助 PartyBid 來實現讓陌生人之間聯合起來籌集資金并購買像 Nouns 這樣的 NFTs。在其他地方,Genie 通過聚合 NFT20 和 NFTX 來為 NFTs 提供即時流動性并推動大量交易的實現。這進一步實現了簡單的 NFT 行為,比如從某個 NFT 系列中購買大量底價 NFTs。此外,現有的 NFT 流動性協議將將有獨特的機會從新協議中受益,因為這些新協議將利用現有協議的功能并開啟新的用戶行為。

撰文:Eshita Nandini & Mason Nystrom,Messari 分析師

編輯:南風

隨著世界最大的多人在線創作游戲《Roblox》打著“元宇宙第一股”的旗號上市,“元宇宙”這一始于1992年的概念,在2021年徹底爆發了.

1900/1/1 0:00:00NFT的出現,為區塊鏈技術的發展打開了一扇新的窗戶,開辟了一塊新的領域。尤其是,現實物理資產同數字資產的結合,更好的為NFT創造了新的發展空間.

1900/1/1 0:00:00在加密世界中有許多dao,主要是在DeFi領域,現在是游戲領域。讓我們來設定一些定義,DeFi DAO、游戲 DAO 和 GameFi DAO 之間存在差異.

1900/1/1 0:00:00手套錢包、掛件錢包、卡片錢包……這些五花八門的數字人民幣硬錢包,你更喜歡哪一個?近日,有消息稱,中國銀行與中國聯通合作推出的滑雪手套、冬奧特色徽章、智能手表等形態多樣的數字人民幣硬錢包.

1900/1/1 0:00:00數字人民幣試點取得快速進展,個人錢包數量已突破1億個,交易金額快速增長。我國央行從2014年起開始研究法定數字貨幣,2019年年末開始試點,目前試點范圍為十個城市及2022北京冬奧會場(10+1.

1900/1/1 0:00:00在傳統游戲中,守護家園與遠征掠奪是最常見的玩法,集大成者的 4X 策略類游戲強調 eXplore(探索),eXpand(拓張),eXploit(開發),和 eXterminate(征服).

1900/1/1 0:00:00