BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+1.78%

ETH/HKD+1.78% LTC/HKD+1.55%

LTC/HKD+1.55% ADA/HKD+1.13%

ADA/HKD+1.13% SOL/HKD+0.21%

SOL/HKD+0.21% XRP/HKD+0%

XRP/HKD+0%

2020年,是一個特殊的年份;而2020年3月,更是可以載入史冊的“黑色三月”,就算股神巴菲特也是“接連驚呼活久見”。從某種意義上講,2020年3月是全球經濟金融大變局中非常重要的分水嶺,而在全球金融系統幾近“失控”的大背景下,比特幣帶領DeFi異軍突起,引發了一場“中心化與去中心化”、“解構與重構”的金融體系競爭。3月12日又是“黑色三月”中最有代表意義的一天。去年的這一天,道指收跌9.99%,創1987年10月以來最大單日跌幅,道指、納指、標普500三個指數均跌入技術性熊市;比特幣從8000美元附近暴跌38.81%,又于次日最低跌至3858美元。轉眼間,2021年的“312”即將來臨,而在這短短的一年時間里,加密世界卻已發生大變局。歷史會在“押韻”中螺旋上升嗎?持幣者需要再次警惕黑天鵝風險嗎?加密金融的基本面是否有所不同?本文將回顧、梳理過去一年加密市場的重要變化,揭示推動其發展以及上漲的深層原因,并試圖回答這三個問題。宏觀變局下的比特幣

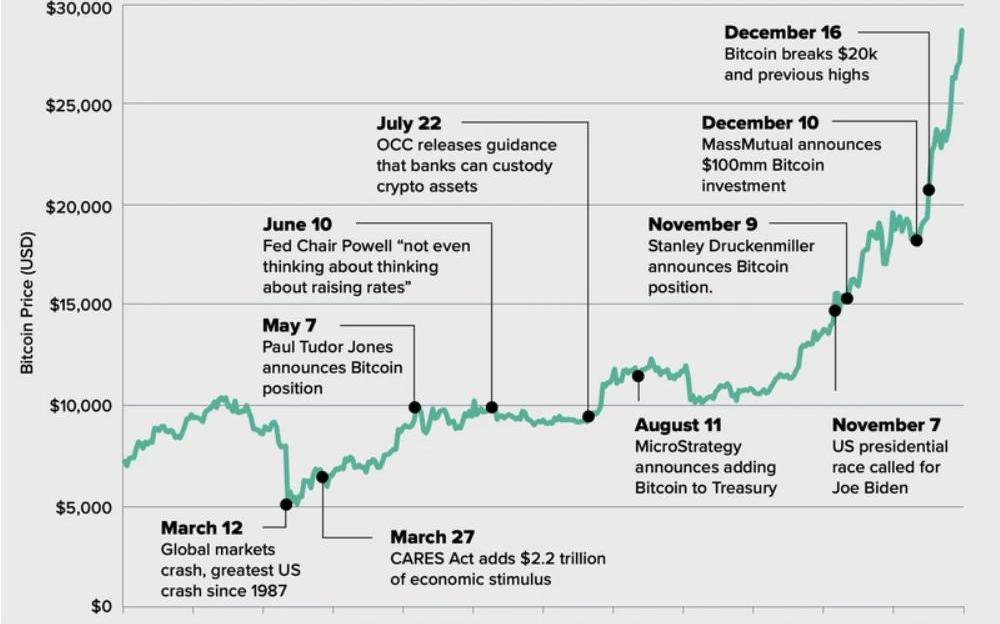

2020年,全球金融市場上演了眾多“活久見”:2020年2月初,新冠疫情在全球范圍爆發,3月2日,美聯儲緊急降息50個基點,隨后世界迎來央行“降息潮”;3月6日歐佩克與俄羅斯就減產合作談崩,沙特發起石油價格戰,加上疫情影響,國際原油期價慘跌至負值,一時之間“桶比油貴”;美股兩周內4次下跌熔斷,巴菲特都忍不住發出感嘆,“我活了89歲,也沒有見過這種場面”;受美股暴跌影響,全球幾十個國家發布限制做空禁令……而比特幣在此期間更是上演反轉。比特幣先是經歷“312暴跌”,價格在兩日內腰斬。3月23日,美聯儲在早前7000億美元購債計劃基礎之上,再度推出一項范圍廣泛的無限制量化寬松舉措。隨后,比特幣以及全球資產開始逐步企穩回升,甚至接連創出新高。下圖展示了比特幣在2020年價格上漲的走勢以及與之相關的大事件。讀者們可以在圖中清晰看到比特幣價格和“消息面”之間的關系。

比特幣全網未確認交易數量為331253筆:金色財經報道,數據顯示,目前比特幣全網未確認交易數量為331253筆,全網算力為338.35 EH/s,24小時交易速率為7.12交易/s,目前全網難度為48.01 T,預測下次難度下調0.59%至47.72 T,距離調整還剩9天6小時。[2023/5/10 14:53:21]

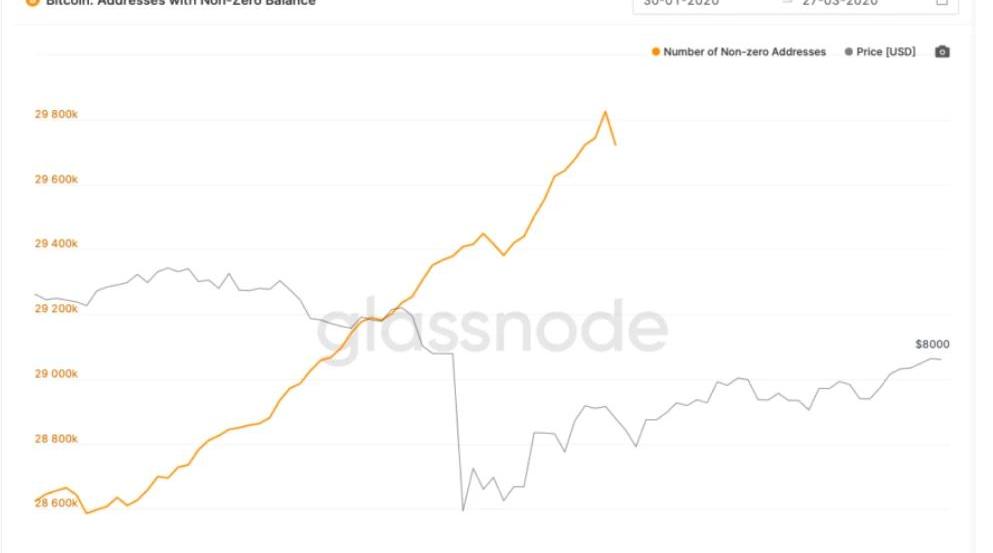

灰度第四季財報數據進入到新的一年,世界經濟似乎還停留在2020年的陰霾里。雖然疫苗已經逐漸推廣,但病株不斷變異,新冠疫情仍然沒有完全遏制住的跡象,世界經濟的恢復仍然需要一段時間。2021年3月7日,美國參議院通過1.9萬億美元新冠救助法案修正案,一輪大放水即將奔涌而來。美聯儲主席鮑威爾近日也發表“袖手旁觀”的言論:在實現2%的通脹目標,且恢復充分就業之前,美聯儲不會加息。股市自美聯儲大放水的那一刻起,就不再是經濟的晴雨表,而是流動性的晴雨表。縱覽全球金融資產,放眼望去皆泡沫,在這樣的大水漫灌下,我們無疑將迎來各類新資產的上漲。加密研究平臺Glassnode在2020年4月的數據顯示,在前所未有的通脹和寬松的全球貨幣政策的背景下,新投資者涌入比特幣市場的數量更是呈拋物線型增長。如果以此推論,比特幣在2021年美國1.9萬億美元的大水漫灌下,其表現仍然值得期待。

Glassnode數據將時間線撥回到2009年1月3日,中本聰在比特幣創世區塊中寫下:“TheTimes03/Jan/2009Chancelloronbrinkofsecondbailoutforbanks”。而2021年3月7日,美國參議院通過1.9萬億美元新冠救助法案修正案,眾議院投票將在本周舉行。美利堅開國三杰之一的托馬斯·杰斐遜曾說:“在每一個發行紙幣的國家,紙幣都有可能被濫用,曾經、現在以及永遠被濫用。”在宏觀金融體系越來越深陷泥潭的大背景下,比特幣這樣的通縮性資產,越來越受到人們歡迎,或許在眾多資產泡沫破裂的時候,比特幣或許將成為一個安全的避風港。比特幣與黃金的競賽

比特幣持幣地址總數突破3312萬個:據Tokenview數據顯示:當前BTC持幣地址總數約為33121744個,目前持有10000枚及以上BTC的巨鯨地址數量約為116個,持有5000枚及以上BTC的巨鯨地址數量約為374個,持有1000枚及以上BTC的巨鯨地址數量約為2382個,其中火幣冷錢包和幣安冷錢包分別以14.14萬枚和9.45萬枚位列第一和第三位。[2020/11/30 22:33:46]

比特幣在很早之前就被稱做”數字黃金“,但那時BTC與黃金還很難相提并論。2020年8月之前,比特幣的走勢與黃金的相關性還相對較強,但之后比特幣與黃金似乎已經展開了競賽。BTC大踏步向上,黃金則一路陰跌。黃金價格從2020年8月突破2000美元之后,開啟一路陰跌模式,目前黃金價格維持在1700美元附近。2020年8月,BTC達到高點12448美元,隨后比特幣短暫調整后繼續大幅上漲,目前BTC再度站上5萬美元,市值突破萬億美元。

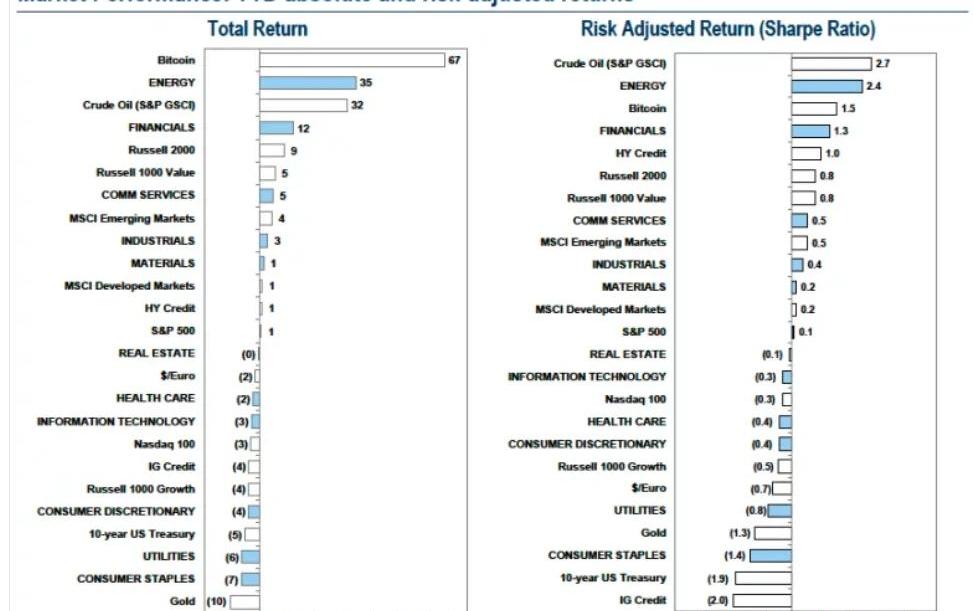

高盛(GoldmanSachs)最新報告顯示,截至2021年3月4日,比特幣今年的回報率約為70%,大約是緊隨其后的能源行業35%的回報率的兩倍。此外,該報告圖表顯示,今年到目前為止,比特幣的表現超越了所有主要傳統資產類別。

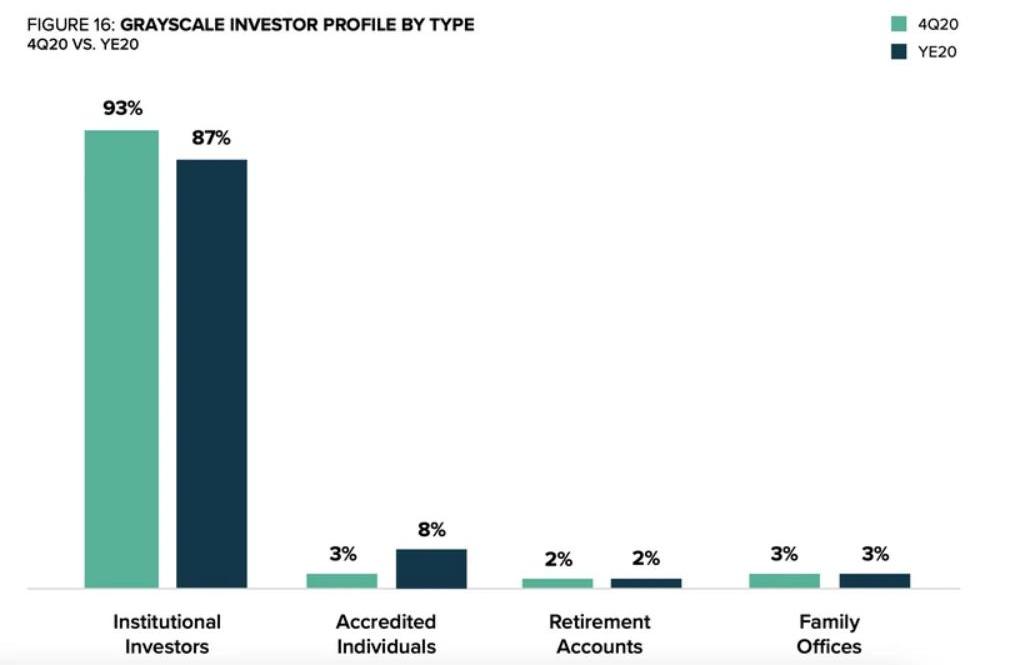

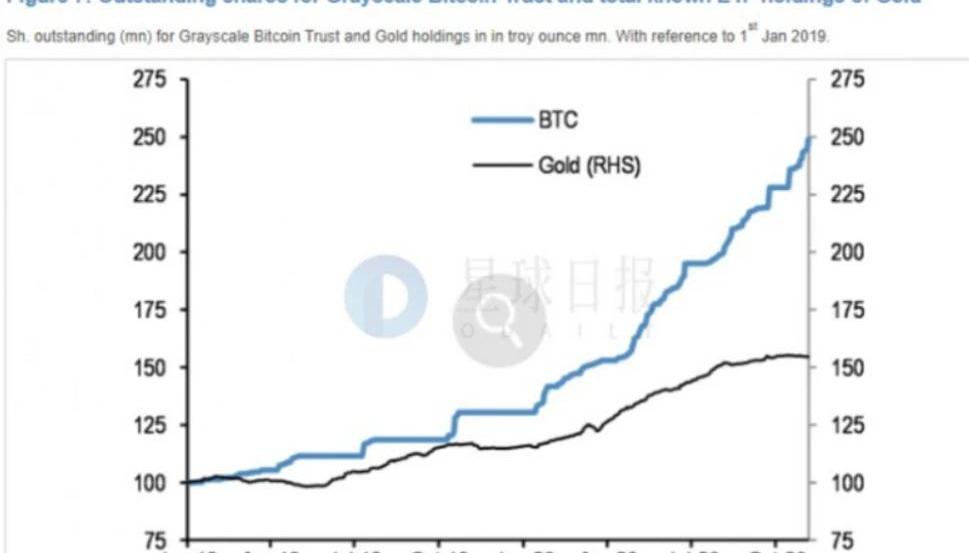

高盛報告數據黃金和比特幣走勢的分道揚鑣,關鍵就在于機構投資者開始減持黃金,增持比特幣。灰度年初管理的資產為20億美元,到2020年末為202億美元。而灰度信托產品的購買者主要加密資產借貸公司、對沖基金、共同基金、私人財富公司、咨詢顧問公司、家族辦公室等。

Filecoin當前測試網全網有效算力為312.62PiB:據IPFS100.com報道,filfox瀏覽器數據顯示,當前測試網區塊高度為90439,全網有效算力為312.62PiB,總質押量約為749.82萬枚FIL,活躍礦工數為435個,每區塊獎勵為12.27FIL,近24小時產出量為144386FIL,24小時平均挖礦收益為0.46FIL/TiB;目前有效算力排名前三的分別為:t02775(STCloud-Linden)以20.21PiB位居第一,t01248(智合云)以18.55PiB位居第二,t09037(SeedPlan-Saturn)以17.96PiB位居第三。[2020/9/25]

灰度第四季財報數據2020年11月9日,摩根大通在一份報告中指出,比特幣正在蠶食市場對黃金ETF的需求。家族理財室等機構投資者將比特幣視為黃金的數字替代品,其對Grayscale旗下比特幣信托的需求也超過了所有黃金ETF的需求總和。

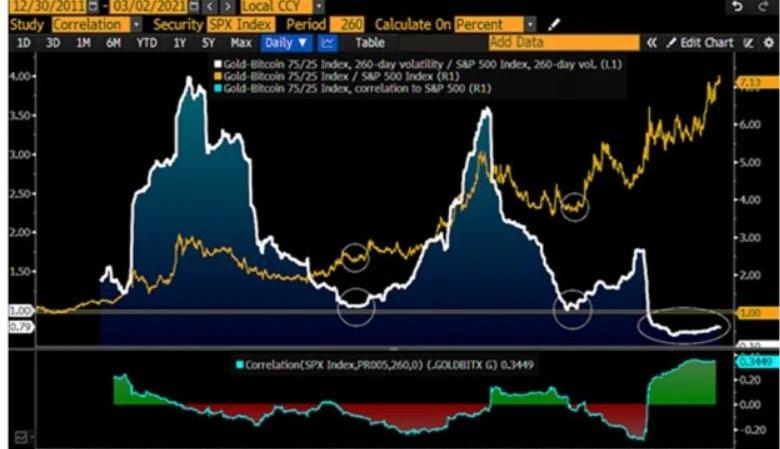

摩根大通報告數據彭博發布三月報告《彭博加密展望》,在報告中彭博認為:2020年,比特幣波動性不斷下降,而其他大多數資產波動性則在加劇。當進入到2021年之后,我們看不到有什么可以阻擋比特幣取代“守舊的”黃金。比特幣取代黃金或許只是一個時間問題了。下圖為Gold-BitcoinIndex波動性與標準普爾500指數的對比圖:

當前加密貨幣總市值約為3127.11億美元:據金色財經數據顯示,全球加密貨幣總市值約為3127.11億美元。加密貨幣市場中占比排名第一的是BTC,市值約合1916.12億美元,當前市值占比為61.27%;

ETH排名第二,市值約合440.63億美元,當前市值占比為14.09%;

XRP排名第三,市值約合111.89億美元,當前市值占比為3.58%。[2020/9/4]

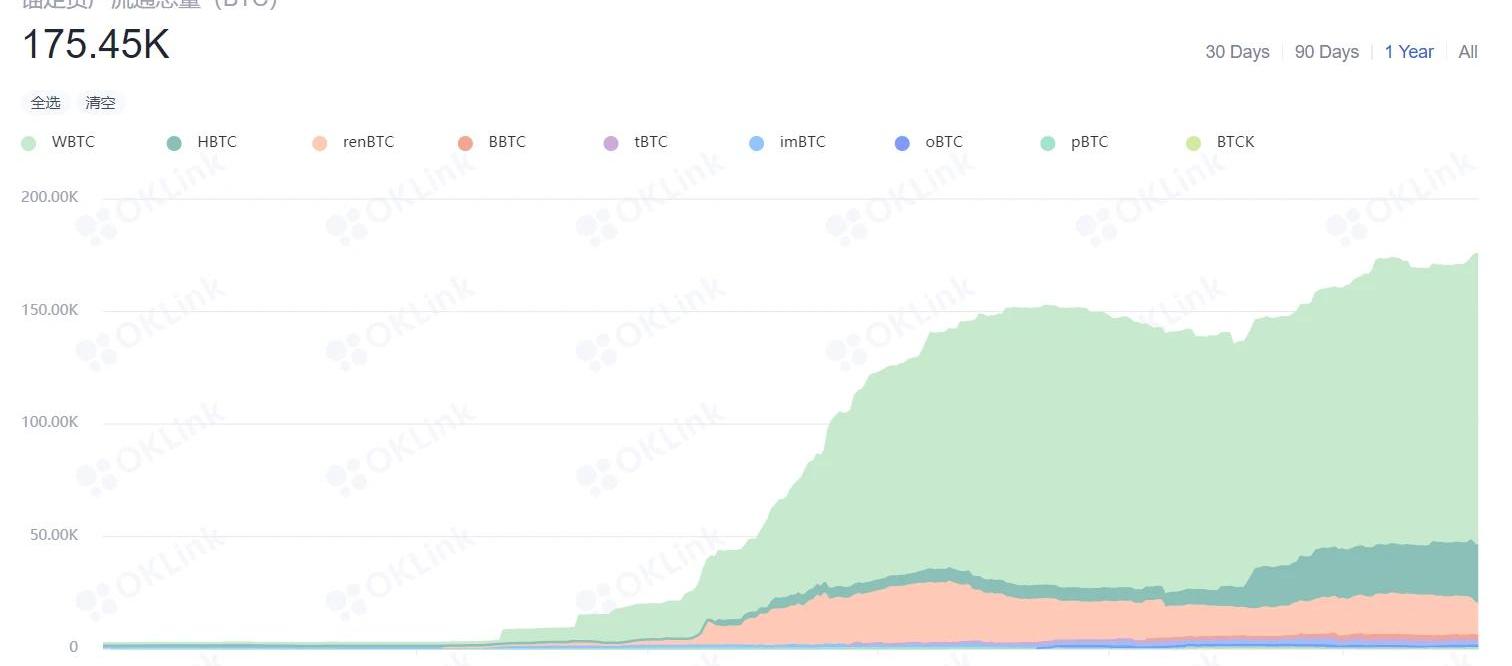

BloombergIntelligence數據BloombergIntelligence分析顯示,Gold-Bitcoin75/25Index指數的260天波動率已經達到最低水平,而且和標準普爾500指數的相同風險衡量指標相比還低了20%,類似的情況在2016年初時也出現過。通常來看,比特幣與股票市場的260天相關性指標通常為負,但在三月初達到了0.34,這是迄今為止的最高值。隨著美聯儲推出貨幣量化寬松政策來推動GDP上升,預計Gold-BitcoinIndex指數價格會得到更持久的支撐。比特幣終將取代黃金嗎?黃金已經存在上千年,其歷史地位在傳統社會確實已經無法撼動。但是,人類社會正在進行一場互聯網大遷移,人類正在進入數字化時代。我們很多生活方式其實已經開始遷移到互聯網上。人工智能、物聯網、云計算、區塊鏈等新技術正在飛速發展,正在快速重塑社會。在這個過程中,大數據成為人類新的生產資料,去中心化協作正在改變人類原有的生產關系和方式,比特幣作為數字化時代原生資產自然也比黃金更適合充當價值儲備。在去中心化金融的發展過程中,BTC天然充當了價值儲備的角色。下圖展示了DeFi中BTC的鎖倉量變化圖:

Oklink數據在DeFi的發展過程中,BTC與之緊密相聯。伴隨區塊鏈技術成熟,BTC也將被應用到更多場景,從而強化其價值儲備的功能。伴隨BTC波動率越來越多,將會受到更多機構甚至國家的認可。灰度在2020年第四季度報告中指出:美國貨幣監督署OCC的最新指導意見表明,美國銀行可能會考慮將數字貨幣納入其結算基礎結構。2021年,我們可能會看到數字貨幣開始集成到國家銀行基礎結構中的開始。DeFi崛起,沖擊原有金融體系

金色相對論丨火幣錢包:“312”大跌以來 用戶數量和主流資產數量不降反增:在今日舉行的金色相對論中,火幣集團副總裁、火幣錢包CEO Will Huang表示,“312”大跌行情至今,火幣錢包法幣本位的資產額度則出現跟大行情一致的下滑。但在用戶數量和主流資產的數量方面反而出現不同程度的增加,尤其像XRP、ETC資產數量將近翻倍,BTC、BCH、BSV、ETH、EOS等一些市值排名靠前的幣種數量也都有明顯提升。

Will Huang認為,在暴跌行情中,大部分礦工使用高杠桿服務的資產均被不同程度的強平,因此高杠桿下的資產安全尤為重要。火幣錢包在安全方面始終遵循“穩”字當頭,相對保守的策略在暴跌中獲得了部分高凈值用戶的更大信任,特別是礦工朋友的認可。[2020/4/7]

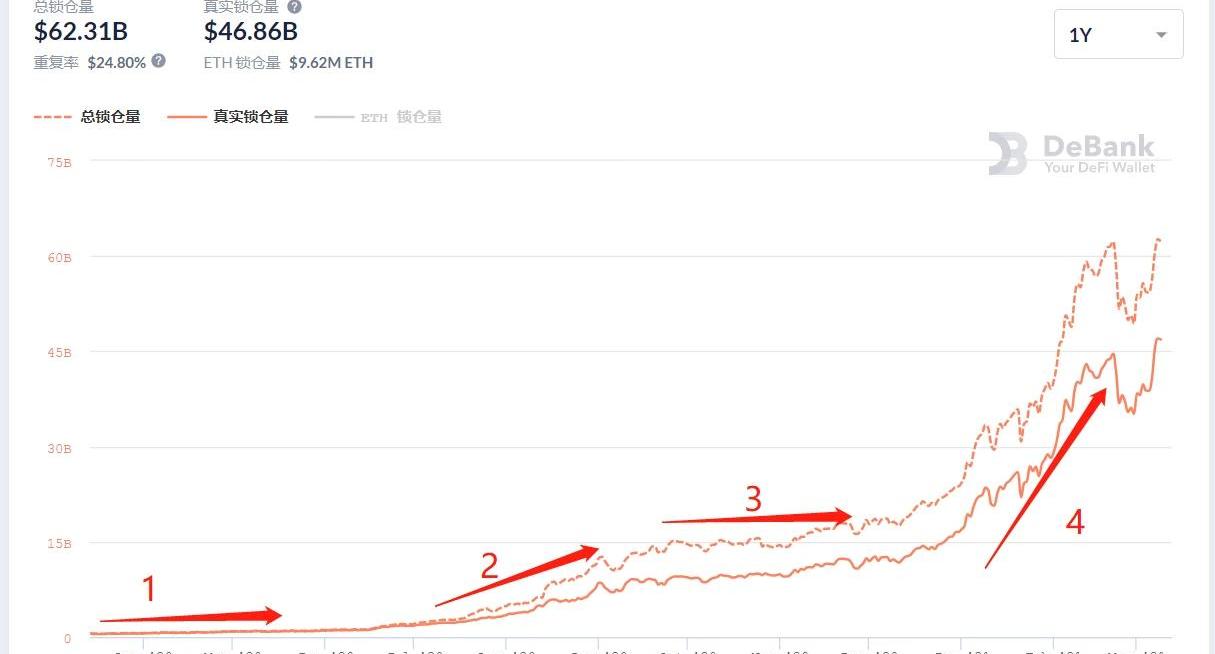

區塊鏈技術與金融領域的聯系最為密切。2014年的Bitshare、2017年的MakerDAO等都屬于早期DeFi探索者;不過,在2020年之前,DeFi的發展確實都很緩慢。直到2020年,DeFi才迎來大爆發。進一步細化來看,直到2020年3月之前,DeFi還并不被主流加密市場看好;那時,比特幣每4年的減半才是更多人關注的焦點。但”312“暴跌之后,全球金融市場與經濟基本面”脫軌“,市場對金融領域產生巨大擔憂,金融創新成為新風口,DeFi迎來一個難得的發展機遇期。我們認為,2020年”312“暴跌之后,DeFi的發展大致可分為四個時期:

DeBank數據DeFi調整期。加密市場暴跌打破了DeFi發展的原本節奏,這一階段一些DeFi龍頭進入調整期,并基本恢復至暴跌前。其中代表為預言機龍頭LINK。DeFi創新增長期。DeFi領域出現眾多金融創新,從而推動DeFi快速增長。4月中旬,去中心化借貸龍頭Compound上線治理代幣COMP,借貸雙方可以通過提供出借資產和借資產來獲得治理代幣,這一創新大大激發市場的參與熱情,同時為DeFi引入大量閑置資金。同期,去中心化交易平臺Uniswap異軍突起,其采用的模型,使用戶可以直接在兌換池進行代幣兌換,改變了以往的訂單簿交易模式,降低做市門檻,為Compound中的資金進一步提供了應用場景。隨后,理財平臺Yearn.finance橫空出世,其利用智能合約開發出的機槍池等功能,讓用戶閑置資金可以進一步實現利潤最大化。這三大龍頭初步搭建起DeFi的基礎設施模板,隨后更多項目在此基礎上拓展開發,DeFi生態出現繁榮局面。DeFi去泡沫期。在DeFi之前,也出現很多礦幣、交易挖礦等金融模式,但大多在出現短暫繁榮后,由于大量投機者套利砸盤,從而導致幣價進入死亡螺旋。DeFi在這一階段也是如此,DeFi龍頭大多出現暴跌。值得一提的是,DeFi鎖倉量在這一階段并沒有大量減少,另外,DeFi龍頭開始觸底反彈,價格企穩。DeFi爆發期。DeFi在金融創新推動大幅增長后,一方面確實存在調整需求,更重要的是受限于區塊鏈技術瓶頸限制,其中最受人詬病的就是Gas費太高,而以太坊2.0的推進速度又相對緩慢。不過到了2020年12月,Layer2方案成為拯救DeFi的救命稻草。比如,Layer2龍頭之一路印成為繼Chainlink、Hashgraph之后又一Google合作的項目,成為Google推薦的首個zkRollup應用案例。路印基于zkRollup的去中心化交易協議,在保障安全性的前提下,吞吐量提升了1000倍,同時成本降低了幾百倍,這一類技術方案的進展為市場帶來了巨大信心。隨后,Synthetix、Sushi等項目紛紛宣布進軍Layer2,DeFi+Rollup解決方案成為市場希望和一大熱點。與此同時,擴容公鏈Cardano、Near、Solona,跨鏈龍頭波卡等也紛紛發力,重燃市場希望。DeFi從金融創新和技術創新兩個維度全面開始向CeFi進軍,并不斷攻城掠地。

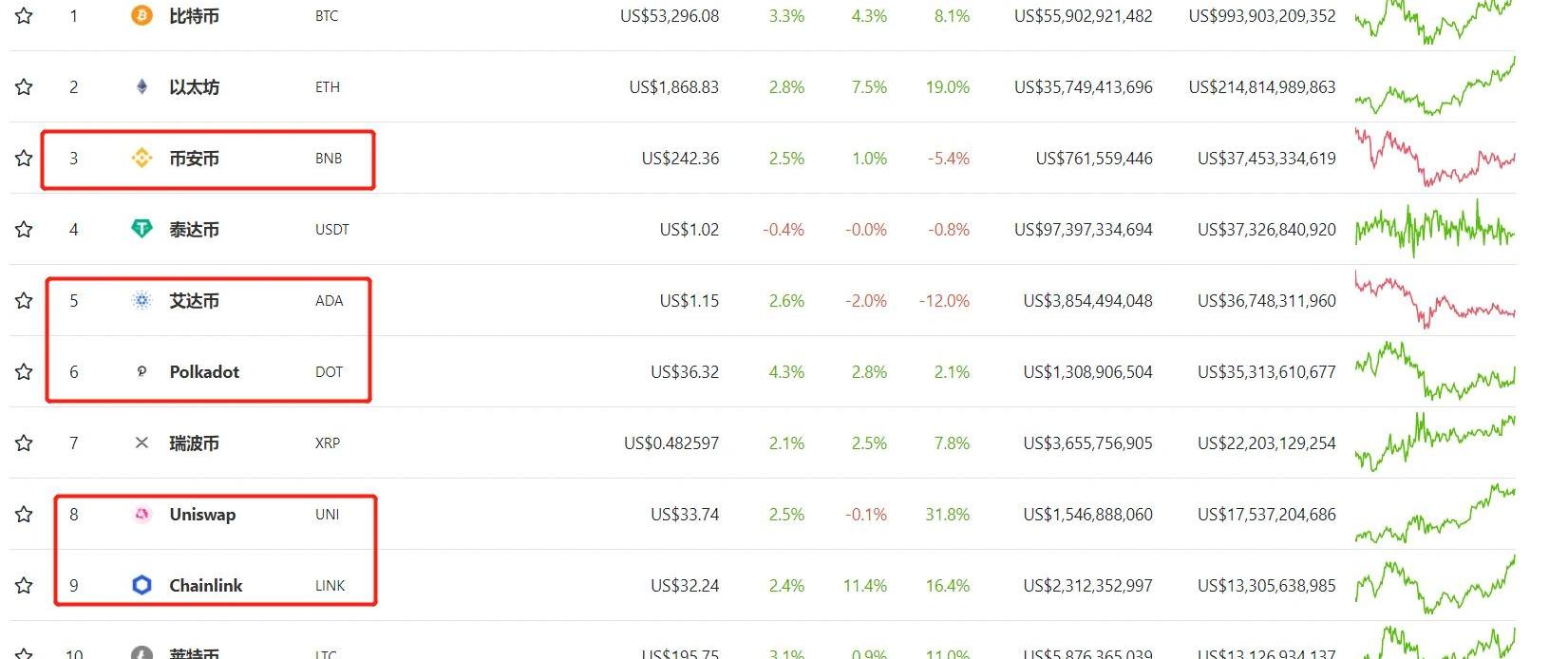

上圖為目前加密市場排名前十的幣種。在排名前十幣種中,UNI、LINK屬于DeFi龍頭;ADA和波卡則屬于高性能擴容以及跨鏈龍頭;BSC等平臺公鏈則可以歸為以太坊側鏈,其主要得益于承接以太坊溢出價值。這從側面也展現出本輪牛市的重要特點:DeFi的金融創新和擴容等技術創新無疑是資金的主要關注對象以及認可的發展方向。2020年之前,DeFi還不足為道;2020年之后,DeFi已在沖擊原有金融體系。在這一過程中,DeFi的發展也引發了政府和監管機構的關注與擔憂。2020年12月17日,CFTC發布了一份關于加密貨幣行業的入門讀物,其在文章中稱,DeFi和加密貨幣治理已成為CFTC在數字資產領域關注的主題之一。美國CFTC主席HeathTarbert曾直言表示,美國的監管落后于加密貨幣與區塊鏈的發展。2021年1月4日晚,美國最大的銀行業監管機構美國財政部貨幣監理署在官網發文宣布,允許美國銀行使用公共區塊鏈和美元穩定幣作為美國金融系統中的結算基礎設施。2021年1月,美國財政部所屬機構金融犯罪執法署提議:要求銀行和貨幣服務企業記錄私人加密貨幣錢包的交易。由于DeFi應用主要是依托錢包作為入口,因而FinCEN此舉恐旨在開始嘗試監管DeFi等。美國納稅季即將到來。大多數美國人認為,美國國稅局沒有為納稅者提供足夠的指導,讓他們知道如何報告自己的加密收入,尤其是關于DeFi創新的報告。2021年3月9日,美國國稅局則啟動一項名為“隱藏寶藏行動”的反稅務欺詐行動,致力于追蹤未報告的加密貨幣交易,以追究潛在的逃稅者的責任。對于監管機構而言,DeFi發展地太快,大大改變了原有的監管范式。在DeFi領域,其實許多概念都還缺乏明確定義,比如如何定義其代幣資產屬性,又比如“質押收益該如何收稅”。如果這些定義都還缺乏,那進行監管以及收稅自然問題重重。加上,加密資產高度去中心化和全球流通等特點,也使得監管難度進一步增大。從本質上講,DeFi的發展是在全球金融體系面臨崩潰的危局下誕生的,DeFi的發展是金融創新和技術創新互相推動發展的結果。這是數字化時代的一個重要發展方向,是任何國家不能忽視和阻擋的一股金融力量。但是,DeFi該如何為政府所用,又該如何進行監管,這是目前政府監管機構需直面的迫切問題,也是DeFi重塑傳統金融體系的開始。展望

由于新冠疫情的原因,在長達一年多的時間里,人們開始接受和適應無接觸或者少接觸的生活方式,這雖然造成了許多不便,但卻成為了數字化進程的催化劑,大大提高了數字化進程的速度。比如,在中國,即便還不會使用智能手機的老年人,也不得不開始學習如何使用智能手機掃碼登記。可以說,疫情讓原本并行的傳統生活方式和數字化生活開始嘗試并軌。雖然全球經濟整體遭受重挫,但人工智能、5G、物聯網、區塊鏈等產業卻得到了快速發展。以數據為重要生產資料的第四次工業革命迅速崛起,人類向互聯網的大遷移從未如此浩浩蕩蕩。灰度在《財富大轉移推動BTC成為主流投資標的》的報告中指出:數字時代已經到來,未來25年內將會有68萬億美元財富轉移到傾向于數字貨幣投資的年輕一代手中,這對于比特幣而言是一次巨大的機遇。未來已來,就算“312”再次驚現黑天鵝,也請相信,比特幣已經不再是從前的比特幣了。

Tags:EFIDEFDEFI比特幣DefinixGDEFI幣XDEFI Governance Token比特幣是什么怎么挖

編者按:本文來自鏈捕手,作者:王大樹,Odaily星球日報經授權轉載。DeFi一直是行業熱議的賽道,在這個賽道越來越成熟后,開始被市場進行細分,除了常提及的借貸和DEX外,一些微創新的工具也逐漸.

1900/1/1 0:00:00編者按:本文來自FT中文網,作者:程實、高欣弘2021年《政府工作報告》史無前例地提及“數字”十次,意味著建設數字中國已經成為中國經濟遠景規劃的重要目標.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:WilliamM.Peaster,編譯:隔夜的粥,星球日報經授權發布。毫無疑問,NFT迎來了爆發時刻.

1900/1/1 0:00:00312的時候,我說這是圓弧底,讓大家不用太緊張,第二天果然迎來了大漲,比特幣順勢突破了6萬美金,如果有人被利空消息弄亂了陣腳割肉離場,那真是太可惜了.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。對于那些在Twitter上關注我的人,您會注意到我已經發布了一些跨鏈產品,今天我們達到了一個相當大的產品里程碑,我們將在接下來的幾.

1900/1/1 0:00:00最近,V神做了一場關于Layer2的直播,隨后,全網都在發Layer2的相關文章。但看得多了會讓人陷入一種尷尬:都是中文,就是看不懂.

1900/1/1 0:00:00