BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD-2.31%

ADA/HKD-2.31% SOL/HKD+1.47%

SOL/HKD+1.47% XRP/HKD-1.3%

XRP/HKD-1.3%

編者按:碳中和的大背景下,ESG成為了一種可以產生溢價的顯學。當數字貨幣因為NFT的爆發越來越因為NFT出圈的時候,環保相關的討論自然也不能免俗。特別是近些日子,燒實體藝術品在鏈上映射的“行為藝術”層出不窮,連帶著比特幣搞耗電的“文藝復興”話題,又被擺在了臺面上討論成為了環保愛好者們茶余飯后的談資。說巧不巧,我的好基友Iris是清華環境經濟學本科,目前是二級,可以說我對新能源和半導體的認知都來自于她,平時我們的日常對話就是開各種腹黑腦洞和把公司擬人化。Iris在n年前的畢業論文就是研究碳交易的,可謂深刻。并且在我的耳濡目染(cx)下,她對幣圈不能說耳熟能詳吧,只能說是熟悉的很。平時交流下發現環保,碳交易和空氣幣之間有很多相似之處,所以有了如下訪談,希望對感興趣的受眾有所啟發,enjoy!太長不看版本如下:1、比特幣耗電的論點成立的前提是這些電可以被用到比挖礦更有價值的場所,否則挖礦反而解決了很多電力消納的問題。2、環保主義者可以考慮發明“綠色比特幣”的概念來給比特幣按發電來源分個三六九等。3、可以把環保本身看成一個空氣幣,大家用各種行政手段為其賦能直到三根陽線改變信仰,用碳稅的價格剛需讓大家達成共識。4、現在各國都在呼吁碳中和,是因為過去n年來,歐洲人以碳排放為基礎造了這么多概念,說明環保/esg/碳中和是一個非常好用的工具。這些工具可以實現很多的目的:用新能源作為賣點拉選票、吸引更多的客戶、讓公司的估值更高等等在這個時間點,全世界的頭部玩家和政客,為了各自不同的目標,不約而同地選擇了這個劇本。5、京都議定書和巴黎協議就像是名為環保概念下的不同公鏈,只是京都議定書就是一個偏中心化的聯盟鏈,有一些類似于強制鎖倉的要求,結果因為各個節點心懷鬼胎,以及各種增發bug而無疾而終。于是出來了更為去中心化的公鏈2.0版本巴黎協議,因為沒有強制鎖倉的要求,反而激起了各個節點因為他們自己的經濟訴求和訴求而把屁股坐上來,于是火了。6、碳交易和幣圈最終會變成什么我也不知道,唯一可以確定的是現在越來越多的人參與進來了。旅程的終點并不重要,重要的與誰同行。Alen:能否先介紹下自己?Iris:本科學的環境與自然資源經濟學最后在二級當搬磚民工。畢業論文寫的是碳交易,寫這個題目不是因為我喜歡,是因為我相信答辯專家們都不知道碳交易是什么東西。我寫完發現碳交易本質上是一種信仰,不信是最大的障礙。后來發現許多東西都是一樣的,相信只需要一個理由。不相信可以有一萬個理由。Alen:你對比特幣挖礦耗能大不環保的問題怎么看?Iris:這其實是取決于你的預設立場是什么,首先高能耗是相對于什么高能耗?其次高能耗就是負面的嗎?如果我們要中性的描述這一事實,應該說比特幣在挖礦環節消耗了大量電力。對比特幣高能耗批判的觀點我有了解,但這個說法成立的前提其實是這些電可以被用在比挖礦更有價值的場合。如果這個命題不成立,那么是不是可以說,“比特幣用點電又怎么了?”不過隨著幣價破60k,有新聞報道說某些地方的網吧也開始挖礦,這個情景下使用的電力確實可以argue一下。據我有限的對挖礦的了解,大部分挖礦使用的電應該是沒有比挖礦更好的用途的,或者說是那些電本來就是沒有人會使用的——所以電的價格極其低廉。專業礦場的核心競爭力之一就是低電價。能在幣價起起落落之間依然堅持下來的礦場,在電價方面肯定有兩把刷子。有用小水電的,也有在西北地區等電力資源整體供大于求的地區挖礦的。這些電不拿來挖礦,在當地也很難消納。無法消納的結果就是棄電,這個概念對炒過新能源股票的應該都熟悉。環保鍵盤俠繼續反駁的常見理由就是這些電可以輸送到省外去。但到目前為止,國內電力資源最好的解決辦法仍然是就地消耗。把電送到其他地區使用的話有漏損問題和傳輸成本,還有不同地區的電網之間的交易層面的問題。我國的電力交易市場化程度有待提高,跨區域傳輸和消納還有很多問題需要解決。加上各種成本以后,對售電企業來說可能還不如把電賣給當地的礦工獲利多。我倒是可以給環保鍵盤俠支一招,如何正確的攻擊比特幣的高能耗。在傳統礦業,抨擊開采污染環境是傳統節目了。再結合歐洲發明的綠氫概念,我建議給比特幣也分類。如果是用非化石能源挖出來的,這是純凈的綠幣。如果是用化石能源比如火電和天然氣挖出來的,這是產生了大量碳排放的黑幣,一點不環保。對持有黑幣的人還要征收碳稅。使用綠幣進行交易,就站在了碳排放鄙視鏈的頂端。作為對比,傳統銀行業養了那么多人,這些人每天通勤、三餐、辦公室用的電,都用碳足跡來算一算,那可是天文數字……Alen:能用人話簡單介紹下碳交易是怎么回事兒么?碳中和,碳捕捉,碳足跡都是些什么東西?

區塊鏈協會提出請求要求調查加密友好型銀行信息:金色財經報道,區塊鏈協會根據信息自由法 (FOIA) 提出了進一步的請求,調查可能不當導致 Signature、硅谷和 Silvergate 倒閉的去銀行化指控。該協會在一份聲明中表示,它已向聯邦住房金融局 (FHFA) 和紐約金融服務部 (NYDFS) 提交了信息請求。

區塊鏈協會想了解 Signature Bank 的關閉是否是由于其資不抵債,或者盡管銀行完全有償付能力,但它是否是“發送反加密信息”的監管決定。[2023/4/17 14:08:50]

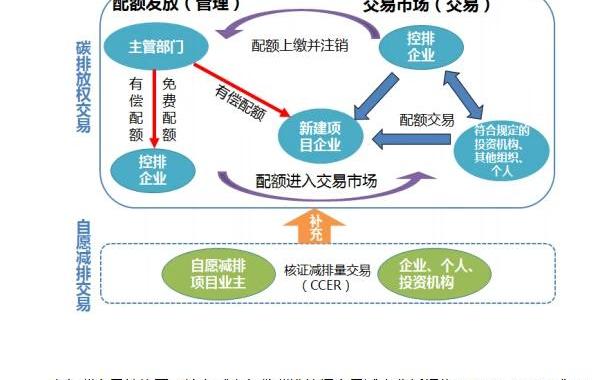

Iris:因為環境是公共物品,不屬于任何一個人。公共物品被玩壞了就叫公地悲劇。經濟學上給的解決方案是將公共物品產權化和價值化,然后通過價格信號來矯正人們的行為。使用幣圈的話語體系來理解的話,把環保看作一個共識,但是這個共識并沒有什么人相信,尤其是產生污染最多的工業界。那么我們就發一個空氣幣,這個空氣幣代表的是一個環保共識,有了這個環保幣,才有資格碳排放,所以也叫碳稅或者碳配額。一開始可能沒人認,但是沒關系,只要大家聯盟炒它,給它賦能,三根陽線以后,人們的信仰就改變了,共識就來了。這個空氣幣可以是碳稅也可以是排放權交易。碳交易的全稱其實是碳排放權交易。現在的碳交易就是強制產生碳排放最多的行業,每年年底必須購買這個空氣幣。抽象的來說,這個企業排放量的越高,單位排放強度越高,需要購買的空氣幣數量就越多。那么空氣幣越貴,環保這個共識就會越強。退一步來說即使企業不信這個共識,但是涉及到真金白銀和各種NGO聯盟,企業還是會改變自己的戰略的。最后不相信的企業的行動還是會和真的相信的企業是差不多的。碳中和:是某個地區在一定時間內人為活動直接和間接排放的二氧化碳,與其通過植樹造林等吸收的二氧化碳相互抵消,實現二氧化碳“凈零排放”。實際操作是怎么樣的呢,假如我是負責這件事情的人。我先拿著我所屬行業的方法學,和我自己記錄下來的數字,按一通計算器按出來今年的碳排放。然后我再拿著新能源和種樹等行業的方法學,再按一通計算器按出來今年吸收了多少二氧化碳。最后兩個數字相等我就可以宣布,我實現“碳中和”了。碳捕捉:將二氧化碳從工業或者其他排放源中分離出來。這一步就是狹義的碳捕捉了。廣義的CCS還要包含二氧化碳的存儲和利用。所以CCS技術又大致可以分成,捕捉、運輸、利用、地址封存幾個方向。很的遺憾的是,現在co2除了放碳酸飲料地質封存等以外,還沒有找到一個可以大量使用的場景。我個人的看法,這個只能等黑科技或者穿越選手來解決了。碳足跡:是指企業機構、活動、產品或個人通過交通運輸、食品生產和消費以及各類生產過程等引起的溫室氣體排放的集合。通俗來說就是血統論和查家譜的碳排放版本。往上查三代,看看是不是純正的綠色環保產品。工業黨傾向把這個理解成一種新型的人為制造的壁壘。歐美用碳足跡來封殺落后產能,也可以碳足跡為借口加征高額的稅收。這個套路倒不是第一次使用了,歐美已經定義過綠氫和灰氫了。用可再生能源生產的才是綠氫,化工產生的氫氣叫灰氫。都是H2,但是綠氫就是比灰氫高貴,有綠色溢價。歐洲人以碳排放為基礎造了這么多概念,說明環保/esg/碳中和是一個非常好用的工具。這些工具可以實現很多的目的:用新能源作為賣點拉選票、吸引更多的客戶、讓公司的估值更高等等。在這個時間點,全世界的頭部玩家和政客,為了各自不同的目標,不約而同地選擇了這個劇本。Alen:碳交易的歷史是怎么樣的?過往有什么成功或者失敗的經驗?現在我們搞碳交易和之前有什么不同?Iris:整個碳交易的歷史雖然不長但還是充滿了各種名場面的,先上幾個名詞解釋,然后再介紹整個歷史。斜體字部分期初可先略過,回溯的時候再看京都議定書:KyotoProtocol是《聯合國氣候變化框架公約》的補充條款。是1997年12月在日本京都府京都市的國立京都國際會館所召開聯合國氣候變化框架公約參加國三次會議制定的。其目標是“將大氣中的溫室氣體含量穩定在一個適當的水平,以保證生態系統的平滑適應、食物的安全生產和經濟的可持續發展”第一承諾期為2008-2012年,第二承諾期2012-2020年。第二期續約必須獲得144個締約國的批準,但是最后只有136個國家簽字了。巴黎氣候協定:ParisAgreement是由聯合國195個成員國于2015年12月12日在2015年聯合國氣候峰會中通過的氣候協議;取代京都議定書,期望能共同遏阻全球變暖趨勢。歐盟排放交易體系:是歐盟氣候變化政策的一個基石,是應對氣候變化、以符合成本效益原則減低溫室氣體排放的關鍵工具。該體系是世界首個主要的、也是全球最大的碳排放交易市場。EUETS按“限額和交易”的原則運作。限額和交易:歐盟排放交易體系涵蓋的廠房設施排放的某些溫室氣體排放總量具有一個上限。該上限隨著時間的推移而降低,排放總量因此得以降低。在該上限內,企業購買或獲得排放配額,并可以按需要在企業間進行排放配額的交易。同時也可以從世界各地的減排項目里限額購買國際信用額。限制排放配額的總量確保了配額的價值。每年年終,企業必須繳納足夠的配額以涵蓋其所有的排放,否則將面臨高額罰款。如果一家企業排放量減少,則可以儲起剩余的配額以備未來之需,或將剩余配額向另一家缺乏配額的企業出售。1997年12月,在日本京都召開的《聯合國氣候變化框架公約》締約方第三次會議通過了旨在限制發達國家溫室氣體排放量以抑制全球變暖的《京都議定書》。規定《京都議定書》需要在占全球溫室氣體排放量55%以上的至少55個國家批準,才能成為具有法律約束力的國際公約。簽約后的90天才正式生效。把京都議定書看成一個寶具,發動技能是有條件的,不滿足條件是無法發動的。京都議定書是一個自上而下的協議。協議的核心,所有后續計劃都基于總量目標:39個工業化國家在2008年至2012年之間,將溫室氣體排放量在1990年基礎上減少5.2%。其中歐盟國家減排指標為8%,美國為7%,日本減少6%。第一步是京都議定書把AssignedAmountUnit(AAU)分配到每一個國家,發達國家之間可以交易AAUs。這一步的漏洞就在俄羅斯和烏克蘭為代表的東歐國家由于經濟衰退和工業蕭條,不用做任何減排措施,碳排放量本身就是在走下坡路。用現在的新詞來說,因為東歐國家早就碳達峰了,所以按照歷史法來發放配額的結果就是東歐國家躺著掙錢,把AAUs低價賣給沒有碳達峰的國家比如歐盟。描述這一類問題有個專門的詞:熱空氣。第二步是AAU在如何發放給國家內的不同行業,早期由于缺乏碳排放的歷史數據,自然也沒有人知道怎么發。那么怎么解決呢?在euets的第一、第二階段想了一個自下而上的辦法:所有歐盟成員國自行決定排放配額的分配。當時用國家分配計劃(NAPs)來計算和提交的。NAP是基于各個國家層面上的,即所有國家分配計劃的總配額量加起來相當于歐盟的配額上限。自行申報的結果就是配額量高于排放量,配額價格就不值錢,相當于空氣幣跌到地板,本來就很脆弱的共識就瓦解的更快了。很快人們就發現這種自行申報的方式是沒有前途的,最后EUETs決定廢掉NAP換成了建于歐盟層面的、各國之間同步的NationalImplementationMeasures(NIMs)來決定每個參與減排的企業最終獲得多少配額。歷史法也基本沒人用了,因為這么多年下來歷史數據夠多了。配額分配都根據不斷迭代的基準線法來確定。第三步企業履行減排義務的時候,除了可以使用配額之外,還可以使用基于項目產出的抵消類減排額。

區塊鏈協會律師:Gensler的言論或意見不是法律,SEC無權監管其中的任何一個:金色財經報道,美國證券委員會主席Gary Gensler 最近接受紐約雜志 (NYMAG) 的采訪時重申,除了比特幣現貨交易外,所有加密資產和所有交易都受美國證券法的約束。

對此,區塊鏈協會律師兼首席政策官Jake Chervinsky 認為,Gensler的言論或意見不是法律。SEC 無權監管其中的任何一個,除非它在法庭上證明了這一點。對于每項資產,每一項資產,單獨地,一次一項。美國證券交易委員會委員Hester Pierce回應了這一觀點,他敦促國會加快推出立法和加密資產的官方分類。[2023/2/27 12:31:57]

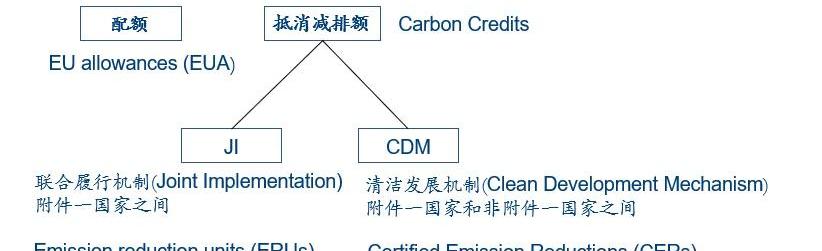

CERs:經核證的減排量是指從一個被批準的CDM項目中得到的,經過對一噸碳的收集、測量、認證、簽發所得到的減排指標。CER、ERU在EUETS的第一階段和第二階段的使用限制在10%左右,各個國家設置了略有不同的使用標準。到了第三階段EUETS只接受來自LDCs的CER項目。CDM項目的種類有幾十種,但大部分CDM項目集中在風電光伏、生物質能、水電、垃圾填埋氣體發電、提高能效、燃料替換等六個領域。上面這段話看起來毫無聯系,但是這當中存在著一個巨大的套利機會,最后東亞人直接把市場玩崩了,所以才有了第三階段只接受LDC的CER這一個補丁。

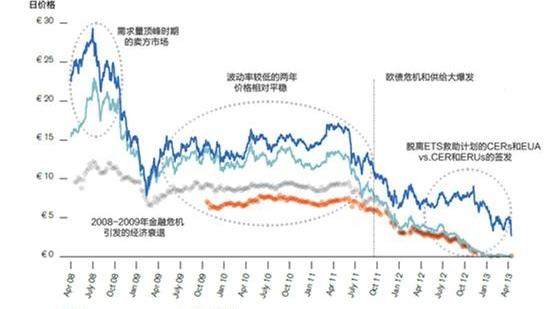

圖片來源:WorldBank.Mappingcarbonpricinginitiatives2013對于EUA和CER的歷史價格走勢,有許多不同版本的解釋。我為論文頭痛的時候研究了半天,怎么也沒看出價格和基本面的關系,直覺上價格和流動性的關系更大。如今我已經是一顆老韭菜了,更加確定流動性才是風險資產的親爹。EUA剛上市的時候價格高,就和現在炒次新是一個邏輯,不知道是什么先炒了再說。隨著金融危機變成歐債危機,資產價格哪有不崩的道理。雖然不少學術論文對這一段的崩盤解釋成因為配額供給過多和交易規則改變引發的。

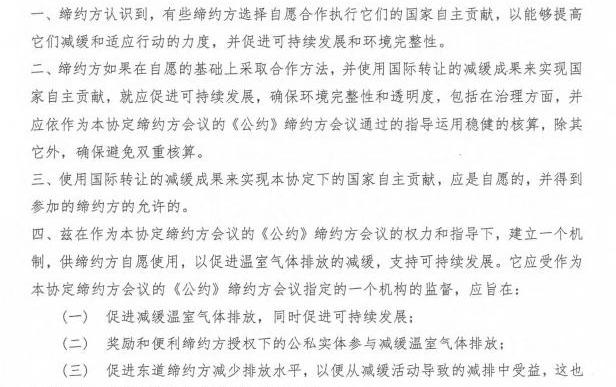

隨后EUA價格就穩定在了10塊左右。但是在遙遠的東方,有新能源項目的東亞人知道了可以通過申請備案自己的項目,得到批準后就可以獲得大量的CER,當時的CER價格還在5歐/噸CO2附近。一個小型項目每年可以產出1-2萬噸,中型項目可以產出6-8萬噸,大型項目年產出10萬噸以上。這對于項目業主來說是一筆額外的收入,獲得CER只需要花費一些費用去認證和申請即可。隨后,來自中國地區的CER產量暴增,CDM項目從注冊到第一次簽發需要的時間從500-600天增加到了800多天CER價格也在東亞人近乎無限的供給下,價格也向著歸零前進。還記得Alen和我說他參與了yam然后沒幾天就說歸零了,接著又是2.0了。我還記得在相關報道里有大概這么一句話:YAM造成了76萬美元的損失。多么巨大的損失。我很想吐槽,EUETs要是知道只要花這么少的錢就可以提前打補丁,當年CER捅的簍子也不至于這么大了。不管是涉及的金額還是參與的人數都多得多。不管怎么說,2011年CER的這個小插曲讓歐美第一次見識了東亞的薅羊毛之力。介紹完我最喜歡的小插曲再來介紹一下京都議定書為什么完了,以及為什么換成巴黎協議了。京都議定書在1997年-2005年的時候總體還是很和諧的,參與方也都相當積極。但是隨著真正開始搞節能減排了,不和諧的聲音就出來了。2001年3月,小布什以“減少溫室氣體排放會影響美國經濟發展”和“發展中國家也應該承擔減排義務”為由,宣布單方面退出《京都議定書》。前半句很好理解,后半句的意思就是中國作為當時的溫室氣體第二排放大國,不應該說自己是發展中國家就不參與京都議定書。直白一點就是,除非中國參加,否則美國就不玩這個了。但是美國作為當時的排放第一大,一旦退出,京都議定書發動技能需要滿足55%的條件就要變灰了。所以呢當時歐盟就忽悠俄羅斯參加,讓京都議定書不至于因為美國的退出直接撲街。最終俄羅斯在2004年批準了《京都議定書》,90天后《京都議定書》的又滿足技能發動條件了。2005年的時候,參與國家基本還是有信仰的。但是2008年金融危機歐債危機全來了,飯都吃不上了自然對環保也沒有信仰了……2008-2012年的每一年的氣候會議談判都是一個目標,讓京都議定書可以第二期續約。已經參與的國家提高自己的減排目標,同時努力忽悠中國美國也參與進來。每一年的氣候大會都是一樣的劇情,因為海平面上升受影響最大的島國代表聲淚俱下的發表演講,非洲國家代表表示我都參與了但是說好的發達國家給我們的技術和資金支援在哪里?發達國家代表的反應用當時的流行詞來形容,就叫十動然拒。發達國家十分感動,然后拒絕續簽京都議定書第二期。在這樣扯皮了一年又一年之后,來到了京都議定書第二期的第一年,2013年。此時俄羅斯說因為中美不參加所以我退出了。日本新西蘭加拿大等國家也都宣布退出不完了。最后京都議定書第二期的締約國溫室氣體排放量僅占全球總量的15%。但是協議是死的,人是活的,最后通過直接修改技能說明,給京都議定書強行挽尊。最后大家發現,你搞這個自上而下的強制性氣候協議是沒有前途的,搞個技能發動條件最后把自己搞死了。于是乎,自下而上的,自愿性的巴黎氣候協議出現了。相比京都上來就奔著法律約束力來去,巴黎氣候協議就像一個看起來很有趣區塊鏈的新項目,沒有就自上而下的國家氣候目標,也沒有任何強制的要求。巴黎氣候協議只提供了一個更廣泛的行動框架,讓各國自愿做出減排承諾,并且每五年提升一次。

Coinbase四季度收入6.291億美元 分析師預期5.811億美元:金色財經報道,加密貨幣交易所Coinbase四季度收入6.291億美元,分析師預期5.811億美元;四季度其他收入0.242億美元,分析師預期0.143億美元;四季度交易金額1450億美元,分析師預期1493.6億美元;預計公司人數不會較一季度顯著增加。

早些時間報道,分析師預計,Coinbase在截至去年12月的三個月里將虧損近6億美元。(財聯社)[2023/2/22 12:20:59]

巴黎協議就是一個你相信你就參與,不信就不參與,完全是自愿的。巴黎協議為什么最近看起來變得厲害呢,因為巨鯨們跑步進場了,還帶喊單的。

2060碳中和!

日本:我2050就中和了!

韓國:2050+1!Alen:想要真正實現碳交易,有哪些地方需要改進的?Iris:很多人以為中國的碳交易市場是今年才開始的。這里有一個很大的誤區,首先中國從2013年開始就建立碳交易市場的試點了,一共有7個試點:北上廣深和天津、湖北、重慶。今年要做的碳交易市場雖然說是全國性的,但實際上只有全國的電力企業參與。其余的工業行業比如水泥鋼鐵電解鋁什么只是計劃要納入,納入時間仍未公布。至于為什么只有電力企業參與,有一種我認為比較現實情況的說法是:因為光伏風電平價上網需要維持一個合理的irr,所以出售CCER成為這些新能源項目的增加收入的一個新途徑。中國的碳交易市場基本就是照搬了歐盟的EUETS,交易的是配額和CCER兩大類。配額初期以免費分配為主。從名字可以看出,CCER完全繼承了當年CER的名號。電力企業配額的缺口大概是5%,CCER可使用限度也在5%。當前碳交易體系的問題非常明顯,方法學存在巨大的漏洞。這些漏洞的存在也不是沒人看出來,宏觀層面央行前行長周小川最近就暗示過確定總量目標的困難微觀層面的漏洞在2013年開始的試點期間就不斷暴露出來:以電力行業為例,電力企業的員工不理解碳交易,他們的工作職責也僅限于履約。那么提交數據的環節,這個數據可能并不是實測的而是用的缺省值。第三方核查機構對數據的核查也近乎形同虛設。這些漏洞往好的說,是可以靠打補丁一點點的補上的,只是需要時間和大量的人力物力。往不好的說,漏洞多到這個程度,等于就是一個后門。這個后門留下了很大的操作空間,最后的數字怎么按出來,可能是非常藝術的一件事。數據全部上鏈可以解決一部分數據的信任問題。再加上因為碳交易本身是個低頻的交易,一般一年里都是快到履約的時候成交量才會顯著放大,平時成交量較低。這些特點其實都非常契合區塊鏈目前只能支持低吞吐量的特點。alen給我看過幾個幣圈的打著碳中和旗號的項目,我看完以后的感想就是:不愧是幣圈,這么快就發現了要自己建立標準這個最大的大殺器。搞環保的和二級市場到現在還沒人說這個問題,也可能是不敢說。另外一個比較大的問題是,目前對不履約的企業處罰措施接近沒有。EUETS對不履約的處罰是每噸CO2罰款100歐元。中國的部分碳交易試點試過罰款金額是市場價格的3-5倍,碳價大概40元左右一噸,那么罰款也就是100~200元一噸。處罰力度弱不算,因為罰款其實是這個要炒的空氣幣的價格上限,上限定的這么低,價格自然也低。價格低共識就不會強,就是這么現實。Alen:越聽越覺得碳交易和幣圈有點像,談談你覺得的相似之處?Iris:幣圈是共識有了價格就有了。碳交易是反過來的,有了價格以后才有共識。兩者都是早期只有很少的人相信,但是價格上去以后信的人就越來越多了,邏輯也隨著價格上漲不停的冒出來。但作為一個旁觀者的角度,環保還是環保,比特幣還是比特幣,現在和十年前并沒有什么不同,但是價格和人們看待它們的方式有了巨大的不同。環保或者說控制溫室氣體排放這個理論本身的缺點并沒有改變,只是人心變了。懷疑論者還會發寒武紀以來二氧化碳濃度的變化那張圖,還會攻擊戈爾拍AnInconvenientTruth的動機,還會說水汽對變暖的影響遠高于二氧化碳。比特幣和剛被創造的時候沒有任何變化,但是人們的看法變了。不管是懷疑者還是holder,說的也還是那一些陳詞濫調。一個新的共識,當然要靠早期用戶的cx,但是也要考慮到歷史的進程。

以太坊信標鏈驗證者數量突破46萬,總質押量超1550萬枚ETH:金色財經報道,據以太坊官方網站最新數據顯示,當前以太坊信標鏈驗證者總數量已突破46萬,本文撰寫時為460,079個。此外,以太坊總質押量達到15,582,383枚ETH,按照當前ETH價格計算,質押ETH總價值已超過250億美元。[2022/11/5 12:19:52]

碳交易和幣圈最終會變成什么我也不知道,唯一可以確定的是現在越來越多的人參與進來了。旅程的終點并不重要,重要的與誰同行

Cameron Winklevoss從Gemini歐洲董事會卸任:金色財經報道,Cameron Winklevoss從Gemini歐洲董事會卸任。Cameron Winklevoss和他的雙胞胎兄弟Tyler Winklevoss仍然是Gemini公司的總裁兼首席執行官。兩人于2014年建立了這家加密交易所。

10月14日,Gillian Lynch接任Gemini歐洲分公司的新主管,此前該主管Blair Halliday轉投加密貨幣交易所Kraken。(the block)[2022/10/17 17:29:05]

《區塊鏈行業觀察》專欄·第10篇作者丨NinaBambysheva圖片丨來源于網絡加密貨幣行業蒸蒸日上,總市場價值接近2萬億美元.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。孵化器和黑客松往往是孕育潛力區塊鏈項目的誕生地,在這些活動上勝出的項目既代表了加密創業者對當前市場的機會判斷,也很有.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。UniswapLabs今日發布了一個項目動畫宣傳片,很多人猜測UniswapV3版本即將公布.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,之前有朋友說想了解算法穩定幣,今天就來聊下它.

1900/1/1 0:00:00代幣化的案例相對簡單。當我們將商品代幣化時,它使它們可以通過無邊界和無摩擦的交易進行全天候交易。這些代幣和標的物一樣,是可以互換的.

1900/1/1 0:00:00說起我國A股的投資者,林園是個響當當的名字。很多股民都聽過他的戰績,他最讓人津津樂道的就是1989年以8000元進入股市,2006年10月底,其所持有的股票總市值達20億元,也就是17年間,翻了.

1900/1/1 0:00:00