BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD+0.05%

ETH/HKD+0.05% LTC/HKD+0.89%

LTC/HKD+0.89% ADA/HKD-1.15%

ADA/HKD-1.15% SOL/HKD+1.09%

SOL/HKD+1.09% XRP/HKD-0.67%

XRP/HKD-0.67%每天都會有成千上萬人第一次體驗去中心化交易所。然而,公鏈的一些特性往往會讓新手無所適從,這里面甚至包括很多熟悉傳統交易平臺的老手。結果,在套利者和搶跑者的攻擊下,交易者的表現不盡如人意。總的來說,我們可以將每筆交易的成本分成以下幾個部分:1.價格沖擊2.經紀商或交易費3.滑點4.底層區塊鏈的交易費本文是自動做市商入門系列的第一篇,將討論交易成本中的首要部分:價格沖擊。你將了解到以下內容:Uniswapv2、Sushiswap和Balancer1等自動做市商是如何決定報價的;如何使用一些簡單的策略來盡可能減輕你的交易所帶來的價格沖擊。什么是流動性池?

大多數去中心化交易所會運行多個不同交易對的流動性池,如ETH/WBTC。這些流動性池起到了自動做市商的作用,而非在訂單簿模式下撮合買賣雙方。流動性池是一個儲備了兩種或多種代幣的智能合約。只要符合特定規則,任何人都可以向流動性池注入資金,或從中取走資金。例如,恒定乘積函數x*y=k就是規則之一,x和y分別代表代幣A和B的存量。若想從流動性池中取出一些代幣A,交易者必須按一定的比例向流動性池中注入代幣B,以確保x和y的乘積等于常量k2。自動做市商是如何決定報價的?

福克斯新聞主持人:當貨幣作為控制社會手段時,我理解了比特幣:金色財經報道,據Bitcoin Magazine消息,福克斯新聞主持人Tucker Carlson表示,當中央銀行使用貨幣作為控制社會的手段時,我理解了比特幣。比特幣是“一條可用的逃生路線”。[2022/12/18 21:51:49]

根據恒定乘積做市商公式,代幣A的價格為price_token_A=reserve_token_B/reservetoken_A。

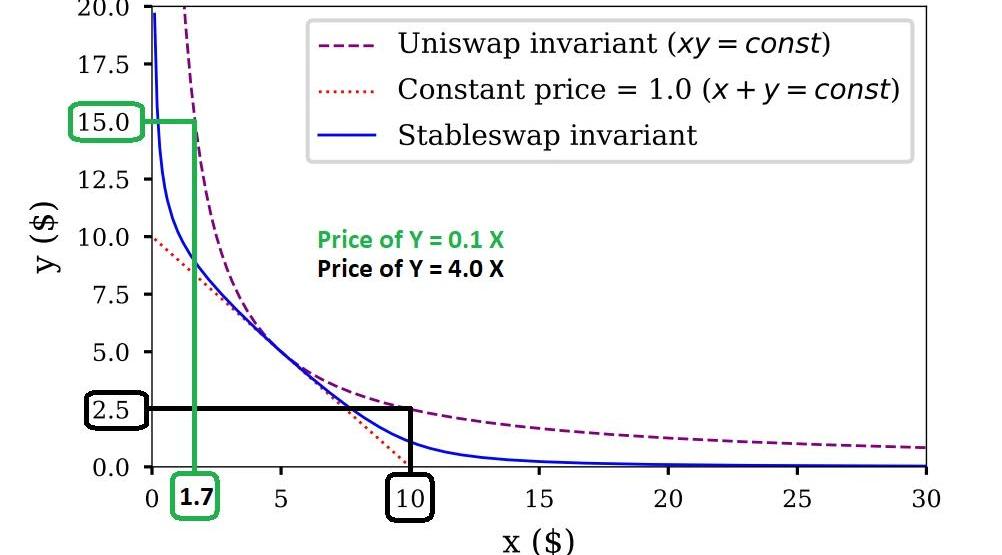

-圖1:不同的自動做市商公式對應的不同價格曲線。在上圖例子中,當一個Uniswapv2流動性池有15個Y代幣時,0.1個X代幣即可買入1個Y代幣。當這個流動性池只有2.5個X代幣時,4個X代幣才能買入1個Y代幣。其它價格曲線旨在將流動性集中到某個價格附近-舉一個真實的例子,在撰寫本文時,Uniswap的ETH/WBTC流動性池內有2700個WBTC和86000萬個ETH。根據二者的存量之比,ETH當時的市場價格是2700/86000=0.0314WBTC。關鍵在于,Uniswap不會根據其它市場上的價格變化更新價格。Uniswap的市場價格只會隨流動性池中代幣存量之比變化而變化。在用戶交易過程中,交易池中的代幣存量會不斷發生變化。舉個例子,當幣安上ETH的價格跌至0.0310WBTC時會發生什么情況?這時,Uniswap流動性池中的ETH存在溢價,從而產生套利機會。套利者就會到幣安上買入“便宜的”ETH,然后立即在Uniswap上賣出賺取差價,直到Uniswap上ETH的價格同樣降至0.0310WBTC,無法繼續低買高賣為止。在上述例子中,套利者共計使用550個ETH買入了17.2個WBTC。因此,即使自動做市商不會根據現實世界的信息更新價格,交易者還是可以相信自動做市商提供的報價是密切追蹤全球市場價格的,因為這里面存在持續不斷的套利行為。什么是價格沖擊?

加密社區回應查理·芒格抨擊加密貨幣:在他這個年齡無法理解新技術并不奇怪:12月3日消息,億萬富翁投資者查理·芒格 (Charlie Munger) 周五在Sohn Hearts and Minds會議上發表講話,強調了他對加密貨幣的普遍厭惡及其在市場上造成的淘金熱。他永遠不會參與這個市場,并希望加密貨幣沒有被發明。他表示贊同中國的加密禁令,認為這做出了正確的決定。

加密社區的許多人隨后對芒格對比特幣的最新評論做出了反應,許多人指出,在他這個年齡無法理解像比特幣這樣的新技術并不奇怪。Synthetix創始人Kain Warwick還強調,盡管芒格愿意通過賣好東西賺錢,但伯克希爾哈撒韋公司是可口可樂的最大股東,可口可樂被認為是“許多健康問題的重要貢獻者”。加密和區塊鏈播客系列The Crypto Corner的項目總監Jamil Hasan指出,芒格不投資加密不應該讓這個行業感到困擾:“如果查理芒格不購買加密,我沒關系。我敢肯定,查理也買了一些我不需要的東西。”(Cointelegraph)[2021/12/3 12:49:39]

雖然我們學習了如何根據代幣存量之比計算當前市場價格,但是該市場價格只反映了邊際代幣的價格。然而,交易者通常會一次買入或賣出大量代幣,導致代幣價格遞增。當前市場價格和預期執行價格之間的差異被稱為價格沖擊。價格沖擊取決于以下兩個因素:你的交易量在流動性池規模中的占比;流動性池采用的交易規則。

聲音 | 安永:超過三分之二的亞太公司缺乏對區塊鏈解決方案的理解:據businesstimes報道,安永會計師事務所(Ernst&Young,EY)在一個實時區塊鏈直播中調查發現,在區塊鏈解決方案方面,超過三分之二或68%的亞太公司對其應用缺乏了解和教育。安永周二表示,缺乏理解和教育是董事會和高管在采用區塊鏈解決方案時面臨的最大障礙。此外,大約三分之二或66%的受訪者認為,在將區塊鏈應用于組織之前,他們需要更好地了解區塊鏈的可能性,風險和好處。此次調查共有576名亞太地區參與者,其中13.7%來自新加坡。[2019/7/16]

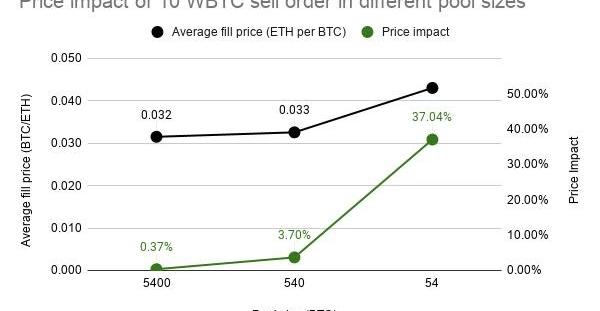

-圖2:不同訂單規模下的平均執行價格和價格沖擊對比圖。這兩個因子都隨著訂單規模增大而增加。隨著訂單規模在流動性池規模中的占比增加,執行價格相對市場價格會高出更多。-

聲音 | 澳本聰:比特幣核心完全沒有真正理解比特幣:澳本聰(Craig Wright)剛剛在推特表示,比特幣與優良保密協議毫無相似之處,因為密碼永遠不應該再次使用。為了保障隱私,用過的密碼應該被刪除,然后每一次更換新的密碼。然而閃電網絡無法擴容,并且直接排除了比特幣的安全模塊。這是一個網絡圖論的問題,解決方案是NP-Hard。更多節點,更多計算,在擴容問題上,解決ECDSA是一個更為簡潔的方法。總而言之,比特幣核心(支持者們)完全沒有真正理解比特幣。[2018/12/30]

-圖3:在Uniswapv2上不同規模的流動性池中交易一筆10WBTC的賣單后,平均執行價格和價格沖擊的對比圖。流動性池規模指的是交易池中兩種資產存量的總價值。同樣大小的賣單在不同流動性池中的占比分別為0.19%、1.85%和18.52%。因此,根據經驗來看,你的訂單的價格沖擊約為訂單規模在流動性池中占比的兩倍。-如何最小化價格沖擊?

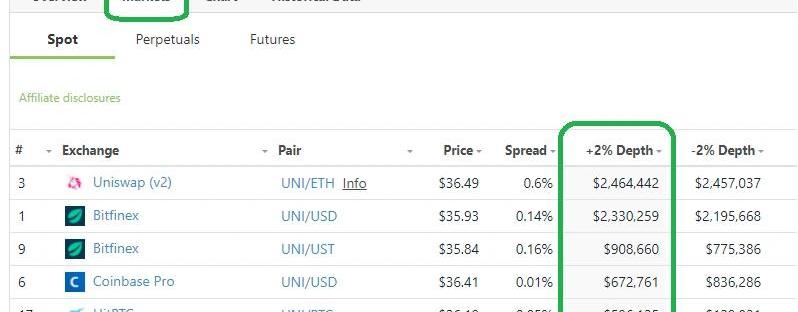

正如我們之前提到的,價格沖擊在交易總執行成本中占據很大一部分。以下是一些實現價格沖擊最小化的簡單策略:找到最深的市場:到目前為止,我們已經確定價格沖擊取決于交易規模在流動性池規模中的占比。因此,我們想要找到在我們所關注的價格范圍內最大的流動性池,這樣就可以讓代幣的執行價格盡可能接近市場價格。Coingecko上的市場深度表提供了很好的參考。

動態 | Block.One新游戲將使編碼過程更容易理解:據cryptodaily消息,Block.One透露了一款新的視頻游戲,旨在增加積極參與網絡工作的EOS開發人員的數量,該游戲被稱為元素戰斗,使EOS.IO編碼過程更容易理解。游戲教程有不同的階段,供開發人員學習在EOS.IO上構建分散式應用程序所需的每個步驟。這包括如何編寫EOS智能合約,游戲邏輯驗證和編程人工智能代碼的一般指南。Block.One表示,它是新想法的一部分,以增加網絡上的編程社區。[2018/10/26]

-圖4:市場價格±2%內UNI交易對的流動性排序。請注意Uniswap和Bitfinex之間的價差變化。-關注DeFi以外的市場:雖然這是一篇關于自動做市商的文章,但是我們不會假設你總能以最佳價格達成鏈上交易。實際上,由于我們所討論的自動做市商的流動性分散在一個價格段內,通常很少會有流動性集中在當前市場價格附近。這是許多去中心化交易所都試圖解決的問題。例如,Uniswapv3可以讓做市商將其流動性集中在當前市場價格附近,從而提供比中心化交易所更有競爭力的價格。如果有一筆交易改變了去中心化交易所上某個代幣的價格,且該代幣還在其它市場上交易,就會產生套利機會。正如上文所述,套利者將執行與該交易相反的操作,讓去中心化交易所上的價格回到全球市場價格。顯然,套利行為的存在本身就是一種交易不當證明,因為交易者等于是在向套利者“捐錢”。這就引出了一個問題:當其它市場存在的情況下,你是否應該承擔2至3%的價格沖擊來執行鏈上交易?注意交易費:自動做市商收取0.3%的交易費,這就意味著最佳買單和最佳賣單之間的價差是0.6%。在這一范圍內,自動做市商不會與其他交易所的價格對齊。換言之,即使是流動性最高的自動做市商交易也存在0.3%的價格沖擊。盡可能降低交易費帶來的影響是至關重要的,對于那些在中心化交易所上價格沖擊很小的交易來說尤其如此。因此,相比之下,中心化交易所可能是更好的交易執行平臺。盡管如此,還有其它很多原因導致去中心化交易所的交易費較高,如全托管,或免去引導、KYC或存款流程。但是,即使在這些情況下,交易者也應該意識到較高的交易價格背后意味著去中心化或即時流動性溢價。分散交易:首先,我們可以延長交易時間線,將一筆交易拆分成幾筆較小的交易陸續完成。這點對于更偏愛去中心化交易所的交易者來說尤其重要,盡管DeFi領域之外還存在其它流動性市場。舉個例子,你可以將一筆交易分割成5筆,每次買入20%,然后等待套利者將價格恢復。這5筆交易的價格沖擊加起來低于一筆交易,但是需要消耗更多gas成本,執行時間也會更長。交易的規模越大,這個策略的優勢越明顯,因為相對減少的價格沖擊來說,固定的gas成本就劃得來了。直線交易并不一定是成本最低的:并非每個交易都恰好能找到對應的交易對流動性池,即使能找到,也不一定比使用中間貨幣更便宜。例如,盡管代幣A和B可以直接在流動性池中達成交易,但是在代幣對A-ETH和ETH-B的流動性更充足的情況下,A→ETH→B的交易路線通常更便宜。從這一方面來說,聚合器非常有用,即使你只是參考它們提供的信息來選擇交易路線。使用去中心化交易所聚合器:最后,你可以使用1inch、Matcha或Paraswap等去中心化交易所聚合器。這些聚合器相當于DeFi領域的智能訂單路由。它的作用原理是,自動做市商賣出第一個代幣的價格會比第10個代幣低。每當某代幣在多個流動性池中交易時,聚合器會從所有流動性池買入該代幣,盡可能降低交易對每個流動性池的價格沖擊。不同于在一個市場上放長交易時間線,聚合器會將交易分散在盡可能多的市場上立即執行。和手動分割交易一樣,聚合器同樣需要消耗比單筆交易更高的gas成本。

-圖5:用ETH買入10個、50個、100個和200個AAVE的最佳策略。交易規模越大,交易路徑就會加入越多交易所,避免造成某個流動性池的價格波動太大。-

Tags:ETHSWAPUNI中心化交易所ethylethanoateCOXSWAPbunicorn幣中心化交易所怎么下載

頭條 Ripple高管提出動議以駁回美SEC訴訟Ripple首席執行官BradGarlinghouse和聯合創始人ChrisLarsen提出兩項動議,以駁回美國SEC對其的指控.

1900/1/1 0:00:00播報數據由Greeks.live和Skew.com提供。Dogecoin,作為BTC和LTC最早的模仿者,創立已有八年。作為一個老的不能再老的品種,最近卻長期占領成交量榜首.

1900/1/1 0:00:004個月上漲100倍,4年暴漲2100倍?2021年, 狗狗幣 已經順利出圈,成為數字資產行業的第二款“全民明星產品”——在它之前的第一款,是比特幣.

1900/1/1 0:00:00北京時間4月12日,嘉楠科技發布2020年全年及第四季度財務報告。財報顯示,下半年公司訂單獲大幅增長,第四季度訂單量逾9.2萬臺.

1900/1/1 0:00:0001序回首三千年,人類今天擁有了無數在古代看起來近乎于神的能力。我們觀察自然宇宙,發現、學習并模仿,不斷完善著今天的自然科學。而數學被稱為關于無窮的科學,是人類創造的最重要的形式科學.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂 摘要: 加拿大監管機構已經批準三只以太坊交易所交易基金,并將于下周開始交易.

1900/1/1 0:00:00