BTC/HKD+0.57%

BTC/HKD+0.57% ETH/HKD+1.03%

ETH/HKD+1.03% LTC/HKD+2.12%

LTC/HKD+2.12% ADA/HKD-1.28%

ADA/HKD-1.28% SOL/HKD+3.16%

SOL/HKD+3.16% XRP/HKD-0.64%

XRP/HKD-0.64%在Cointelegraph6月22日發布的文章中,使用了這樣“危言聳聽”的標題:《自動做市商AMM已死》。這篇文章闡述了核心的3個觀點:1.AMM模式最大的受益者不是LP而是套利者。2.因為LP轉向了新的側鏈、2層上運行的AMMs,使得流動性更加分散。3.為了節省Gas費提高交易效率,交易者和開發者會涌向2層建立DeFi應用程序,在底層鏈上AMM之間的流動性戰爭將在新的戰場進行。與其說“AMM已死”,不如說新的流動性爭奪戰已經在Layer2拉開序幕。在以太坊真正突破性能上限,落地鏈上分片ETH2.0之前,L2賽道的熱度還會持續攀升,在L2上部署的DEX也將更多。相信L2+DEX將會成為新的里程碑,因為它們安全性更強、速度更快。與此同時在L1上資金向頭部項目聚集效應也越來越明顯。

Immutable X與MoonPay合作推出將其L2 以太坊出售為法幣的功能:7月5日消息,以太坊NFT二層擴容方案Immutable X與加密貨幣支付服務商MoonPay合作推出直接將其L2上的以太坊出售為法幣的功能,基于Immutable X建立的平臺的開發者可以將該功能嵌入平臺中。目前該功能僅向美國、英國和歐洲的用戶開放,并將于第三季度在Immutable X Marketplace上上線該功能。[2022/7/5 1:51:54]

為什么L2對眾DeFi項目們如此重要?

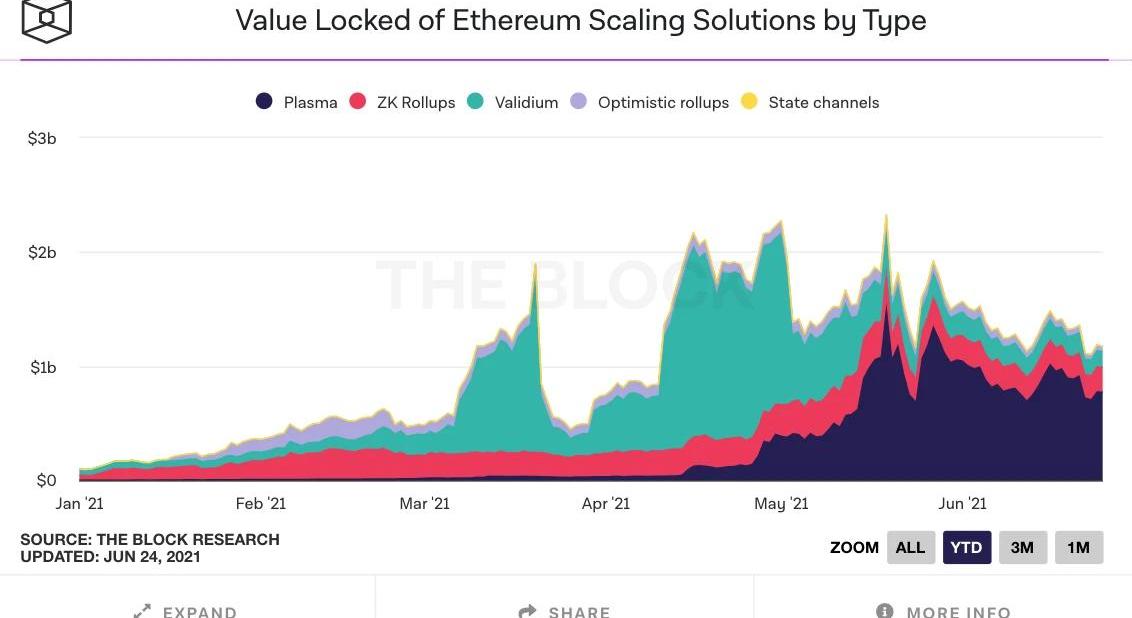

主要瓶頸是因為L1的協議并不能很好地支持復雜的程序和結構,例如期貨、期權等衍生品,且手續費頗高。Messari的高級分析員也表示:“L2解決方案現在是對于DeFi發展和刺激新用戶的催化劑。”在《Layer2系列一:以太坊擴容方案大PK,誰才是解決問題之王?》中我們介紹了在當下的5種主流的L2解決方案,包括側鏈、管狀通道、Plasma、Validum和Rollups,從下圖數據可以直觀地看到各擴展方案的TVL數據,來分析它被采用的程度。

以太坊L2網絡總鎖倉量為60.5億美元:金色財經報道,據L2BEAT最新數據顯示,以太坊Layer2(L2)上總鎖倉量為60.5億美元。其中鎖倉量最高的為擴容方案Arbitrum,鎖倉量30.4億美元,占比50.33%。其次是dYdX,鎖倉量9.68億美元,占比16%。[2022/3/19 14:06:26]

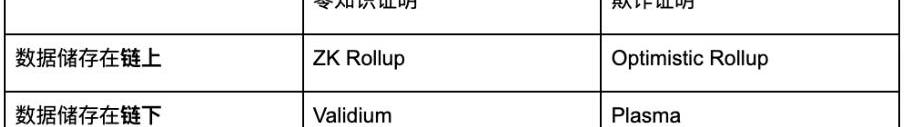

2021第一季度以ZKRollups領頭,Validium緊隨其后。第二季度Validium首先爆發,隨后Plasma崛起占據主導。其中Validium與ZKRollup的區別是:前者更適用于對信任要求沒有那么高的高頻應用,如游戲DApp,可以達到每秒處理10k筆交易,數據儲存在鏈下。而ZKRollup更適合于對安全性要求很高的支付和交易等場景,數據存儲在鏈上:

Argent即將發布StarkNet錢包ArgentX和zkSync L2版錢包:11月13日消息,以太坊智能合約錢包 Argent 即將發布針對 ZK Rollup 擴容方案 StarkNet 的瀏覽器插件錢包 Argent X,目前該錢包只是一個開發者工具,當 StarkNet 啟動 Alpha 版時 Argent 會在其移動應用中添加對 StarkNet 的支持。同時,Argent 在 zkSync 上的 Layer2 錢包目前處于 Beta 測試階段,很快會開放給所有用戶。[2021/11/13 6:50:24]

介紹完所有的主流的方案,讓我們把目光縮小到DEX上,它們可以說是第2層生態系統的核心。不同的交易平臺采用了不同的解決方案,代表性項目包括:采用OptimisticRollup技術:UniswapV3、SushiSwap、MCDEX、DODO采用ZKRollup技術:Loopring、dYdX、ZKSwap采用Plasma技術:OMGNetwork采用Validium技術:DeversiFi目前包括UniswapV3、SushiSwap、DODO、Bancor等去中心化交易所都已在Arbirum上部署。ArbitrumRollup也是一種基于OptimisticRollup技術的網絡,因為易于與DApp們集成并與以太坊EVM完全兼容,已經成為很多知名項目和開發人員的首選。L2網絡效應快速升溫,我們熟知的DEX頭部項目UniswapV3、DODO、dYdX的表現如何?為了進一步衡量當下DEX和CEX上的數據和交易體驗,我們將從以下3個指標來簡單進行對比。DEXVS.CEX

Quickswap成為算法穩定幣協議FraxFinanceL2集成合作伙伴:Layer2去中心化交易所Quickswap宣布,算法穩定幣協議FraxFinance已經選擇QuickSwap作為官方L2集成合作伙伴。FRAX剛剛在QuickSwap.exchange上添加一個流動性池。FRAX的目標是成為QuickSwap和PolygonLayer2的穩定幣選擇。[2021/2/28 18:01:09]

1.流動性:24小時交易量、用戶訪問量、支持交易方式

Shapeshift創始人:在某種類型的L2 ETH上錨定BTC會更合適:8月25日,推特網友分享數據稱:現在以太坊上錨定比特幣的數量比閃電網絡(Lightning)多40倍。經過2年多,閃電網絡仍未能整合、創新和被采用。數字資產交易平臺Shapeshift創始人兼首席執行官Erik Voorhees對此表示,這是一個有趣的統計數據,但是以太坊上的比特幣仍然需要支付昂貴的tx費用,而在Lightning中則沒有。以太坊基礎層上的比特幣并不能與閃電網絡相提并論。在某種類型的L2 ETH上錨定BTC會更合適。[2020/8/25]

根據以上數據我們可以看到:各DEX24小時現貨交易量中位居第一的UniswapV3的僅占約占Binance的5.8%。與此同時,一些在L2不同側鏈的頭部DEX的24小時交易量為:●PancakeSwap(BSC):$342,091,865●QuickSwap

注:*在以上DEX交易都需要額外支付Gas費,dYdX除外*滑點計算方法:以ETH/USDT交易對為例計算1ETH的盤口價差除去在鏈上需要支付的Gas費,DEX的每次交易手續費已經與CEX們基本平齊,頭部DEX支持的交易幣種和交易對已經可以趕超頭部CEX,包括了更多的長尾資產。在24小時交易量最高的幣對方面,可以看到CEX交易量最高的幣種是BTC等主流幣,而DEX上是用穩定幣與ETH等DeFi生態資產進行鏈上兌換的階段,長尾資產并沒有達到主流的程度。

dYdX交易頁面上圖可見,dYdX的交易界面已經很趨向中心化交易所的訂單薄模式。通過非托管、鏈外訂單薄加管理引擎結合的方式,交易者可以更好地進行風險管理、制定交易策略,在上表中交易滑點也逼近CEX。特別值得提及的是,6月15,dYdX完成了由Paradigm領頭的6500萬美元C輪融資,頂級投資者還包括孵化Wootrade的量化投研機構KronosResearch及QCPCaptital、HashKey等知名投資機構。L2擴容由StarkWare提供技術支持,更多的交易對上線后也將推動平臺交易量。投資風向進一步表明了對L2賽道中誰能提供更“絲滑”交易的青睞,誰能吸引更多的用戶在DeFi生態系統中交易資產,提供高性能、高速和低滑點的交易體驗,讓用戶“無感”地在主網和L2之間穿梭,誰便將在眾項目中脫穎而出。3.安全性DEX的用戶對自己的資產擁有百分百的監管所有權,可以說隱私性和安全性都超過了CEX,但如果在DEX中用戶丟失了自己的私鑰字符串,那么錢包中的財產就有可能會永久丟失。綜上,無論是側鏈還是其他擴容方案,L2上DEX的發展道路還很漫長,在未來特別需要頭部的知名項目如Uniswap、dYdX繼續帶起交易量,AMM模式與訂單薄模式的PK也愈加激烈。流動性爭奪戰正在發生著,但無論是CEX還是L2的DEX,不同的用戶有不同的需求和選擇,你的選擇是什么呢?歡迎關注Wootrade公眾號,繼續為大家解讀行業熱點和趨勢。

Coinbase首席執行官BrianArmstrong將自托管和DeFi列為Coinbase的優先事項。Armstrong表示,DeFi是“行業發展的未來”.

1900/1/1 0:00:00在傳統金融中,期權是一種金融衍生品,賦予持有人在指定日期或之前任何時間,以事先約定的價格購買或出售持有資產的權利.

1900/1/1 0:00:00最近一段時間,媒體廣泛報道了加密貨幣對環境所造成的負面影響。同時,加密貨幣的價格波動也被列為值得關注的問題.

1900/1/1 0:00:00連金沙江創投都在了解Crypto了。律動獲悉,近期金沙江創投、光速中國、北極光創投等創投基金都在關注加密賽道。國內互聯網VC開始入局Crypto.

1900/1/1 0:00:00作者|LukePoseDeFi存在于廣泛的創新和去中心化領域。DeFi所在的環境中,任何人都可以將他們的觀點編入智能合約,因此實驗在高風險的協調游戲中進行的實戰測試.

1900/1/1 0:00:006月24日,隨著安德森·霍洛維茨宣布推出規模超過22億美元的第三支加密資產投資基金CryptoFundIII,以硅谷壞小子著稱的a16z再一次吸引了人們的眼球.

1900/1/1 0:00:00