BTC/HKD-0.61%

BTC/HKD-0.61% ETH/HKD-2.28%

ETH/HKD-2.28% LTC/HKD-2.66%

LTC/HKD-2.66% ADA/HKD-1.09%

ADA/HKD-1.09% SOL/HKD-2.12%

SOL/HKD-2.12% XRP/HKD-2.94%

XRP/HKD-2.94%6月28日,F2Pool聯合創始人、中文社區DeFi挖礦的絕對主力神魚在社交媒體發文稱,最近市場上充斥著大量的穩定幣,使得DeFi收益率跌的很慘,按Aave和CompoundUSDC池存款APY、CRV3Pool未加速收益率的平均值計算,今日DeFi無風險收益率僅2.73%。有意思的是,目前支付寶中余額寶的七日年化收益約為2%,而招商銀行朝朝寶在3%左右。過去一年,很多人把資金從銀行轉入DeFi領域,利用USDT等穩定幣進行挖礦,從而試圖獲得遠高于存款的無風險收益。目前來看,隨著加密資產整體市值大幅度回調,這種“套利”的空間不僅被壓縮,甚至可能已無超額收益可圖。但從另一個角度看,隨著USDT等穩定幣市值不斷沖高,這些資金會不會成為點燃市場活力的火藥庫?1穩定幣無風險收益暴跌,部分已不如支付寶?

5000萬個XRP從Crypto.Com交易所轉移至未知錢包:金色財經報道,據Whale Alert數據顯示,5000萬個XRP(價值約1774萬美元)從Crypto.Com交易所轉移至未知錢包。[2022/8/27 12:51:37]

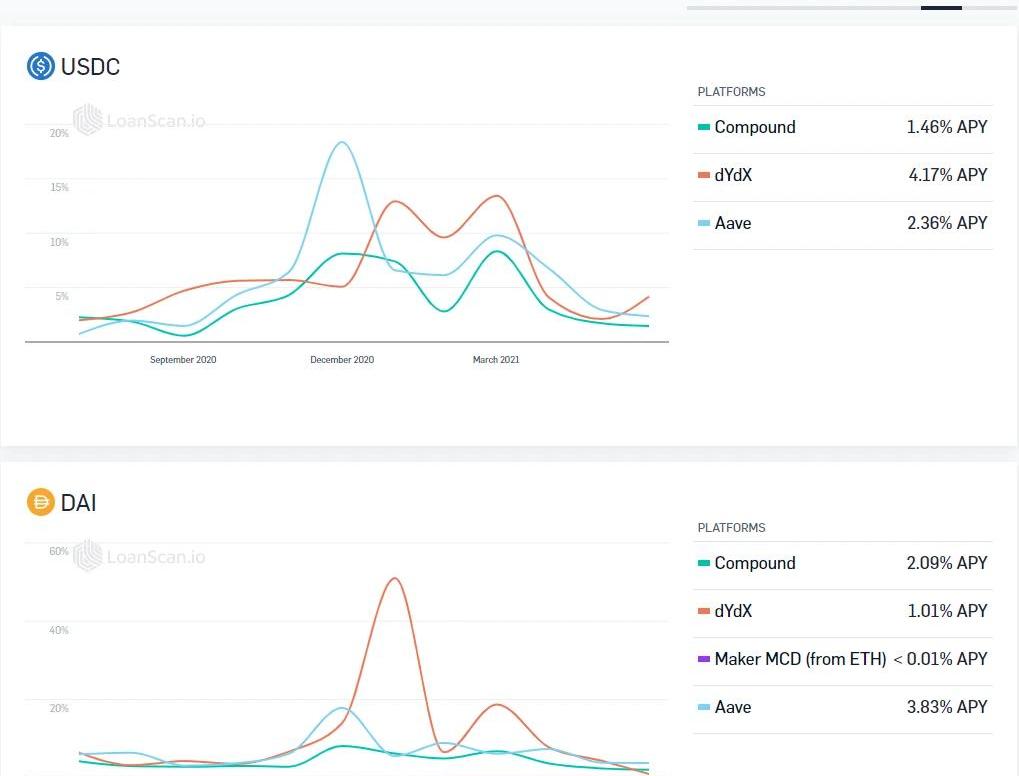

穩定幣無損挖礦的收益率到底怎么,我們從以太坊、BSC和Polygon三條鏈看一看。以下數據來源APY助手,主要顯示的是一池無損挖礦年化收益率。以太坊鏈:AAVE:USDT2.41%;DAI0.71%dForce:USDT4.05%;DAI3.36%Compound:USDT1.3%;DAI2.39%Yearn:USDT3.84%;DAI7.16%DFI:USDT13.36%;DAI16.56%BSC鏈:Alpaca:USDT9.77%;BUSD9.86%Autofarm:USDT11.5%;BUSD9.85%Belt:USDT2.9%;BUSD3.5%Bunny:USDT3.83%;BUSD3.33%Venus:USDT3.6%;BUSD3.13%YFII:USDT14%;BUSD31.72%Polygon鏈:AAVE:USDT1.68%;USDC0.97%ForTube:USDT2.15%;USDC2.49%Solo:USDT14.95%;USDC7.93%Supremex:USDT23.55%;USDC10.85%不難發現,大部分項目的美元穩定幣無損挖礦收益率已經不是非常誘人。至少在上述三條公鏈上的表現就是如此,部分知名項目的無損收益甚至低于支付寶的貨幣基金。此外,Loanscan數據顯示,USDC和DAI的存款利率,在過去一年也發生了非常大的變化,距離歷史高點均有非常大的回撤,以Aave為例,歷史高點在2021年1月,利率接近20%,但半年之后的今天已經下降至2.36%。

韓國獲得虛擬資產服務資質的交易所中,不到20%的交易所獲得了實名存取款確認賬戶:金色財經報道,韓國數字資產提供者協會表示,國內獲得虛擬資產服務(VASP)資質的交易所中,只有不到20%的交易所獲得了實名存取款確認賬戶。聯合會發布新聞稿稱,盡管Gopax已經從全北銀行獲得了實名賬戶,但只有19.5%的交易所獲得了實名賬戶。Gopax 計劃在與銀行協商后不久以韓元市場運營商的身份向金融情報機構 (FIU) 提交變更通知。

目前,根據特定金融交易信息法,打算經營允許以韓元進行加密貨幣交易的韓元市場的交易所必須從銀行獲得實名賬戶。

該協會表示,考慮到超過 60% 的虛擬資產客戶為 20 多歲和 30 多歲,屬于低收入階層,金融當局和銀行應確保實名賬戶發放給尚未開放的幣市交易所。(yna)[2022/2/17 9:57:38]

動態 | 印度加密交易所Bitbns被爆偽造交易量:據nulltx消息,CryptoIndiaNews聲稱,一份研究表明,印度加密交易所Bitbns偽造了XRP的400%交易量,比特幣交易偽造了80%,其他在交易所交易的幣種交易量是正常的。[2018/10/6]

存款如此,借款也是一樣。曾經借款都能賺大錢,等大風刮錢來的情形是看不到了。目前,幣安的Launchpad正在進行KLAY和ATA兩個項目的質押挖礦,今年早些時候,幣安的Launchpad可以為投資者賺取高額收益,但今天,數據顯示這兩個項目共計質押BUSD約9億美元,其收益率僅在2%左右。該數據甚至低于定期7天,收益率為4.5%的BUSD理財。那么,手里的美元穩定幣該怎么辦呢?據從業者反饋,要么考慮主流幣和穩定幣組成LP挖礦,但需要承擔無常損失的風險。要么就是沖一下一些新項目的頭礦。也有人說,部分項目的無風險挖礦收益率其實還不錯,但有DeFi科學家表示,與對應的風險相比,收益率顯得很雞肋。“錢沒賺到,別本金被卷走了。新項目和非知名項目隱藏的風險很大。”他們說。6月29日新聞,CompoundLabs宣布成立新公司CompoundTreasury,允許銀行及金融科技公司將美元轉換為USDC并獲取4%利率。這又透露出,哪怕是4%的收益,對比傳統金融市場而言依然是極具誘惑。而此舉也可能為DeFi世界帶來更多的穩定幣資產。2穩定幣泛濫?交易所存量在170億美元

韓國Coinloan交易所新入會成員人數達到史上最高:上月21日韓國加密貨幣交易所Coinloan進行了“加密貨幣投資大會”活動,新入會人數上漲了5倍以上,其會員數達到史上最高。Coinloan交易所負責人表示最近Coinloan交易所引入高安全系統的消息傳出,加之最近交易所被盜引起的恐慌導致大量投資者加入Coinloan交易所。[2018/3/13]

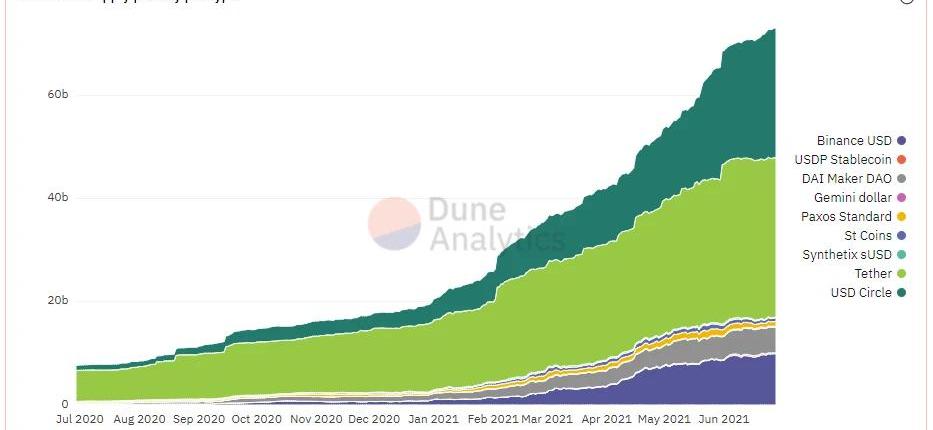

神魚說,目前市場里充斥著大量穩定幣。這種感覺想必從業者多有體會。DuneAnalytics數據顯示,截至6月28日14點,美元穩定幣供應量在741.6億美元。市值占比前三大美元穩定幣為USDT、USDC和BUSD。自6月份以來,USDT總市值增長平緩,近一周增長率為0。USDC和BUSD市值增長迅猛,近一周增長率約為615%和300%。

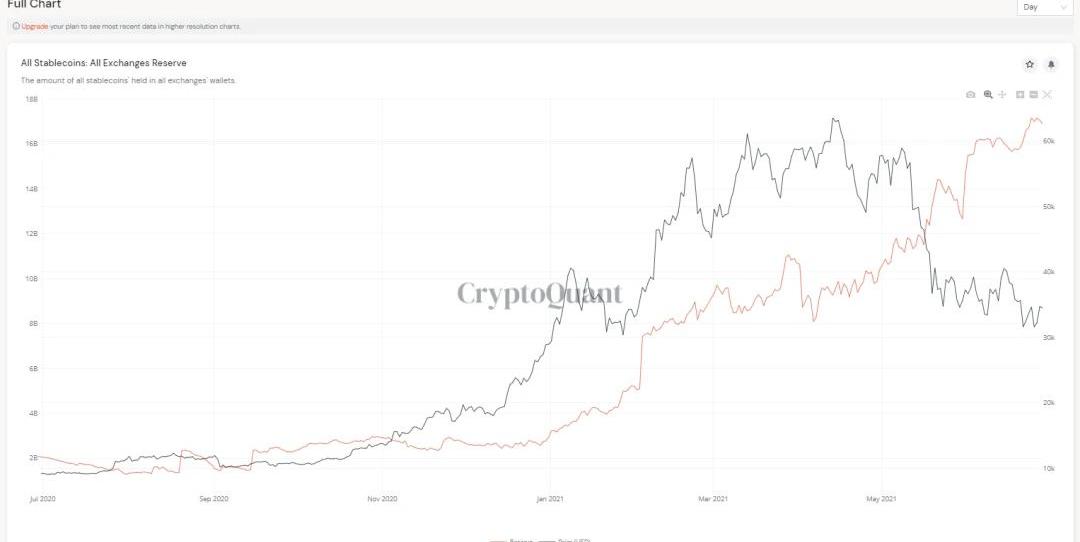

為什么最近穩定幣特別多?很有可能是隨著加密資產價格暴跌,投資者拋售加密資產后持有穩定幣,但又沒有立刻出金,一方面是基于對未來行情的走好的預期,持幣等待。另一方面就是目前國內存在OTC凍卡問題,投資者也擔憂出金被凍。而這些穩定幣,大致有兩個去向,一部分投資者會注入DeFi挖礦領域,一部分可能直接在交易所購買理財或者像是Launchpad這類質押挖礦。某種程度上,這確實都可能壓縮上述兩個渠道的收益。有意思的是,據Cryptoquant數據顯示,當前交易所錢包里穩定幣存量大概在170億美元,這已經是歷史新高,2020年同期大約只有2億美元。

如此天量的穩定幣會對市場產生怎么樣的影響?這或許是非常有意思的,畢竟,這在整個加密貨幣歷史上都沒有經歷過。

2008年,中本聰發表了論文《比特幣:一種點對點的電子現金系統》,這篇論文給區塊鏈技術和加密數字貨幣發明提供了基礎。至今比特幣系統已經運行了十余年,但比特幣在各國及地區的合法性和政策仍有不同.

1900/1/1 0:00:00在理解Drivechain之前,我們先要轉變絕大多數比特幣用戶已經習慣了的思維定勢。理解Drivechain的關鍵不在于“免信任”或“數學確定性”,而是博弈論和激勵.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂 摘要: 在線經紀先驅ThomasPeterffy表示,“就連我自己也投了一點錢購買加密貨幣.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供。時間總是過得很快,一轉眼今年的第二個季度交割已經結束了,這意味著今年的交易日已經過去了一半.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 概述 本文介紹了一種新型的自動化做市商,可以幫助以太坊上的交易者有效地執行大額訂單。我們稱其為時間加權平均做市商,縮寫為TWAMM.

1900/1/1 0:00:00本文轉自BIE別的;編輯:madi;設計:冬甩;星球日報經授權轉載自從今年2月NFT破圈以來,關于它的報道數不勝數。在不少媒體筆下,NFT是神奇的、是充滿科技光環的、是有超越性的.

1900/1/1 0:00:00