BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD-0.21%

ETH/HKD-0.21% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD-0.18%

ADA/HKD-0.18% SOL/HKD-0.44%

SOL/HKD-0.44% XRP/HKD-0.08%

XRP/HKD-0.08%文|蔣海波編輯|Tong出品|PANews經一年多高速發展后,DeFi在產品、資金和用戶規模上有了質的飛躍。即便是經歷了5月份的市場重創,隨著市場回暖與公鏈相繼推出代幣激勵政策,鎖定在各條公鏈DeFi協議中的總價值也已迅速回升,大多數公鏈中的生態都在以超出預想的速度刷新歷史記錄。多鏈生態的完善與分化

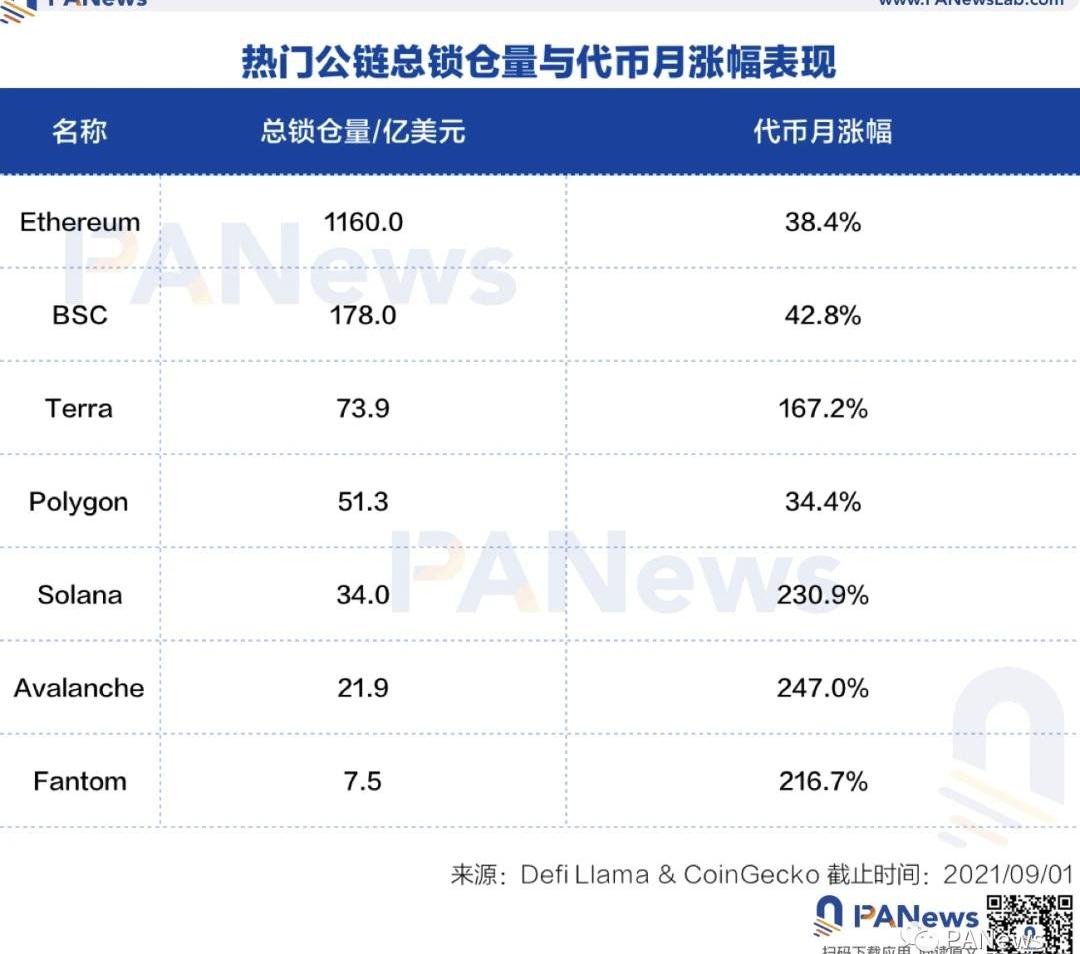

公鏈層面的生態激勵軍備競賽已經開啟。今年4月,Polygon推出1億美元DeFi基金“DeFiForAllFund”,將在未來兩到三年為DeFi項目提供支持,以提高DeFi的采用率、可訪問性和成本效益;7月,Terra宣布推出1.5億美元的生態基金,以扶植Terra生態內的應用,提升TerraDeFi生態的可訪問性;8月,Avalanche基金會宣布將推出1.8億美元的流動性挖礦獎勵計劃AvalancheRush,鼓勵更多應用和資產加入AvalancheDeFi生態;同月,Fantom則為TVL超500萬美元的項目發放總計3.7億枚FTM獎勵。此外,Celo也于8月宣布聯合Aave和Curve等推出超1億美元的“DeFiforthePeople”項目,旨在實現DeFi在移動端的使用。在8月份宣布流動性挖礦激勵之后,Avalanche已成為生態發展最快的公鏈。當月,Avalanche中的鎖倉量由1.84億美元上升至20.7億美元,上漲超過十倍。而其中的借貸協議BENQI,目前鎖倉量已經達到12億美元,治理代幣QI從8月19日的0.5美元附近最高漲至4美元。DefiLlama數據顯示,截至9月1日,DeFi的總鎖倉量已達1612億美元,創歷史新高。與去年同期相比,DeFi總鎖倉量增長了逾19倍。但是各條鏈上的發展出現了分化,頭部公鏈增速明顯放緩。其中,盡管以太坊以近1194億美元的鎖倉量占據著市場絕大部分份額,從今年年初至今年5月,以太坊的總鎖倉量上漲了350%,而5月至今僅上漲了28.1%。與此同時,一些公鏈上的生態并沒有恢復到5月份的高點。各條公鏈開始相繼以平臺幣進行激勵,前期會伴隨著TVL的快速增長,代幣價格也隨之上升。但隨著資金的過度涌入,以及其它公鏈的競爭,資金將會流向收益更高的地方。BSC以178億美元的鎖倉量也占據著TVL的11%,雖然較年初增長了286倍,但鎖倉量從5月份加密市場重創后至今下降了30%。經過近一年時間的發展,BSC上鎖倉量超過20億美元的仍然只有去中心化交易所PancakeSwap與借貸協議Venus,整體生態不夠完善。隨著CAKE代幣價格的下跌與減產,PancakeSwap對于用戶的吸引力可能也會降低。而前幾個月開始生態激勵的Polygon,當前TVL嚴重下滑,降至52億美元,只有接近5月高點時的一半。

某鯨魚數小時前以1833美元拋售3476枚ETH,最終獲利131.1萬美元:5月11日消息,據Spot on Chain監測,在最新一輪下跌行情中,一鯨魚在數小時前以1833美元的價格將其3476枚ETH全部拋售,兌換為637萬枚USDC。

在3月10日的USDC脫錨期間,該鯨魚以1432美元的價格從幣安獲得了大部分ETH。該鯨魚已經持有這些ETH近3個月,經歷了多次下跌行情(包括4月27日下跌7.8%)。ETH價格的最新一輪下跌成了壓死駱駝的最后一根稻草,該巨鯨似乎對ETH失去了希望,拋售了全部持倉,最終獲利131.1萬美元,ROI達25.93%。

該鯨魚地址為:0x6117d23dbdd187288bb3bde1ebd9e9a67b4fb126。[2023/5/11 14:56:48]

BSC、Polygon、Heco等腳步放緩的背后,其他新晉者的市場份額正強勢增長,多鏈生態已然形成。根據上圖統計數據顯示,截止9月1日,Terra的總鎖倉量為73.9億美元,今年5月至今上漲61.7%;Solana的總鎖倉量為34億美元,過去3個月上漲1.5倍;Avalanche的總鎖倉量近21.9億,過去3個月翻了逾7.4倍;Fantom的總鎖倉量則為7.5億美元,過去3個月上漲了約24倍。總鎖倉量加速狂奔的同時,代幣也隨之起飛。根據上圖統計的數據顯示,截止9月1日,過去一個月ETH和BNB的平均漲幅為40.6%,而Terra、Solana、Avalanche和Fantom平臺幣平均漲幅則高達215%。此外,還有更多二層和公鏈蓄勢待發。安全性更高的以太坊二層解決方案OptimisticEthereum和ArbirumOne的主網均已上線,Cosmos生態項目開始接入IBC打通跨鏈功能,Kusama平行鏈中的Karura已開啟流動性挖礦,Moonriver也已經率先支持EVM項目接入,Polkadot在通過外部審計后也將開始插槽拍賣,這些重磅項目的進展也會在近期吸引很多資金,并有可能影響當前的多鏈市場格局。預計新一輪的生態激勵還將繼續。但目前各條公鏈生態中,很多資金還處于圈內資金逐利“薅生態羊毛”狀態,在收益率下降之后,項目中的資金可能會快速離去,如BSC、Heco、Polygon中的TVL均有所減少,而最近推出激勵措施的公鏈TVL創下新高。如何真正留住用戶和資金,對公鏈們是個挑戰,比如推出新的創新產品,波卡上Acala探索傳統金融+DeFi,引入新的資產來源。另一方面,區塊鏈中安全事故也在不斷發生。根據PeckShield統計,8月份共發生35起安全事故,造成4.13億美元總損失。其中,DeFi安全事故22起。8月10日,跨鏈協議PolyNetwork遭到攻擊,導致6.1億美元的損失,這也是DeFi領域目前為止最大的安全事故,最后以黑客歸還資金而告終。下面是DeFi中的各項數據。穩定幣:USDT恢復增速,USDC增速放緩

Arbitrum基金會在對治理、預算進行“批準”投票之前出售ARB代幣:金色財經報道,根據一名員工周日早些時候的一篇博客文章,Arbitrum 基金會甚至在其代幣持有人治理社區“批準”該組織近 10 億美元的預算之前就開始出售 ARB 代幣以換取穩定幣。

根據 Peter McCorry 的說法,該基金會一個負責推廣 Arbitrum 的中心化組織,Arbitrum 是一種更快、更便宜的以太坊交易區塊鏈認為綜合治理包 AIP-1 是對其已經做出的決定的批準,例如接收所有 ARB 代幣的 7.5%。

為此,基金會“已經開始為了 DAO 的利益使用這些代幣,包括出于運營目的將一些資金轉換為穩定幣。[2023/4/3 13:41:07]

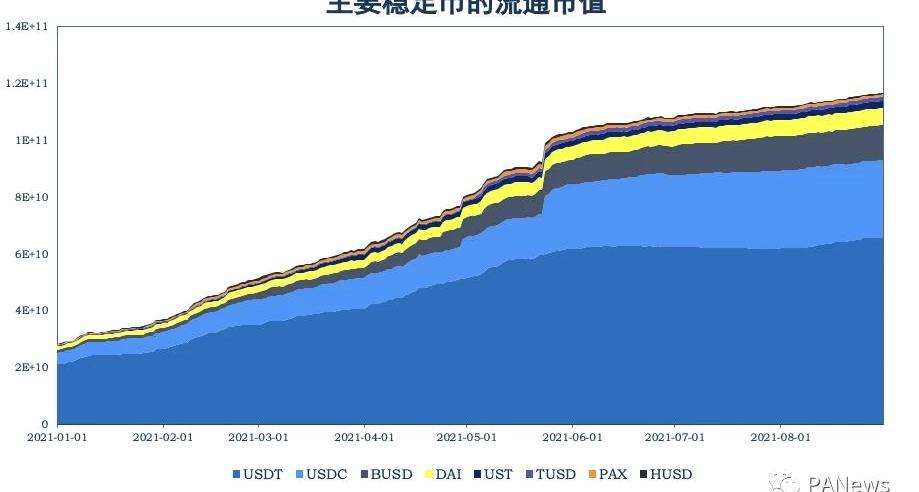

截至8月31日,主要穩定幣和流通市值分別為USDT655億、USDC274億、BUSD122億、DAI61億、UST24億、TUSD14億、PAX9.5億、HUSD4.6億美元,與一個月前相比,穩定幣市值總共上升47億美元。其中,USDT、USDC、DAI、UST、TUSD、PAX的流通市值分別增加37億、0.76億、5億、3.6億、1.5億、0.2億美元,而BUSD和HUSD的流通市值分別減少3342萬和8810萬美元。USDT恢復增長,而之前增長較快的USDC和BUSD增速減慢,甚至出現流通市值減少的情況。

Bored Ape Yacht Club以69 ETH底價結束2022年:金色財經報道,根據The Block的數據,Yuga Labs支持的NFT項目Bored Ape Yacht Club (BAYC) 年底的底價約為69ETH,即82,740美元。?BAYC 在今年的所有 NFT 項目中保持著最高的底價,僅在 11 月短暫低于其同類 Yuga Labs 系列 CryptoPunks,然后再次上漲。5月,BAYC的底價達到144.9 ETH,價值409、720美元。?[2023/1/1 22:18:55]

8月24日,Paxos宣布將其發行的美元穩定幣PaxosStandard更名為PaxDollar,這樣更容易被識別為以美元支撐的穩定幣。USDP儲備以100%的現金和現金等價物形式持有。去中心化交易所“百家爭鳴”

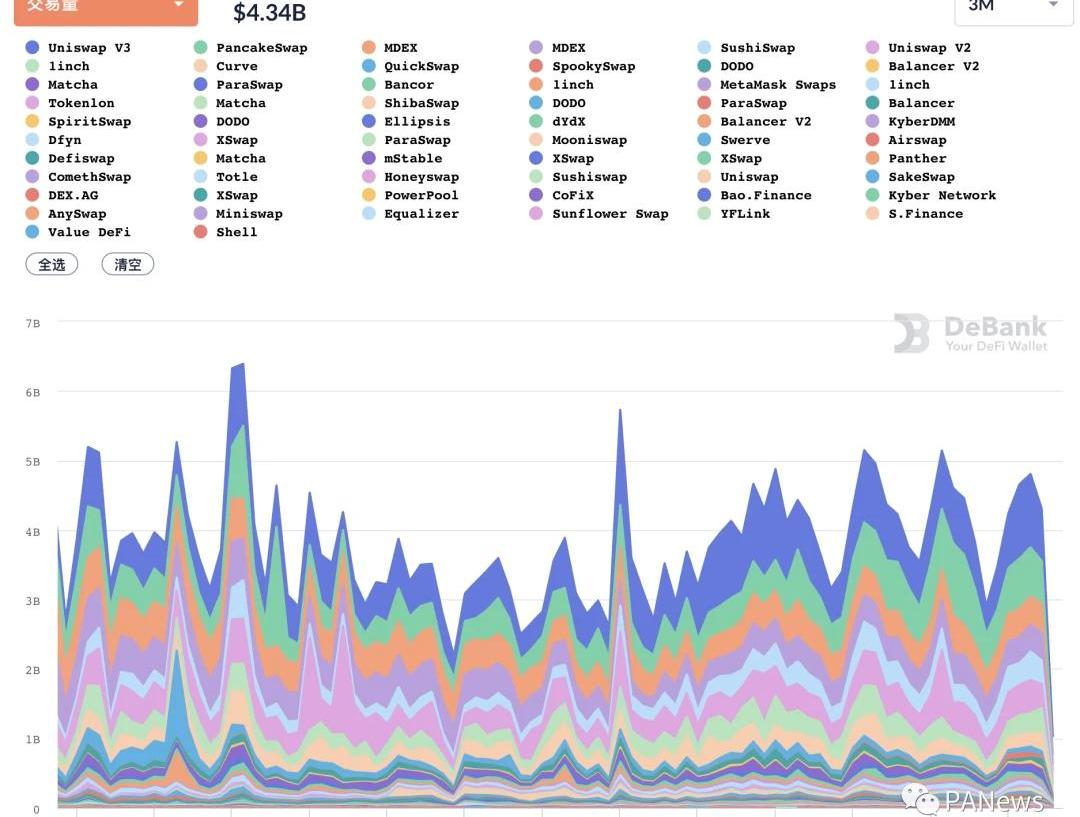

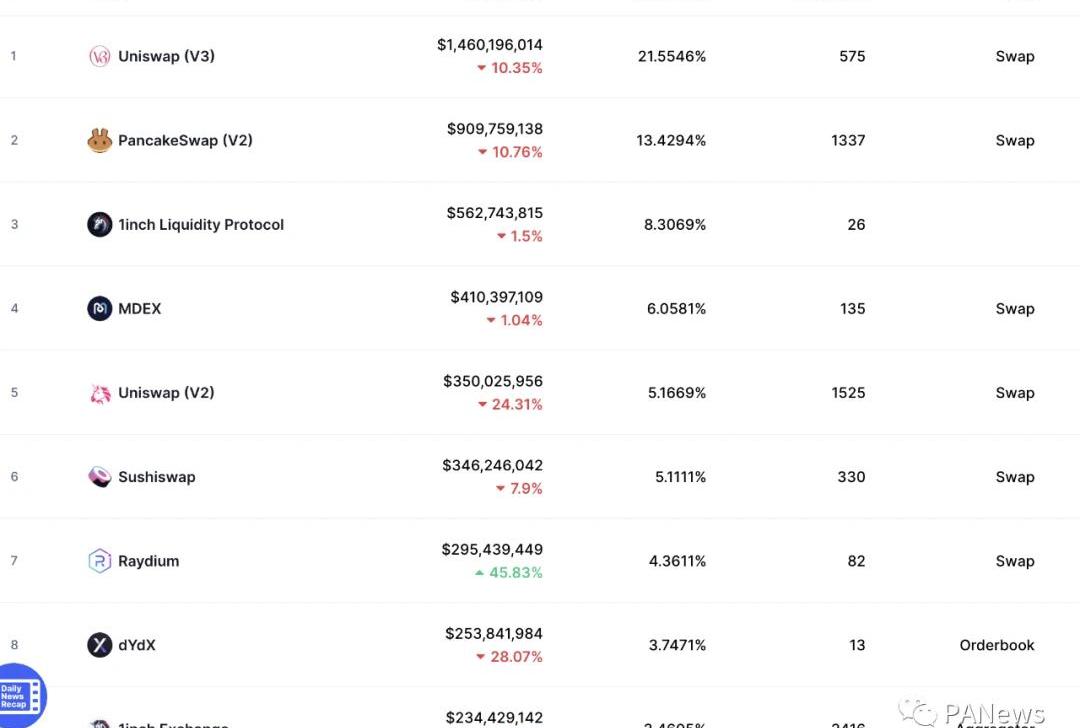

因為價格的回升,8月份去中心化交易所的交易量比起一個月有所上升,在交易量的分布上仍然是以UniswapV3、Pancakeswap、MCDEX、UniswapV2為主。

俄羅斯將禁止銀行使用Telegram等通訊工具聯系客戶:12月25日消息,當地媒體透露,俄羅斯的金融機構將無法通過設在國外的即時通訊工具與客戶溝通。此外,一項新法律還禁止銀行使用聊天工具發送個人數據和支付文件。雖然聯邦通信、信息技術和大眾媒體監管局尚未公布受影響的應用程序列表,但Telegram、Whatsapp、Viber等符合描述。[2022/12/25 22:06:43]

但隨著Solana、Avalanche等新興公鏈的發展,作為DeFi的重要組成部分,各條公鏈上的DEX都不可或缺。根據CoinMarketCap的數據,截至9月3日,Solana上的Raydium以及Avalanche上的TraderJoe過去24小時的成交量均超過了1億美元,Raydium的交易量位于所有鏈上DEX中的第七位。因為dYdX治理代幣的推出,當前dYdX每天的交易量也在2億美元以上。由于dYdX的治理代幣每個Epoch分配一次,所以在每個Epoch快結束時才能精確的知道增加交易量能獲得多少DYDX,很多用戶會為了交易獎勵而去刷交易量。在Epoch0快結束時,dYdX24小時交易量曾經超過10億美元,并超過了UniswapV3等,位于DEX交易量排行榜首位。

上海銀行成功落地首個數字人民幣發放貸款場景:金色財經報道,據上海國資發布,近日,上海銀行成功落地全行首筆使用數字人民幣進行貸款發放的場景應用,在該場景下,上海銀行為企業提供1000萬元貸款并使用數字人民幣,通過受托支付的方式完成貸款發放。上海銀行已通過城銀清算接入人民銀行數字貨幣研究所搭建的數字人民幣互聯互通平臺,實現央行數字人民幣APP中各運營機構的個人數字錢包與上海銀行銀行卡的兌出兌回、賬戶綁定、信息查詢、快捷充值等服務功能。[2022/11/25 20:46:08]

市場的熱點逐漸轉向NFT,Uniswap等交易同質化代幣的DEX在以太坊整體生態中的使用占比在降低,這一點從Gas占比上可以看出來。交易非同質化代幣的平臺OpenSea等正在快速崛起。根據TokenTerminal統計的數據,OpenSea過去7天的收入高達3697萬美元,超過Uniswap等,在DApp中僅次于AxieInfinity。而與其它協議不同,OpenSea的收入屬于協議收入,而如Uniswap的收入則全部屬于流動性提供者,當前代幣的持有者和協議本身并不收取費用。因此,當前OpenSea的價值可能已經超過Uniswap等老牌DEX。抵押借貸總借款量回至5月高點

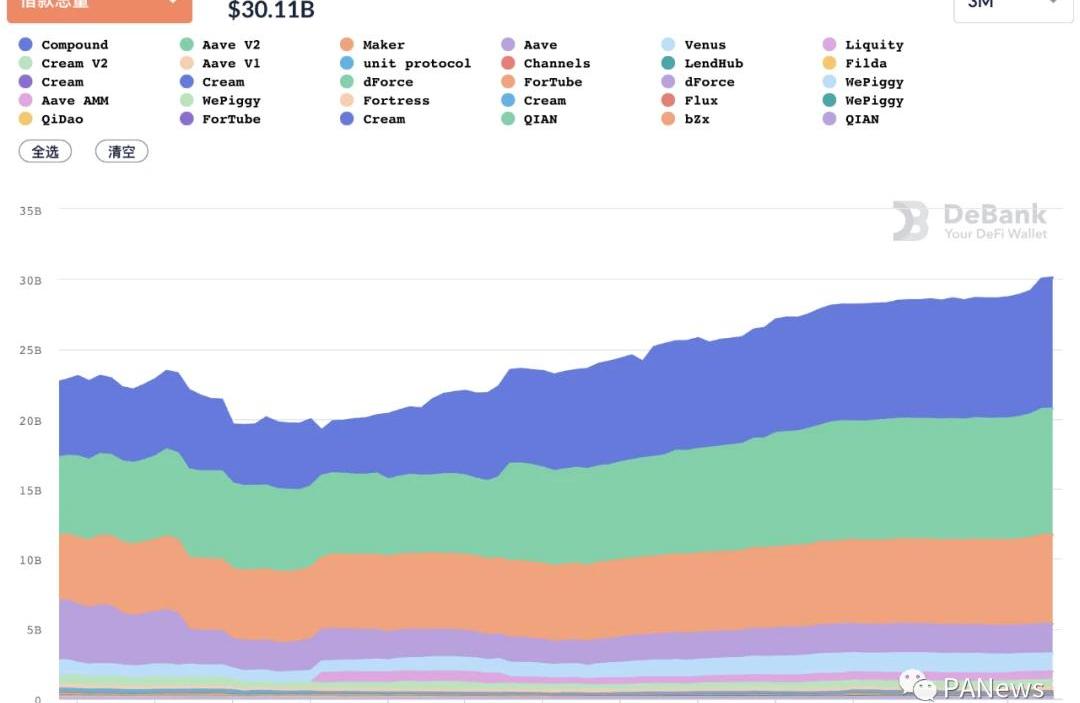

截至8月底,去中心化抵押借貸的總借款量為289億美元,相比一個月前增加了13%,已與5月份的歷史最高點相當。主要的借貸平臺依然是AaveV2、Compound、Maker,它們的總借款量均創下了新高。隨著多鏈生態的發展,Aave在Polygon上也是鎖倉量最多的協議,Aave創始人在Chainlink智能合約峰會上表示團隊正在制定多鏈策略,考慮部署在以太坊和Polygon之外的Solana和Avalanche公鏈以及Optimism和Arbitrum等以太坊二層網絡中。

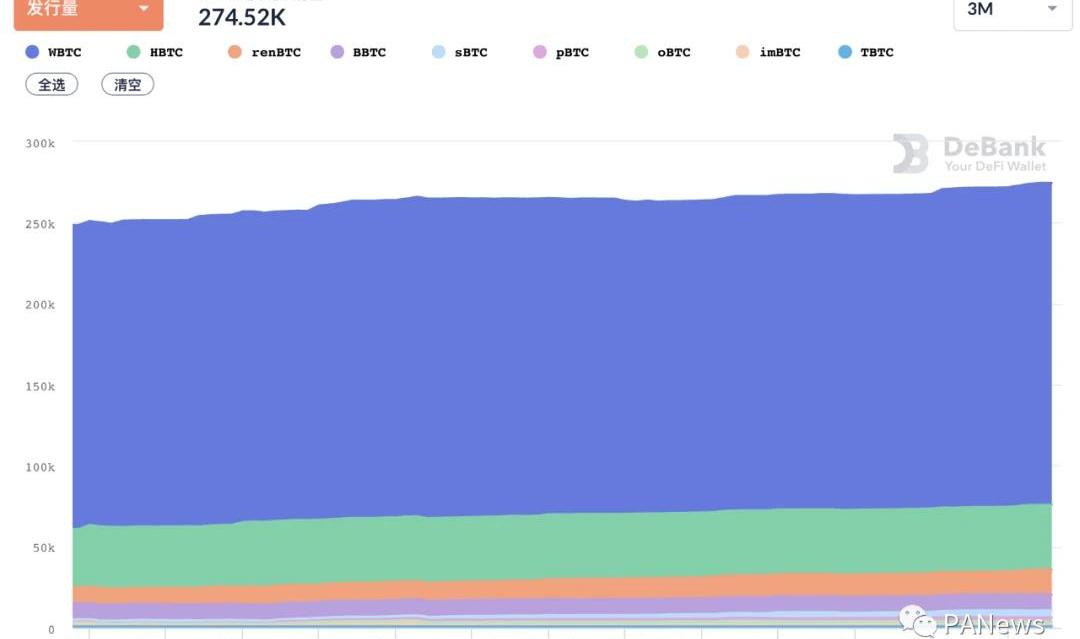

比特幣錨定幣平穩增長

以太坊上BTC錨定幣的發行量仍在穩步增長。截至8月底,共有272907BTC的錨定幣發行在以太坊上,比上月增加3.67%。同時,發行在BSC上的BTCB也已經達到78125枚,僅次于以太坊上的WBTC,發行量為HBTC的2倍。

小結

DeFi從以太坊往其它鏈上擴張已經形成趨勢,短期內可能不會改變。但這個過程存在分化,Terra、Avalanche、Fantom等鏈上的資產隨著公鏈層面的代幣激勵計劃的推出而創下新高,而前期發展較好的BSC、Polygon等鏈上的鎖倉量并沒有恢復。對于DEX、抵押借貸這類不可或缺的DApps,或許可以在新興公鏈上提前布局。

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 拳王邁克·泰森在推特提問,“Solana還是Ethereum?”,暗示可能在Solana或以太坊區塊鏈上推出NFT.

1900/1/1 0:00:00新加坡,國土面積僅有724.4平方公里,人口不到600萬,國內既沒有豐富的資源,又沒有足夠大的市場,卻成為國際上最開放的經濟體之一,人均GDP達到了65000美元.

1900/1/1 0:00:002021.10.4第86期本期關鍵字Crypto.com推出的稅務申報服務已支持英國用戶使用;Polygon日活躍地址數首次超過以太坊:瑞士加密銀行SEBABank獲得數字資產托管銀行牌照;NE.

1900/1/1 0:00:00日前,NBA當紅球星斯蒂芬·庫里更新了自己的頭像。該頭像是他花費了18萬美元購買的并加入了該項目的Discord群。庫里還在該頭像的社群發布了一張自己模仿該頭像造型的自拍.

1900/1/1 0:00:00去中心化借貸,作為DeFi市場最早也是最熱門的板塊之一,保持長盛不衰。數據顯示,截至9月2日,DeFi借貸協議存款總量突破700億美元,創歷史新高.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -據Chainlaysis稱,中歐、北歐和西歐地區在過去一年已經成為全球最大的加密經濟體.

1900/1/1 0:00:00