BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD+0.19%

ETH/HKD+0.19% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD-1.84%

ADA/HKD-1.84% SOL/HKD+1.55%

SOL/HKD+1.55% XRP/HKD-1.02%

XRP/HKD-1.02%各生態頭部項目解讀,下一批爆發的會是誰?

今年以來,新公鏈/側鏈掀起新一輪熱潮。從年初的 BSC,到年中的 Polygon、Solana,再到如今的 Fantom、Avalanche 以及 Terra,各大生態蓬勃發展,基礎設施逐漸成熟,多類應用百花齊放,所吸引到的鎖倉資金屢創新高。

不過,經歷了一輪爆發后,公鏈的想象空間是否已收縮,新生態項目們能否二次騰飛?今天,Odaily星球日報就來盤點下八大頭部公鏈、側鏈、二層網絡生態的龍頭項目(共計 40 個),試圖回答這一問題。

同時,也希望通過梳理,去尋找下一個增長點。畢竟生態中的龍頭項目,登陸一線交易平臺的機會也更大。比如,近期幣安上線的 Tranchess(CHESS),其 TVL(總鎖倉量)達到 16.4 億美元,在 BSC 生態中排名第三。

為統一計算標準,本文數據均來自 DeFi Llama(2021 年 11 月 4 日),詳情如下圖所示:

在逐一介紹各生態頭部項目前,先將概覽與結論前置:

目前,整個 DeFi 生態目前總鎖倉價值(TVL)為 2568.6 億美元。

按 TVL 排名,我們最終挑選出八大智能合約平臺,分別是:以太坊(1726 億美元)、BSC(198.5 億美元)、Solana(149.2 億美元)、Terra(107.2 億美元)、Avalanche(87.4 億美元)、Fantom(54.3 億美元)、Polygon(51.7 億美元)以及 Arbitrum(27.2 億美元)。

在剛剛過去的 10 月,上述生態的 TVL 都有明顯增長。Avalanche、Fantom 與 Avalanche 表現出色,TVL 增幅達到 100% 以上,特別是 Fantom 與 Avalanche 反超 Polygon,Polygon 并無大的增長,似乎陷入停滯。

如果將統計時間放到下半年后,則會發現上述趨勢更加明顯。7 月以來,Avalanche TVL 累計增幅 4500%,排名第一;Fantom TVL 累計增幅 2750%,排名第二;Terra TVL 累計增幅 220%,排名第三。而 Polygon TVL 卻沒有錄得正增長,下跌了 5%。值得注意的是,相對成熟的以太坊的 TVL 增幅超過了新興競爭鏈 BSC,一個很重要的原因是 ETH 漲幅超過 BNB,因此以美元計價下獲得更高的 TVL 數據成績。

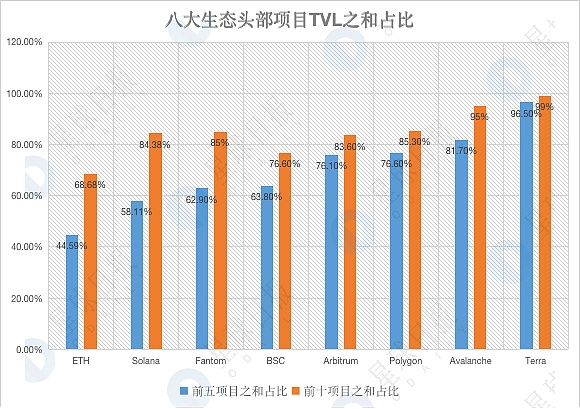

當然,TVL 增速高并不意味著生態發展已快速成熟。Odaily星球日報還統計了八個平臺中 TVL 排名前五、前十的項目在自己生態中 TVL 占比,結果如下:

金色晨訊 | 10月14日隔夜重要動態一覽:21:00-7:00關鍵詞:G7、人民日報、日本央行、上市公司

1.七國集團就數字貨幣達成一致意見。

2.G7財長聲明:任何全球穩定幣項目都不應該在沒有標準的情況下開始。

3.人民日報:數字貨幣將深刻改變金融基礎設施和人們的日常生活。

4.日本央行行長:日本央行目前還沒有發行CBDC的計劃。

5.CME比特幣期貨10月合約收報11440美元。

6.美股三大股指收盤均下跌 區塊鏈概念股漲跌各異。

7.主要上市公司已在比特幣投資超過69億美元。

8.富達報告:未來并不排除比特幣將成熟為一種獨立的資產類別。

9.比特幣持續震蕩,日內最低報11342.12美元,最高報11459.15美元。[2020/10/14]

以 Terra 為例,其生態排名前五的項目 TVL 之和,在整個 Terra TVL 中占比為 96.56%,前十項目 TVL 之和占比 99%,這意味著絕大多數資金量都是由少數項目貢獻,尾部項目根本不具備吸引力和競爭力;反觀 ETH,前五項目之和占比只有 44%,不到一半,生態多樣性較強。

實際上,新公鏈由于發展時間較短,普遍面臨「頭重腳輕」的問題,這是其接下來亟待解決的難點所在。要知道,如果只靠一個或者幾個項目,勢必難以撐起新公鏈未來的天花板。

另外,我們所統計的頭部四十個項目中,有多個項目堅持多鏈發展模式,其中跨鏈最多的項目是 Curve。跨鏈為其拓展了流量路徑,也支撐了 Curve 在二級市場的基本面。過去半年,CRV 最高漲幅超過 350%,領跑一眾主流幣以及 DeFi 幣。

不過,也并不是所有項目均堅持跨鏈協同發展的戰略。比如 Solana 生態項目,無論是前五,還是前十項目,都只扎根 Solana,并沒有向外擴充。從某種程度上來說,Solana 生態項目現在具有封閉性。

最后,如果我們從初選的 80 個項目(每個生態取前十 TVL 項目)的「類型」來看,出現最多的是 DEX(28 個),其次是借貸(18 個)以及聚合器(17 個),最后是合成資產(5 個)以及穩定幣(5 個)。

當然,不同生態的側重點不同。例如,在 BSC 中,前十 TVL 出現了 4 個聚合器類型的項目;而 Solana 和 Polygon 則偏愛 DEX,前十 TVL 分別出現 5 個 和 6 個 DEX 項目。

(本文未覆蓋的分析角度還有很多,感興趣的讀者可以點擊鏈接自尋亮點:https://defillama.com/chain/Solana)

下面是八大生態內 TVL 排名前五的項目匯總,共計四十個(其中部分生態有重疊項目):

(1)以太坊生態

項目名:MakerDAO

TVL:182.1 億美元

項目簡介:MakerDAO 是以太坊上的去中心化自治組織和智能合約系統,被譽為「加密央行」,目前最大的去中心化穩定幣 DAI 就是由其發行。用戶可以通過多抵押系統超額抵押 ETH 等加密貨幣,借出 DAI。此外,Maker 平臺也與傳統金融機構展開合作,將應收帳款、證券等資產引入加密市場。

金色晨訊 | 9月15日隔夜重要動態一覽:21:00-7:00關鍵詞:YAM Finance、Compound、SushiSwap、以太坊2.0

1. YAM Finance將于本周五重新啟動Yam協議;

2. 泰國央行啟動基于區塊鏈的政府儲蓄債券發行平臺;

3. Tether聯合創始人Brock Pierce涉嫌證券欺詐;

4. 尼日利亞SEC發布針對數字貨幣及加密公司的監管指南;

5. 本月以太坊2.0將推出新測試網Spadina 與Medalla并行運行;

6. MakerDAO發起多項治理投票;

7. 瑞士加密銀行正合作開發瑞士法郎穩定幣;

8. 韓國投資者就Upbit“荷蘭拍賣”代幣上市策略提起正式投訴;

9. 北京比特大陸法人由詹克團變回吳忌寒;

10. Sushiswap投票已通過 明日將進行1400萬美元SUSHI代幣回購。[2020/9/15]

官網:https://makerdao.com/

項目名:Curve

TVL:176.3 億美元

項目簡介:Curve 是一個提供穩定幣兌換服務的 DeFi 自動做市商項目(AMM),用戶通過向 Curve 智能合約提供流動性,可以獲取資金池收益,同時,還可以獲取其治理代幣 CRV 帶來的額外收益。Curve 旨在使用高級粘合曲線,創造更深層次的區塊鏈上流動性。

官網:https://curve.fi/

項目名:Wrapped Bitcoin

TVL:144.9 億美元

項目簡介:Wrapped Bitcoin 簡稱 WBTC,該代幣在以太坊上發行,實現與比特幣 1:1 掛鉤,所有發行的 WBTC 都會得到 100% 比特幣作為資產儲備,1:1 錨定,可在鏈上驗證;當持有人將 WBTC 兌換成比特幣時,WBTC 將被銷毀。

官網:https://wbtc.network/

項目名:Convex Finance

TVL:144.6 億美元

項目簡介:作為以太坊鏈上的又一收益聚合器,Convex Finance 旨在借助 CVX 代幣,通過簡單易用的界面,簡化 Curve 和 CRV 鎖定、質押的過程,并提高 CRV 持幣者、流動性提供者的報酬,以此促進 CRV 生態系統發展。簡單來說,Convex Finance 就是一個專門致力于簡化 Curve 使用流程的「CRV 質押和流動性挖礦一站式平臺」。

官網:https://www.convexfinance.com/

項目名:Instadapp (INST)

TVL:121.7 億美元

項目簡介:InstaDApp 是一個面向用戶的去中心化資產管理協議,目前提供了針對 Aave、Compound、Maker 的高效的資產管理功能。用戶可以跟蹤分布在多個平臺上的區塊鏈資產,并根據金融范式和實時市場價格在不同平臺之間挪動這些資產。其目標是簡化 DeFi 的復雜性,最終成為 DeFi 的統一前端。

金色晨訊 | 7月18日隔夜重要動態一覽:21:00-7:00關鍵詞:紐約時報、以太坊、美國、黑客

1. 紐約時報:參與本周推特攻擊的是一群年輕人;

2. 分析:以太坊日交易數量接近歷史最高水平;

3. 加密貨幣追蹤公司:推特黑客正使用Wasabi錢包混合比特幣;

4. 以太坊2.0測試網發布日期或于下周一宣布;

5. 美國司法部正招聘一名加密貨幣犯罪律師顧問;

6. 報告:近78%的ETH在有資格成為網絡驗證器的錢包中;

7. 灰度已三周沒有買入比特幣;

8. 王永利:“數字貨幣一本賬”或是央行數字貨幣最可能實現的模式突破;

9. Bancor發布V2版本智能合約代碼,并啟動漏洞賞金計劃。[2020/7/18]

官網:https://instadapp.io/

(2)BSC 生態

項目名:PancakeSwap

TVL:62.7 億美元

項目簡介:PancakeSwap 是幣安智能鏈 Binance Smart Chain 上排名第一去中心化交易平臺,支持用戶通過挖礦獲得其治理代幣 CAKE。作為 BSC 上標桿項目之一,PancakeSwap 曾獲幣安第一期「1億美元BSC 生態加速計劃」支持。除了交易,圍繞 CAKE 的使用場景,PancakeSwap 還上線了新幣挖礦池「Syrup Pool」、IFO(初始耕田發售)、小游戲(類似于買彩票)、發行自家的 NFT 藏品等。

官網:https://pancakeswap.finance

項目名:Venus (XVS)

TVL:25 億美元

項目簡介:Venus Protocol 是一個貨幣市場協議,旨在將去中心化的借貸系統到幣安智能鏈中,以便促進更快速、低成本、更廣泛幣種的交易。另外,基于幣安智能鏈「Venus」還將鑄造由一籃子 BEP-20 代幣提供支持的去中心化穩定幣 VAI。Venus 可以看作為 MakerDAO 和 Compound 的混合體。

官網:https://venus.io/

項目名:Tranchess

TVL:16.4 億美元

項目簡介:Tranchess 是一種迎合不同風險偏好投資者的結構化基金,于 2021 年 6 月份上線,目前只推出了針對比特幣的基金。它由三個 tranche 代幣(QUEEN、BISHOP 和 ROOK)及其治理代幣 CHESS 組成,分成三層是為了滿足三種用戶群體的需求:穩定收益(Tranche BISHOP)、杠桿交易(Tranche ROOK)和長期持有(Main Tranche QUEEN)。相比YFI等機槍池,Tranchess這種結構化基金的優勢在于產品會適合更多人——滿足不同需求且切換無摩擦,相比單一的產品,資本效率會更高。

官網:https://tranchess.com/

金色晚報|7月14日晚間重要動態一覽:12:00-21:00關鍵詞:江蘇、PayPal、火幣、USDT、KNC、量子鏈

1. 江蘇首個省級區塊鏈專項扶持政策出臺。

2. 支付巨頭PayPal正在監控加密資產領域的發展。

3. 報告:火幣上半年流入454萬個BTC。

4. 新加坡金融管理局牽頭的區塊鏈計劃“烏敏島項目”完成測試工作。

5. 2020移動互聯網藍皮書:區塊鏈基礎設施已成為產業發展重點。

6. Bitfinex CTO:USDT可在未來幾年繼續賦能區塊鏈領域不斷增長的企業和創新。

7. Kyber Network已啟動鏈上治理投票,近24%的KNC代幣已被質押。

8. Chainlink本周宣布數項合作,包括Meter.io、Nexo Finance及DigiTxio。

9. 量子鏈將在區塊高度680,000進行硬分叉升級。[2020/7/14]

項目名:Alpaca Finance

TVL:14.5 億美元

項目簡介:Alpaca Finance 是 BSC 上提供杠桿農場的平臺中,最大的借貸協議。我們幫助貸款者賺取安全穩定的收益,并提供借款者以不足額抵押的方式獲得杠桿農場倉位貸款,這使得農民挖礦的本金效益極大化,能產生數倍收益。

作為整個 DeFi 生態系統的推動者,Alpaca 放大了集成的交易所上的流動性層,通過連接 LP 借方和貸方來提高其資本效率。

官網:https://www.alpacafinance.org/

項目名:MDEX (MDX)

TVL:8.2 億美元

項目簡介:MDEX 是基于資金池理念的自動做市去中心化跨鏈交易協議,致力于打造集 DEX、IMO、DAO 為一體的 DeFi 平臺,目前支持 BSC、HECO 及以太坊,旨在融合多鏈優勢,支持流動性挖礦與交易挖礦「雙重挖礦激勵」。

官網:https://mdex.com/

(3)Solana 生態

項目名:Raydium

TVL:20.7 億美元

項目簡介:Raydium 是一個建立在 Solana 區塊鏈上的自動化做市商(AMM)。它利用 Serum 去中心化交易平臺(DEX)的中央訂單簿來實現快速交易、共享流動性、收益機會和新項目啟動。RAY 是平臺的原生功能型代幣,用于流動性挖礦激勵、抵押、新項目啟動資格以及參與未來治理。

官網:https://raydium.io/

項目名:Serum

TVL:18.4 億美元

項目簡介:Serum 是在 Solana 鏈上第一個去中心化交易所,由 Project Serum 團隊創立,并與其他頂級加密資產交易商和 DeFi 領域的專家達成戰略合作。Serum 能夠進行完全無需信任的跨鏈交易,并且支持鏈上衍生品的交易。

金色晨訊 | 6月13日隔夜重要動態一覽:21:00-7:00關鍵詞:俄羅斯、Mt.Gox、DCEP、福州

1. 福州市將對運用區塊鏈等建設數字應用示范工程的企事業單位給予補助;

2. 福布斯集團董事長:比特幣稀缺的貨幣形式將會成為“商業阻礙”;

3. Wilshire Phoenix向美國SEC申請公開交易的比特幣基金

4. 摩根大通:比特幣市場結構比傳統資產更具彈性;

5. 12家白俄羅斯銀行將在央行試點中發行數字貨幣;

6. 門羅幣開發者:澳本聰控制的比特幣地址與Mt. Gox攻擊有關;

7. 《紐約時報》測試錯誤信息檢測區塊鏈系統;

8. 普京敦促立法者加快推出涉及區塊鏈和加密貨幣的監管沙盒。[2020/6/13]

官網:https://www.projectserum.com/

項目名:Marinade

TVL:17.7 億美元

項目簡介:Marinade Finance 是 Solana 區塊鏈上的一個流動性質押解決方案。用戶可以在Marinade 平臺上質押他們的 SOL,并作為回報獲得 mSOL,mSOL 代表你質押的SOL + 其產生的區塊獎勵。Marinade 通過使用自動質押策略將 SOL 分發給盡可能多的可靠驗證者,從而幫助分散和保護 Solana 網絡。

官網:https://marinade.finance/

項目名:Saber

TVL:16.8 億美元

項目簡介:Saber 之前叫做 StableSwap,將 Curve 帶到 Solana 生態,是 Solana 區塊鏈上穩定幣自動做市商,允許用戶在熟悉的交換界面進行操作。

官網:https://saber.so/

項目名:Sunny

TVL:13.1 億美元

項目簡介:Sunny 是 Solana 生態上一個 DeFi 收益聚合器,目前提供數十種 LP 資產對。Sunny 協議的設計將可組合性作為核心功能,使其他應用程序和協議能夠輕松地構建在它之上。

官網:https://app.sunny.ag/

(4)Terra 生態

項目名:Anchor Protocol

TVL:43.3 億美元

項目簡介:Anchor Protocol 基于穩定幣項目 Terra Money 創建,是一種新型的儲蓄協議,旨在通過協調來自多個不同 PoS 共識的區塊鏈的區塊獎勵來平衡利率,最終實現穩定收益率的存儲利率。簡單來說,Anchor Protocol 不是根據供求關系的算法來確定借貸利率,而是直接提供固定借貸利率。

官網:https://anchorprotocol.com

項目名:Lido

TVL:33.5 億美元

項目簡介:Lido Finance 最初是以太坊 2.0 質押流動性解決方案,旨在為用戶質押 ETH 提供流動性,目前已經擴展至 Terra 以及 Solana 網絡,為相關代幣質押提供流動性。

官網:https://lido.fi/

項目名:Mirror Protocol

TVL:12.9 億美元

項目簡介:Mirror Protocol 是穩定幣項目 Terra 推出的合成資產協議,可追蹤股票、期貨、交易所交易基金和其他傳統金融資產的價格,從而將加密貨幣市場與傳統市場融合起來。Mirror 計劃使用合成資產 mAssets 解決這一問題,通過反映鏈上交易價格來「鏡像(mirror)」顯示真實世界資產的價格,交易者可以對真實資產進行價格交易。mAssets 發行人必須鎖定超過 Terra 穩定幣當前資產價值的 150% 或超過其他 mAssets 當前資產價值的 200% 作為擔保。mAssets 通過去中心化價格預言機來跟蹤基礎資產(如蘋果股票或黃金)價格。

官網:https://mirror.finance/

項目名:Terraswap

TVL:11.9 億美元

項目簡介:Terraswap 是受Uniswap啟發的自動化做市商(AMM)協議,于 2020 年 11 月 13 日啟動,用戶可以直接在 Terra 區塊鏈上交易本地Terra資產(LUNA、UST、KRT 等)和用戶定義 CW20 代幣。

官網:https://terraswap.io/

項目名:Spectrum Protocol

TVL:1.9 億美元

項目簡介:Spectrum 是 Terra 上第一個去中心化的收益優化器平臺,與其他以太坊原生聚合工具類似(如 Yearn Finance),可以自動合成、自動抵押你的 Mirror 與 Anchor 挖礦獎勵。Spectrum 目前的旗艦產品是 Vaults,用戶可以在其中質押他們的資產并在兩種省油策略之間進行選擇:自動 Compound 和自動質押。

官網:https://spec.finance/

(5)Avalanche 生態

項目名:AAVE

TVL:27.6 億美元

項目簡介:Aave 是一個去中心化借貸平臺,其前身是 ETHLend。2020 年 1 月,Aave 重新推出新借貸合約協議,引入去中心化借貸池的借貸功能。同時,Aave 也是無抵押閃電貸的首創者。

官網:https://aave.com/

項目名:Trader Joe

TVL:18.8 億美元

項目簡介:Trader Joe 是 Avalanche 上的一站式交易平臺,提供交易和借貸功能,并將其結合能夠提供杠桿交易。

官網:https://traderjoexyz.com/

項目名:BENQI

TVL:13.6 億美元

項目簡介:BENQI 是基于雪崩(Avalanche) 的去中心化非托管流動性市場協議。該協議使用戶可以便捷地借出、借入他們的數字資產并獲取利息,為協議提供流動性的放貸人可以獲得被動收入;協議的原生代幣是QI,用于協議的治理。

官網:https://benqi.fi/

TVL:6.9 億美元

項目名:Yield Yak

TVL:4.3 億美元

項目簡介:Yield Yak 是 Avalanche 上一個原生的 DeFi 協議,提供代幣兌換、挖礦、質押等 DeFi 功能,并擁有自己的代幣 YAK。

官網:https://yieldyak.com/

(6)Fantom 生態

項目名:Geist Finance

TVL:12.6 億美元

項目簡介:Geist Finance 允許用戶在 Fantom 生態系統內借貸各種加密貨幣資產,于今年 10 月推出,它的功能類似于 DeFi 藍籌股 Aave。Geist 將其總量 40% GEIST 代幣通過流動性挖礦計分發,獎勵豐厚。

官網:https://geist.finance/

項目名:SpookySwap

TVL:6.7 億美元

項目簡介:Spookyswap是 Fantom Opera 網絡的第一個自動做市(AMM) 去中心化交易所(DEX),治理代幣是 BOO,于今年 4 月推出。

官網:https://spookyswap.finance/

TVL:6.2 億美元

項目名:Scream

TVL:4.6 億美元

項目簡介:SCREAM 是基于 Fantom 的去中心化借貸協議,旨在提高更廣泛的基于 Fantom 的資產的整體資本效率,目標是在 Fantom 網絡上創建貸款產品的一站式商店,社區治理預計將在 2021 年第三季度和第四季度全面實施。

官網:https://scream.sh/

項目名:Beefy Finance

TVL:4.1 億美元

項目簡介:Beefy Finance 是一個去中心化金融(DeFi) 收益優化器項目,它允許其用戶使用加密貨幣來賺取更多加密貨幣。通過一套智能合約和多種投資策略,Beefy Finance 自動從各種流動性池 (LPs)、自動化做市 (AMM) 項目和 DeFi 生態系統中的其他流動性挖礦機會中,自動最大化用戶獎勵。

官網:https://www.beefy.finance/

(7)Polygon 生態

TVL:21.1 億美元

項目名:Quickswap

TVL:7.7 億美元

項目簡介:QuickSwap 是 Layer 2 去中心化交易平臺,以接近零 gas 手續費、閃電般的速度進行交易。他們與 Transak 合作,支持用戶使用銀行卡支付或轉賬支付的手段通過 Transak 直接購買基于 Polygon 網絡的 USDC 。

官網:https://quickswap.exchange/

項目名:SushiSwap

TVL:4.9 億美元

項目簡介:SushiSwap 是一個去中心化交易平臺,克隆自 Uniswap,其交易手續費中 0.25% 直接分給活躍的流動性提供者。

官網:https://sushi.com/

TVL:4 億美元

項目名:Balancer

項目簡介:Balancer 是一個基于以太坊的去中心化交易所,用戶通過在 Balancer 做市獲得手續費與代幣獎勵;Balancer 完全開源,任何人均可不受限制的在平臺內創建流動池。

官網:https://balancer.finance/

(8)Arbitrum 生態

TVL:6.5 億美元

TVL:5.7 億美元

項目名:Abracadabra

TVL:4.4 億美元

項目簡介:BRACADABRA.MONEY 是基于生息資產的穩定幣協議,除了部署在以太坊之外,還通過與 L2 和側鏈的集成,進一步降低用戶參與協議的成本。在這么多 DeFi 協議中,它是一個相對比較社區化的項目,代幣更多是通過公平分發的方式流通,通過 IDO 方式分發的代幣也就占比 7%。團隊本身公開的的信息并不多,項目發起人是 Daniele Sestaylor。

官網:https://abracadabra.money/

項目名:Synapse Protocol

TVL:2.9 億美元

項目簡介:Synapse Protocol 跨鏈分層協議,從 Nerve 升級而來,可以提高區塊鏈之間的互操作性。其由 Synapse Network 和 Synapse AMM 兩個核心部分組成。Synapse Network 是由多方計算驗證器提供支持的跨鏈基礎設施,這些驗證器對由 Synapse 網絡連接的區塊鏈上的事件作出集體反應。Synapse AMM 是一個跨鏈 AMM,由一個根據資本流動對資產進行定價和再平衡的網絡提供支持。

官網:https://nerve.fi/

TVL:1.2 億美元

TVL 只是眾多發展情況數據中的一項參考指標,并不能完全代表一個項目真實的運營狀態。

例如,有的項目主打基礎協議或隱私保護,因此其 TVL 并不高;也有部分借貸協議,存在重復質押,推高其 TVL 的情況。

因此,上面的統計結果僅供參考,不構成投資建議。

作者:秦曉峰;編輯:郝方舟

金融時報的編輯斯蒂芬·福里在10月25日發表評論,他介紹了自己從一個對加密貨幣懷疑論者到擁有一個非同質化代幣的過程.

1900/1/1 0:00:00原標題:羅永浩清晨發微博:下一個創業項目是“元宇宙” 幾天前剛說“不相信元宇宙會成為未來”11月5日清晨.

1900/1/1 0:00:00上個月,我們宣布了Optimistic 以太坊歷史上最重要的升級。最近,我們將Optimistic Kovan遷移到真正的一鍵式部署,并增加了穩定性,主網在不到三周的時間內就會跟上.

1900/1/1 0:00:00這兩天一位叫柳夜熙的美妝博主火了!只靠一條短視頻,用了不到兩天的時間吸粉150萬+。 在短視頻如此內卷的時代,柳夜熙何以成為那顆最閃亮的新星?一條視頻立住了虛擬美妝達人的人設 柳夜熙是誰? 這是.

1900/1/1 0:00:00美國眾議院于 2021 年 11 月 5 日通過了《基礎設施投資和就業法案》,投票結果為 228-206。拜登總統預計將在不久完成法案的簽署工作,并使法案成為法律.

1900/1/1 0:00:002021年11月2日,微軟年度技術盛會Ignite 2021在線開幕。該大會介紹了微軟在元宇宙、人工智能、云計算與大數據、混合辦公、數字化轉型與數字安全等領域所開發的創新技術、應用領域和行業場景.

1900/1/1 0:00:00