BTC/HKD+0.69%

BTC/HKD+0.69% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+0.24%

SOL/HKD+0.24% XRP/HKD+0.24%

XRP/HKD+0.24%在這篇文章中,作者將深入探討代幣的供應問題:代幣的數量以及代幣數量變化的各種方式會如何影響項目的健康發展?乍一看,這似乎是一個微不足道的因素。但是,了解代幣的供應量以及該供應量將如何隨時間變化,是幫助我們在項目投資中獲得良好回報的重要因素。除非知道在哪里查看數據以及怎樣去查詢數據,否則我們很容易對項目的代幣供應產生錯誤的印象。即使是像市值這樣看似簡單的指標也可能以投資者意想不到的方式被人操縱,并誤導投資者。因此,我們需要學會如何評估代幣供應量,以便在進行投資之前獲得更多信息。我們需要關注代幣供應的哪些方面

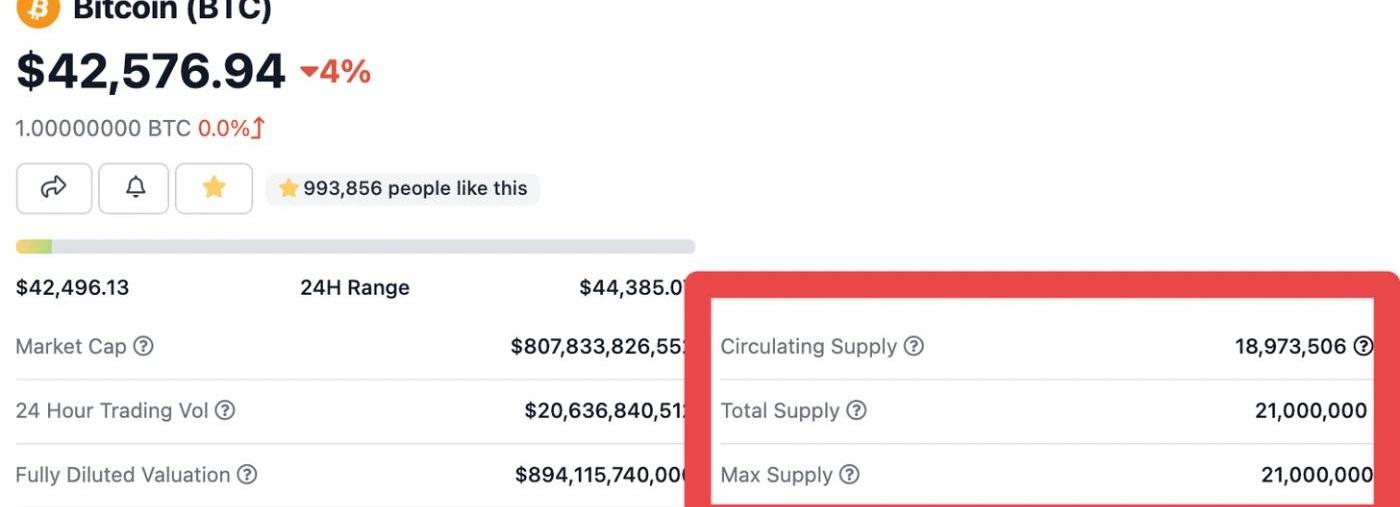

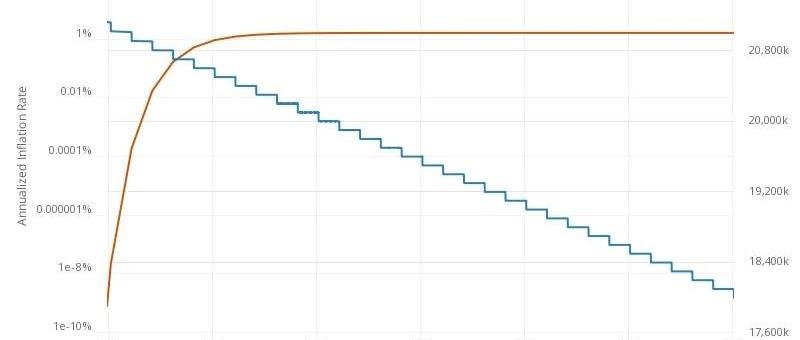

代幣供應重要的不一定是代幣的總數,而是當前代幣供應所處的階段、未來的階段,以及從當前階段到未來階段的變化速度。讓我們從比特幣開始。目前比特幣的流通供應量為18,973,506,并且總量永遠只有21,000,000。

最后9.6%的比特幣供應要到2140年左右才會完全釋放,這需要相當長的時間。而且我們可以隨時看到比特幣當前的通脹率是多少,并且一路上不會有任何意外變化。它是固定的。

Syndicate將在6月底之前取消投資俱樂部等產品:5月26日消息,去中心化投資組織?Syndicate 發文表示將在 6 月底之前取消投資俱樂部和組織等產品,屆時用戶將無法訪問。[2023/5/26 9:44:32]

比特幣的代幣供應情況也很容易計算,因為沒有任何投資者解鎖,沒有團隊金庫,沒有代幣鎖倉歸屬。不過,大多數加密貨幣的代幣供應并非如此簡單。因此,雖然對于比特幣,我們只需查看流通供應量、最大供應量和通脹圖表就知道當前的情況,但大多數代幣會面臨更復雜的情況。我們試圖弄清楚的主要事情是:1.當前的供應情況2.未來的供應情況3.什么時候達到未來的供應狀態4.如何達到未來的供應狀態讓我們來看看可能影響這些問題的各種因素,然后做一些示例分析。市值和完全攤薄價值

市值和完全稀釋價值(FDV)是我們評估代幣價值的兩個簡單的初始指標。市值是代幣的流通供應量乘以代幣價格。FDV是當前價格乘以最大供應量。因此,如果一個代幣的價格為10美元,流通供應量為1000萬,最大供應量為1億,那么市值將為1億美元,FDV為10億美元。這兩個指標與我們將要介紹的其他變量結合起來會很有幫助,因為它們可以讓我們了解當前市場是如何評估項目的,以及該項目未來需要如何發展以證明其當前價格的合理性。如果我們看到市值和FDV之間存在很大差異,這意味著有很多代幣被鎖定等待上市,那么,我們應該調查這些鎖定的代幣將如何進入市場。如果市值是FDV的10%,并且代幣都在明年發行,那么該項目需要在一年內增長10倍,即1000%,才能維持目前的價格。但是,如果市值是FDV的25%,并且代幣在4年內發行,那么4年內的增長率僅為4倍,或同比增長約40%。因此,市值與FDV的比率是我們首先要檢查的一項指標,然后我們就會想深入了解流通供應量和最大供應量的真正含義。流通供應和最大供應

Visa調查:18%的中國香港居民是加密貨幣投資者:12月9日消息,Visa周三發布的一項新調查顯示,18%的中國香港居民是加密貨幣積極投資者,13%是被動投資者。該調查從8月25日至9月13日收集來自阿根廷、澳大利亞、巴西、德國、中國香港、南非、美國和英國的6430份在線調查回復。在接受調查的發達市場中,美國的投資者參與度似乎最高,其次是中國香港。調查顯示,27%的美國受訪者是活躍的加密所有者(那些使用加密貨幣收發資金、購買商品或接受付款至少一次的人),而9%的人是被動投資者。被動所有者被定義為已經購買加密貨幣作為投資,但沒有轉移或交易的消費者。調查發現,在接受調查的轄區內,近三分之一的有加密意識的成年人已經擁有或使用加密貨幣,其中62%的人表示,他們的使用在過去一年有所增加。值得注意的是,Visa調查顯示,在目前的加密所有者中,81%的人表示對加密卡感興趣,這種卡允許用戶在零售商處轉換和消費加密。(Forkast)[2021/12/9 7:29:02]

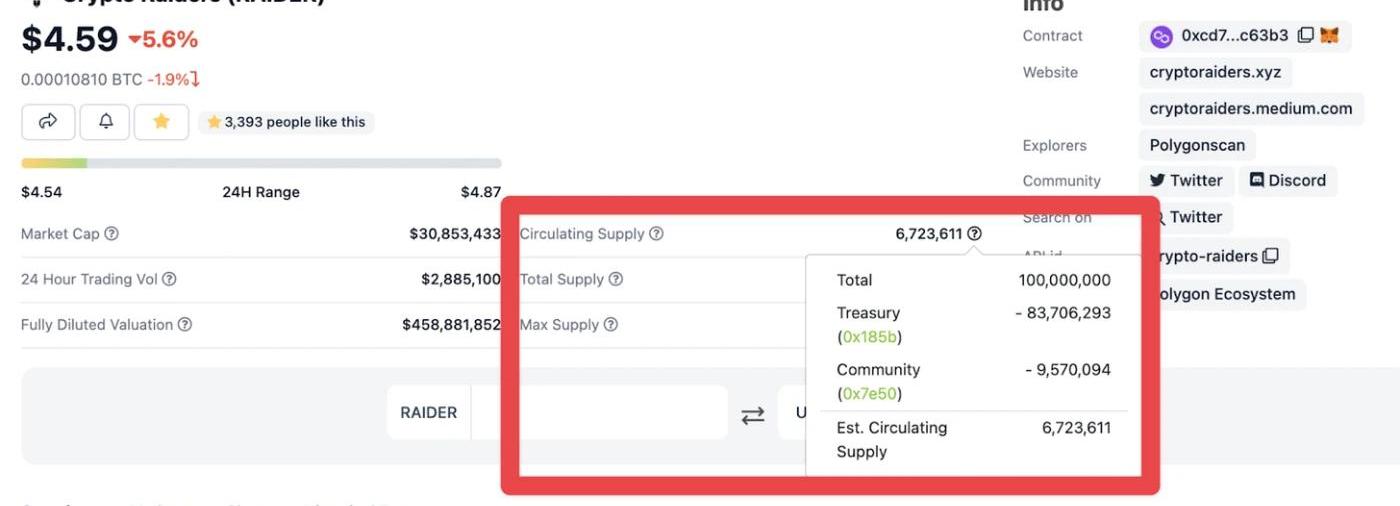

流通供應量和最大供應量有助于回答問題1和2,即現在供應量是多少,以及未來供應量是多少,從而幫助我們了解市值和FDV。最大供應量是相當簡單的。對于比特幣,它是2100萬。以太坊沒有上限。對于Yearn,它是36,666。流通供應量則變得復雜起來。有多少給定的代幣在流通?對于比特幣來說,這很容易,只需從最大供應量中減去尚未釋放的數量,就可以得到答案。以太坊和Solana等其他L1要么自行報告,要么有可用的API來監控。相比之下,項目代幣更是復雜。舉個例子。對于CryptoRaiders,我們已經釋放了1億總供應量中的大約1600萬個。但是如果我們打開Coingecko查看,上面顯示流通供應量只有6,723,611。其余的在哪里?Coingecko和其他API會嘗試從流通供應量中減去“不活躍”的代幣,即使這些代幣之前已經投放到市場。在我們的案例中,投資者在我們的質押合約中鎖定了950萬個代幣,鎖定期為3-12個月,因此Coingecko從供應量中減去了這部分代幣:

Bitcoin Advisory創始人:未來人們將只是持有比特幣而不會花時間投資:比特幣咨詢公司Bitcoin Advisory創始人Pierre Rochard發推表示,在未來,大多數人將只持有比特幣,而不是投資于股票、債券或房地產。普通人不想把時間花在投資上,他們只想持有資金。只有那些真正對投資感興趣的人才會參與其中。[2021/3/16 18:48:36]

這看起來可能有些不合理。投資者只是選擇質押鎖定了950萬代幣,而這部分代幣是已經釋放到市場的。這個例子也告訴我們,深入了解代幣的流通供應是多么的重要。一開始,我們可能會覺得只有6%多的代幣釋放到市場,這意味這項目需要增長近20倍來維持當前的代幣價格。但事實上,已經有16%的代幣解鎖了,那么維持當前價格可能只需要項目增長約6倍。Curve也是一個非常好的例子。

邱吉民:Filecoin的經濟模型不是為投資者短期參與制定的,更需要關注Filecoin未來想象空間:金色財經現場報道,11月27日,由金色財經主辦,金色算力云聯合主辦,IPFS100,ZMQ,脈沖科技,時代區塊鏈協辦的金色沙龍第58期在深圳舉辦,在圓桌對話中,算力中國創始人邱吉民表示,Filecoin的經濟模型不是為了投資者短期參與制定的,如果采用流通盤的模式,對項目和FIL的市值都會產生巨大的影響,也不會吸引企業級團隊的關注。我們更應該關注的是Filecoin未來市場的空間以及它的應用價值。現階段Filecoin的價值只是冰山一角,更應該研究的是冰山水面之下的部分,正因為對于未來的應用還有很多的想象空間,有志之士才可以去聯想,并決定是否要長期看好。[2020/11/27 22:21:31]

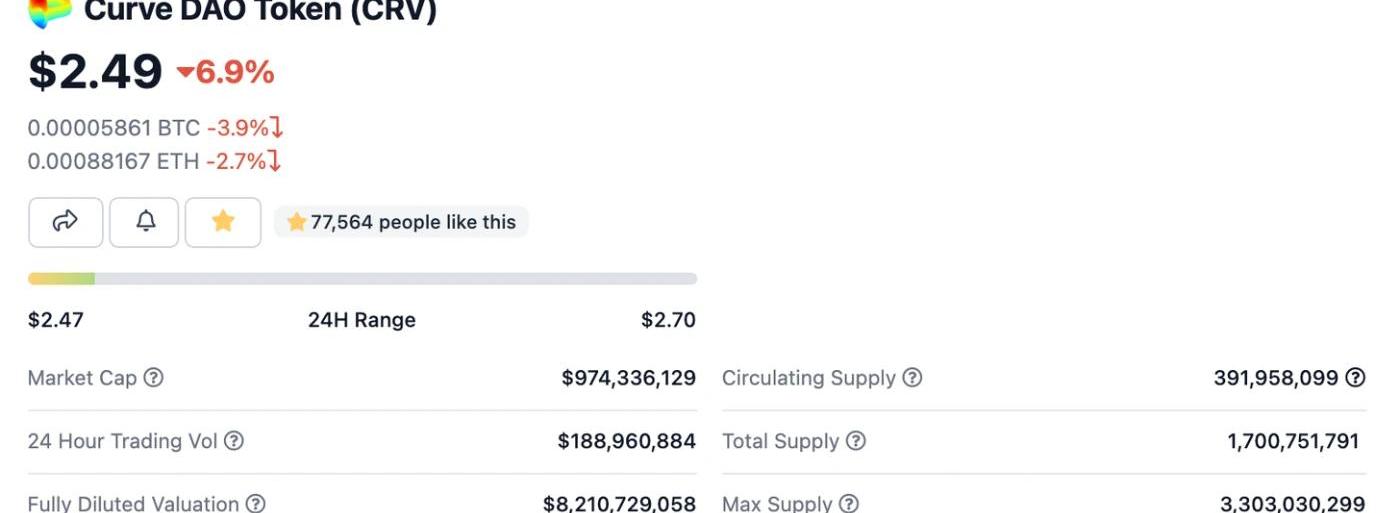

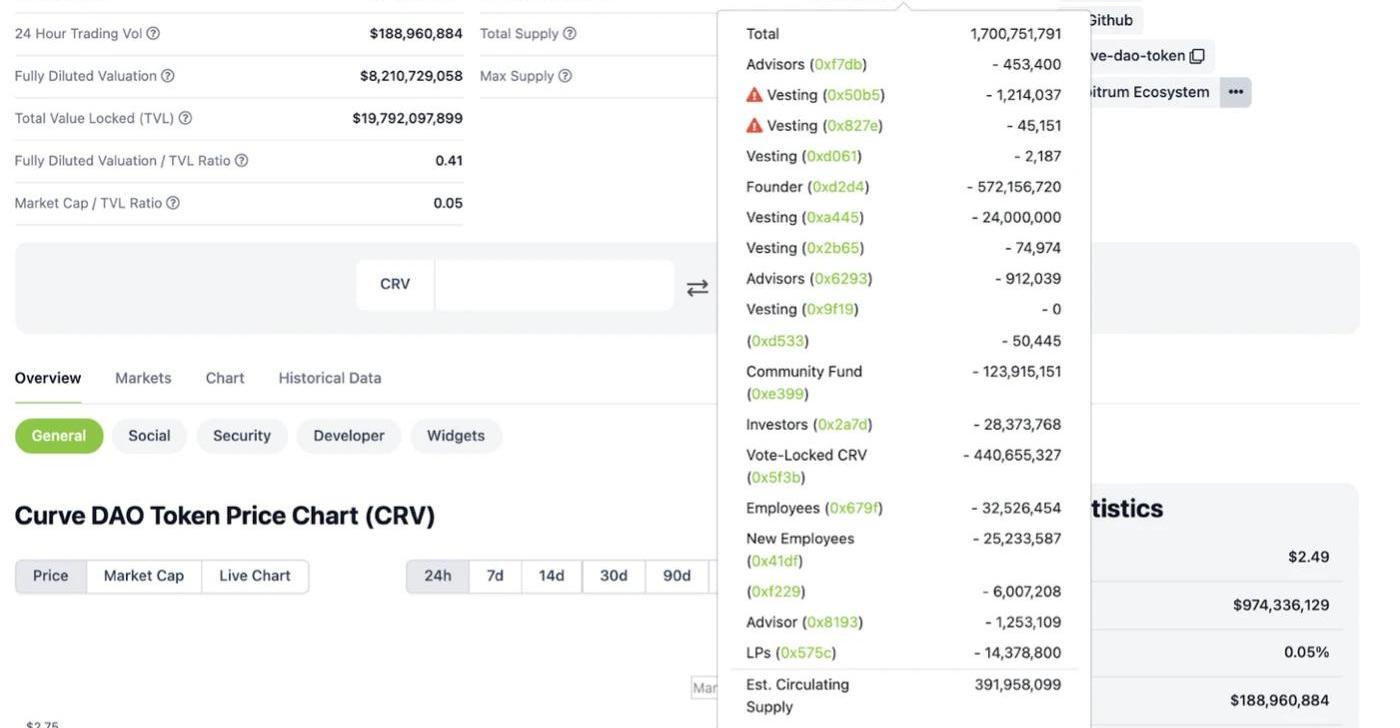

Curve的FDV大約是市值的9倍,看起來只有11%的代幣在流通。但當我們深入了解流通供應時發現,大量的代幣鎖定在各類合約中。

其中,創始人“Founder”的合約地址就擁有5.72億代幣,投票鎖定的CRV有4.4億枚。創始團隊擁有的代幣總量有點驚人,不過,合約信息顯示,這部分鎖倉的代幣有超過4年的鎖定期。作者認為,投票鎖定的CRV應該計入到市值中,故而市值應該是21.2億美元,而不是9.74億美元。這也讓CRV的市值更接近FDV。不過,流通市值和最大市值的比較只是分析的一部分,我們還需要了解代幣釋放的時間表。代幣釋放時間表

動態 | 四枚奧運金牌得主小威廉姆斯擁有的投資公司顯示持有Coinbase股權:據cointelegraph消息,網球明星塞雷娜·威廉姆斯通過 Instagram 透露自己在 2014 年推出了一家名為 Serena Ventures 風險投資。Serena Ventures 網站顯示,這家風險投資公司在過去幾年中已經投資了 30 多家公司,旗下投資組合目前總市值超過 120 億美元,美國最大的合規加密資產交易所 Coinbase 也是其投資的初創公司之一。[2019/4/22]

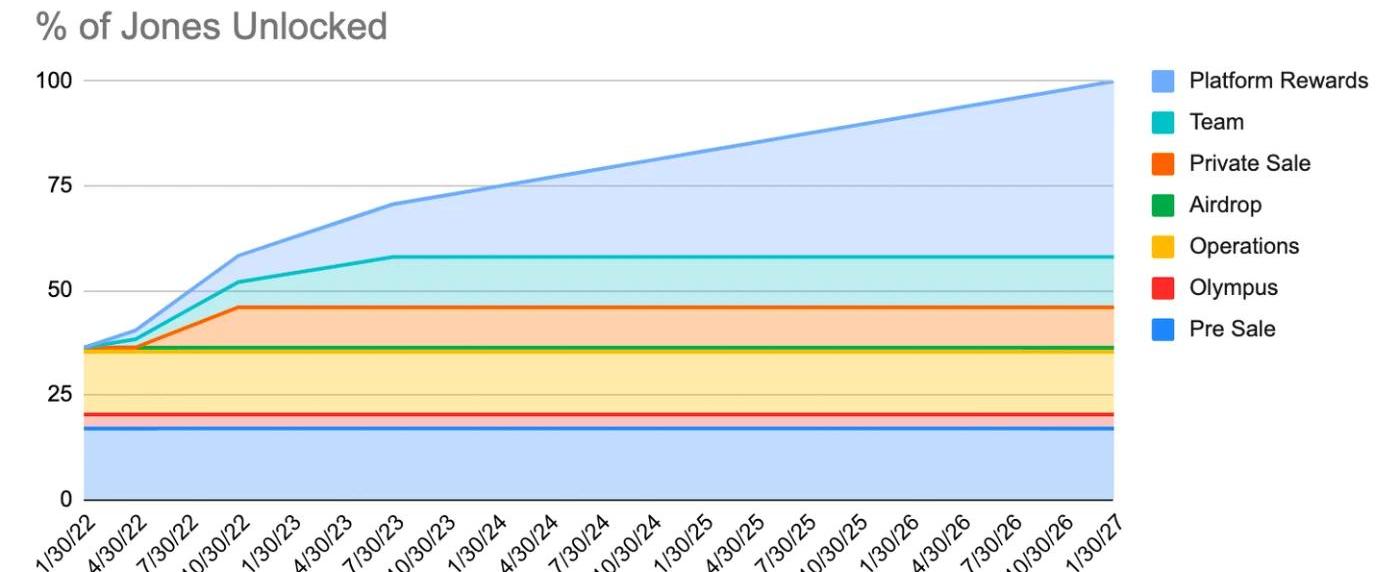

我們分析中始終都在圍繞這四個問題:1.當前的供應情況2.未來的供應情況3.什么時候達到未來的供應狀態4.如何達到未來的供應狀態流通供應和最大供應給我們1和2的答案,代幣釋放時間表則是回答了3和4。查看代幣的釋放時間表,我們通常需要去查看項目的文檔。下圖是作者制作的JonesDAO代幣釋放圖表。

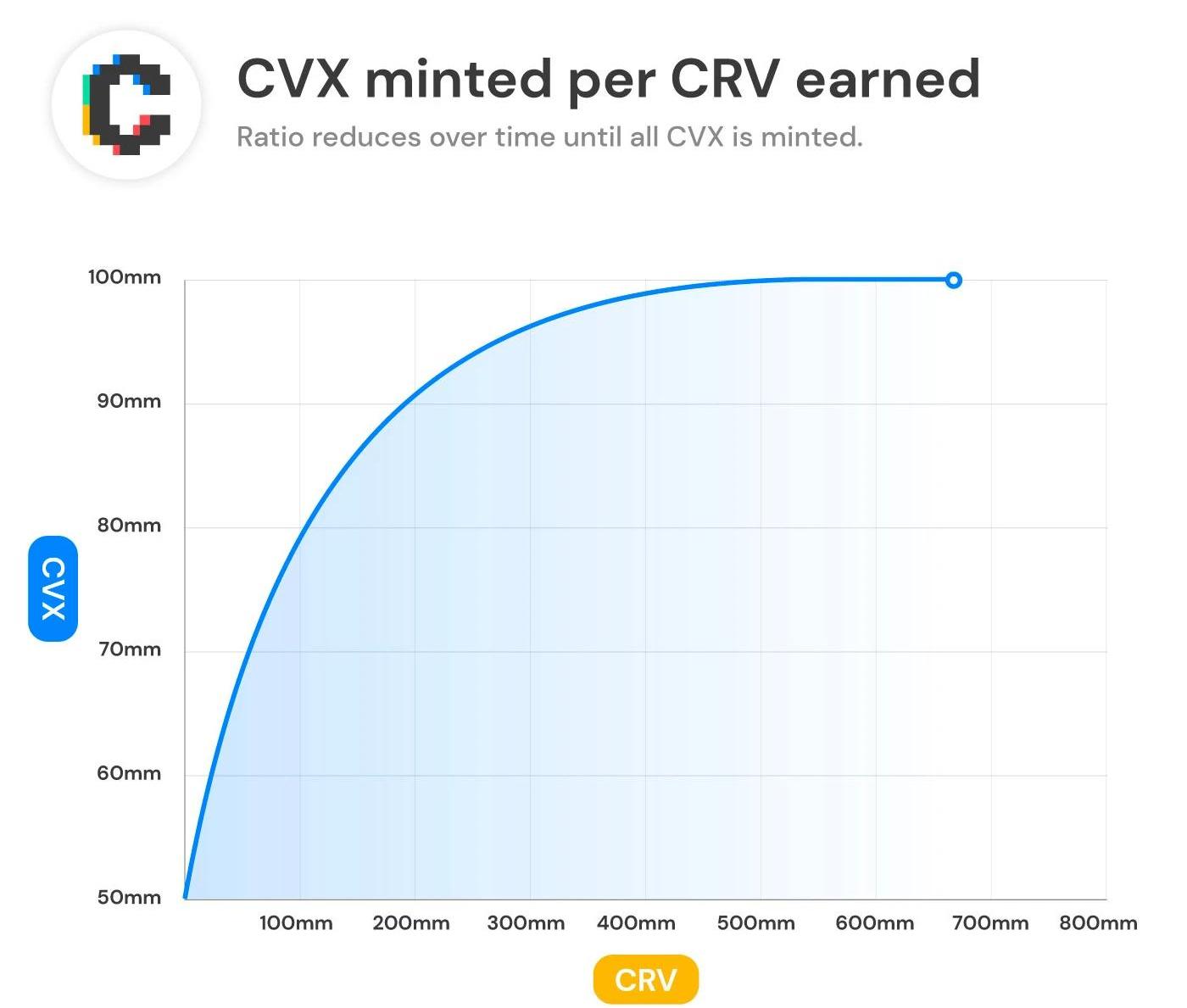

圖中可見,JonesDAO一開始的代幣釋放是比較平緩的,但從2022年4月30日到10點30日,釋放加速。這段時間正是私人投資者代幣解鎖的時間,每個月有大約3%的代幣釋放出來,而在4月30號之前,每個月只有1.36%的代幣進入流通市場。私人投資者有很大的成本優勢,有很大動機拋售代幣。這并不是說這些投資者是惡意的,或者說他們一定會這么做。但我們在買入代幣前,一定要提前考慮這些情況。另外一種是基于平臺業績的釋放。Convex是一個典型的代表,CVX代幣的釋放基于代幣池子賺取了多少CRV代幣。

CVX的通脹率是一直下降的,這是因為CVX和CRV的鑄造比率會不斷下降,直到CVX流通量達到1億。初始流動性如何影響代幣釋放率

各部分代幣分配的占比變化也是我們要考慮的。即使項目有一個4年逐步釋放的時間表,但如果最開始鎖定的代幣太少,這可能會傷害早期投資者的利益。舉個例子,JPEG’d剛發行了代幣。項目方在公開的拍賣中出售了30%的代幣供應,然后將一些募集的資金加入了代幣的流動性池子。

35%的代幣分配給團隊和顧問,2年的鎖定歸屬,6個月內不得出售。30%的代幣是最開始就是流通的,35%的代幣從第6個月開始釋放,為期18個月。這段時間里,每個月的通脹率大約為2%。2%的通脹率相對30%的流通量是比較小的。代幣供應在15月時間里翻倍,不過,項目方也有比較充足的時間來提升項目的價值以維持代幣價格。如果初始釋放的代幣量為10%,那么代幣流通量將在5個月內翻倍,這對于價格的沖擊是巨大的。初始代幣分配和收益耕作

大多數協議會將一大部分的代幣作為LP獎勵分配出去。表面上看,這種方式是非常社區性的,任何人都可以買入代幣,創造流通性,參與質押來賺取更多代幣,但是,這種方式也可能幫助創始團隊或者內部人士大幅提升他們的代幣份額。一個典型的例子就是LooksRare。之前Cobie的文章也揭示了,該項目一半的挖礦獎勵都流入了早期投資者的口袋,雖然他們的代幣依舊在鎖倉。還有一種情況就是,團隊或者投資者的代幣解鎖之后添加到流動性池子中。我們希望看到的是,團隊和投資機構至少鎖定3-6個月,此后線性釋放。解鎖

代幣解鎖也非常重要。一些協議,比如Convex,就有一些特別的解鎖機制,用戶需要考慮是否想要為他們的代幣賺取獎勵。Convex剛上線這個機制時,第一周就有大量CVX用戶參與代幣鎖倉。這意味著,17周以后,這部分代幣都會解鎖。機制在9月初開始實施,代幣的解鎖則是在9月初開始。我們可以從價格圖表中看到CVX價格的變化。

在購買代幣時,我們一定要注意代幣的解鎖情況。

2021年,加密市場發生了很多標志性的大事件:比特幣的主流接受度獲得突破性進展,特斯拉、MicroStrategy等上市公司相繼購入比特幣,全球首個比特幣現貨ETF在加拿大通過.

1900/1/1 0:00:00本文來自TheWastedLands,由Odaily星球日報譯者Katie辜編譯。 末日主題的TheWastedLands將益智、賽車和其它游戲元素整合到鏈游之中,是一個可以參與系列小游戲的集合.

1900/1/1 0:00:00如果你擁有分析鏈上數據的能力,那么這將是未來十年的一項強大技能。通過使用這種能力,你可以獲得有關協議、代幣和加密經濟的重要見解。因為很少有人真正去做查看數據的工作……鏈上數據就是alpha.

1900/1/1 0:00:00前兩天,Solana區塊鏈上出現了安全預警,有?篇?章指出?個名為https://officialsolanarares.net/mint/釣??站在?戶批準之后,可以將?戶的原?代幣轉?.

1900/1/1 0:00:00DeFi在過去兩年里已經有了長足的發展。現在,即使是在市場行情不好時,很多人也不會完全退出加密市場,而是選擇持有穩定幣.

1900/1/1 0:00:0001DAO挑戰介紹 去中心化自治組織(DAO)自2016年以來一直存在,但在2021年變得非常流行,出現了更多有名的用例,用于數字社區、加密項目、代幣國庫和非同質代幣(NFT)創造者經濟.

1900/1/1 0:00:00