BTC/HKD+1.39%

BTC/HKD+1.39% ETH/HKD+2.31%

ETH/HKD+2.31% LTC/HKD+1.68%

LTC/HKD+1.68% ADA/HKD+2.1%

ADA/HKD+2.1% SOL/HKD+1.31%

SOL/HKD+1.31% XRP/HKD+1.17%

XRP/HKD+1.17%摘要

最近發生的CurveWar協議戰爭,說明了元治理在加密貨幣中可以發揮重要作用。除了CurveWar案例,元治理可以以多種方式運作,其影響遠比協議之爭所提的要深遠。本文,將探索元治理的可能性,包括元治理在傳統世界中的情況,并對發生在Fei-Index-Aave的元治理事件進行深入探討,討論元治理對未來DEFI治理的影響。回顧協議之爭

從本質上講,CurveWar是一場不斷持續的博弈過程,各方為Curve投票權而戰,以引導流動性,加深流動性,增加收益。為了達到這些目的,參與各方試圖通過引導veCRV投票權的流動性獎勵來實現這些目標。如果你要了解更多有關CurveFinance和veCRV的背景,可以訪問以下地址:https://resources.curve.fi/base-features/understanding-curvehttps://resources.curve.fi/guides/staking-your-crv)。https://theknower.substack.com/p/the-mythos-of-curve-finance)回到本文要講的內容,控制投票權的常用方式包括從市場購買代幣、發行合成幣+LP(cvxCRV)、通過國庫綁定(Redacted)和賄賂(Spell),知名參與者包括:ConvexFinance)、Yearn(>5BTVL)、Votium、RedactedCartel、FrogNation等等。元治理與TradFi

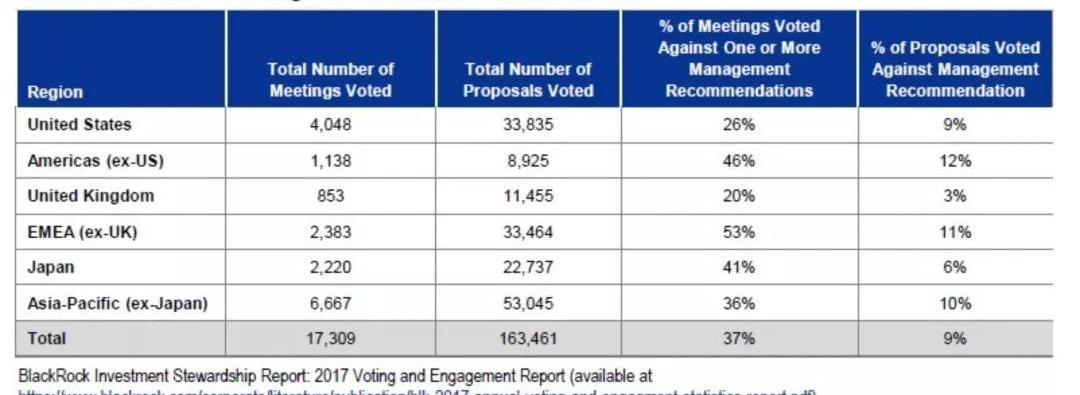

首先,我們定義一下加密經濟中的元治理。我們將元治理定義為持有一個DAO的代幣以影響另一個DAO的決策。這不是DeFi新創造的詞,我們可以查到它起源于TradFi,被稱為投資督導(InvestmentStewardship)。投資督導是指對機構代表客戶分配的資本進行負責任的監督。機構代表掌握著大量投票權能影響公司決策,因此投資督導是很有必要的。目前,主要投資公司在公開市場的大多數公司中持有很大一部分投票權。例如,蘋果、亞馬遜和特斯拉分別有59%、59%和43%的股份由機構持有。這些機構通常有專門的團隊代表其客戶對治理提案進行積極投票。投資督導是一項復雜的管理事務。Vanguard和BlackRock是最大的兩家機構持有人。下表是貝萊德從2016年7月至2017年7月的投票摘要明細。在此期間,貝萊德總共投了163,461次投票,9%的時間對管理層的建議投了反對票。Vanguard在2021年上半年對734家公司進行了137,826次投票,代表1.9萬億美元的股票市值。

Orderly?Network以2億美元估值從CoinDCX Ventures籌集新資金:3月28日消息,基于Near的DeFi協議Orderly Network 在戰略投資回合中從印度的 CoinDCX Ventures 籌集了一筆未公開金額的資金。Orderly Network首席運營官 Arjun Arora 表示,這筆資金是通過一項簡單的未來代幣協議 (SAFT) 實現的,估值為 2 億美元,與野村子公司Laser Digital投資時估值一樣。CoinDCX Ventures 上個月完成了對Orderly的投資,并補充說初步談判于 10 月下旬開始。

據悉,Orderly是CoinDCX Ventures的第十五筆投資。該風險投資部門于 2022 年 5 月成立,基金規模為1200萬美元。迄今為止,它已經投資了15家初創公司,包括 Stader Labs、Space & Time 和 Unstoppable Domains。[2023/3/28 13:31:36]

如果要在組織內分散投資管理團隊的職責時,就需要元治理,使得貝萊德的股東不能輕易影響貝萊德對特斯拉新提案的投票結果。但是回到加密貨幣元治理,Convex的代幣持有者可以很容易地影響Convex在下周的Curve獎勵周期中的投票結果,這就打開了治理的潘多拉魔盒。第一次元治理事件

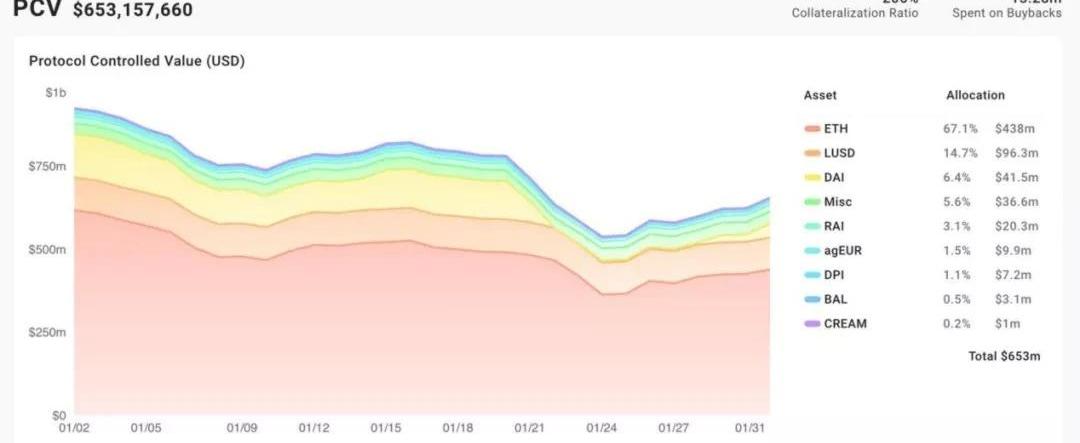

第一次元治理事件發生在2021年夏天,當時FeiProtocol將其$INDEX代幣在Aave上進行流通。與協議之爭的結果相比,真實的事件過程往往可以告訴我們更多關于元治理的信息,并更清晰地描繪未來可以預見的元治理過程。所以,接下來我們回顧整個事件的過程。在分析此次事件前,先介紹下事件的各方FeiProtocol$FEI是少數真正去中心化的穩定幣之一,它由$ETH抵押擔保的。FeiProtocol的協議控制價值大約6.53億美元,為所有流通的$FEI提供206%的抵押率。

約2億美元BTC從Coinbase轉出至未知錢包:金色財經報道,9302枚BTC于今日08:06從Coinbase轉出至未知錢包,價值約2億美元。[2023/3/9 12:51:10]

FeiProtocol的儀表板|錄制于2022年1月31日指數合作社

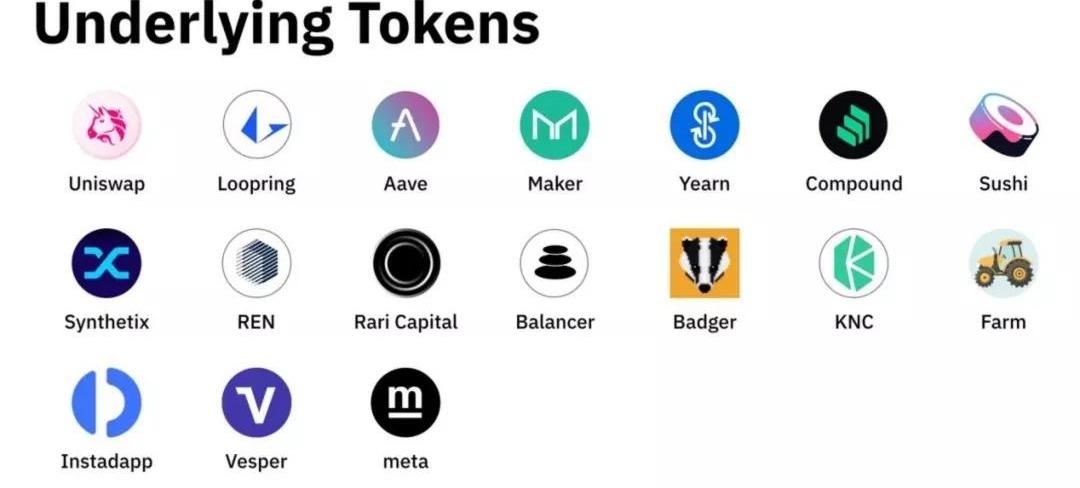

IndexCooperative由SetLabs孵化。IndexCooperative為個人和機構提供廣泛的投資工具——從代幣籃子到杠桿操作。最著名的是DeFiPulseIndex($DPI),它是一種追蹤主要DeFi協議組合的指數代幣。$DPI于2020年9月推出。IndexCoop的治理代幣$INDEX控制著其持有的部分資產的治理權。

DeFiPulseIndex的標的幣|錄制于2022年1月31日Aave

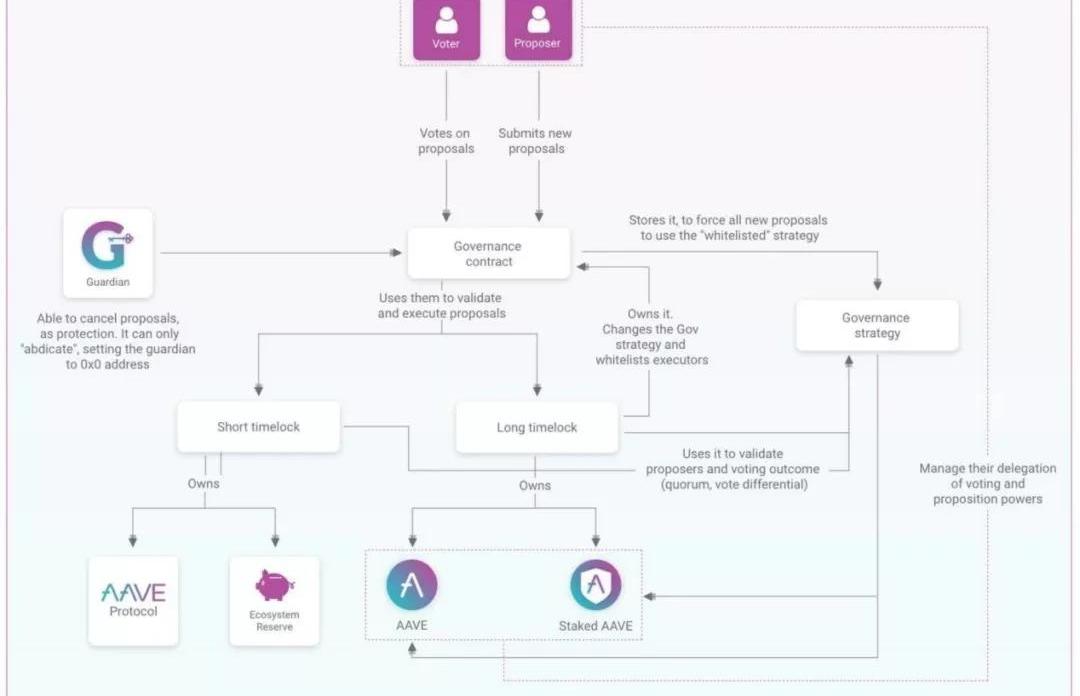

Aave是一個去中心化的非托管流動性市場協議,用戶可以作為存款人或借款人參與其中。作為DeFi中的加速器之一,Aave有一套預先設定的流程來篩選新資產、實施獎勵、更改權限和參數調整。

Aave治理流程

Aave治理提案流程事件經過

數據:Voyager本月從Coinbase轉移約1.54億USDC:金色財經報道,鏈上數據顯示Voyager的資產正在流動。根據交易記錄,本月約有1.544億美元的USDC從Coinbase轉移到關閉的交易所的“Voyager1”以太坊錢包。

Web3分析公司Arkham Intelligence表示,Voyager一直在“以每周1億美元左右的速度”出售資產。它補充說,該公司“在兩個非常大的錢包里有7億美元”。據Arkham稱,Voyager錢包包含2.68億美元的ETH、2.36億美元的USDC和另外7700萬美元的SHIB。[2023/2/28 12:33:18]

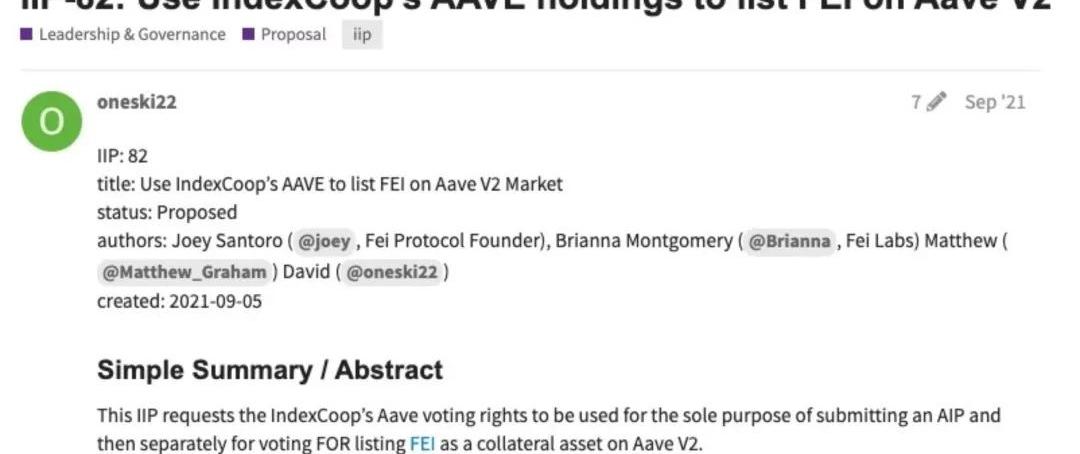

2021年6月21日是FeiProtocol上線兩個月的日子。當時,Brianna在Aave的治理論壇上發布了一個ARC提案,以推動$FEI在Aave的借貸市場上流通。ARC代表Aave征求意見,這是Aave治理提案流程的第一步。對于FeiProtocol來說,這是至關重要的一步,因為它將直接決定了其能否在DeFi最大的借貸市場列出。除了ARC之外,還創建了一個快照Snapshot來衡量Aave社區對該提案的看法。我們可以將ARC和Snapshot當成:它們都用于了解社區對提案的看法ARC用于獲得定性測量Snapshot用于獲得定量測量。盡管任何人都可以在Aave的治理論壇上發布ARC,但并不是每個人都可以提出AIPAave改進計劃。而AIP正是鏈上推動變革所需要的。要提出一個AIP,需要持有80,000$AAVE代幣,按照AAVE每個250美元的價格計算,80,000美元AAVE價值2000萬美元,。這對FeiProtocol提出了挑戰:他們應該從哪里獲得這些$AAVE代幣來獲得AIP,推動他們的代幣上市?以下是一些選項:1.在場外交易市場進行購買;2.游說主要的$AAVE持有者提出改變;3.賄賂持有人;4.從某處借用;......*FeiProtocol本身也可以在技術上借用投票權,但現在還處于早期階段,這種方式顯然在這里不適用。在這些選項中,游說似乎是最合理的選擇。僅對一個提案去大量購買代幣似乎是一種浪費。用$TRIBE賄賂持有者,可能會在用戶心中留下差的口碑,借款面臨與賄賂類似的風險。因此,游說$AAVE的主要持有者似乎是最經濟有效的方式。然而,游說也面臨著挑戰:對于FeiProtocol的團隊來說,過程很耗時,并且需要與不同的利益相關者進行多輪電話會議。整個過程可能需要幾周到幾個月的時間。那么,有沒有更高效的方法呢?進行鏈上響應

2000枚BTC從Coinbase交易所轉出:金色財經報道,Whale Alert數據顯示,北京時間07月08日00:12,2000枚BTC從Coinbase交易所轉入15H9L3開頭未知地址,價值約1861.4萬美元,交易哈希為:bf381f611b409459680bbee6fc15e53785453156095c7aaaedf5b776de08c624。[2020/7/8]

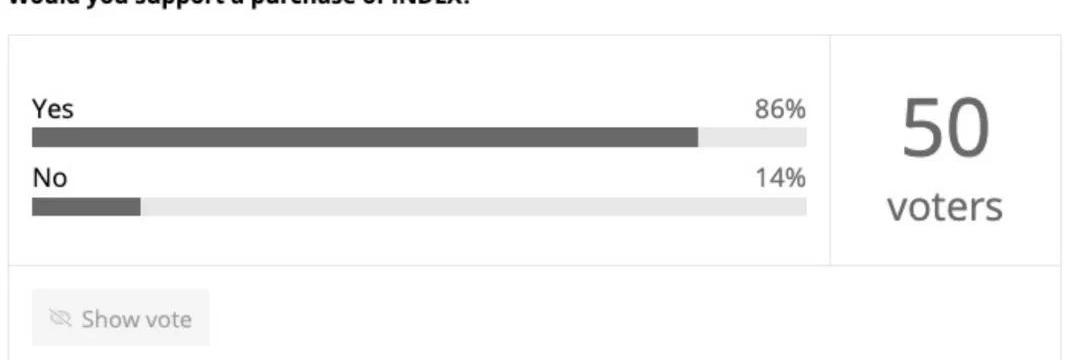

在FeiProtocol認真思考這個問題的同時,Bruno和MatthewGraham提出了另一個與該問題無關的提案。在這個提案中,Bruno和Matthew列出了他們將$DPI添加到FeiProtocol的PCV中以達到分散風險的理由。在提案的末尾,提案者提到:此外,我們想知道社區對購買IndexCoop的治理代幣INDEX的初步態度……好處是利用元治理并在DeFi中結構良好且快速增長的項目中產生影響。為什么$INDEX對元治理很重要?在提案提出時,DeFiPulseIndex持有超過1億美元的主要藍籌DeFi代幣,其中最關鍵的是包括超過100,000美元的AAVE代幣。FeiProtocol只需要80,000$AAVE即可提出AIP,幸運的是,$AAVE是$INDEX代幣持有者可以用于元治理的六種代幣之一。因此,如果只要控制了$INDEX,就控制了這些$AAVE代幣的治理權。這就引起了連鎖反應。就在這個提案前三周,Fei社區討論了FeiDAO的投資理念,并提到了元治理在PCV中的重要作用。$INDEX合作恰逢其時,社區非常支持這個想法。通過閱讀提案下的討論,我們可以看到一些貢獻者更看好購買$INDEX的提案,而不是購買$DPI。

購買$INDEX的社區情緒經過一個月的規劃和協調,FeiProtocol決定通過代幣交換的方式從DeFiPulse購買10萬$INDEX。為什么要購買10萬$INDEX?因為它是IndexCoop治理提案達到法定人數所需的代幣數量。有了10萬$INDEX,FeiProtocol可以在不需要其他參與方介入的情況下通過IIP。現在,FeiProtocol使用約400萬美元來轉移2000萬美元的投票權。如果沒有人強烈反對他們,這可以算是元治理的完美案例。勝利結果

2248枚BTC從Coinfloor交易所轉出,價值2195.10萬美元:WhaleAlert數據顯示,北京時間6月11日19:40,2248枚BTC從Coinfloor交易所轉入3CCjyB開頭未知地址。按當前價格計算,價值約2195.10萬美元,交易哈希為:44f0333a34eda5d69715abc8bdc3c774dae05eb90023211a3f40995eedd3c4d7。[2020/6/11]

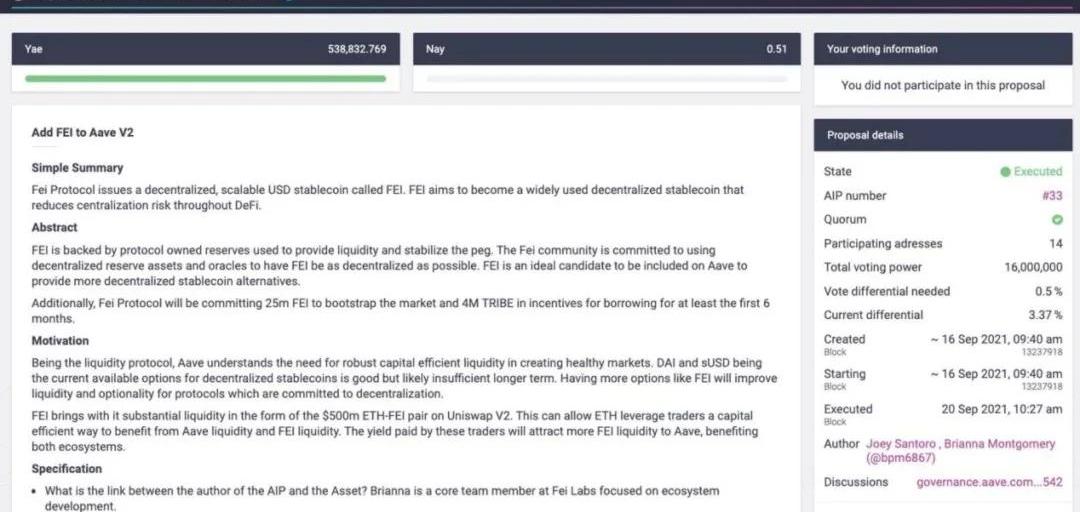

手頭有10萬$INDEX,FeiProtocol離在Aave列出僅幾步之遙。IndexCoop的核心貢獻者Matthew與FeiProtocol的團隊一起進行了以下大部分合約交互:1.Fei社區將提案使用其$INDEX在IndexCoop上進行提案;2.Fei社區將提案IIP-82:使用其$AAVE在Aave上列出$FEI;3.IndexCoop將提案AIP-33:在Aave上列出$FEI;4.如果所有這些提案都通過了,$FEI就可以在Aave上流通!

關于Fei的Aave治理提案

IndexCoop的IIP-82三個提案都成功通過,FeiProtocol于2021年9月末在Aave上市,比最初的ARC晚了三個月。

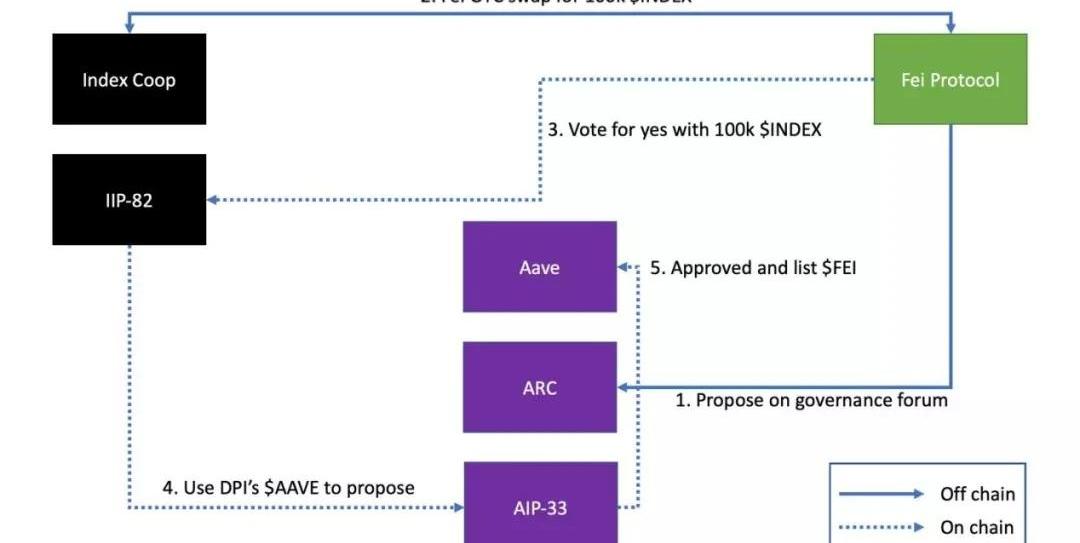

Fei-index-Aave元治理交互如上圖表所示,我梳理了整個事件過程。合約和人之間發生了五種主要的交互,其中三個完全在鏈上,兩個主要在鏈下。令人驚奇的是,這里沒有發生任何事故,每一次交互都在預期范圍內。但是,當您站在全局的角度來看,就會出現新的和出乎意料的可能性。事件本質

協議之爭與FeiProtocol的行動是截然不同的事件。然而,兩者都屬于我對元治理的定義——持有一個DAO的代幣可以影響另一個DAO的決策。兩者之間的主要區別似乎在于動機。我認為CurveWars中的大多數人都認為,財務回報將帶來協議的長期成功。我們可以通過賄賂的常態化和“最大限度地提高你的回報”的目標來看到這一點。對于FeiProtocol和Index的元治理事件,相信戰略合作是長期的勝利。通過在Aave上添加$FEI,協議或代幣持有者幾乎沒有直接的好處,但有巨大的潛在長期利益。歸根結底,元治理只是DAO實現其目標的工具。不同的DAO可以根據自己的情況靈活配置,從而達到成功的目的。比較加密貨幣和TradFi世界中的元治理,差異也很明顯。這部分是由于DeFi的初期,但也因為機制設計不同。在TradFi中,您不能用貝萊德的股票影響貝萊德在其ETF中的投票。但是在DeFi中,FeiProtocol可以對Index的治理產生影響,因此Index已經通過DPI啟用了所有元治理投票。對于貢獻者、創始人和團隊.....

我對元治理可以為加密世界以及人類協作活動有好處感到樂觀,但也有許多擔憂。在Fei-Index-Aave的例子中,FeiProtocol購買$INDEX的主要目標不是為了元治理,而是為了長期合作,這可以從Fei一方的持續持幣行為中看出。FeiProtocol的意圖是與指數社區長期合作。但是,意圖不是代碼,意圖可以改變。讓我舉一個很可能的例子:項目A和B位于不同的賽道,如果合作,兩個團隊都會看到兩者之間的協同作用。為了加深聯系,A和B進行了代幣交換。所以現在,A持有$B,B持有$A。突然,A被黑了。現在A美元正在瘋狂下跌,社區向B提出了一個建議:“鑒于A目前的價格走勢,我們應該出售A以挽救我們的國庫。”這應該如何處理?另一個極有可能的例子:A和B進行代幣交換并進入熊市。$A和$B都下跌了50%,A感覺它可能會進一步下跌。為了挽救自己的國庫,為熊市積累更多的穩定幣,A賣出了$B。與Fei-Index-Aave元治理過程一樣,整個過程也是令人不禁感慨,其中有很多隱藏的陷阱,其他協議不應該在沒有經過深思熟慮的情況下介入這些治理過程。你應該從Fei-Index-Aave事件中學到什么?1.與他們的總資金相比,Fei只持有少量的$INDEX,這減輕了任何一方出售代幣的沖動,因為$INDEX量太小了。2.Fei與Index的合作不止一次。他們的意圖絕不是,“哦,讓我們使用Index的Aave來完成這個提案。”他們的意圖是,“我想與Index及其生態系統合作。”碰巧它持有的$INDEX足以提出AIP。3.Fei經歷了在治理過程所遇到的所有可能情況。在進行代幣交換時,應該與社區交互并清楚地傳達您的目標。這一點很重要,原因有兩個:1)如果出現問題,社區會理解未來的決定;2)通過公開說明你的目的,可以提高透明度,降低你或其他人采取“不同”行為的可能性。FeiProtocol能做得更好嗎?1.把這種交互代碼化:在合同上明確何時以及在什么條件下可以出售$INDEX,以便只有在滿足這些條件時才能出售。在Fei的案例中,由于所有PCV都支持$FEI,如果抵押率低于某個值,Fei應該能夠出售其$INDEX。2.與Index更緊密的交互:Index上列出了數百個提案,Fei不可能知道并對所有提案進行投票。在這種情況下,Fei的$INDEX應該如何使用?在這里,委派可能是一個很好的答案。在與Index合作開展這項首創的元治理提案時,Fei正在運行一個完整的穩定幣協議。他們的資源有限,沒有時間考慮所有可能情況。然而,當使用FeiProtocol的方法時,其他DAO應該考慮到這些,以最大限度地與他們的元治理對手方合作。關于元治理和一般治理的最后總結

協議之爭很有趣,但只代表一種元治理情況,毫無疑問,我們將在未來看到更復雜的元治理案例。元治理,就像治理本身一樣,是一把雙刃劍。如果用得不好甚至濫用,這對組織其他有用的結構可能是很有危害的。我不會在本文中分享明確的攻擊途徑,但最近TrueUSD與Compound的爭議應該引起其他協議的警覺,這些協議可能容易受到影響。治理從來都不是一件容易的事。而且,由于我們的結構與TradFi世界中目前的治理結構非常不同,因而存在演變出全新治理模式的可能,它將產生巨大積極影響,我希望這篇文章能激發您對治理的興趣。

Tags:FEIINDnDEXDEXFei ProtocolMINDOLAmun DeFi Momentum IndexPAYDEX

WhyCosmos? 2021年對于區塊鏈產業而言是個充滿驚喜的一年,我們見證了Bitcoin達到69,000的歷史ATH,DeFi2.0的別出心裁、NFT的百花齊放、DAO的初見苗頭.

1900/1/1 0:00:002021年2月4日,馬斯克發布了一條關于DogeCoin的帶有獅子王P圖內容的Twitter并在7日更新了后續.

1900/1/1 0:00:00YatSiu已經筋疲力盡了。這位49歲的奧地利出生的香港高管最近每晚睡眠時間不超過幾個小時,但當被問及他的區塊鏈游戲業務AnimocaBrands時,他忍不住跳了起來.

1900/1/1 0:00:00頭條 烏克蘭副總理:經慎重考慮,決定取消空投星球日報訊烏克蘭副總理MykhailoFedorov發推文表示,經過慎重考慮,我們決定取消空投。每天都有越來越多的人愿意幫助烏克蘭反擊侵略.

1900/1/1 0:00:00DEX算是大多DeFi用戶的第一站,特別是那些重視控制自己的資產和隱私的加密朋克。更“常規”的用戶則傾向選擇Binance、Coinbase等CEX.

1900/1/1 0:00:00“世界上第一次加密戰爭”,這是《華盛頓郵報》給俄烏戰爭的描述。 我有一個不成熟的預感:烏克蘭戰事一定程度上會改寫或加速Crypto的歷史進程.

1900/1/1 0:00:00