BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+1.24%

LTC/HKD+1.24% ADA/HKD+3.77%

ADA/HKD+3.77% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD+4.96%

XRP/HKD+4.96%撰文:planD作為上線僅兩周左右的跨鏈橋,Stargate在截止本文撰稿時已經達到了40億美元左右的TVL(TotalValueLocked,總鎖倉量),成為了近期市場中引人注目的明星項目。在本文中,我們將首先回顧Stargate的底層協議與其核心算法,然后結合Stargate的鏈上數據以及最近的市場動向,給出我們對于Stargate未來趨勢的一些觀點與判斷。注:本文不包含任何投資建議。Stargate的底層協議:LayerZero

目前,市場上存在的資產跨鏈方案可以分為三種:見證人、中繼和哈希時間鎖:「見證人」機制或稱「第三方驗證」,即通過第三方來驗證資產的轉移,驗證者的角色由一些聲譽較好的機構擔任,并通過多方簽名等技術來排除過度中心化導致的安全隱患。目前市場上使用見證人機制的跨鏈橋包括Multichain,Synapse,AllBridge等。「中繼」機制或稱「原生驗證」,即由中繼者監控源鏈上的信息,并將包含加密證明的記錄和源鏈的區塊一并打包發送給目標鏈。目前市場上的公鏈官方跨鏈橋最傾向于使用原生驗證的方式,包括Near的RainbowBridge,Avalanche的AvalancheBridge,Terra的TerraBridge等。「哈希時間鎖」(HashedTimeLockContract,HTLC)機制,將資產跨鏈的需求者進行配對,并通過哈希時間鎖算法來保證資產釋放的同時性和一致性,無需對第三方見證者的信任成本。目前市場上使用哈希時間鎖機制的跨鏈橋包括cBridge,Hopfinance,Meson等。Stargate屬于其中的「中繼」機制——更準確地說,是其底層依靠的協議LayerZero屬于「中繼」機制。在介紹Stargate之前,我們可以先來看看LayerZero:作為一個區塊鏈之間的信息傳遞協議,LayerZero的定位類似于互聯網中傳輸層的TCP協議,該協議之上可以構建不同的DApp。其原理大致可以被概括為:A鏈的客戶端將信息打包給LayerZero的終端后,由互相獨立的中繼者(Relayer)和預言機(Oracle)分別提供信息本身的證明以及區塊更新的證明。具體步驟如下圖:LayerZero協議原理圖。圖源:LayerZero白皮書(圖中第1~3步)UA(UserApplication,可以理解為某使用LayerZero協議的DApp的合約)在A鏈上將需要傳遞的信息以及目標鏈id等打包發送給LayerZero在A鏈上的終端;(圖中第4~5步)A鏈上的終端將信息發送給指定的中繼者(Relayer),并將當前的區塊id發送給預言機(Oracle);(圖中第6~7步)中繼者接受來自A鏈上關于該交易的證明(這里的“交易”指區塊鏈中廣義的transaction),而預言機獲取A鏈中該區塊的區塊頭;(圖中第8步)預言機在認定該區塊經過了A鏈上的幾次確認之后,將區塊頭發送給B鏈上的終端;(圖中第9~13步)B鏈上的終端用區塊頭向中繼者詢問,并得到A鏈上的UA發起的、并帶有交易證明的信息。在這個過程中,LayerZero的預言機使用的是第三方服務Chainlink,而中繼者是可以由任何人運行的鏈下服務。可以看到,中繼者是負責傳遞信息的“使者”,而預言機則是中繼者傳輸消息的“監工”——只要保證這兩個角色的獨立性,LayerZero的安全性便可以得到保證;而LayerZero選擇使用的預言機服務Chainlink已經是市場中最成熟的預言機,與中繼者勾結的概率較小。LayerZero協議允許智能合約在公鏈之間進行通信,其能做到的遠不止于資產轉移的“跨鏈橋”——在今后,我們也許能夠看到跨鏈借貸、多鏈收益聚合器、狀態共用等極大提高資本效率的DApp,任何公鏈上的用戶都將享受到所有公鏈的生態,而開發者也不必費盡心思將項目依次部署到每個鏈上。不過,在這一切到來之前,讓我們將目光放到眼前,來仔細看看基于LayerZero協議的第一個DApp——Stargate。Stargate的流動性武器:DeltaBridge

Pendle TVL超過1.3億美元,stETH池占比達42%:7月10日消息,DeFi收益率市場Pendle發推稱,Pendle TVL已經超過1.3億美元,其中Lido的stETH池占比達42%。自5月初以來,stETH池的TVL增長167%,仍然是交易最活躍、交易額最高的收益率資產。

此外,兩個wstETH池增長迅速,僅僅一個月已獲得約1290萬美元的流動性,使Pendle成為Arbitrum上wstETH第三大持有者。自Pendle推出wstETH池以來,wstETH在Arbitrum上的供應量增長35%,,Pendle貢獻35%的新流入量。[2023/7/10 10:46:39]

Stargate最出色的點,是其利用LayerZero能夠傳遞信息的特性,將各個公鏈的資金流動性孤島連結了起來,從而提高了系統的資本效率。具體而言,Stargate的用戶可以僅在某個公鏈上提供資金流動性,而Stargate的DeltaBridge算法則可以將這些流動性動態分配給其他各個公鏈,并同時保證資產的「即時一致性」和「資產原生性」。這三個性質被Stargate在白皮書中描述為“Trillema“,即三重困境,它們的含義如下:「即時一致性」(Instantguaranteedfinalty):即當交易在源鏈上成功提交后,在目標鏈上也必須保證到賬。在以往的跨鏈橋中,有可能出現以下情況:A鏈和B鏈的兩個用戶同時向C鏈轉賬,但C鏈已有的流動性只足夠提供一次轉賬;但是A鏈和B鏈并不知道對方轉賬需求的存在,都以為C鏈的流動性可以分給自己鏈的用戶;于是,當B鏈的請求發送給C鏈時才會發現流動性已經被A鏈的需求耗盡,從而請求被駁回——而這僅僅是因為B鏈的區塊確認速度比A鏈更慢。「資產原生性」(nativeassettransaction):即到賬的資產是否為原生資產。為了保證即時一致性,部分跨鏈橋會在流動性不足的時候發放“債券”,比如Multichain的解決方案:如果用戶轉賬USDC時目標鏈的流動性不夠,則先給用戶1:1發放anyUSDC,等到USDC的流動性充足時再用anyUSDC1:1換回USDC。這是一個為了「即使一致性」而犧牲「資產原生性」的典型,因為用戶拿到anyUSDC的時候需要額外一層對Multichain的信任成本、以及舍棄使用USDC參加DeFi的機會成本;「統一流動性」(unifiedliquidity):即各個鏈上的流動性是否能夠被統一利用。在保證「即使一致性」和「資產原生性」的時候,如果不涉及更復雜的流動性動態分配算法,就只能在每兩個公鏈之間搭建一個流動性池,于是需要搭建的池子數量和公鏈數量的平方成正比——這樣無疑降低了資本效率。Stargate聲稱,其算法DeltaBridge可以同時滿足以上三條性質,而不必在其中做出trade-off。Stargate僅為每條鏈提供一個流動性池,然后根據事先分配好的權重將池中的流動性虛擬地分配給其他各個鏈,分配方式遵循以下原則:如果A鏈上的任何channel有流動性缺口,則新到來的流動性將會優先來補足這個缺口;在補足流動性缺口后如果有任何結余,則將其按設定好的權重分配給各個channel。但注意第2條在實現上并不容易——因為如果用戶需要將一筆A鏈的資產轉移到B鏈,那么這次請求僅僅涉及A鏈和B鏈的溝通,其他的所有鏈并不會同時知道“A鏈此刻有流動性結余“;如果直接將A鏈有流動性結余的信息廣播給所有鏈,又會導致極大的鏈上資源浪費。因此,DeltaBridge設計了一種“緩存”機制,將A鏈需要分配給各個鏈的結余流動性暫時記錄在A鏈上;等到A鏈與某個鏈有來自用戶的轉賬請求時,才將這個“緩存”清空。DeltaBridge狀態更新示意圖。圖源:DeltaBridge白皮書如上圖是一筆從X鏈到Y鏈的用戶轉賬發生時,各個鏈上參數的狀態。其中每個鏈上都存儲了如下這些參數:$lp_x$(liquidityprovided),用戶在X鏈質押的資產數量;$a_x$(asset),X鏈的流動池此刻實際擁有的資產數量;$b_{x,y}$(balance),X鏈分配給Y鏈使用的流動性;$lkb_{y,x}$(lastknownbalance),目前已知的Y鏈分配給X鏈使用的流動性,注意這個信息需要Y鏈傳遞給X鏈,并存儲于X鏈上;$c_{x,y}$(credit),下一次從X鏈到Y鏈的轉賬發生時,X鏈告知Y鏈的可以分配的流動性數量——即上文提到的“緩存”。而DeltaBridge算法本身,便是為了滿足前文所述的「兩條原則」而設計的「各個參數的更新機制」。對于一筆從X鏈到Y鏈的轉賬,DeltaBridge借助LayerZero協議僅傳輸兩個數值信息:「轉賬量」和「緩存」,而其它所有參數則通過DeltaBridge算法自動更新。算法的詳細步驟較為繁瑣,感興趣的讀者可以閱讀Stargate的白皮書進行更深一步的探索。那么,精巧的算法與機制能夠使得Stargate引領跨鏈橋的新方向嗎?讓我們一覽鏈上數據,看看DeFi用戶們的選擇。鏈上數據:Stargate能夠撐起20%APY嗎?

Trader Joe在Arbitrum鏈上TVL突破6300萬美元,創歷史新高:金色財經報道,據DefiLlama數據顯示,去中心化交易平臺Trade Joe在Arbitrum鏈上總鎖倉量已突破6300萬美元,創歷史新高,此外,Trade Joe在Avalanche鏈上總鎖倉量突破1.36億美元。[2023/3/30 13:35:04]

DeltaBridge的機制使得用戶可以僅在某個鏈上質押某種穩定幣,而早期的額外$STG(Stargate的token)補貼又使得單種穩定幣的質押年華收益率一度達到20%——高便捷性和高收益率吸引了無數DeFi用戶的目光,也使得Stargate的總TVL沖上了35億美元。截至本文撰稿時,Stargate各個農場的APY仍在15%~18%左右,如圖:

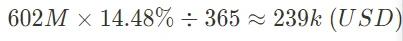

另一方面,我們希望統計Stargate每日的交易量與交易額,從而估算跨鏈橋每天的收益。雖然Stargate并沒有自己的交易瀏覽器,但其在官方文檔中給出了各個鏈上的Router地址,我們可以統計區塊鏈上與其交互的transactions,從而統計交易量與交易額。我們借助DuneAnalytic中的數據庫檢索功能來做到這一點。不過,由于各個區塊鏈的數據庫并不是共用的,且Dune也并不包含所有區塊鏈的數據庫,我們決定僅使用Ethereum上的數據進行統計。Stargate每天從Ethereum上轉出的跨鏈金額與筆數如下,其代碼在DuneAnalytic上開源:

當前以太坊橋TVL上漲至91.1億美元:金色財經消息,Dune Analytics數據顯示,以太坊橋當前TVL為91.1億美元。其中鎖倉量最高的5個橋分別是Polygon Bridges(41.64億美元)、Arbitrum Bridges(24.47億美元)、Optimism Bridges(8.43億美元)、Near Raibow(6.63億美元)、Fantom Anyswap Bridge(5.38億美元)。[2022/7/29 2:46:30]

Stargate的DailyTransactionVolume我們可以從交易筆數中看到,Stargate的每日交易量并不大——在Ethereum上每日轉出筆數僅維持在平均100筆左右;即使將這個量放在Stargate支持的所有7條鏈上,每日700筆左右的交易量也遠小于市場上其他的跨鏈橋——Multichain每日約12000筆,而cBridge每日約2400筆。我們還進一步發現,Stargate的合約中調用“Swap”方法的用戶數量遠小于調用“AddLiquidity”方法的用戶,這意味著更多的用戶只是搶占頭礦的Defi礦工,而不是跨鏈轉賬的需求者。這些跡象表明,真正使用Stargate作為跨鏈方案的用戶并不多——DeltaBridge的新技術也并不是Stargate高TVL的支撐因素。另一方面,Stargate在其官網中給出了實時的GasEstimator,如下圖:

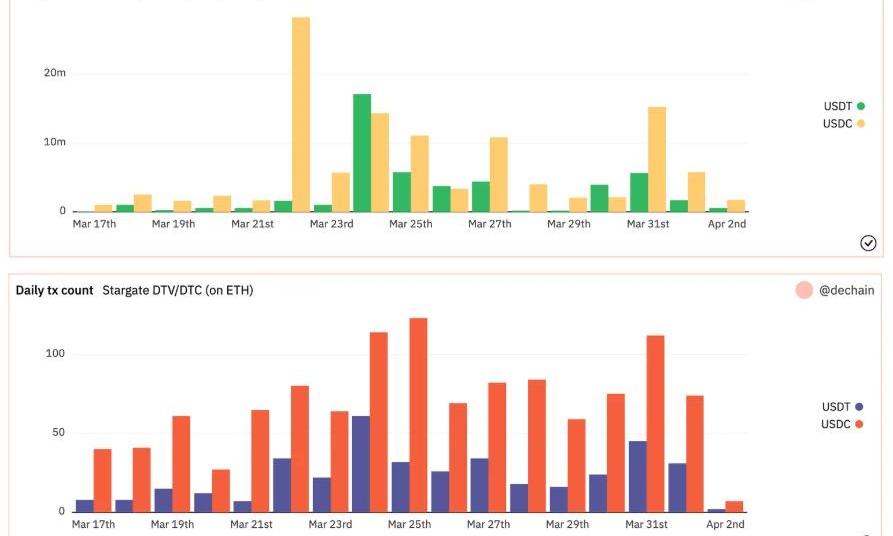

這相比于Stargate在Ethereum上每天發出的挖礦獎勵是微乎其微的。事實上,手續費盈利和每日挖礦獎勵的比值為:

Anchor Protocol總鎖倉量(TVL)跌至3.22億美元,7日跌幅98.05%:5月14日消息,據DeFiLlama數據顯示,Terra生態固定利率協議Anchor Protocol總鎖倉量(TVL)已跌至3.22億美元,7日跌幅98.05%。[2022/5/14 3:15:44]

也就是說,有98%的挖礦獎勵是由Stargate的補貼得到的。我們有理由懷疑,15%以上的高APR是無法持續的;而如果在高額補貼結束前,Stargate還無法積累足夠的用戶并將日交易筆數維持在至少幾千的數量級,那么用戶可能沒有長期選擇Stargate的理由。中繼機制背后的安全隱憂

Stargate除了面臨高收益率不可持續性可能導致的用戶流失,還面臨來自更加底層的風險——即中繼機制背后的安全隱憂。2022年3月28日,LayerZero團隊更新了跨鏈使用的驗證合約,而經過代碼的對比,Cobo安全團隊發現這次更新是對之前重大安全漏洞的修復——爆出漏洞的代碼是LayerZero協議中最核心的MPT交易驗證部分的代碼,是整個LayerZero及上層協議正常運作的基石。Cobo安全團隊稱,雖然LayerZero已經修復了目前的漏洞,但不排除其他漏洞存在的可能性。截至3月28日,Stargate作為第一個使用LayerZero協議的“上層建筑”,其數量巨大的流動性池資金如果被黑客轉移,后果不堪設想。而在區塊鏈世界另一端的AxieInfinity側鏈Ronin,便沒有這么幸運了——2022年3月29日,Ronin跨鏈橋遭到黑客攻擊,累計損失6.2億美元。Ronin鏈目前由9個驗證節點組成,為了識別存款事件或取款事件,需要九個驗證者簽名中的五個;而攻擊者設法控制了四個Ronin驗證器和一個由AxieDAO運行的第三方驗證器。我們可以看到,LayerZero協議代表的「中繼」機制中,中繼者的存在便會帶來可能的安全漏洞;而Ronin代表的「見證人」機制中,安全漏洞的存在便更為廣泛——Multichain,O3Swap,Wormhole最近兩年頻繁出現的黑客事件也印證了這一點。與此同時,如cBridge,Hopfinance,Meson這類「哈希時間鎖」機制的跨鏈橋,卻鮮有安全問題出現——其根本原因是用戶并不需要付出對第三方的信任成本,不論第三方是大戶、開發者、機構還是交易所。我們希望在區塊鏈的世界中,看到更多像「哈希時間鎖」一樣從根源處解決信任問題的想法。在多公鏈競爭日益激烈的時代,跨鏈橋已成為必不可少的基礎設施。我們希望看到跨鏈橋之間保持良性的競爭,將用戶資產的安全性放在第一位,而不僅僅是追求一時的市場熱點——無數以往的項目已經向我們證明了,在“codeislaw”作為圖騰的區塊鏈世界中,那些最符合去中心化精神的項目才能夠長久地活躍下去。參考資料:

波場DeFi總鎖倉值(TVL)已突破13億美金:2月15日,據最新數據顯示,波場DeFi總鎖倉值(TVL)已突破13億美金。波場 TRON 以推動互聯網去中心化為己任,致力于為去中心化互聯網搭建基礎設施。旗下的 TRON 協議是基于區塊鏈的去中心化應用操作系統協議之一,為協議上的去中心化應用運行提供高吞吐,高擴展,高可靠性的底層公鏈支持。波場 TRON 還通過創新的可插拔智能合約平臺為以太坊智能合約提供更好的兼容性。[2021/2/15 19:50:00]

DuneAnalytics上統計StargateDTV的代碼LayerZero和DeltaBridge白皮書cBridge和Multichain的鏈上數據Stargate的Farming和GasEstimator另:由于撰文時間和發布時間有一定間隔,文中部分截圖數據僅代表當時的數據。

Tags:STAGATEGATSTAROuro Stablecoingate.io交易平臺安全嗎Nifty GatewaySTARP幣

ETH是世界上首個「三相點資產」(triple-pointasset):它是一種資本資產(質押ETH將提供類似債券的收益)、一種數字商品(用于支付Gas費)和一種非主權價值存儲資產(類似比特幣).

1900/1/1 0:00:00本文經過了較多的編輯,標題中的Q可能是指“QE&QT量化寬松&量化收縮中的Q”.

1900/1/1 0:00:00整理:餅干,鏈捕手3月底,著名鏈游AxieInfinity旗下側鏈網絡RoninNetwork在黑客攻擊事件中損失約6.2億美元資產,成為迄今為止最嚴重的一次DeFi黑客攻擊.

1900/1/1 0:00:00“區塊鏈無法擴展”你可能已經聽過一百萬次了。幾年前,這感覺像是對該行業的真正威脅。如果我們甚至不能每秒處理15筆交易,我們如何為沒有銀行賬戶的人提供銀行服務?但大問題推動了創新,區塊鏈的可擴展性.

1900/1/1 0:00:00「炒鞋、炒手辦潮玩早沒那么火熱了,現在圈子里都是炒數字藏品了。」球鞋玩家老劉介紹著。在2019年9月,Supreme19FW的開季贈品傘兵玩具在二級市場上被炒至2000多元的消息刷爆了鞋圈,限量.

1900/1/1 0:00:00近期,BAYC“生態”進展迅猛。先是其母公司YugaLabs宣布收購LarvaLabs開發的CryptoPunks和MeebitsNFT系列,并計劃將這兩個NFT系列的全部商業權利提供給持有者.

1900/1/1 0:00:00