BTC/HKD-0.05%

BTC/HKD-0.05% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD-1.16%

LTC/HKD-1.16% ADA/HKD-1.35%

ADA/HKD-1.35% SOL/HKD-2.04%

SOL/HKD-2.04% XRP/HKD-0.43%

XRP/HKD-0.43%合并——這是以太坊有史以來最重要的升級。像這樣的大事件往往只是短暫的“炒作“,有人說$ETH也會如此,但我并不同意。這篇文章將闡釋$ETH在合并后為什么會改頭換面的原因。這場合并是將以太坊中的工作量證明共識機制移除,以權益證明共識機制取代。但本文我們忽略技術細節,只關注$ETH的價格。每種資產的價格都是由供需力量決定的。合并后哪些因素會改變$ETH的供需動態?三倍減半量;ETH質押年化收益率;ETH(解鎖)鎖倉;機構需求;一、三倍減半量

通過PoS,$ETH發行量減少90%:這是需要BTC減半三次才能產生同規格的供應減少量。比特幣12年才能做到的事情,以太坊今年一口氣做到了。但這不僅僅是降低了90%的拋壓那么簡單,它意味著更多。在PoW中,$ETH增發給了經營著高成本業務的礦工。他們被迫出售大量ETH以支付高額電費賬單。在PoS中,新的ETH流向驗證者,他們只需要關心最低的電力和硬件成本,他們不再是被強迫出售的賣家。此外,比特幣礦工可以不必是BTC多頭,他們投資硬件和電力來挖礦,而不是比特幣。相反,以太坊驗證者必須質押$ETH,因此他們通常是長期持有者。如果他們看到ETH價格上漲,他們為什么要出售他們的質押獎勵?二、ETH質押年化收益率

以太坊2.0存款合約鎖定ETH數量已超過總供應量的10%:金色財經報道,據區塊鏈分析平臺 Glassnode 在其官方社交媒體上披露的數據顯示,以太坊2.0存款合約鎖定的 ETH 數量已經達到 12,374946 枚,創下歷史新高,同時也意味著有超過 10% 的ETH供應量被存入到以太坊 2.0 存款合約中。盡管有許多不利因素,但這些持有者對 ETH 一直保持著堅定的態度,雖然當前 ETH Staking 的年回報率只有 4.4%,但需求仍然很大,自 1 月以來,已有近 256 萬枚 ETH 離開了中心化交易平臺。另據 Ultrasonic.money 數據顯示,當前已有 227 萬枚 ETH 被銷毀,價值約為 62.5 億美元。[2022/5/7 2:56:23]

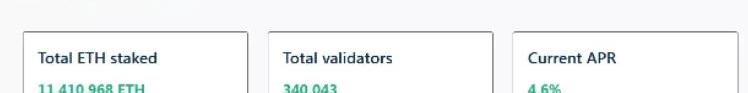

目前已經有1140萬美元的ETH質押,年化收益率為4.6%。這種以ETH計價的收益僅來自質押獎勵。在PoS中,質押者還將獲得現屬于礦工的Gas費,這將使APR增加2倍甚至更多。

V神:從技術角度來看 ETH 2.0的實施比預期困難得多:8月17日消息,以太坊聯合創始人Vitalik Buterin最近在播客節目中表示,他承認從技術角度來看,Ethereum 2.0的實施“比他預期的要困難得多”。他稱,“我絕不認為我們有任何根本的缺陷,我認為它會完成,只是時間問題,實際上最近進展很快。”在談到他對項目發展的預期時,Buterin指出,有些以太坊應用程序會失敗,而有些則會成功。(Cointelegraph)[2020/8/17]

質押年化收益率APR可以被認為是$ETH上近乎無風險的收益。當它上漲時,將吸引更多的ETH被質押,因為它成為了一個很有吸引力的替代品,相較于DeFi中其他賺錢機會。更多的ETH質押意味著市場上的供應減少,甚至會引發搶購。三、ETH鎖定

ETH的24小時資金流入超越BTC 排名居首:行情顯示,ETH的24小時資金凈流入為2.81億元,超越BTC的1.83億,成為資金凈流入最多幣種。[2018/6/17]

目前質押$ETH是單向操作,因為質押者不能提取他們的ETH和獎勵。許多人似乎相信以太坊的合并會讓提現成為可能,并且”當1200萬個質押的ETH被解鎖時,ETH將大量拋售“。我注意到有些人認為合并是一個負面的價格催化劑,ETH被解鎖,充斥市場,這種觀點是完全錯誤的。質押ETH不會在合并時解鎖

ETH合并將不會使提現發生。這是另一次以太坊升級計劃,將在合并后6-12個月進行的。也就是說,無論是質押的$ETH還是質押的獎勵,在很長一段時間內都不會進入流通狀態。當最終啟用提現時,每天只能提取30kETH,不會出現很大的解鎖量。解鎖的ETH會慢慢釋放

JEX發布ETH-USDT 03/04合約到期行權公告:JEX發布ETH-USDT 03/04合約到期行權公告,按照ETH-USDT看漲03期權合約規定,該合約的行權價格為413.99 USDT。最終市場產生的履約價格為378.4140 USDT,小于行權價格。ETH-USDT看漲03期權,每張合約到期行權收益為0。

按照ETH-USDT看跌04期權合約規定,該合約的行權價格為413.99 USDT。最終市場產生的履約價格為378.4140 USDT,小于行權價格,可以行權。故ETH-USDT看跌04期權,每張合約到期行權收益為0.35576 USDT。[2018/5/24]

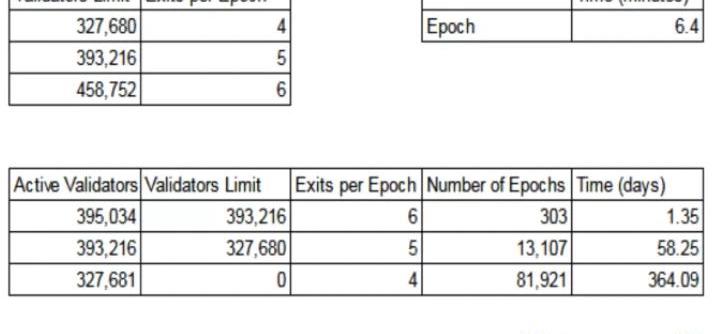

即使啟用了提現,所有質押的$ETH也不是立即可用的。其將會推出一個退出排隊機制,在最壞的情況下可能需要一年以上,在正常的情況下可能也需要幾個月。要提取$ETH,驗證者必須退出活躍的驗證者集合,但每個時期可以退出的驗證者數量是有限制的。目前有395k驗證者,如果沒有建立新的,則所有這些驗證者都需要424天才能退出。

手機免費即時通訊軟件Kik發表與Ethereum和Stellar共同開發Kin代幣:在周三的博客文章中,Kik開發人員Gadi Srebnik表示Kik公司加強了生態系統內的及時兌換現金功能和效率性,并宣布了如何通過多個區塊鏈來擴展虛擬貨幣。Srebnik說道,盡管Ethereum為Kin持有者提供兌換現金的功能,但加載時間和費用卻無法達到消費者的日常需求。通過添加Steller,可以在更快,更高效,低手續費的基礎上運營Kin生態系統。[2018/3/27]

質押的ETH通常是永不出售的堆棧

誰會自愿將$ETH鎖定數月,甚至不知道何時可以提現?毫無疑問,最看好ETH的人。大多數ETH質押者都是長期投資者。他們對出售不感興趣,尤其是不以當前價格出售。短期的$ETH質押者寧愿使用流動性質押選項,這樣他們可以隨時出售他們的代幣化股份。我使用Nansen和Etherscan按質押類型查看質押的ETH分布情況:流動質押僅為35%。此外,30%的質押$ETH來自未標記為交易所或質押池的地址。它可能代表單獨運行的驗證器。運行驗證器并非易事,因此,通常只有真正的ETH信仰者才能完成。他們不會賣的,不是嗎?總而言之,我不相信會因為$ETH解鎖而經歷任何夸張的拋售。它將在幾個月后進行并緩慢釋放,許多質押者無論如何都不會出售。四、機構需求

為什么PoS轉型會激起機構的興趣?DCF模型將適用于估值$ETH,這表明ETH的價值是被低估的;ETH作為“互聯網債券”將成為美國國債的替代品;ETH是環保的,這是一個很好的敘事;EIP-1559在每筆交易中燃燒$ETH;DCF模型估值$ETH

DCF模型是TradFi中流行的估值方法。幾十年來,操控數萬億美元全球財富的機構一直在使用它。PoS將運用DCF模型進行估值,并最終適用于$ETH的價值。它為什么如此重要呢?通過預測未來的現金流,可以評估$ETH的公允價值,這是機構投資者批準數百萬美元投資所必需的。而且,你現在可能已經猜到了,ETH被嚴重低估了。因為基于DCF和P/E估值技術,$ETH公允價值絕對高于1萬美元。PoS成功過渡后,機構投資者將對ETH產生興趣。而現在的我們,可以通過購買ETH來搶先運行這些機制。$ETH轉化為互聯網債券

抵押收益將$ETH轉化為互聯網債券——美國國債的可行替代品。盡管ETH的波動性比債券更大,但它保證了更高的收益率,如果ETH價格沒有暴跌,實際收益仍然會更好。ETH環保敘事

過渡到PoS將使以太坊網絡的能源使用量下降99.98%。當氣候變化的問題普遍存在時,能源密集型PoW會受到很多仇恨的目光。這種批評是否合理是無關緊要的,敘事才是最重要的。雖然$BTC的支持者不得不對PoW持續攻擊進行回擊,并不遺余力地證明比特幣網絡的能源消耗是合理的,但$ETH持有者將沐浴在環保型區塊鏈的新敘事中。改變敘事比贏得戰爭更容易。EIP-1559燃燒$ETH

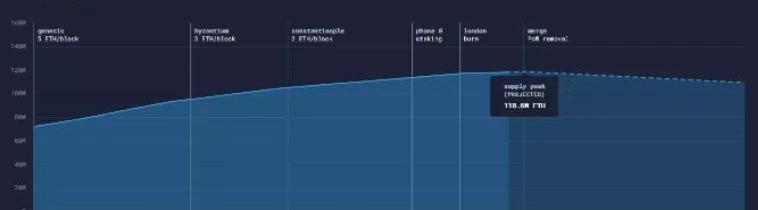

簡而言之,機構需求將激增。如果這還不夠,我們還有EIP-1559在每筆交易中燃燒$ETH!目前為止,其在8個月內已經燒掉了超過200萬個ETH。這幾乎是6ETH/分鐘!按照這個燃燒速度,ETH的供應量每年將減少2.2%。ETH=持續增值的錢!

我們不需要有經濟學學位就能了解一個原理:如果資產供應減少而需求增加,那么資產價格會發生什么變化。是的,數字上升。我認為,這正是合并之后$ETH價格會發生的事情。也許你會說“可是,一切都已經定價了!”是嗎?加密市場的效率極低。我甚至覺得“很少有人理解”上述所有動態。還記得當EIP-1559開始燃燒大量$ETH時,每個人都驚訝了嗎?他們會在合并之后再次感到驚訝的。此外,機構需求尚未達到旺盛的水平。許多公司的風險委員會不會批準這個對未來有著“巨大執行風險”的資產投資呢——PoS過渡經常被如是描述著。只有在合并之后,$ETH才會成為可投資的資產。現在空頭控制市場,價格行為完全忽略了基本面。綜上:

合并尚未計入價格;我們可以搶先機構一步購買$ETH來運行Pos機制;你沒有足夠的ETH,我也沒有;原地址

原創作者:ConorRyder,Kaiko分析師原創編譯:黑米@白澤研究院加密市場正在崩潰,某些承擔著大風險的公司正面臨著后果.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00寫在前面:獨一無二的畫風,是項目方創意性與有機性結合的一種宣傳方式。PFPNFT的展現形式,不僅能為持有者帶來一種社群群體的歸屬感;又能通過藝術家作品的畫風作為項目與玩家之間傳遞的樞紐,映射到每.

1900/1/1 0:00:00市場觀點 宏觀流動性 貨幣流動性整體緊縮。周五的美國5月CPI消費者通脹可能影響美聯儲加息步伐。若通脹在加息縮表的背景下并未好轉,則9月暫停加息或成為泡影.

1900/1/1 0:00:00作為SamBankman-Fried于2017年末離開華爾街后聯合創立的首家加密領域公司,AlamedaResearch如今已不僅僅定位為加密量化交易公司,也參與投資眾多區塊鏈項目及初創公司.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 從最近LUNA崩盤事件引發的一連串行業問題不難看出,加密市場正在觸底,而在這過程中,幾乎沒有哪個資產可以幸免.

1900/1/1 0:00:00