BTC/HKD-0.51%

BTC/HKD-0.51% ETH/HKD-0.87%

ETH/HKD-0.87% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD-0.87%

ADA/HKD-0.87% SOL/HKD-1.89%

SOL/HKD-1.89% XRP/HKD-0.87%

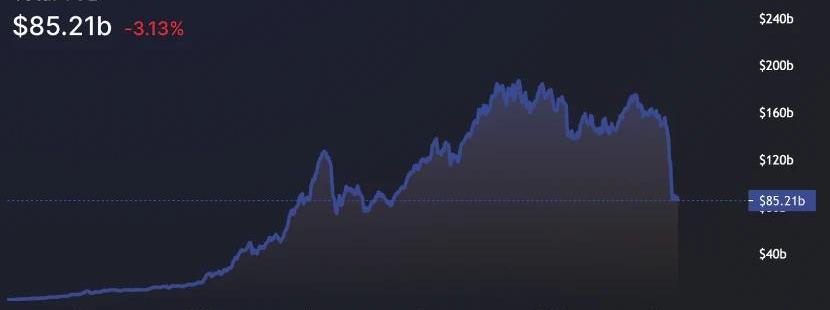

XRP/HKD-0.87%隨著加密貨幣市場行情急轉直下,流動性挖礦的激勵普遍下滑,DeFi收益率也隨之下降,鏈上活躍度已經出現了明顯的遇冷跡象。曾經把穩定幣存入貨幣市場協議仍然能攬獲兩位數年化收益率的日子已經一去不復返了,現如今,你已經很難能找的到年化收益率超過4%的穩定幣理財了。DeFi鎖定資產的快速流失導致了收益率的迅速下降。UST崩盤后所有鏈上DeFi協議的TVL在短短一周內自1370億美元驟降38%至850億美元。此外像stETH-ETH等存在「錨定」設計的機制也因為市場的恐慌情緒,一度遭受了明顯的沖擊。

DeFiTVL總額,數據來源:DefiLlama不過對于那些愿意承擔一定風險的用戶來說,現如今的DeFi市場絕非一文不值,本文將整理出幾個基于以太坊、比特幣或穩定幣等在漫長熊市共識較為牢固的資產理財收益仍然具備一定吸引力的選擇。不過在正式展開之前還是要先提示一點,DeFi作為一個仍然前沿的概念,在收獲超額回報的同時,你必須要承擔相應的風險。MapleFinance

觀點:當前熊市是在為整個加密市場做建設:7月14日,加密貨幣分析師Joseph Young發推稱,對于當前的加密市場而言,說熊市是為整個市場做建設可能更為準確。因為即使當前是否處于熊市,或者并未處于歷史最高水平,這也是具有爭議的。[2020/7/14]

網絡:以太坊、Solana資產(s):ETH,USD預計收益率:5-9%APY風險:中/高簡介

Maple是一個非足額抵押借貸協議。用戶可以在該平臺上將代幣出借給以AlamedaResearch和BlockTowerCapital為代表的機構。Maple上的貸款是通過由第三方專業加密貨幣公司管理的借貸池發起的,這些公司會對各自池內的借款人的信用進行盡職調查。該協議在以太坊和Solana上運行,自成立以來,已經發放了超過13億美元的貸款。理財策略

目前有三個以太坊池接受用戶存款。USDC池由OrthogonalTrading管理,USDC和wETH池由資產管理公司Maven11管理。用戶可以存入對應資產以賺取貸款利息和MPL獎勵,USDC池的收益率約為8.3-8.7%,wETH池子的儲戶凈收益約為6.9%。風險

加拿大基準股指進入技術性熊市:加拿大基準股指較高位跌去20%,進入技術性熊市。(金十)[2020/3/12]

決定在Maple上出借資金之前,用戶應該意識到幾個關鍵的風險。首先是流動性風險,因為Maple上的貸款人要遵守各種鎖定期,目前上述每個池子的鎖定期為90天。此外,貸款人當然要承擔借款人不償還貸款的風險。雖然這對借款人的聲譽來說是一個永久的、鏈上的污點,但借款人拖欠貸款肯定是在可能范圍內的。鑒于資金池的本金覆蓋率很低,每個資金池的本金覆蓋率在1.5-3.5%之間,在發生違約的情況下,用戶能獲得的賠償比例將非常有限。ConvexFinance

網絡:以太坊,Solana資產:USD預計收益率:8-11%的年化收益率風險:低簡介

Convex是一個建立在Curve之上的收益率協議。Curve采用了治理權代幣模型,其中協議的原生治理代幣CRV的持有人可以鎖定他們的代幣,以換取veCRV,一種非流動性、不可轉讓的代幣。veCRV持有者在提供流動性時可以獲得CRV獎勵的提升,提升的大小與LP持有的代幣數量成比例。鑒于對許多用戶來說,獲取大額收益所需的CRV的成本過高,Convex提供了一個有吸引力的選項,為任何為其LP代幣做賭注的Curve流動性提供者,無論他們是否持有veCRV,提供提升的獎勵,增加他們的回報。理財策略

聲音 | 比特幣基金會創始人:此次熊市是加密貨幣歷史上最嚴重的一次熊市:據cryptoglobe消息,比特幣基金會創始人Charlie Shrem表示,“此次熊市是加密貨幣歷史上最嚴重的一次熊市,但2019年將看到許多鳳凰浴火重生,2019年會有很多項目建成。我一直都將擁有加密貨幣,它是我的未來。”[2019/1/22]

Convex上有許多可供「挖礦」的池,用戶可以將他們的LP代幣押在其中,以賺取Curveswap費用、CRV獎勵和CVX獎勵。目前收益率最高的是d3池,由穩定幣FEI、alUSD和FRAX組成;alUSD-3CRV池,由alUSD、DAI、USDC和USDT組成;GUSD-3CRV池,由GUSD、DAI、USDC和USDT組成。這三個池子目前的收益率分別在8-11%之間。風險

雖然在Curve上LP穩定幣池和在Convex上押注的風險并不算高,因為其中許多資產是相互掛鉤的,但用戶仍然應該注意幾種潛在風險。首先,如果市場對池子里的某個資產失去信心,Curve池子有可能變得不平衡,這意味著并非所有LP都能以相同的比例退出每個資產。此外,用戶要承受來自Convex和Curve的兩層智能合約風險。Balancer

聲音 | CNBC主持人:牛市集資太多導致熊市無法集資:CNBC數字貨幣節目主持人Ran Neuner在Twitter表示,在數字貨幣市場,優質的公司現在之所以籌集不到資金,是因為較差的公司在之前的牛市時籌集了太多資金。[2018/10/11]

網絡:以太坊、Arbitrum、Polygon資產(s):ETH、USD預計收益率:5-11%的年化收益率風險:低簡介

Balancer是一個去中心化交易所。該協議是高度可定制的,因為它支持創建具有不同權重的多資產流動性池,而不是像Uniswap和Curve等其他AMMs那樣的傳統等權模式。Balancer資金池設置了一個保險庫架構,使閑置資金可以進入其他協議,如借貸市場,為流動性提供者賺取額外的收益。與Curve一樣,Balancer利用ve模式,BAL持有人可以將他們的代幣鎖定為veBAL,允許他們在提供流動性時獲得更多的回報。理財策略

與Curve一樣,Balancer上有許多池子,流動性提供者可以在其中賺取收益,而不會產生無常損失。這包括bb-aUSDT-DAI-USDC池,目前收益率在8-18%之間,用戶可以在其中賺取交易費、BAL獎勵和Aave的利息收入,而未使用的流動性會被存入貨幣市場以進一步提高LP收益。其他有吸引力的資金池是USDC、DAI和USDT資金池,其收益率為5-11%,取決于veBAL持有量,以及wstETH-ETH資金池,其收益率為7-11%。值得注意的是,這個池子目前是不平衡的,大約持有65%的wstETH,只有35%的ETH。風險

對沖基金Elliott預警:加密貨幣市場陷入嚴重熊市 崩盤的可能性在上升:美資對沖基金Elliott Management創辦人、富豪投資者Paul Singer在給客戶的信中指出,加密貨幣市場陷入嚴重熊市或是崩盤可能性在上升,對于全球經濟和金融體系來說,現時是一個極其危險的時期。他在信中并對虛擬貨幣作出嚴厲批評,稱其未來很可能將被描述為“有史以來最精彩的騙局之一”,認為比特幣及其其它數字貨幣“一文不值”。[2018/2/22]

在Balancer上提供流動性的風險與在Curve上提供流動性的風險相似。除智能合約的風險以外,LPs對池子里的每一個標的資產,以及對它變得不平衡的風險。此外,在風險Curve上冒險并為包含非同類資產的池子提供流動性的用戶,會有招致無常損失的風險。GMX

網絡:Arbitrum、Avalanche資產:ETH、BTC、USD預計收益率:30-45%的年化收益率風險:中/高簡介

GMX是一個在Arbitrum和Avalanche上運行的去中心化合約交易平臺。該協議通過允許交易者從被稱為GLP的多資產流動性池中借款,使他們能夠獲得高達30倍的杠桿。GLP類似于一個指數,因為它以一攬子大盤資產的表現為基準生成,如ETH、BTC,以及USDC、DAI、USDT和FRAX等穩定幣。GLP內各個資產的權重是根據定位的利用率來決定的,當DEX上的交易者做多時,波動性資產被分配了較高的權重,而當他們做空時,穩定幣在池中占了較大的比重。收益策略

用戶在GMX上獲得收益的主要方式是向GLP提供流動性。該池子目前的收益率為~43%,收益包括基于ETH的借款利息,來自交易者的杠桿頭寸,以及esGMX,這是歸屬GMX的獎勵。風險

GLP持有者應該注意幾個主要風險。首先,與向任何池子提供流動性一樣,LP對指數內的基礎資產承擔價格風險。此外,在通過GLP向交易者提供杠桿的過程中,流動性提供者基本上是站在他們交易的對立面。GLP的價格反映了這一點,當市場走勢不利于交易者的定位時,價格就會上升,而當市場走勢與之相符時,價格就會下降。最后,GLP持有人當然也要承受智能合約的風險。其他具備競爭力的選項

NotionalFinance(年化收益率3-6%-風險:低)用戶可以在這個基于以太坊的借貸平臺上借出ETH、USDC、DAI和BTC,以賺取目前在3-6%之間的固定利率借貸利息。Tokemak(年化收益率6-9%-風險:中等)用戶可以將ETH和各種穩定幣如USDC、DAI、alUSD、FEI和FRAX等單邊存入去中心化的做市協議,以獲得TOKE代幣獎勵。RibbonFinance(14-25%APY-風險:高)以太坊、Avalanche和Solana用戶可以將他們的資金存入Ribbon的金庫,通過運行自動期權策略,如出售覆蓋式看漲期權和現金擔保看跌期權來獲得收入。小結

誠然DeFi市場已經度過了那個「遍地黃金」的階段,但擺在我們面前的仍有一些具備足夠吸引力的機會,用戶仍然有機會在風險相對可控的前提下賺取相對于傳統金融市場的超額收益,并以此在熊市中「賺幣」。在恐慌情緒到來時,資本可能正在逃離DeFi,但那些愿意留在前沿的人將繼續得到回報。原地址

6月6日-6月12日一周時間內,明星項目進展中值得關注的事件有:Optimism確認被盜2000萬枚OP,黑客現已償還;Gitcoin開放第14輪捐贈活動.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00嘉賓:AmyWuFromFTX編譯:TechFlowIntern以下內容為AmyWu在UnChained播客上的精華摘要,AmyWu此前曾在LightspeedVentureCaptial工作.

1900/1/1 0:00:00什么是身份? 我將身份廣義地定義為自主代理的一組特征或屬性。將在此基礎上構建更詳細的定義,而其中的區別,在很大程度上取決于我們希望從中獲取哪些信息。也就是人們更愿意接受:自己所相信的信息.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -Coinbase凍結招聘并取消錄用通知的舉措在加密貨幣行業引發了沖擊波。-此時也正值華爾街分析師對該公司信心普遍下降之際.

1900/1/1 0:00:00本文來自:Stocktwits,譯者:Odaily星球日報Azuma 編者按:Terra的重建正在推進之中,雖然目前整個重建仍是以DoKwon以及整個Terra團隊為主導推進,但令人驚異的是.

1900/1/1 0:00:00