BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD+0.02%

ETH/HKD+0.02% LTC/HKD+0.17%

LTC/HKD+0.17% ADA/HKD-0.42%

ADA/HKD-0.42% SOL/HKD+1.52%

SOL/HKD+1.52% XRP/HKD-0.24%

XRP/HKD-0.24%原Solana開發者IanMacalinao以11個獨立開發人員的身份在Solana上創建了大量相互堆疊的協議,抬高Solana上TVL的做法引發廣泛關注。8月6日,DeFi數據提供商DefiLlama修改了公鏈TVL的計算方式,默認取消了不同協議堆疊造成的TVL重復計算。TVL代表著什么?它在不同的使用場景中有什么價值?TVL代表什么?

總鎖倉價值是DeFi中評估項目的一個指標。相對而言,它容易理解,TVL越大的項目,說明管理的資金規模越大,用總市值/TVL可以簡單地評估一個項目是低估還是高估。同時,TVL也是非常具有迷惑性的指標。首先,它是一個靜態指標,當前的數據并不能保證未來還有同樣的數據,尤其是在波動較大的加密市場,項目方的短期激勵和幣價的波動都會造成TVL的大幅變化。此外,在應用類項目層面,不同項目的TVL代表的意義并不相同。在公鏈層面,不同協議間的相互堆疊會造成公鏈TVL的虛高。TVL在DEX和借貸協議中的意義

波場TRON首個RWA產品stUSDT正式上線:據官方消息,7月3日,波場TRON生態中首個RWA(真實世界資產)賽道產品stUSDT已正式上線,并通過去中心化平臺JustLend運行。最新公告顯示,stUSDT平臺將于7月10日至8月10日舉辦首場福利活動,贖回手續費優惠活動會在7月3日-8月10日和產品同步上線。為方便用戶查詢,每日披露投出和Rebase公告,詳見Medium。

據悉,stUSDT代幣是用戶質押USDT獲得的RWA憑證代幣。用戶可通過持有stUSDT來參與現實世界投資并且賺取RWA的被動收入。智能合約會通過Rebase機制使stUSDT持有者獲得收益,用戶持有的stUSDT數量會逐步增加。

此外,智能合約會始終保持 stUSDT 與 USDT 以 1:1 比例兌換,保證用戶獲得收益。[2023/7/4 22:16:39]

在DEX中,真實的TVL代表著DEX中的流動性,如Uniswap沒有流動性挖礦,也無需質押LP代幣或UNI代幣,TVL就指代其流動性。但有些DEX已經賦予了治理代幣捕獲協議價值的功能,如Curve和Sushi,均可以質押協議的治理代幣獲得交易手續費分成,這部分質押的代幣理論上也可以計算到TVL中,DefiLlama將這些質押的代幣單獨列在了“Staking”中。在借貸協議中,Compound的TVL指的是“存貸差”,也就是總存款減去總借款,代表著協議中剩余的流動性,這一數據和總存款、總借款一樣值得被關注。Aave在此基礎上可以質押AAVE代幣和LP代幣獲得通脹獎勵,這部分質押的代幣同樣被單獨列在Staking中。而MakerDAO的情況則有所不同,因為用戶從Maker中借出的資金是協議發行的DAI,并不會影響存入Maker的資金,因此Maker的TVL直接代表總存款。無論是否算上Staking部分,單獨的DEX和借貸協議均未造成TVL的重復計算,而排除Staking部分的數據也就是協議的真實流動性。在少數DEX和借貸協議衍生品互相組合的情況下則會造成重復計算,如Aave采用Uniswap的某些LP代幣為抵押品、在DEX中提供Aave中aToken的流動性,則會在公鏈層面造成TVL的重復計算,但這類應用場景相對較少。容易造成TVL重復計算的項目

韓國Kolon集團將與幣安成立合資公司,與當局合作建立虛擬資產交易平臺:金色財經報道,韓國Kolon集團名譽會長李雄烈推動,與幣安成立合資公司,與韓國政府和金融當局合作,建立新的虛擬資產交易平臺。如果李氏會長推動的虛擬資產交易平臺獲準成立,韓國國內虛擬資產交易市場的認知可能會發生變化,預計它可以成為Upbit的競爭對手。(韓國經濟日報)[2023/2/28 12:33:34]

某些項目本身就建立在其它底層DeFi項目之上,因此在公鏈層面天然就容易造成TVL的重復計算。收益類

收益類項目中的用戶資金全部存放在其它底層協議中進行挖礦,因此,此前在統計公鏈TVL時全部進行了重復計算。收益類項目的代表是Yearn、ConvexFinance這類建立在Curve上的應用。如現在資金體量更大的ConvexFinance,因為該協議有大量的CRV代幣持倉并進行質押,因此可以幫助用戶在Curve挖礦時獲得更高的收益。CRV的持有者可以將CRV兌換為CVXCRV,質押后分享Convex的部分收益,也可以在二級市場上將CVXCRV兌換回CRV,但不能通過協議直接贖回,此舉也幫助Curve鎖定了更多CRV代幣。截至8月10日,ConvexFinance的TVL為44.7億美元,排名第6。

Indiegogo創始人加入星際安全系統開發公司 Nillion擔任首席商務官:10月29日消息,據外媒報道,Indiegogo創始人兼humbition普通合伙人Slava Rubin加入Web3互聯網基礎設施公司Nillion擔任首席商務官。Nillion正在開發基于線上存儲和數據處理算法的星際安全系統(IPSS),這是一種星際文件系統(IPFS)協議變體,該公司創始團隊還包括Uber創始工程師Conrad Whelan、Coinbase副總法律顧問Lindsay Cohen、以及Hedera Has和graph首席營銷官Andrew Massanto。(silicon)[2022/10/29 11:55:21]

央行營管部:北京市開立數字人民幣個人錢包超1200萬個:金色財經報道,央行營業管理部發布《北京市金融運行報告(2022)》,其中介紹,截至2021年底,全市開立數字人民幣個人錢包超1200萬個,對公錢包超130萬個,覆蓋食、住、行、游、購、娛、醫等冬奧全場景40余萬個,交易金額近百億元。(北京商報)[2022/7/9 2:02:01]

IanMacalinao在Solana上進行的一系列操作,主要也是圍繞去中心化交易所Saber建立了收益聚合器Sunny,曾經Solana中的TVL只有105億美元時,Saber和Sunny占據75億美元,足見重復計算的比例之高。流動性質押

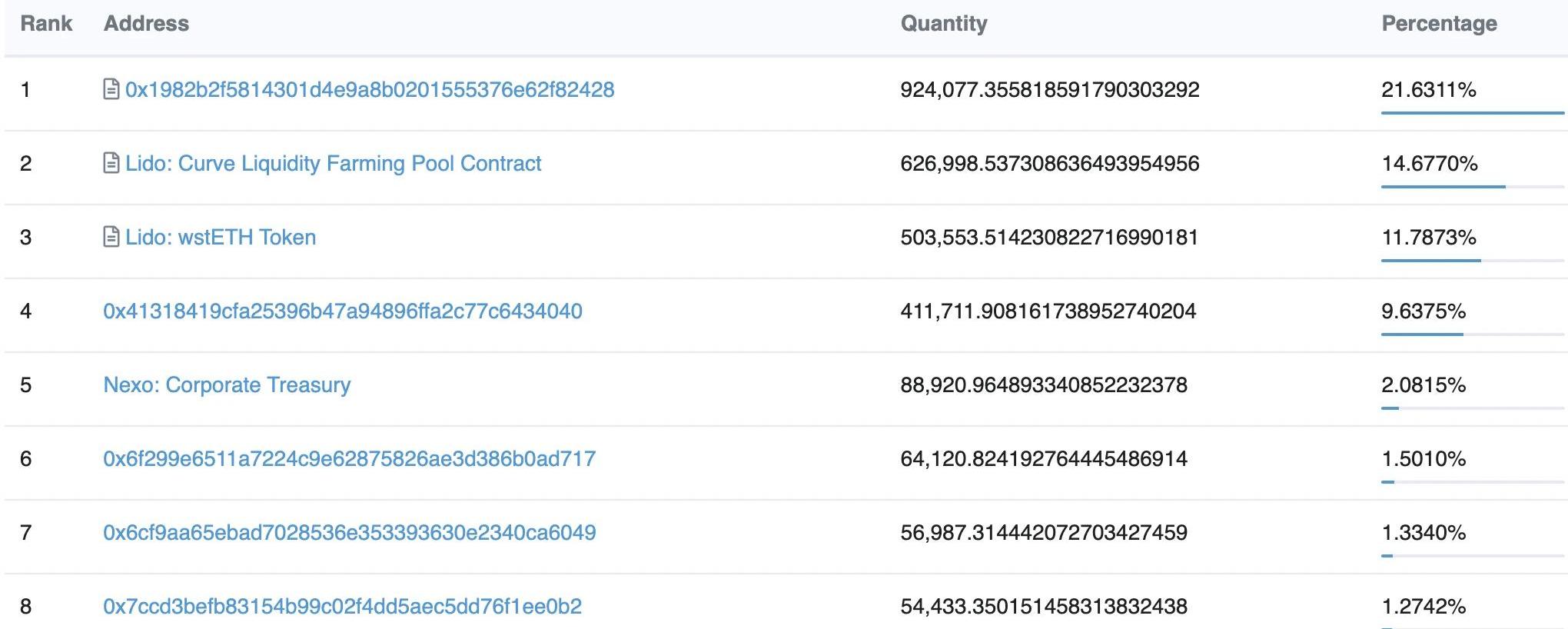

流動性質押協議是很容易導致TVL被重復計算的一類應用,由于它可以以衍生品的形式,幫助用戶在獲得PoS收益的同時賦予代幣流動性,這些衍生品也通常再次被存放在DEX或借貸協議中。以Lido為例,它的TVL一共77.5億美元,其中在以太坊上鎖定的ETH共計76.1億美元,發行的衍生品stETH也在各種DeFi項目中得到應用。從區塊鏈瀏覽器上可知,約有21.6%的stETH在Aave中作為抵押品,約有14.7%的stETH在CurveETH/stETH池中提供流動性,這兩者均已包含在Aave或Curve的TVL中。

美聯儲7月加息75個基點的概率為99.5%:6月22日消息,據CME“美聯儲觀察”:美聯儲到7月份加息25和50個基點的概率為0%,加息75個基點的概率為99.5%,加息100個基點的概率為0.5%。

到9月份累計加息25、50、75和100個基點的概率均為0%,累計加息125個基點的概率為56.7%,累計加息150個基點的概率為43.1%,累計加息175個基點的概率為0.2%。(金十)[2022/6/22 4:44:38]

目前,DefiLlama在計算公鏈的TVL時已不再計算流動性質押協議中的資金,如stETH只有存在其它鏈上協議中時才會被統計。但這樣可能也會造成統計的TVL偏低,部分stETH存在于中心化交易所或借貸機構中,并未被統計在公鏈的TVL中,但理論上也有對應的ETH質押在鏈上。服務類

某些協議為用戶提供服務,這些資金同樣存在于其它底層協議中,會造成公鏈TVL的重復計算,例如較有代表性的Instadapp。Instadapp是一個“中間件”層工具,可以有效幫助用戶在各種DeFi協議之間無縫連接。Instadapp針對Aave、Compound、Maker、Uniswap、Liquity的資產管理功能簡化了DeFi操作,有意成為DeFi前端,而它提出的DeFi智能層希望能夠成為DeFi的基礎設施層。它的閃電貸功能可以幫助用戶方便的完成加杠桿、降杠桿、切換債務頭寸等操作,針對Maker的金庫自動再融資還可以在ETH-AVault觸及清算線時自動將債務遷移到其它抵押率更低的Vault中,保障用戶借貸頭寸的安全。

Instadapp的TVL最高時約為135億美元,目前為26億美元,位于第10位。由于Instadapp管理的資金已經完全存放于其它協議中,在統計公鏈TVL時不再重復計算其TVL是合理的。小結

TVL數據容易被誤讀,但也并非一文不值,我們應該清楚的理解它在不同的使用場景中所代表的含義。在應用層面,TVL代表著項目的當前數據,可以用于橫向對比。在公鏈層面,此前存在著大量的重復計算,DefiLlama的本次改動讓鏈上的TVL數據大幅下降,隨著泡沫的“破滅”,更真實的數據也更有價值。

Tags:TVLDEFEFIDEFItvl幣圈Bearn Defi ProtocolDefi FactoryPyrrho DeFi

原文作者:紅軍大叔本文來自IBCL,Odaily星球日報經授權轉載發布。譯者按1、作者對Cosmos的理解側重在于消費鏈的個性化以及staking這一層面,對IBC的價值,以及基于此的互操作性闡.

1900/1/1 0:00:00「每周編輯精選」是Odaily星球日報的一檔“功能性”欄目。星球日報在每周覆蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在信息流和熱點新聞中,與你擦肩而過.

1900/1/1 0:00:00July.2022,VincyDataSource:FootprintAnalytics-NFTQ2Report報告PDF版本:https://footprint.cool/Jvz3在過去一年里.

1900/1/1 0:00:00音樂元宇宙賽道正在活躍開來,最新的故事是過去幾天VoiceStreet在BitCoke首發案例.

1900/1/1 0:00:00作為一度被視為「以太坊有力競爭者」的老牌公鏈項目,Cardano已在加密行業經歷了數輪牛熊,在市場中其實一直都稱得上是「房間里的大象」:即便最近絕大部分加密項目都因二級市場持續下行而受到沖擊.

1900/1/1 0:00:00本文將討論NFT-FI方向中圍繞NFT抵押借貸以及衍生品的一些有意思的細分賽道/協議,以及目前的瓶頸和未來可能的發展。NFTAMMNFTAMM的應用場景主要是分為藍籌NFT以及長尾NFT.

1900/1/1 0:00:00