BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+0.61%

ETH/HKD+0.61% LTC/HKD+1.73%

LTC/HKD+1.73% ADA/HKD-0.95%

ADA/HKD-0.95% SOL/HKD+3.04%

SOL/HKD+3.04% XRP/HKD-0.82%

XRP/HKD-0.82%

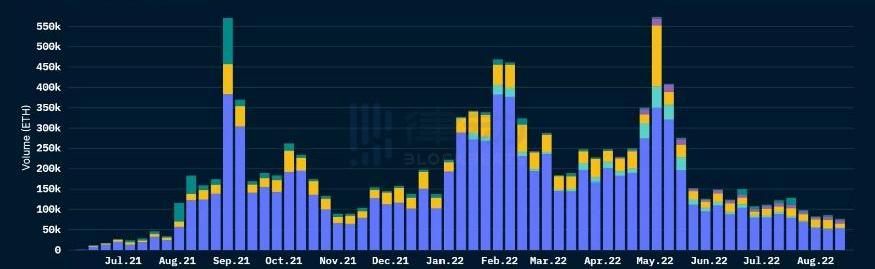

NFT周交易量創歷史新低近來NFT市場持續低迷,交易量連續下挫屢創新低,據報道,NFT周交易量達76,637枚ETH,創歷史新低,已連續13周低于15.3萬枚ETH。與此同時,交易量下跌也伴隨著NFT價格的下跌,BAYC的地板價從153.5ETH的歷史最高值下跌至不足70ETH,跌幅超過了54%。地板價的下跌觸發了NFT抵押借貸平臺BendDAO的清算拍賣機制,8月18日BAYC首次在BendDAO上被清算拍賣,隨后幾日的地板價持續下跌觸發了更多的BAYC開始被清算。同時大量原本在BendDAO為ETH借貸池提供流動性的資金也迅速撤離,短短四日,ETH借貸池中ETH的余額便從16,000多枚跌至最低僅剩0.58枚,幾乎被提空。NFT借貸龍頭BendDAO深陷流動性危機,一直在NFT市場獨占鰲頭的BAYC被清算,「NFT市場將要開啟死亡螺旋」、「NFT的次貸危機要來了」等言論甚囂塵上,一時之間恐慌迅速蔓延。BendDAO這次流動性危機是如何發生的?

此前律動BlockBeats曾在《用1個BAYC領2個空投?詳解「NFT銀行」BendDAO》一文中對BendDAO業務邏輯、Token經濟模型、特色及優勢、潛在問題等內容做過具體詳解,本節只對與這次事件有關的核心業務做介紹。BendDAO是什么?

BendDAO持有的MAYC與Doodles抵押品數量創記錄,價值超4萬枚ETH:1月23日消息,據 Dune Analytics 數據顯示,NFT 抵押借貸協議 BendDAO 當前持有的 MAYC 和 Doodles 數量均創歷史新高,BendDAO 當前 NFT 抵押品總價值約為 4.04 萬枚 ETH(約合 6500 萬美元),其中包括 423 個 MAYC(占總發行量的 2.17%,約合 1000 萬美元)、94 個 Doodles(占總發行量的 0.94%,約合 119 萬美元)、以及 267 個 Azuki(約合 670 萬美元)。[2023/1/24 11:27:35]

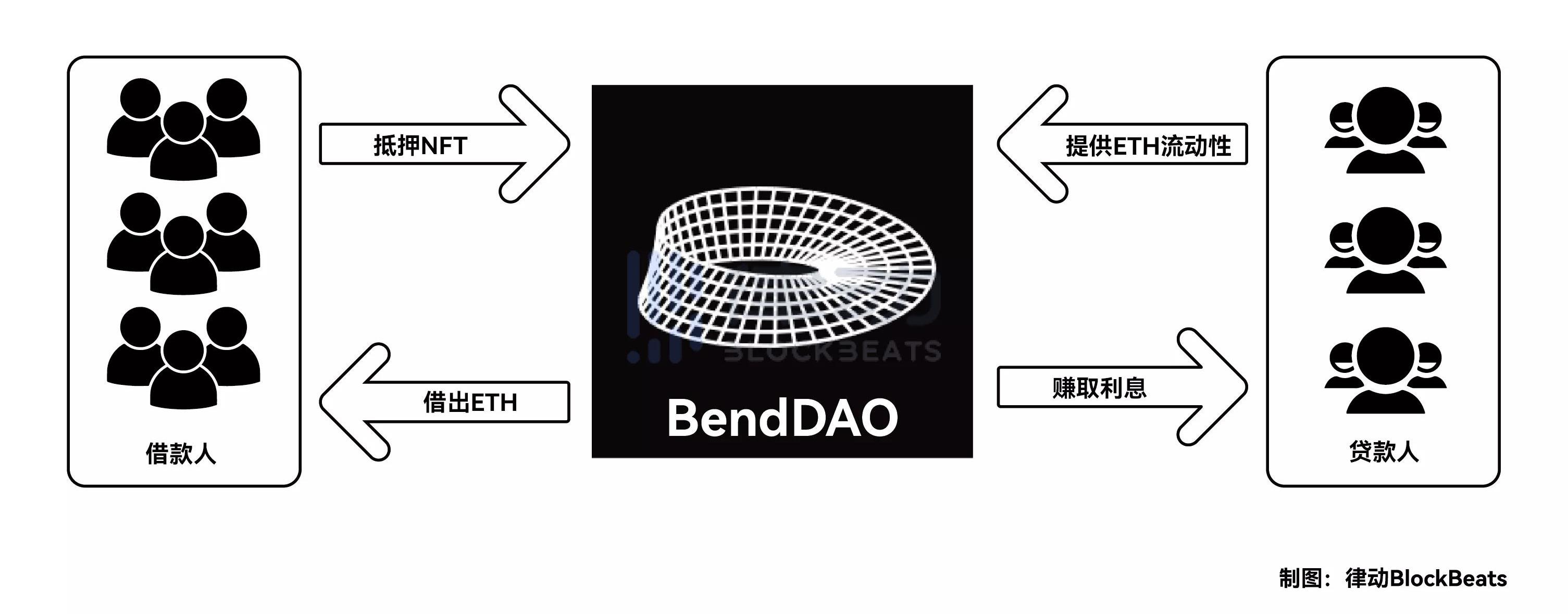

BendDAO的抵押借貸業務BendDAO是第一個基于去中心化點對池的NFT流動性協議,抵押借貸是BendDAO的核心業務。通過BendDAO,貸款人可以向借貸池提供ETH流動性以賺取利息,借款人可以將NFT作為抵押品即時在借貸池借入ETH。BendDAO的清算拍賣機制是如何運行的?

Tether與初創公司Notabene達成合作:金色財經報道,Tether宣布已經開始與數字初創公司Notabene進行試驗性合作,以更加符合全球加密貨幣法規。該規則要求金融機構為相關交易的發送者和接受者交換KYC信息。據Tether首席合規官Leonardo Real稱,與Notabene的合作是為了幫助Tether提高其全球監管合規性和透明度,以及改善其產品。(coindesk)[2021/10/26 20:58:40]

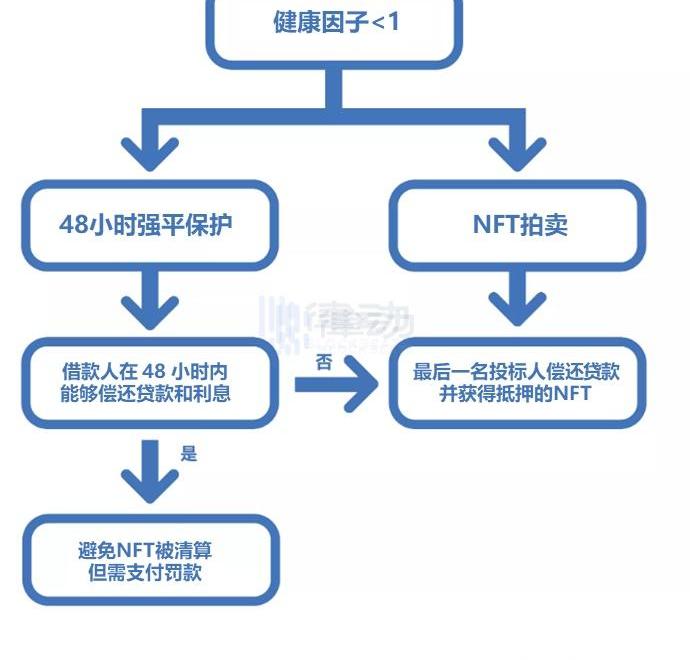

BendDAO的清算、贖回、拍賣流程Bend協議使用「健康因子」來對當前的借貸情況進行評估,「健康因子」是對抵押的NFT相對于借出的ETH及其基礎價值的安全性的數字表示,數值越高則資金狀態就越安全,可以抵御清算風險。它的計算公式為:健康因子=(地板價*清算閾值)/有利息的債務當抵押的NFT資產地板價下跌,導致其對應貸款的健康因子低于1,任何人都可以觸發NFT拍賣的清算,48小時強平保護和NFT抵押品的拍賣將同時啟動。同時,Bend協議使用來自OpenSea和LooksRare的NFT地板價作為NFT抵押品的喂價數據,同時會計算地板價的時間加權平均價格(TimeWeightedAveragePrice,TWAP)來避免NFT市場上NFT價格短期內劇烈波動帶來的影響,以此來保證地板價的準確。BAYC是如何觸發BendDAO的清算拍賣的?

DeFi項目Benqi Finance募資600萬美元:DeFi項目Benqi Finance戰略融資600萬美元,投資方有Arrington XRP Capital、Dragonfly Capital、Ascensive Assets、Mechanism Capital等。(beincrypto)[2021/4/15 20:23:01]

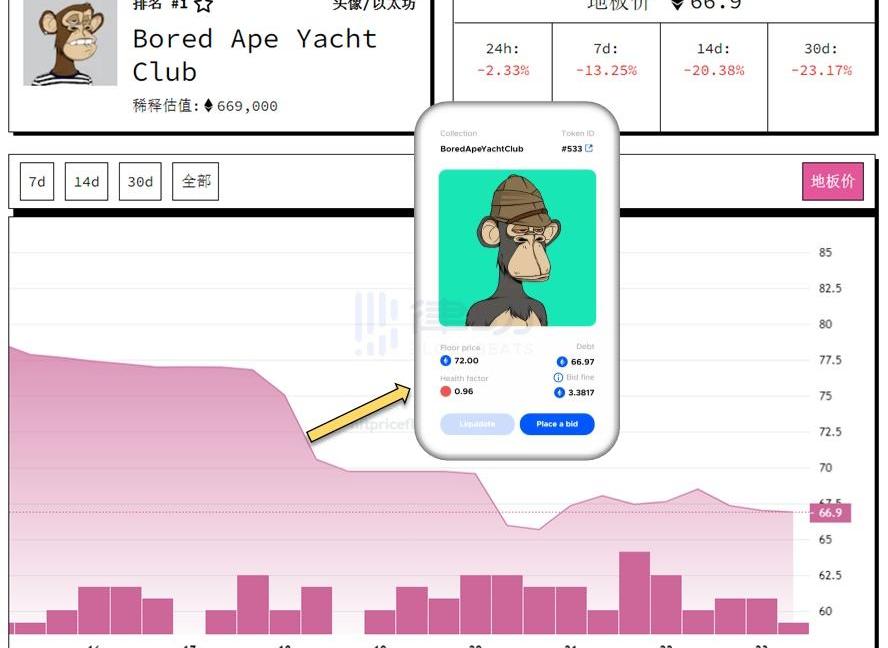

BAYC的地板價下跌造成BAYC#533成為BendDAO上首次被清算拍賣的BAYC8月18日,BAYC的地板價下跌至72ETH左右,而此前曾在BendDAO上抵押借貸的BAYC#533的有利息債務為66.97ETH。此時計算這筆借貸的健康因子為(72*90%)/66.97=0.97,小于1,這觸發了BendDAO的清算拍賣機制,BAYC#533成為BendDAO上首次被清算拍賣的BAYC。據報道,當時BendDAO平臺還有20枚BAYC健康因子小于1.1,累計40枚BAYC健康因子小于或等于1.1。根據BendDAO平臺的清算拍賣機制,當健康因子小于1時將啟動NFT清算拍賣,也就是說這些BAYC都處于即將被清算拍賣的邊緣。BendDAO的借貸池是如何被清空的?

SushiSwap周報:借貸解決方案BentoBox已上線:據 SushiSwap 中文周報顯示,本周 SushiSwap 主要動態如下:

1. SushiSwap 馬上要遷移到 Solana 上的消息并不準確,提案僅僅是說在 Solana 上開發一個 SushiSwap(名字也會改成提案中的 BONSAI),但不涉及 DEX 的跨鏈遷移。

2.進階版借貸解決方案 BentoBox 已經上線,并已在以太坊、BSC、Fantom、HECO 和 Matic 等多個公鏈和測試網上部署。

3.啟用新域名 sushi.com。[2021/2/28 18:01:06]

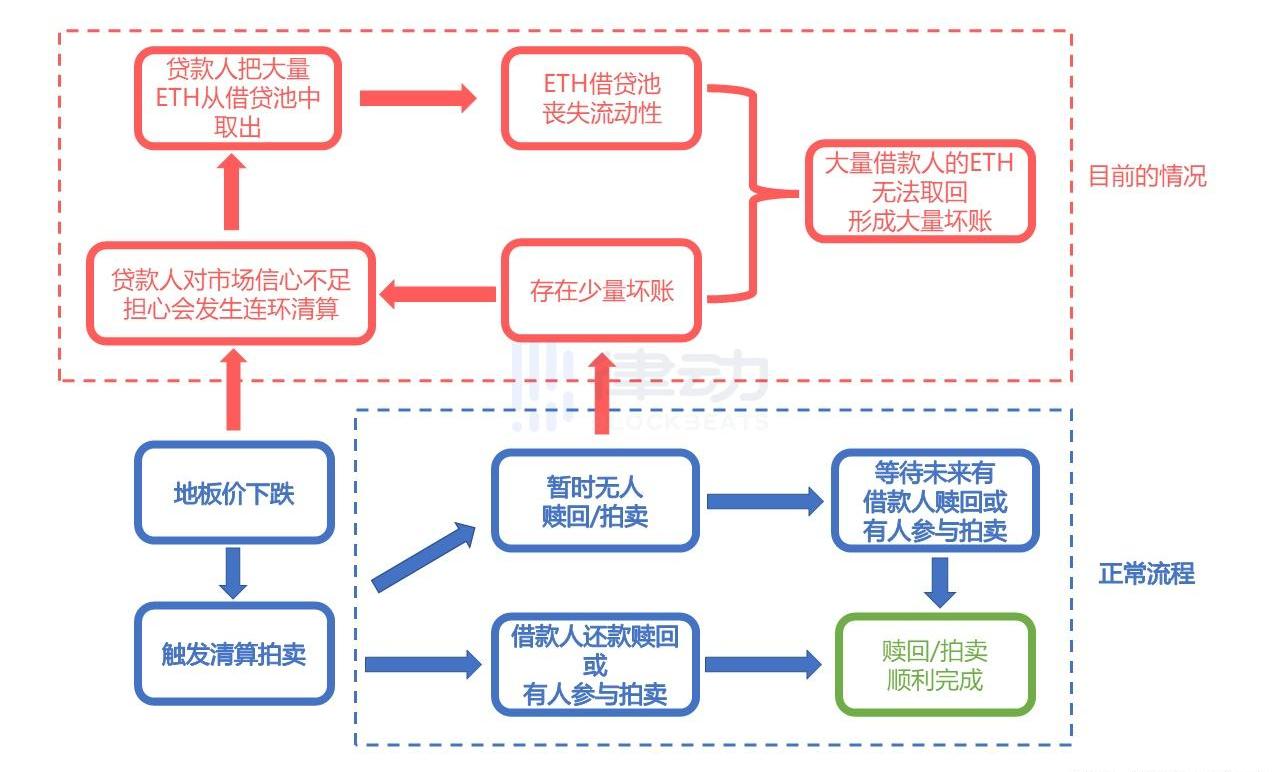

BendDAO形成大量壞賬的過程按照Bend協議設想的正常情況下,觸發清算拍賣后只有兩種「樂觀」的流程:1.理想情況下的流程:借款人在48小時情況下償還貸款、利息并補交罰款,然后贖回其NFT;借款人未還款贖回,最終由拍賣中出價最高的投標人來償還債務并獲得這個NFT。2.不理想情況下的流程:由于短期價格劇烈波動,短期內借款人未還款贖回且無人參加拍賣,則只需等待,要么等待未來借款人會還款贖回,要么等待未來市場價格回升后,有清算人參與拍賣。

CoinBene CMO:數字貨幣在全球范圍內已有10個國家的使用率超過10%:在今日舉行的掌柜調查署上,CoinBene滿幣CMO方魚表示,Coinmap數據顯示,目前全球已經有15355個商家接受比特幣。其中,土耳其、阿根廷等經濟不穩定的國家,其商家接受度較高;其次為北美、歐盟等較為發達國際和地區。目前,數字貨幣的使用已經覆蓋至購物消費、工資支付、交通出行等各類場景,全球范圍內已有10個國家的使用率超過10%。中國央行數字貨幣也是呼之欲出,加拿大、巴西等對央行數字貨幣持支持態度的國家也都在研發中,在可預見的未來,數字貨幣正在成為主流。在政策監管方面,全球通證監管的重點反洗錢和反恐融。日本和韓國的監管態度較明確且嚴格,日本不僅有金融安全局負責監管,也設有行業自律組織。美國、新加坡等地區的監管政策也有利于合規交易所發展。我們最近也是拿到美國MSB和新加坡的審批。而2020重點的拓展會在印度、土耳其和南非。更多詳情見原文鏈接。[2020/3/27]

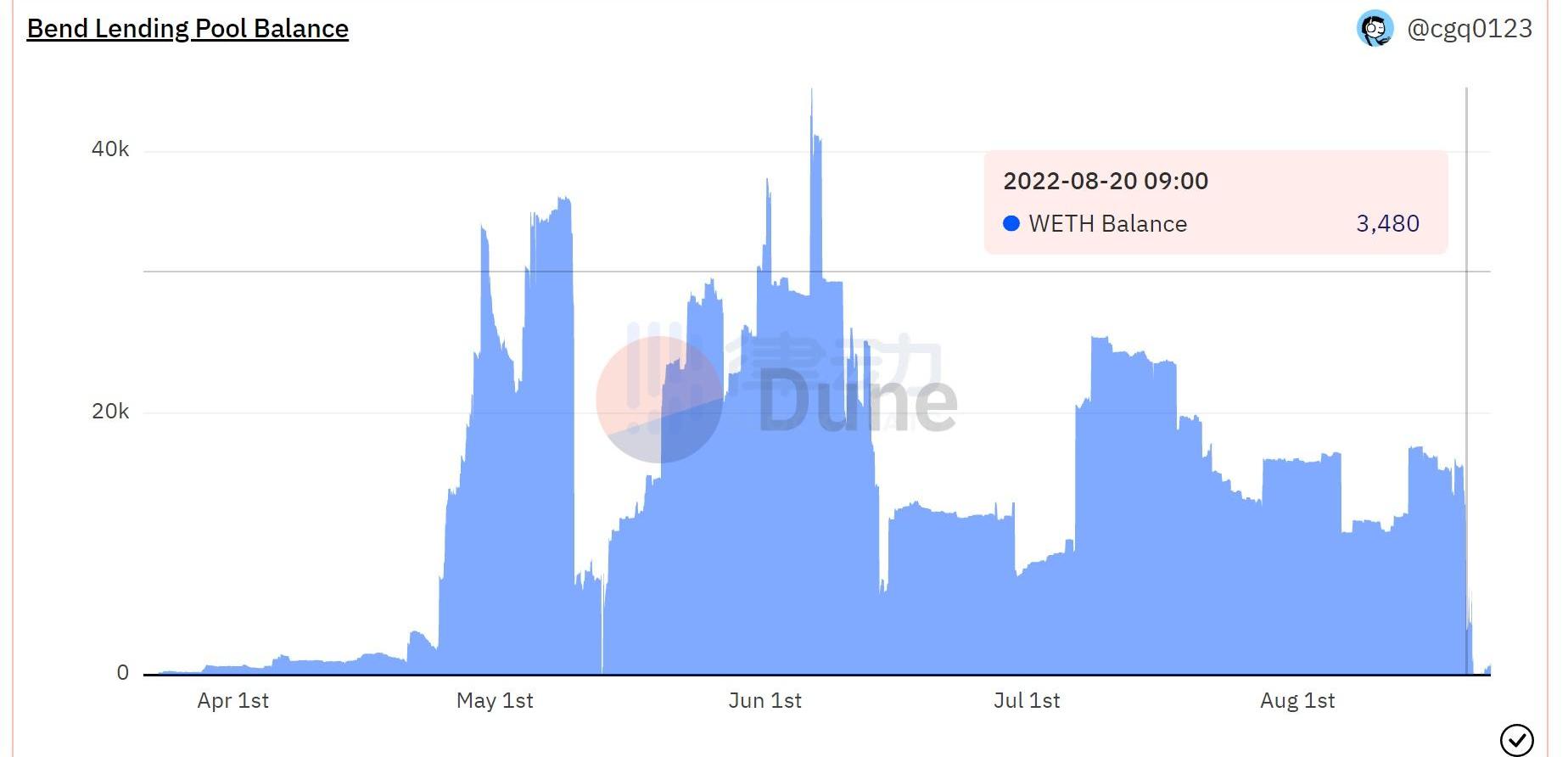

BendDAO的借貸池余額而目前的情況是:由于NFT市場遇冷,NFT的地板價持續下跌,這造成了后續可能會出現更多的NFT出發清算拍賣流程,對市場信心不足或恐慌的貸款人選擇將大量ETH流動性撤出BendDAO的借貸池,根據Dune數據,短短四日,ETH借貸池中16,000多萬枚ETH幾乎被提空,擠兌最嚴重時,池子中只有0.58枚ETH。

BAYC#533的債務比其地板價還要高,它的清算拍賣至今無人出價與此同時,很多NFT的地板價已經快速跌穿其債務價格,受到拍賣規則的限制,大部分處于清算拍賣的NFT要么無法出價要么無利可圖,失去套利動力的清算人選擇持幣觀望,這導致了大量NFT沒有人參與拍賣,進一步加劇了這次流動性擠兌。事故的原因分析

某種程度上,這次流動性危機是一場由NFT市場、BendDAO共同造成的「天災人禍」。首先,整個NFT市場大環境不好是一個重要原因。NFT市場遇冷,交易量和價格持續下跌,這讓大量在之前以極高地板價實現大額借貸的NFT幾乎同時觸及了清算價格線,同時NFT投資者對后市信心不足,貸款人大量退出借貸池流動性造成擠兌。

BendDAO的清算機制里表現出了對藍籌NFT的樂觀其次,BendDAO對于市場過于樂觀,多個機制未考慮極端行情,在擠兌剛有苗頭的時候未能及時阻止/減少壞賬堆積。清算拍賣機制的問題

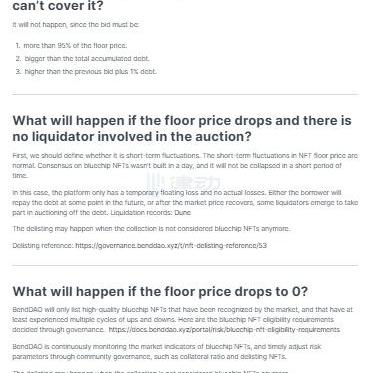

整個的清算拍賣機制的問題是由出價限制未考慮極端情況、健康因子預警不足、拍賣清算時間過長等多方面因素造成的。拍賣的出價限制未考慮極端情況根據BendDAO官方文檔中的清算常見問題中的說明,對清算拍賣中的NFT出價有三個條件:1.必須高于95%的地板價2.必須高于總積累的債務額3.必須高于前一個拍賣出價超過1%債務額而這個拍賣機制在目前的極端情況下出了大問題,地板價快速跌穿債務額,如前文所講,無法出價或是無利可圖造成了大量的NFT沒有人參與拍賣。健康因子預警不足和拍賣清算時間過長前文中,以原有的90%的清算閾值去計算以100E地板價質押借貸的BAYC的情況,從觸發清算的44E的地板價至跌穿40E的債務額只有4E的差額。當在這48小時的清算拍賣期間,如果出現了地板價<債務額+罰款這種情況,那借款人極有可能失去償還動機。這會導致整個NFT市場發生死亡螺旋/級聯清算嗎?

短期來看,不會引發死亡螺旋

在DeFi中,往往是由利空消息引起了以比特幣、以太坊等主流數字資產價格下跌,導致一部分DeFi生態中抵押資產資不抵債被清算。而清算拋售過程,引發主流數字資產進一步下跌,這也令更多資產因資不抵債被清算,如此往復導致數字資產價格進入了「死亡螺旋」。而NFT市場與DeFi市場有較大不同。

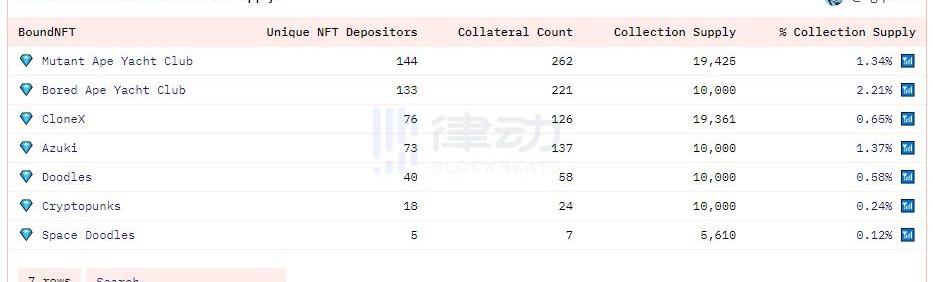

參與BendDAO借貸的NFT在其對應的NFT系列中都是占比極小首先,目前這次事件中BendDAO壞賬的損失是由那些無法取出借貸池中的ETH流動性的貸方承擔,而這部分參與借貸的體量相較于涉及的NFT集合和整個NFT市場都是相對較小的。其次,目前正在拍賣清算的NFT并不是掛單到OpenSea等NFT交易平臺出售,也就是說,它不會拉低二級市場的地板價,進而重新喂價給BendDAO的預言機,造成平臺內部的抵押的NFT被進一步清算。長期來看,可能會對后市造成影響

由于目前有大量的藍籌NFT在BendDAO處于清算拍賣的狀態,同時NFT市場處于寒冬,可能并沒有足夠的資金和流動性來吸收所有的清算。如果一直無人贖回或拍賣,長期來看BendDAO可能會形成一個類似于OpenSea等NFT交易平臺的掛單墻,降低了其他NFT交易平臺的流動性,可能會造成地板價的進一步下跌。結語

BendDAO正式上線于今年4月,時值NFT的牛市,在后來穩坐NFT借貸市場的頭把交椅。而出生于牛市的它對于NFT市場過于樂觀,未能居安思危,對于極端行情考慮不足,這是造成了這次流動性危機的重要原因。

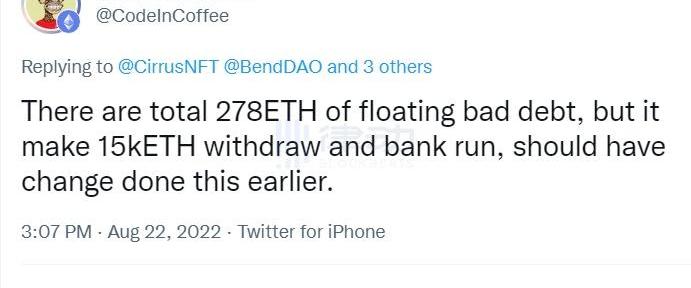

BendDAO創始人表示開始僅有278ETH的壞賬,但這造成了后續的擠兌「信心比黃金更重要。」NFT市場表現差造成地板價下跌,導致了NFT交易者的信心不足;危機伊始的少量壞賬問題未能及時解決,造成了后來借貸池流動性提供者的恐慌踩踏。這是此次事件的客觀原因。好在事故發生后,BendDAO官方的應對還算是相對及時,快速發起了BIP#9提案,將會對清算閾值、拍賣周期、投標限制、基礎利率等做出調整,同時對UI界面中可能引發誤會和恐慌的顯示頁面做出改進。如果這件危機處理得當的話,對于BendDAO可能是一個「正向黑天鵝」事件。「NFT的清算危機」是我們從未遇到過的,這不僅僅是對BendDAO的考驗,也是對BAYC等藍籌們的共識的考驗,更是對整個NFT市場的考驗。

Tags:NFTBENBENDENDMOONCAT Vault (NFTX)BENJA價格bend幣圈lend幣交易行情

本文來自MessariGovernor團隊兩名分析師Raho和Tnorm對OP治理激進的觀察,OP采用的是委托投票治理模式,本文對于了解委托投票及其中存在的漏洞具有一定的參考意義.

1900/1/1 0:00:00Aptos在過去三年中由全球350多名開發人員共同開發,并以可伸縮性、安全性、可靠性和可升級性作為關鍵設計原則.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -印度執法局凍結了Vauld價值約4600萬美元的法幣和加密貨幣資產。-該機構正在一起洗錢案中調查這家加密借貸平臺及其一名客戶.

1900/1/1 0:00:00盡管NFT已經產生巨大的金額流動,并且承諾NFT將對所有權產生革命性的影響,現實仍有很多不盡如人意的地方。與Web3的精神背道而馳,今天的NFT向其代幣持有者傳遞的底層藝術品的所有權完全為零.

1900/1/1 0:00:00本文 來自 Circle 創始人 JeremyAllaire推特Odaily星球日報譯者|Teabag昨日,美國財政部要求制裁與 Tornado Cash有關的 ETH 地址.

1900/1/1 0:00:002022上半年Web3安全態勢綜述2022年上半年,Web3領域共監測到主要安全事件約79起,因各類攻擊造成的損失達到了19億1287萬美元.

1900/1/1 0:00:00