BTC/HKD+0.38%

BTC/HKD+0.38% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD+0.81%

ADA/HKD+0.81% SOL/HKD+1.42%

SOL/HKD+1.42% XRP/HKD+0.61%

XRP/HKD+0.61%我們回顧了2022年第三季度的重大新聞,以及未來的重要事件。看點速覽

比特幣在全球金融市場十分嚴峻的時期取得了不錯的收益。本季度開始時,投資者因為第二季度的動蕩事件保持著高度警惕,但加密市場沒有暴露出新的系統性風險。宏觀經濟因素對金融市場造成了壓力,利率上升和持續的通脹仍是主要擔憂。雖然一個更有利的宏觀背景有助于比特幣上升,但對主權國家和中央銀行的信任度下降也可能成為一種利好因素。根據白宮行政命令的要求,大量監管機構發布了報告,監管法規成為了熱門話題。更高的監管透明度可能需要立法,其中穩定幣和數字商品的法案是最值得關注的。礦工比特幣余額在8月份停止凈減少,但低價和不斷上升的哈希率意味著它們還沒有走出困境。Taro的第一個版本已經發布,這讓我們看到了比特幣和閃電網絡上的穩定幣等新資產。表現回顧

比特幣在金融市場上勉強獲得了收益

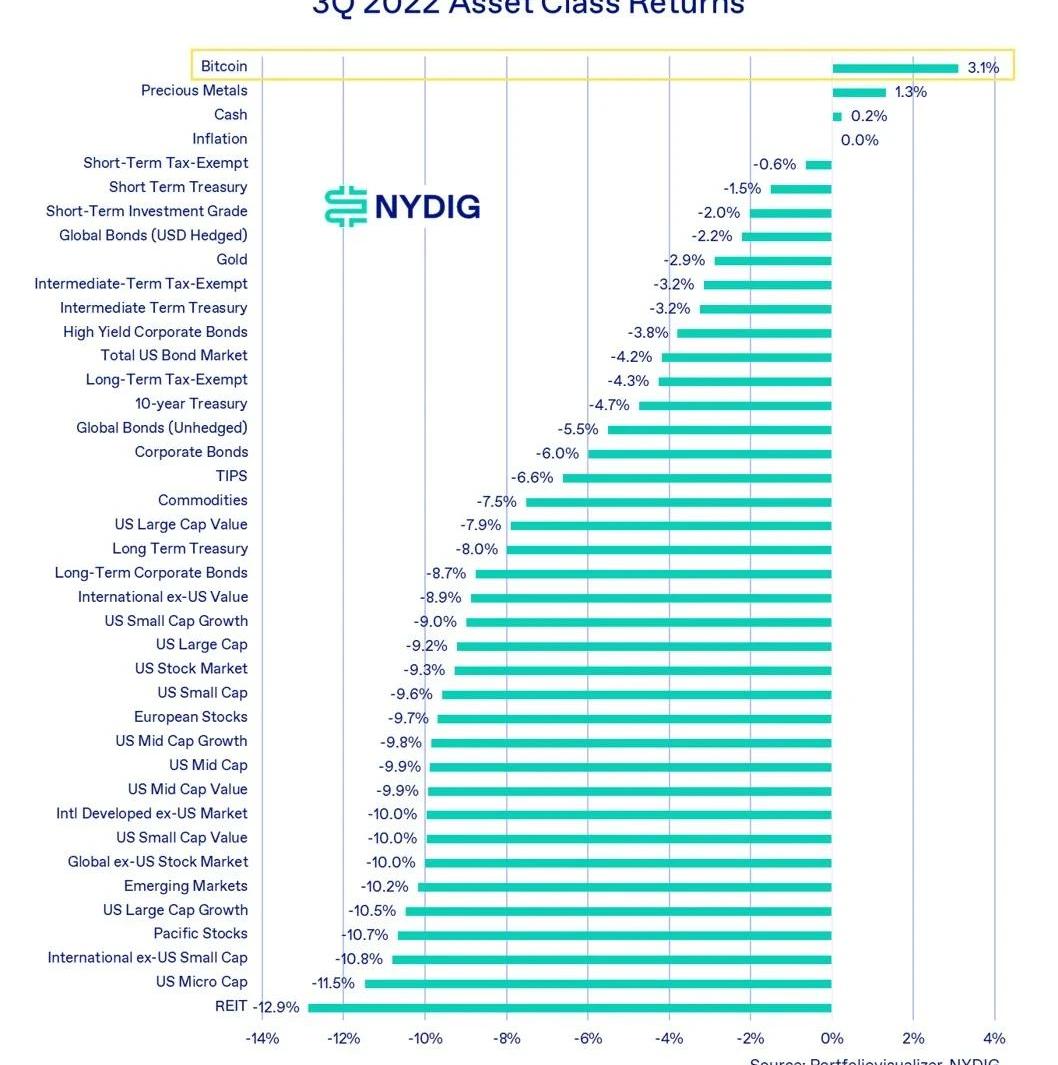

第三季度對整個金融領域的幾乎所有資產來說都是艱難的。股票、債券、大宗商品和黃金在本季度均下跌,部分資產類別下跌比例達到兩位數。除比特幣外,本季度只有貴金屬和現金表現良好。在這種背景下,比特幣在本季度的漲勢驚人,特別是考慮到股市的關聯性較高的情況下。隨著世界各國努力對COVID-19作出的財政和貨幣政策的應對——主要是高于預期的通貨膨脹,市場的惡魔仍然是宏觀經濟背景。在美國,貨幣政策對通脹的應對措施有兩個方面:提高利率;美聯儲縮表。資本成本的上升和隨之而來的流動性流失給資產價格帶來了巨大的阻力。

NYDIG與Southland信用合作社合作提供比特幣服務:金色財經報道,Southland信用合作社將使用 NYDIG 的托管平臺和基礎設施,使其客戶能夠購買、出售和持有比特幣,但用戶不能將比特幣從一個錢包轉移到另一個錢包,用戶需要出售他們的比特幣并取出法定資金才能退出平臺。

據新聞稿稱,Southland Credit Union目前是一家價值十億美元的機構,也是南加州第二家允許其客戶通過其移動銀行應用程序購買比特幣的信用合作社。(bitcoinmagazine)[2022/7/19 2:23:46]

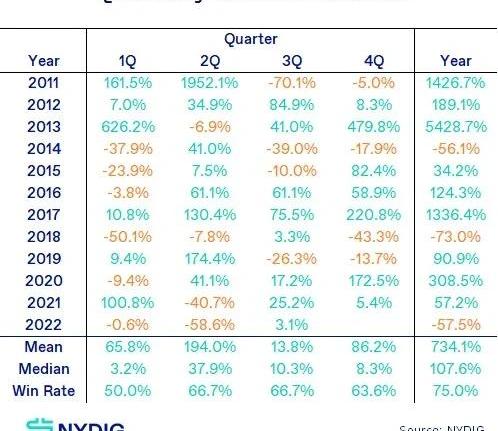

2022Q3各類資產回報率比特幣歷史季度表現

在Q2動蕩的市場事件之后,比特幣在本季度開始時也很不樂觀。加密市場腥風血雨的開始是Terra(LUNA)和TerraUSD(UST)的突然暴雷,然后是中心化機構的風險管理不佳而導致的一系列公司破產。在第三季度開始時,這種情況仍然懸而未決。從歷史上看,第三季度的表現通常喜憂參半,因為與股票市場不同,比特幣通常在夏季月份表現不佳。雖然過去無法預測未來,但我們確實注意到第四季度的表現歷來強勁。

2022Q3季度重要事件

美國萬通人壽保險公司與NYDIG合作 為其機構客戶提供比特幣敞口:美國萬通人壽保險公司(MassMutual)通過與紐約數字投資集團(NYDIG)的進一步合作,加大了對比特幣的投入,雙方的目標是讓這家保險巨頭的機構客戶獲得BTC敞口。根據8月11日的公告,MassMutual已經與NYDIG達成了一項“配售代理協議”。通過其經紀自營商MML投資者服務(MMLIS),MassMutual將為合格客戶提供比特幣基金敞口,針對比特幣提供“另一種有效的投資方式”。

值得一提的是,這并不是兩家公司的第一次合作。去年12月,MassMutual通過NYDIG為其普通保險帳戶購買了價值1億美元的比特幣,并收購了NYDIG價值500萬美元的股份。MassMutual成立于1851年,是一家擁有500萬客戶的美國共同人壽保險公司,管理著超過2350億美元的保險賬戶。(Crypto Potato)[2021/8/11 1:49:09]

暴雷陰影揮之不去

毫無疑問,Q2季度的最大事件是DeFi協議的暴雷造成的金融大崩盤,以及收到連鎖反應的交易所、貸方和場外交易柜臺等CeFi參與者。Q3的大部分時間都致力于走出Q2事件的陰影,同時密切關注新的系統性風險。現在回想起來,Q3的事件是在處理Q2事件帶來的許多遺留問題,例如破產申請和資產出售,而不是任何新問題的解決。宏觀經濟因素影響

宏觀經濟環境及其對市場的影響仍然是投資者最關心的問題。7月份,我們獲得了美國第一季度GDP增長數據,該數據連續第二個季度出現收縮。GDP連續兩個季度下滑是經濟衰退的普遍定義,但白宮和美國財政部甚至在數據公布之前就采取了攻勢,以推翻這種觀念。經濟周期測定機構美國國家經濟研究局(NBER)尚未就此事發表意見,但如果要確認經濟衰退,可能需要數月時間。然而,鑒于當前的市場狀況,這種區別對投資者來說意義不大。通貨膨脹和利率尚未從國家意識中消失。今年夏天,當8月10日的7月CPI讀數顯著低于預期時,投資者得到了一些緩解。市場對數據點反應良好,大幅反彈并下調聯邦基金利率預期。然而,這種興奮是短暫的,9月13日的8月CPI讀數比預期的要高。9月16日的FOMC會議再次將聯邦基金利率上調75個基點,證實了美聯儲繼續通過提高利率來對抗通脹的決心。投資者繼續關注的最后一個宏觀項目是美元(USD)的強勢。DXY指數——美元兌一籃子貨幣的價值——今年大漲,年初至今上漲了17.2%。隨后,英鎊(GBP)尤其令人擔憂,兌美元匯率下跌22.6%,并創下盤中新低。美國激進的利率政策似乎對其他貨幣和經濟體產生了連鎖反應。美元走強可能對比特幣的需求產生有害影響,但美元走強本身可能是一個更大因素的征兆,即實際利率上升。明確監管即將到來

Robinhood Crypto將向NYDFS支付1500萬美元罰款:金色財經報道,根據上周提交給美國證券交易委員會的文件腳注,Robinhood已撥出1500萬美元來解決與紐約州金融服務部 (NYDFS) 的法律糾紛。文件幾乎沒有提供有關指控性質的細節。僅表示NYDFS的行動與Robinhood的加密部門Robinhood Crypto有關,并且“主要關注反洗錢和網絡安全相關問題”。此前6月30日消息,Robinhood因監管失誤被美國金融業監管局(FINRA)責令罰款約7000萬美元。[2021/7/8 0:35:03]

本季度,白宮根據3月9日關于確保負責任地發展數字資產的行政命令要求發布9份報告。通過這些報告,白宮宣布了其“有史以來第一個負責任地開發數字資產的綜合框架”。盡管框架中概述的大部分內容與當前機構和監管機構的活動重復,但白宮確實在持續推動美國發行的中央銀行數字貨幣(CBDC)。我們讀到的任何內容都沒有表明白宮對數字資產行業持反對態度,因此這應該被視為對該行業的支持。白宮科技政策辦公室確實對工作量證明(PoW)采礦對環境的影響發表了一些尖銳的評論,但承認PoW采礦僅占全球溫室氣體排放量的一小部分,僅0.2%-0.3%。對于那些希望對數字資產進行全方位監管的人來說,白宮的框架可能在關鍵主題上存在不足。這種等級的監管必須來自立法者,要么通過眾議院金融服務委員會正在考慮的穩定幣法案,要么通過參議院農業委員會的數字資產商品法案。礦工停止網絡銷售

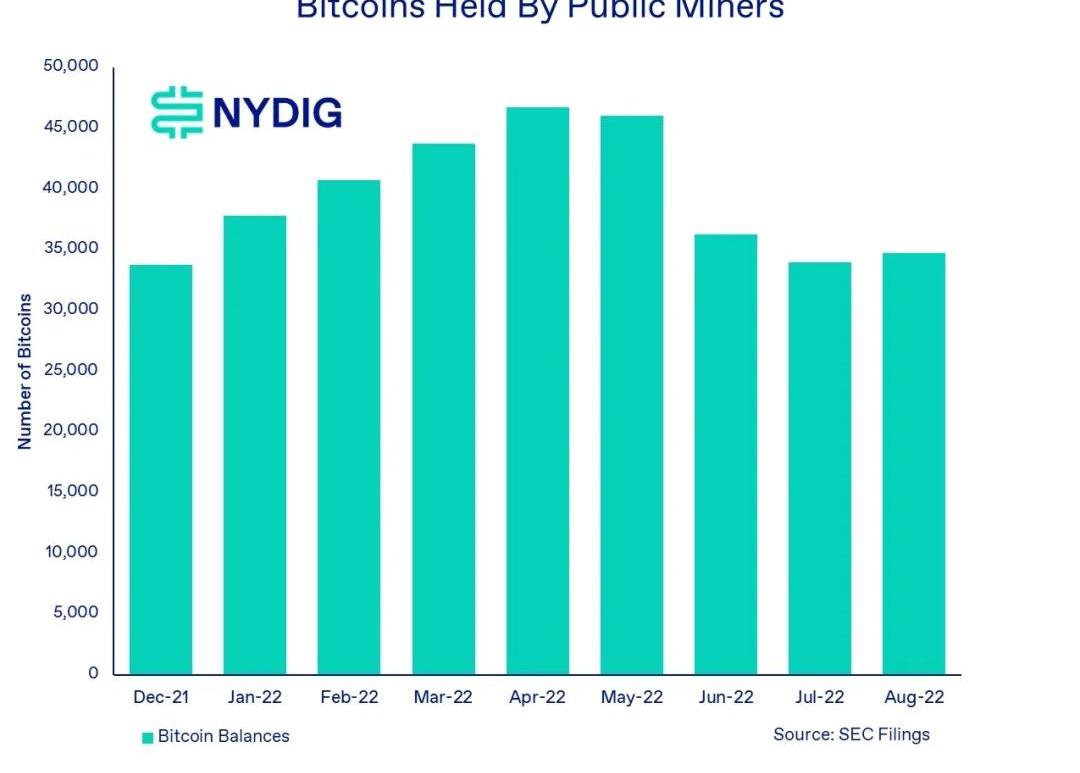

根據截至8月份的文件,公共礦工已經停止了5月份市場調整期間開始的比特幣余額凈減少。8月的數據反映礦工總余額略有上升,表明他們持有自己開采的部分比特幣。這與5月、6月和7月的活動形成鮮明對比,在此期間,公共礦工正在減少大量比特幣余額以支撐資產負債表。隨著礦工回到輕微的凈增持模式,盡管稱其為一種趨勢還為時過早,短期的懸念有可能從市場上消除。但需要注意的是,他們還沒有走出困境。礦工們仍然在出售他們開采的大部分比特幣,礦工的比特幣月銷售額在6月達到峰值,估計為3.41億美元,但在8月降至9760萬美元。

比特幣公司NYDIG宣布收購Arctos Capital:Stone Ridge資產管理公司旗下的比特幣公司NYDIG宣布收購商業貸方Arctos Capital公司,收購金額尚未披露。Arctos Capital執行合伙人Trevor Smyth在一份聲明中說:“我們很高興能加入NYDIG,將繼續構建融資解決方案和其他服務,以支持NYDIG北美比特幣挖礦業務的發展。”(CoinDesk)[2021/4/22 20:48:29]

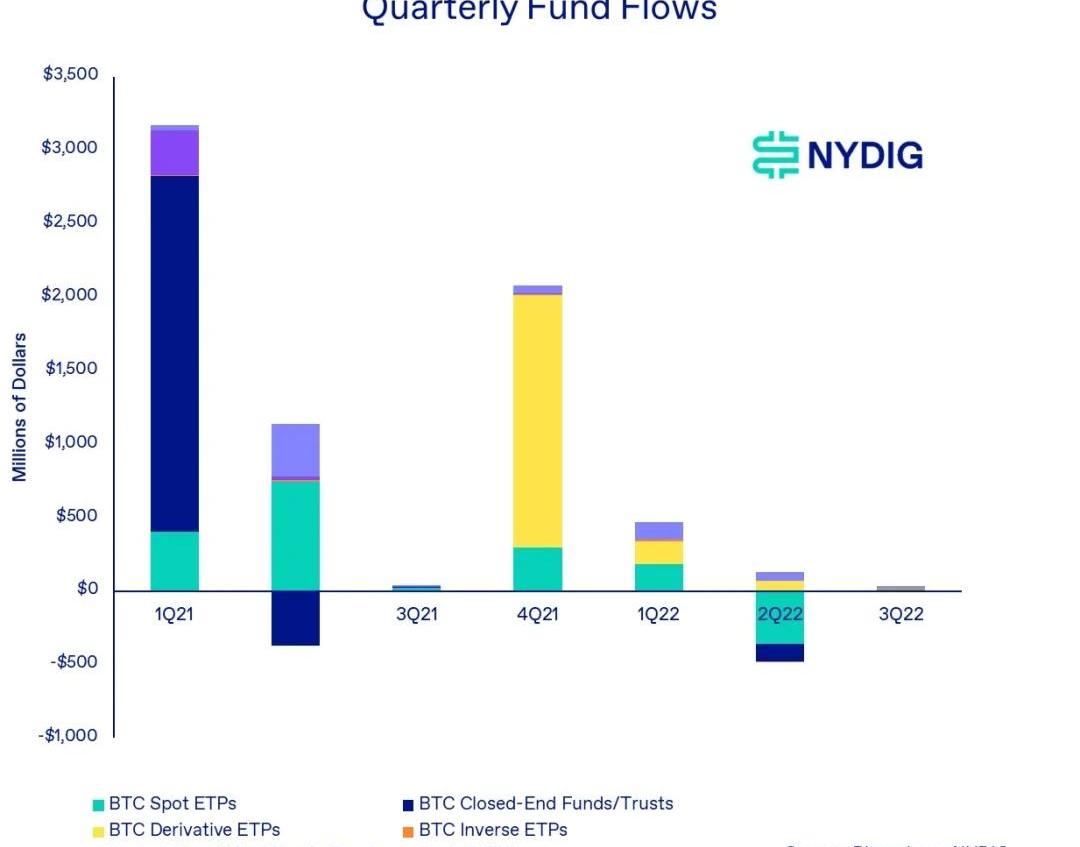

本季度資金流向穩定

交易所、信托和封閉式基金在本季度的資金流入與流出基本平衡。與上一季度的凈流出相比,這代表了一種穩定,但與21年第四季度推出ProShares比特幣策略ETF(BITO)的大量資金流入相比仍有很大差距。

展望22Q4及未來

比特幣構建低位

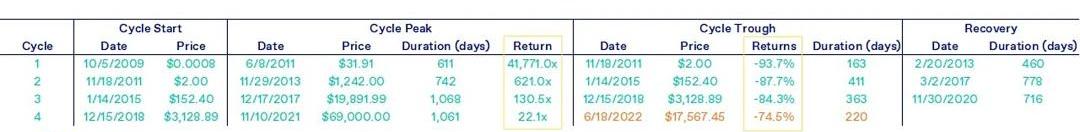

我們在6月中旬市場紊亂時看到的1.75萬美元的盤中低點可能會成為這個周期的低點。6月份的價格比2021年11月的盤中高點6.9萬美元下跌了74.5%。我們這么說有兩個原因。首先,三季度傳統市場的持續動蕩并未對比特幣價格造成下行壓力。事實上,比特幣在本季度略有上漲。鑒于宏觀新聞持續看跌,這種價格反應可能表明加密市場中過度的賣出力量已經被榨干。第二個原因是,這個比特幣周期雖然在驅動因素上與之前的周期不同,但并沒有本質區別。提醒一下,比特幣經歷了四個主要的價格周期,每個周期的特點都是拋物線價格上漲,然后急劇下跌。有了這種理解,比特幣在這個周期中的價格軌跡非常相似。一個區別是波谷到波峰的回報幅度較小,而我們現在所處的波峰到波谷的幅度越來越小。我們認為這表明該資產類別日益成熟。

聲音 | 分析師:NYDIG新基金的通過將使比特幣ETF明年獲批的概率提高50%:加密貨幣分析師LightCrypto發推稱,NYDIG新基金的獲批將為比特幣ETF鋪平道路,預計在2020年(ETF)獲得批準的幾率為50%。[2019/12/9]

下圖是比特幣與前幾個周期相比當前回撤的持續時間和嚴重程度的圖表。雖然不能保證未來的表現,但我們確實發現比較是有用的指南。這個循環可能不會完全重復,但加密市場的歷史中有一些規律。

對中央銀行失去信任使比特幣受益

正如英國最近的事件所暴露的那樣,隨著全球經濟泥潭的繼續,投資者和公民可能越來越對民選官員和中央銀行失去信心。9月下旬,英國財政大臣夸西·克瓦滕(KwasiKwarteng)公布了針對富人的減稅政策,受到市場的不利影響,導致英鎊和金邊債券急劇下跌。然后,這需要英格蘭銀行通過量化寬松進行干預,以防止金融危機蔓延到養老金計劃,這些養老金計劃是金邊債券的主要持有者。如果這一切看起來像是一個奇怪的事件轉變,可能會破壞民眾對中央銀行、法定貨幣和主權國家審慎治理的信任。雖然現實情況是中央銀行自創立之初就干預了市場和貨幣,但現在普通民眾似乎正在慢慢意識到這一事實。雖然所有的影響可能并不明顯,但在美國和國外,人們越來越普遍意識到金融界的一切都不對勁。著名投資者StanleyDruckenmiller似乎同意這一觀點,在最近的一次采訪中,他認為比特幣等加密貨幣可能會經歷“復興”,因為人們會失去對中央銀行的信任。未來在這種狀態下,在法定貨幣突然大幅貶值時,比特幣可能是最有用的。尤其是最近英鎊和盧布下跌時比特幣價格保持穩定,似乎為這一想法提供了一定程度的經驗證據。監管向前推進,但不太可能立刻定調

如前所述,我們認為最值得關注的兩項法案是來自眾議院金融服務委員會成員的兩黨穩定幣法案和來自參議院農業委員會成員的兩黨數字商品消費者保護法。不幸的是,隨著幾周后的中期選舉以及眾議院或參議院控制權的潛在變化,這兩項立法都不太可能很快得到簽署。我們的猜測是,穩定幣立法很可能是兩者中的第一個簽署成為法律,但我們甚至還沒有看到文件的初始文本。數字商品法案將受到業界的歡迎,因為它讓CFTC按市值大小管理主流資產,但這可能需要一段時間,也許長達一年才能簽署成為法律。當然,所有監管路徑都可能受到即將到來的選舉結果的嚴重影響。請放心,盡管我們不太可能在年底前獲得全面的監管明確性,但正在取得進展。礦工還沒有擺脫困境

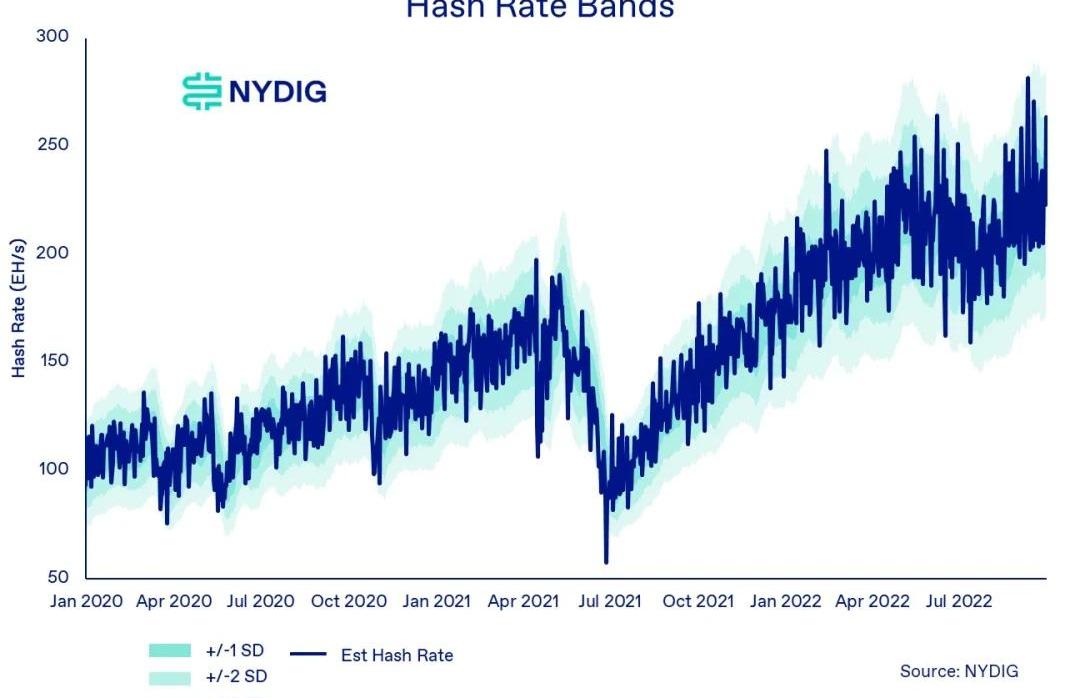

如前所述,公共礦工在8月份停止了比特幣余額的凈減少。價格下跌、能源價格上升、限電和特殊工廠中斷等因素在都在這個夏季產生了影響。然而,這并不意味著礦工的情況已經穩定。比特幣價格雖然仍處于底部,但仍徘徊在低點附近。更復雜的是,較低的溫度使礦工能夠持續運行他們的礦機,將網絡哈希率推至歷史新高。

這兩個因素——低價和增長的哈希率,正在影響礦工提供的哈希值,即哈希價格,這反過來又會影響他們的收入。不幸的是,對于礦工來說,網絡哈希價格徘徊在2020年減半后的低點附近。要改善這一指標,要么網絡的哈希率必須下降,要么比特幣價格需要上漲。不過請放心,目前的價格仍遠高于頂級礦機搭配廉價電力時達到的成本價。

TaroAlpha讓我們一窺閃電網絡上的穩定幣

在本季度末,LightningLabs發布了其Taro軟件的alpha版本,該技術在邁阿密的“比特幣2022會議”上正式推出。Taro最終將允許用戶通過比特幣和閃電網絡鑄造、發送和接收獨特的資產,例如穩定幣和NFT。此版本只是第一個版本,但我們認為它提供了對比特幣網絡上比特幣以外資產未來的誘人一瞥。然而,現在仍處于早期階段,但將Taro交到技術社區和早期用戶手中是重要的第一步。根據發布的細節,Taro的alpha形式目前在閃電網絡上不可用——閃電網絡是一個基于比特幣的高速、低成本網絡。鑒于穩定幣在加密領域的規模極大,我們認為Taro在現實世界和加密世界中都會有趣的用例。我們將密切關注Taro未來的擴展能力。結語

考慮到金融市場和宏觀經濟問題,比特幣在本季度的反彈著實驚人。在通脹居高不下的情況下,很難預測當前加息機制的轉折點。最終,我們認為由于外部環境而涌現的各類問題可能有利于像比特幣這樣的非主權價值儲備。按照設計,比特幣是一個無需信任的系統,不依賴任何個人、組織、金融中介或民族國家來運作。鑒于當前央行行動和宏觀經濟環境的狀況,這可能會越來越有吸引力。原地址

加密熊市中,盡管很多事情看起來波瀾不驚,但其實有些地方其實暗潮洶涌,比如DeFi生態系統,其中藍籌DeFi市場的狀況可能會讓你大吃一驚.

1900/1/1 0:00:00在區塊鏈或者Web3的敘事中,最常見的一個思路是,用“Token”激勵行為,因此很多創業者的常見敘事是,“因為我給了激勵,所以自然而言就可以吸引用戶……”我對此類表達通常持懷疑態度.

1900/1/1 0:00:00亨利·梅因《古代法》里的一句話:“所有進步社會的運動,到此處為止,都是一個‘從身份到契約’的運動”.

1900/1/1 0:00:00拍賣在加密貨幣中無處不在。從Maker抵押品拍賣到Flashbots的密封投標區塊空間拍賣和OpenSea上的NFT拍賣,拍賣適用于需要價格發現、流動性或稀缺資源分配的各種情況,無論是鏈上還是鏈.

1900/1/1 0:00:00可能,您已經聽說過Castaways,從地板價已經25ETH的「木筏」: 或是從剛買下超級碗廣告的「FreeToOwn」大哥DigiDaigaku與之建立的合作: 可能.

1900/1/1 0:00:00中本聰在2009年發布了比特幣白皮書和開源代碼,從那時起,Crypto行業就一直保持著開放的精神。從一開始,任何人都可以復制代碼、改變營銷方式并推出他們“自己的”代幣和網絡.

1900/1/1 0:00:00