BTC/HKD-0.1%

BTC/HKD-0.1% ETH/HKD-0.57%

ETH/HKD-0.57% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+0.09%

ADA/HKD+0.09% SOL/HKD-0.5%

SOL/HKD-0.5% XRP/HKD-0.27%

XRP/HKD-0.27%TL;DR:

以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后,尤其是在借貸市場方面。而反觀DeFiSummer時,DEX與LendingProtocol的興起幾乎是同步的。從絕對水平看,NFT借貸總金額不高更多是因為NFT仍是長尾資產;從相對水平看,NFT借貸滲透率較低并不是市場中缺乏供求關系,更多是缺少適應NFT特點的、能夠高效匹配供求雙方的借貸協議。借貸協議主要解決三個問題:一是高效地匹配、撮合資金供求雙方;二是安全地保管抵押品;三是借款人違約時按約定處置抵押品。現有的Peer-to-Pool模式和Peer-to-Peer模式沒能解決好第一個問題,它們的撮合效率都不高,要么隱性資金成本高,要么時間成本高。Peer-to-Pool模式的優點在于時間成本低,能夠實現「InstantBorrowing」,缺點在于隱性資金成本高且依賴預言機報價。Peer-to-Peer模式的優點在于隱性資金成本低且無需預言機報價,缺點在于時間成本高。基于Peer-to-Pool模式和Peer-to-Peer模式的前車之鑒,可以設想一種兼顧兩者優點的Peer-to-Orderbook模式。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓借貸雙方在不同利率水平上競價并進行撮合,從而降低隱性資金成本和時間成本,實現更高匹配效率。以NFT形式封裝的資產是上一輪牛市的一大爆發點之一,NFT總市值在2021年初僅不到七千萬美元,而到2021年8月已暴漲至427億美元,即使是在市場轉熊的2022下半年,也基本保持在210億美元以上。NFT現貨交易的火熱催生出了Opensea這樣估值超百億美元的獨角獸,但除現貨交易外,其他NFT-Fi相關項目發展則有些滯后,尤其是在借貸市場方面。而反觀DeFiSummer時,DEX與LendingProtocol的興起幾乎是同步的。

美眾議院Waters征求Gensler和Yellen對加密貨幣法案反饋意見:金色財經報道,美國眾議院金融服務委員會主席Maxine Waters(加利福尼亞州民主黨人)已向監管機構提出建議,試圖確保通過一項以加密貨幣為重點的法案,該法案將為美國的數字資產交易所提供一條在美國證券交易委員會(SEC)注冊的途徑。

6月23日寫給美國證券交易委員會主席Gary Gensler的信,要求他說明數字資產市場結構提案將如何影響美國證券交易委員會的“現有權力”,包括其“保護投資者的使命和能力以及維護公平、有序和有效的市場”。

一封給財政部長Janet Yellen的類似信件要求她解釋該法案將對財政部及其促進經濟繁榮的使命和確保美國的金融穩定產生什么影響,以及它將如何處理或與財政部或金融穩定監督委員會在其各種數字資產報告中提出的任何政策建議相沖突。[2023/6/27 22:01:32]

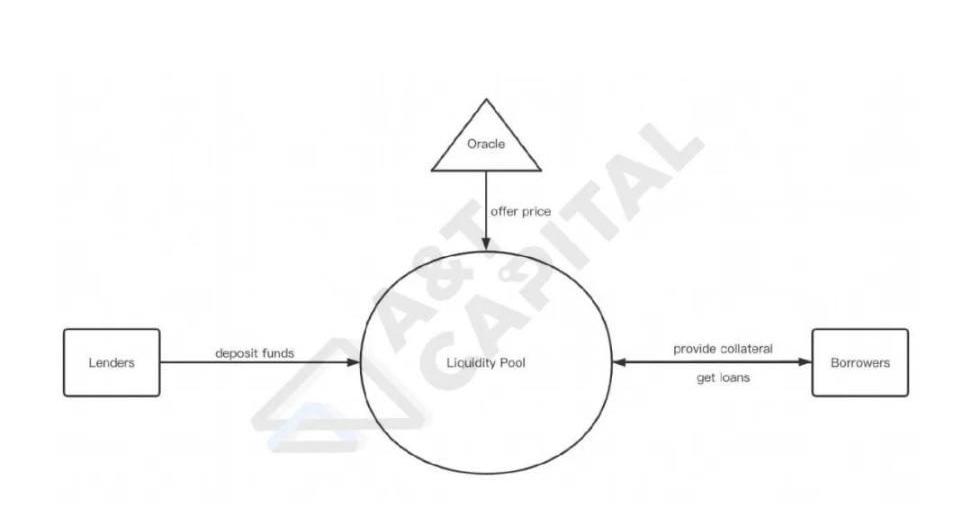

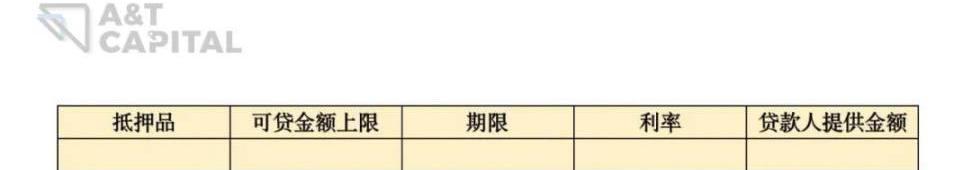

MarketcapandTradingVolumeofNFT(source:nftgo.io)那么,NFT借貸不活躍、滲透率較低的原因究竟是什么?從絕對水平看,NFT借貸總金額不高更多是因為NFT仍是長尾資產,對于單獨的Collection,總市值和交易量不高、即時流動性深度不足;從相對水平看,NFT借貸滲透率較低并不是市場中缺乏供求關系,更多是缺少適應NFT特點的、能夠高效匹配供求雙方的借貸協議。相較于FT,NFT仍是長尾資產的事實是顯而易見的。即使是最頭部的項目,如BAYC,其總市值仍在100萬枚ETH附近波動,僅有不到15億美元,甚至比Apecoin的FDV還要低不少。這一事實短期內我們無力改變,但作為Web3投資人,我們看到了NFT的潛力,在下一輪牛市中,大概率會有更多類型的資產采用NFT的形式封裝,NFT總市值很可能還會有十倍乃至百倍的漲幅。所以,站在現在的時點上,可以挖掘匹配效率與資金利用效率更高的借貸協議,這樣的項目將更有潛力在下一輪NFT牛市中爆發。在評估現有NFT借貸協議的模式前,不妨先梳理一下抵押借貸的本質與借貸協議發揮的作用。抵押借貸的具體流程是,借款人提供一攬子資產作為抵押品,與貸款人就可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識后,再從貸款人處獲得流動資金,并按約定償付本息。借貸關系存續期間,如果借款人違約或觸發了清算條件,那么抵押品將按照約定的方式被清算。在上述過程中,借貸協議發揮的作用可以從三個角度/階段考慮:借貸關系發生前,協議需要高效地匹配資金供求雙方,即撮合能夠對抵押品、可貸金額上限、利率、期限和清算條件與方式等關鍵參數達成共識的借款人和貸款人,幫助雙方建立借貸關系。借貸關系存續期間,協議需要安全地保管抵押品。借貸關系存續期間,如果借款人違約,協議需要按照約定處置抵押品。明確了抵押借貸的本質與借貸協議提供的核心價值,我們可以開始評估現有模式的優劣。1.Peer-to-Pool模式:

BTC突破27900美元:金色財經報道,行情顯示,BTC突破27900美元,現報27902.2美元,日內漲幅達到1.25%,行情波動較大,請做好風險控制。[2023/4/24 14:22:53]

優點:能夠實現「InstantBorrowing」,匹配的時間成本低缺點:隱性資金成本高、依賴預言機報價

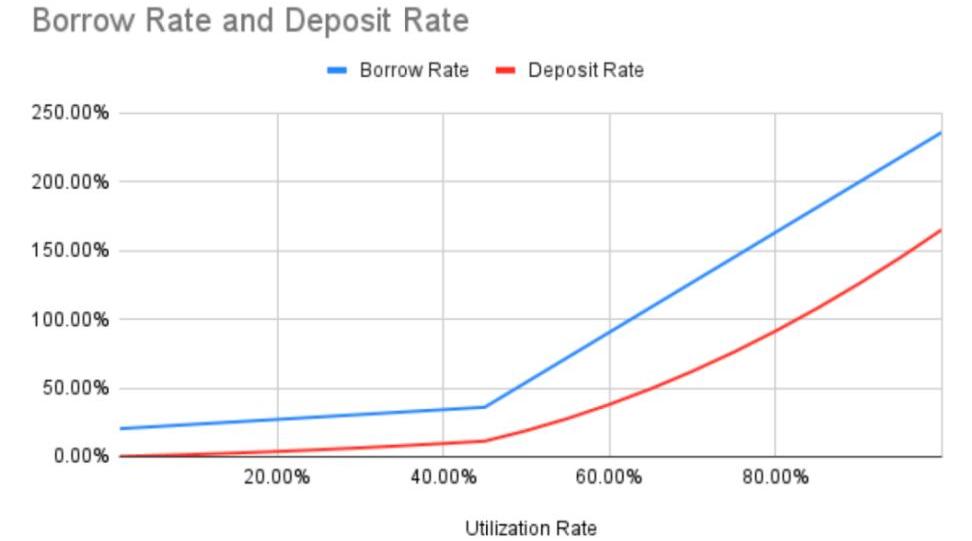

Peer-to-Pool模式這一模式本質是對AAVE的模仿,盡管AAVE模式在FT市場取得了成功,但它并不是沒有缺點。AAVE模式的缺點主要有三,一是資金利用率不高,二是借貸利率存在較大利差,三是依賴預言機報價來判斷是否達到觸發清算的條件。由于利率曲線的設置,貸款人存入的資金基本不會被全部借出,實際的資金利用率往往低于50%,而這一問題又進一步導致了借貸利率存在較大利差,因為借款人支付的利息需要分給所有的貸款人。這大大地增加了匹配借貸雙方的隱性資金成本。例如,本來貸款人愿意為市場提供100,000枚ETH的流動性,但借款人實際只愿意借出50,000枚;本來借款人愿意支付36%的年利率,但貸款人平均只能收到12%。

Tulip Protocol已重啟平臺上的所有存款功能:11月30日消息,Solana生態收益聚合器和杠桿收益耕作平臺Tulip Protocol宣布,已重啟平臺上的所有存款功能。

此前在11月14日,Tulip Protocol宣布在鏈上流動性穩定和改善之前將暫停貸款存款、新增杠桿頭寸和whirlpool存款。[2022/11/30 21:12:47]

BendDAO目前的利率曲線在匹配資金供求雙方時,協議代替貸款人做了決策,貸款人并不能決定哪些是被貸出資金的抵押品,也無法控制貸款的利率和期限。于是乎,為了控制系統的風險、保障貸款人利益,Peer-to-Pool模式需要引入外部預言機報價,實時確保抵押品能夠償付貸出資金。然而,由于為NFT評估公允價格仍是一大難題,依賴預言機報價的缺點在NFT借貸中被放大了。例如,對于不成熟的外部預言機的依賴可能導致協議錯誤地估計市場中的流動性,為后續清算環節埋下流動性風險的隱患。綜合而言,目前的Peer-to-Pool模式并不高效,借貸雙方隱含支付的匹配成本較高,且存在依賴預言機的風險,并不是理想的模式。2.Peer-to-Peer模式:

Nerdystar宣布完成580萬美元的種子輪融資:金色財經報道,Nerdystar宣布完成了580萬美元的種子輪融資,用于制作基于Line Games的web2 品牌的區塊鏈游戲。該公司此前從Line Games獲得了500萬美元,使其總資金達到近 1100 萬美元。它的第一款游戲將于今年年底推出。[2022/8/9 12:13:28]

優點:無需預言機、資金成本較低缺點:匹配的時間成本較高、成為貸款人的門檻高

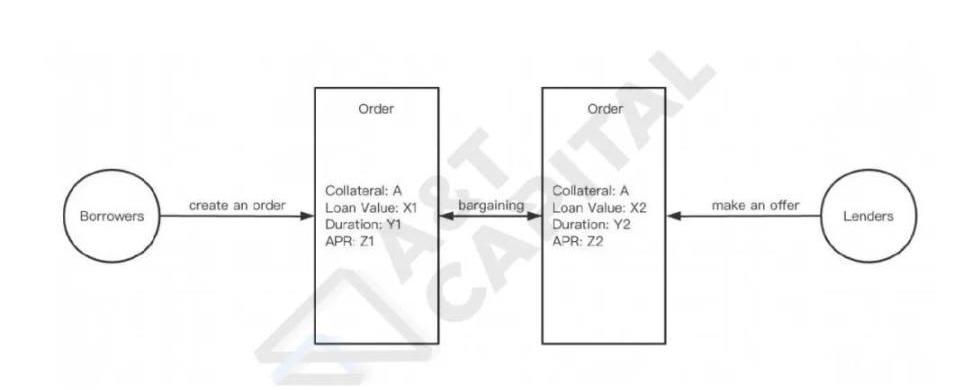

Peer-to-Peer模式本質上來說,造成Peer-to-Pool模式種種缺陷的原因在于,在匹配資金供求雙方時,協議代替貸款人做了決策。那么,如果將決定合同中關鍵參數的權利交還給貸款人,這些問題是否就迎刃而解了呢?的確如此,在以NFTf為代表的Peer-to-Peer模式中,由于接受哪個NFT作為抵押品、借貸金額的上限、期限、利率和清算條件與方式等關鍵參數都是由借款人與貸款人雙方共識過的,所以貸款人提供多少資金,借款人就能借出多少資金;借款人支付多高利率,貸款人就能得到多高利率。并且,只要借款人能夠在到期日前償付本息,就不會觸發清算,也就不需要依賴預言機。盡管以NFTfi為代表的Peer-to-Peer模式解決了Peer-to-Pool模式的問題,但這種解決方法也是有所犧牲的,同樣不是完美的方案。Peer-to-Peer模式的缺點在于,匹配過程的時間較長,借貸雙方達成共識往往需要來回好幾輪的報價;并且,由于目前尚未支持一個借款人向多個貸款人借款,阻擋了資金體量較小的潛在貸款人進入市場。3.Peer-to-Orderbook模式:

以太坊網絡當前已銷毀超240萬枚ETH:金色財經報道,據Ultrasound數據顯示,以太坊網絡當前已銷毀2,400,025.80ETH。其中,OpenSea銷毀230,048.57枚ETH,ETHtransfers銷毀222,917.08枚ETH,UniswapV2銷毀133,180.61枚ETH。

注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2022/6/5 4:02:46]

基于Peer-to-Pool模式和Peer-to-Peer模式的前車之鑒,可以設想一種兼顧兩者優點的Peer-to-Orderbook模式。其實在Peer-to-Peer模式中,已經用到了標準化的借貸訂單:

如果將這些分散的訂單集中到一個公開的訂單簿上,就能夠在保留Peer-to-Peer模式優點的前提下,降低匹配的時間成本。因為,在借貸前,雙方是在一個Pool里尋找對手方,有Peer-to-Pool模式的優點;借貸后,實際的借貸關系是精準的、點對點的,也就有Peer-to-Peer模式的優點。例如,可以將抵押品、可貸金額上限和期限相同,但利率不同的訂單集中到一個訂單簿上,讓多個貸款人在不同利率水平上提供流動性,借款人則能夠隨時從訂單簿上提取他們愿意接受的資金,實現所謂的「InstantBorrowing」。

例如,圖中展示了一個可能的訂單簿。表頭「BAYC-40ETH-90Days」代表著,這個訂單簿中的借方接受每提供一個BAYC作為抵押品,就能夠獲得借出金額上限為40ETH、期限最長90天的借款。左側「借」列代表著,在不同利率水平下,各有多少借款需求沒有被滿足;右側「貸」列代表著,在不同利率水平下,各有多少資金尚未被借出。我認為,讓借貸雙方在公開的訂單簿上競價,撮合的效率將會大大提升。從匹配的時間成本與隱性資金成本綜合考慮,Peer-to-Orderbook模式將優于Peer-to-Pool模式和Peer-to-Peer模式。原地址

概述 二層網絡已經成為DeFiPerp協議的主要平臺。隨著2022年新玩家的出現,該領域的進化和創新持續增加.

1900/1/1 0:00:00北京時間8月26日晚上10點,美聯儲主席鮑威爾如約進行了8分鐘的公開演講。Dr.dodo也對鮑威爾的演講進行了分析.

1900/1/1 0:00:00*免責聲明:本文非財務建議,除ETH之外,作者對提到的任何東西都未投資。對于文章的第一部分,讀者可以選擇跳過,但它有助于形成敘事.

1900/1/1 0:00:00大家對以太坊充滿好感,并為核心開發者為合并做出的努力鼓掌。然而,除非你喜歡MEV-boost儀表盤,否則,自合并完成后,你很可能會感到無所適從.

1900/1/1 0:00:00在談到國內DAO組織時,很多人最先想到的就是SeeDAO。這個年輕的DAO探索者,用了不到一年時間,就在國內外建立起了強大的社區認同。不過與很多人的預想不同,SeeDAO的發展之路遠非一帆風順.

1900/1/1 0:00:0011月3日,去中心化電子協議簽署平臺EthSign宣布推出了一款可幫助項目方管理代幣分發及解鎖的新產品TokenTable.

1900/1/1 0:00:00