BTC/HKD-4.84%

BTC/HKD-4.84% ETH/HKD-5.36%

ETH/HKD-5.36% LTC/HKD-4.14%

LTC/HKD-4.14% ADA/HKD-7.06%

ADA/HKD-7.06% SOL/HKD-9.06%

SOL/HKD-9.06% XRP/HKD-6.29%

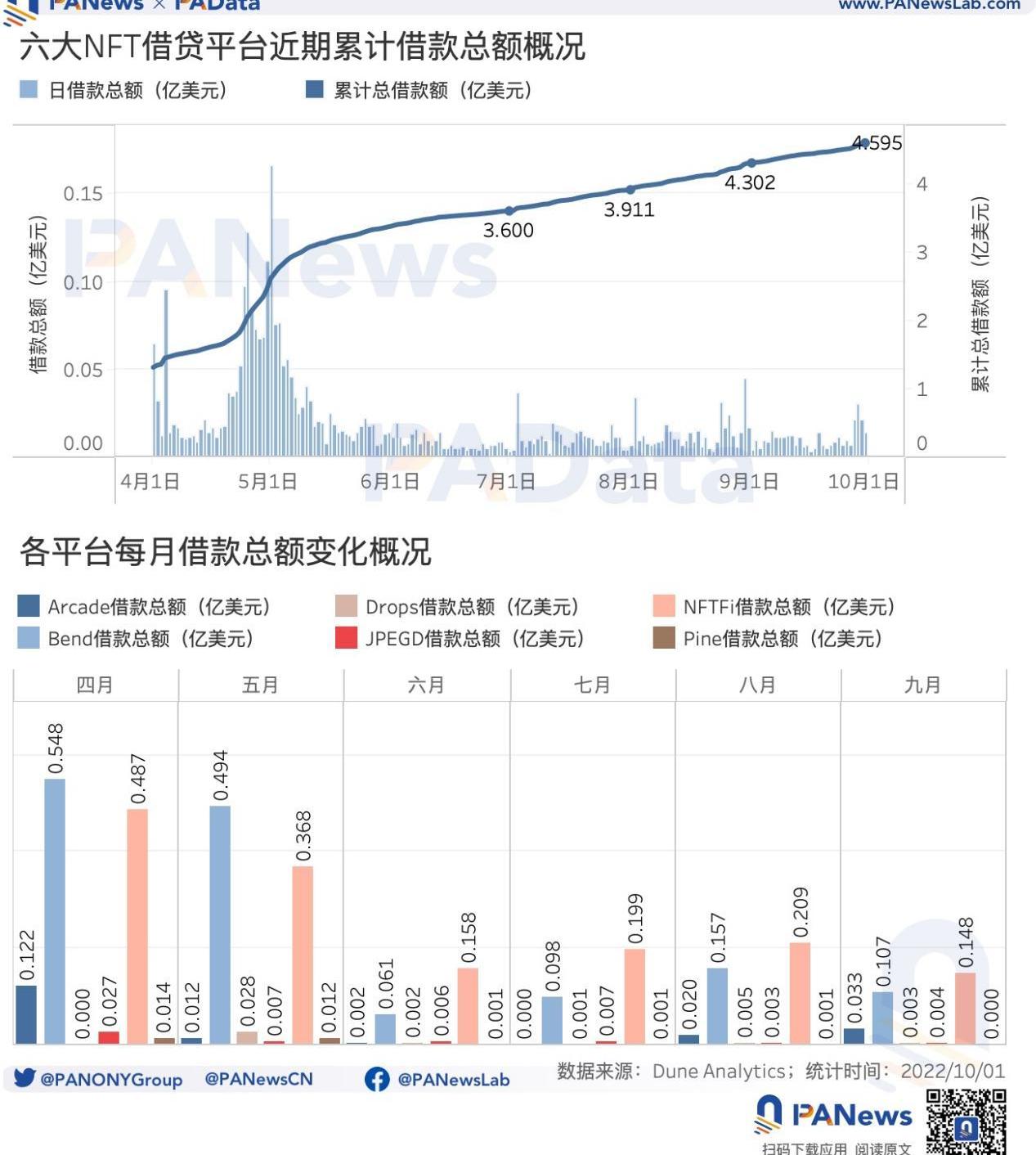

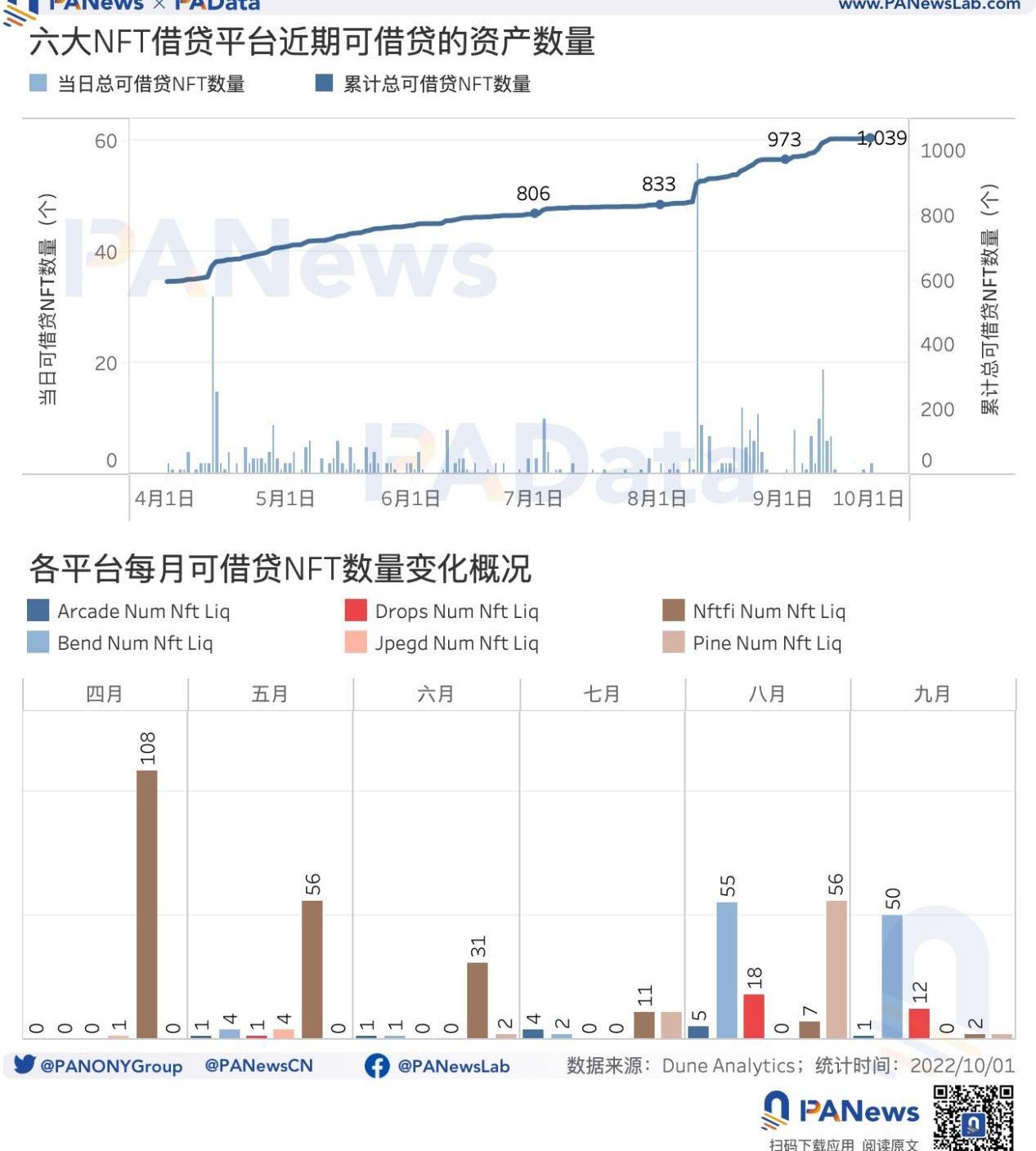

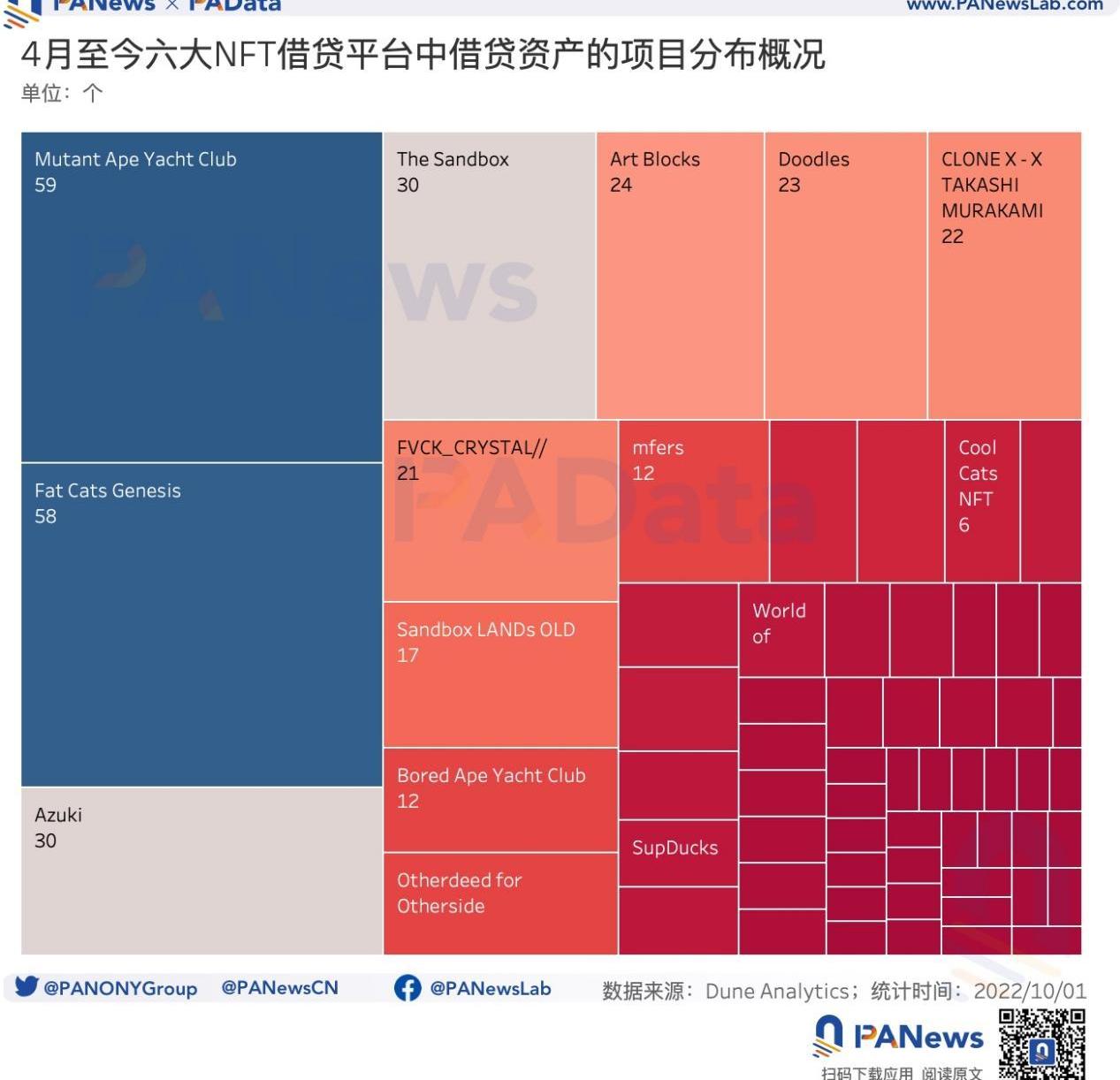

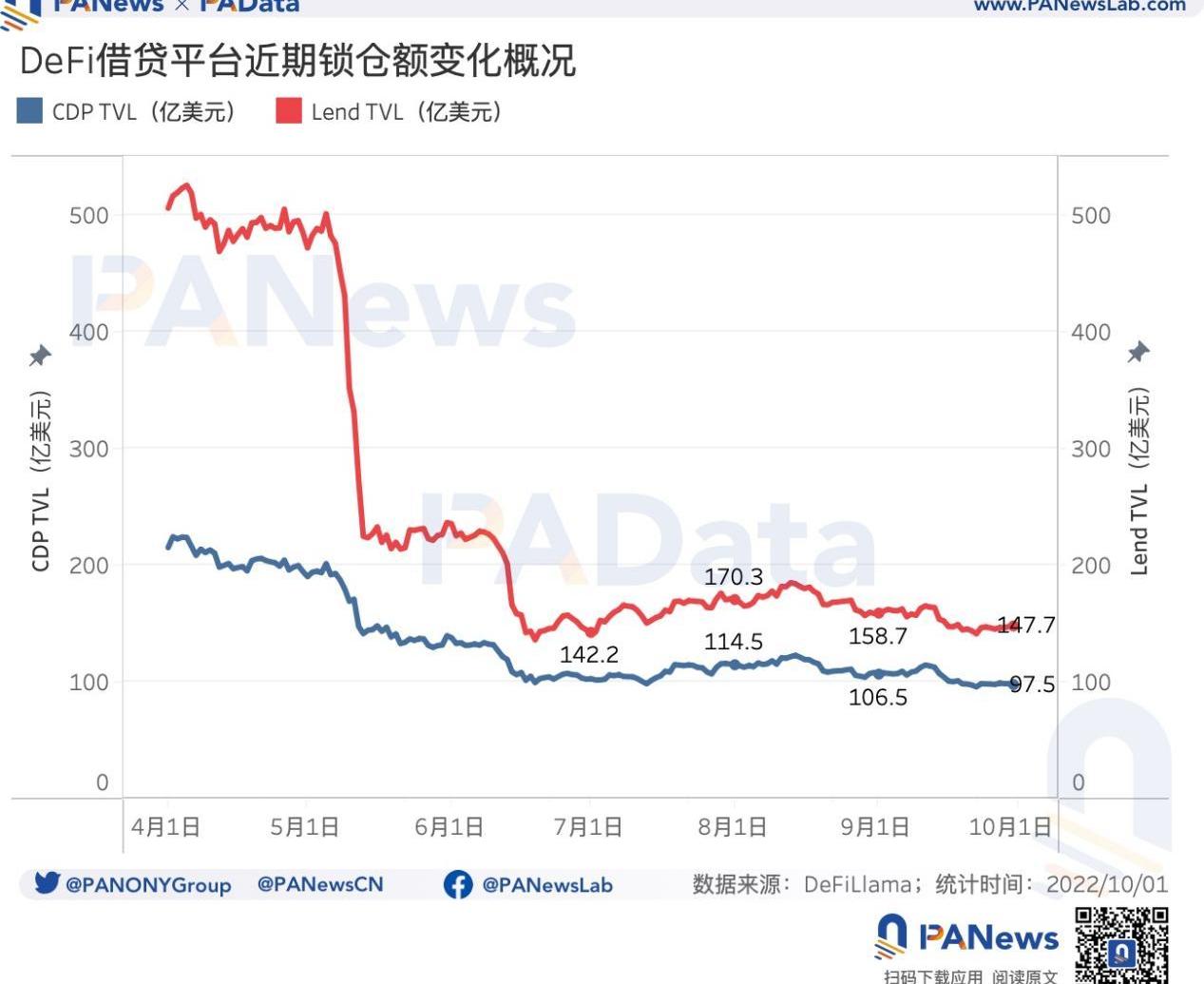

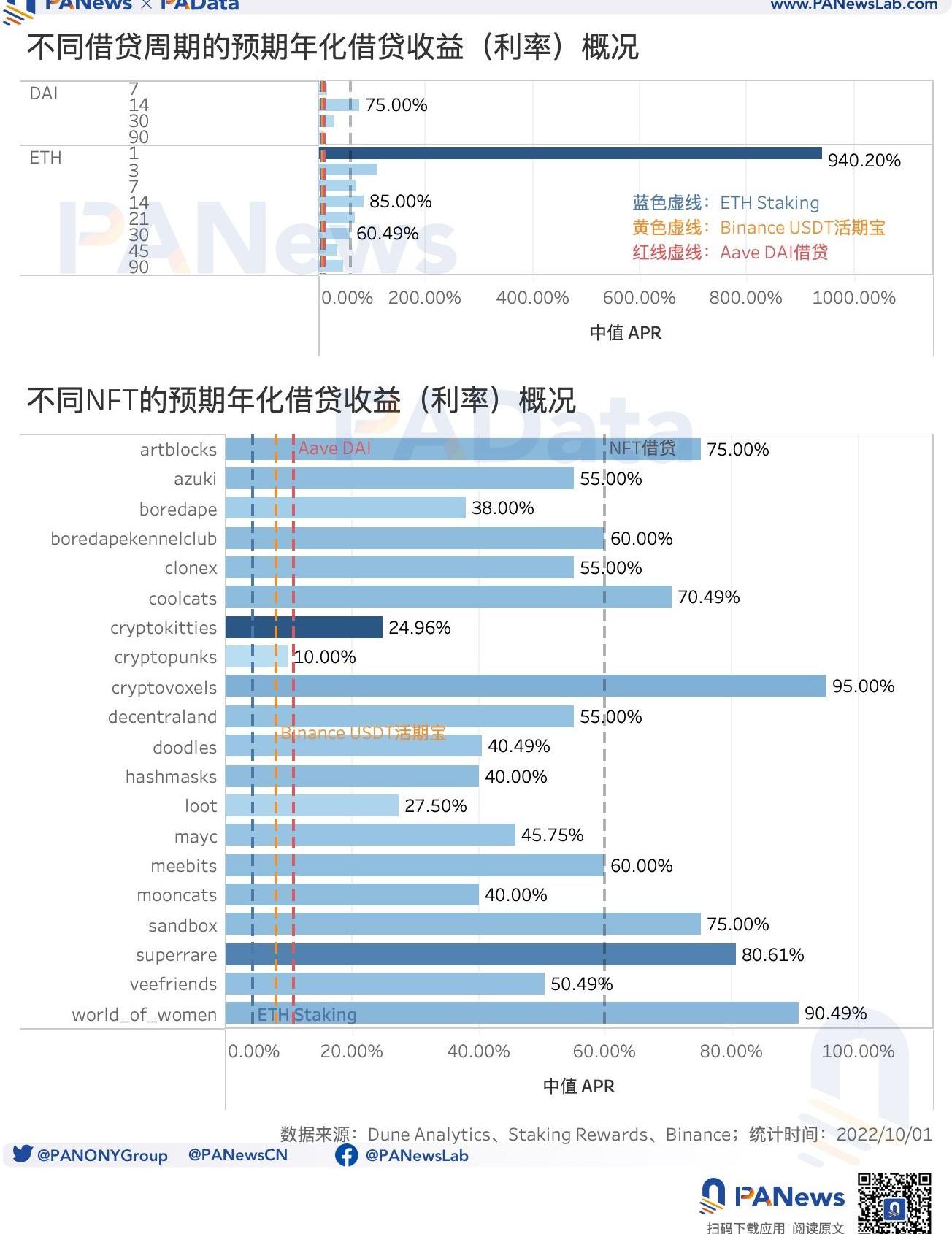

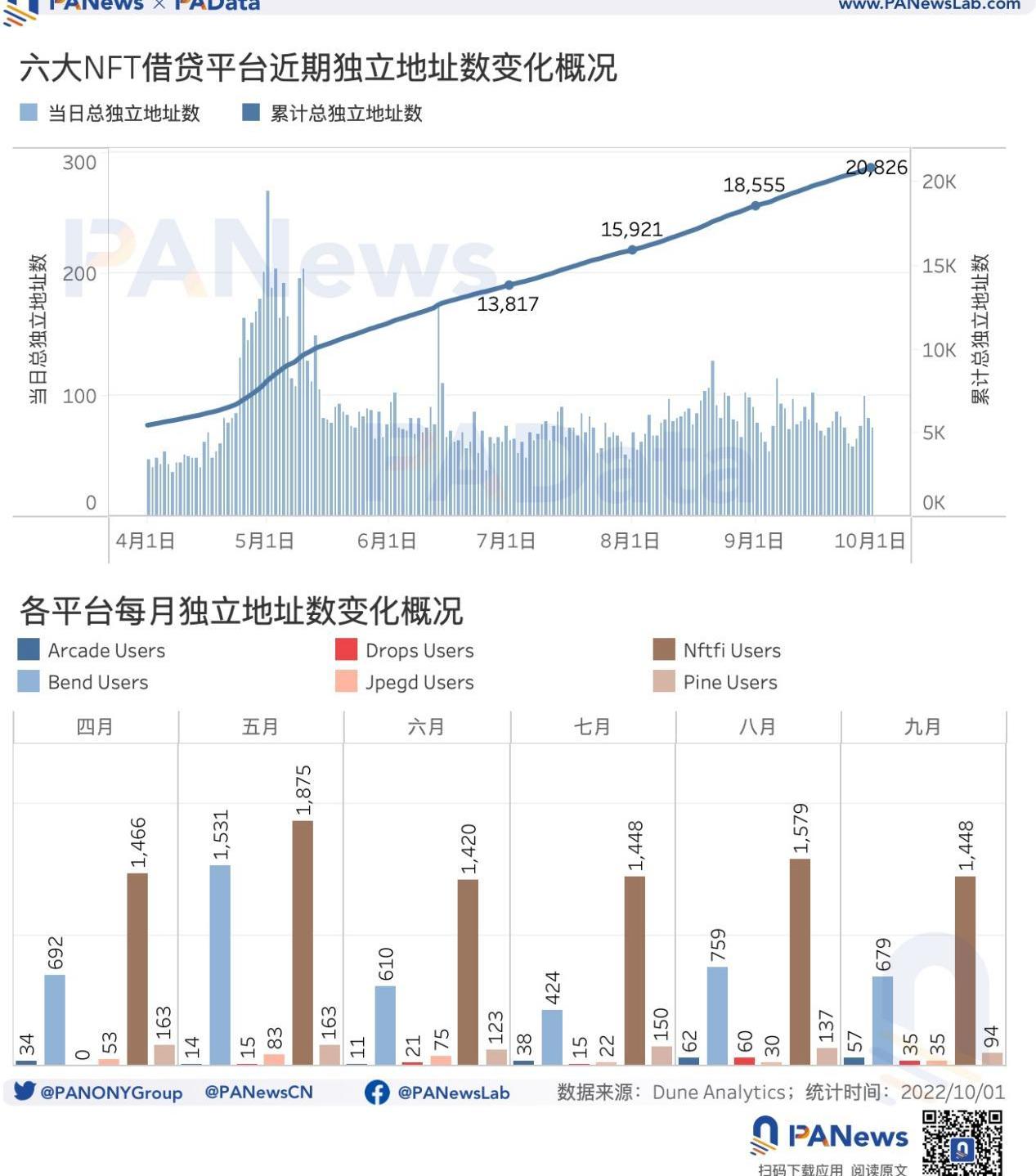

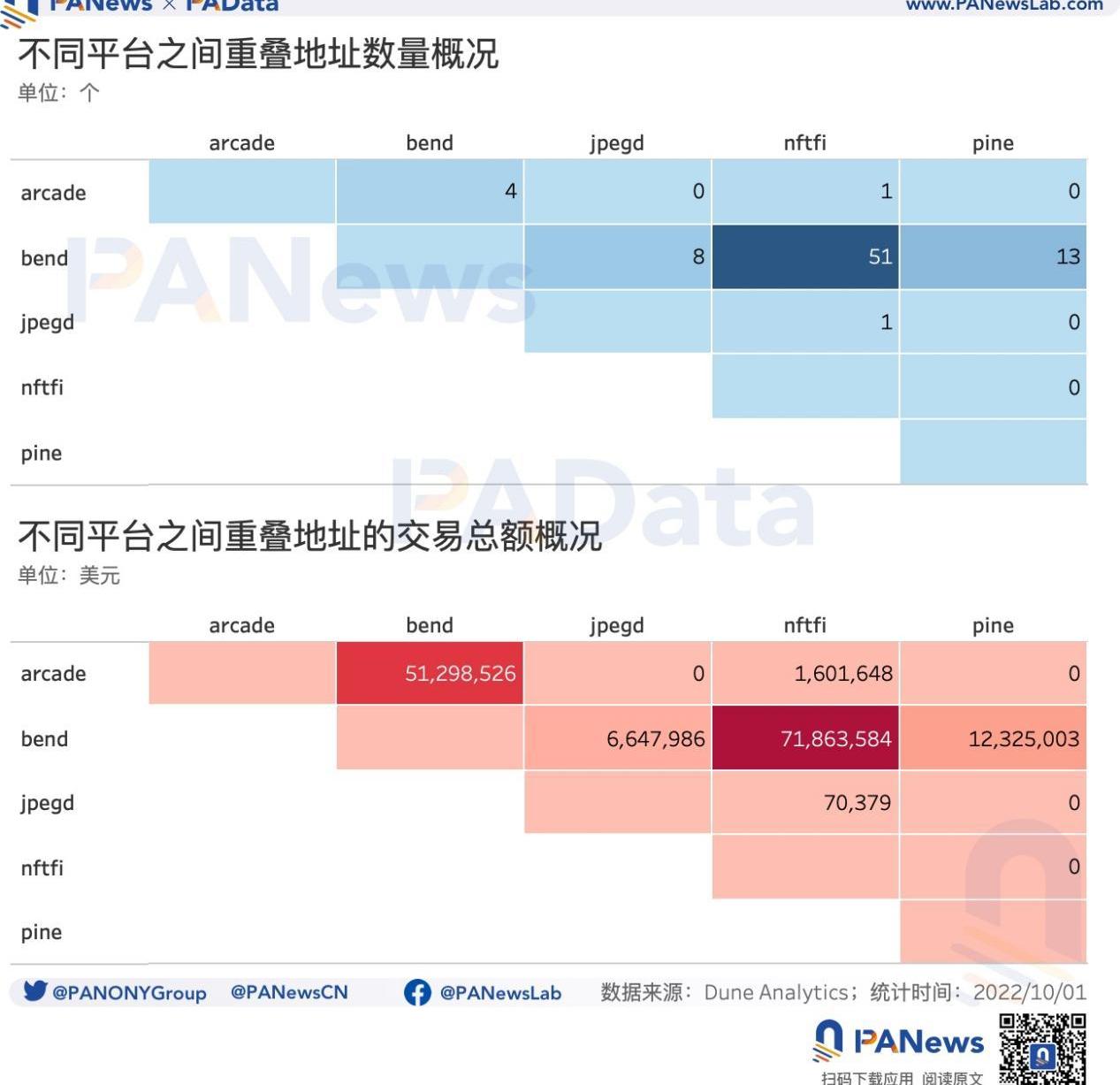

XRP/HKD-6.29%借貸一直是DeFi的重要組成部分。根據其運行機制,可以大致分為兩類,一類是抵押借貸,即抵押資產借出資產,另一類是抵押鑄幣,即抵押資產鑄造穩定幣。早前,CDP的代表協議MakerDAO一直在DeFi市場中充當“央行”的角色,后來,Lending的代表協議Compound率先發行治理代幣,直接點燃了“DeFiSummer”。可以說,借貸對盤活市場流動性,推動DeFi發展起著至關重要的作用。如今,急需加強流動性的NFT市場也迎來了多個借貸項目,這些項目使得NFT可以成為抵押資產借出其他資產。其意義不言而喻,除了促進NFT本身的流動性以外,NFT借貸還有機會將NFT與廣泛的DeFi市場相聯系以獲得更大的流動性。因此,在發展初期對NFT借貸進行觀察就顯得十分重要。NFT借貸的發展現狀如何?用戶和借貸資產規模分別有多大?借貸成本有多高?PANews旗下數據新聞專欄PAData分析了NFTfi、BendDAO、Arcade、JPEGD、Arcade和Pine這6大借貸平臺截至9月底的數據后發現:6大NFT借貸平臺的累計借款總額達到了4.595億美元,9月的增幅為6.81%,三季度的增幅27.64%。9月末出現短期活躍期。NFTfi和Bend是借款規模最大的兩個平臺。與DeFi借貸相比,NFT當前的累計借貸規模大約是DeFi的1.14%。6大NFT借貸平臺的累計可借貸NFT數量達到了1039個,9月增長了6.78%,三季度增長了28.90%。4月至今的日均新增可借貸NFT約為2.64個。MutantApeYachtClub、FatCatsGenesis、Azuki和TheSandbox也是比較主要的NFT來源。今年NFTfi上已發生的3916筆借貸交易的平均預期年化借款利率/收益為60%。高于ETH流動性質押服務4.35%的預期年化收益,高于Binance提供的USDT活期理財8%的預期年化收益,也高于Aave借貸DAI10.83%的預期年化利率/收益。但NFT借貸受到不同借款資產、不同借款周期和不同抵押資產的影響。總的來說,借貸ETH的利率/收益高于借貸DAI的,借貸周期短的利率/收益高于借貸周期長的。一些二級市場中交易價格較高的知名項目在借貸市場中的預期預期年化利率/收益都低于整體均值,比如BoredApeYachtClub、Doodles、MutantApeYachtClub。6大NFT借貸平臺的累計獨立地址數量已經達到了20826個,9月增長了12.24%,三季度增長了50.73%。4月以來至今日均新增獨立地址總數約為84個。6個NFT借貸平臺之間有一些重疊用戶,其中NFTfi和Bend之間的重疊地址有51個。累計總借款規模約4.6億美元,可借貸NFT數超1000個

杠桿比特幣期貨ETF交易量超過50萬股:金色財經報道,美國唯一杠桿比特幣期貨ETF的小型發行人Volatility Shares Trust表示,該基金第一周的交易量超過了50萬股。該ETF上周開始在芝加哥期權BZX交易所交易,股價一直徘徊在15美元左右。自從貝萊德和富達等大型傳統金融機構開始尋求批準推出自己的現貨比特幣ETF以來,比特幣交易所交易基金一直是熱門話題。Volatility的產品有所不同,因為它是所有杠桿化的比特幣期貨ETF。

注:該ETF的交易代碼為BITX。[2023/7/7 22:22:27]

截至9月30日,6大NFT借貸平臺的累計借款總額達到了4.595億美元,9月的增幅為6.81%,三季度的增幅則達到了27.64%。從每日借款總額的變化來看,NFT借貸平臺在5月初曾迎來集中快速增長期,但此后每日借款額保持了日均100萬美元左右的相對穩定的規模,而累計借款總額也保持了平穩增長態勢。值得關注的是,9月末,每日借款總額出現一個連續3天超過200萬美元的短期活躍期,這還是5月初后的首次。

當前,NFTfi是借款規模最大的一個平臺,9月的借款總額約為1480萬美元,占比約為50%,其次是Bend,9月的借款總額約為1070萬美元,占比約為36%。但自4月以來,各個平臺每月的借款總額排序也有一些交替。在4月和5月,Bend是借款規模最大的平臺,月借款總額在5000萬左右,6月以后,NFTfi則成為借款規模最大的平臺,月借款規模保持在1500-2000萬左右。除此之外,其他4個平臺之間的借款規模都還尚小,大多月借款額不足百萬美元。但比較值得關注的是Arcade,其借款總額9月環比增長了65%,且與NFTfi和Bend的差距分別環比縮小了40%和46%。不過,若將現在的NFT借貸與DeFi借貸相比,則仍然是一個規模很小的細分領域。根據DuneAnalytics的數據,截至9月30日,Aave、Compound、MakerDAO和IronBank的累計借款總額約為402.6億美元,大約是同期6個NFT借貸平臺累計借款總額的87倍。從流動性來看,截至9月22日,6大NFT借貸平臺的累計可借貸NFT數量達到了1039個,9月增長了6.78%,三季度增長了28.90%。4月至今的日均新增可借貸NFT約為2.64個。并且,新增借貸資產的日分布表現出鋸齒狀的形態,即可借貸資產的增量通常不具有階段持續性,而是在幾天內快速增加,然后又快速跌落。

DeFi期權協議Pods Finance完成560萬美元種子輪融資:12月20日消息,DeFi期權協議Pods Finance今日宣布完成560萬美元種子輪融資,IOSG、Tomahawk、Republic、Framework Ventures、4RC等參投。資金將用于為加密資產創建結構化產品。

據悉,Pods Finance前身為2019年11月推出的ohmydai,是一種去中心化、非托管的美式期權協議,旨在使用算法定價和特定期權AMM為任何ERC20代幣引導市場。Pods Yield是一系列開源智能合約,通過算法運行已知的投資策略、接收存款和處理取款。[2022/12/20 21:55:26]

本月,新增可借貸NFT最多的平臺是Bend,達到了50個,其次是Drops,新增了12個。從趨勢來看,在4月至7月,每月新增可借貸NFT數量最多的都是NFTfi,最高一度月新增108個,但同期其他平臺的流動性幾乎沒有變化。8月至9月,除了NFTfi以外的各個平臺的流動性則都有所增加。從數據上看,NFT借貸市場每月的新增流動性規模是基本穩定的,但不同平臺能分得的蛋糕大小卻不一樣,對各個平臺而言,這更像是存量博弈游戲。借貸市場上的NFT主要來自哪些項目呢?根據統計,今年4月至今,MutantApeYachtClub和FatCatsGenesis是最主要的借貸資產來源,分別共有59個和58個NFT出現在借貸市場中。其次,Azuki和TheSandbox也是比較主要的來源,分別各有30個NFT出現在市場中。另外,ArtBlocks、Doodles、CLONEX-X-TAKASHIMURAKAMI、FVCK_CRYSTAL也各有超過20個NFT成為借貸資產。SandboxLANDsOLD、BoredApeYachtClub和OtherdeedforOtherside也有超過10個NFT成為借貸資產。其他NFT項目中用于借貸的資產數量都不多。

印度尼西亞貿易部計劃發布加密資產交易所管理新規則:金色財經報道,印度尼西亞貿易部計劃發布一項管理加密資產交易所的新規則,要求三分之二的董事會和專員必須是印度尼西亞公民并居住在該國。另外,新規則還將要求交易所使用第三方來存儲客戶資金,并禁止交易所對存儲的加密資產進行再投資。[2022/9/21 7:09:31]

不過與借款規模一樣,NFT借貸市場的流動性規模較DeFi借貸市場來說也很小。按照NonFungible給出的最近一個月平均每個NFT的成交價為391美元來估算,當前6個平臺的流動性只相當于40.63萬美元。而Lending和CDP在9月30日時的鎖倉量分別有147.7億美元和97.5億美元。如果同樣按照成交均價估計,那么NFT借貸的流動性規模要達到Lending的鎖倉規模,則可借貸的NFT數量至少需要達到3700萬個。

但是,需要指出的是,NFT的交易缺少一套客觀的定價機制,NFT借貸的模式通常是點對點的交易,只要借款雙方能就一個NFT達成一定價值共識,理論上借款規模可以是任意的,因此按照市場成交均價來估算流動性只有十分有限的參考意義,不過,無論按照什么價格估計NFT借貸的流動性,其當前可借貸資產規模的有限性決定了整體流動性的規模較DeFi更小。NFTfi今年平均借貸預期年化利率約60%,30天借貸期最常見

加拿大央行大幅加息100個基點至2.50%:金色財經報道,加拿大央行大幅加息100個基點至2.50%,市場預期為加息75個基點。加拿大央行表示需要進一步加息,高通脹的風險正在上升。(金十)[2022/7/13 2:11:03]

抵押NFT的借貸利率有多少?或者將資金借給NFT抵押者的年化收益有多少?以目前最大的NFT借貸平臺NFTfi為例,今年已發生的3916筆借貸交易中,有2660筆交易的借貸周期為30天,占比約為68%,另外有543筆交易的借貸周期為14天,538筆交易的借貸周期為90天,占比分別都約為14%。從借款周期來看,30天是主流周期。從資產來看,3204筆交易的借款ETH,712筆交易的借款為DAI,占比基本大約是二八開。3916筆借貸交易的平均預期年化借款利率/收益為60%。但不同借款資產、不同借款周期和不同抵押資產的預期年化利率/收益均有不同。首先,從不同借款資產和不同借款周期來看,通常而言,同樣的借款周期,借貸ETH的平均預期年化利率/收益要高于借貸DAI的,比如同樣借貸30天,借貸DAI的平均預期年化利率/收益約為29.44%,借貸ETH的則約為60.49%。而同樣的借款資產,借款周期越短,平均預期年化利率/收益越高,比如同樣借貸ETH,7天的平均預期年化利率/收益約為70%,90天的約為45%。

BTC市值位居全球資產第10位:金色財經報道,companiesmarketcap數據顯示,BTC當前市值報6087.9億美元,位居全球資產第10位,高于Meta(Facebook)5536.1億美元,低于伯克希爾哈撒韋6972.6億美元的市值。

雖然BTC價格從最高點下跌了超50%,但依然是全球商品和公司中市值排名前十的資產。[2022/6/1 3:55:08]

其次,從不同抵押資產來看,平均預期年化利率/收益最高的是CryptoVoxels和WorldofWomen,分別達到了95%和91%。另外,超過整體平均水平的項目還有ArtBlocks、CoolCats、TheSandbox和SuperRare。相反,一些二級市場中交易價格較高的知名項目在借貸市場中的預期預期年化利率/收益都低于整體均值。比如BoredApeYachtClub只有38%、Doodles只有41%、MutantApeYachtClub只有46%、Cryptopunks只有10%。NFT借貸的預期年化借款利率/收益在市場中處于較高的水平。從橫向比較來看,根據StakingRewards顯示的ETH流動性質押服務的預期年化收益約為4.35%,Binance提供的USDT活期理財的預期年化收益約為8%,Aave借貸DAI的預期年化利率/收益約為10.83%,而今年NFT借貸的平均預期年化利率/收益則有60%。總的來說,NFT的借貸成本比較高,同時,向NFT提供借貸資金的收益也比較高。累計獨立地址數超2萬,NFTfi和BendDAO重疊用戶較多

截至9月30日,6大NFT借貸平臺的累計獨立地址數量已經達到了20826個,9月增長了12.24%,三季度增長了50.73%。4月以來至今日均新增獨立地址總數約為84個,三季度日均新增獨立地址總數約為77個,總體上除了5月初以外,其他時間的日均新增獨立地址數量都基本保持穩定。與DeFi借貸的用戶規模相比,NFT借貸的獨立地址數量還很少。根據DuneAnalytics的統計,Aave、MakerDAO和Compound三個DeFi借貸平臺當前的地址總數大約是543454個,是NFT借貸平臺的26倍左右。

從不同平臺來看,9月,新增獨立地址數量最多的是NFTfi,達到了1448個,其次是Bend,達到了679個,其他四個平臺的新增數量都不足100個。這一格局在過去半年內基本沒有變化。4月至9月期間,NFTfi每月新增獨立地址數量都超過了1400個,最高一度超過1800個。其次,Bend每月新增獨立地址數量基本都在600個以上,最高一度超過了1500個。而其他四個平臺每月新增獨立地址數量遠遠少于這兩個平臺,其中只有Pine的月新增獨立地址數量超過100個。目前,6個NFT借貸平臺有一些重疊用戶,這也為NFT的可組合性提供了一些想象空間。根據統計,目前使用過3個平臺的地址只有2個,使用過2個平臺的地址有72個。其中,NFTfi和Bend之間的重疊地址有51個,這些地址的累計交易超過了7100萬美元。其次,Pine和Bend之間也存在比較強的聯系,重疊地址有13個,累計交易超過了1200萬美元。另外,Bend和Arcade、Bend和JPEGD之間也存在一定的聯系,但相較而言,聯系不強。總的來說,Bend是這6個NFT借貸平臺的交匯中心,其他平臺都不同程度與之有聯系。

Tags:NFTENDBENTFIBAYC Vault (NFTX)BEND幣Benchmark ProtocolFITFI

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 外媒TheBlock援引富達發言人報道,富達數字資產將于10月28日開始為其機構客戶提供購買、出售和轉讓以太坊的服務.

1900/1/1 0:00:0001簡介 「L1戰爭」是2020-2021周期中廣為人知的故事,主要的替代Layer1區塊鏈與以太坊一起捕獲了大量的價值和開發人員人才.

1900/1/1 0:00:00前言 去中心化是加密世界最強的合法性宣言,而在以太坊轉為PoS之后,針對其最大的懷疑論點是其質押網絡的中心化程度,以及可能順從監管的TornadoCash高壓趨勢,這都會導致某種程度的中心化.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂 摘要: StreamlinedVentures最近宣布為兩只基金募集約1.4億美元。該公司從機構投資者和家族理財室為其第五只種子基金募集1.02億美元.

1900/1/1 0:00:00Facebook的Libra嘗試失敗了,但它的智能合約語言仍然存在。包括Aptos在內的當下最熱鬧的新公鏈都在使用Move.

1900/1/1 0:00:00引言 用法定貨幣購買加密貨幣是大多數用戶進入Web3世界的第一站,無論是通過中心化的交易所還是比特幣ATM。用法幣交易加密幣稱為”入金”,反過來用加密幣交易法幣稱為”出金“.

1900/1/1 0:00:00