BTC/HKD+0.63%

BTC/HKD+0.63% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+0.69%

LTC/HKD+0.69% ADA/HKD+0.21%

ADA/HKD+0.21% SOL/HKD+0.13%

SOL/HKD+0.13% XRP/HKD+0.99%

XRP/HKD+0.99%相關閱讀

深度研究DeFi遺珠:固定利率借貸上篇我們介紹了基礎類固定利率協議,其機制本質上是通過鑄造零息債券來支持固定利率借貸,而我們下面要介紹的本息分離固定利率協議,以及結構化分層產品都是建立在其他底層協議之上例如AAVE,Compound,YearnFinance,最大的不同在于他們只支持固定利率存款,而沒有固定利率借款的功能,下面我們就來依次介紹這些協議。本息分離固定利率協議

本息分離協議:用戶將資金存入借貸協議或收益聚合器后,可以將存入的本金和未來的利息分割并代幣化。利息代幣在結算前根據市場對未來利率的預期進行定價,而本金代幣相當于零息債券,可以在到期日后按面值贖回資產,零息債券在到期日前根據資產在市場上的時間價值進行折算。在這種機制下,固定利率和杠桿做多利率市場被創造出來,具有代表性的項目有Element,Pendle,Swivel。ElementFinance

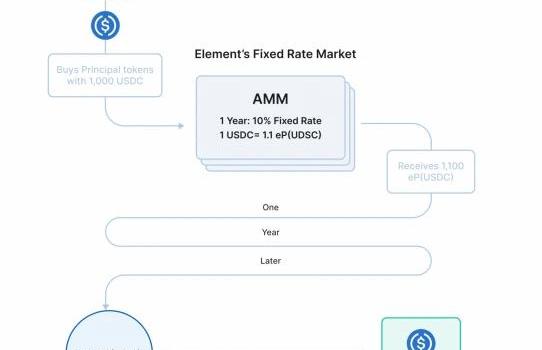

Element的所有資金都存放在收益聚合器YearnFinance中,并分成PrincipalToken和YieldToken。本金代幣當Element協議的儲戶選擇了一個期限鎖定期時,本金代幣就會被鑄造出來并發放給他們。PrincipalToken可以在期限結束時按1:1的比例贖回其基本存款金額。收益代幣當Element協議的儲戶選擇了一個期限鎖定期時,收益代幣被鑄造并發放給他們。YieldToken可以贖回為UnderlyingVaultStrategy在期限內積累的可變利息。本金代幣相當于零息債券,可以在到期日后贖回,而收益代幣代表未來的利息,可以在到期日后贖回該期間實際產生的利息。在傳統金融中,Element的做法類似于債券剝離。債券的本金和利息是分開的,所以PT相當于零息債券,而YT則是分離出來的息票。這種靈活的架構促進了一些更復雜的使用場景,即固定收益存款和利率交易,并為固定期限的再抵押提供必要的核心基礎設施。BasicMechanism固定利率的實現用戶有兩種方式來實現固定利率,一是先通過底層資產鑄造出PT和YT,由于YT是可變利率頭寸,因此變賣YT留PT則可以獲得固定利率頭寸。第二種方式通過AMMs的支持下,可以以折扣價購買本金代幣。而固定利率取決于購買時資產的折現率。一般來說,本金代幣離到期日越遠,折扣就越高。在期限到期時,用戶可以選擇以1:1的價值贖回他們的本金代幣。如果用戶想提前提取并在期限到期日之前贖回賺取的固定利率收益,也可以將其賣給AMM,以賺取由二級市場定價的截至該點的固定利率。

MXC抹茶與Solana生態達成深度合作,支持Solana生態發展:據官方消息,3月3日,MXC抹茶正式與Solana生態達成深度合作,支持其生態發展,MXC抹茶將支持Solana鏈上USDC-SPL充值與提現等操作,還將基于USDC交易上線資產,拓展全球用戶。

Solana是一種單鏈委托權益證明協議,由高通、英特爾和Dropbox的前工程師創建,目前已達50,000TPS,單筆交易成本為0.00001美元。[2021/3/3 18:10:41]

Element的本金代幣和利息代幣可以在定制的BalancerAMM中進行交易。一個典型的流動性池持有本金代幣與它的基礎資產配對。每個期限都有自己的流動性池,與本金代幣的到期日相對應。

想向AMMs提供流動性的用戶可以提供與期限相匹配的資產,以及該流動性池中的配對資產。需要注意的是,目前Element只可以給本金代幣注入流動性。

ElementAMM本金代幣與利息代幣由于性質不同,所以Element要分別建立流動池,而類似于零息債券的本金代幣選擇使用YieldSpaceAMM曲線并且部署在BalancerV2上作為其本金代幣的流動池,因此可以有效減輕對于流動性提供者面臨的無償損失。對于購買折價資產并提供流動性的用戶來說,他們將賺取波動性抑制的可變收益率和提供流動性的AMM費用。對于通過鑄造本金代幣,然后用本金代幣提供流動性的用戶來說,他們將賺取可變的利息收益,此外還有提供流動性的AMM費用。利息代幣可以在到期時贖回,以換取在此期間積累的利息。然而,由于未來的利息是不確定的,利息代幣的贖回價值將是它在期限內代表本金的平均收益。并且期間可能會由于市場供求關系的變化而導致較大的價格變化,所以選擇傳統AMM,即x*y=k作為利息代幣的流動池的較容易的價格發現曲線。遺憾的是,在當前熊市的宏觀背景下,利息代幣并沒有二級市場,也意味著沒有流動性提供者。這也反映了這個機制的基礎性問題,YT的價格發現困難。如果只能交易PT的話,Notional肯定是更好的選擇,因為底層的借貸是在實際發生的。AdvancedTradingStrategiesforBothPrincipalTokenandYieldToken賣PT,留YT用戶賣掉PT獲得資本效率的流動性,用戶通過在ElementFinance中Mint&LP界面對基礎資產進行拆分。將拆分后的PT在對應的Pool中賣出,不過是以折價,折扣率根據到期日遠近和市場供求所決定。此時,賣方用戶仍然擁有基礎資產的可變利率,但本金獲得釋放。買賣YT直接買YT相當于做多利率,如果用戶認為未來利率會下降,也可以按照當前匯率直接出售YT,提前鎖定收益,相當于做空利率。增加對可變利息的敞口以折扣價出售其PT并獲得資本效率的用戶可以選擇將其獲得的資產重新存入Element,以進一步增加他們對可變利息的總體敞口。這里稱之為"YieldTokenCompounding",它允許用戶在沒有清算風險的情況下獲得這種增加的風險。換句話說,復利做多利率,提高YT敞口。不過需要注意的是,DiscountRate并不是一成不變的,YT的APY也是隨時變動的。并且在以太坊網絡上,用戶每次交易需要支付高昂的gas費。PendleFinance

ZG.COM Club與加密資本達成深度戰略合作伙伴關系:5月28日,由ZG.COM Club和加密資本主辦,ZG.COM冠名的“城市之光”———2020 ZG.COM Club 全球合作伙伴大會在深圳舉行。會上,ZG.COM Club與加密資本達成深度戰略合作伙伴關系,ZG.COM 華南中心執行總裁葉孝力、ZG.COM 華南中心COO劉敏、加密資本創始人謝偉豐、加密資本CMO聶時銳參與簽約儀式。雙方將圍繞區塊鏈項目孵化、虛擬貨幣現貨交易、虛擬貨幣合約交易、全球市場宣發、資源對接、渠道商招募以及全方面業務拓展展開全方位合作。[2020/5/28]

Pendle是一個DeFi收益率交易協議,目前建立在以太坊上,其用戶類型和基本機制與Element高度同質化。BasicMechanismPendleFinance將計息代幣包裝成SY。然后,SY被拆分為它們的本金和收益率部分,分別是PT和YT,這使得它們可以通過自定義的V2AMM進行交易。與Element不用的是,Pendle會先將計息代幣先標準化為SY在而不是直接生成本金代幣和利息代幣。例如,stETH、cDAI和yvUSDC可以被包裝成SY-stETH、SY-cDAI和SY-yvUSDC,使它們的收益率生成機制標準化,以便在Pendle上得到支持,這個過程在幕后自動發生,所以從用戶體驗上感覺是直接與他們的計息代幣互動,而不是手動處理SY<>收益率代幣的轉換。此外,計息代幣標準化的重要意義在于Pendle考慮到了由于本息分離需要單獨為本金代幣和收益代幣分別建立流動性池,這在資本使用效率上是極差的,因此Pendle利用單一的流動性池促進PT和YT的Swap。通過PT/SY池,PT可以直接與SY進行交易,而YT交易也可以通過Swap進行。與Element另一點不同的是,Pendle的YT代表獲得存款利息的權利,YT代幣持有人可以實時Claim任何應計收益,持有時間越長,可以獲得的收益越高,隨著臨近到期日,YT不再繼續累計收益,價值會減少到零。而Element收益會一直在YT代幣的價值上累計,直到到期日才可以兌付。Pendlev2AMMPendle第一個版本的AMM,其定價公式遵循Uniswap的恒定做市商乘積公式x*y=k,并選擇SushiSwap作為流動池。在上一個章節我們提到了這個曲線并沒有考慮時間變量這一重要因素,這意味著流動性提供者將不可避免地隨著時間變化而產生損失。因此Pendlev2新推出的AMM做出了重大改變來保護流動性提供者的利益,參考了NotionalFinance的AMM,并且稍加改良,針對PT使得新的AMM曲線的變化讓收益率隨著時間的推移而累積,并在PT接近到期時縮小了其價格范圍。除此之外,AMM帶來的無償損失也得到了緩解,因為LP的兩種資產彼此高度相關。如果在到期前提供流動性,LP的頭寸將等同于完全持有基礎資產,因為PT基本上是朝著基礎資產隨著時間不斷升值的。在到期前的大多數情況下,PT在一個收益率范圍內交易,不會像現貨資產的價格那樣波動。例如,假設Aave的USDC貸款利率在合理的時間范圍內在0%-15%之間波動。這個前提保證了任何時候的低無償損失,因為PT價格不會與提供流動性的時間相差太遠。雖然PT可以參考NotionalFinance的AMM,但YT顯然并不適用零息債券的定價公式。基于PT+YT=SY,Pendle通過PT/SY池來間接實現YT的價格發現和交易,再次反映了這個機制的普遍問題,就是YT的價格發現困難。SwivelFinance

歐佩克消息人士:沙特和俄羅斯就深度減產達成協議:歐佩克消息人士透露,沙特和俄羅斯就深度減產達成協議。(金十)[2020/4/9]

在Swivel的設計中,一個代幣代表未來產生的收益,另一個代表基礎代幣的所有權,可在該未來日期贖回。類似于前面提到的協議,固定利率的實現可以通過存款人在期初出售利息代幣,保留本金代幣以獲得固定利率,或者直接在二級市場折價購買zcTokens。不過與Element和Pendle不同的是,Swivel采用的是做市模式是OrderBook。AMMvsOrderbook到目前為止,AMM已經被證明是引導流動性的有效機制,然而在衍生品市場中,AMM的功效和資本效率尚未被完全證明。我們在上一個章節提到了,現有的AMM需要對零息債券的價格會隨著時間的變化而變化的特征做出調整,而本息分離協議又加入了利息代幣,其價格會隨著時間和市場供需平衡所導致的利率的變化而變化,因此對于利息代幣的估值會更加困難,如果無法根據標準的衍生品定價變量來調整報價,流動性提供者就會面臨損失的風險。而Swivel選擇使用鏈下的訂單簿機制來解決AMM上本金和利息代幣定價的困難,讓實時交易的用戶報價來平衡市場風險。同時,訂單簿可以為所有市場參與者提供更高的資本效率和靈活性,使做市商不僅可以避免定價扭曲造成的損失,還可以為用戶提供最佳價格和最低的交易成本。雖然訂單薄的交易效率可能不如AMM高,但Swivel試圖通過提供與大多數AMM相同的象征性激勵措施來引導流動性,將平臺50%的代幣數量獎勵給那些訂單被執行的做市商以此來提高交易效率。此外,訂單簿可以提供本金代幣-利息代幣對,允許用戶直接交換兩者,實際意義體現在對利率交易的靈活性,而不需要像Element那樣在兩個AMM上交易,也提高了交易效率。Summary

以上三種本息分離固定利率協議通過計息資產鑄造本金代幣和收益代幣并進行分離,本金代幣類似零息債券以此來確定固定利率,而收益代幣類似于浮動利率的息票。此類協議的魅力在于可以根據本金代幣和收益代幣組建不同的交易策略。用戶看漲利率可以購買收益代幣,看跌利率可以按照當前利率出售收益代幣,提前鎖定收益。杠桿做多可變利率通過重復變賣本金代幣,購買收益代幣提高敞口,但缺點在于每次交易都需要支付高昂的gasfee,并且面對每次交易收益代幣的APY和本金代幣的DiscountRate存在很大的不確定性。因此,這種做多利率的方式雖然新穎但是并不有效,且成本較高。此外,三種協議同質化較高,對于直接交易利率來講,本息分離協議實際上不如利率互換協議(IRS)更加直接,且IRS在傳統金融有比固定利率借貸更大規模的市場體量。此外,如果單從打造固定收益產品的角度來看,NotionalFinance和YieldProtocol更加簡單直接。總的來說,本息分離協議在固定利率賽道處在一個很尷尬的位置,重點似乎在于交易浮動利率,并不在于固定收益,因此會導致在競爭力層面不如純粹的固定利率借貸產品,和利率互換協議。結構化分層

動態 | 廣州市黃埔區與開發區將在區塊鏈等領域實現深度融合 共同打造世界級先進制造業產業集群:據羊城晚報消息,12月6日,中共廣州市黃埔區委一屆十次全會暨廣州開發區黨工委2019年第四次工作會議在廣州市黃埔區、廣州開發區召開。根據會議內容,廣州市黃埔區、廣州開發區將重點與寶安區打造先進制造業協同發展先行先試地,依托該區制造業產業集群和寶安工業企業集聚優勢,建立產業共鏈、風險共擔、收益共享的“鏈上共同體”,在新一代信息技術、高端智能裝備、新材料、區塊鏈等領域實現深度融合,共同打造世界級先進制造業產業集群。[2019/12/7]

結構化分層:以上通過零息債券和本息分離來實現固定利率的協議并沒有對投資者的風險偏好進行分層,由于未來的利率是不確定的,而且每個人的風險承受能力和資本的機會成本都不一樣,所以風險可以根據個人的需求進行重新分配。結構化分層協議可以將利息收益分成不同的等級,并根據投資者對市場的預期,將其重新組合成不同的金融衍生品,這也是一種利率重新分配的形式,具有代表性的項目TrancheFinance。TrancheFinance

Tranche是一個管理風險的去中心化協議,允許用戶將任何應計利息的代幣切成固定利率和可變利率部分。該協議與應計利息的代幣整合,如Compound的cTokens,AAVE的aTokens和Yearns策略,以創建兩個新的計息工具,一個是固定利率的TrancheA,另一個是可變利率的TrancheB。BasicMechanism用戶可以將資產存入TrancheA,獲得固定利率的回報,或存入TrancheB,獲得高于基礎協議的潛在可變回報,但也有可能是負的。當用戶把資產存入Tranche協議時,它將被自動轉移到相關收益協議,并立即開始產生收益。作為回報,用戶會收到Tranche代幣,該代幣可在任何時候被贖回。收益率取決于用戶存入的Tranche類型。ScenarioAnalysisGoodtime—基礎收益協議的回報率高于固定利率。優先級持有人的數量,越多越好。優先級持有人越多,投資于基礎協議的回報率越高。次級持有人的數量,越少越好。次級持有人越少,分享協議盈余的參與者就越少。換句話說,如果次級持有人較少,他們每個人的份額就會更高。Badtime—基礎收益協議的回報率低于固定利率。優先級持有人的數量,越少越好。優先級持有人越多,次級持有人的赤字就越大,此時次級的可變收益率為負。次級持有人的數量,越多越好。次級持有人的數量越多,承擔赤字的參與者就越多。換句話說,雖然次級還是有赤字,但是承擔損失的人多了,損失會被平滑。StakingSLICE為了確保流動性并激勵參與治理和協議的使用,引入了三個Staking模塊–SLICEStaking、SLICE-ETHLPStaking和SLICE-DAILPStaking。SLICE持有者和流動性提供者可以鎖定他們的SLICE和SLICE-LP代幣,以獲得額外的獎勵,這些獎勵按每周、每月、每年兩次和每年的時間表分發。Summary

華爾街財富管理研究院合伙人蔡宇:我們處在區塊鏈深度泡沫中:金色財經現場報道,在2018世界制造業大會區塊鏈技術與產業融合應用論壇上,華爾街財富管理研究院合伙人蔡宇表示,泡沫是豐富營養的,對于區塊鏈泡沫大家非常淡定,我們處在深度泡沫中,而且我們希望泡沫越來越大。目前全球有20億游戲玩家,區塊鏈用戶只占2000萬不到。[2018/5/26]

TrancheFinance通過固定利率與浮動利率分層創造出優先級和次級市場。但是Tranche沒有內置的AMM來確定利率,取而代之的是DAO通過投票決定支付給固定利率持有人的利息數額,這對優先級TrancheA持有者并不友好,因為利率可以在任何時候被投票增加或減少,因此TrancheA并不是真正意義上的固定利率。固定利率的實現方式主要依靠其他DeFi借貸協議和收益聚合器,產品本身也只是做了一個分層的處理,且只涉及固定利率存款沒有固定利率借款,存款利率遠不如基礎類固定利率協議Notional更有吸引力。

Tags:ANCAMMTRAELEAPY.FinanceAMM幣Transaction Service feeJaneLending

熊市當下,回顧過去一年的市場表現,能發現各賽道較去年的牛市來說都十分低迷。從總交易量、交易額、市值、TVL等常見的數據側體現出市場低點,然而從開發者數量、用戶數量等關鍵數據維度所體現出來是市場的.

1900/1/1 0:00:00近年來,權益證明區塊鏈愈發流行,證據包括:1)以太坊從工作量證明區塊鏈共識機制轉向PoS;2)Cosmos生態系統蓬勃發展;以及3)更多全新PoSL1公鏈興起.

1900/1/1 0:00:00根據PANews統計,2022年全年共有1660起投融資事件,資金總量超348億美元。與2021年公布的1351起不同輪次的投融資事件及披露的共計305億美元總量相比,獲得融資的項目數量同比增長.

1900/1/1 0:00:00今日,FTX創始人SBF以2.5億美元保釋。美國美國聯邦檢察官稱,本次保釋創下美國“有史以來最高的審前保釋金”。美國司法部表示,FTX涉嫌欺詐客戶的案件始于2019年.

1900/1/1 0:00:00最近NFT的頭部無聊猿游艇俱樂部(BAYC)官方賬號發文稱:1月17日,BAYC和MAYC的持有者可參加SewerPass的NFT免費鑄造活動.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐“木頭姐”CathieWood旗下的一只基金幾乎出售了其在SilvergateCapitalCorp.的所有股票,此前這家專注于加密貨幣的銀行宣布.

1900/1/1 0:00:00