BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-1.31%

ETH/HKD-1.31% LTC/HKD-1.42%

LTC/HKD-1.42% ADA/HKD-1.86%

ADA/HKD-1.86% SOL/HKD-1.9%

SOL/HKD-1.9% XRP/HKD-2.67%

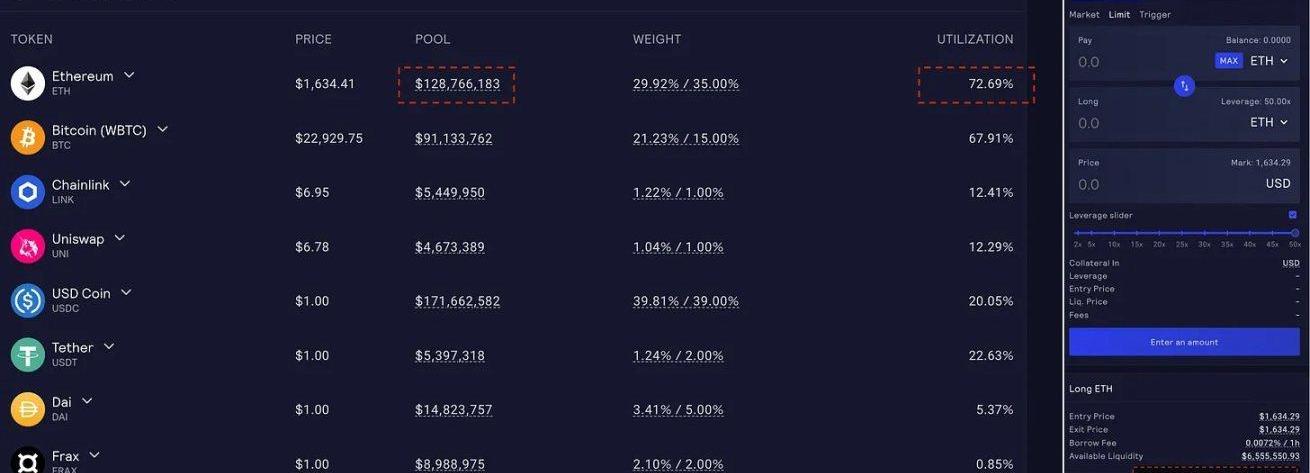

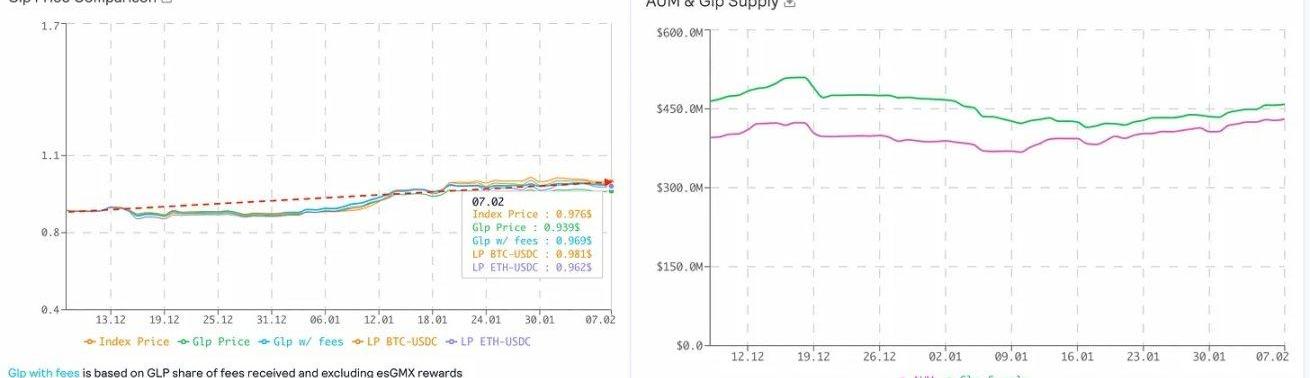

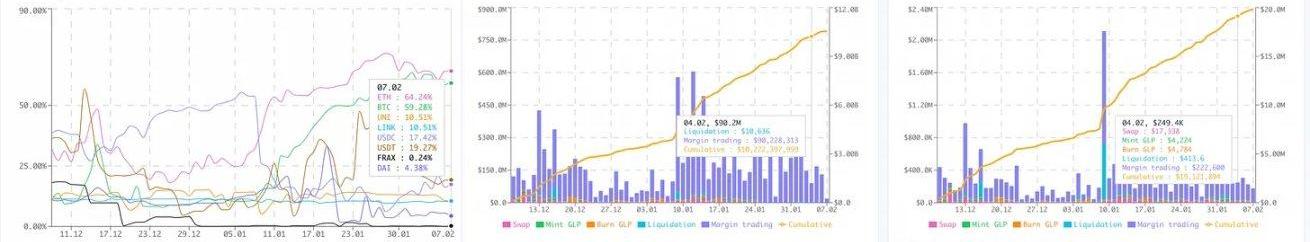

XRP/HKD-2.67%GLPFud層出不窮,近期更是有人聲稱其牛市下將陷入死亡螺旋,本文將通過詳盡的案例、數據與計算為你抽絲剝繭,分析諸多Fud的真偽,幫你進一步認清GMX/GLP的本質,探討GMX的真實問題和改進方向,以及由此給DexPerp賽道新項目帶來的空間和相關空投機會。GMX本質接近于杠桿平臺,GLP借幣給trader加杠桿做對手盤,就是說你做多10ETH,GLP就借10ETH現貨給你,假設開倉時10ETH=$10k,關倉還錢時就還按關倉時價格計算價值為$10k的ETH。。一方面你的利潤不可能高過10ETH,GLP自然也不會資不抵債,另一方面對于GLP而言實際上相當于賣了10ETH換了$10k。多空平衡情況下GLP約為50%U+50%B/E,那么當前不平衡下的的GLP相當于什么?如下圖,占比約50%的BTC/ETH約為70%的利用率,,占比50%U為20%的利用率,trader凈多比例就是50%*70%-50%*20%=25%。這樣GLP相當于凈借出25%B/E,就是說當前GLP價格的表現應當接近于75%U+25%B/E,U本位價格依然會在牛市中上漲。

加密貸款機構Vauld拒絕Nexo的收購提案:金色財經報道,由于擔心Nexo的財務健康和其他問題,加密貸款機構Vauld及其債權人委員會(COC)拒絕了競爭對手Nexo的\"最終\"收購提案。

12月26日,Nexo在一封公開信中向Vauld的債權人提出了這個建議。然而,Vauld拒絕了Nexo的提議,因為它與之前的提議相比沒有重大變化,因此,它繼續向Nexo尋求關于其兩個關鍵問題的答案。這兩個問題是Nexo將如何處理總部位于美國的Vauld債權人的索賠,因為它最近宣布了退出市場的計劃,以及Nexo是否有良好的財務狀況。[2023/1/5 10:23:42]

Hashed CEO稱Terra崩盤以來患有精神疾病,拒絕出席韓國國民議會:10月24日消息,韓國國會政務委員會于10月開始對Luna-Terra事件展開國政監察,其中加密風投機構Hashed首席執行官Simon Seojoon Kim被選為該事件的證人,并預定于今日出席國民議會。但Simon Seojoon Kim今天提交不出席的理由陳述書。

Simon Seojoon Kim表示,“自從Luna-Terra崩盤以來,由于極度的精神壓力,我一直患有焦慮癥和恐慌癥。我從7月29日起一直在另一家醫院的精神科接受治療,在藥物治療和輔導治療期間壓力情況急劇惡化,隨之而來的癥狀也在惡化。”Kim附上專家意見和診斷書,稱其需要情緒穩定。(E-Daily)[2022/10/24 16:36:48]

GLP的比較基準是50%USD+25%BTC+25%ETH的一攬子指數。在過去兩個月的牛市中,由于多空比持續在3/1甚至4/1,GLP+費用分成的確是略跑輸此指數,但如上述計算,其U本位價格依然是上漲的,既然U本位在上漲就不至于引起太大的恐慌了,所以GLP總量也未出現所謂的恐慌式下降。

動態 | 美國SEC拒絕7項比特幣ETF提案:據coindesk報道,美國證券交易委員會(SEC)已經拒絕了ProShares和Direxion提出的7項比特幣ETF提案。SECA在美國時間8月22日發布的兩份命令中使用了完全相同的理由和措辭。該機構在給ProShares和Direxion的命令中寫道:“委員會不贊成這項擬議的規則變更,因為如下所述,交易所沒有履行交易所法和委員會業務規則規定的責任,以證明其提案符合交易所法69(b)(5)部分的要求,特別是要求證券交易所制定的規則旨在防止欺詐、操縱行為和做法。”此外,SEC強調,其對于這些比特幣ETF的不贊成并不源自通過評估比特幣或區塊鏈技術是否更普遍,以及其作為創新或投資是否具有實用性或價值。[2018/8/23]

五家日本交易所回應日經報道:一家稱報道失實,兩家拒絕評論,兩家保持沉默:今日日經新聞發文稱“日本金融廳對bitFlyer等5家注冊交易所發出業務改善命令”。對此消息,Cointelegraph向5家日本交易所進行了求證。BITPoint表示,該報道失實;bitFlyer表示,非本社發出的消息,拒絕評論;bitbank表示無可奉告;QUOINE雖表示負責人會進行回應,但截至發稿仍未回復;BTCbox并未回應。[2018/6/19]

GMX借款利率正相關利用率,在單邊行情下利用率高利率自然也高,比如目前ETH借款利率超60%,所以你會看到即使某天杠桿交易量只有$90M,費用也高達$223k,遠高于即使不考慮折扣的交易手續費$90M*0.1%=$90k,這就是利息帶來的強勁收入。

如此,LP完全可以在另外的平臺上對沖GLP凈多風險,主流交易所本月的BTC/ETH累計資金費率在0.8%左右,年化也就10%。你持有價值$1的GLP,只需要做多$0.25即可,保證金也不多,就可以輕松左手收40%的利息,右手以較低的成本將其對沖掉。

對于那些本就是做U本位中性對沖策略的機構而言,更是原本持$1GLP需要做空$0.5B/E,當前卻只需做空$0.25B/E,保證金占用反而更少了,所以自然也是穩如老狗了。再退一步,若是真有人大量撤出GLP造成供給下降,那么利用率的上升就會造成借款利率上升,推升GLP的APR,這時候自然會吸引更多LP,尤其是熟練于對沖的機構和專業投資者,不至于陷入死亡螺旋。不過在多空不平衡的情況下,的確會有一方的利用率低,那應該怎么辦?其實GMX原本是有方案應對的,其在多方市場下會增加幣的占比,在空方市場下增加U的占比,根據市場需求動態調整比重。然而現在已有太多協議基于GLP構建,倘若隨意大幅更改比例,對生態會造成一定的負面影響。在GLPLego蓬勃發展的當下,維持現狀自是權衡兩方收益的結果。

此外關于零滑點引起的價格操縱攻擊以及GLP是否會在極端行情出現資不抵債的問題,我早前已經做過回答,后來GMX創始人X的回應也跟這個差不多,并因此關注了我:),不妨一看下方推文。

至于GMX的內部喂價風險,沒有雙邊資金費率,以及交易上限的問題,預計也皆將在近期的版本中陸續解決,詳情參見下方推文。

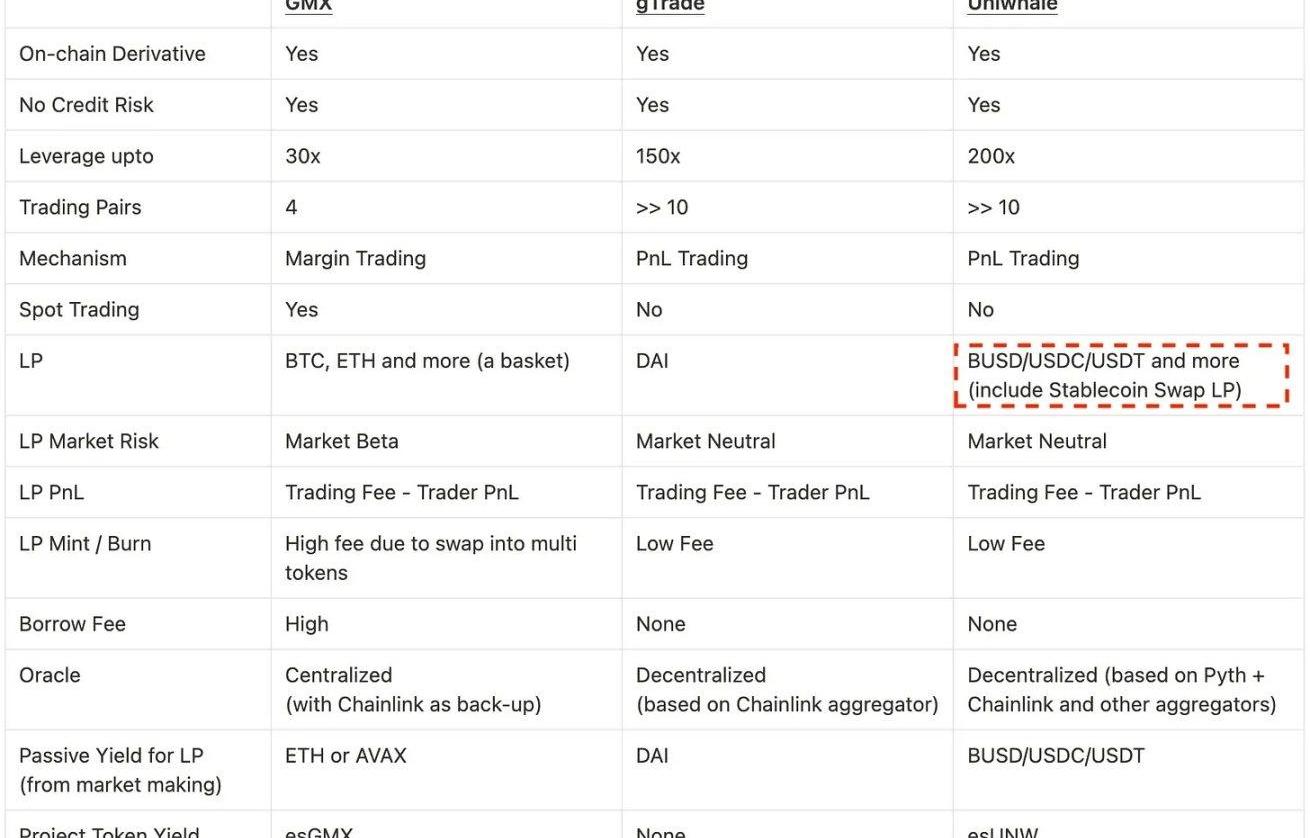

針對上條推文論及這些問題,GNS其實是已經做了些優化的,這也是其能立足的原因之一。若你對GNS和DeFi衍生品有興趣,請關注妙蛙種子@NintendoDoomed喵,預計不日將便奉上極有價值的GNS研究。另外對于一側利用率偏低的問題,「把閑置的房子租出去」就可以解決這個問題,比如底層接上AAVE或者CurveLP這種生息資產,多組合一層便可增加收益。眼下DEXPerp賽道激戰,自然也有項目改良此處,比如這個正在搞空投活動的Uniwhale,LP是100%的穩定幣,然后準備組合DEXLP增加收益。

綜上,牛市下GLPU本位價格上漲,散戶安心,對沖保證金需求下降,機構安心,這就是迄今死亡螺旋并未出現的原因。內部喂價,資金費率,交易天花板等問題已在解決的路上,GNS在這些問題上做得不錯自然立足一方,新項目抓住改良點帶來的空投機會也值得關注。

被稱為“狗狗幣殺手”的Shib,即將推出Layer2解決方案ShibariumBeta版本。ShibariumBeta運行在以太坊之上.

1900/1/1 0:00:00原文作者:AbdullahUmar原文編譯:西昻翔,ChainCatcher加密市場的斗爭,比你想象的更具性。上周,WormHole和LayerZero之間發生了一場戲劇性的戰斗.

1900/1/1 0:00:00近期crypto市場轉向頻繁漂移,加密敘事從AI概念到LSD概念,從ZK敘事到HK概念,可以說是幾天一個熱點,相信提前研究過且有準備的家人們已經在頻繁的熱點中揚起嘴角.

1900/1/1 0:00:001月18日,美國司法部宣布聯合財政部、聯邦調查局針對某國際加密公司進行重大執法行動時,加密市場如臨大敵.

1900/1/1 0:00:00Boost是存儲提供者在Filecoin網絡上管理數據入庫和檢索的工具。它用一個獨立的二進制文件取代了lotus中的“go-fil-markets”包,與lotus守護程序以及lotus存儲提供.

1900/1/1 0:00:00早前已在以太坊、Arbitrum、Optimism和Polygon等區塊鏈上線的DeFi收益協議Timeless建立了一個新的協議——Bunni,它可以幫助流動性提供者更有效地獲得收益.

1900/1/1 0:00:00