BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD-0.06%

ETH/HKD-0.06% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD-0.07%

ADA/HKD-0.07% SOL/HKD-0.16%

SOL/HKD-0.16% XRP/HKD+0.03%

XRP/HKD+0.03%本文作者推特:@Hunter8Crypto一、行業概述

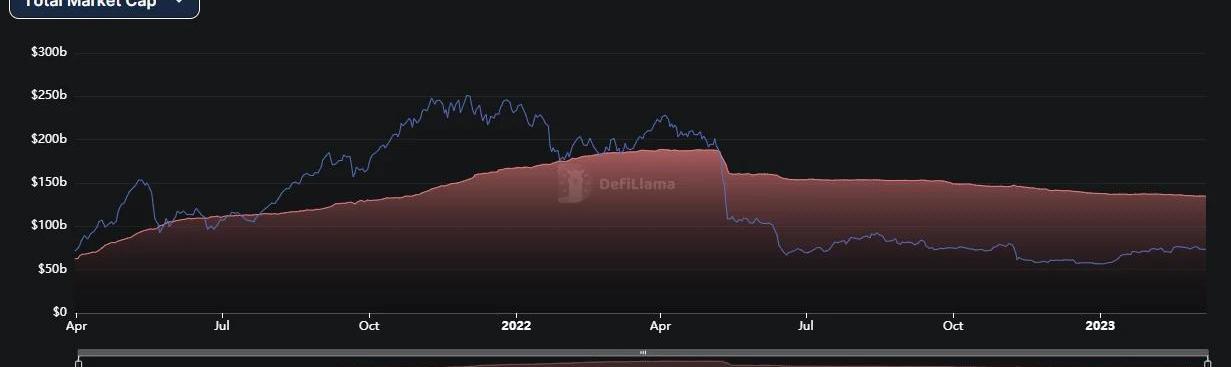

穩定幣對于整個加密市場的重要性不言而喻,它很大程度上也是反映牛熊的一個晴雨表。在2022年4-5月的時候穩定幣市值達到峰值接近190B,隨后一路下行,當前穩定幣市值135B。穩定幣市值反映出資金進出場的情況,換句話說也就是市場的流動性情況,這與整個市場牛熊周期契合度很高。長期以來,USDT、USDC和BUSD占據著穩定幣市場前三。此前2月份,SEC認為BUSD是一種未注冊的證券,向BUSD穩定幣發行商Paxos發出威爾斯通知。不久后紐約金融服務部更下令Paxos停止鑄造BUSD。Coinbase更是于3月1日宣布暫停BUSD交易。BUSD從事發前市值16B到目前的8.4B,接近腰斬。

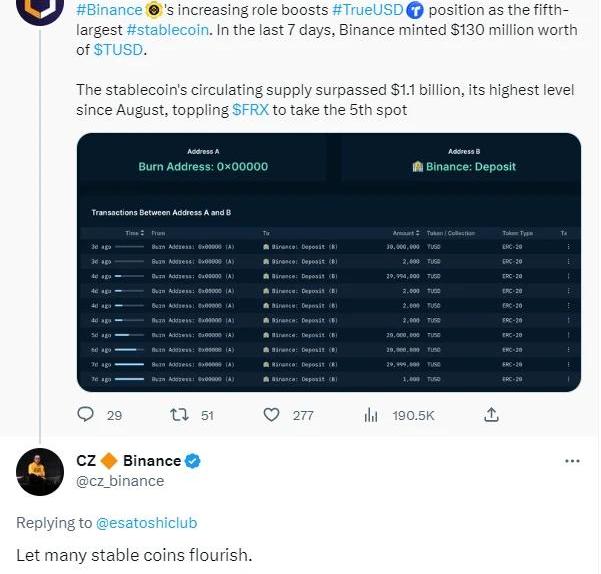

穩定幣市值BUSD作為幣安生態系統的流動性門戶,對于整個幣安來說極其重要,從幣安對BUSD的支持力度便可窺斑見豹,比如BUSD參加Launchpad,BUSD交易對免手續費等。但經此一事,幣安不得不尋找其他穩定幣替代解決方案來滿足市場需求。幣安創始人CZ表示過幣安本身不會去做穩定幣項目,其在推特回復道:“讓更多穩定幣蓬勃發展。”之后更是在一場直播中坦言幣安正在與多位穩定幣發行方溝通。隨著BUSD的逐步退出市場,場內資金必然流入其他穩定幣項目。

安全團隊:SNK項目遭受攻擊,黑客獲利約19萬美元:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,SNK項目遭受攻擊(0x7394f2520ff4e913321dd78f67dd84483e396eb7a25cbb02e06fe875fc47013a),黑客利用SNK的邀請獎勵機制獲利19萬美元,目前資金仍在黑客地址中0x7738B2f18d994C7c8Fa10E1FE456069624740f3e,Beosin Trace將持續對資金流向進行監控。[2023/5/10 14:54:01]

二、詳解OGV與OUSD

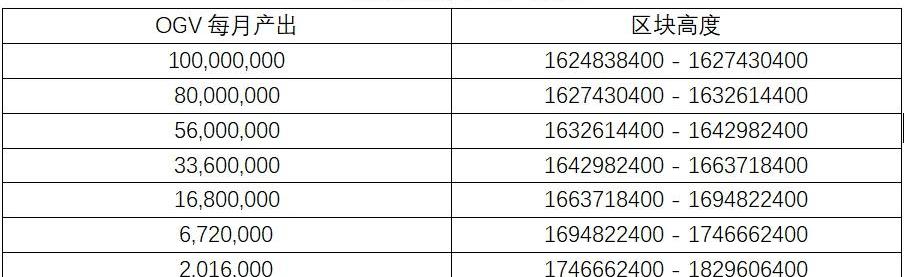

1.OGV是由NFT交易平臺OriginProtocol推出的穩定幣項目OriginDollar的治理和價值累積代幣。OUSD最初于2020年9月在以太坊網絡上推出。用戶目前可以在OriginDollarDApp使用USDT、USDC、DAI鑄造或兌換OUSD,并在錢包中賺取收益。2.1OUSD價值捕獲OUSD智能合約會將底層穩定幣部署到一組多樣化的DEFI策略中,產生的收益會通過rebase的機制自動更新每個代幣持有者錢包中的余額,使得OUSD保持在1美元附近。協議會調整策略以實現高收益,同時分散風險。當有用戶與OUSD智能合約產生交互時便會觸發rebase機制,同時ChainlinkKeepers確保每天至少發生一次rebase。協議還將通過提供借貸、做市商獲得收益。除此之外,當從金庫中贖回時將收取0.25%的退出費,這部分費用將分配給其他OUSD持有者,同時用戶將按照當前金庫中三種穩定幣的比例獲得混合穩定幣。2.2OGV治理及價值捕獲用戶質押OGV可根據數量及解鎖時限獲得不同比例系數的veOGV,veOGV可參與每周的DEFI策略的分配權重投票,投票結果由Strategist多簽成員在鏈上執行。同時所有由OUSD捕獲價值的10%將在市場上回購OGV分配給質押者。2.3OGV代幣經濟學OGV無私售、無公售,屬于fairlaunch。OGV于2022年7月發行,總量40億枚,當前流通量6.4億枚。其中25%空投給OGN持有者,無鎖倉。DAO儲備15.62%、空投給OUSD持有者10%、早期貢獻者10%、未來貢獻者10%分四年解鎖,每年解鎖1/4。流動性挖礦釋放情況見表1,當前每月產出1680萬枚。早期空投份額到期未領取被銷毀的OGV一共有3.7億枚,詳見https://www.ousd.com/burn。

DeGods開放向以太坊網絡的遷移,以太坊上DeGods將收取0.33%的版稅:4月1日消息,Solana 生態 PFP 項目 DeGods 已向 DeGods NFT 持有者開放向以太坊網絡的遷移,DeGods 將在前 24 小時內支付遷移 Gas 費用。在前 48 小時內,DeGods 將免除 ETH 上的 DUST 質押 / 取消質押費用。另外,4 月 3 日起,Paper Hands Bridge Tax 將開始生效。Solana 上所有剩余的 DeGods 和 y00ts 將更新為強制收取 33.3% 的版稅。t00bs 將保留在 Solana 上,并收取 3.33% 的版稅。以太坊上的 DeGods 將收取 0.33% 的版稅。[2023/4/1 13:39:18]

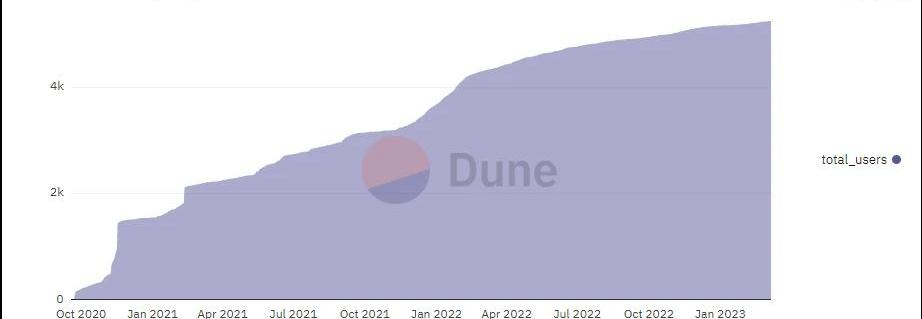

OGV分配圖2.4OUSD鏈上分析OGV的價值主要取決于OUSD的應用,以下數據來自CoinGecko和Dune。OUSD的鑄造整體趨勢OUSD的鑄造是在逐步上升的,中間突增部分是當時項目方推出了流動性激勵活動鑄造量接近3億美元,后續也受UST脫錨影響一度回落至4000萬美元,目前OUSD鑄造量為6058萬美元。

美聯儲主席鮑威爾:穩定幣需要被適當監管:9月8日消息,美聯儲主席鮑威爾表示,無擔保加密貨幣在支付方面沒有提供太多公共利益,這是一種投機性資產,穩定幣需要被適當監管,穩定幣可以在我們的金融系統中發揮作用,我們需要立法解決(穩定幣)問題。[2022/9/8 13:17:41]

OUSD用戶數量OUSD當前持幣地址數量2748,用戶總數5252,近期鏈上交互次數幾乎每天個位數。相比較,TUSD當前持幣地址數量4.7萬,用戶總數25.8萬,近期鏈上交互次數每天100以上。

OUSD的應用除了自動生息和流動性挖礦,官網披露了一些錢包支持以及DEX交易外,還有一些其他合作伙伴。1月份與Archimedes達成合作,OUSD將成為對方杠桿率高達10倍的第一個穩定幣。三、競爭環境與橫向比較

3.1競爭對手考慮到幣安選擇穩定幣合作方,需要滿足兩個最基礎的條件:1.項目運行安全穩定;2.已經形成一定的使用規模。因此根據DefiLlama數據,剔除脫錨的穩定幣,整理了一份目前排名前列的穩定幣數據見表2。從表格可以看出BUSD流出資金主要由USDT和USDC兩者承接了,同時一些穩定幣項目也在絕對值或相對值上獲得一定增長,如TUSD、FRAX、USDD、LUSD、MIM、DOLA、OUSD。我們選擇有治理代幣的穩定幣項目來進行深入研究,試著從中發現價值幣。

比特幣礦企Stronghold Digital正在與貸方進行債務重組談判:金色財經報道,比特幣礦企Stronghold Digital Mining, Inc.(SDIG)周二在致美國證券交易委員會(SEC)的通知中表示,它正在與貸方就可能的債務重組或再融資協議進行談判,以維持生存。Stronghold指出,這些談判是推遲發布第二季度收益報告的主要原因。Stronghold寫道:“這一延遲主要與公司正在與其貸方就潛在的重大交易進行談判,以重組或再融資某些融資協議,以改善公司的財務狀況,并讓公司能夠至少在下一個持續經營中繼續經營12個月”。

Stronghold在其通知中表示,預計第二季度的收入為2920萬美元,這一數字將低于分析師普遍估計的3030萬美元。它還預計本季度將報告凈虧損4020萬美元,而2021年第二季度凈虧損為320萬美元。消息傳出后,Stronghold Digital的股價下跌了11%以上,當前交易價格為3.19美元。[2022/8/17 12:29:34]

注:嚴格意義上來講TRU并非TUSD的治理代幣,兩者僅均為TrustToken產品。以上數據統計日期為2023年3月8日。TUSDTrueUSD是美國資產數字化平臺TrustToken推出的1:1錨定美元的穩定幣,美元存在于已簽署托管協議的多家信托公司的銀行賬戶中,銀行賬戶的內容每天都會公布,并且每月都要進行審計。根據鏈上數據顯示,從2月16日到2月24日,幣安鑄造了1.8億枚TUSD。自2019年6月以來,與美元掛鉤的穩定幣TUSD運營TrustToken一直都是幣安的合作伙伴,這種關系允許幣安以零費用購買TUSD并將其兌換為法定貨幣。從以上角度來看,TUSD對于幣安而言的確是非常合適的合作方,但須知的是TUSD嚴格來講并沒有治理代幣,穩定幣的收益也是歸TrustToken所有。TRU并不能通過TUSD捕獲價值,盡管如此,作為同宗同源的TRU自2月15日的0.042上漲至高點有240%以上的漲幅。FRAXFRAX于2020年12月上線以太坊主網,此前是一種“部分算法穩定幣”,即一部分采用抵押物支持,一部分采用其治理代幣FXS供應的算法支持。歷史上FRAX并未發生過嚴重的脫錨。2月底,社區投票通過了一項治理投案,把FRAX穩定幣的目標抵押率設定為100%,移除協議對穩定幣的算法支持,今后FRAX將成為完全抵押穩定幣。從安全角度和應用場景來看,FRAX亦有可能成為幣安的合作方。此外,目前FraxFinance已經開發出一整套的DeFi產品,包括FRAX、時間加權平均AMMFraxswap、借貸市場Fraxlend、算法做市程序AMOs、加密原生CPI穩定幣FPI、跨鏈橋Fraxferry,近期隨著以太坊上海升級臨近Frax又推出了ETH流動性質押衍生品fraxETH。不可置疑,FXS是一個優質幣,但其目前市值不低,相比其他項目而言,增長潛力小。LUSDLiquity是一個去中心化借貸平臺,協議于2021年4月5日上線以太坊鏈,目前也僅支持以太坊。Liquity有兩種原生資產,一種是掛鉤美元的穩定幣LUSD,一種是治理代幣LQTY。在Liquity上,用戶可以存入ETH,只需付出一次性費用,便可無利息、無還款時限借出LUSD。截至目前,Liquity智能合約還沒有引發過安全事件。Liquity本身去中心化程度很高,且未出現過安全問題,持續穩定運營。當前LUSD穩定幣生態較弱,使用場景不夠豐富,LQTY治理也剛上線不久。但是2月28日LQTY上線幣安,其價格迅速翻倍,也在很大程度上預示著未來幣安可能會和LUSD達成合作,相應的LQTY也會有進一步上升的空間。MIMabracadabra.money通過抵押創新創造了去中心化的穩定幣。這些由加密貨幣支持的穩定幣旨在通過鑄造基于通常非流動性利息代幣(ibTKN)抵押品的流動代幣來釋放去中心化金融(DeFi)空間的流動性。一種稱為MagicInternetMoney(MIM)的穩定幣支撐著Abracadabra加密貨幣生態系統,而額外的SPELL和sSPELL代幣有助于治理并鼓勵市場參與。然而MIM是存在不少爭議的,大多數穩定幣是由等量的法幣資產或者其他相關資產支持的,而MIM僅由一組精選的數字資產支持,這對其穩定性帶來一定的風險。在Terra崩盤期間,Abracadabra便產生了1200萬美元的壞賬,MIM一度脫錨跌至0.94美元。除此之外,項目創始人曾經的項目wonderland承諾了一個可持續的、有收益的機制,但該項目原生TIME代幣從$10,000以上暴跌至$95。綜合以上,幣安選擇MIM的可能性較小。DOLAInverseFinance是一個在穩定幣上產生收益率并將收益率持續投資于目標代幣的協議。InverseFinance創建單一資本效率借貸池,基于合成信用和非合成信用結合的Anchor協議。此外,InverseFinance還在Anchor上發行原生合成/信用穩定幣DOLA。DOLA歷史上發生過多次超過2%以上的脫錨,從這點看,幣安選擇的可能性較小。3.2OUSD競爭優勢安全穩定OUSD的強大程度取決于支持它的穩定幣,該協議在添加為支持資產之前會通過深入的穩定幣評估框架竭力評估每個穩定幣。OUSD當前支持的穩定幣有USDT、USDC、DAI,未來可能會添加新的穩定幣。如果這些穩定幣中的人和一個被證明不大可靠或使OUSD持有者的資金處于危險之中,也有可能會取消支持。OUSD本身就像一籃子市場上主流穩定的穩定幣組成的穩定幣,理論上其安全性能較單一的穩定幣更加的安全穩定。有一個案例是在去年USDT脫錨恐慌事件中,項目方使用治理流程公開同意暫時退出USDT。如果支持的穩定幣當中存在流動性問題或有跡象相信其正在脫鉤,項目方也有能力非常迅速的采取行動。戰略家角色允許兩名多簽代表在幾分鐘內主動退出存在問題的穩定幣,重要的是策略家是不能提取資金或者使用尚未列入白名單的策略以保證資金安全。自動生息OUSD相較于其他穩定幣存儲在錢包里,能夠自動生息,釋放了穩定幣的流動性。OGV性價比高在上述研究的穩定幣項目的治理代幣當中,OGV的市值最低,僅480萬美元;同時穩定幣市值與治理代幣市值比最大,高達16.8。綜合比較,OGV的性價比最高。團隊實力強項目團隊由加密貨幣和金融科技行業的資深人士創建,其中包括連續創業者、早期加密貨幣投資者、YouTube早期員工、Google/Dropbox工程經理以及Paypal聯合創始人之一——潘宇。26名核心團隊、6名社區團隊、7名顧問、273名開源貢獻者都有在官網公開披露。項目方另一個NFT項目代幣OGN流通市值6000萬美元,目前也上線了幣安、coinbase、火必、庫幣、gate、kraken等主流交易所。四、風險提示

MetisDAO 基金會宣布啟動“Metis Marathon”建設者激勵計劃:7月28日消息,MetisDAO 基金會宣布“Metis Marathon”啟動為期 26 周的建設者激勵計劃。該計劃的首位參賽者是 Sushiswap,未來幾周內會宣布另兩個參與協議。除此外,其它參與的小型、中型和大型協議都可能受到獎勵,并有機會申請贈款和資助。

MetisDAO 表示,此舉旨在激勵 Metis 生態系統的發展,除了引入 一些 TVL 頭部的 DeFi 協議外 ,還將通過直接激勵 Metis 中具有創新性的原生 DApp 來拓展生態。[2022/7/28 2:43:10]

1.智能合約風險盡管智能合約已經經過多家安全公司審計,但仍然有可能出現邏輯錯誤,導致投資者資金損失。在項目初期,2020年11月7日,由于之前未檢測到的重入漏洞被黑客盜取700萬美元,之后項目方提出補償計劃并完成多次審計和安全升級后,于當年12月重啟。2.第三方平臺風險OUSD的部分收益建立在其他DeFi平臺之上,例如Aave、Compound和Curve,這些平臺均有增加額外的智能合約風險。3.穩定幣風險OUSD的資金池由支持的穩定幣組成,盡管有一定的風險緩解措施,但仍然可能會因基礎穩定幣自身風險產生一定損失。例如SEC監管、USDT和USDC發行方凍結持有人錢包資金等。五、結論

總體而言,穩定幣會是一個長期的敘事,BUSD的退出勢必會流向其他穩定幣項目。綜合來看,OUSD自帶Defi屬性,通過多種安全可靠的穩定幣進一步攤低風險,項目團隊實力強勁,盡管目前規模不足1億美元,應用場景少,但未來會有不小的增長潛力。而作為OUSD的治理代幣,OGV具備價值捕獲能力,本身也是嚴重低估了,即使目前相較其他治理代幣估值也有10倍的增長空間。除此之外,OGV的大哥OGN已經上線了各大交易所,未來隨著市場發現OUSD的價值,同時幣安若能和OUSD達成合作,那OGV大有可為。投資有風險,以上報告僅供參考,NFA,DYOR!

“勇敢些,把神的意思釋告我們,不管你知道什么。我要對宙斯鐘愛的阿波羅起誓——那位你,卡爾卡斯,在對達奈人卜釋他的意志時對之祈禱的天神——只要我還活著,只要還能見到普照大地的陽光,深曠的海船旁就沒.

1900/1/1 0:00:002月27日,RockTreeCapital攜手Odaily星球日報、GoldenGate、LI.FI、MapleFinance舉辦“RockTreeOGTalkSeries:Web3.0跨鏈的機.

1900/1/1 0:00:00本篇旨在系統講解LSD賽道從上游到下游的全景及競爭概況,從質押邏輯到后續推演和投資機會均有涉及.

1900/1/1 0:00:00摘要 本文ArthurHayes重新回顧審視了加密貨幣行業為什么需要穩定幣、使用穩定幣做什么以及如何使用穩定幣的經典問題.

1900/1/1 0:00:00硅谷銀行倒閉導致美元穩定幣USDC上周末出現脫錨并一度跌至0.87美元低點,FUD情緒也在加密市場蔓延,不過這一黑天鵝事件造成的影響似乎并沒有想象中的那么大.

1900/1/1 0:00:003月14日,dYdX社區投票通過DIP-20提案,決定將交易獎勵減少45%,剩余的55%獎勵將由國庫留存,并可經由社區投票改做他用,其中贊成票比例為83%.

1900/1/1 0:00:00