BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.9%

LTC/HKD+0.9% ADA/HKD-1.1%

ADA/HKD-1.1% SOL/HKD+1.19%

SOL/HKD+1.19% XRP/HKD-0.65%

XRP/HKD-0.65%當你持有的穩定幣面臨脫鉤風險,該如何操作?孫哥拿USDC換DAI這個咋一看無用的操作背后有何邏輯?從主流去中心化穩定幣、中心化穩定幣再到持幣對沖等多種方案,本文將結合底層邏輯、實際數據和案例,為你帶來最全面的穩定幣脫鉤緊急逃生指南。去中心化穩定幣

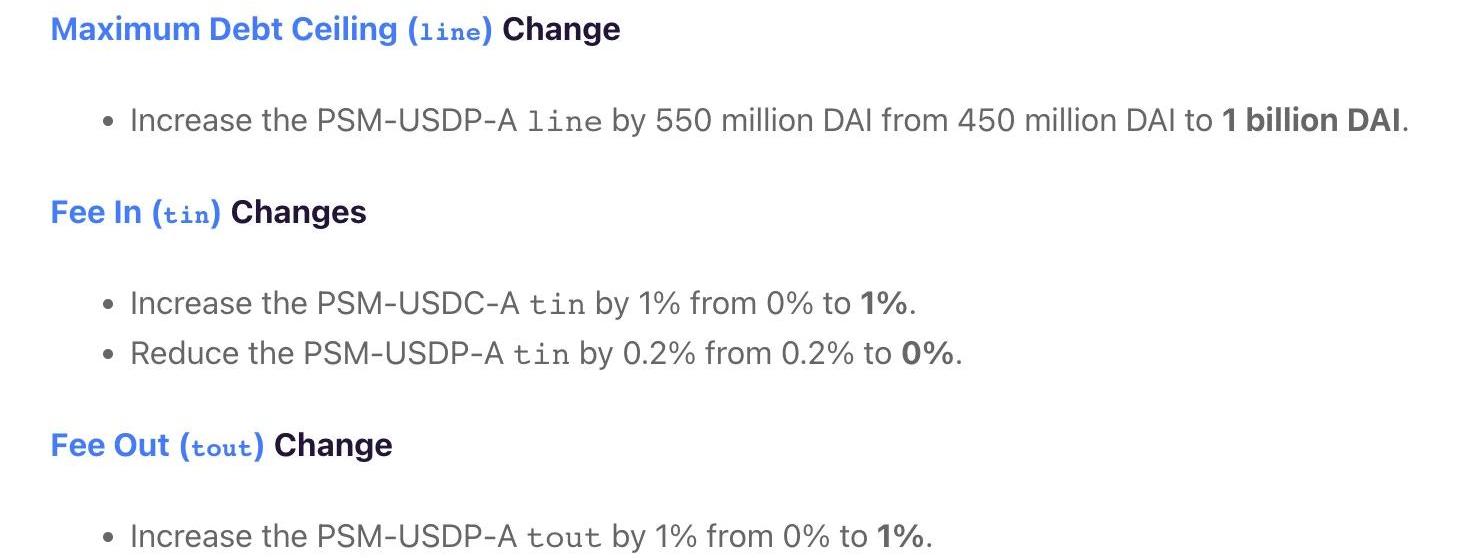

緊急逃生的核心目的在于以最低的成本降低風險,為接下來的操作和判斷提供時間窗口。所以除了要考慮長期邏輯外,更重要的是其短期要能掛鉤住,所以接下來我們將根據掛鉤機制的不同來分類說明。A.PSM通過支持直接與其他穩定幣兌換來掛鉤,比如DAI支持1:1兌USDC/USDP

那么既然都是1:1兌換,孫哥為什么把USDC換成DAI?其實還是有好處的PSM額度是有上限的,到達上限后就變成了單向轉換,即只能DAI→USDC,不能USDC→DAI,單向轉換下就成了DAI>=USDC如果最終USDC是只能以0.98這種價格換回美元的話,makerDAO為了re-peg可能把這部分債務吃掉如果情況惡化出現了市場崩潰,觸發借款人大規模還款、清算,那么需要買回DAI來還債,從而推升DAI的價格也就是說短期而言,這基本是個穩賺不賠的買賣,而且能夠容下大資金,所以自然得到了孫哥親睞。實際上3/11makerDAO便通過了緊急提案增加USDC→DAI的費用,并且由于PSM-USDC達到上限,DAI在短時間內也相對USDC有過約2%的溢價。此條逃生路線并不能完全脫離USDC的影響,主要好處在資金容量大,短期確定性強。

主力數據復盤:比特幣下跌前多個平臺主力平多:AICoin PRO版K線主力數據顯示:在昨天拉升后的盤整中,包括OKEx BTC當季合約、火幣BTC當季合約、BitMEX XBT永續合約,幣安BTC永續合約在內多個合約主力均有較多大額委托賣單成交。 其中,火幣BTC季度主力在昨天17:30-今天00:35時間段,累計出現了29筆大額委托賣單,最終成交3488.72萬美元。AI-PD-持倉差值在大部分大額委托單的過程為較高紅柱,可判斷大部分為賣出平多。[2020/9/29]

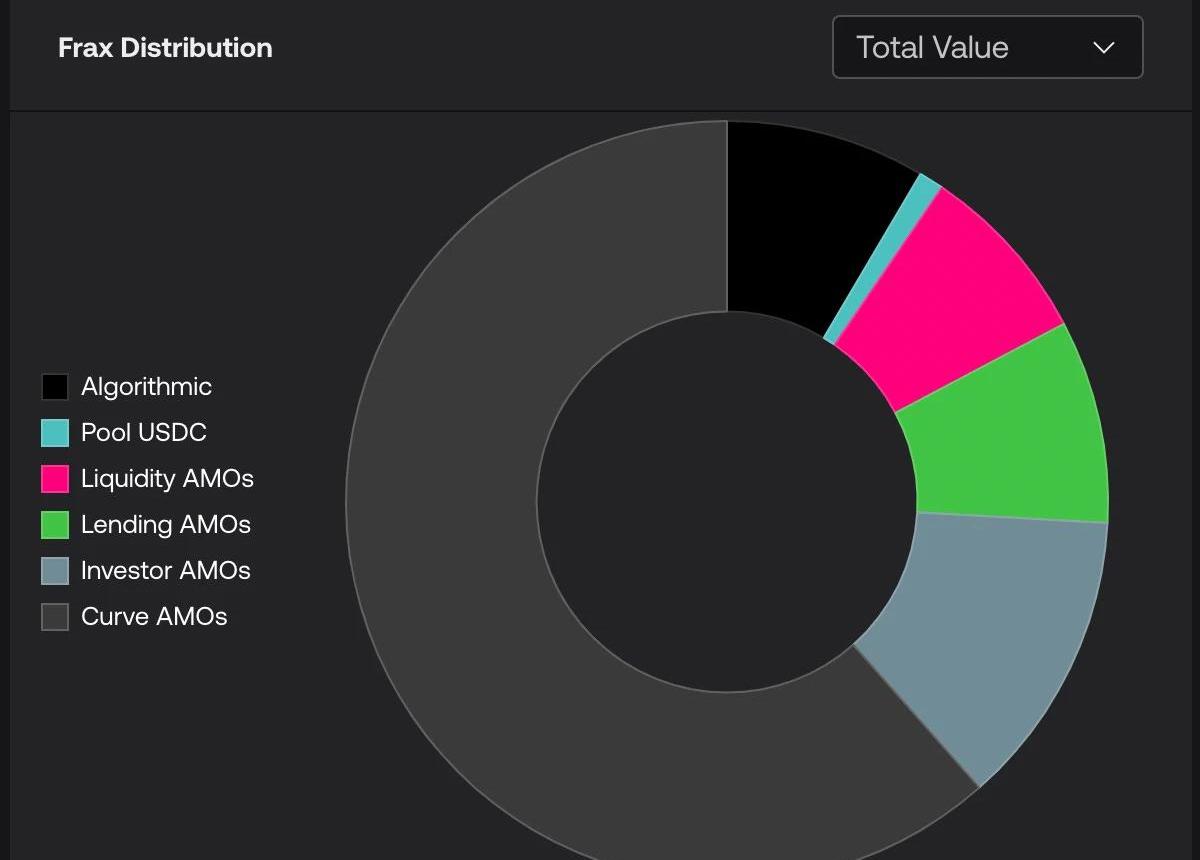

B.AMO:公開市場價格干預,比如FRAX/crvUSD等

比如FRAX其底層資產大部分為CurveAMO,即CurveFRAX/USDCLP等資產。在FRAX<1的時候從FRAX/USDC池中取出FRAX,也就是變相的買入FRAX就可以支撐幣價;FRAX>1的時候增發FRAX注入,變相賣FRAX壓制幣價。為什么這次FRAX也de-peg了?因為說到底還是依賴外部資產來掛鉤,USDCde-peg了,那作為儲備的FRAX/USDC又何來支撐。所以在UST出事的時候FRAX沒事,但如果AMO底層相關的USDC/USDT/DAI出問題了,那么FRAX就也免不了被影響。所以使用AMO機制的穩定幣逃生,需要確定的是AMO底層資產有沒有問題,適合非常清楚該幣種內部情況的人。

主力數據復盤:幣安現貨主力3142.71枚BTC砸盤引發瀑布:AICoin PRO版K線主力成交數據顯示:通過秒級周期數據對比,昨晚的劇烈下跌或由幣安現貨主力砸盤引起。 22:46:21,幣安BTC/USDT以10055.01美元市價賣出709.82枚BTC,最終被買價格10000美元,賣出滑點95.01美元,價格直接跌至9905美元。

3秒后,繼續以9969美元市價賣出361.96枚BTC,最終被買價格9905.99,賣出滑點73.44美元,價格跌至9871美元。 隨后繼續有大額市價賣單成交,3分鐘內累計主動賣出41筆,共計3142.71枚BTC。

可見,幣安現貨主力的大量市價賣出或引起了此輪瀑布。[2020/6/3]

C.債務/抵押品定價兌換:Luna/UST的雙向轉換,LUSD→ETH的單向轉換

主力成交數據復盤:1097萬張主力賣出確認5分鐘周期三角形破位:AICoin PRO版K線主力成交數據顯示:BitMEX XBT永續合約在5月21日00:00-16:00做5分鐘周期中做三角形震蕩。

16:10分,價格接近平臺下沿支撐線線并很快跌破。跌破后的20分鐘內,共計有6筆,共計1097萬張主力賣出;有3筆,共計440萬張主力買入,成交差-657.75萬張。較多的主力賣出跟進可以判斷該周期的三角形突破為真跌破。

隨后的16:40,比特幣再次下跌,最低一度跌至9250美元。[2020/5/21]

LUSD是超額抵押穩定幣,抵押物僅支持ETH,主打一個純字。LUSD從發布以來從未長期顯著<1,反而頻頻?1,這是為何呢?因為其規定1LUSD可以按$1的價格支付一定費率后換回作為抵押物的ETH。是的,跟UST按$1換Luna很像,不過ETH是沒法直接按$1換LUSD的。這樣在LUSD<$1*的時候便有了非常確定的套利空間,加上抵押物為純ETH風險相對較低,借款人也不太期望價格進一步下降,及時展開套利便peg住了。至于為什么經常大于1,這是因為在ETH價格下跌時不少被迫買回LUSD還債推升價格。你可以說這時候有人借出LUSD然后賣掉是可以套利的,但什么時候LUSD價格會下去呢?這筆利潤落袋的時間可沒有定數,加上熊市清算風險大,自然也就成了長期溢價的情況。上限是多少?由于LUSD極限抵押率為110%,就是可以用價值$110的ETH借出100LUSD,如果LUSD>$1.1,那么確定的即時套利機會就出現了,所以上限就是$1.1。所以對于中小額資金而言,如果能以<=1的價格買入LUSD,是一個較為不錯的逃生方案。當然要是撞上極端行情搞出一堆壞賬來那也是沒辦法,只能說相對來說LUSD已經算是一個不錯的選擇了。

主力大單跟蹤復盤:開多又平多 主力已完成短線操作:AICoin PRO版K線主力大單跟蹤顯示:3月9日全天,OKEx及火幣的季度合約總計有6筆千萬美元級別以上的買單成交,總成交金額超過7600萬美元。這一過程中,AI-PD-持倉差值為大正值,為主力開多。3月10日早上九點后,OKEx及火幣的季度合約總計有10筆千萬美元級別以上的賣單成交,這一過程中,AI-PD-持倉差值為大負值,為主力平多。數據表明,過去36小時,主力開多又平多,已完成短線操作。[2020/3/11]

D.隨緣掛鉤:簡單來說就是有掛鉤邏輯但是不強

比如MIM等沒有PSM的超額抵押穩定幣,其原理就是價格低于$1的時候借款人可以便宜買入MIM還款然后提取質押物實現套利。是的,道理沒錯,但如果借款人覺得你這幣還會繼續跌或者暫時也不會漲上去呢?由于MIM抵押物支持許多復雜產品,比如CurveLP/GLP等,風險更大,熊市下信心不足自然也就處于長期脫鉤狀態了。這條路之前DAI已經走過,被證明是無法掛鉤住的。考慮到目前大多數此類產品為了和DAI/LUSD做出差異化和增加應用場景,普遍增加了較多風險較高的抵押物,不太適合緊急逃生,容易跳到另一個坑里。中心化穩定幣

動態 | 主力大單跟蹤復盤:昨晚有主力做多:AICoin PRO版K線顯示:昨晚快訊提到的三筆單筆超過千萬美元的BTC季度合約委托單均為買單,其中價格為9900美元的委托買單已于2月22日23:24分成交1491萬美元后撤單,結合AI-PD-持倉差值分析,這一過程持倉量增長明顯,該單或是主力開多。此外,在凌晨00:08分,火幣BTC季度合約亦有一筆價格為9935USD,成交數量為1619萬美元的買單成交,持倉量同樣放大,因此或亦為主力開多。主力開多12小時后,加密貨幣市場集體上漲,比特幣現貨價格一度拉升至9943美元。[2020/2/23]

中心化穩定幣依賴美元儲備資產來掛鉤美元,因此應當從儲備資產上來著手分析。儲備資產安全性從高到低為:國債=國債逆回購>現金>低質量資產。另外債券有到期時間的概念,簡單來講就是到期時間越短流動性越好。根據下方兩條推文對BUSD/USDC/USDT底層資產的分析,可知綜合安全性和流動性來看BUSD>USDC>USDT。不過USDT也有久經檢驗以及“不透明”帶來的好處,而BUSD則成了美國監管機構的眼中釘。此外比較小眾的還有USDP/GUSD等,原理也是一致的,這次他們在聲明對硅谷銀行沒有敞口后,風險自然就小些了。不過必須注意的是銀行大面積出問題必然影響中心化穩定幣,這次沒問題不代表下次沒問題。在現在的情況下,國債和逆回購占比更大的還是更靠譜些。如果還愿意持有美元資產的話,短期美債的風險建議不必過度考慮,因為這是美元資產中最高安全級的了,考慮這個話還是換回人民幣比較妥當。

推文鏈接:https://twitter.com/NintendoDoomed/status/1597583155946323968?s=20

推文鏈接:https://twitter.com/NintendoDoomed/status/1625076182550208512?s=20持幣+做空對沖

買入1ETH現貨然后合約開空1ETH,看上去很好但問題在于:你需要信任這個交易所,交易所身家不少都在穩定幣上,Solana上的UXD曾經就在perpdexMango上持sol空sol,結果Mango不幸遭遇黑客攻擊…如果你空的是ETH/USDT交易對,那么本質上你就是持有USDT,空ETH/BUSD就是持有BUSD,最終又繞回來了。不過如果是幣本位合約的話,比如幣安這種Index是從真USD交易對中取的價格,看上去是個可行的方案。需要注意的是幣本位合約面值為美元,就是說你沒法做空1BTC,只能做空價值$10000的BTC,價格波動大的情況下無法保持完全對沖。此外幣本位合約大家一般都不太熟悉,建議實操驗證后再大動作。

總結

從本文上述列舉的方案中你可以結合自身情況找出最適合自己的逃生路徑,但是在幣圈內的任何間接持有美元都是承擔了額外風險的方案,最安全的持有美元資產的方式必然是買美債,正確姿勢是什么可以參見推文喵。

Tags:USDSDCUSDCLUSDBABYBUSDsdcoin幣交易所usdc幣與usdt幣哪個好FLUSD Stable Coin

3月13日,ZKRollup隱私及擴容解決方案AztecNetwork宣布將逐步關停其DeFi隱私橋項目AztecConnect.

1900/1/1 0:00:00圖片來源:由MazeAI工具生成在本篇文章中,我將深入探索SolidlyveToken模型,并回顧其核心基本原則,包括高層次的原則性思考,也包含一些實際案例.

1900/1/1 0:00:00頭條 Circle正申請法國加密貨幣相關牌照,以擴張歐洲業務USDC發行商Circle正在申請法國數字資產服務提供商牌照和電子貨幣機構牌照.

1900/1/1 0:00:00近期,由chainsafe旗下的Web3.UnitySDK推出更新,不僅可以集成常規token交互的入口更內置了登錄、資產交易等平臺,筆者從小白unity開發者的角度出發.

1900/1/1 0:00:00近期,「比特幣NFT」概念受到了市場關注,并再度引發了比特幣究竟應該只保留單純的價值存儲功能,還是應該添加可編程性的討論.

1900/1/1 0:00:00大綱 本篇文章目的是通過具體示例,介紹完整的性能項目過程,具體內容介紹區塊鏈性能測試中使用的:1.基本概念2.常用工具3.性能調優的常見情況這3塊內容涵蓋的內容非常多.

1900/1/1 0:00:00