BTC/HKD+1.45%

BTC/HKD+1.45% ETH/HKD+2.23%

ETH/HKD+2.23% LTC/HKD+2.76%

LTC/HKD+2.76% ADA/HKD+2.47%

ADA/HKD+2.47% SOL/HKD+1.7%

SOL/HKD+1.7% XRP/HKD+1.51%

XRP/HKD+1.51%原文標題:《Why it is wise to add bitcoin to an investment portfolio》

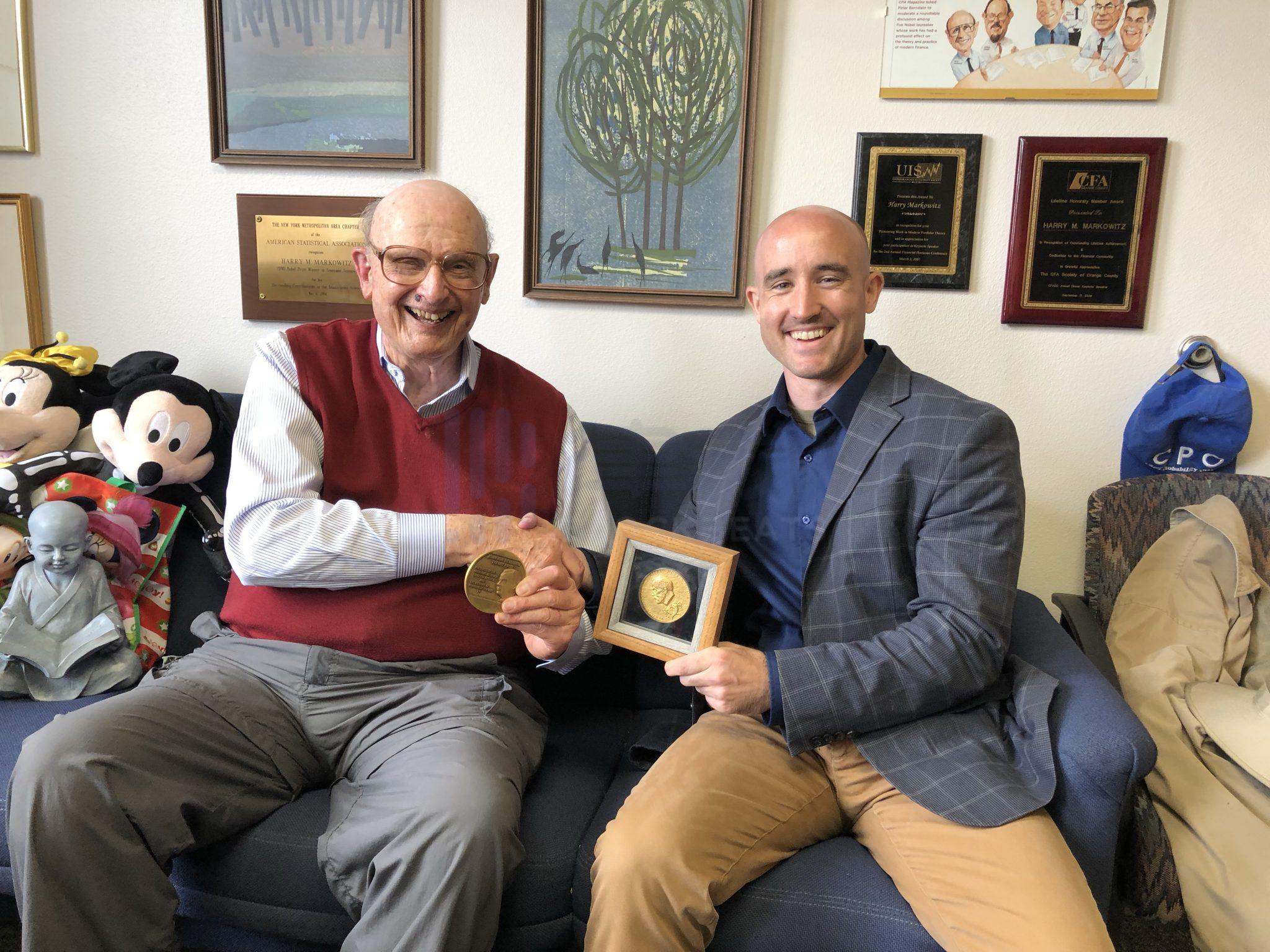

編者語:《經濟學人》于近期發布文章《Why it is wise to add bitcoin to an investment portfolio》(為什么將比特幣添加到投資組合中是明智的)。該文章中提到,比特幣與傳統市場的低相關性使其成為投資組合多元化的潛在優質來源。這篇文章引述了諾貝爾獎獲得者哈里·馬科維茨 (Harry Markowitz) 在《金融雜志》(Journal of Finance) 發表論文中的一句話,該論文表達了「重要的不一定是資產本身的風險,而是它對于整個投資組合價值波動性的貢獻」這一觀點,一定程度上奠定了「現代投資組合理論」的基礎。

IMF首席經濟學家吉塔·戈皮納特:各國復蘇速度不一 謹慎應對通脹帶來的影響:12月4日,國際貨幣基金組織(IMF)首席經濟學家吉塔·戈皮納特在國際金融論壇(IFF)第18屆全球年會上表示,全球復蘇在2021年仍然在繼續,但各國復蘇速度不一致,應謹慎應對通脹帶來的影響。她認為,應重點應對通脹以及通脹帶來的恐慌,要關注未來幾個月可能出現的供需失衡。(上證報)[2021/12/4 12:51:00]

以下為原文:

「多元化既是可觀察的又是明智的,一定要拒絕非多元化的行為準則,不論是做假設,還是把它當作格言警句。」

這句話摘自經濟學家哈里·馬科維茨 (Harry Markowitz) 于 1952 年發表在《金融雜志》(Journal of Finance) 上一篇名為《資產選擇:有效的多樣化》的論文中。該論文幫助他在 1990 年獲得諾貝爾經濟學獎,也為「現代投資組合理論」奠定了基礎。

David Card 、 Joshua D.和Guido W. Imbens獲得2021年諾貝爾經濟學獎:10月11日消息,David Card 、 Joshua D.和Guido W. Imbens獲得2021年諾貝爾經濟學獎。(金十)[2021/10/11 20:20:57]

在該文中,哈里·馬科維茨首次應用資產組合報酬的均值和方差這兩個數學概念,從數學上明確地定義了投資者偏好。第一次將邊際分析原理運用于資產組合的分析研究。這一研究成果主要用來幫助家庭和公司如何合理運用、組合其資金,以在風險一定時取得最大收益。

經濟學家:比特幣如果能夠突破2萬美元將會和特斯拉相似:加密貨幣交易者,著名經濟學家亞歷克斯·克魯格近日表示如果比特幣能夠突破2萬美元的高點,那么比特幣將會走出和特斯拉相似的走勢。

克魯格指出,特斯拉在上海的首個巨型工廠的啟動是特斯拉股票上漲的關鍵事件。特斯拉股票在經歷3月份低谷之后已經累計上漲超250%,在6月10日創下1544美元的新高。[2020/7/12]

該理論認為,一個理性的投資者應該相對于他們所承擔的風險(回報的波動性)最大化他的回報。自然而然,具有可靠高回報的資產應該在明智的投資組合中占有重要地位。但馬科維茨先生的過人之處在于,其揭示了多元化可在不犧牲回報的情況下降低風險波動性這一理論。如果用一句俗語來表達這個金融理念,那就是「整體大于部分之和」。

聲音 | 經濟學家Thomas Mayer:CBDC和穩定幣可能會利用法幣的缺點成為未來的貨幣:德意志銀行前首席經濟學家Thomas Mayer表示,這種新興的紙幣替代品可防止法幣最終造成的繁榮-蕭條周期和信貸泡沫浪潮。他表示歐元正處于衰退危險中,將數字歐元限制在僅僅是紙幣的部分替代品將對歐洲經濟不利。目前各國央行幾乎沒有動力改變其運作方式。在不動用儲蓄的情況下為投資融資的能力具有巨大的短期好處,這點很難忽視。它們從無到有創造貨幣的能力也使其能通過購買債券向政府提供新的資金,而各國不想失去這種能力。低市場滲透率和高波動性使得比特幣與理想的價值轉移手段相去甚遠,可擴展性問題也阻礙其超越主流采用,使其成為購買力不穩定的利基貨幣。雖然波動性問題可通過使用穩定幣解決,但可擴展性目前需要更集中的方法。Mayer聲稱,發行CBDC后,歐洲貨幣聯盟可能會更加穩定,并可能將其債務比率降至總GDP的25%。盡管加密貨幣和穩定幣存在不足,但與法幣相比,似乎仍是更好的長期選擇。雖然已遭受本國貨幣使用和濫用的國家會樂于采用更好的貨幣形式,但發達國家的先發制人行動可能會保護其免受經濟崩潰的影響。(AMBCrypto)[2020/2/24]

鑒于加密貨幣價值經常性的暴跌和拉升,尋求沒有波動性的高回報投資者可能不會被比特幣等加密貨幣所吸引。但馬科維茨先生的見解是,對于投資者而言,重要的不一定是資產本身的風險,而是它對于整個投資組合價值波動性的貢獻——這主要是其中所有資產之間相關性的問題。持有兩種弱相關或不相關的資產的投資者可能會有更直接的感受,在其中一個資產的價值暴跌時,另一個可能并沒有什么波動。

考慮到一個明智投資者可能持有的資產組合會包括:不同地區的股票、債券、不動產基金,以及個別一種類的貴金屬(比如黃金),收益最高的資產「股票和房地產」往往同時朝著同一個方向移動。股票和債券之間的相關性卻很弱(過去十年約為 0.2-0.3)。但債券在回報方面也要低得多,投資者可以通過增加債券來降低波動性,但這樣做也往往會導致整體回報變低。

這就是比特幣的優勢所在。加密貨幣的波動性可能會很大,但是在其短暫的生命周期內,加密貨幣的平均回報也很高。重要的是,加密貨幣的波動往往是獨立于其他資產的,自 2018 年以來,比特幣與世界上所有股票之間的相關性一直在 0.2-0.3 之間,而如果你向前倒更長時間,這個相關性甚至更弱。比特幣與房地產和債券的相關性同樣很弱,這使得比特幣成為投資組合多元化的極好潛在來源。

這或許可以解釋比特幣對一些大投資者的吸引力。對沖基金經理 Paul Tudor Jones 曾表示,他的目標是自己持有的投資組合的 5% 是比特幣。作為高度多元化投資組合的一部分,這種分配看起來很合理。在過去十年 Buttonwood 的四次測試中,最佳投資組合中都包括 1-5% 的比特幣,這不僅僅是因為加密貨幣的暴漲,即使是在比特幣波動很大的時候,比如 2018 年 1 月到 2019 年 12 月比特幣急劇下跌時,1% 是比特幣的投資組合仍然表現出更好的風險回報比。

當然,并非所有關于選擇哪些資產的計算都是直截了當的。許多投資者不僅尋求做好投資,還致力于做到環境友好,他們認為比特幣并不環保。此外,要選擇投資組合,投資者需要收集這些資產預期走勢的相關信息。預期回報和未來波動通常通過觀察資產過去的表現來衡量。但是對于加密貨幣,這種方法有明顯的缺陷,因為過去的表現并不總能表明未來的回報,更不要說加密貨幣的歷史非常短了。

盡管 Markowitz 闡述了投資者應該如何優化資產選擇,但他寫道,「我們還沒有考慮第一階段:相關信念的形成。」投資股票的回報是那家公司利潤的一部分,投資債券的回報則是加上信用風險的無風險利率。而對于比特幣來說,除了投機之外,我們尚不清楚是什么帶來了比特幣的回報,我們甚至有理由相信比特幣未來可能不會產生任何回報。許多投資者對比特幣抱有強烈的哲學信念——它要么是救贖,要么是詛咒,但無論是救贖還是詛咒,都不能成為這些投資者 1% 的資產。

原文來源:《The Economist》

原文編譯:czgsws & 0x22D,律動 BlockBeats

Tags:比特幣加密貨幣MARKOWIT比特幣多少錢一個最新價格加密貨幣是干什么用的Marko FinanceMirrored Twitter

2021進入下半場,NFT絕對能作為加密市場出圈的領頭羊。諸多知名企業相繼發布了NFT產品,緊跟互聯網時代潮流并吸引了大量流量.

1900/1/1 0:00:00太多的橋可供選擇 是否曾經走錯了橋,到達了錯誤的地方,不得不返回原路才能到達最終目的地,但由于gas耗盡而被困住了?隨著越來越多的區塊鏈互操作性協議到達主網,如果不小心,這將是一個普遍的問題.

1900/1/1 0:00:00近日,英國央行副行長薩姆·伍茲(Sam Woods)表示,英國將率先采取銀行和加密貨幣資產的全球規則,以避免英國的銀行在沒有充足的資本支持下,積累大量來自加密資產的風險敞口.

1900/1/1 0:00:00近日,國際清算銀行(BIS)與中國人民銀行數字貨幣研究所、香港金融管理局、泰國央行以及阿聯酋央行聯合發布多邊央行數字貨幣橋(mBridge)項目第一階段報告.

1900/1/1 0:00:00“波卡知識圖譜”是我們針對波卡從零到一的入門級文章,我們嘗試從波卡最基礎的部分講起,為大家提供全方位了解波卡的內容,當然這是一項巨大的工程,也充滿了挑戰.

1900/1/1 0:00:00YooShi屬于Meme概念幣,但有了極大地延展,目前已經成長為 YooShi的元宇宙。YooShi Metaverse = YooShi IP創意 + NFT + GameFi 孵化器 + 慈.

1900/1/1 0:00:00