BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+0.93%

ETH/HKD+0.93% LTC/HKD+1.24%

LTC/HKD+1.24% ADA/HKD+3.96%

ADA/HKD+3.96% SOL/HKD+1.7%

SOL/HKD+1.7% XRP/HKD+4.52%

XRP/HKD+4.52%?美元穩定通證 USDC 發行商 Circle 希望成為國家加密銀行。

Circle 的一篇博文中表示:“我們正在與美國頂級金融監管機構努力一起踏上這條道路,他們通過總統的金融市場工作組,正在嘗試更好地管理大規模私營部門美元數字通證所帶來的風險和機會。”

在 Circle 進軍穩定通證市場之前,曾在數字金融探索之中進行多次轉型,每一次轉型都具有劃時代的意義。

“美版支付寶”的金融版圖

2013 年成立的 Circle,在創立之初定位于“消費金融公司”,旨在建立一個比特幣支付和轉賬平臺,用戶只需要使用 Circle,便可以實現“現金——比特幣——現金”的快速轉賬,效率極高。

以比特幣交易業務為核心,這是 Circle 發展的第一階段。

2015 年,在外界還在爭論比特幣和區塊鏈概念的時候,Circle 獲得了高盛集團和 IDG 資本領投的 7000 萬美元融資,并獲取了監管機構的高度認可,拿到紐約金融服務局頒發的第一張數字貨幣許可證 BitLicense。隨后,Circle 發布了支持人們進行比特幣買賣和轉賬交易的比特幣應用程序 Circle Pay。

2016 年 6 月,Circle 完成了關鍵的D輪融資。這次融資,募集了 6000 萬美元,IDG 領投,并且有多家中國公司參與,百度、光大、宜信等中國企業紛紛跟投。得到了中國企業投資的 Circle 甚至將業務擴展到了中國,成立了分公司 Circle China。Circle 看到了社交的巨大市場,企圖將 Circle Pay 打造成了一個社交軟件。這種想法,也為 Circle 的后期轉型埋下了伏筆。

Nansen上標記為3AC的錢包一直在積極償還AAVE的債務已避免被清算:金色財經報道,鏈上數據顯示,Nansen上標記為三箭資本(3AC)的錢包一直在積極償還AAVE的債務,以避免其22.3萬枚ETH/2.64億美元的頭寸被清算。此錢包借款1.98億美元,85%的質押率,ETH下跌11%到1042美元就會被清算。[2022/6/15 4:28:15]

左起:世可中國 CEO 李彤、Circle 創始人 Jeremy Allaire、IDG 資本創始合伙人熊曉鴿

2016 年 9 月,蘋果 IOS 10 的 iMessage 上支持用戶用短信進行美元、比特幣等轉賬的操作,其中涉及到比特幣轉賬的服務正是 Circle 提供的。僅 2016 年,Circle 就處理 10 億美元的交易,全年用戶數量增長率超過 1000%,可謂是高歌猛進的一年。

2015 年到 2016 年,Circle 業務布局一直以比特幣為核心,業界甚至將 Circle 與比特幣交易劃了等號。不過這種構想即將被打破。

2016 年底,比特幣分叉/擴容之爭加劇,比特幣的發展速度也放緩了很多,這也讓 Circle 看到了比特幣作為支付載體的缺陷。12 月末,Circle 便宣布“放棄比特幣業務”,用戶無法繼續在 Circle 內進行比特幣買賣,但比特幣及法幣轉賬業務仍然保留。

砍掉了比特幣業務之后,Circle 用了將近一年的時間找到了下一塊商業版圖。

2017 年 10 月,Circle 推出通證場外交易平臺“Circle Trade”。

現場丨CyberX CEO王浩:加密貨幣一直在借鑒傳統金融發展:金色財經現場報道,10月21日,CyberX發布了主經濟商交易平臺產品Prime,CyberX CEO王浩在發布會上表示,加密貨幣的發展遠超想象,與成熟的傳統金融市場不同,加密金融市場缺乏整合,大部分的交易所提供的都是同質化的產品和服務,但卻擁有不同的賬戶體系、API設計和完全獨立的保證金管理要求。交易員不得不逐個調試,對接多家交易所,并不在不同交易所的多個賬戶之間進行繁瑣操作。獨立的保證金管理系統導致交易員無法在多個杠桿型產品、交易所之間進行對沖,資金利用率低下。因此需要跨所組合保證金,實現最優資金利用率等,

此外,狹義的金融資產、廣義的個人資產都是主經濟商可以嘗試連接的東西。加密貨幣一直在借鑒傳統金融發展。目前,交易的集中化非常明顯,未來區塊鏈的金融機制遠大于內在價值。[2020/10/21]

2018 年初,Circle 又花 4 億美元收購了美國數字通證交易平臺 Poloniex。Poloniex 這家最早提供以太坊交易、最早突破 10 億美元的日交易量的交易平臺,在業內毀譽參半,賬戶余額顯示不正常、用戶賬戶被多次鎖定、被黑客攻擊、被指操縱公鏈投票……Poloniex 為 Circle 帶來了客戶與交易流量,同時卻也埋下了“雷”。

不過其時,被市場、資本、用戶甚至監管偏愛的 Circle 風頭正勁,無暇他顧。2018 年 7 月,Circle 聯合 Coinbase 推出了錨定美元的穩定通證 USDC。USDC 以一種新的方式在加密貨幣市場中創造穩定性,同時也恢復了在加密社區圍繞 Tether 成立初期的爭議中失去的信任。因為 USDC 的儲備始終在接受州貨幣轉移法規下的允許投資規則的約束,也就是監管。

歷史上的今天 | 斯諾登文件曝出美國國安局一直在追蹤比特幣用戶:2019年3月20日,瑞士政府立法機構聯邦議會已經批準了一項動議,指示聯邦委員會調整現有的加密貨幣監管立法,包括司法和行政當局程序性文書的現有規定,以便這些規定也適用于加密貨幣。該議案旨在確定如何遏制加密貨幣相關風險,以及運營加密交易平臺的實體是否應等同于金融中介機構,從而接受金融市場監管。

2018年3月20日,據CCN報道,斯諾登的文件顯示,美國國家安全局一直在跟蹤比特幣用戶,并將之稱為比特幣間諜項目Oakstar,其初衷是反恐。國家安全局可以訪問用戶計算機系統,收集密碼、用戶會話和媒體訪問控制地址等信息。[2020/3/20]

10月,Circle 收購股權眾籌平臺 SeedInvest,其后又建立了提供加密行業消息和報告的 Circle Reseach。

Circle 的布局已經基本成型:支付平臺 Circle Pay;眾籌平臺 SeedInvest;場外交易服務平臺 Circle Trade;交易平臺 Poloniex;穩定通證 USDC。此時的 Circle,儼然成為了一個提供多樣化通證業務的公司。

福兮禍之所倚。2019 年對 Circle 來說是意外接連發生的一年。

先是 2 月,Cointelegraph 發文,指出 Circle 公司估值在SharesPost的股票交易平臺上在9個月里,估值從 30 億美元跌至 7 億美元,跌去了3/4。

禍不單行。5月,收購的交易平臺 Poloniex 被美國證券交易委員會 SEC 指控向用戶出售未注冊的證券,不得不下架了 9 種通證。

屋漏偏逢連夜雨,3 名高管的離職更是向外界釋放了不良信號。CEO Jeremy Allaire 開始越來越頻繁的在公開場合表達對美國現存加密監管政策的不滿。

Kraken:1月以來比特幣與傳統風險資產的相關性一直在上升:金色財經報道,Kraken的最新報告指出,自2020年1月以來,比特幣與傳統風險資產之間的相關性一直在上升。比特幣和標準普爾500指數的相關性從2月初的0.23開始上升。此外,過去一周,比特幣與黃金的相關性已大大下降,并且鑒于波動率水平已經飆升,越來越明顯的是,機構投資者擁有的比特幣可能多于市場所預期的水平。根據Skew數據,目前比特幣的隱含波動率也達到了82.69的歷史新高。但是鑒于當前的市場狀況和相關性,比特幣在未來可能會再次下跌。[2020/3/18]

被邀請參加美國參議院銀行委員會召開主題為“審查數字貨幣和區塊鏈的監管框架”聽證會時,Jeremy Allaire 也多次提及美國對加密行業缺乏透明開放的監管措施:

不確定性和限制性監管環境的結果已經導致許多數字資產項目和公司在美國境外注冊,并阻止美國個人和企業獲得相關產品和技術;

美國不應該用 100年 前的法律來監管 21 世紀的技術;

監管機構應該制定專門的規則,而不是將加密活動納入現有金融體系的監管中。

核心業務的受挫,Circle 只能積極開展“自救”——將業務重點轉向了穩定通證 USDC。

2019 年,Circle砍掉了最初的支付業務 Circle Pay,緊接著 Circle Research 也被暫停。

為了保住 Poloniex 這塊“蛋糕”,Circle 將 Poloniex 的業務主體轉移至監管環境更為寬松的百慕大。今年,為了“從與投機性加密通證交易有關的業務中剝離”,Circle 寄希望于破財免災,不得不再次撥出 1040 萬美元來解決 SEC 會對 Poloniex 提起的訴訟案。

晨鑫科技馮文杰:區塊鏈還處于早期發展階段,整個概念一直在改變:晨鑫科技董事長馮文杰在近日演講時稱,區塊鏈現在還處于早期發展階段,所以整個概念一直在改變,包括對它的理解和應用、實用性都在改變,必須跟上這個變化中蘊含的邏輯,才能抓住區塊鏈的本質。關于區塊鏈的應用,馮文杰認為,區塊鏈技術的應用,本質上就是要通過“智能合約”,解決“信息透明”的問題,最終盡可能實現“公平公正”。[2018/3/29]

砍掉“旁枝”后,Circle 的業務在加密通證領域愈發聚焦。而且,也越發重視和迎合監管。

2019 年 4 月,Circle 收購的眾籌平臺 SeedInvest 獲得美國金融業監管局(FINRA)授予的另類交易系統(ATS)許可證,成為第一個獲得FINRA批準經營二級交易市場的股權眾籌平臺。

穩定通證 USDC 每個月都經由專業服務公司均富會計師事務所(Grant Thornton)公開報告發行財務狀況。2021 年 1 月,美國最大的銀行業監管機構美國財政部貨幣監理署(OCC)在官網發文宣布,允許美國銀行使用鏈和美元穩定通證作為美國金融系統中的結算基礎設施。作為 Coinbase 和 Circle 聯合發行的合規美元穩定通證,USDC 成為了新監管框架下的受益者。

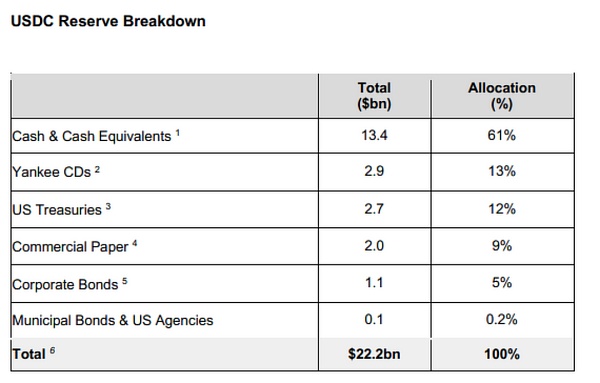

USDC披露的資產構成

2020 年 3 月,Circle ?推出了穩定通證業務 API 以及 USDC 企業賬戶,以便讓更多企業接受 USDC 作為支付方式,這類賬目的數量很快超過了 1000 家。CEO Jeremy Allaire 公開稱,這些新用戶大部分來自互聯網公司,從亞洲市場參與者的反饋來看,這些日益增長的需求主要來自中小企業,他們對于有著安全性、實用性的數字美元的需求。

USDC 還得到了傳統支付巨頭的站臺。2020 年 12 月 2 日,支付巨頭 Visa 將與 Circle 達成合作,以將其商戶數量高達 6000 萬的支付網絡與后者牽頭發行的穩定通證 USDC 集成。

?Visa 與 Circle 的合作

2020 年,疫情之下,USDC 曾被用于為委內瑞拉人民發放援助資金。援助方將原著資金用于了鑄造美元穩定通證 USDC ,并通過基于區塊鏈技術的美元計價支付平臺轉移。也因此,一些外媒將 USDC 評論為“美國滲透他國的新武器”。

當前階段的 USDC,仍然僅發行在 ERC-20 鏈上,相對于在 ERC-20,EOS, Tron,Algorand 等鏈都有布局的另一穩定通證 USDT 來說,缺少明顯的競爭優勢。

從數據上看,盡管 USDT 流通市值僅有 USDC 的 2.34 倍,但 24 小時交易額與換手率USDT卻要比 USDC 高出好幾個數量級,USDC 根本無法與之競爭。USDT 憑借波場的快速高效低手續費發展的風生水起,跨鏈便自然而然地成了 USDC 崛起的必經之路。

Circle 也意識到了這一點。

于是根據 USDC 管理中心的公告草案,預計在未來幾個月內,USDC 將在 Avalanche、Celo、Flow、Hedera 等 10 條區塊鏈網絡上發行。

作為發展強勢的穩定通證,USDC 身上最亮眼的標簽是合規,如果能夠順利擴展多條區塊鏈網絡上,勢必會進一步加速 USDC 在穩定通證市場中的壯大。

Circle 于 8 月向美國 SEC 提交 S-4 表格,內容顯示:自 2020 年初至 2021 年 7 月末,USDC 的流通量從 4 億美元增長到超過 270 億美元,增長了 65 倍以上。

?(原文鏈接https://sec.report/Document/0001104659-21-101498/)

DeFi 的繁榮也推波助瀾。出于合規性與安全性的考慮,大部分項目更愿意使用 ETH 與 USDC 建立交易對資金池。數據截止到 7 月,Uniswap 資金池中 USDC 鎖倉量為 33.4 億美元,USDT 鎖倉量為 16.6 億美元。而在交易量方面,USDC 交易對的交易量達到 60.2 億美元,USDT 交易對的交易量為 18.5 億美元。這些數據,都反映出 Uniswap 用戶使用 USDC 交易的傾向更加明顯。同樣的趨勢,也出現在了 Aave 上。

Circle 管理層預測,到 2023 年底,流通中的 USDC 將增長至 1940 億美元,這是由于全球繼續采用通證來滿足支付、商業和資金需求,以及越來越多的用例。

這么看來,一旦完成鏈擴展,USDC 是相當完美的。但凡事皆有利弊,迎合監管的穩定通證也勢必會為了便于執法而留下后門,USDC 資金被收繳的概率也要高于其他穩定通證。

而且接下來,Circle 還將面臨一次新的轉型——上市。

前段時間,Circle 發布公告稱,公司將和 SPAC 公司 Concord Acquisition (CND.US)合并上市。該交易預計將于第四季度完成,Circle 將在紐交所上市,上市后交易代碼將變更為“CRCL”。

Circle 又一次追隨著時代的浪潮,尋求上市,擁抱正規、合法。

Circle CEO Jeremy Allaire 發推文稱:“作為我們從私人公司到上市公司轉型的一部分,這也為Circle 創造了機會,讓我們也可以為我們圍繞 USDC 建立的業務以及支持 USDC 的儲備提供更高的透明度。”

如此看來,Circle 上市后勢必將接受更加嚴格的資產監管。

穩定通證的主要錨定物以美元為主。穩定通證是美元在虛擬世界的延續。交易員利用穩定通證在交易平臺之間快速轉移美元價值,所以穩定通證在 1.4 萬億美元的全球通證市場中發揮著關鍵作用。

穩定通證的出現,加密世界的“布雷頓森林體系”呼之欲出。

我們相信加密通證“顛覆的金融體系”的能力,一邊卻在尋求傳統信任貨幣體系下的安全感;用戶一邊忌憚監管背后缺乏制衡的公權,一邊卻又在加密世界里用腳投票了監管下的物種。這樣的黑色幽默每一天都在上演。

每個人一生中總要翻過幾座山,淌過幾條河,才能找到相伴一生的使命所在,公司同樣如此。Circle 所選擇的在監管庇佑下的路,究竟可以走多寬,走多遠,這個結果也許會重新定義穩定通證。?

DeFi作為一種新型的金融體系,正在應用的越來越廣。隨著DeFi的不斷發展,參與人群越來越廣,我們也發現了越來越多亟待解決的問題,尤其是去中心化治理問題.

1900/1/1 0:00:00以太坊,作為全球市值第二的加密貨幣,崛起于2017年牛市的ICO浪潮,從此坐穩了加密貨幣市場老二的位置,此后以太坊猶如加密世界的操作系統一般,在這個系統上不斷誕生出一個又一個區塊鏈項目.

1900/1/1 0:00:00隨著最后一聲鐘聲響起,Kusama的第9個插槽拍賣已經結束,在經歷了起伏的一周后,Centrifuge的先行網Altair贏得了本輪倒數第二個插槽位置.

1900/1/1 0:00:00北京時間9月23日凌晨,美聯儲主席鮑威爾在議息會議結束后回答記者提問時表示,美聯儲仍然未就發行央行數字貨幣做出決定,正在評估是否要發行央行數字貨幣,但很快就會發布關于央行數字貨幣的討論論文.

1900/1/1 0:00:00DeFi很火。 這里形色各異的淘金方式,有天馬行空的百倍投資,有特色十足的流動性Mining,有正常的投資行為,也有冒險家游戲的投機行為.

1900/1/1 0:00:00過去一年,歐洲大陸收到了超過8700億歐元的加密貨幣,歐洲正迅速崛起為世界上最大的加密經濟體。區塊鏈數據公司 Chainalysis 的新分析發現,中歐、北歐和西歐國家 (CNWE) 占全球所有.

1900/1/1 0:00:00