BTC/HKD-0.48%

BTC/HKD-0.48% ETH/HKD-1.35%

ETH/HKD-1.35% LTC/HKD-1.48%

LTC/HKD-1.48% ADA/HKD-2.22%

ADA/HKD-2.22% SOL/HKD-2.02%

SOL/HKD-2.02% XRP/HKD-1.83%

XRP/HKD-1.83%來源:98KDAO

前言

2021年,DeFi增長勢頭繼續保持,鎖倉價值不斷創新高,微創新持續涌現;GameFi、元宇宙、NFT不斷火爆,眾多品牌、公司及投資機構紛紛入場;以Solana、Fantom、Avalanche等為代表的的新公鏈在2021年表現不俗,極大改變了公鏈生態格局。

區塊鏈產業投融資市場在經歷2020年的低迷之后,終于在2021年迎來反彈,僅上半年的投融資數量就已經超過2020年全年。為詳細分析2021年行業頭部風投機構所投項目的表現,98KDAO從項目漲幅、賽道分布、倍數分布等不同維度對14個投資機構進行了對比分析。

*數據中涉及到的價格單位均為USDT

總覽

從總體數據來看,投資項目最多的機構前三名是a16z、ThreeArrowsCapital和BinanceLabs,項目數量最少的是AnimocaBrands。ROI方面表現最為出色的是GameFi龍頭項目AXS,頭部機構中的五個投中了AXS并收獲20240%的漲幅,其次是SOL和MATIC。

各機構投資表現一覽

AndreessenHorowitz

機構介紹:a16z是整個互聯網投資界最為耀眼的明星之一,曾先后投資了Facebook、Twitter等知名項目。現已投資多個區塊鏈明星項目,成為了加密貨幣投資的風向標。Coinbase上市后,a16z以14.8%的股份成為其第二大股東,成為了最大的外部贏家。

另外,a16z還投資了Uniswap、MakerDAO、Compound、DapperLabs、Arweave、Optimism、Solana等,這些幾乎都成為了頭部區塊鏈項目。如今的a16z,加密基金規模超過30億美金。儼然是加密世界的資本燈塔,關注度高,號召力極強。

以下數據為a16z所投資且已發幣項目在2021年的幣價表現:

從統計的數據來看,a16z投資且已上線的幣種數量為63個,在數量方面遙遙領先其他機構。同時今年其投資組合的的正漲幅率超過了75%,漲幅最高的是20240%的AXS,同時百倍幣的數量有三個。

動態 | 證券日報發布2018年區塊鏈行業焦點盤點:證券日報發布《2018年區塊鏈行業焦點盤點:亂象頻發幣圈狼藉監管筑籬》文章稱,很多人將此輪區塊鏈熱潮與20年前的互聯網泡沫相比。可以確定的是,區塊鏈“泡沫”一定有,但區塊鏈能否如互聯網般改造世界,尚難下定論。監管部門去年以來重拳出擊,規范資本市場“炒鏈”行為,嚴厲懲治ICO。從中央到地方,掀起防范以“區塊鏈”名義進行非法集資的高潮,不斷給區塊鏈“排瘦身”。而瘦身后的區塊鏈也正逐步回歸理性——幣圈蕭條,市場開始重新審視以比特幣為代表的加密數字貨幣的價值與意義;去蕪存菁,越來越多的企業沉下心轉向技術應用開發;人才成本也擠出“泡沫”,回歸同行業正常水平。[2019/1/4]

從項目分類來看,DeFi項目有36個,占比57.1%;公鏈項目有14個,占比22.2%;Web3項目有7個,占比11.1%。由此可看出,a16z的投資側重于DeFi和公鏈領域,而對于NFT和GameFi項目的布局較少。

以下統計為a16z已投資但未發幣項目:

未發幣項目總數量為37個,其中基礎設施占比46%,其次是GameFi和Web3,各有8個。

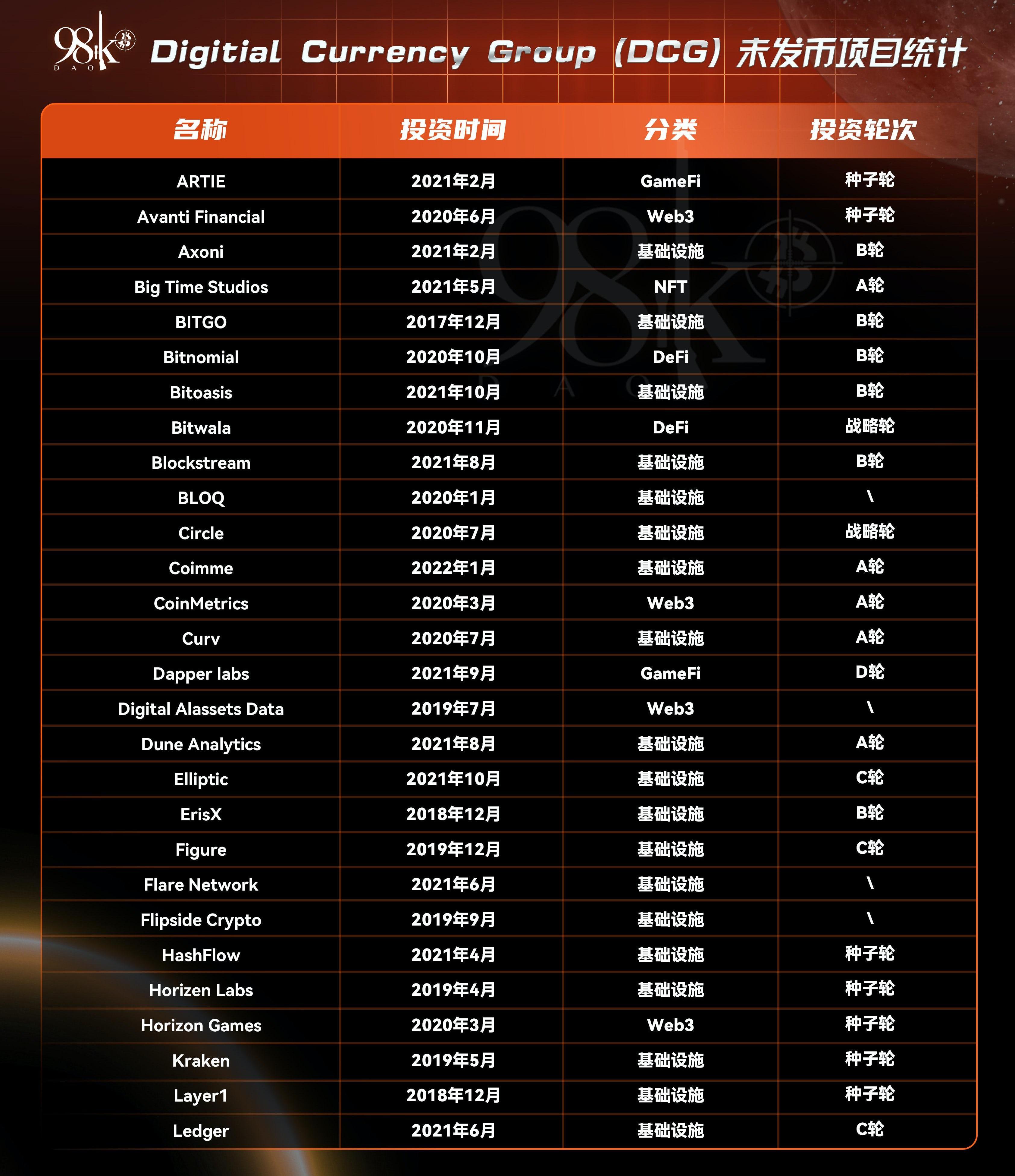

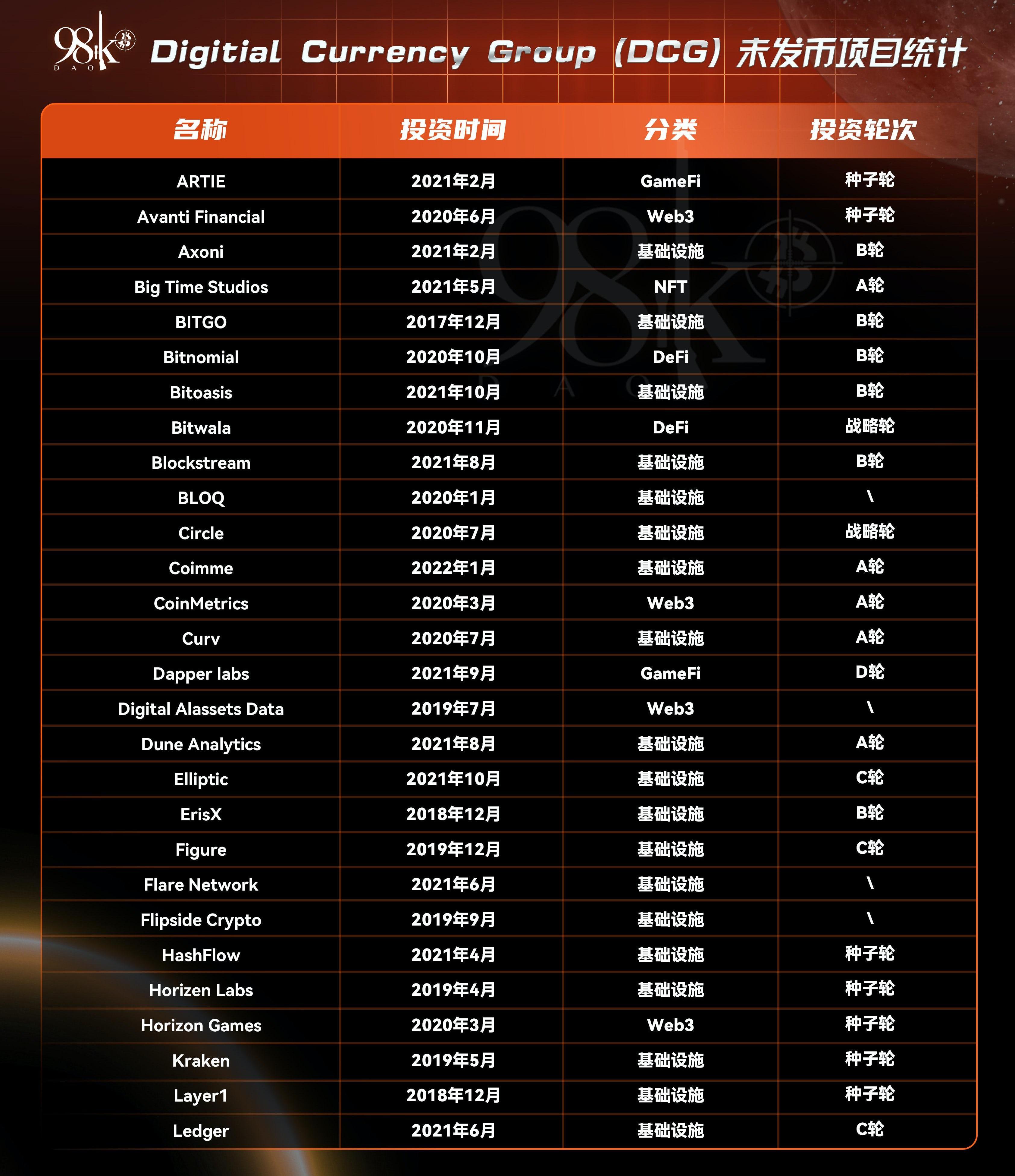

DCG

機構介紹:區塊鏈創業公司孵化器,Coindesk、灰度母公司,是一家專注于加密與區塊鏈行業的投資公司,投資組合超過100家公司。

以下數據為DCG所投資且已發幣項目在2021年的幣價表現:

從數據維度來看,DCG作為頭部的加密投資機構,其投資組合今年的表現也十分出色,正漲幅率超過了90%。投資組合中已上市的幣種數近30家,僅次于a16z。其中漲幅最高的是12966%的SOL,漲幅10倍內的占比超過85%,且多集中在1-10倍,占比為55%。

從項目分類來看,DeFi項目有14個,占比56%;公鏈項目有7個,占比28%,DeFi和公鏈總計占比為84%。與a16z的投資偏好基本相同,更加側重于DeFi和公鏈,NFT、GameFi、Web3等賽道投資較少。

以下統計為DCG已投資但未發幣項目:

動態 | 老貓盤點2018年個人經歷:披露“李笑來欠3萬個比特幣”事件進展:12月31日訊,硬幣資本(INBlockchain)管理合伙人老貓發文回顧2018年個人經歷。文章中,老貓透露2018年由經濟下行個人資產也縮水一大半,但相對而言可能還說得過去,因為堅持3個投資方法:第一是不加杠桿,第二是主要持有主流品種,第三是配置。 文章中,老貓還就此前外界盛傳的“李笑來欠了3萬個比特幣”事件進行回應,同時披露最近進展。老貓表示,該事件最初源于2013年面向熟人圈開展的代理投資,當時所有合同以人民幣計價投資,每份10萬人民幣,但有的人當時給的是比特幣,“這個事情被一些黑子刻意的改頭換面,最后就變成笑來欠了30000個幣”。老貓透露,此事在2018年8月26日畫上了句號。[2018/12/31]

未發幣項目總數量為55個,其中基礎設施有34個,占比為61.8%,其次為Web3和DeFi。

Paradigm

機構介紹:Paradigm是由Coinbase聯合創始人、紅杉前合伙人和Pan-teraCapital前員工聯合創立。有消息稱,此基金已經獲得紅杉資本和耶魯大學注資。兩位創始人的背景值得一提:FredEhrsam曾是Coinbase聯合創始人之一。

MattHuang從麻省理工畢業后在硅谷創業,公司被Twitter收購。從2011年開始陸續做一些早期投資,有著非常奢華的投資履歷,其中最成功的的無疑是今日頭條。

以下數據為Paradigm所投資且已發幣項目在2021年的幣價表現:

Paradigm投資的項目超過30個,數據統計到今年已上市的10個項目,其投資組合的表現很不錯,正漲幅率高達90%。漲幅最高的是635%的FTT,60%的漲幅比例集中在1-10倍,其中漲幅為負的幣種跌幅是所有機構中最小的,為-20%。

從項目分類來看,DeFi項目為7個,占比63.6%,基礎設施、公鏈和Web3也有涉足。

以下統計為Paradigm已投資但未發幣項目:

未發幣項目總數量為27個,其中基礎設施項目有20個,占比74%

MulticoinCapital

機構介紹:專注加密貨幣的投資基金,不僅獲得幣安投資,而且還得到多家組約和硅谷知名風投機構公司的支持。

午間行情盤點:BTC全球均價8771美元,漲幅0.42%,火幣Pro上交易價格為8761美元,幣安交易價格為8766美元,OKEx上交易價格為8778美元。其它主流幣種在火幣Pro的行情為,BCH現價1270美元,漲幅3.98%;ETH現價861美元,漲幅3.17%;ETC現價34.52美元,漲幅11.13%;LTC現價182.2美元,漲幅16.89%;XRP現價1.02美元,漲幅3.87%。[2018/2/14]

以下數據為MulticoinCapital所投資且已發幣項目在2021年的幣價表現:

MulticoinCapital投資且已上線的項目共24個,投資正漲幅率為75%,漲幅10倍以內的占比為54%。漲幅最高的是12966%的SOL,跌幅最大的是ICP,跌幅達89%。

從項目分類來看,DeFi項目有12個,占比48%;Web3和公鏈均為5個,各自占比20%。MulticoinCapital的投資風格和a16z很像,側重于DeFi和公鏈項目。

以下統計為MulticoinCapital已投資但未發幣項目:

未發幣項目數量為24個,其中DeFi項目有8個,占比33.3%,其次為Web3和基礎設施,各有6個。

NGCVentures

機構介紹:成立于2017年末,是由來自科技創業、傳統資本市場、管理咨詢等領域的成員組成的區塊鏈技術風險投資基金。旗下有兩支基金,NGCFundI專注于區塊鏈技術領域的投資,另一支NEOEcoFund致力于NEO區塊鏈的生態布局,兩只基金總體規模約為5億美元。

以下數據為NGCVentures所投資且已發幣項目在2021年的幣價表現:

NGCVentures投資且已上線的項目共19個,投資正漲幅率為73%,漲幅為50倍以內的占比為68%。漲幅最高的是12966%的SOL,跌幅最大的是WSOTE,跌幅達99%,接近歸零。

從項目分類來看,公鏈項目有8個,占比42%;DeFi項目有4個,占比21%;其他的為GameFi、Web3和基礎設施。

以下統計為NGCVentures已投資但未發幣項目:

雅虎財經2018年2月7日加密峰會盤點:

1. 摩根大通區塊鏈負責人Farooq:區塊鏈將從根本上改變商業的運作;數字貨幣必須解決洗錢問題。

2.Blockchain CEO:數字貨幣最厲害之處,就是在與任何國家無關的情況下成為金融體系的一部分。

3.DCG(數字貨幣集團)創始人Barry Silbert:大多數幣種沒有真正的實用性;希望未來讓DCG上市。

4.Fundstrat Global Advisors聯合創始人Tom Lee:數字貨幣市場不僅僅是個“十年的故事”,它將持續存在30年。數字貨幣市場像新興市場。如果相信區塊鏈,那就必須相信比特幣、以太坊以及所有的公鏈。

5.Indiegogo股權眾籌和加密貨幣投資負責人:最終將需要與監管機構來一次有意義的、權威的對話。

6.Chain聯合創始人兼CEO Adam Ludwin:人們其實希望對數字貨幣進行監管;以加密方式上發行傳統貨幣以后將是這個領域中的很大一部分。

7.瑞波CEO:瑞波超過50%合作金融機構為日本公司,瑞波幣將在3-5年內成功;長期看好比特幣,認為比特幣不會滅亡,但也不會解決付款問題。

8.Goodwin Procter律所合伙人Grant Fondo:不管某個項目看起來有多好,別把雞蛋放在一個籃子里。

9.數字商會總裁Perianne Boring:數字貨幣投資者需要做好研究,同時要有批判性思維。[2018/2/8]

未發幣項目總數量為6個,包括5個基礎設施和1個GameFi項目。

ThreeArrowsCapital

機構介紹:在新加坡注冊的對沖基金,專注于提供卓越的風險調整回報,其創始人之一Suzhu在推特非常活躍,具有一定影響力。

以下數據為ThreeArrowsCapital所投資且已發幣項目在2021年的幣價表現:

ThreeArrowsCapital的投資組合數量上僅次于a16z,但在正漲幅率上遠低于93%的DCG,只有69%。其投資組合中百倍幣的比例是DCG的一倍,在10-50倍區間的項目數量也是DCG的三倍。

雖然ThreeArrowsCapital整體的表現數據不是特別出色,但在個別項目的表現還是十分亮眼的。漲幅最高的項目是20240%的AXS,跌幅最大的是下跌76%的ROOK。

午間大盤點:數字貨幣普漲 :比特幣(BTC)最新成交價格為124392.34元,最高價格為126651.25元,最低價格為11955.86元,24小時漲幅為0.23%,成交量達4.06萬個BTC;

以太坊(ETH)最新成交價格為5376.49元,最高價格為5416.12元,最低價格為4630.90元,24小時漲幅為11.79%,成交量達44.44萬個ETH;

以太經典(ETC)最新成交價格為261.83元,最高價格為277.40元,最低價格為216.07元,24小時漲幅4.92%,成交量達224.56萬個ETC;

量子鏈(QTUM)最新成交價格為429.11元,最高價格為475.50元,最低價格為186.82元,24小時漲幅40.32%,成交量達102.26萬個QTUM;

萊特幣(LTC)最新成交價格為2410.11元,最高價格為2449.01元,最低價格為2010.44元,24小時漲幅15.29%,成交量達62.98萬個LTC;

瑞波幣(XRP)最新成交價格為5.40元,最高價格為5.53元,最低價格為4.51元,24小時漲幅14.14%,成交量達16663.58萬個XRP;

達世幣(DASH)最新成交價格為7912.81元,最高價格為8013.21元,最低價格為6816.38元,24小時漲幅11.96%,成交量達3.01萬個DASH;

EOS最新成交價格為67.01元,最高價格為71.00元,最低價格為51.81元,24小時漲幅24.64%,成交量達1456.01萬個EOS;

ZEC最新成交價格為3764.07元,最高價格為3896.96元,最低價格為2972.32元,24小時漲幅7.52%,成交量達8.78萬個ZEC;

OMG最新成交價格為136.05元,最高價格為136.05元,最低價格為102.38元,24小時漲幅21.88%,成交量達319.63萬個OMG。[2017/12/19]

從項目分類來看,DeFi項目占據了82%的比重,共有24個,ThreeArrowsCapital對DeFi賽道的重視程度可見一斑。

以下統計為ThreeArrowsCapital已投資但未發幣項目:

未發幣項目總數量為8個,基礎設施和DeFi各占一半。

PolychainCapital

機構介紹:成立于2016年,a16z、丹華資本等投資,專注于區塊鏈資產,是最早的原生加密對沖基金,現已投資多個區塊鏈明星項目。

以下數據為PolychainCapital所投資且已發幣項目在2021年的幣價表現:

PolychainCapital的投資組合正漲幅率也接近85%,十倍以下的幣種占比近80%,同樣也是多集中在1-10倍,占比47%,沒有百倍幣。漲幅最大的是3217%的AVAX,跌幅最大的是-89%的ICP。

從項目分類來看,DeFi有8個,占比42.1%;公鏈項目有7個,占比36.8%,DeFi和公鏈合計占比為78.9%。

以下統計為PolychainCapital已投資但未發幣項目:

未發幣項目總數量為45個,其中基礎設施項目有23個,占比51%;DeFi項目有15個,占比33%。

AlamedaResearch

機構介紹:AlamedaResearch由FTX創始人兼首席執行官SamBankman-Fried創辦,已投資多個區塊鏈明星項目,表現優于傳統市場和長期加密基金的金融公司。

以下數據為PolychainCapital所投資且已發幣項目在2021年的幣價表現:

AlamedaResearch在所有機構的投資組合中正漲幅率是最低的只有48%,最大漲幅幣種的也是所有機構中最低的只有398%,投資組合的漲幅集中在1-3倍占總數的40%,小于1倍的占8%。

從項目分類來看,DeFi項目有22個,占比88%,剩余的12%為Web3和基礎設施。

以下統計為AlamedaResearch已投資但未發幣項目:

未發幣項目總數量為19個,其中基礎設施項目有8個,占比42%,其次是DeFi和GameFi項目。

CoinbaseVentures

機構介紹:隸屬于Coinbase的風險投資基金,總部位于舊金山,主要投資早期的加密貨幣和區塊鏈初創公司,投資傾向是開放式的金融解決方案。

以下數據為PolychainCapital所投資且已發幣項目在2021年的幣價表現:

CoinbaseVentures的投資組合正漲幅率只有61%,有兩個百倍幣種,10倍的一個,1-10倍的占28%,小于1倍的占17%。漲幅最高的是16429%的MATIC,跌幅最大的是-91%的BTRST。

從項目分類來看,DeFi項目有11個,占比61.1%,Web3有4個,公鏈有3個,DeFi仍然占比最高。

以下統計為CoinbaseVentures已投資但未發幣項目:

未發幣項目總數量為60個,其中基礎設施項目有43個,占比71%,其次為DeFi和Web3,NFT項目占比最少。

BlockchainCapital

機構介紹:首個致力于比特幣、區塊鏈生態系統的風險投資基金。投資了Coinbase、Ripple等金融科技公司,是區塊鏈行業頂尖的投資機構之一。

以下數據為BlockchainCapital所投資且已發幣項目在2021年的幣價表現:

BlockchainCapital投資組合正漲幅率是100%,沒有百倍幣,1-10倍的占78%,小于1倍的占33%。漲幅最高的是776%的ROSE,漲幅最低的是42%的YFI。

從項目分類來看,DeFi、公鏈、Web3數量基本相同,分布較為平均,但是沒有出現GameFi、DAO和NFT項目的身影。

以下統計為BlockchainCapital已投資但未發幣項目:

未發幣項目總數量為20個,基礎設施項目有12個,占比60%,其次為占比30%的DeFi。

#HASHED

機構介紹:韓國規模最大的數字貨幣及區塊鏈投資基金,也是不少知名區塊鏈項目的最大投資者之一。主要覆蓋韓國和亞洲,影響力輻射到硅谷。

以下數據為#HASHED所投資且已發幣項目在2021年的幣價表現:

#HASHED投資組合正漲幅率是100%,有兩個百倍幣SAND、AXS,10-50倍的占11%,小于10倍的占比超過60%。漲幅最大的是20240%的AXS,漲幅最小的是3%的KRT。

從項目分類來看,DeFi項目有4個,占比44.4%,GameFi項目有2個,Web3、公鏈、基礎設施各一個。

以下統計為#HASHED已投資但未發幣項目:

未發幣項目總數量為20個,投資項目的賽道較為分布,占比最高的是基礎設施,占比30%。

SequoiaCapital(紅杉資本)

機構介紹:全球互聯網的頂級風險投資者,更是將中國互聯網行業擺上神壇的項級VC。已投資多個區塊鏈明星項目,據說,紅杉中國準備AllinCrypto。

以下數據為SequoiaCapital所投資且已發幣項目在2021年的幣價表現:

SequoiaCapital投資組合正漲幅率也是100%,只有一個百倍幣MATIC,10-50倍占25%,1-10倍占25%,小于1倍的占38%。漲幅最高的是16429%的MATIC,漲幅最低的是46%的CFX。

從項目分類來看,DeFi和公鏈各有3個,Web3和基礎設施項目各一個。

以下統計為SequoiaCapital已投資但未發幣項目:

未發幣項目總數量為9個,其中基礎設施項目有5個,占比55.5%。

AnimocaBrands

機構介紹:一家香港移動游戲開發公司,科技獨角獸,在澳大利亞證券交易所上市,聚焦元宇宙、GameFi項目,已投資多款明星級區塊鏈游戲。

以下數據為AnimocaBrands所投資且已發幣項目在2021年的幣價表現:

AnimocaBrands的投資組合幣種數量是所有機構中最少的,而且在投資正漲幅率方面也只有57%,僅高于AlamedaResearch的48%。投資偏好更多的在游戲方面勝率超過80%,且有兩個百倍的幣種,其他的收益率都低于1倍。漲幅最高的是20240%的AXS,跌幅最大的是-59%的MASK。

從項目分類來看,GameFi項目有5個,占比71.4%,公鏈和Web3各一個,而DeFi項目一個都沒有。

以下統計為AnimocaBrands已投資但未發幣項目:

未發幣項目總數量為5個,其中Web3項目占比80%。

BinanceLabs

機構介紹:世界第一大加密貨幣交易所Binance旗下的社會影響基金,旨在為區塊鏈和加密貨幣企業家;項目和社區提供孵化、投資。

以下數據為BinanceLabs所投資且已發幣項目在2021年的幣價表現:

BinanceLabs的投資組合的正漲幅率接近90%,在已上幣的28個幣種中有ALICE、LUNA、MATIC、AXS四個百倍幣,是所有機構中最多的;10倍左右的幣種也有4個,1-10倍的占比超過50%,小于一倍的幣種只有兩個,也是所有機構中最少的。

從項目分類來看,BinanceLabs的投資風格較為多元化,基礎設施、公鏈、DeFi、GameFi數量非常接近,沒有出現對單一賽道的過分側重。

以下統計為BinanceLabs已投資但未發幣項目:

未發幣項目總數量為8個,其中基礎設施項目有4個,占比50%,其余為NFT、Web3和GameFi。

綜合對比

從整體數據來看,各個機構投資組合今年的表現都不錯,有三家機構的投資組合正漲幅率為100%,正漲幅率超過70%的也有十家,有且只有一家的正漲幅率低于50%,正漲幅幣種比例近80%。

我們以1倍、10倍、100倍做區間劃分,漲幅小于一倍的占到25%,有占總幣種40%的幣種漲幅集中在1-10倍,10-100倍的只占到10%,同時70%以上的機構都有1-3個百倍幣出現。

在漲幅最大幣種排名中AXS以202倍位列第一,同時也是投資機構數量最多的項目,其次是MATIC、SOL。百倍幣共有6個,分別是AXS202倍、MATIC164倍、SOL129倍、LUNA124倍、SAND158倍、ALICE123倍,a16z投中了3個百倍幣,數量最多。

從投資項目的分類對比來看,大部分機構最看好的依然是DeFi賽道,其次是公鏈和Web3。DeFi占比最高的機構是ThreeArrowsCapital,占比高達83%。在GameFi賽道,押注最多的是AnimocaBrands,它以71%的占比遙遙領先其他機構,排名第二的#HASHED占比僅為22%。

不得不說的是,2021年GameFi、元宇宙大火,投資機構也投資了很多GameFi項目,但由于游戲項目開發周期較長,很多項目還未到發幣的階段,因此GameFi占比普遍較小。

Tags:EFIDEFIDEF區塊鏈Plenty DeFipinetworkdefi幣最新消息Defi.finance區塊鏈個人怎么買

作者:秦曉峰 編輯:郝方舟,星球日報 一直以來,加密金融都渴望擁抱主流社會,與傳統金融聯動,引入增量資金.

1900/1/1 0:00:00鏈捕手消息,據瀟湘晨報報道,記者7日從成都市局召開的向人民報告—打擊治理電信網絡詐騙犯罪新聞通氣會上獲悉,該市都江堰市局在成都市局刑偵局的統一指揮下,經縝密偵查、周密部署.

1900/1/1 0:00:00鏈捕手消息,跨鏈DeFi協議Umee通過在CoinList發行原生TokenUMEE完成3200萬美元融資.

1900/1/1 0:00:00原文來源:Chainalysis按交易量計算,詐騙再次成為最大的加密貨幣犯罪形式,該形式累計讓全球受害者損失了價值超過77億美元的加密貨幣.

1900/1/1 0:00:00自AxieInfinity在今年7月走紅以來,各類P2E游戲幾乎都呈現了爆發式的增長,不少GameFi明星項目動輒幾十上百倍的漲幅和收益,再次讓加密圈的FOMO情緒到達頂點.

1900/1/1 0:00:00原文作者:AndrewBeal來源:DAOrayaki商界有句名言,文化能把戰略當早餐吃。組織是由人組成的,組織的文化決定了他們的行為方式。世界上最好的戰略無法克服與組織使命和價值觀相悖的行為.

1900/1/1 0:00:00