BTC/HKD-0.25%

BTC/HKD-0.25% ETH/HKD-0.28%

ETH/HKD-0.28% LTC/HKD-0.52%

LTC/HKD-0.52% ADA/HKD-0.3%

ADA/HKD-0.3% SOL/HKD-0.44%

SOL/HKD-0.44% XRP/HKD-0.09%

XRP/HKD-0.09%作者:DODO研究院

跨鏈一詞源自這樣一個事實:跨鏈交易中,初始資產和目標資產部署在兩個隔離的區塊鏈上,而執行則發生在跨越兩個及以上的獨立區塊鏈網絡后。

隨著以太坊網絡的擁堵和高昂手續費,資金溢出效應愈發明顯。跨鏈橋的出現打破了區塊鏈孤島,正在拓寬?DeFi?生態發展。聰明資金有機會在各大公鏈間來回穿梭,尋找更高收益的“富礦”。但機會面臨著成本,多鏈生態的擴張,超過100條跨鏈橋帶來了豐富的路徑選擇,卻也為用戶增加了抉擇繁瑣度。如果你對主流跨鏈橋的性能、分類和未來發展趨勢感興趣,可以查看Dr.DODO?的《跨鏈漫談:深度解析16個跨鏈方案權衡》。

跨鏈基建是筑建多鏈多層藍圖中的最底層建設之一。這其中,**跨鏈聚合器承載的是跨鏈宇宙版圖不可或缺的跨鏈聚合交易功能。**它有著清晰明確的目標,就是降低交易難度,用算法圍繞著哪條可以提供更低的交易成本,哪條的速度會更快,哪條安全性更高等選項為用戶進行最優跨鏈交易路徑篩選。

那除此之外,跨鏈聚合器產品的差異化優勢是什么?他們是如何完成資產跨鏈需求?為什么需要跨鏈聚合器?帶著這些問題,讓我們從現有的5個跨鏈聚合器著手,掃描跨鏈聚合器現景,解讀跨鏈聚合器們如何以資產跨鏈聚合交易為基礎,拓寬發展緯度,打通資產和數據,奔向一個多維、多鏈、多層生態宇宙。

Li.Finance

標簽:跨鏈功能+聚合交易;

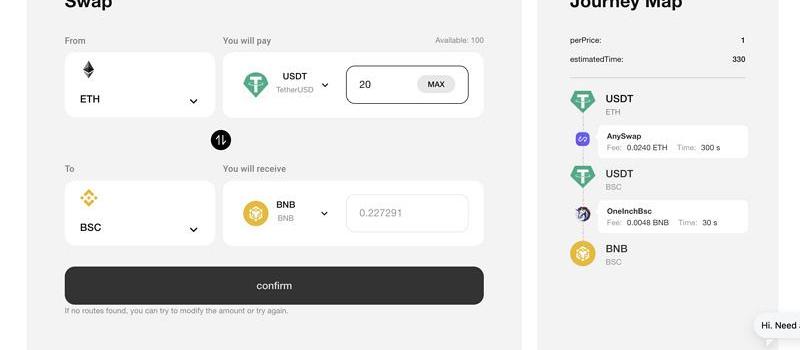

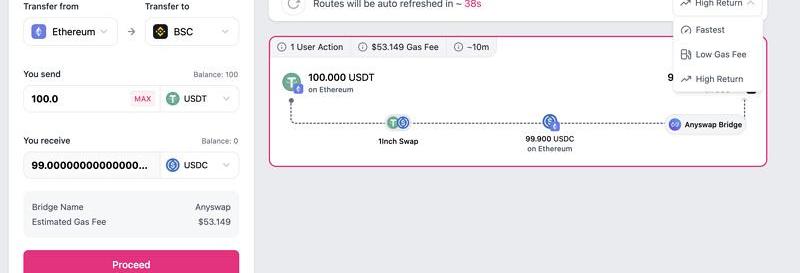

一句話就能解釋Li.Finance(Li.Fi)的特點:它是兼具跨鏈橋功能的1inch和Paraswap。跨鏈橋與?DEX?聚合器的組合下,Li.Fi實現了跨鏈互換和跨鏈聚合交易雙功能。它承接的是跨鏈橋的鏈上資產跨鏈功能。簡單來說,你可以從任意鏈上的任意token交換到另一個鏈的另一任意token。

而這一交易過程的成本其實相當高。假設用戶想從以太坊的?ETH?兌換?BNB鏈上的BNB。這整個交易過程中,用戶需要先將ETH兌換?USDC,通過跨鏈橋將資產轉移到BNB鏈上,再將USDC兌換成BNB。用戶需支付的跨鏈產生的跨鏈橋手續費、gas費等就是一筆不小的花銷。

以Li.Fi提供的交易路徑為例,讓我們來看看這其中的隱性成本。當用戶在確認這筆交易時,面臨的抉擇有:要選哪條跨鏈橋作為跨鏈路徑;要在哪個DEX上選擇哪步進行交易;這些成本考量指標后,是否還存在更高效、更便捷、更便宜的交易方式呢?最后,對于跨鏈橋、DEX的智能合約安全性是另一考慮因素。

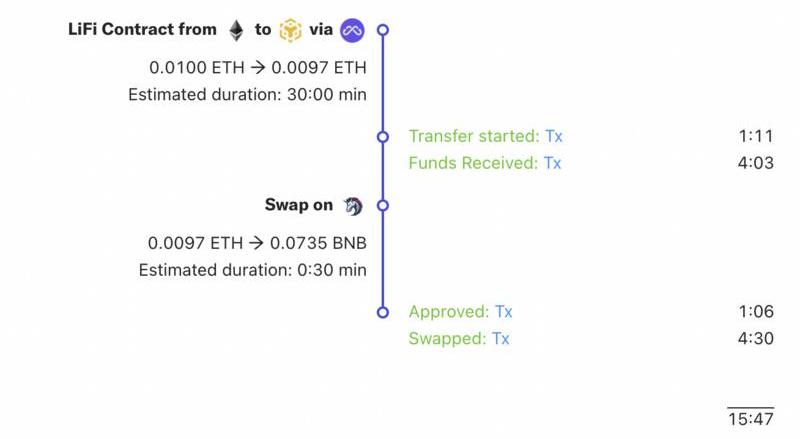

Li.Fi交易過程

Li.Fi整合了跨鏈橋資金資源、聯動了DEX和DEX聚合器,目的就是為了擊碎抉擇難點。在收到用戶交易請求后,Li.Fi?會自動評估請求可能性,并根據多個指標對路徑的安全性、速度等方面進行打分,給出一條最優路徑。

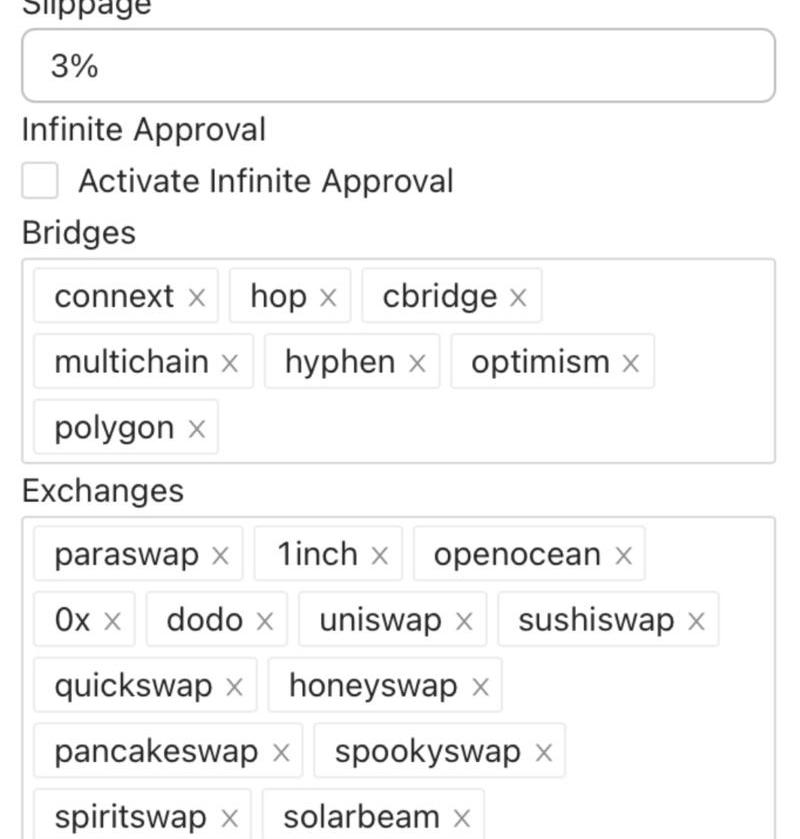

反映到用戶層面,整個過程便是:輸入交易,等待幾秒,獲得一條資金轉移和兌換方式后,查看交易過程,數次簽名確認跨鏈及資金互換后,完成交易。在滑點費設置、跨鏈橋和DEX方案選擇上,Li.Fi?也給予了用戶極高的自由度。降低了用戶的“選擇”成本后,Li.Fi提供了更高效的資金利用率。

deBridge推出跨鏈交易所DLN Trade:6月15日消息,跨鏈互操作性協議deBridge推出跨鏈交易所DLN Trade,DLN Trade使用全球流動性引擎創建去中心化訂單簿,使一條鏈上的任何資產都可以直接與另一條鏈上的任何資產進行交易,而沒有流動性池的瓶頸和風險。DLN Trade沒有任何轉賬限制,允許用戶設置跨鏈限價訂單,并可隨時取消。DLN Trade目前支持Ethereum、Arbitrum、Polygon、Fantom、BNB Chain和Avalanche。[2023/6/15 21:40:24]

?Li.Fi下單時的自定義選項

和跨鏈橋相比,Li.Fi?凸顯了跨鏈聚合器的以下幾點優勢:

跨鏈交易路徑更為多樣化:跨鏈橋目前僅支持穩定幣和較單一的公鏈原生資產,用戶的資產跨鏈交易需求因而常常不能滿足。資產跨鏈交易的過程中,DEX和DEX聚合器的角色并不能抹去。Li.Fi集成跨鏈橋、DEX和DEX聚合器三方,并在源鏈與目標鏈都提供DEX用于代幣swap,跨鏈幣種交換范圍更廣,所需代幣的交易路徑成功可能性就越大。

打破了流動性僵局,進一步提升了資本效率:目前,DEX在部署的每條公鏈上都有多個相同的、成對流動性池副本,若將流動性池副本數量乘以每條鏈上不同的AMM數量,就會發現這一個非常低效和碎片化的系統。跨鏈聚合器通過整合其他平臺的交易數據,在同一個生態系統下,打造了更具深度的流動性池,這解決了現有的低效、碎片化的系統。

優化交易安全性后,交易路徑更為有效:在與跨鏈橋、DEX等合作方集成時,Li.Fi內部首先會做技術性評估和審查,這就相當于降低了一定的如智能合約安全性“系統性風險”;其次,Li.Fi底層運用Connext技術,并利用算法對各路徑的安全性、gas費、速度等影響因子進行打分,以提供一條更為流暢的交易最優路線。

聚合器的功能不止于橋接。跨鏈聚合器的本質功能便是跨鏈+聚合交易,從資產互換的層面打通諸如流動性挖礦、借貸易等具金融屬性的交易功能,允許用戶將不同生態系統的流動性聚集。這是多鏈世界的基礎組件。跨鏈聚合在提升資本效率外,也是鏈上流動性管理的另一個解決方案。Li.Fi目前資產流動性都依賴于外部渠道;換言之,目前集成的公鏈、DEX、DEX聚合器是它提供跨鏈路徑交易優勢的核心要素。從某種意義上來說,我們認為Li.Fi劃開了跨鏈聚合器世界的一道口。畢竟和其他四個聚合器相比,它精準聚焦了跨鏈聚合交易賽道。

在安全性和去中性化的抉擇中,Li.Fi明顯更傾向后者。Li.Fi的算法評估標準對如何算出最優路徑的評估標準從未披露,用戶知曉的是一條“中心化評估”后的最佳路徑。其次,Li.Fi的智能合約是開源的,但API接口卻不是。Li.Fi后端接口有著兩個“殺手級”終止開關。一個是處于API層的,路徑計算將直接忽略遭受攻擊或處于“危險”級別的跨鏈橋;第二則處于智能合約層,當協議方遇到黑客攻擊時,Li.Fi或項目方可關閉集成接口。

偏向中心化的跨鏈聚合措施旨在以更高的智能合約安全性來抵御黑客攻擊,但使用跨鏈聚合器協議實則也意味著增加的交易對手風險。2022年3月20日,因Li.Fi?合約的Swap功能漏洞,黑客從29個錢包中盜取了約60萬美元的代幣。然而轉頭就會發現,Li.Fi并不是唯一一個被盜的跨鏈聚合器。

Phala跨鏈路由SubBridge開啟與Basilisk、Calamari、Turing的HRMP通道:8月4日消息,Phala資產跨鏈路由SubBridge正式開啟與Basilisk、Calamari、Turing之間的雙向HPMP通道,用戶可通過SubBridge將BSX(Basilisk token)、KMA(Calamari token)、TUR(Turing token)跨鏈傳輸到Khala上,也支持將相關資產反向轉移,實現了Khala和Basilisk、Calamari、Turing之間的跨鏈轉賬,拓展全新場景用例。[2022/8/4 3:09:42]

XYFinance

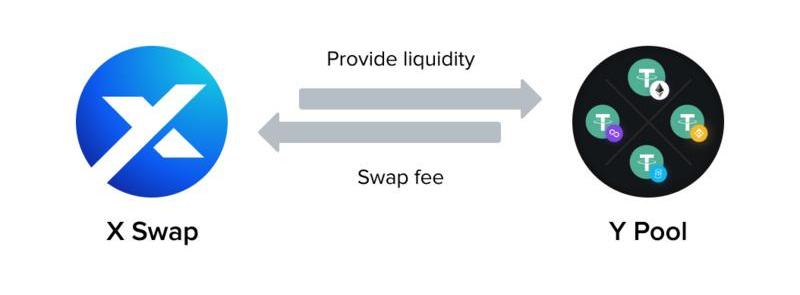

標簽:Xswap+Ypool,聯動元宇宙

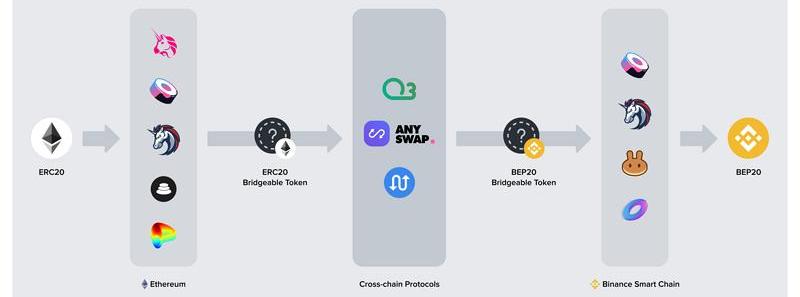

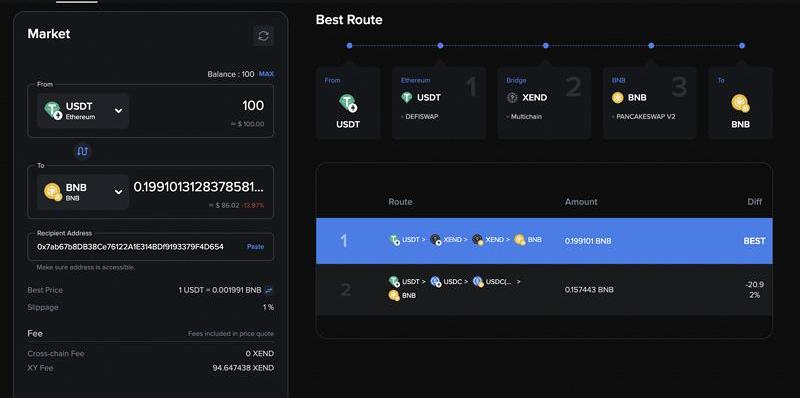

XYFinance的項目特色是XSwap與Ypool的雙功能。XYFinance中的XSwap承擔了與?Li.Fi?類似的職責,即跨鏈交換及聚合交易功能。當用戶發出交易請求時,XYFinance將創建一個從源鏈到目標鏈的單一交易,尋找最優有效路徑,交易的安全性依賴于去中心化共識機制。

?XYFinance跨鏈交易路徑

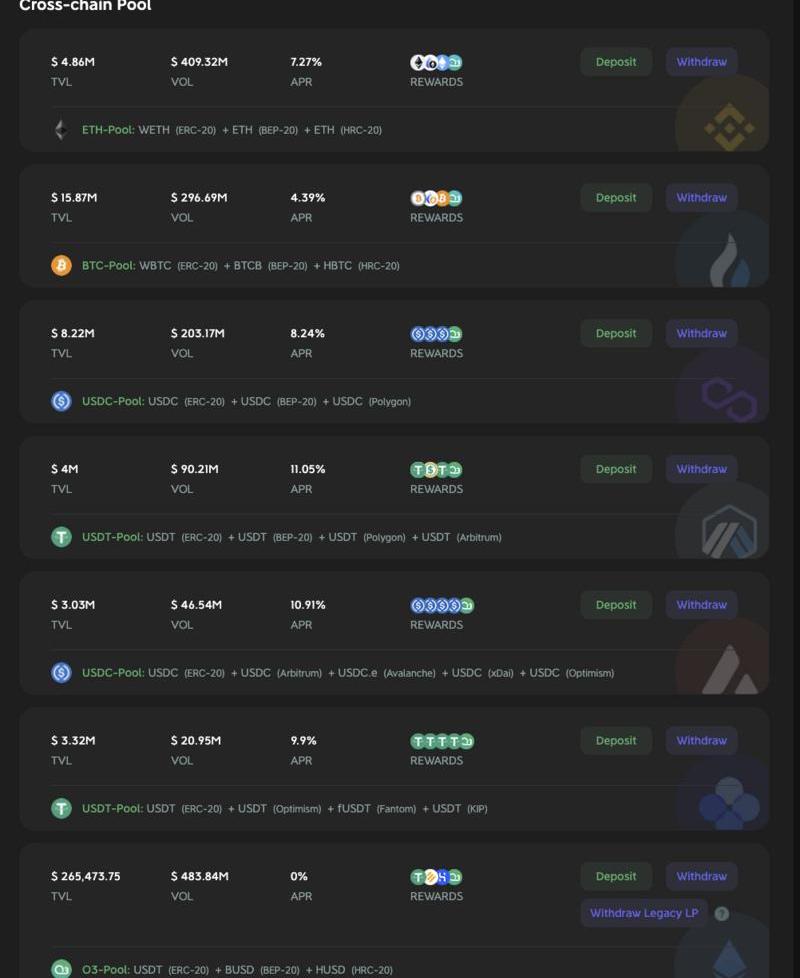

XYFinance的Ypool是對資產流動性的一次升級,也在流動性層面和Li.Fi形成差異。YPool是一個單幣流動性管理池,即一個池子完成對同一種資產在多條鏈上的流動性管理。目前,Ypool支持的代幣為?USDT?和USDC。

舉例來說,USDTYPool池子可以接收ERC-20USDT、BEP-20USDT、Polygon?USDT等各條鏈上的USDT資產,用戶可以將ERC20USDT、BEP20USDT、PolygonUSDT存入USDTYPool,獲得池代幣xyUSDT。這些不同的USDT將用于為XSwap提供流動性。xyUSDT持有者可以賺取XSwap產生的Swap費,并通過質押xyUSDT獲得XY代幣作為獎勵。

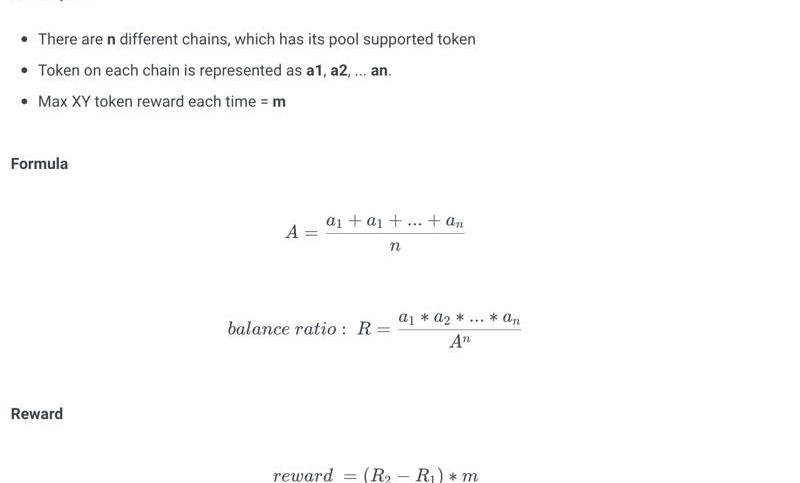

交易需求有極大可能使得大部分流動性轉移到另一條鏈,進而造成池中每條鏈資產比例的不平衡。XYFinance因此引入了再平衡激勵機制。用戶可調用Rebalance函數,重新平衡YPool中的每條鏈上的流動性,幫助重新平衡池中流動性的用戶也可獲得XY代幣獎勵。

XYFinance?再平衡激勵公式

假設當USDTYPool池中資產比例不均衡,以太坊USDT為0.1M,BSC上的USDT為10M,Polygon上的USDT為50M時:?1)Alice選擇調用?Rebalance函數,從Polygon上調用20MUSDT至以太坊池中,則每條鏈中的余額將變為:以太坊:20.1M,BSC:10M,Polygon:30M;??2)根據公式可得出,余額比率(Balanceratio)為R2=0.75=75%;?3)假設此次最大XY代幣獎勵金額(m)為1000;Alice最終將獲得的獎勵是(0.75-0.0062)*1000=748.3個XY代幣。??4)USDTYPool將根據算法公式重新平衡不同鏈上USDT在池中的占比。

DeFi跨鏈投資生態系統Aperture完成530萬美元融資:2月7日消息,據官方消息,DeFi跨鏈投資生態系統Aperture完成530萬美元種子輪和戰略輪融資,由ParaFi Capital、Arrington Capital、Costanoa Ventures和Divergence Ventures領投;其他投資者包括Rarestone Capital、Krypital Group、PrimeBlock Ventures、Athena Ventures、Metaline Ventures、Double Peak、Stakely Venture Capital等。天使投資人包括Terraform Labs創始人兼CEO Do Kwon、Dragonfly Capital合伙人Ashwin Ramachandran、Manta Network聯合創始人Victor Ji。[2022/2/7 9:35:49]

XSwap和Ypool的機制本質上是對不同鏈上流動性的管理,并激勵用戶成為鏈上資產流動性提供和平衡者。YPool?打造了自有流動性池滿足XSwap的交易需求,XSwap的交易手續費則補貼了YPool的流動性提供者。

?XSwap和Ypool的互補機制

盡管XYFinance不能自定義滑點費且對用戶收費,但同樣,XYFinance的用戶在了解跨鏈兌換路徑后,可以根據個人需求、偏好等選擇自己認為最合適的路徑進行交易。

XYFinance的交易界面

XYFinance的另一核心是?XY代幣。XY是XYFinance的原生代幣,veXY則是典型的ve-Model代幣。通過質押,XY代幣持有者可以參與各種治理提案,鎖定XY后將提高流動性挖礦收益,時間越長收益越高。

總體來看,Xswap和Ypool為XYFinance建立了一個完整的跨鏈交換機制,加上治理代幣XY,激勵用戶提供流動性的同時,亦將用戶與協議長期利益綁定。而Play-to-Earn的游戲GalaXYKats,NFT?聚合平臺NFTSatellite這兩項業務下,XYFinance展現了聯動元宇宙,擴張金融業務的蓬勃野心。

O3Swap

標簽:四層架構、一站式交易

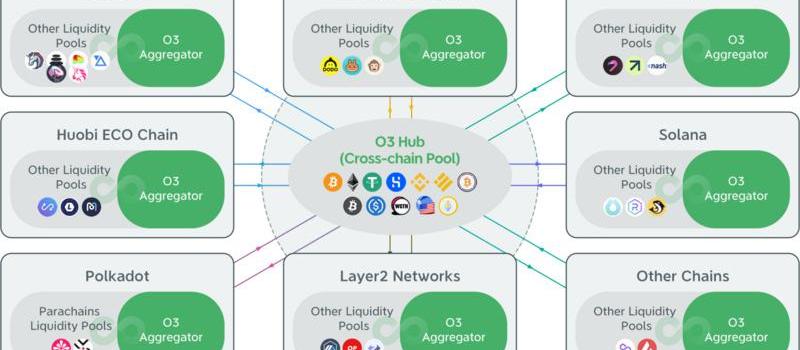

與XYFinance類似的跨鏈交易聚合器是O3Swap。O3Swap由O3Labs在2017年打造,是基于PolyNetowork的跨鏈聚合協議。O3Swap核心功能模塊是O3Aggregator和O3Hub,兩者組疊完成了跨鏈聚合交易服務。O3Aggregator承擔了交易聚合器的角色,負責集成不同鏈上的DEX;O3Hub是跨鏈交易流動性樞紐,支持用戶提供鏈上資產流動性。

Tendermint推出的跨鏈門戶Emeris測試版上線:Cosmos開發公司Tendermint推出的加密跨鏈門戶Emeris的Beta測試版上線。Emeris目前提供跨鏈轉賬、交易、流動性池等功能,支持的代幣包括ATOM、IRIS、REGEN、XPRT、AKT、CRO、ION、OSMO、DVPN,測試版僅支持Keplr錢包,后續會增加對多個錢包的支持。Emeris除了資產管理功能外,還支持基于Cosmos Hub的鏈間去中心化交易所Gravity DEX。[2021/8/19 22:25:00]

O3Hub架構

和XYFinance的Ypool類似,流動性提供者可在O3Hub中存入單個或多個在不同鏈的同一資產,通過質押LP代幣來獲得O3代幣作為獎勵,而目前O3Hub的選擇明顯更廣。

O3HubCross-chainPool

不難看出,O3Swap有了跨鏈聚合器的基本功能,即流動性聚合和跨鏈交換;加上O3SwapToken的發行,去中心化治理和社區驅動發展線路明確。僅靠這兩點,并不能XYFinance展開極具差異化的競爭。那O3Swap的獨特之處在哪里呢?

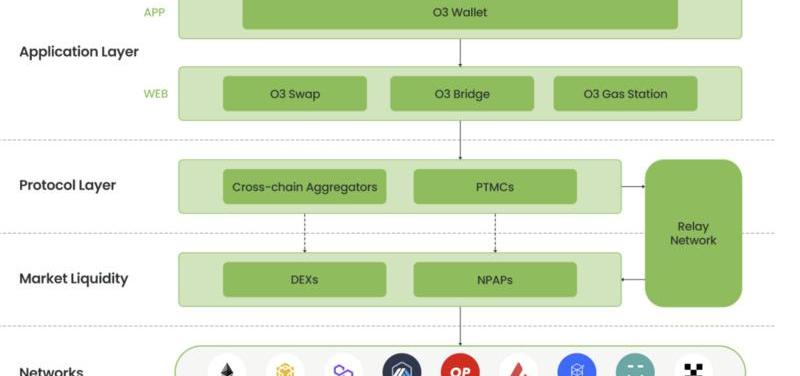

首先是它的四層架構設計。新公布的O3SwapV2版本展示了想打造一站式跨鏈交易的O3Labs。

O3SwapV2版本設計

V2設計在架構更為復雜。O3Swap負責聚合源鏈和目標鏈上的DEX及DEX聚合器,為跨鏈交換帶來了更多樣化的代幣選擇。O3Bridge則由兩部分組成:基于協議層的PTMCs和流動性層的NPAPs池,這是一個跨鏈資產交易通道。1click交易過程外,用戶也可以在O3GasStation?中購買用于交易gasfee。橫向豐富擴張的產品線,豐富了應用的可玩性后,為用戶帶來了一站式交易體驗。

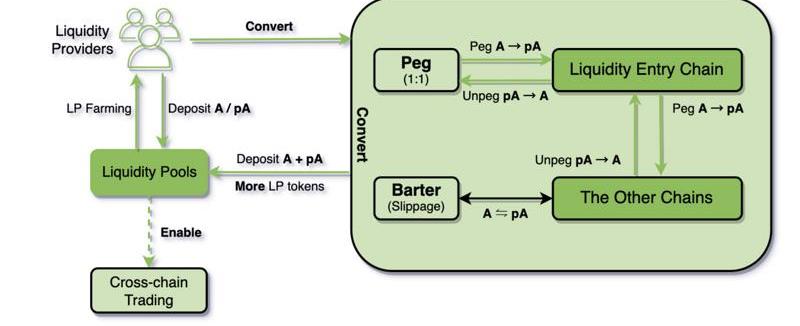

其次,V2版本的流動性層又有了進一步突破。流動性層由兩部分組成,一個是由O3Aggregator集成的DEX,這一點和Li.Fi類似。如SushiSwap、PancakeSwap等DEX將擔起同鏈交換功能的職責。另一個則是O3獨特的?NPAPs?池,這是一個由Token和基于燃燒-鑄造機制的錨定代幣組成的AMM池。Token從LiquidityEntryChain進入,用戶可以在流動性入口鏈或其他鏈上鑄造等量pToken。每條鏈上的每個pToken都對應了一個獨立的,運行在?PolyNetwork?上的PTMC。

值得注意的是,流動性提供者隨后有兩種交易模式。第一種是Peg,即用戶在流動性入口鏈或其他鏈上PegToken來獲得pToken;相反,用戶也可以將pToken解綁回流動性入口以兌換回Token。而另一種交易模式則是Barter,即以物易物,用戶直接在同一鏈的AMM池中進行Token和pToken之間的交換。

跨鏈聚合協議O3 Swap每日交易量達1.53億美元創新高:O3Labs在推特上表示,跨鏈聚合協議O3 Swap的每日交易量達到1.53億美元,創下新高。[2021/7/27 1:17:59]

O3V2版本流動性解決方案

AMM池中,Token:pToken的初始比率為1:1。但隨著用戶進行Barter交易來套利,池內平衡會被打破。但用戶的套利行為,成為了調節O3流動性池平衡的一種手段。

1)假設TokenA的流動性入口鏈為以太坊主網,此刻池中的TokenA數量大于pA數量;2)隨后,用戶發現,BNB鏈池中的TokenA數量低于pA時;3)用戶選擇將m個TokenA換成n個pA,然后將n個pA與以太坊主網解除掛鉤來獲得n個TokenA;4)以太坊和BNB池將再次平衡,用戶獲得的套利利潤則為*TokenA。

很明顯,V2版本的機制設計更為復雜,在流動性層也做了極大的改良和優化,更為靈活多樣的業務分類進一步放大了O3Swap獨有的一站聚合交易優勢。

ChainSwap

標簽:資產、數據、應用跨鏈系統

至此可以清楚地發現,跨鏈聚合業務是XYFinance和O3Swap立足多鏈宇宙的支撐點。ChainSwap也是一樣。但在多鏈多資產跨鏈聚合之外,ChianSwap要打造一個龐大的跨鏈生態樞紐-?ChainSwapHub。

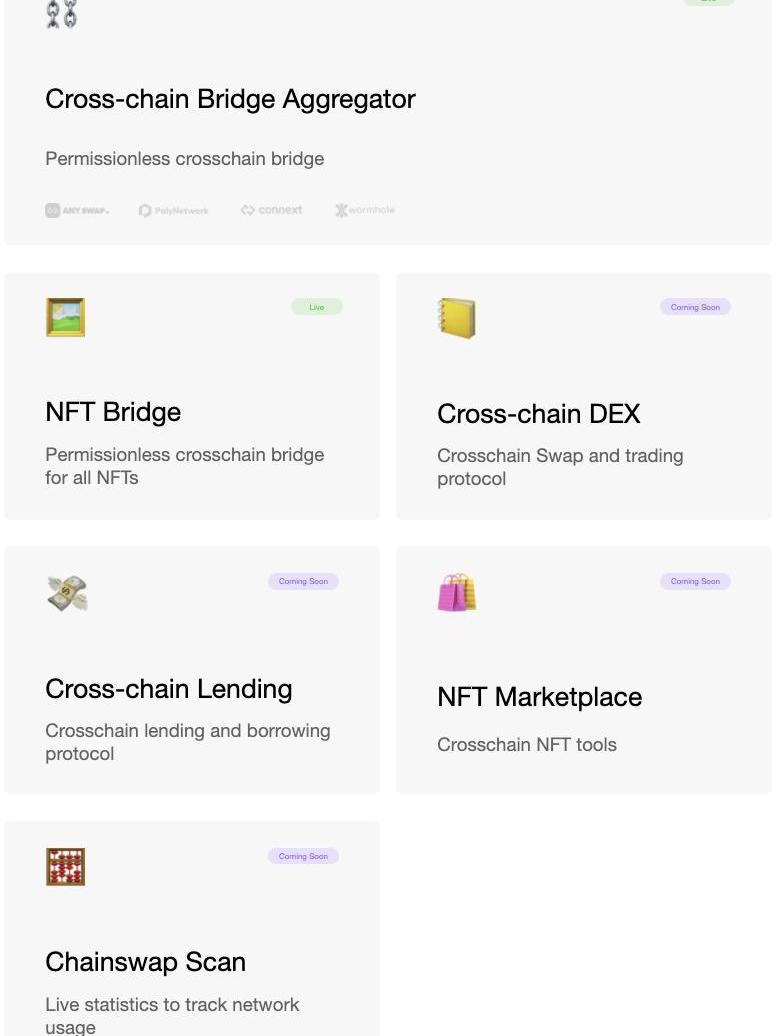

從資產到應用,從代理網絡到支持跨鏈功能的中間鏈,ChainSwap的四大支柱支撐起來了一個全方位跨鏈生態系統。

資產跨鏈聚合業務由ChainSwapBridgeAggregator負責。和其他跨鏈聚合器一樣,API接口整合了各類跨鏈解決方案的數據及后端工作,和Rango等的集成也透露了ChainSwap正在賦能各類應用,打造智能中心。

當然,從UI設計上來看,ChainSwap更接近于DEX產品?Uniswap。

ChainSwapUI界面

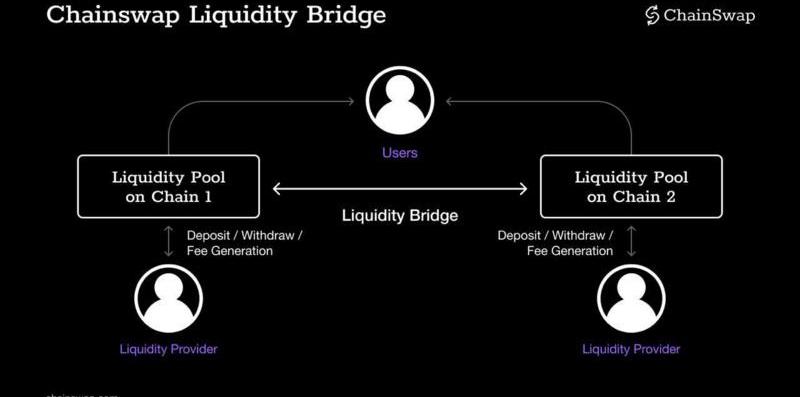

ChainSwapBridgeAggregator的另一個功能則是匯集ChainSwap的原生項目,如?ChainSwapnativebridgeV2,它預先設置的去中心化上幣模式可以優化管理流程,并提高上幣效率。當然,據ChainSwap的文檔,它們計劃打造的?LiquidityBridge,是一個采用“燃燒-鑄造”機制,為主流資產提供跨鏈服務,支持流動性提供者提供單一代幣進行質押的跨鏈橋。

就目前而言,我們認為,ChainSwap和XYFinance、O3Swap的區別在于,它選擇從跨鏈橋這一原生項目入手,來解決跨鏈資產端流動性不足的一大障礙。畢竟,回到它的終極目標-ChainSwapHub上來看,ChainSwap聚合眾多公鏈及鏈上dApp如跨鏈聚合器、跨鏈DEX、NFT跨鏈(等應用從資產、數據層面打通借貸、衍生品交易等,最終呈現的將是一個跨鏈集成各種應用程序和工具的智能平臺,一個為用戶提供了可以一鍵訪問、完成多鏈交易的平行樞紐。

ChainSwap業務版圖

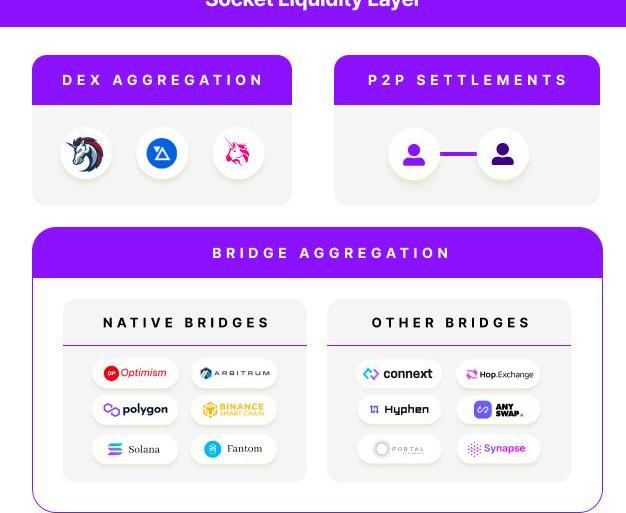

Bungee

標簽:點對點結算,跨鏈通信協議

FundMovr在今年2月完成了品牌重塑,改名為Bungee。業務路線十分簡單,無非就是將跨鏈聚合器的優勢發揮,聚合跨鏈橋、DEX和DEX聚合器,找到可用路線,根據目標鏈的最大輸出、交易和轉賬的最低Gas費用、最快的橋接時間等因素,滿足用戶資產跨鏈的要求。

在用戶體驗方面,Bungee的一個優勢便是,為用戶列出了三類適用路線。和其他跨鏈聚合器相比,路徑選擇下的選擇權“真正”回到了用戶手中。你可以自己的個人取向選擇速度最快的、最低gasfee、回報率最高三條路徑中的任意一條。和Li.Fi一樣,Bungee目前也不收取費用。

Bungee交易界面

在實現資產跨鏈交易時,Bungee在Li.Fi的基礎上增加了點對點結算模式。舉例來說,假設Alice想要將100DAI從?Optimism?轉移到?Arbitrum,Bob想要將50DAI從Arbitrum轉移到Optimism。Bungee將以類似訂單簿的形式進行DAI的結算,僅需將Alice交易中剩余的50DAI從Optimism轉移到Arbitrum即可。這樣的方式可以將流動性池效益最大化,是一個極具成本效益的選擇。但也是對流動性深度的一次挑戰,若鏈上交易量不足時,這樣的模式并不能發揮其優勢。

Socket流動性層分布

作為一個因為仍處測試階段的新項目來說,Bungee的路徑選擇較少,流動性的深度并不足夠。撇開這一點,回到它背后的團隊Socket來看看Bungee深層的業務邏輯。

Socket從技術角度切入了多鏈生態。它創建了元層來實現多鏈共享流動性和dApp的狀態統一。協議們可以集成API接口來完成跨鏈資產和信息的無縫雙向傳輸。目前,像Zapper、Zerion、AmbireWallet等底層都由SocketAPI支持。開發人員也可將Socket作為技術架構基礎層,進行自定義優化后,構建一個具有互操作性的dapp。

在我們看來,Bungee作為Socket團隊的原生項目,事實上是團隊展示技術核心的一次對外輸出,一個品牌示例,是開啟跨鏈通信協議的一個起點。

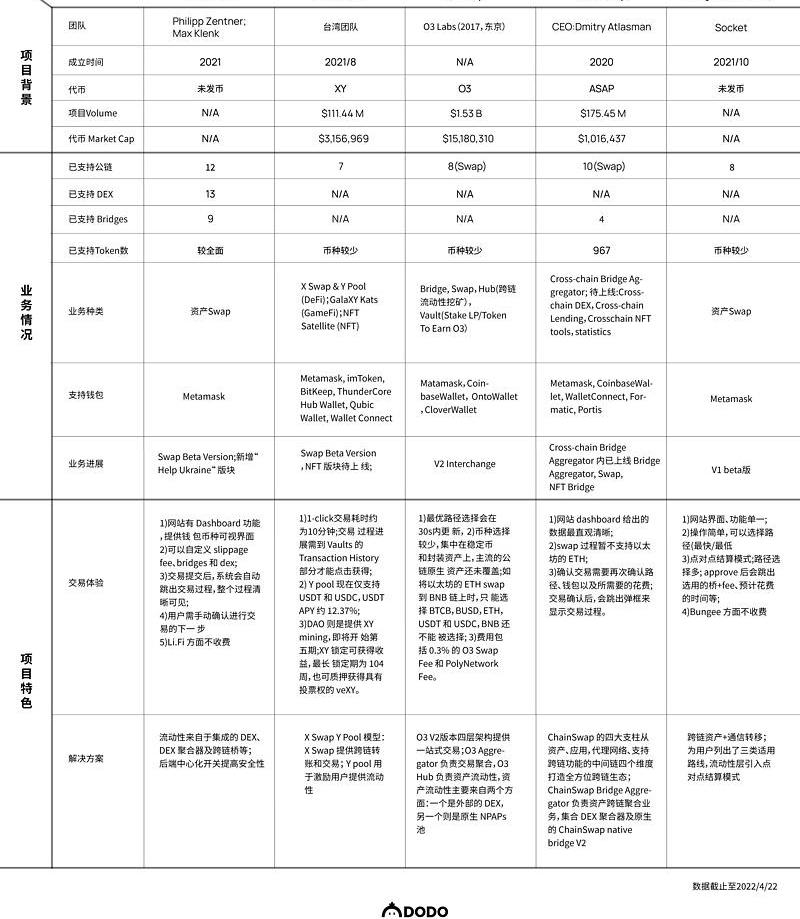

到這里,我們已經完成了對這五個跨鏈聚合器的業務實現方式和核心要素的闡述。接下來,讓我們從目前支持的公鏈/DEX/DEX聚合器、交易功能差異、用戶體驗等要素出發,對這五個跨鏈聚合器的項目進展進行一下簡單概覽。

數據截至2022/4/22??

產品對比表格也可點擊GoogleDocs鏈接查看

回到剛開始的另一個問題:為什么需要跨鏈聚合器?我們總結的幾個要點如下:

1)高效的流動性使得跨鏈聚合器的交易成本更低廉

跨鏈橋功能單一,僅能負責穩定幣和原生代幣之間的來回“運輸”,匱乏的可組合性將遠不能滿足用戶實際需求。當跨鏈橋使用封裝資產作為中間代幣來解決流動性問題時,提升的交易復雜性反映到用戶身上便是不必要的開銷和糟糕的用戶體驗。更重要的是,當用戶在比較各個跨鏈橋、DEX的優劣性時,正在付出重復低效的工作成本。

2)跨鏈聚合器的用戶體驗更為優異

跨鏈聚合器聚合了跨鏈橋,連接了DEX和DEX聚合器,縮短了查詢所需代幣交換路徑的時間,用戶可以選用任何方式進行整個資產交換過程。對用戶來說,跨鏈聚合器在使用感、便捷性、資金效率等這些標準上都有了較大的提升。可將所有跨鏈橋、DEX和DEX聚合器聚合在一起,并找到所有可用的路線,然后根據目的地鏈上的最大輸出、交易和轉賬的最低Gas費用、最低橋接時間等因素,幫助用戶以最優途徑在不同的區塊鏈之間移動資金。

3)跨鏈聚合器降低了開發、決策和管理成本

跨鏈橋發展仍不成熟,不成熟意味著安全性風險、流動性不足、以及大量維護成本。跨鏈聚合器作為第三方,維護了所有合作的跨鏈橋橋接功能,并以編程方式處理用戶決策。對技術開發者來說,跨鏈聚合器是一款“備用”解決方案。

4)跨鏈聚合器業務并非只局限在資產跨鏈范疇

跨鏈聚合器指向的并不僅僅只有資產跨鏈所需的流動性聚合和聚合跨鏈橋接器協議,XYFinance、O3Swap或聯動元宇宙,或打造一站式交易平臺時,ChainSwap、Bungee也將觸角伸至數據、應用等跨鏈通信。而XYFinance和O3Swap的發幣,除了作為流動性提供者的獎勵外,也說明了去中心化治理、社區驅動模式正在發展。

5)資產、信息雙向傳輸,跨鏈聚合器是多鏈宇宙的重要組件

以Web2為例,跨鏈聚合器是橋接器版的海淘買手網站,是多鏈生態系統中的一個小組件。它打破了資產、信息雙向無縫傳輸壁壘,創造了更具彈性的用戶體驗。若將跨鏈聚合器僅局限于資產跨鏈部分的定性過于狹隘,它更像一把功能鑰匙。

無論是從技術層面,還是聚焦跨鏈聚合交易,抑或是以此為基點進行業務擴張,嘗試打開的是多鏈交易宇宙的大門。要知道,DeFi世界能量巨大,資產效率是用戶最直觀直白核心的需求,資產跨鏈是最肥美的一塊肉。

正如前言,跨鏈聚合器在實現用戶資產轉換需求這一優勢上十分明顯。便捷交易熱門資產,不繁瑣的交易步驟,明顯下降的交易成本和高效的資金效率就能鎖定非技術向的用戶畫像。處于早期的跨鏈聚合器痛點當然也十分明顯。功能的不完善、流動性不足意味著不佳的用戶體驗。用戶使用跨鏈聚合器的一大原因是為了提高交易效率。但當抱著快速成功的心態提交一筆交易請求,卻時常會發現找不到合適的交易路徑,失落感亦將成倍放大。

?*這是當在Bungee進行以太坊的USDTswap成BNB的BNB時出現的提示,但無法確認交易路徑的提示并非只在Bungee會出現。

跨鏈橋賽道正重塑,拓寬著可能性。熱門項目Layerzero的橫空出世從底層架構就打破了現在跨鏈橋的僵局,跨鏈橋比較工具如BridgeEye的出現正在完善跨鏈基礎設施,基于THORChain的跨鏈DEXTHORSwap,結合Wormhole橋接技術和AMM機制的SwimProtocol等新項目也為跨鏈流動性打破區塊鏈孤島的提供了嶄新的發展思路。

如何管理鏈上流動性是跨鏈聚合器未來發展里繞不開的一個話題。聚焦眼下,有選擇外部協議作為流動性來源的Li.Finance,也有選擇打造原生流動性池的XYFinance和O3Swap。ChainSwap和Bungee,前者選擇打磨原生跨鏈橋來提高代幣供給,另一個則選擇點對點結算來提高資本效率。

另一方面,除Li.Finance外的4個跨鏈聚合器以跨鏈聚合交易為切入點,不斷探索跨鏈流動性的可組合之路。追根溯源,跨鏈聚合交易是DeFi世界資本效率、鏈上流動性管理未來發展的一個方向,卻不是唯一。它的發展和DeFi發展相輔相成。

在我們看來,當更多公鏈生態涌現,當多鏈成為可能,跨鏈聚合交易極有可能成為DeFi生態的常規業務,而DeFi對鏈上流動性的探索,如跨鏈流動性挖礦類激勵政策、「主動做市商」交易機制、LaaS等DeFi革新趨勢或能啟發跨鏈聚合未來發展方向。

與此同時,合約漏洞導致的黑客事件正在頻繁發生著。除前文提到的?Li.Fi?外,ChainSwap和O3Swap也都面臨了程度不一的類似沖擊。

2021年7月10日,ChainSwap被黑客竊取了800萬美元;2021年8月1日,因底層協議PolyNetwork被黑客攻破,6.1億美金被洗劫一空,鎖定在O3Swap的做市資金也遭受重大損失。當展望未來發展道路時,我們發現如何有效防范安全漏洞攻擊是跨鏈聚合器亟待解決的問題之一。

Tags:SWAPDEXANCNCEAnchorSwap3X Long Altcoin Index TokenReimagined FinanceUnreal Governance Token

作者:iambabywhale.eth自以太坊采用EIP1559之后,銷毀的以太坊已經超過了200萬枚,而以太坊的銷毀量也成了很多人判斷項目熱點的一個指標.

1900/1/1 0:00:00原作者:AnneSraders、DeclanHarty原標題:《HowAnatolyYakovenko’scryptostartupSolanaLabsisbuildingwhatinvesto.

1900/1/1 0:00:00作者:DeFi之道 以太坊L2擴容項目Scroll近日完成了3000萬美元的A輪融資。一個在此前幾乎默默無聞的項目,突然之間獲得了巨額的投資,投資人不僅僅包括頂尖VC,甚至還有以太坊基金會和以太.

1900/1/1 0:00:00鏈捕手消息,據CoinDesk報道,NEAR生態借貸協議Burrow完成500萬美元融資,DragonflyCapital、ParaFiCapital、JumpCrypto、QCPCapital.

1900/1/1 0:00:00整理:餅干 “過去一天有哪些重要新聞”1、以太坊擴容解決方案BobaNetwork完成4500萬美元融資,火幣等參投以太坊擴容解決方案BobaNetwork宣布完成4500萬美元A輪融資.

1900/1/1 0:00:00作者:Blanker 編譯:代觀 01前言 互聯網自1974年TCP/IP協議誕生至今,已經快50年了。如今監管制度日趨嚴格,互聯網基礎設施也日益完備,曾被互聯網廣為宣傳的匿名性已不堪一擊.

1900/1/1 0:00:00