BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD-1.36%

ETH/HKD-1.36% LTC/HKD+0.1%

LTC/HKD+0.1% ADA/HKD+5.42%

ADA/HKD+5.42% SOL/HKD-0.3%

SOL/HKD-0.3% XRP/HKD-0.6%

XRP/HKD-0.6%作者:蔣海波,PANews

在Terra生態的算法穩定幣獲得成功之后,Waves、NEAR、TRON等公鏈紛紛推出了自己的算法穩定幣。而如今,Terra已經走下神臺,UST脫錨最低跌至0.2美元,LUNA也一度跌破1美元。在Terra的前車之鑒下,其他公鏈還有必要推自己的算法穩定幣嗎?

公鏈推算穩有何好處?

為什么這些公鏈都熱衷于發行算法穩定幣?算法穩定幣會給公鏈帶來哪些機會與風險呢?

首先,算法穩定幣的發行有利于短期提升幣價。如USN的消息傳出之后,NEAR的價格漲至20美元附近;USDD在正式發行后,截至5月11日,在過去7天BTC下跌17%的情況下,TRX上漲9.6%。

JustLend 上線24小時內存款規模已超8200萬美元:據官方最新消息,波場TRON網絡上的首個官方借貸項目JustLend 上線24小時內存款規模已超8200萬美元,據悉,JustLend已于昨日正式上線。截至目前,JustLend存款規模Top前三的幣種分別為TRX、USDT、BTC。據悉,JustLend致力于打造完美的去中心化借貸協議,將成為波場上的首個官方的“去中心化算法銀行“。JustLend是波場TRON網絡首個官方借貸平臺,用于建立基于波場TRON資產的供求變化,以算法計算得出利率的資金池。協議中存在兩種角色,包括資產的存款方和借款人,并且資產的存款方和借款人可以直接與協議進行交互,從而賺取或支付浮動利率。[2020/12/8 14:33:48]

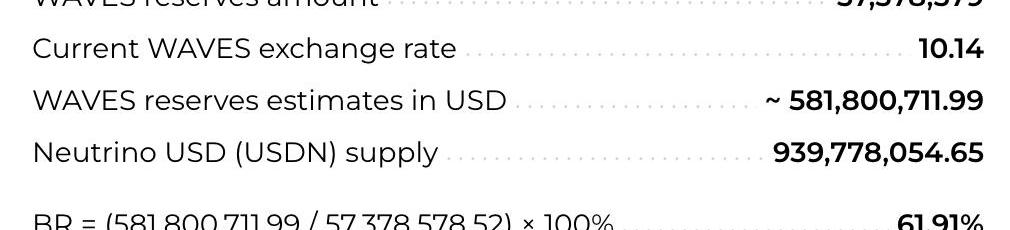

由公鏈支持的算法穩定幣相對更加安全,不太可能發生“RugPull”的情況,代碼出現漏洞的可能性也更低。有官方背書也就能夠吸引更多的資金,幫助公鏈鎖定大量原生代幣。以最具代表性的Waves為例,在WAVES市值只有10.7億美元的情況下,鎖定在Neutrino中的儲備金價值約為5.82億美元,占據WAVES流通市值的54%。

IoTeX發布開源協議TruStream:IoTeX宣布發布TruStream。TruStream是由IoTeX基金會原創的開源協議,為開發人員提供從物聯網設備獲取實時可驗證數據的功能。TruStream結合了防篡改的硬件和軟件,采用一個與區塊鏈無關的框架來創建加密簽名的數據流,這些數據流可以在IoTeX和其他網絡獲得信任、使用,甚至實現數字貨幣化。[2020/12/7 14:26:00]

大多數公鏈都沒有Tether、Circle這類強力機構發行的原生穩定幣,需要依靠跨鏈,而跨鏈橋又是安全事故頻發的一類協議,此時原生穩定幣就顯得較有意義。5月1日,彩虹橋在短暫的停止服務期間,引發了很多用戶的擔憂。原生穩定幣則有利于改善這一問題。

波卡生態項目Crust將于11月30日啟動方舟計劃激勵測試網第一階段:11月25日,基于波卡平行鏈構建的去中心化存儲項目Crust Network (CRU)宣布開放測試網方舟計劃(Profit Ark)的激勵性測試網,并計劃于11月30日啟動該測試網的第一階段。在第一階段中將分發價值約30萬枚CRU的獎勵,其中 50%為CRU,50%為CRU18 (鎖定狀態的CRU,將會在主網上線后18個月內線性解鎖)。此外,每隔5天Crust Network將對前5天的積分進行一次統計,并按比例以ERC20的方式發放獎勵。目前,用戶有5日的時間來重新進行配置和預測試。此前消息,Crust方舟計劃激勵測試網于2020 年11月12日進入封閉測試階段,目前已結束封閉測試。[2020/11/26 22:12:48]

以波場TRON網絡為基礎發行的穩定幣借貸平臺JUST正式被DappRadar收錄:據最新消息顯示,以波場TRON網絡為基礎發行的穩定幣借貸平臺JUST已正式被DappRadar收錄,用戶可以在DappRadar平臺上查看JUST項目的用戶數、交易量等基本數據。JUST旨在建立一個公平、去中心化的金融系統,為世界各地的用戶提供穩定的貨幣借貸和治理機制。此外,JUST(JST)作為Poloniex(P網)LaunchBase首發項目,將于5月5日正式上線。[2020/4/22]

穩定幣為公鏈補充了一種重要的資產,豐富自己的生態。USN在推出之后獲得了多個項目的支持,如RefFinance推出了USN/USDC的流動性挖礦,Burrow開通了USN的存款,Trisolaris宣布將推出包含USN、WUST、FRAX、USDT、USDC的5pool。

多個公鏈推算穩,機制與Terra不同

由于公鏈原生代幣的經濟模型已經確定,它們只能借助與Terra類似、但不相同的辦法來維持穩定幣與美元的錨定。

Neutrino允許1美元的WAVES和USDN的互換,但這個過程存在延遲,儲備金也可能不足。當市場變動導致儲備中的WAVES價值與發行的USDN不匹配時,需要通過拍賣Neutrino的治理代幣NSBT來調節。USDN存在抵押不足的問題,且公鏈代幣主要的用途即抵押鑄造USDN,可能發生死亡螺旋。

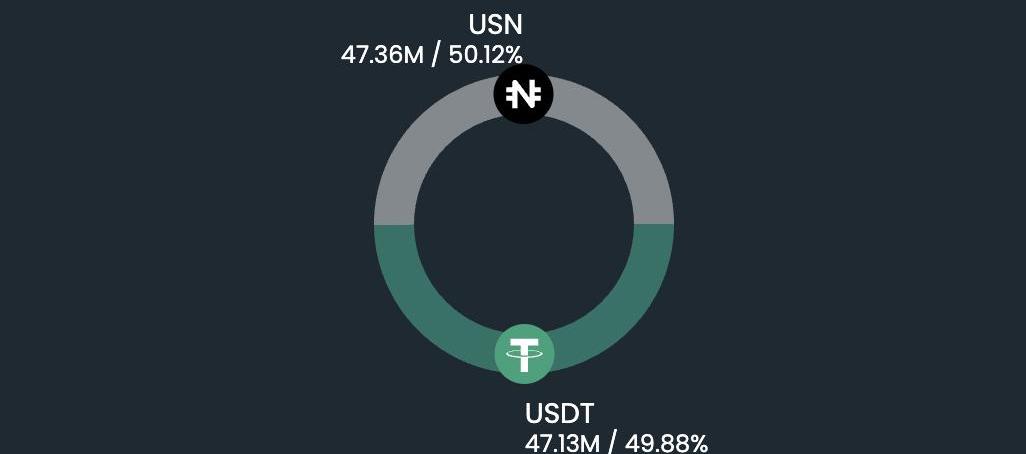

NEAR生態中管理USDN儲備金的組織被稱為DecentralBank?DAO,用戶可以無延遲的實現1美元的NEAR與1USDN間的互換。在引導階段,項目方以200%的抵押率鑄幣,即鑄造1USDN需要1美元的NEAR加上1USDT,依靠項目方的額外注資來對抗市場下跌可能導致的儲備不足。

TRON的USDD相對比較中心化,由TRONDAOReserve管理并保證價格穩定性。項目方預先鑄造了9990億USDD,用于鑄幣的TRX被存入多簽錢包,TRX與USDD間的兌換需要依賴AlamedaResearch等白名單機構,普通用戶只能在二級市場中買入或賣出USDD。

此外,IOST和Cardano團隊也宣布計劃推出算法穩定幣。IOST表示,計劃推出的算法穩定幣將解決三個問題:預言機價格真實性、確保價格穩定、通過套利減少價格波動。IOST將投入更多資金和資源,專注入IOST多鏈生態和IOST算法穩定幣。

算法穩定幣具備更高的可擴展性,能夠刺激生態的快速發展。在帶來這些優勢的同時,也會為公鏈引入新的風險,可能在泡沫破滅時成為壓死駱駝的最后一根稻草,截至發稿前,幣安上UST最低跌至0.225美元。

公鏈算穩設計應更穩健

算法穩定幣引發的原生代幣價格上漲可能是暫時的,如NEAR上USN的消息傳出之后,NEAR價格漲至20美元以上。但在USN正式上線后,表現不及預期,USDT/USDN的挖礦年化收益在Ref上跌至8%以內,NEAR的價格近期表現不佳,最低跌至5.3美元。其中可能存在某種關聯性。在類似的方式被更多的公鏈所模仿之后,算法穩定幣對幣價的刺激作用可能會減弱。

目前已經上線的算法穩定幣,如USN和USDD,缺少信息的公開或表現較為中心化。USN聲稱引導階段抵押率為200%,理論上,引導階段項目方額外投入的資金越多、比例越大,后續能夠承受NEAR價格下跌的幅度也更大,但是沒有明確說明已經投入的資金。USDD的設計則相對中心化,用戶并不能通過項目合約實現1USDD與1美元的TRX間的互換,只能在二級市場上交易。

在市場表現不佳的情況下,Terra、Waves、NEAR、TRON的穩定幣機制在理論上均存在脫錨的可能性,這可能帶來額外的風險。UST的風險已經暴露,USDN受到沖擊,USN和USDD的抵押品也主要為公鏈原生代幣,在市場大幅下跌的情況下,理論上也存在抵押品價值不足以讓穩定幣都贖回1美元資產的可能性,只是在現在規模不大的情況下,能夠被官方所化解。

在這些風險之下,尤其是UST暴雷的情況下,公鏈官方在推出算法穩定幣的過程中應當更加慎重,對算法機制的設計應該更加穩健,在充分準備好之前不好盲目上線。

鏈捕手消息,以太坊二層擴容網絡Optimism的OPStimpack現已開放申請,該2.31枚OP贈款計劃旨在資助OP生態系統中的建設者和項目,資金將通過TokenHouse投票分配.

1900/1/1 0:00:00鏈捕手消息,MetaMask官方博客發布最新安全公告表示,Halborn的安全研究人員披露,在某些情況下,可以從感染病的計算機的磁盤中提取MetaMask等基于Web的錢包使用的秘密恢復短語.

1900/1/1 0:00:00歷史幾經周折,以院線電影為代表的影視內容制造業已被古典互聯網掀起的風浪嚴重沖擊,影視內容傳統的產權流動模式,以及其背后的中心化力量面對數字時代高速爆發的的新興內容創作和消費需求,正在失去生命力.

1900/1/1 0:00:00原標題:《Bravenewworld》 原作者:knower 編譯:DeFi之道 介紹 我擁有其中一些代幣的倉位,但在法律上我并不能以對我有利的方式進行交易.

1900/1/1 0:00:00鏈捕手消息,6月7日EqualizerFinance遭受閃電貸攻擊。慢霧安全團隊分析如下:1.EqualizerFinance存在FlashLoanProvider與Vault合約,FlashL.

1900/1/1 0:00:00原文標題:《區塊鏈行業的反身性》 撰文:Koi 來源:可無中生有 為什么幣圈的牛熊市更迭如此頻繁?為什么區塊鏈項目的平均生命周期如此短暫?到底什么是死亡螺旋?這些問題可能都可以用索羅斯的反身性理.

1900/1/1 0:00:00