BTC/HKD+1.83%

BTC/HKD+1.83% ETH/HKD+2.42%

ETH/HKD+2.42% LTC/HKD+3.31%

LTC/HKD+3.31% ADA/HKD-1.03%

ADA/HKD-1.03% SOL/HKD+2.15%

SOL/HKD+2.15% XRP/HKD-0.52%

XRP/HKD-0.52%作者:凱爾,蜂巢Tech

市場頭部NFT借貸協議BendDAO近期陷入擠兌危機。過去一周時間里,大量的ETH存款被從中取走。截至8月23日下午4點,該協議借貸使用率達到了99.26%,可用流動性僅為90.03ETH。這意味著絕大多數ETH存款人無法立即從協議中取回資產。

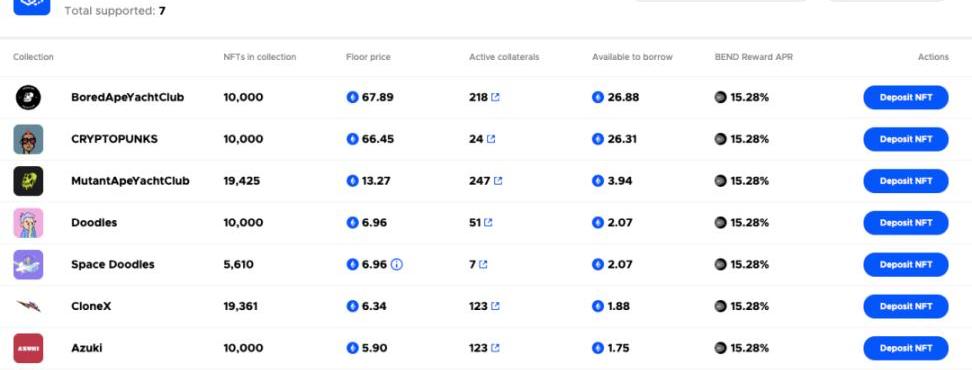

作為市場中第一個基于「去中心化點對池」的NFT流動性協議,BendDAO當前為無聊猿BAYC、CryptoPunks等7大藍籌NFT系列提供抵押借貸市場,相應地,存款人可以存入ETH賺取利息。

但隨著NFT市場冷卻,BendDAO的存款用戶發現,當NFT抵押物觸發清算后,由于市場流動性不足,抵押物難以被立即出手、償還貸款,產生壞賬的風險大大增加,大規模擠兌隨之而來。

在任何一個金融市場,流動性通常都是金融應用發揮效能的基礎,但在缺乏流動性的NFT市場中,快速交易和簡單借貸難以實現,NFTFi應用的健康運轉正面臨挑戰。?

Animoca Brands旗下NFT系列Mocaverse宣布推遲鑄造:金色財經報道,Animoca Brands 旗下 NFT 系列 Mocaverse 宣布,由于 OpenSea 近期調整了版稅政策,現行政策下 Mocaverse 的鏈上版稅不會得到充分執行和兌現,因此 Mocaverse 將推遲公開鑄造時間。

此外,團隊正在重新設計、重新審核和測試新合約,以允許在 NFT 許可結構之上為收藏強制執行創作者版稅,并將很快宣布新的鑄造日期。[2023/2/20 12:17:22]

NFT借貸協議BendDAO遭遇擠兌危機

由于「NFT熊市」的到來,市場頭部NFT借貸協議BendDAO正在經歷一場擠兌危機。

這場危機從8月中旬開始冒出苗頭。8月14日至19日間,BendDAO清算了10余個用于貸款ETH抵押的藍籌NFT。而隨著NFT無聊猿BAYC開始被清算,BendDAO內部經濟系統經歷了多米諾骨牌式的坍塌。

NFT項目Akutars合約永久鎖定11539ETH,官方正在調查原因:4月23日消息,Solidity開發者foobar發推稱,11539ETH(價值3400萬美元)被永久鎖定在AkuDreams合約中,個人用戶或開發團隊都無法取出資金。退款處理完成后,將每個出價狀態設置為1。因此,用戶無法調用emergencyWithdraw()。此外,團隊也無法領取資金,基本上等于銷毀。

對此,NFT項目Akutars表示,合約漏洞利用者不是出于惡意,在團隊深入研究并取得所有權后,他們很快解除了漏洞。團隊還在調查項目資金被鎖定的原因。許多開發者介入并通過合約向社區發放退款。然而,尚未向每次出價0.5ETH的通行證持有人發放退款。團隊將進一步咨詢處理方式并向其發放退款。[2022/4/23 14:43:50]

8月19日,BAYC地板價跌破70ETH,BendDAO開始首次清算無聊猿,很快,在BendDAO質押ETH以求收獲利息的用戶察覺到,事態正在向失控的方向發展。

新猿猴3D NFT項目Prime Ape Planet交易額突破1億美元:金色財經報道,2月16日,據最新數據顯示,新猿猴NFT項目PrimeApePlanet交易額突破1億美元,創下歷史新高,本文撰寫時為100,015,281美元,交易總量為14,047筆。該項目由知名藝術家Kurtis Dawe牽頭創作,創作團隊成員曾擔任過獅子王、哥斯拉和漫威、迪斯尼、米高梅等許多其他動畫作品的設計師,Prime Ape Planet由7979個獨立NFT組成,據OpenSea數據顯示,該NFT項目當前地板價為0.746 ETH。[2022/2/16 9:56:17]

在更深入了解這場流動性危機之前,你有必要知道BendDAO的運作機制。

作為市場中第一個基于「去中心化點對池」的NFT流動性協議,BendDAO為藍籌NFT抵押借貸提供了流動性市場。存款人可以通過向貸款池提供ETH的流動性賺取利息,而借款人可以使用特定種類的藍籌NFT作為抵押品,通過貸款池借出ETH。

報告:目前明星參與NFT主要分為直接/間接發行新項目或增持項目等:1月20日,歐科云鏈鏈上大師發布行業報告《明星扎堆入局NFT,誰才是真正的「掘金者」》。報告以比伯(Justin Bieber)、荷蘭弟(Tom Holland)、周杰倫、余文樂、黃立成等知名藝人投資或入局NFT為切入點,對明星參與NFT項目形式進行分類,借以分析未來明星入局NFT的趨勢變化及相關投資建議。

報告提到,目前明星參與NFT主要分為直接/間接發行新項目或增持項目,以及個人投資兩種類型。報告指出,NFT發展至今,人們對于審美的追求并未出現明顯提升,反倒是愈發重視社交網絡的聯結與社交資本的增值,而明星與NFT的結合恰好迎合了當下的市場心態。對于普通人來說,將明星NFT項目作為投資參考無可非議,但仍須考慮下跌風險以及第三方公司規劃明星NFT的潛力等多種復雜因素。[2022/1/21 9:04:32]

鑒于NFT的流動性無法與同質化代幣相提并論,BendDAO為了防止市場流動性不足導致NFT無法及時清算而產生壞賬,截至目前僅支持BAYC無聊猿、CryptoPunks、Azuki等7個藍籌NFT系列作為抵押供給借貸。同時,用戶抵押NFT最多僅可以借出價值當前地板價40%的ETH。

Animoca Brands以300萬美元出售F1賽車和賽事片段NFT:游戲開發商Animoca Brands宣布,近期在其區塊鏈賽車游戲F1 Delta Time拍賣活動中,唯一一輛Apex澳大利亞版2020賽車在二級市場以12221221 REVV售出,價值約28.8萬美元(43萬澳元),刷新了此前F1 70周年紀念版Apex極致賽車NFT以98.7萬枚REVV(27萬美元)出售的紀錄。與此同時,Animoca Brands還提供了800件Rare Formula 1 2020賽事片段NFT的直接銷售,每件售價為10000 REVV。Animoca Brands已經證實,這些NFT在23分鐘內以800萬枚REVV全部售罄,約合180萬美元(232萬澳元)。(SmallCaps)[2021/3/16 18:48:54]

BendDAO當前支持7個藍籌NFT系列抵押借貸

根據清算規則,當貸款金額/抵押品地板價達到90%時就會觸發清算,屆時BendDAO會將抵押的NFT上架至拍賣市場。考慮到NFT市場波動較大,即便進入清算拍賣環節,持有人依然可以在48小時內償還貸款。但若NFT地板價跌破閾值后持續沒有人購買,最終BendDAO和出借人將承擔債務。

從機制設定來看,BendDAO在成立之初已經充分考量了NFT市場波動和流動性風險。但藍籌NFT價格的下行仍超出了BendDAO的預料。

根據NFTGo的數據,在過去3個月內,BAYC無聊猿地板價由最高98ETH跌至66.9ETH,跌幅達到31.7%;CryptoPunks地板價由最高84ETH跌至66ETH,跌幅達到21.4%。

隨著價格不斷下跌,陸續有NFT進入清算程序,而清算環節對流動性有著較高的要求。很快,人們發現,當有NFT觸發清算并上架到拍賣市場后,并沒有多少人愿意參與拍賣,這大幅加劇了壞賬風險。

因此,在BendDAO有ETH存款的用戶紛紛取走他們的資金,擠兌出現了。8月21日,UmbraLabs聯合創始人0xTIGΞR發推稱,北京時間8月20日15:52開始的30分鐘內,有9640ETH被從BendDAO集中取出,超過了存入平臺所有ETH的35%。

截至8月23日下午4點,BendDAO中存入的ETH為12181.54枚,而共有12091.51ETH被借出,借貸使用率達到了99.26%,可用流動性僅為90.03ETH。這意味著,絕大多數ETH存款人無法立即從協議中取回ETH,他們只能等待NFT抵押者主動償還貸款釋放流動性,或者拍賣中的NFT能被成功清算。

流動性不足讓NFTFi應用難以運轉

作為NFTFi的代表協議,BendDAO此次遭遇擠兌危機,嚴重打擊了業內對NFT衍生金融產品的信心。人們開始意識到,在NFT交易市場,最可怕的不是價格暴跌,而是流動性的潰散。

從BendDAO的機制來看,它效仿了Aave等主流的DeFi借貸協議,即用戶超額抵押資產,借出其他資產。等到抵押品價值下跌到一定閾值時,觸發清算,協議會自動賣出抵押物,來償還借款。

然而,這套在DeFi行之有效的業務邏輯,卻在NFTFi中失效了。由于NFT無法如同質化代幣一般立即在市場出手,在流動性較差的市場環境下,「清算」成為了偽命題,如若外界對NFT抵押品后續的市場走勢悲觀,很可能出現無人接手抵押物的情況,導致抵押品砸在協議和出借人手中。

與此同時,BendDAO的機制設定進一步降低了市場接手抵押品的積極性。

根據BendDAO的機制,拍賣參與人員的ETH需要鎖倉48小時,且拍賣出價需大于NFT地板價的95%。這意味著,即便拍賣成功,拍賣參與人可能最多僅有5%的獲利空間。而獲得這5%利潤的前提是,拍賣完成后可以立即將NFT以當前的地板價出手。然而,由于BendDAO中支持抵押的藍籌NFT大多價格昂貴,多數散戶投資者無力參與,它的流動性注定不會很高。

另外,在ETH本身波動劇烈的情況下,BendDAO要求鎖倉48小時ETH,也會讓拍賣人產生猶豫心理。畢竟,誰也無法預料鎖倉期間ETH的走勢情況。

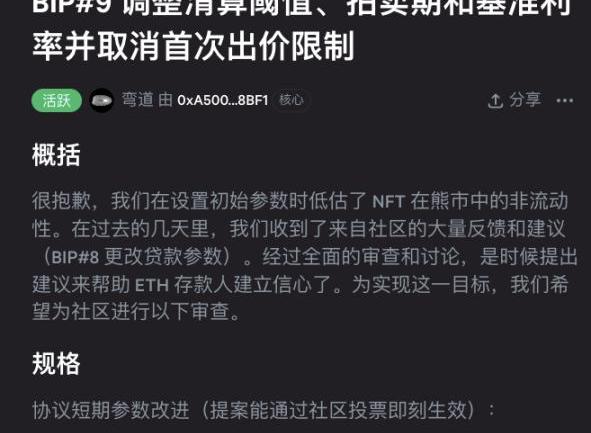

為了脫離當前的困境,BendDAO在8月22日發布了一項新提案,其中提出將清算閾值由90%逐步降低至70%,拍賣周期由48小時調整為4小時,并取消「首次投標要高于地板價95%」的限制。截至8月23日下午5點,該提案獲得了97.13%的支持率,大概率將被通過。

BendDAO發起提案修改協議參數

BendDAO調整規則試圖給市場更多清算空間。但問題是,對于NFT抵押者來說,清算閾值調整為70%大幅提高了清算風險。一些社區成員認為,該提案雖然可以提升存款人的信心,但也許會導致更多NFT被倉促清算。

這個難以兩全的提案正是當前NFTFi面臨尷尬的縮影。在任何一個金融市場,流動性通常都是金融應用發揮效能的基礎,但在缺乏流動性的NFT市場中,實現快速交易和簡單的借貸都舉步維艱。

推特用戶「CryptoXavierLee」分析稱,2021年,經常出現某個NFT項目的交易額超過總市值,這是市場數據健康的表現。而在今年下半年,NFT的市值看似比2021年高,但流動性與同期相比更低。「看似繁榮的高市值背后本質是NFT發行泛濫,但市場并沒有足夠的流動性支撐。」

如今,NFT市場仍未有好轉的跡象。根據DuneAnalytics的數據,OpenSea平臺以太坊鏈上NFT的單月成交量已由今年1月的48.57億美元于7月銳減至5.28億美元,8月初至今,該數據僅為3.68億美元,幾乎回到了NFT剛興起時的水平。

與大幅衰減的交易量形成鮮明對比的是,根據NFTScan8月20日的數據,近一周以太坊網絡新增197.97萬個NFT資產,平均每天新增鑄造28.28萬個NFT資產。

NFT越來越多,交易量卻越來越少,供大于求的市場現象表明,NFT的炒作潮趨于冷卻,人們不再愿意花費大價錢為一張張「圖片」買單。流動性稀缺時,NFTFi也失去了應用基礎。

作者:Spike,ThePrimedia?編輯:JerryCrypto 編者按 孟子曰︰魚,我所欲也;熊掌,亦我所欲也。二者不可得兼.

1900/1/1 0:00:00原文作者:ArthurHayes,100x聯合創始人 原文編譯:吳卓鋮,吳說 最近,美聯儲在過去幾周對緊縮政策進行了放緩,再加上財政部向信貸系統注入了大量流動性,推動了風險資產的反彈.

1900/1/1 0:00:00作者:Spike,ThePrimedia?編輯:JerryCrypto 編者按 孟子曰︰魚,我所欲也;熊掌,亦我所欲也。二者不可得兼.

1900/1/1 0:00:00鏈捕手消息,據Polygon官方消息,此前基于Terra區塊鏈的GameFi生態系統StarTerra現已更名為GameSwift,并正在遷移到Polygon.

1900/1/1 0:00:00鏈捕手消息,福布斯對全球157家加密貨幣交易平臺進行了定量和定性分析后發現:超過一半的比特幣報告交易量可能是虛假的。福布斯估計,6月14日,該行業的全球每日比特幣交易量為1280億美元.

1900/1/1 0:00:00作者:VitalikButerin原標題:《AProofofStakeDesignPhilosophy》發表時間:2016年12月29日像Ethereum這樣的系統本質上是一個新一代的加密經濟有.

1900/1/1 0:00:00