BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD-1.06%

ADA/HKD-1.06% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD-0.62%

XRP/HKD-0.62%作者:MintVentures

關于區塊鏈行業中的”債券市場“敘事在DeFiSummer之后逐漸被市場和各類投資者重視,包括MulticoinCapital等對于”利率市場“的發展模式進行了探討,并在那一段時間內投資了相關標的。但是,即便基于當時對”機構投資者入場“和”DAO快速發展“的預期,鏈上世界的債券市場并未出現爆發,相關標的的TVL等指標維持在較低位置,我們在這一輪周期沒有看到“債券市場”的蓬勃發展。

那么,鏈上世界到底有沒有債券市場?加密原生cryptonative的債券市場可能會有什么樣的發展模式?要回答這些問題,對于加密原生的無風險利率的思考是一個重要切入點,這是決定債券市場發展方向的基石,因為這是加密原生資產的折現因子的重要組成部分。思考了“無風險利率”,我們才會知道在加密市場中什么樣的經濟活動可能達到風險與收益相匹配。

1.公鏈的敘事

如何看待公鏈長期以來是很多投資機構和研究者思考的重要課題之一。來自USV的JoelMonegro在2016年提出了“胖協議”的概念深入人心,直到現在也被很多投資者認為是公鏈敘事的重要出發點。

加密礦業公司Blockcap將在德州奧斯汀建立新辦事處:金色財經報道,總部位于北美的加密貨幣礦業公司Blockcap宣布將在德克薩斯州奧斯汀建立新的辦事處。一旦其新設施投入運營,其算力將達到3.5 EH/s,共42,000臺礦機。[2021/4/12 20:08:41]

2021年,Tascha提出了公鏈的“國家估值”邏輯,對當時市場中主流的利用股票估值模型對公鏈進行估值的方式提出了質疑,并認為貨幣匯率模型來估值公鏈更有用。2022年,JakeBrukhman也提出,區塊鏈技術是新的人類協作方式,更像是一種公共產品,只不過區塊鏈擁有獲得利潤的可能性。

公鏈提供了一系列基礎服務,基于公鏈的任何項目都無法獨立存在,從這個角度來說,我個人也傾向于把公鏈的敘事從“公司”拔高到“國家”。既然把公鏈看成了國家,自然就需要討論“國家”的無風險利率,這是“國家”資產的定價基石。

當我們從一個“國家”敘事出發,下一步就是定義貨幣。一個國家的貨幣當然是本國“權威機構”發行。映射在區塊鏈世界中,一條公鏈的公鏈代幣才應該被當成這條鏈的貨幣。比如,以太坊的ETH,Solana的SOL,Fantom的FTM等。

微星準備為加密挖礦開發特定的GeForce RTX 30系列圖形卡:英偉達的GeForce RTX 3060 Ti即將獲得主要制造商的挖礦專用版本。微星是這些制造商之一,因為其挖礦GeForce RTX 30系列已經出現在EEC的數據庫中。微星已經被發現在EEC提交了兩個全新的加密挖掘圖形卡。這些卡包括GeForce RTX 3060 Ti Miner,它有標準和工廠超頻兩種型號。(Wccftech)[2021/1/20 16:36:49]

2.潛在的無風險利率

無風險利率不包含信用風險、期限風險等,一般在傳統世界中,被認為是短期國債利率,或央行制定的基準利率水平。

如果我們將名義無風險利率拆開,可以看到一部分是價格預期,另一部分是經濟體本身的增長預期,知名的央行基準利率定價模型泰勒法則中也表明了影響無風險利率的是這兩個因素。當然,這個利率仍然存在一些前提假設,比如國家相對穩定,監管機構沒有被破壞等等。所以無風險利率之下,不是絕對沒有風險。

現在來看看加密市場主要的幾個利率。

觀點:印度數字資產監管“灰色地帶”阻礙銀行和機構投資者進入加密領域:據消息,Ripple公司兩名高管認為,印度數字資產監管的“灰色地帶”正在阻止銀行和機構投資者進入加密貨幣領域,扼殺整個行業。Ripple公司東南亞、中東和北非地區董事總經理Navin Gupta和亞太和中東監管關系負責人Sagar Sarbhai介紹了他們所認為的加密技術在印度的發展道路,因為有傳言稱一旦議會重新召開,政府可能會推動徹底的加密禁令。Sagar Sarbhai表示,與其說“區塊鏈好,加密不好”,(監管機構應該)更應全面地看待這一圖景,理解數字資產和加密貨幣的積極用途。監管機構應該利用這一點鼓勵更多的金融包容性,降低商業壁壘,推動更多的數字支付。Navin Gupta則表示缺乏透明度是資本市場的一大障礙。資本市場認為,投資印度的區塊鏈初創企業可以賺到錢,但對邁出第一步猶豫不決。他說:“我們需要向外國投資者發出明確信號。所以,如果有投資者來到印度,期待著沒有禁止交易加密貨幣或數字資產的法律,那么我們就應該給這些投資者一個明確的指引,告訴他們是否可以這樣做。”[2020/7/5]

2.1.穩定幣借貸利率

加密貨幣媒體初創公司BlockTV受新冠疫情影響停止運營:金色財經報道,由于受到新冠肺炎疫情帶來的經濟壓力,專注于加密貨幣的媒體創業公司BlockTV宣布停止運營。在三月份進行了第一輪裁員之后,這家擁有35名員工的公司已解雇所有剩余成員。[2020/6/9]

市場中的部分投資者把穩定幣的借貸利率作為加密市場的無風險利率。比如USDC、USDT在Aave、Compound中的借貸利率。

但如果我們認為,USDC/USDT等直接錨定美元價格,并不是公鏈的公鏈代幣,從這個角度講不能作為公鏈本身的無風險利率。

USDC這一類穩定幣與公鏈的公鏈代幣之間的價格關系,更像是外匯的匯率,兩類幣種的利率,也更像是一個離岸中心的美元與其他國家貨幣之間的不同利率水平。

2.2.NativeToken的借貸利率

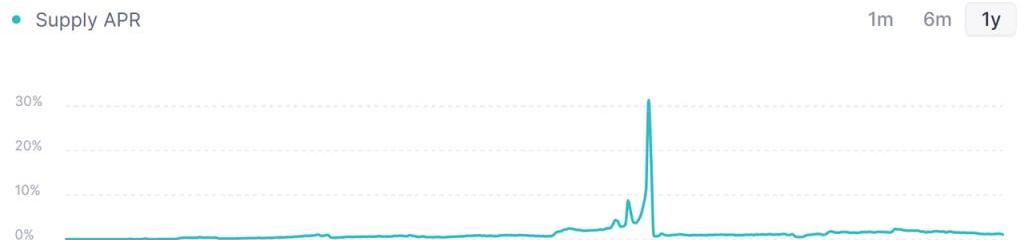

ETH、SOL等在借貸協議中也有相應借貸池,借貸利率大部分時間非常低。以存在Aave中的ETH為例,大部分時間ETH的利率水平在較低位置。

聲音 | 陳柏琿:加密貨幣促使監管部門進行戰略性思考和創新實驗:據央廣網消息,近日,中央人民廣播電臺經濟之聲播出對亞洲區塊鏈產業研究院院長陳柏琿的專訪,分為《區塊鏈如何影響現實生活》、《對加密貨幣不可趨之若鶩》、《把區塊鏈技術用在該用的地方》三期節目。陳柏琿在專訪中說,2008年中本聰提出了比特幣協議,從此打開了區塊鏈的大門。當前,世界各地數以百計的團隊正在不斷尋找新的去中心化共識機制,推動區塊鏈技術的邊界拓展和落地應用。這其中,比特幣被崇尚自由的科技極客接納,是他們試圖擺脫政府掌控的一種工具,但是顯然,這與各個主權國家的金融政策相抵觸。而在中國,近年來邁入區塊鏈領域的傳統金融企業數量激增,新發行的加密貨幣層出不窮,迫使政府和監管部門不得不在監管方面進行戰略性思考和創新實驗。[2019/2/24]

來源圖中高企的利率發生在ETH2.0升級成功時刻

不過,公鏈代幣的借貸存在違約風險,也面臨著流動性風險問題,前者是借貸的交易對手方導致的問題,后者則是市場整體風險,而這一類風險并不在“無風險利率”之內,因此這一類的借貸利率也不能作為“無風險利率”的基準。

2.3.公鏈POS/POW收益率

不論是POS還是POW機制,為了維持鏈的正常運行,都需要為礦工/validator提供一定的獎勵。這一部分收益率包含了公鏈代幣的新發放,即“國家貨幣”的通脹,也涉及到鏈上活動的活躍程度。

以POS機制為例,MEV的主要來源是:套利、清算、三明治攻擊,都與鏈上的活動劇烈程度息息相關。從以太坊MEV的每日利潤也可以看到,在牛市中MEV更多,而熊市MEV相對就減少很多。

來源

來源

另一個相關的指標——鏈上gasfee也顯示出相應的特征。

來源

不過,從風險角度看,POS收益率真的是完全沒有風險的嗎?也不是。

想要獲得這一筆收益,需要承擔硬件、軟件、網絡風險等,但這些風險是維持公鏈順利運行必須冒的風險。而且,POS收益率還包含了潛在的slashing罰金,不過這仍然是公鏈運行無法規避的風險。

總的來看,礦工/validator所獲得的收益,一方面包含了公鏈代幣的通脹,另一方面也有鏈上活躍程度的收益,優于前面兩種利率水平,Pos收益率更加貼合“國家”敘事層面下的“無風險利率”。

2.4.理解其他幣種的利率

可能有一些朋友會有這樣的疑問:“我在鏈上的很多操作都是用類USDC這類型的穩定幣來執行的,為什么不能用穩定幣的利率作為無風險利率”?

首先,USDC的利率是因為用戶的借貸行為產生的,這其中包含了潛在的違約風險,期限風險,這些風險主要是因為用戶的鏈上活動產生的,包含了交易對手方可能的信用問題,這與“無風險利率”只反應貨幣供應量和經濟增長基本情況并不一致。

其次,在“國家”敘事下,公鏈幣作為了公鏈的本幣,其他的貨幣都應該看成“外匯”。與傳統意義上的國家不一樣的是,一般情況下一個國家在暴力機構的支持下只能使用本國貨幣進行日常的生產經營活動,而在加密貨幣市場中,沒有暴力機構和某種機制強制要求只能使用公鏈幣作為任何活動的支付幣種,所以公鏈看起來更像是一個極度開放的“國家”,接受任意幣種作為支付工具。所以,穩定幣等其他非公鏈幣種,都可以看成是“外匯”。

3.POS收益率的基本使用

無風險利率是觀測“公鏈國家”整體狀況的一個視角,實際利率可以輔助判斷生態的成熟程度,對投資策略也有一定的指導意義。

現在來看看一些公鏈的POS收益率,我們在這里選取TVL在1億美元以上、有POS收益且持續通脹的公鏈項目。總體來看,呈現出與現實世界中非常類似的情況:經濟體越成熟,經濟體提供的利率水平相對越低。

再來觀測實際利率水平。一個經濟體的實際利率水平主要與經濟體的潛在增速、人口結構、資產回報分化有關,健康的經濟體均呈現出正的實際利率。那么映射到公鏈領域,與“人口”可對應的有地址數、活躍地址數,“潛在增速”可對應的有交易數量、交易費用、部署的合約增長率等。

StakingRewards給出了調整后獎勵收益率,通過調整網絡供應造成的通脹計算得出。adjustedreward可以用來代表實際利率。從下圖可以看到,大部分公鏈項目仍然處于增長態勢中。

通過簡單觀測POS收益率和TVL的排名,有利于部署不同的公鏈投資策略:對于穩健的投資者來說,應該尋找POS收益率偏低且實際POS收益率為正的公鏈項目作為標的庫;對于激進的投資來說,或許盈虧比更大的項目在POS收益率偏高且實際POS收益率為負的公鏈中。

在我們討論了公鏈的無風險利率之后,自然就會想將無風險利率用在市場的定價中。與利率水平直接相關的是借貸市場和債券市場。借貸市場大家很熟悉,但是債券市場卻一直不溫不火。下一篇,我們將討論債券市場現狀,以及對市場未來的發展方向進行討論。

4.參考文獻

ExploringtheOpportunityforDeFiInterestRateMarkets,MulticoinCapital

FatProtocols,USV

Pricelayer1blockchaintokenslikecountries,TaschaLabs

CryptoNetworksAreMonetizablePublicGoods,JakeBrukhman

Determinantsoftherealinterestrate,?EuropeanCentralBank

據TheBlock報道,NFT金融協議InsrtFinance開發商InsrtLabs完成220萬美元Pre-Seed輪融資,HashkeyCapital和InfiniteCapital領投.

1900/1/1 0:00:00原文標題:《WhatisSynthetixV3?》作者:MattLosquadro,Synthetix?編譯:Kxp,BlockBeatsSynthetixV3代表了該協議的一個重要里程碑.

1900/1/1 0:00:00作者:RodrigoVasquez編譯:PengSUN,ForesightNewsLayer2CommunityGrants2022是一項由以太坊基金會資助的贈款計劃.

1900/1/1 0:00:00國際清算銀行在周一發布一份報告,該報告分析了來自95個國家/地區的加密貨幣交易應用程序的數據,以及從IntoTheBlock收集的比特幣持有量每日分布的鏈上數據.

1900/1/1 0:00:00YugaLabs在社交媒體上發文表示,TwelveFold拍賣將于太平洋時間3月5日下午3點開始,并將在24小時后的太平洋時間2023年3月6日下午3點之前結束.

1900/1/1 0:00:00去中心化衍生品交易平臺ApeXPro于北京時間2023年3月1日17:00至2023年3月21日16:59正式開放MVP交易大賽參賽者報名.

1900/1/1 0:00:00