BTC/HKD+1.29%

BTC/HKD+1.29% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+2.72%

LTC/HKD+2.72% ADA/HKD-1.58%

ADA/HKD-1.58% SOL/HKD+2.81%

SOL/HKD+2.81% XRP/HKD-0.95%

XRP/HKD-0.95%去中心化金融(DeFi)作為區塊鏈生態當紅項目形態,其安全尤為重要。從去年至今,發生了幾十起安全事件

BlockSec獨立發現了多起DeFi安全事件,研究成果發布在頂級安全會議中(包括USENIX Security, CCS和Blackhat)。在接下來的一段時間里,我們將系統性分析DeFi安全事件,剖析安全事件背后的根本原因

如果能重來,你會做什么?

本期簡述了一個意外發現時空暗道的毛賊,如何戲弄守護在秘寶洞口的獨角獸,將財寶竊于囊中的魔幻故事

閱讀建議:

如果您初識 Defi,又有耐心的話,可以從頭開始閱讀,酌情跳過廢話

如果您對AMM、ERC777、Uniswap等非常了解,可以直接從0x1中Uniswap重入部分開始

文章較長,看不下去,記得點個關注再走喔~

正文

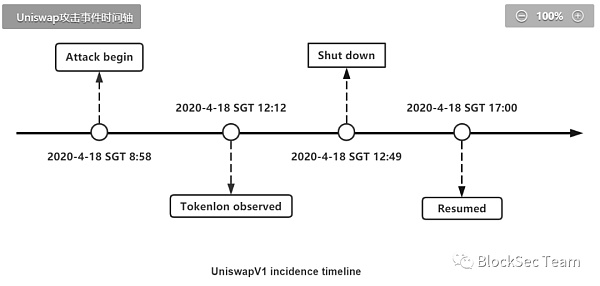

時間:2020-4-18. 8:58. #9893295

[注]imBTC 是 tokenLon 發行的與 BTC 價值 1:1 錨定的 ERC777 標準代幣

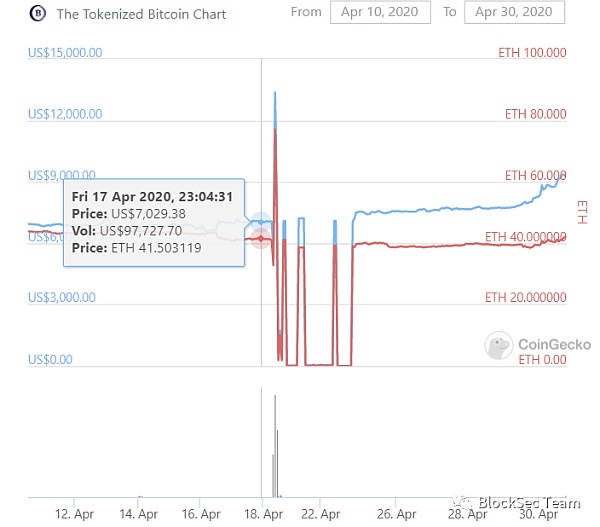

相關代幣的價值情況:

imBTC ($7029.38) : ETH ($178.81) = 39.31

AMM

交易(Trade)是什么:

交易就是賣家和買家,倆人你情我愿,大家都覺得不虧,可以達成這次的交換

交易所(Exchange)是什么:

交易所是這個游戲的組織者,它就像一個紅娘,男男女女來到她這里,提出自己的要求,它便開始牽線,還要保證雙方都滿意

放在現實中,這些要求,就是買家賣家的出價(ask price & bid price),這些全都記錄在交易所的服務器中。服務器中,買賣的交易請求不斷更新跳動,交易所的機器要做的就是在尚未達成請求中,找到一對可以匹配的,然后促成這筆交易(撮合)。比如:張三想不低于50塊賣茅臺的股票,李四想不超過60塊買茅臺的股票,機器看到后「剛好,那你倆就湊合過吧」。這種便是中心化交易所通過記賬簿(Limit Order Book)的交易處理方式

但是,這有什么弊端呢?對于健康運行的交易所,市場很熱,不斷有大量的買單和賣單,機器很快就可以找到匹配的交易對。如果對于低迷的市場,你想賣,但是沒人買,這會發生什么?找不到接盤的人!這很影響效率(time is money),所以這時市場上出現了做市商

什么是做市商(Market Maker)呢?

剛才提到,買家找不到賣家,或者賣家找不到買家。怎么解決這一問題呢?

中間商!無論是買家還是賣家,都可以直接找他,他會大量回購資產,再賣出(只賺個辛苦錢)。這其實類似于一種緩存的機制。他要求做市商必須有足夠的資金,大家才相信他不會亂要價(這樣對于持有資產的他來說是更大的損失,殺雞取卵)

去中心化交易所(DEX)是什么?

DEX無非就是將上述的過程放到區塊鏈上。它可以直接把上面的程序改寫成智能合約照搬到一條區塊鏈上,同樣用這種記賬簿的方式去撮合交易。但是要知道區塊鏈上的存儲是相當昂貴的(也有一些鏈下存儲,鏈上驗證的方式來解決這一問題)

于是人們就開始尋找一種方案,可以通過智能合約實現代幣的有效交換,什么叫有效交換呢,就是無論的買的人還是賣的人都覺得不虧(以市場價達成)

既然問題出在,記賬簿方式一方面可能存在找不到匹配對手,另一方面鏈上存儲比較昂貴。那我們可不可以把做市商這一機制也搬到鏈上來?簡單來說,就是有一段智能合約它可以吸收大量的資金,每當有人想交換代幣時,直接調用這個合約就可以以市場價獲取另一種代幣,這就是自動化做市商(AMM)

自動化做市商是什么:

上面提到AMM需要解決兩個問題:

1) 如何吸收大量的資金(需要有不同種類的代幣,這樣才可以換來換去)?

傳統做市商需要先買資產,但是如果AMM先去買幣,它去哪里買呢?記賬簿類型的DEX嗎?這并沒有解決根本矛盾。

鏈上混的,大家誰沒幾個幣(可能是從中心化交易所用法幣買入或交易得到的,也可能是參與某些DeFi項目的Rewards),所以它只要騙大家過來把幣放在自己這里,資金不就來了。

Uniswap空投條件更正為需在4月15日快照時持有Genie Genesis NFT:金色財經報道,據Uniswap Labs官方社交媒體賬號更新信息顯示,Genie空投條件為在4月15日之前多次使用Genie(大于1次),以及在4月15日快照時持有Genie Genesis NFT,而非持有GENIE GEM NFT。早些時間報道,Uniswap Lab將對4月15日之前不止一次使用Genie進行swap的歷史用戶或持有Genie Genesis NFT的用戶進行USDC空投,空投將于8月開啟,根據已經拍攝的快照,用戶可在12個月內申領。[2022/6/22 4:44:23]

不過如果沒有經濟激勵,沒人會愿意將自己的錢放在別人口袋里的。這個激勵便是從交易的手續費中獲取,當AMM運作起來,只要有人做交易,就需要交一定的手續費,這個手續費會分配給那些給池子提供流動性的人(流動性=錢)

2)如何以市場價交易?

現在DEX把大家的幣都騙過來了,這時有人來了,想用一種代幣來買走池中的另一種代幣。他能買多少呢?

其實抽象來看,每個人擁有的數字貨幣不過是區塊鏈上存的數字,而不同的代幣就是不同的變元。交易這一過程,對于交易池來說,就是一個變元增加,另一個變元減少

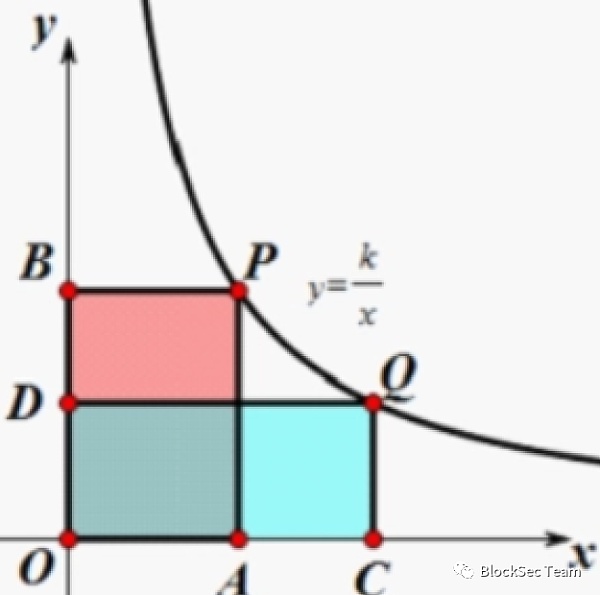

回憶一下我們小學學到的數學知識:一條曲線的斜率k = Δy / Δx,上面能買多少的問題,就變成了如何找到和市場一致的這個 k

對于上面這條曲線,曲線上的每一點,就代表交易池中兩種代幣的一種狀態,比如P點:y代幣有B個,x代幣有A個。這時有人來池中做交易他花了 BD 個 y(Δy)可以換出 AC 個 x (Δx),這時交易池的狀態就從P點轉移到了Q點,斜率?k 值隨之 "變小"

因為這個曲線是無限延展的,k值可以取遍 0 - ∞,所以肯定存在一個點與市場的狀態一致 (斜率 k 相等)

那問題來了,誰來推動當前的交易池狀態向著市場狀態逼近?

答案是套利者,每當交易池中狀態與市場狀態不一致時,就會有套利者發現機會,比如當前池中 1 ETH : 5 USDT,市場上 1 ETH : 10 USDT,這時明顯交易池中 ETH 的價格虛低,就會有人來交易池中用 5個USDT 買走1個 ETH,再去市場上賣掉獲得 10個USDT,凈賺5個 USDT(低買高賣),而此時交易池的狀態就向市場的狀態趨近了一步,就這樣不停的有人做套利,最終交易池的狀態一定會和市場的狀態相差無幾

總結

AMM類型的交易所解決的痛點是:區塊鏈上代幣的有效交換

俗話說的好:「哪里有痛點,哪里就有錢賺」。有很多人愿意掏錢(手續費)來使用代幣交換這個服務

AMM一方面用這些手續費吸引玩家向資金池投錢,資金池有了錢就可以通過AMM實現代幣交換;另一方面,由于套利者的存在,池子代幣交換的價格與市場價格一致

這樣,提供流動性的玩家賺到了手續費,套利者賺到了差價,用戶得到了代幣有效交換這一服務。三個角色缺一不可,構成這一系統。一拍即合,各自歡喜

其中AMM有幾種性質,最廣為人知的就是:交易池中底層代幣(Underlying Token)的儲備量滿足一定的不變式,比如Uniswap的恒定乘積 (reserve0 * reserve1 = k)

但其實還有很多隱藏的性質?(伏筆1),想知道嗎?哎,我就不說,想知道就自己繼續看下去!

提出時間:2017-11-20

我們都知道 ERC20 中代幣轉賬函數的基礎款是?transfer,它的功能只是簡單的 balance 加減,比如 alice 調用?transfer(bob, 100)?,bob 是不知道誰給自己轉了100個 token

當然對于我們來說,可以通過查看 Ethscan 或者查找區塊數據得知(但也要等到區塊上鏈)。如果 bob 是一個合約,他是沒辦法在轉賬?balance[bob] += 100;?發生的當下得知。這產生了諸多不便,比如用戶想使用合約的一項服務,但是支付了服務費(token)后,合約并不知道誰付錢給了它

因此ERC20中同時存在另一套組合技?approve?+?transferFrom,這樣用戶就可以通過先授權給第三方,第三方再通過查看?allowance(授權額度的映射表)來代替委托人轉賬,這無疑帶來的很多的便利(很多合約都需要用戶先授權,再調用其方法。Uniswap 也是如此,比如調用 Uniswap 的?swap?函數需要用戶先對 Uniswap進行一定額度的?approve?[注1])

UNI突破31美元關口 日內漲幅為4.41%:火幣全球站數據顯示,UNI短線上漲,突破31美元關口,現報31.0001美元,日內漲幅達到4.41%,行情波動較大,請做好風險控制。[2021/4/3 19:42:39]

[注1]有時候為了方便,同時省去每次approve的gas開銷,用戶選擇直接approve最大值?0xffff...,這種行為是不安全的,如果第三方合約受到攻擊,您的資產也會處于危險中

更多細節了解,可以關注我們的相關工作: Towards understanding the unlimited approval in Ethereum (https://www.youtube.com/watch?v=ijgYfdOADVI)

但是 ERC20 就完美了嗎?其實還沒有,其中為人所詬病有:

每次都需要先 approve 再進行其他操作(至少2筆 Tx,當然也有一些線下簽名的方式,來避免這一問題)

ERC20 中的授權沒有權限的概念,只是簡單的授權余額,這在很多情況下還是存在危險的

每次轉賬無法攜帶信息,這限制了很多應用的想象力

代幣誤轉后鎖死在合約中(如果合約沒有實現相應的處理邏輯)

可以看到 ERC20 的功能是非常單一且基礎的,為了對此進行改進提出了 ERC777 標準(ERC777 標準兼容 ERC20?[注2])

[注2]實現的方式無非是在ERC777標準中實現ERC20同樣的函數 (如:transfer, transferFrom ...),但是在這些接口內部調用ERC777的邏輯(如:_move方法)

了解了 ERC777 的來歷以后,我們看看具體 ERC777 做了哪些改進:

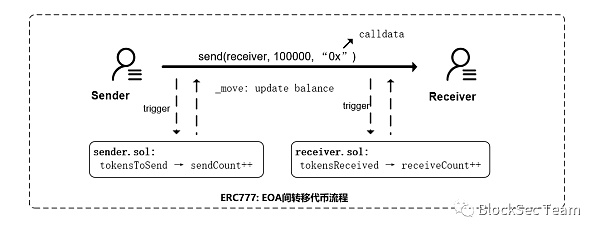

1. 在轉賬的過程中可以攜帶數據,相當于在 ERC20 的 transfer 函數上加了一些參數(calldata),這個數據有什么用呢,作為 hook 函數的參數,便于 hook 函數據此來作出不同的決策

2.?代幣的轉移不僅僅是 balance 的加減:ERC777 引入了兩個 hook 函數?tokensToSend?和?tokensReceived,這兩個函數是干什么用的呢?過程很簡單:在一筆轉賬交易過程中,balance 減少的地址(token holder)如果實現了?tokensToSend?接口函數,就先去執行 holder 的這個接口函數;同樣的,balance增加的地址(token receiver)如果實現了?tokensReceived?,收到轉賬后會去執行receiver的這個接口函數[注3]

[注3]這里利用的是ERC1820注冊機制:這里不需要詳細了解細節,只要知道任何地址都可以實現接口函數,對于EOA來說,可以通過部署一個合約,在其中實現接口函數,并將注冊信息發給ERC1820合約,此后當EOA觸發相關的接口時,就會先通過ERC1820查找接口實現的合約地址,再去調用相關的接口函數

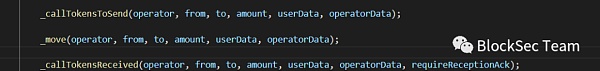

值得注意的是,ERC777 標準中提到,token實現應滿足?sender回調 → 更新狀態 → receiver回調?的順序,以防止發生重入事件(伏筆2),代碼中的表現為:

還有一些其他的特性,如:操作員概念、Mint與Burn完善了token的生命周期等等,與本次攻擊關系不大,暫且不展開

ERC777是對ERC20的"升級"

它會在代幣轉移 (balance加減) 之前回調TokensToSend函數,轉移之后回調TokensReceived函數

TokensToSend函數由轉移代幣的持有者 (可以是合約) 實現,TokensReceived由轉移代幣的接收者實現,這給了用戶很大的自由,但也帶來了一些問題,比如本次的攻擊?

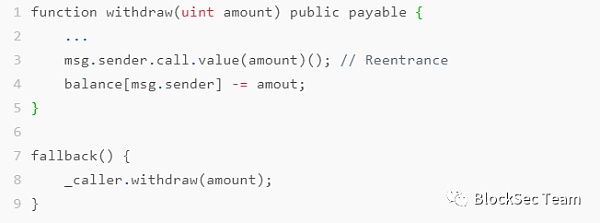

我們先不急著去看攻擊過程,先復習下最簡單的重入攻擊(例如: The DAO,LendfMe等事件)

在這些"經典"攻擊中,攻擊者通過重入可以不斷的使合約對其轉賬,直到退出"遞歸"時才更新一次的狀態,他可能轉賬了1000個 Token (50個 * 20次),但是 balance 卻只減少了50

UNI跌破30美元關口 日內漲幅為42.99%:歐易OKEx數據顯示,UNI短線下跌,跌破30美元關口,現報29.968美元,日內漲幅達到42.99%,行情波動較大,請做好風險控制。[2021/2/21 17:36:19]

如果攻擊者可以在 transfer 的過程中重新調用 withdraw 函數,就可以實現重入。主要原因在于:合約中轉賬等操作先于余額狀態的更新

簡單來說,重入攻擊就是打斷施法,重點在于:

在哪里打斷施法

打斷以后又做了些什么可以影響后續的結果

重入攻擊有一個重要的特征,就是:先轉賬,后更新狀態

對于上面這種傳統的重入攻擊,打斷的便是「轉賬+記賬」這一組合技,做的事情就是不斷重新轉賬,以影響后續的記賬結果

(前方重點!)

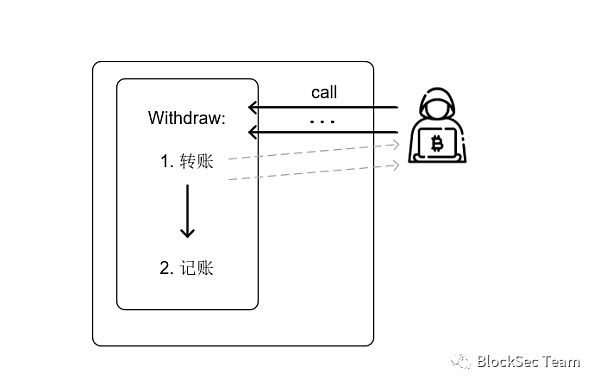

那 Uniswap 如何重入呢?我們知道,Uniswap 是一個去中心化交易所(DEX),用戶可以在上面交換代幣

[補充]UniswapV1 只實現了ETH和任意 token 之間的交換,對于 token 與 token 的交換,可以借助ETH中轉來實現

這并不像傳統重入攻擊的「轉賬+記賬」模式。那它可以在哪里打斷施法,又可以做哪些事情影響后續的結果呢?

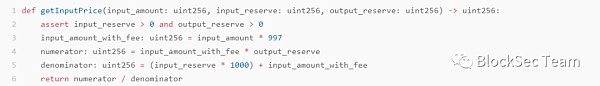

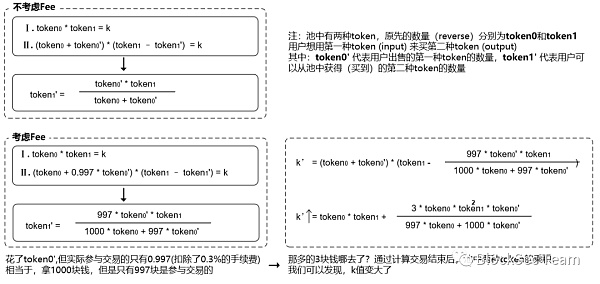

Uniswap 交易對合約中的交換函數(例如: ethToToken, TokenToToken...),原理基本一致,即保證交易池(交易對合約,后簡稱交易池)內兩種幣數量的乘積恒定(不考慮 Fee 的情況下[注1]),這些函數會先調用 getInputPrice 方法獲取可以購買的另一種代幣數量:

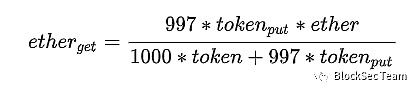

對應的公式為:

這里公式表示:池中原來儲備量為?ether : token?,現在alice手里有?token(put)?個 token,ether(get)?代表她能從池中買到多少個ETH

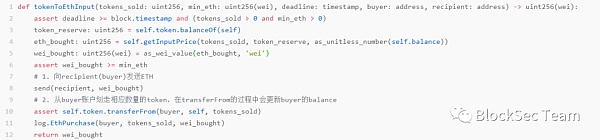

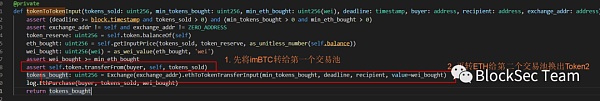

我們現在直接挑其中一個開錘,比如 tokenToETH (這個函數的功能是用 token 換 ETH):

我們可以看到這個函數先將 ETH 轉給用戶,再調用 transferFrom 收取用戶的代幣(代碼第8行和第10行)

我們是否可以打斷這兩筆轉賬呢? 對于普通的 ERC20 代幣,確實是沒有辦法打斷轉賬的過程,但是還記得嗎?我們提到的 ERC777 代幣,這種復雜的代幣,恰恰提供了這樣的暗道,使不懷好意之人,有了可乘之機

現在想法很簡單了,如果 Uniswap 存在一個 ETH-ERC777 的池,我們就可以利用 ERC-777 的回調功能,在 transferFrom 的過程中,重入這個函數,繼續發送 (send) 一筆 ETH 給自己

這時可能有聰明的讀者要問了:「即使重入后又轉了一筆 ETH 給自己,后面"遞歸"返回后,不是還要為每輪重入所購買的 ETH 付相應的 token 嗎?」沒錯,是這樣的,如果只是簡單的重入這個函數,只是把一次購買(token → ETH),變成了多次購買,毛都賺不到

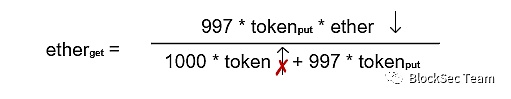

更聰明的讀者可能現在已經想起來,之前我們提到的?Uniswap 的計價公式,由 ERC-777 的特點,我們可以知道重入是發生在 ETH 之后,token 余額變更之前,這就意味著,在重入過程中計價公式的變量狀態其實是不一致的(ETH 的 reserve 更新了,但是 token 的 reserve 還未更新),攻擊者正是利用這一點,每次薅一點羊毛,直到把人家羊給薅禿了:

從公式中可以看到,本來在一次 swap 后,token 和 ETH 的狀態會同時變化(以維持乘積恒定),但是由于重入發生在發送?ETH?和更新 token 余額之間,直接被打斷施法了,從而造成了悲劇

UNI突破19美元關口 日內漲幅為5.04%:火幣全球站數據顯示,UNI短線上漲,突破19美元關口,現報19.0039美元,日內漲幅達到5.04%,行情波動較大,請做好風險控制。[2021/2/1 18:33:23]

很簡單的道理:如果正常的兩次調用,第二次是 token↑ 使得 etherget?↓,但是由于重入后狀態沒有更新(token 沒變),所以相比"正常情況"下可以獲得更多的 ETH

[注1]公式相關推導過程(基本原理就是:保證交易池中兩種代幣一直滿足恒定的乘積

[注2]可能讀到這里, 你還是感覺哪里不對, 這是正常的, 如果有興趣, 你可以思考這樣幾個問題:

1) 這樣一定能獲利嗎, 需要滿足什么條件嗎?

2) 攻擊者獲利是最優的嗎, 還可以怎樣優化?

在深入分析部分, 小編對這些問題做了一些簡單的嘗試, 如果有興趣, 不妨繼續看下去

(這已經是小編第4次復盤這次攻擊, 但還覺得很多問題沒有真正的搞清楚, 所以如果你沒看懂, 那也沒什么大不了的)

總結來說,這次的攻擊是由于:

① UniswapV1不兼容ERC777代幣 → ② 從而導致合約代碼可重入 → ③ 從而導致恒定乘積中變量狀態不一致 → ④ 從而導致交易池資金被薅走

原理大概就是這樣,管你聽沒聽懂,繼續看就完了,下面我們來看看real world中攻擊者到底做了什么?

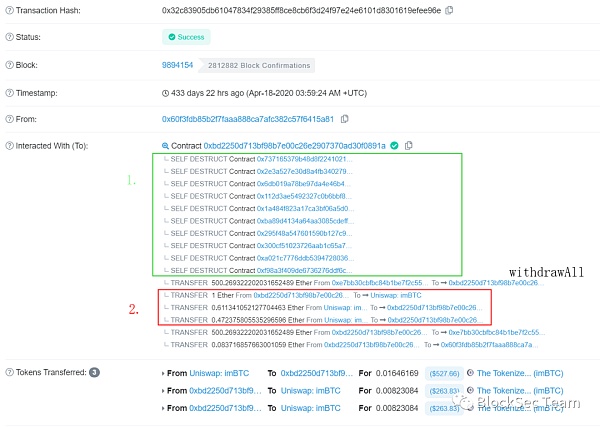

我們隨便找一筆攻擊者的Tx:0x32c83905db61047834f29385ff8ce8cb6f3d24f97e24e6101d8301619efee96e

可以看到攻擊主要分為兩個部分:

首先是一堆的自毀合約,看起來比較迷惑,但是查看這些自毀合約的調用者(GST[注1])就可以知道這是為了節省攻擊的Gas(與攻擊本身關系不大)

攻擊過程:

step 1: 使用 1 ETH 向 Uniswap(imBTC) 換取 imBTC

step 2: 將換得的 imBTC 分兩次(一次一半),向 Uniswap(imBTC) 換回 ETH(其中第二筆是重入所得),通過簡單的計算我們可以知道:0.611341052127704463 + 0.472375805535296596 = 1.0837168576630012 > 1?通過這種方式來薅羊毛

step 3: 最后將收益從攻擊合約轉給攻擊者自己(1.0837168576630012 - 1 =?0.08371685766300119(一筆攻擊的獲利))

[注1]GST (GasToken):是一個旨在節省Gas的代幣,我們知道Ethereum有一個特性就是銷毀合約時會返回大量的Gas,所以GST的原理就是:在Gas Price便宜的時候,用戶可以通過這個合約生成一系列子合約,來"存儲Gas"(同時Mint出相應的GST代幣,代幣用戶存儲了多少單位的Gas),當需要時再用GST調用合約銷毀當時創建的子合約換取相應的Gas

[GST2]:?0x0000000000b3f879cb30fe243b4dfee438691c04?(https://gastoken.io/)

這次的攻擊事件,攻擊者"或許"不是第一個發現漏洞的人

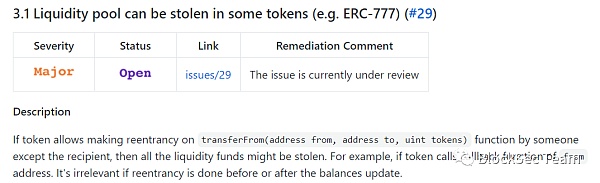

Uniswap 交易對合約中的重入漏洞,早在?2019年1月12日?ConsenSys 的審計報告中就被提及,而且在?#14 commit?中提到:合約中可能存在多種方式的重入攻擊(包括利用 ERC-777 標準代幣),并給出了簡單的攻擊過程

審計報告中提出:對于 UniswapV1 交易對合約中的 exchange 類型函數,無論 transfer 是發生在 token 余額狀態變更前,還是 token 余額狀態變更后,如果 transfer函數 可以重入,都會造成損失,并給出了后一種情況的簡單攻擊過程模擬

[補充]利用 ERC-777 重入屬于前一種,重入發生在狀態變化前(還記得上面我們提到的,ERC-777 代幣轉移的過程嗎,_callTokensToSend?是發生在?_move?之前的 |?回收伏筆1),審計報告中還指出,相比第二種情況,利用 ERC-777 來攻擊會更簡單

火幣增加BSV、YFI及UNI品種USDT本位永續合約全倉擔保資產模式:據官方公告,火幣合約將于2020年12月24日14:00增加USDT本位永續合約全倉擔保資產模式交易品種:BSV/USDT、YFI/USDT和UNI/USDT。[2020/12/24 16:21:44]

"If token balances are updated after the reentrancy (e.g. ERC-777), the algorithm is even easier and requires fewer funds to steal liquidity pool."

https://github.com/ConsenSys/Uniswap-audit-report-2018-12#31-liquidity-pool-can-be-stolen-in-some-tokens-eg-erc-777-29

Uniswap的過程可以簡化為:兩筆轉賬,一筆向交易池轉入,一筆從交易池轉出。有三個位置可以切入,① 第一筆轉賬前,②?兩筆轉賬中間,③?第二筆轉賬后。顯然在第二筆后是沒有意義的

注意!!! 要記住:用戶從Uniswap買幣時,Uniswap是先將錢轉給用戶,再將用戶的錢轉來。所以這兩筆轉賬是?先轉出,再轉入

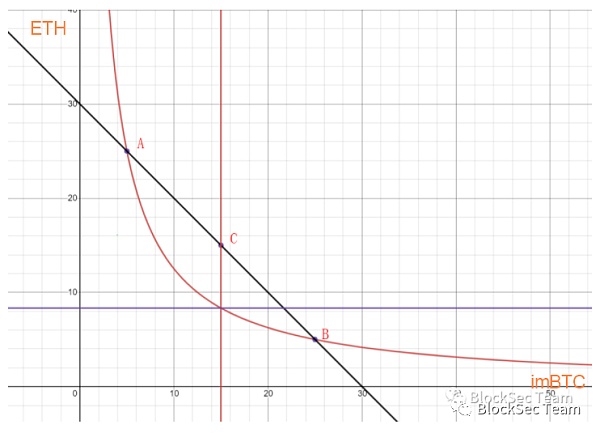

現在,可以揭秘上面提到的AMM的隱藏性質(回收 | 伏筆1)了,那就是:

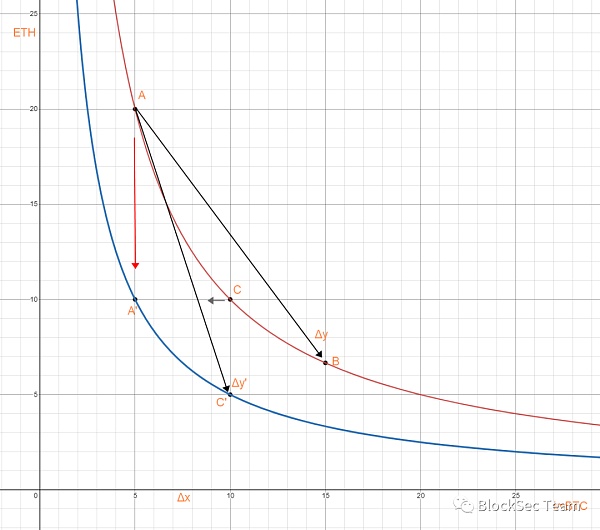

隱藏性質1:

AMM恒定乘積的曲線 x * y = k,是一個"凹函數",凹函數意味著,他不像一次函數那樣,相等間距的x變化,帶來的y變化是相同的。而是:沿著一個方向,相等間距x的變化 (Δx),引起y的變化 (Δy?) 會越來越小或越來越大!

你可能有點懵。下面我們一點點來看:

最最簡單的情況下,我們不考慮交易的手續費,在 ETH/imBTC 池中,用?Δy?個 ETH 換出?Δx?個 imBTC,緊接著再用?Δx?個 imBTC 換回 ETH 可以換出多少呢?答案是?Δy,這很簡單

接著我們引入手續費(0.3%),有了手續費的摩擦,這一結論就不成立了,兩次交易都會損失一部分手續費,導致最后換出的ETH

接著我們再考慮一個問題:同樣先不考慮手續費,如果我們先用 2*Δy?個 ETH 換出?2*Δx?個 imBTC,接著分兩次,每次用?Δx?個 imBTC 去池中換 ETH,兩次換出的 ETH 數量相等嗎?

答案肯定是不相等的。原因就在于上面提到的凹函數這一性質(如圖: 圖中C是AB的中點)!

[注]?y軸代表ETH,?x軸代表imBTC;?從B到A代表:?先用ETH買imBTC,?再從A回到B代表:?用imBTC買回ETH

這兩次交換,第一次換出的數量要大于第二次的數量。這就意味著,總共能換出?2*Δy?個 ETH,但是第一次能換出的 ETH 數量是大于?Δy?的!

如果能重來,那有沒有可能,用 imBTC 換回 ETH 的過程中,兩次交換都用第一次的結果?

沒錯,只要我們在第一筆轉帳前打斷施法 (打斷點①),重新調用交換函數!

這樣用 2x 個 ETH 換出 2y 個 imBTC,接著分兩次每次都可以用 y 個 imBTC 換出 >x 個 ETH,最終換出比投入更多 (>2x) 的 ETH(在不考慮手續費的情況下

由于 Uniswap 是先計算可以換出代幣的數量,再進行轉賬。這樣就可以:重復使用第一段的價格(可以換出 >x 數量的 imBTC)

QUIZE:不考慮手續費這是穩賺不賠的買賣,但是如果引入了手續費,事情會怎么樣呢?這就有一定的條件了,要看到底薅的更多,還是虧得更多。

> 有興趣可以自行推導

對于Uniswap是否可以實現這種,在第一筆轉帳前重入呢?

很不幸的是,Uniswap的邏輯是先操作 ETH 再操作 代幣,這意味著無論是用ETH買代幣,還是用代幣買ETH,都是先將ETH轉出給用戶,或是先將ETH轉入給交易池,這便不符合我們上面提到的第一筆轉賬需要是ERC777代幣 (這樣我們才可以回調)

但是! Uniswap 還存在著 TokenToToken 這種方式,因為 V1 只支持 Token / ETH 交易池,所以這一函數的實現原理,就是: 先在第一個池中用 Token 換出 ETH,再在第二個池中用 ETH 換出 Token

可以看到 這個函數的實現邏輯是: 比如我們使用imBTC換DAI,它先將imBTC轉給第一個交易池,然后將換出的ETH轉給第二個池獲取相應的DAI

太好了,這樣不就有了ERC777代幣作為第一筆轉賬的條件了嘛!

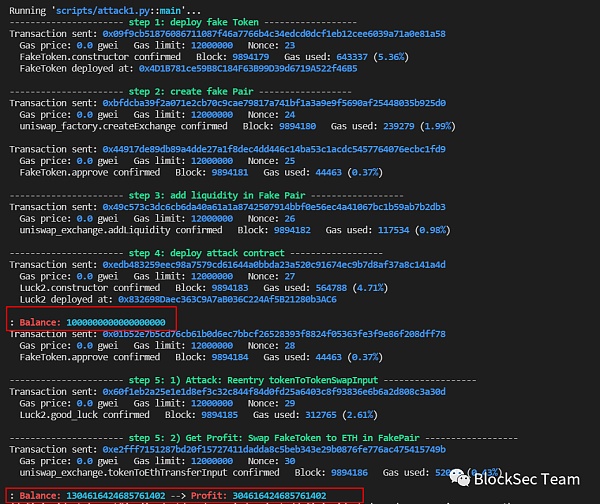

但是,我們要怎么把錢取走呢,方法是: 我們自己來創建第二個交易池,因為我們是這個交易池中代幣的 owner, 所以我們可以mint出無限多的代幣,來將池中的 ETH 拿空,而池中的 ETH 便是第一個我們在第一個交易池中的輸出,也就是重入攻擊的獲利?

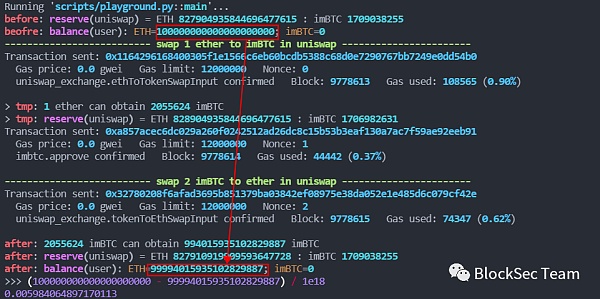

實驗結果:?

這其實就是 ConsenSys? 審計報告中提出的攻擊方式 (但是并未實現 | 回收 伏筆2

隱藏性質2:

k值越小,曲線凹的程度越大,相等間距x的變化 (Δx),引起y的變化 (Δy?) 會越來越小!?(如下圖中,ΔAC >?ΔA'C')

上面在第一個代幣轉賬前打斷我們已經驗證過是可行的了(在沒有手續費的情況下一定能獲利 >2*Δy),那在兩個代幣轉賬之間打斷呢(打斷點②)?

攻擊者采用的便是這種方式!

事實也是可行的,第一筆轉賬是從Uniswap轉出 (交易池先將錢轉給用戶),交易池中一種代幣的存量增加 (y?) 這使得 k 變小,曲線由上面一條躍遷到下面那條 (A → A')

從圖中可以明顯的看到A'狀態下的價雖然次與A點,但是還是優于C點的 (p = y / x),所以如果不考慮手續費,繼續使用?Δx 的 imBTC 換出的 ETH:?ΔA'C'?>?ΔCB

這意味著,相比正常情況下 (正常情況下:?2*Δx imBTC 可以換出?ΔAC +?ΔCB = 2*Δy),重入可以換出?ΔAC +?ΔA'C' > 2*Δy

如果考慮手續費,情況可能就更復雜一些了,理論上還是可以獲利的 (但是是否一定可以獲利呢? 小編對此也沒有證明出來

由于 ERC777 的引入使得 Uniswap 的轉賬過程可以被重入

Uniswap swap的過程可以分為兩部分: 從交易池轉出,?向交易池轉入

我們可以從兩個地方重入:

打斷點①

通過 TokenToTokenSwap 函數,如果輸入 Token 是 ERC777 標準。可以利用TokensToSend 回調函數實現在兩次轉賬前重入獲利 (比較復雜, 也就是審計報告中提到的攻擊)

打斷點②

通過 TokenToEth 函數,在 ETH 轉賬后,Token 轉賬前,利用 TokensToSends 回調函數重入獲利(這種方式獲利更簡單易懂,也就是攻擊者使用的方式)

附錄

這是一個比較困難的問題

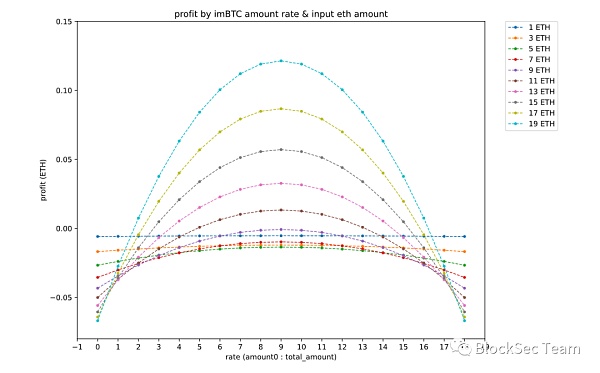

從直覺上來看:攻擊者每筆攻擊交易重入的次數越多,使用的Ether數額越大,獲利就越多,但是還要考慮實際交易對中真實的情況

因此小編只是做一些簡單的嘗試與統計:

優化的維度有:初始時攻擊者投入的Ether數量,投入Token占比,重入的深度、攻擊次數

這些都可以在數學上求解,但是小編懶(bu)得(hui)搞,有興趣的大佬可以嘗試

實驗條件:區塊號 #9893295, 工具 brownie

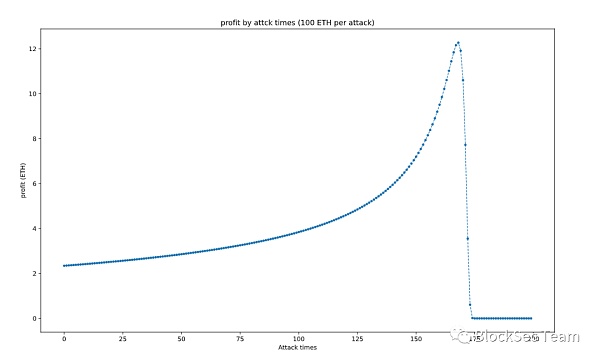

實驗1:獲利與投入ETH數量及投入Token占比的關系

實驗參數:使用ETH的數量 [1, 3, 5, ... ,19],投入Token的占比 [1/20, 3/20, 5/20, ... 19/20]

[注]這里的token占比指的是:還記得凹函數這一性質嗎,前半段下降快于后半段,這里實驗的是前半段與后半段的比例對獲利的影響,其中占比指的是前半段占全部的比例

結論:投入ETH的數量越大,獲利越大,并且增長的幅度也會有所加大。投入token的占比在0.5時接近最大值

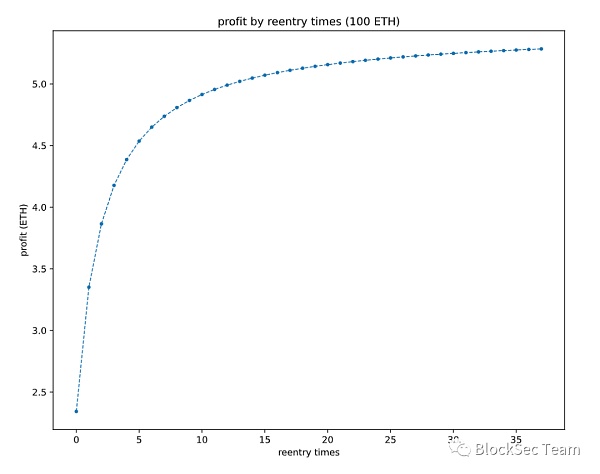

實驗2:獲利與攻擊次數的關系

實驗參數:分別使用100 ETH / 累計 ETH兩種方式,嘗試增加攻擊次數

我們知道隨著攻擊次數的增加,池中狀態會一直向曲線的左側移動,也就是說隨著攻擊次數的增加,獲利會逐漸增大

上面兩圖是兩種不同的方式,上圖每次使用固定的100ETH進行攻擊,下圖初始用100ETH攻擊,后續每次使用的ETH會累積上之前的獲利。很顯然累積上獲利使池子更快的被掏空(40 次 / 175次)

結論:隨著攻擊次數的增加,獲利會以指數趨勢增加

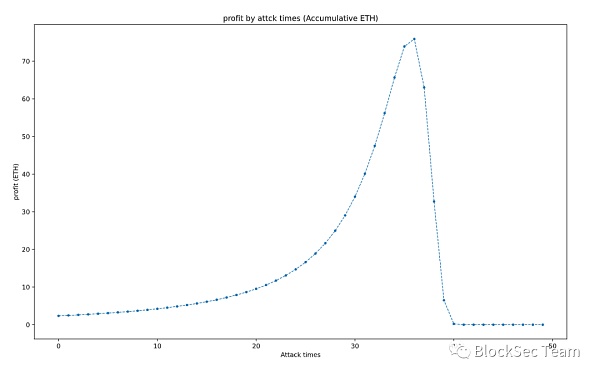

實驗3:重入次數與獲利的關系

實驗參數:重入次數取 [2, 40],使用100 ETH

結論:隨著重入次數的增加,理論上獲利是會更多的,但是增長的幅度逐漸趨于平緩

[注]重入次數與token占比是關聯的,比如重入2次,token占比為0.5 ...

同時還需要考慮gas limit等條件,所以攻擊者選擇重入2次,token占比0.5,還是有道理的

b.?本次事件涉及的攻擊Tx有哪些 (時間范圍)??

通過使用我們的內部工具與數據集,得到結果如下:

對于Attacker (0x60f3fdb85b2f7) 來說,攻擊Txs涉及的區塊范圍為:9893295 - 9894249?共954塊

c.?攻擊機會何時開始存在?

攻擊者是否發現的足夠早(攻擊者之前是否存在攻擊機會)?

?UniswapV1的 imBTC 池在 #9059910 被創建出來,攻擊開始于 #9893295

d.?本次事件后續結局如何?

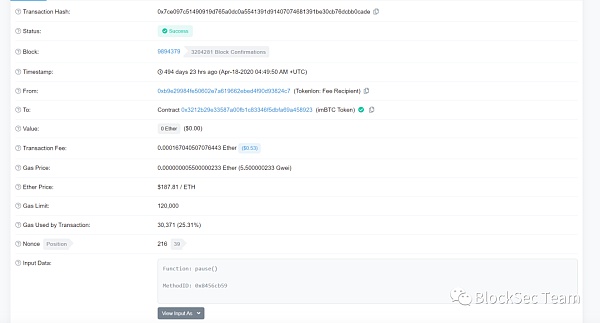

在?#9894379?塊 (2020-4-18 12:49:50):0xb9e29984fe506 向 imBTC 合約發送一筆Tx (0x7ce097c5149),調用其 pause 方法[注1]關停合約(禁止轉賬等)

[注1]pause的實現方式很簡單,利用一個全局標志變量 _pause,對每個轉賬函數加一個modifier來修飾,當這個標志為true時,revert掉

在?#9895526?塊 (2020-4-18 16:57:55):0xb9e29984fe506 向 imBTC 合約發送一筆Tx (0xced24b64665b9),調用 unpause 方法,解凍 imBTC 合約,恢復正常交易

道路千萬條,安全第一條,這里小編給出一些安全建議,各位大佬權當參考:

1.? 對于重要函數(修改一些重要Storage變量),建議使用一些防止重入的方法,如lock(比如Openzeppelin中提供的ReentrancyGuard等方法)

2. 合約代碼盡量滿足:Checks-Effects-Interaction 模型

3. 項目上線前應做好審計工作,并不斷迭代修改。審計方和項目方,是相互促進的關系。像本次事件中,審計中指出的錯誤,時隔一年被攻擊,豈不是很尷尬

4. 應提前考慮好兼容問題,保證合約代碼的完備性。比如 通縮/通脹 代幣、ERC777代幣等比較特殊的代幣模型,都應盡可能的考慮與規避風險

參考

imBTC Uniswap Pool Drained for ~$300k in ETH:?https://defirate.com/imbtc-uniswap-hack/

Openzeppelin PoC:https://github.com/OpenZeppelin/exploit-uniswap#exploit-details

https://medium.com/imtoken/about-recent-uniswap-and-lendf-me-reentrancy-attacks-7cebe834cb3

詳解 Uniswap 的 ERC777 重入風險:https://paper.seebug.org/1182/

昨晚Loot 項目創始人Dom Hofmann發推稱,推出動態供給的新項目 More Loot (MLOOT)。 推特原文: 我更喜歡合成 Loot,當然只是供大家選擇.

1900/1/1 0:00:00據福布斯8月24日報道,作為 B 輪融資的一部分,比特幣基礎設施公司 Blockstream 以 32 億美元的估值籌集了 2.1 億美元.

1900/1/1 0:00:002021年是NFT元年,NFT由一個流行于極客圈的概念,出圈成為今年頂流的風口。“萬物皆可NFT”即是鮮明特色的廣告語,也是特點的概況.

1900/1/1 0:00:00本文由“PUNK財經主理人Anna”原創,授權“金色財經”首發,轉載請注明出處。嗨bro,今天,你“元宇宙”了沒?“元宇宙”——幣圈新晉標桿流行語,盤踞各大媒體撰文、社群起名導流、商務侃侃而談、.

1900/1/1 0:00:00?Ergo和Graviton合作促進兩個生態系統的多鏈擴張這兩個項目正在合作以增強跨鏈體驗,提供更廣泛的流動性挖礦機會,并擴大Ergo和Graviton的全球影響力和實用性.

1900/1/1 0:00:00當投資者和消費者提到“區塊鏈”這個詞的時候,大多數人首先想到的就是比特幣。雖然比特幣和區塊鏈技術密不可分,但后者與簡單貨幣相比更具多樣化,同時又保留了比特幣的基礎,即匿名性和交易安全性.

1900/1/1 0:00:00