BTC/HKD-1.74%

BTC/HKD-1.74% ETH/HKD-3.86%

ETH/HKD-3.86% LTC/HKD-2.88%

LTC/HKD-2.88% ADA/HKD-3.88%

ADA/HKD-3.88% SOL/HKD-1.46%

SOL/HKD-1.46% XRP/HKD-3.02%

XRP/HKD-3.02%原文標題:《5CryptoSectorsFlashingBullishSigns》

作者:BenGiove

編譯:深潮TechFlow

2023年的開局頗具戲劇性。銀行危機、對中心化交易所的打壓以及似乎無窮無盡的監管恐慌——每天都會受到一條新的壞消息的沖擊。

然而,加密貨幣市場已經擺脫了這些擔憂。比特幣和以太坊在今年的前幾個月飆升了69.1%和57.8%,分別表現優異,超過了全球所有其他主要資產類別。此外,加密貨幣內的多個領域仍然顯示出強勁的增長跡象。

歷史上,持續的加密貨幣牛市不僅僅是由比特幣和以太坊的升值推動,更是由應用程序催化的,例如2016-2017年智能合約和ICO的興起,以及2020-2021年的DeFi/NFT等觸發區塊空間需求的使用案例。

今天哪些垂直領域正在閃爍著看漲信號,并顯示出進入主流市場的強烈跡象?讓我們繼續深入探討:

流動性質押

Iron Bank因壞賬糾紛凍結Alpha Homora的貸款賬戶:金色財經報道,以太坊上借貸平臺Iron Bank因壞賬糾紛于3月1日凍結了Alpha Homora的貸款賬戶并于北京時間昨日晚間發表聲明稱,截至3月2日,Alpha Homora當前欠款約為3200萬美元,Iron Bank曾于2月14日要求Alpha Homora在3日內添加抵押品,但AlphaHomora并未行動。因抵押品ALPHA代幣的價格持續下跌,Iron Bank要求Alpha Homora于北京時間3月6日7:00前償還貸款,否則將會清算其債務,若Alpha Homora償還了貸款,Iron Bank將解鎖其賬戶并釋放抵押代幣。[2023/3/3 12:40:27]

流動性質押衍生品最近非常流行,因為我們即將迎來“上海”升級,這個備受期待的以太坊升級,定于4月12日啟動,并可實現ETH質押的提款。盡管“上海”還未實施,但LSD存款已經在今年迄今為止激增了21.3%,從490萬增至600萬。

澳大利亞數字銀行Volt Bank因2億美元融資失敗宣布關閉,BTC Markets澄清未受影響:6月29日消息,澳大利亞數字銀行Volt Bank宣布,因募集額外2億美元資金失敗,將于7月5日被迫關閉。作為第一家獲得澳大利亞銀行牌照的網上銀行,Volt Bank表示將返還用戶存款并歸還銀行牌照。據悉,加密貨幣交易平臺BTC Markets與Volt Bank存在合作伙伴關系,但BTC Markets今日在社交媒體發布聲明表示,BTCMarkets業務并未受到重大影響,目前正在與另一家銀行合作伙伴處理替代服務相關事務。(stockhead)[2022/6/29 1:40:03]

短期內,“上海”升級對ETH價格的影響尚不清楚。然而,更為確定的是,通過消除技術實施風險,“上海”升級很可能會引發一個“質押超級周期”,這是指在接下來幾年中,ETH質押率將從目前的15%上升到靠近PoS網絡平均水平約60%的水平。

對這一質押超級周期的預期已導致LSD發行商的治理代幣「如Lido、RocketPool、StakeWise、Frax和Stader等」大幅上漲,因為市場預計它們將捕捉到這些資金流入。

LBank藍貝殼已于今日20:00完成Alaya(ATP) 專場售賣:據官方公告,LBank藍貝殼于4月15日12:00開啟總量為10,000個ATP的Alaya(ATP) 專場售賣,至4月15日20:00結束。本次售賣下單總額為544,713 ATP,實際成交20,000 ATP,售賣超募2700%,共出售10,000 ATP,超額部分將退回。

ATP是Alaya網絡的代幣名稱,總計發行量為1億枚。Alaya是新一代的金融基礎設施的基本雛形與“業務沙盒”。定位于在分布式密碼經濟體中,為原生的分布式金融應用提供開放性服務;致力于為開發者、節點、數據提供方和其他參與方提供安全、高性能、可擴展的分布式金融應用“沙盒”。[2021/4/15 20:23:56]

此外,提供質押基礎設施的資產也從LSD的增長中受益,例如SSVNetwork,這是一種分布式驗證技術協議,以及一個流動性賄賂市場運營商RedactedCartel,傳聞中它也將進軍LSD領域。

Bancor v2.1報告:交換費用遠超非永久損失賠償的保險成本:去中心化交易協議Bancor(BNT)發布了一份v2.1協議的狀態報告,涵蓋了其過去三個月的表現。根據這份文件,Bancor總流動性增加了幾乎100%,導致平臺賺取了約112萬美元的累計交換(swap)費用。Bancor的報告指出,對于流動性提供者,費用收入是非永久損失補償所需成本的5倍以上。Bancor指出,由于交換費用遠遠超過了非永久損失賠償的保險成本,對于協議和BNT代幣持有者,該平臺都是盈利的。(Cointelegraph)[2021/1/12 16:00:32]

隨著存款數量的增加,LSD應該會看到其收入額的顯著增長,因為ETH價格上漲將導致其收入以ETH計量的價值提高。

NFT-Fi

NFT-Fi是另一個在2023年顯著增長的領域,已經開始動搖該領域的競爭動態。

隨著Blur的崛起,NFT市場格局在2023年發生了巨大變化。Blur憑借創新的激勵計劃和代幣發行,超過OpenSea成為該領域的領先市場和集成器。盡管一些人對其可持續性存在疑問,但Blur已經為NFT生態系統注入了相當大的流動性,像BAYC這樣的受歡迎收藏品總競拍價值已超過6190萬美元。

動態 | 土耳其銀行Akbank開始借助Ripple進行轉賬:據coincryptorama,土耳其銀行Akbank宣布,它正在利用Ripple的區塊鏈技術將英鎊從土耳其轉移到英國的桑坦德銀行。[2018/12/16]

其他市場,如SudoSwap和Caviar等AMM,也提供了深入資產類別流動性的創新解決方案,盡管它們尚未在市場上有顯著的影響。

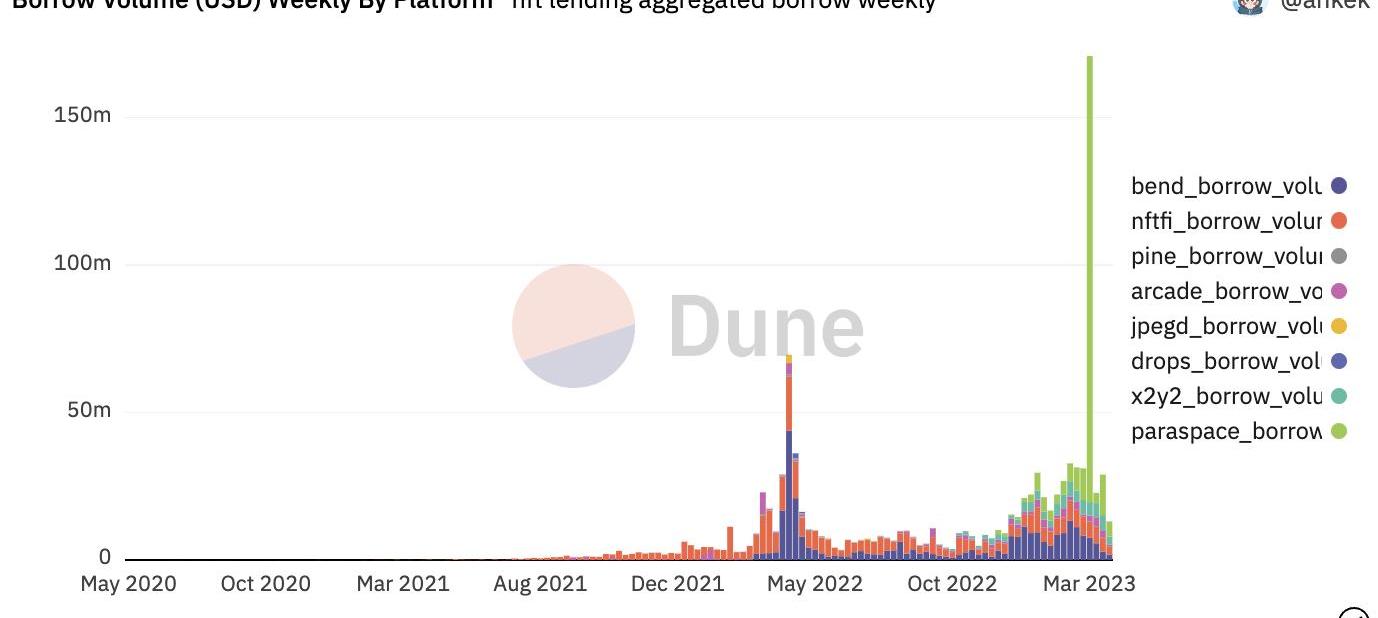

借貸是NFT-Fi的另一個子行業,已經經歷了顯著的增長。

2023年第一季度的貸款發放額從9540萬美元激增至4.365億美元,這在很大程度上是由于NFTfi、Arcade和BendDAO等平臺的增長,它們為NFT交易者提供了獲得流動性或借高杠桿的方式。

盡管NFT價格以ETH計價今年初僅微幅上漲-Nansen的藍籌10指數僅上漲了8.5%——但這種NFT-Fi推動的流動性和杠桿增加應該會在長期內帶來回報,因為這將導致資產類別市場結構成熟。隨著對JPEG和游戲等替代用例的興趣增加,NFT-Fi應該會繼續增長。

永續DEX

永續DEX被許多人視為FTX倒閉后的大贏家,很多人希望加密貨幣最受歡迎的衍生品類型的交易活動能夠轉移到鏈上。

盡管中心化交易所仍占據主導地位,但永續合約DEX在市場反彈時已經實現了顯著增長。根據TokenTerminal的數據,與2022年第四季度相比,僅有永續合約DEX的交易量在2023年第一季度同比增長了77.3%,從9260億美元增至1.643萬億美元。

這種增長導致了許多優秀的永續合約協議治理代幣的表現優于ETH,例如dYdX、GMX、GainsNetwork和Kwenta等DEX。

如果價格繼續穩定下來,而且流動性重新回到市場,這些DEX看起來將在未來幾個月繼續增長。此外,尤其是GMX、GNS和KWENTA,它們應該會受益于Layer2的采用率增加以及ARB和OP激勵的普及。如果正確使用,這些代幣應該能夠加深流動性,并刺激這些平臺的交易活動。

游戲

游戲是加密貨幣中最有可能吸引新用戶和資本的用例之一。

盡管它沒有得到這個列表中其他垂直領域的關注,但該行業在2023年迄今為止表現出了強大的潛力,類似MAGIC、IMX、RON和GALA等游戲代幣今年迄今表現優異,超過了ETH。

游戲行業內有許多積極的催化劑,可能對這種表現做出了貢獻,例如在Treasure的情況下的Arbitrum代幣發行、Immutable宣布zkEVM、RON質押的啟動等。

其他事件,如游戲開發者大會和EpicGames宣布支持20個具有加密元素的游戲,也可能為該行業的增長熱情做出了貢獻。

隨著備受期待的游戲推出,如卡牌游戲Parallel、自動戰斗RPGIlluvium、第一人稱射擊游戲Deaddrop和Shrapnel以及全鏈上MMO游戲Realm和Influence將繼續在2023年推出其發行版,并且未來的比賽和UX改進都有望在未來幾個月內幫助游戲行業繼續緩慢而穩步地發展。

On-ChainTreasuries

On-ChainTreasuries是另一個正在崛起的DeFi領域,與此前的DeFi夏季類似,都是在零利率環境下開始的。當時,以雙倍、三倍、四倍或甚至五倍計價的回報率成為了資本饑渴世界中的一片綠洲。雖然這些回報率是一種幻象,并最終被證明是不可持續的,但它們還是吸引了大量資本涌入DeFi試圖實現這些回報。

如今,DeFi面臨著相反的問題,Meatspace中的美國國債的利率已經超過了最安全協議的農場收益。此外,像USDT、USDC和DAI這樣的大型穩定幣不向持有者支付任何利息,增加了鏈上持有現金的機會成本。

出現了幾種解決方案來解決這個問題,例如OndoFinance提供了從DeFi內部訪問代幣化的美國國債的方法。

盡管訪問這些產品需要跨過KYC/AML的障礙,并且僅限于高凈值投資者,但它們仍然找到了產品市場適配性。Ondo的OUSG已經吸引了6520萬美元的TVL。

如果利率保持在0%以上,穩定幣繼續不提供收益,代幣化國債市場可能會繼續其迅猛增長軌跡,并滲透到全球最大的金融市場之一。

結論

有許多加密貨幣領域值得密切關注。流動抵押、加密游戲、NFT-Fi、永續DEX和鏈上國債等只是一些表現出有前途的子行業,在2023年初顯示了增長跡象。

今年才剛剛開始,市場的走勢還不確定-很多事情會發生變化。但是,現在是開始關注這些領域的時候了,加密貨幣即將再次變得有趣起來。

亞洲最大Web3多鏈錢包BitKeep發布其2023年新戰略路線圖,宣布進行全面的品牌升級,即將更名為BitgetWallet.

1900/1/1 0:00:00原文:《SimulatingShanghaiSell-side:InvestigatingtheEthereumUnlock》作者:AliceKohn編譯:Katie辜.

1900/1/1 0:00:00由ChainCatcher和RootData主辦的“Zhen”系列活動第二期今日在香港舉行,本期ChainCatcher邀請多位業內Builder與投資者圍繞“新周期與新敘事”的主題共同探討.

1900/1/1 0:00:00據Bitcoin.com報道,俄羅斯加密交易所Bitzlato的用戶現在可以提取部分資金。自周一以來,其客戶可以使用其一半的比特幣余額.

1900/1/1 0:00:00原文來源:TheDefiant原文編譯:比推BitpushNews,MaryLiu繼Optimism的OP后,Arbitrum推出ARB使這兩個最大的以太坊擴容類Token總市值超過20億美元.

1900/1/1 0:00:00演講者:HaseebQureshi視頻原標題:《2022inReview:theYearof“Collateral”Damage》?編譯:倩雯,ChainCatcher2022年.

1900/1/1 0:00:00