BTC/HKD+1.5%

BTC/HKD+1.5% ETH/HKD+2.36%

ETH/HKD+2.36% LTC/HKD+2.88%

LTC/HKD+2.88% ADA/HKD+2.47%

ADA/HKD+2.47% SOL/HKD+1.69%

SOL/HKD+1.69% XRP/HKD+1.5%

XRP/HKD+1.5%08-23-2021

周報摘要:

1、?上周交易所BTC提幣趨勢相對緩和,當前交易所BTC儲備余額約244萬枚。ETH的提幣趨勢較為明顯,單周累計提幣量約35萬枚,信標鏈存款合約地址鎖倉量單周新增超30萬枚。

2、?BTC鏈上基本面保持強勢,長期持有者(5個月以上)不斷囤積現貨致使累計持幣量突破1270萬枚,創歷史新高,市場中處于非流動狀態的幣接近1400萬枚。投資者的囤積加上夜盤歐美市場的買盤溢價明顯,這波由現貨推動的上漲趨勢目前表現仍然健康。

3、?以太坊難度炸彈再次被推遲,加上近期NFT、Gamefi等板塊活躍度上升,致使礦工手續費收入占比開始復蘇,opensea、axie等熱門平臺、應用ETH銷毀量提升足以說明行業熱度在持續。這種情況下,ETH礦工挖高礦收益有望再延續數月。

4、?后市展望,由于鏈上基本面強勢,供需失衡引發了市場估值再平衡,漲勢相對健康。3-4萬美元是極度低估區域,有強大的鏈上籌碼換手,短期若有回調,幅度應該不會太大,后市總體保持樂觀。

Gemini子公司獲得英國金融市場行為監管局許可:金色財經報道,當地時間8月19日,加密貨幣交易所Gemini的英國子公司Gemini Europe Limited已在英國金融市場行為監管局(FCA)注冊,成為第二家獲得其認可的加密公司。同一天早些時候,加密資產公司Archax也獲得了該機構的批準。[2020/8/20]

詳細內容請閱讀本報告正文部分:

一、?BTC基本面分析:

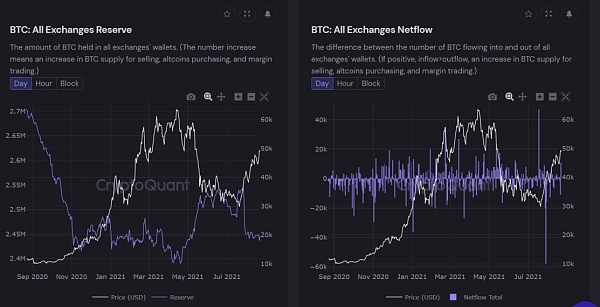

上周交易所BTC儲備儲備余額波動總體維持平穩,當前交易所剩余BTC大約244萬枚左右,接近2021年的低點,當前仍處于較低的位置。

交易所BTC儲備余額處于近一年低點

當前交易所剩余比特幣數量占全部已流通比特幣數量的比率,已下降至12.99%,已處于2021年1月2日的最低點,并且這一趨勢自5月中旬之后持續加強,反映當前交易所中留存的比特幣越來越少,交易所中的比特幣是市場流通盤的主要構成部分,交易所中比特幣占比越來越少表明市場中可供買賣的比特幣逐漸減少,造成持續的供應沖擊(Supply Shock),在需求不斷增強,流通盤供應不斷下降的情況下,對比特幣的基本面將起到非常強的利好作用,長期看將促進比特幣價上行。

ZB CEO歐碼:減半只是給市場行情提供一個基礎的發酵土壤,然后由市場去進行催化:在今日的AMA直播上,歐碼對“BTC減半”后的走勢進行剖析:利好行情不會立刻發生,減半給市場提供一個基礎的發酵土壤,再由市場催化。長遠看,幣價一定會上漲,牛市一定會來臨,但鑒于今年情況復雜,疫情、3.12黑天鵝、豐水期、減半等事件湊在一起,復雜的化學反應讓整個市場前景難預測。

本次減半后,沒有立刻出現大牛市,這不是壞事。真正的牛市,不是靠一次熱點事件就能炒作而成,而是必須基于行業生態體系穩定夯實地發展。[2020/5/13]

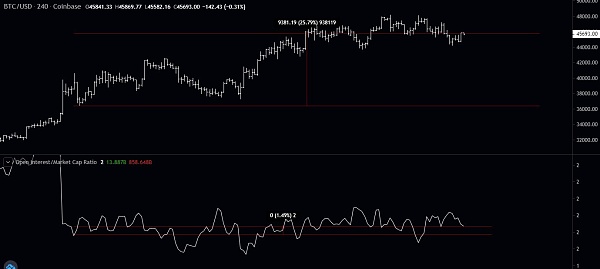

本輪上漲至今,BTC期貨合約持倉市值占總市值的比率仍然處于較低水平,BTC期貨永續合約資金費率與數月前的數值相比也處于較低的位置,由此反映不斷上行的幣價仍主要由現貨推動。

BTC期貨持倉市值占總市值比率仍處于低位,反映當前的行情仍以現貨推動為主

動態 | 日本金融廳討論對加密貨幣操縱市場行為的監管是否適用于金商法:據Cointelegraph報道,日本金融廳第九次加密貨幣交易所研討會指出,加密貨幣現貨交易中存在許多不法行為,如新幣上交易所等內幕交易及機構操縱市場的行為。會議中對加密貨幣市場中的這些不法行為的監管是否適用于《金融商品交易法》進行了討論,也有成員認為加密貨幣市場沒有必要像股市那么嚴厲地按照《金融商品交易法》實施監管。

投資有風險,入市須謹慎。

本資訊不作為投資理財建議。[2018/11/13]

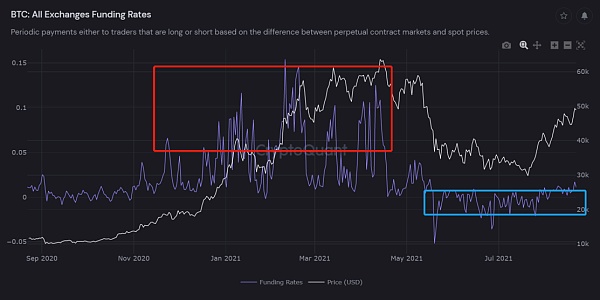

BTC期貨永續合約資金費率仍在較低位置

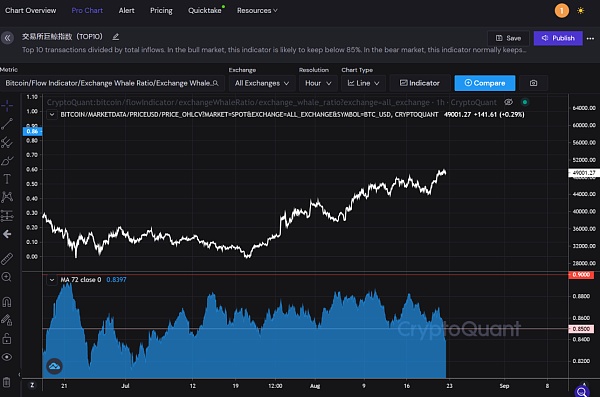

用于衡量交易所拋售壓力指標之一的交易所巨鯨指數,當前下滑至0.85的警戒線以下,說明交易所的拋售壓力較低。交易所巨鯨指數,指過去一段時間內(如過去24小時),所有流入交易所的比特幣中,流入量排名前十的占全部流入量的比重。當該比重高于0.85的臨界值時,說明大部分充值到交易所的幣是比較集中的,量比較大,通常為巨鯨所為。這種情況下,市場被拋售的概率會進一步提升。

現場丨新金管局市場行為政策司前副司長兼主管:新加坡對于加密貨幣的監管正在進化:金色財經7月17日現場報道,在新加坡世界區塊鏈峰會暨第二屆國際區塊鏈游戲論壇”上,新金管局市場行為政策司前副司長兼主管Nizam Ismail指出,監管者要與創新者并肩前行,把重點放在風險上。目前世界各國的不同監管都有以下動因:1、發行方的自律程度,如合理的白皮書披露,利益沖突的說明,白皮書承諾的兌現;2、投資者的資質;3、丑聞和欺詐的發生;4、對于交易所的抱怨;5、監管者對于區塊鏈機制和代幣的理解。Nizam Ismail說,新加坡對于加密貨幣的監管正在進化,未來也會有更多證券類的代幣出現,因其訴求清楚,有底層資產保障,與實體資產結合密切。從業者應該密切留意該方面的監管方向,與監管部門進行緊密的溝通。[2018/7/17]

交易所巨鯨指數回落至警戒線以下,拋售壓力得到緩解

加密貨幣市場行情回暖后企穩:根據火幣全球專業站數據顯示,比特幣在經過3月18日一輪暴跌后,昨日強勢反彈近15%,加密貨幣市場也隨之回暖,今日行情則逐漸企穩,截至目前比特幣報價為8500美元,跌幅0.5%,過去一周累計下跌縮小至11%。以太幣上漲近1%,交投于550美元附近。[2018/3/20]

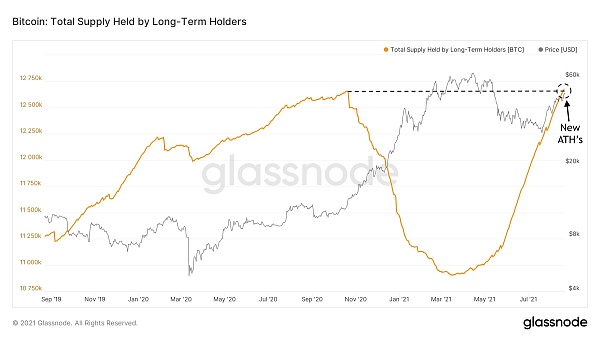

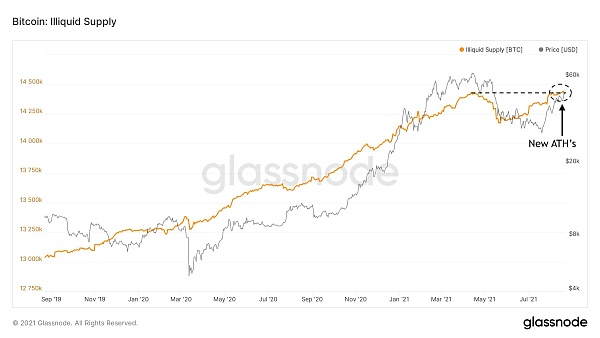

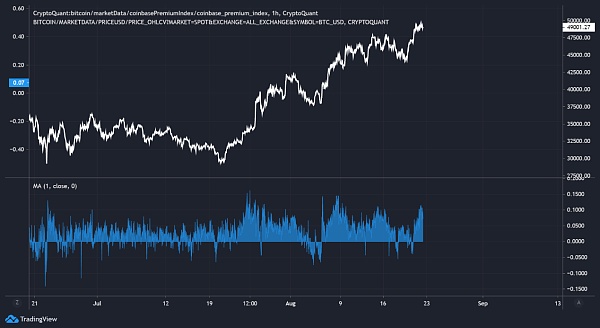

Glassnode統計的LTH(Long Term?Holder)持幣時間在5個月以上,其持有的總量在近幾個月從1080萬枚回升至1270萬枚,并且創出了歷史新高。接近1400萬枚的比特幣處于非流動狀態長期投。而且,在近期的市場回升過程中,coinbase交易所的成交價相對幣安交易所有明顯的溢價,美國市場買盤的力度在夜盤時表現得十分明顯。長期投資者加速囤幣,以及歐美買盤的強勁共同推動了市場回暖。

長期投資者持幣量創歷史新高

接近1400萬枚比特幣處于非流動狀態

coinbase交易所成交價相對幣安交易所溢價明顯

二、?ETH基本面分析:

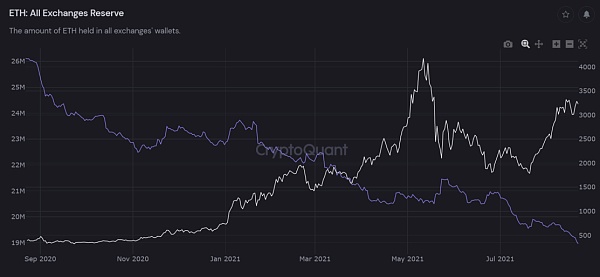

ETH交易所儲備余額在上周呈現加速流出的趨勢,上周凈流出了35萬枚ETH,當前交易所ETH儲備余額為1900萬枚左右,余額為一年來最低水平。

在ETH不斷流出交易所的同時,上周有接近30萬枚ETH被存入了信標鏈存款合約地址進行抵押,信標鏈質押量超700萬枚。

交易所內儲備的ETH余額創出近新低,當前存量為1900萬枚

信標鏈繼續鎖倉ETH,單周新增鎖倉量超30萬枚

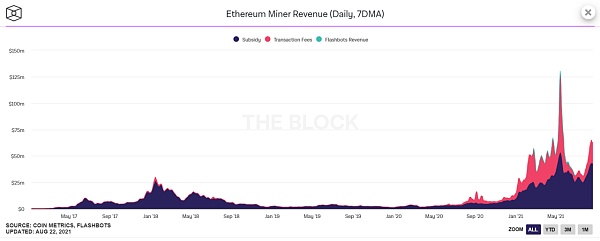

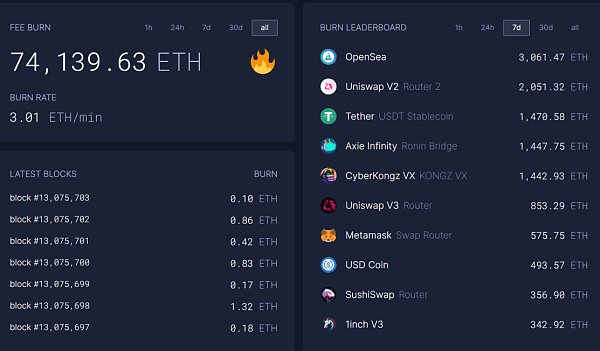

隨著以太坊難度炸彈被再次推遲,原先預計于年底實施的換鏈動作將再次被推遲。當前的以太坊礦工單日收入折合法幣價值約6000萬美元,其中區塊獎勵占70%以上,而隨著NFT、Gmaefi板塊活躍度的上升,礦工手續費收入占比也在逐步復蘇,難度炸彈的延遲意味著POW鏈的挖礦高收益將再延續數月。

以太坊礦工收入結構,區塊獎勵是大頭,手續費占比有提升趨勢

OpenSea一直位居ETH銷毀量第一的應用,NFT板塊的活躍度上升對以太坊礦工鏈上手續費收入貢獻也將提升

三、?后市展望

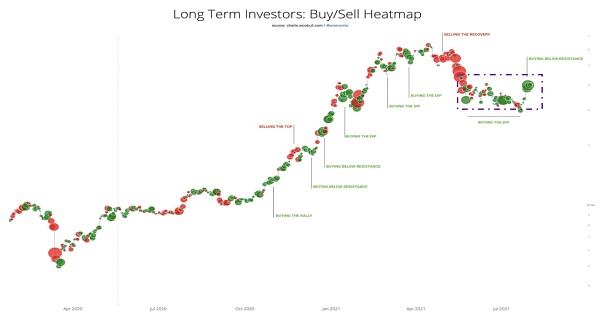

由于3-4萬美元附近有巨大的鏈上換手產生,有大量的巨鯨在此價位買入比特幣,此位置長期看成為黃金坑的概率較高。4-4.2萬美元附近也是此前不斷測試的價位區間,屬于資金拉升之前的壓力位與支撐位互換的位置,如果有出現較大幅度的回調,4-4.2萬美元將是階段性目標價。由于鏈上基本面強勢,進入4萬美元以下的區間時有巨大的買盤支撐,因此后市較大幅度的回調概率較低。若有回調,將是加倉的機會。

3-4萬美元區間是資金大幅換手的區域,有較大的買盤(綠色氣泡)支撐

本月底(8/26-8/28)杰克森霍爾全球央行年會在美召開,市場密切關注美聯儲對貨幣政策轉向的表態,美聯儲貨幣政策的轉向將給市場帶來新的不確定性。

大連商品交易所日前通過數字人民幣形式向交割倉庫大連良運集團儲運有限公司支付倉儲費,實現了數字人民幣在期貨市場的首次應用.

1900/1/1 0:00:00Axie Infinity,GameFi 的未來?Axie Infinity 在過去的幾周成為市場焦點,7月份DAU突破80萬,迄今為止累計交易量突破10億美元,超過NBA Top Shot.

1900/1/1 0:00:00在本文中,我們將回答以下幾個關鍵問題: 什么是區塊鏈? 什么是NFT? 在票務系統中使用區塊鏈技術和NFT有什么好處?哪些事件能給用戶帶來最大的好處? 機遇和挑戰是什么? 我們將要回答這個領域中.

1900/1/1 0:00:00隨著數字化的縱深發展,不同的動機驅動著世界各國及經濟體開展CBDC的研發工作。或是為提升國內或國際支付結算效率與安全及金融普惠性,或是為順應“無現金”社會的發展趨勢及豐富貨幣政策工具,或是為打擊.

1900/1/1 0:00:00SFT 是一種新的代幣集合,在其生命周期中是可替代的,也可以是不可替代的。首先,SFT表現得像正常的可替代代幣,因為它們可以與其他的SFT進行同類交換.

1900/1/1 0:00:00金色財經 區塊鏈8月13日訊? MakersPlace 是首屈一指的數字藝術 NFT 市場,去年取得了巨大的增長,銷售額超過 1 億美元,獨立收藏家數量增加了 10 倍.

1900/1/1 0:00:00