BTC/HKD-0.92%

BTC/HKD-0.92% ETH/HKD-0.22%

ETH/HKD-0.22% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD-0.4%

ADA/HKD-0.4% SOL/HKD-2.68%

SOL/HKD-2.68% XRP/HKD+0.33%

XRP/HKD+0.33%概述

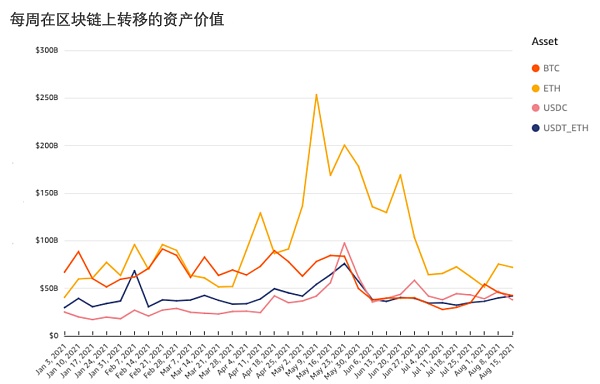

2021 年年初至今,每周在區塊鏈上轉移的資產金額達到了數千億美元,比特幣、以太坊、USDC 和 Tether(在以太坊上)平均每周交易額為 2360 億美元。這些數額龐大的交易產生了數十億美元的交易費:2021 年年初至今,以太坊交易費為 41 億美元,比特幣為 9 億美元。而 Solana 等區塊鏈專注于通過擴容來提升競爭力,獲得更多交易費。

為了量化擴容所能帶來的機會,我對區塊鏈上的資產轉移進行了研究。在比特幣方面, 2021 年迄今為止轉移的比特幣美元價值的 82%(上限)的交易對手方是交易所。而另一個交易對手幾乎是也通常是另一家交易所,或者一個大型交易商或投資者。

事實上,絕大多數比特幣交易,只發生少數的巨鯨之間,這解釋了為什么與交易所合作的托管公司表現如此出色。這些托管公司通過消除鏈上轉移資產的需要來提供擴展性。另一方面,目前以太坊越來越被 DeFi 主導,這必然涉及鏈上傳輸,因此以太坊的競爭對手將會力求提高區塊鏈的可擴展性。

上周比特幣價格小幅下跌,從8 月 13 日收盤時的 4.78 萬美元跌至8 月 20 日的 4.72 萬美元,但周末比特幣價格有所回升,今天(8月23日)的價格在 5 萬美元上下浮動。以太坊和比特幣情況類似,價格在上周也略有下降,但目前已經回到了 3.3 萬美元左右。

薩爾瓦多貿易和投資部長:比特幣操作將與美元匯率掛鉤:薩爾瓦多貿易和投資部長表示,在薩爾瓦多,比特幣的交易將是自由決定的。美元將繼續是薩爾瓦多的法定貨幣,比特幣操作將與美元匯率掛鉤。(金十)[2021/6/8 23:19:45]

上周引起人們關注的加密資產是 SOL,其價格從45 美元(8月14日)上漲至 80 美元(8月18日)的峰值,然后逐漸回到目前的 73 美元(8月23日)左右。Solana 是專注于提升可擴展性的 layer 1 區塊鏈,因此可能成為以太坊的競爭對手。

每周在區塊鏈上轉移的資產價值數千億美元。如下圖所示,比特幣、以太坊、USDC 和 Tether(在以太坊上)平均每周交易額為 2360 億美元。從年初到現在,以太坊已經產生了 41 億美元的交易費,而比特幣產生了 9 億美元交易費。也就是說,除了區塊獎勵之外,在區塊鏈上處理交易也能獲得很多的獎勵。因此,對于可擴展性方面做得更好的區塊鏈來說,這些昂貴的交易費給它們提供了一個機會,它們可以以更低的成本處理更多交易,從而吸引用戶使用。

古根海姆首席投資官:比特幣仍有可能回落至2萬美元:華爾街巨頭古根海姆(Guggenheim Partners)首席投資官Scott Minerd表示,如果比特幣受到避險情緒的沖擊,可能會回落到2萬至3萬美元之間。Minerd補充說,該水平對長期投資者來說是很好的切入點。(U.Today)[2021/4/8 19:56:06]

但為什么資產要在鏈上轉移呢?這是一個很難回答的問題。區塊鏈分析師通常只關注少數的、知名的實體[1],并且只關注資金是流入還是流出了某一實體,而不關心實體之間的資金流動。這意味著,雖然區塊鏈上保存著所有資產轉移的完整記錄,但這一區塊鏈的獨有優勢現在沒有被充分利用起來,分析師們只能部分地了解區塊鏈上正在發生的事,而非全部。

這種情況非常典型,因為識別區塊鏈上所有不同類型的實體是非常復雜的,需要消耗大量資源,這是因為資產經常通過鏈上中間地址在實體之間流動。因此,要跟蹤實體之間的資產流動情況,需要技術來跟蹤資產“跳躍”(hop)通過了哪些中間地址。

幸運的是,Chainalysis 目前可以識別區塊鏈上的數千家企業,并建立了通過中間地址來量化企業之間資產流動情況的技術。Chainalysis 的研究涵蓋一百多種加密資產,但本周的報告將專注于比特幣,它是美元交易中交易額排名第二的資產,僅次于以太坊,比特幣可以幫助我們了解加密資產的流動。

比特幣礦業公司Bit Digital罷免首席執行官:金色財經報道,比特幣礦業公司Bit Digital表示,董事會已罷免首席執行官Min Hu,首席財務官Erke Huang將擔任臨時首席執行官。此外,Ping Liu因“健康原因”辭去董事會主席的職務,董事會成員Hong Yu被任命為董事會主席。Bit Digital并沒有給出將Hu撤職的原因,只是說這是由于他“未參加公司的挖礦業務”。[2021/2/4 18:50:43]

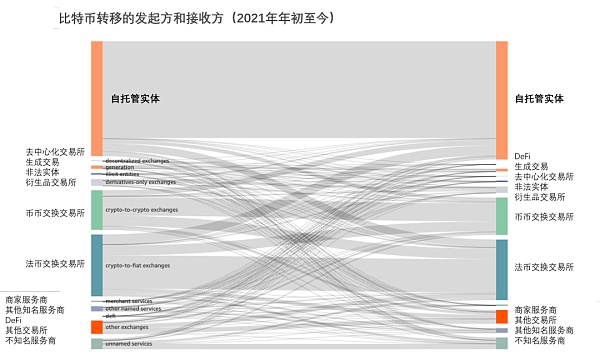

比特幣大部分的資金流轉發生在交易所之間,從年初至今的數據來看,這部分交易占比特幣總價值量的 38%,自托管實體(self-hosted entities,利用自有的資源托管網站和管理內部服務器的實體)之間的資金流轉也占總量 38%,而交易所與其他實體之間的資金流轉占總量的 18%,其他類型實體之間的資金流轉僅占 7%。我們可以在下面這張圖中看到比特幣的資金流轉情況。

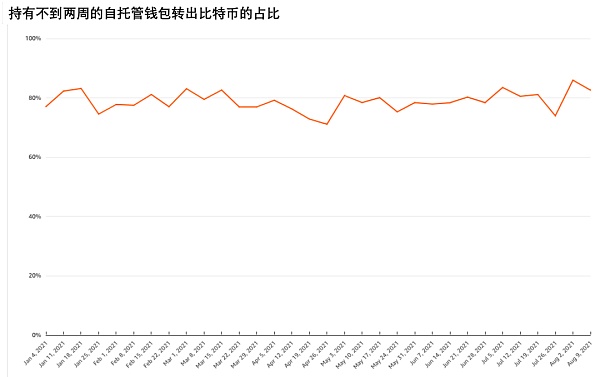

這其中有一個細微之處,它可能會增加流入和流出交易所的比特幣份額。這種細微差別在于,從自托管實體轉移的大部分比特幣可能不會進入新的實體,而是通過發送實體控制的中間地址來進行“跳躍”。這一點在數據中可以清楚地看到:如下圖所示,2021 年至今,從自托管實體轉出的比特幣中,有 80% 是由持有該資產不到兩周的實體轉出的,這些實體持有比特幣的平均時間僅為 5 天,并且,正如我在 8 月 6 日的市場報告中所說,其中大部分比特幣轉移的數量都少于 0.1 BTC。

USDT占比特幣交易比重約為45.46%:金色財經消息,據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排名名第一的是USDT,占比為45.46%;排名第二的是美元,占比為22.38%;排名第三的是日元,占比為8.08%;排名第四的是歐元,占比為6.92%;排名五的是BUSD,占比為5.21%[2021/1/12 15:56:26]

這意味著多達 80% 的自托管實體發起的資產流轉,可能是某一實體控制的地址間的內部轉移,而不是不同實體之間的資產交換。對于資產管理來說,內部的資金流轉很重要,尤其是在 UTXO 區塊鏈(UTXO,未花費交易輸出,這是一種特殊的賬戶記賬模型,是比特幣的核心概念之一)上,但我個人認為,轉賬的主要目的是促進不同實體之間的經濟交換。因此,如果占到比特幣總交易量 38% 的自托管實體間的資產轉移中,有 80% 是這一實體內部的,那么自托管實體之間的資產轉移份額將縮減至 8%,而交易所之間的份額則從 38% 增加至 56%,交易所與其他實體之間的份額從 18% 增加到 27%。因此,在比特幣方面, 2021 年迄今為止轉移的比特幣美元價值的 82%(上限)的交易對手方是交易所。

聲音 | Civic CEO:比特幣要想成為可靠的交換媒介或貨幣 需具備穩定性及較低波動性:據Cointelegraph報道,Civic首席執行官Vinny Lingham表示,我一直堅持認為,中本聰最初打算將比特幣用于支付,而不是價值存儲。也就是說,他離開了比特幣,所以無論好壞,社區現在已經掌握了控制權。自2008年創建以來,比特幣一直處于成為數字商品的過程中。根據定義,價值存儲可以是相對于主要參考資產(如國家貨幣或貨幣籃子)不會隨著時間的推移而腐爛或受到貶值影響的商品。通常存在一個基本需求水平,其中價值儲存的價格預計不會下降到某個水平以下,可能的例外是本地或全球經濟的結構性變化。本質上,價值的存儲是價值不會隨著時間的推移而衰減,但實際上也可以增加的物品。 比特幣要想成為一種可靠的交換媒介或者“貨幣”,它需要是穩定的,并具有較低的波動性。換句話說,人們需要接受并持有比特幣,因為比特幣是可信的,價值不會波動。歸根結底,要成為一種貨幣,它是關于網絡效應和對一種商品的需求,這種商品的供應量被限制在2100萬個單位。[2019/7/29]

這表明比特幣在區塊鏈上的轉移,主要是為了將它們移入和移出交易所。現在,比特幣的主要應用方式是持有,而不是轉移;但是,當比特幣被轉移時,交易所是主要的來源和目的地。因此,如果想提高比特幣的可擴展性,應該專注于比特幣在交易所之間的轉移(以及潛在地減少在內部地址之間轉移資產的需要)。

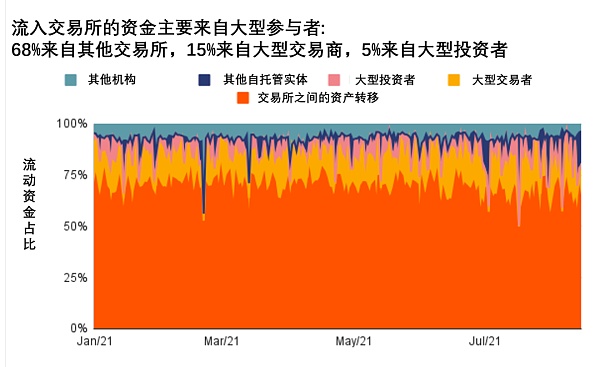

但是通過鏈上數據,我們可以更具體地了解誰將從比特幣的可擴展性中受益。如上所述,大多數比特幣在交易所之間流動,但 32% 的流入資產來自其他來源,如下圖所示。2021 年年初至今,交易所流入資產的 15% 來自大型交易商,5% 來自大型投資者(大型指持有至少 1000 枚比特幣的投資者),而來自其他機構的資產占交易所總流入量的 7%,來自自托管實體的資產少于大型交易商和投資者的,僅占 5%。因此,比特幣的可擴展性實際上是為了改善數百個交易所、數百個大型交易商和數千個大型投資者之間的資產轉移。

絕大多數比特幣轉移只涉及少數大型參與者,這一事實解釋了為什么加密托管公司表現優異,例如 Fireblocks(加密資產托管服務提供商)在五個月內估值增加了兩倍,達到 22 億美元。加密托管公司不僅為大型投資者保管私鑰,它們還與交易所合作,以便這些資產可以交易或用作保證金,而無需在不同區塊鏈之間轉移。

通過將資產集中在托管公司,比特幣實現了可擴展性。但這不是我在 2017 年的擴容戰爭(2017年比特幣網絡擁堵問題嚴重,社區就擴容問題產生了分歧,最終比特幣硬分叉為 BTC 和 BCH 兩條鏈)中所期望的。雖然 Liquid 網絡(一個交易所間的清算網絡,將全球的加密貨幣交易所和機構連接起來,提供更快更私密的比特幣交易以及數字資產發行服務)是這個方向的標志,我之前也談到過比特幣可能的“熱寂”(heat death),也就是說,比特幣變得非常有價值,以至于每個人都想永遠持有它,這意味著流動性以及鏈上交易可能會降到 0。

以太坊與比特幣形成鮮明對比。去中心化業務的增加,意味著鏈上活動正在增加。去中心化交易所和金融服務之所以能蓬勃發展,就是因為它們是去中心化的,去中心化使它們能夠對快速創新持開放態度,但也讓資金轉移只能在鏈上進行。這就是為什么 2021 年以太坊上的轉賬費用是比特幣的 4.5 倍,也是為什么像 Solana 這樣的區塊鏈專注于 DeFi 擴容的原因。另一方面,比特幣不需要對快速創新持開放態度,因為它在技術上限制了除了資金轉移之外的其他操作。如果你不能在比特幣上編寫智能合約,那么你不妨把你的比特幣放在一個托管公司那里,在那里可以用鏈外代碼編寫更復雜的應用。

我沒有寫過具體的價格分析一類的文章,相反,我希望我的文章能夠講清楚鏈上數據如何量化行業中發生的各類機會。例如,Solana 正在盯上數十億美元的以太坊交易費,而加密托管公司通過解決比特幣在鏈上的移動問題來建立業務。鏈上數據不僅能讓我們了解價格走勢,還能識別行業機會。

來源:Chainalysis

作者:Philip Gradwel

[1]用戶和比特幣地址之間并不是一對一的映射關系,比特幣地址可以存入多個人的資金(比如交易所地址),單個實體也可以擁有并控制多個比特幣地址來持有 BTC。因此作者在行文中使用“實體”(entities)一詞,而不是“用戶”(users)或“個體”(individuals)。

- END -

?

過去一年,區塊鏈領域的一個重要趨勢是從專注于DeFi轉變為也考慮去中心化治理 (DeGov)。雖然2020年被廣泛譽為DeFi之年,但自那以來,構成這一趨勢的DeFi項目的復雜性和能力不斷增長,

1900/1/1 0:00:00我們從跑路的 StableMagnet 項目方手里把錢奪了回來。上周對 DeFi 世界來說是不太平的一周,Poly Network、去中心化年金協議 Punk Protocol、BSC 上借貸協.

1900/1/1 0:00:00最近Crypto圈子內備受熱議的幾個話題中,除了NFT和元宇宙,另外一件事要非“以太坊倫敦升級”莫屬,作為以太坊邁向更易使用的重要一步.

1900/1/1 0:00:00在經歷了近三個月的疲軟表現后,比特幣自5月中旬以來再度突破5萬美元大關。在過去三個月,比特幣一直在3萬美元到4萬美元之間徘徊.

1900/1/1 0:00:00如果說 2020 年是 DeFi 爆發元年,那么 2021 年毫無疑問是 GameFi 鏈游爆發元年.

1900/1/1 0:00:00本文出自The Tie,以下為編譯部分:最近幾個月,以太坊有大量新用戶流入,在過去30天內創建了超過300萬個唯一地址.

1900/1/1 0:00:00