BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD+1.56%

ADA/HKD+1.56% SOL/HKD-0.19%

SOL/HKD-0.19% XRP/HKD+3.6%

XRP/HKD+3.6%

(自畫像,梵高)

前言:自從bZx事件之后,閃貸逐漸為大家熟悉。如果利用閃貸對Maker進行治理攻擊,會發生什么情況?閃貸之前,要發起治理攻擊的成本很高,可能會采用眾籌策略,而有了閃貸,只要流動池中有足夠的ETH,即可發動對Maker的治理攻擊,從而取走Maker的所有抵押品并發行新Dai。基于這樣的可能性,Maker決定制定新的治理合約,并于今天發起投票,以引入延遲,防止對系統的治理攻擊。閃貸的出現,對DeFi的安全提出更高要求。此外,藍狐筆記發現,當前uniswap池中的MKR被大幅減少,1.6萬個MKR降至4000多個MKR,從目前情況看,由很大概率是大戶撤出,以防止被攻擊者利用。本文作者Dominik Harz,由“藍狐筆記”社群的“JT”翻譯。

摘要

如果不對新的治理合約引入延遲,通過閃貸,你有機會竊走Maker的所有抵押品(7億美元左右)以及發行任意數量的新Dai。

任何人都可以執行攻擊,且只需要支付交易費用(幾美元),且無須持有任何MKR。

如果Maker在閃貸池的流動性超過閥值之前,不引入延遲,則幾乎沒有機會阻止攻擊。

2020年2月8日我們曾跟Maker聯系,并于2020年2月14日跟他們聯系討論我們的發現。

紐約梅隆銀行CEO:數字資產是該銀行最長期的投資:金色財經報道,紐約梅隆銀行(BNY Mellon)首席執行官 Robin Vince 在周五的財報電話會議上表示,數字資產是該銀行“最長期的投資”,并承認銀行必須適應技術變革。他說:“我們正在為一個可能會實現的未來進行投資,有可能不會實現,但如果它確實存在,我們必須在那里,我們確實認為參與更廣泛的數字資產領域對我們來說很重要”。Vince 還將忽視數字資產市場的從業者比作“50 年前的保管人,堅持使用紙張而不采用計算機……那不會是我們。”

此前報道,紐約梅隆銀行去年獲得紐約金融監管機構的批準,可以接收特定客戶的比特幣和以太坊存款,該銀行正在與 Fireblocks 和 Chainalysis 合作,作為其托管業務的兩個主要合作伙伴。[2023/1/14 11:11:16]

Maker清楚攻擊向量,并于PST(藍狐筆記:太平洋標準時間)本周五下午12點舉行投票(也就是今天),以防止攻擊。

介紹

Maker及其Dai穩定幣是以太坊DeFi上最受歡迎的項目,其智能合約鎖定了大約7億美元。(藍狐筆記:當前大約6億美元,跟ETH價格波動相關)Maker協議依賴編碼于智能合約的治理流程。MKR代幣持有人可以投票取代現有的治理合約。投票票數跟MKR數量成正比。MKR的總代幣量為987,530,其中選定的錢包或合約持有大量的代幣:

數據:全球加密貨幣市值為8270億美元:金色財經報道,據CoinGecko數據顯示,目前全球加密貨幣市值為8270億美元,過去24小時內跌幅為1.38%。截至目前,比特幣的市值為3180億美元,比特幣市占率為38.48%。與此同時,穩定幣的市值為1390億美元,占總加密貨幣市值的16.8%。[2022/12/29 22:13:53]

Maker治理合約:192,910 MKR

Maker基金會:117,993 MKR

a16z: 60,000 MKR

0xfc7e22c6afa3ebb723bdde26d6ab3783aab9726b: 51,291 MKR

0x000be27f560fef0253cac4da8411611184356549: 39,645 MKR

請注意:Maker治理合約包含多個主體的MKR代幣

治理攻擊

在2019年12月的一篇文章中,Micah Zoltu指出如何攻擊Maker治理合約。(藍狐筆記:具體參考《MKR治理攻擊:15秒內將2000萬美元變成3.4億美元,可能嗎?》)。其基本思想是,積累足夠的MKR代幣,用攻擊者的治理合約取代現有的治理合約,也就是惡意的治理合約。然后,惡意治理合約可以讓攻擊者完全控制系統,可以取出系統中的所有質押品,同時發行任意數量的新Dai。

Solana上的Lido將于11月中旬升級至V2版本:11月2日消息,流動性質押協議Lido的創始團隊P2P Validator在推特上宣布,將于11月中旬將在Solana上的Lido智能合約升級至V2版本。本次升級側重于讓驗證者更去中心化,并允許運營商使用其現有的公共Solana節點而傭金不超過5%。

升級的主要變化包括:驗證者將不再需要為Lido設置提款權限,將直接在賬戶中收到區塊獎勵和SOL的質押獎勵;不需要100%傭金節點,節點運營商可以使用他們在Lido的公共節點或將他們現有的Lido節點公開;將最大節點傭金設置為5%,以便有資格在Solana上接收來自Lido的委托。[2022/11/2 12:08:13]

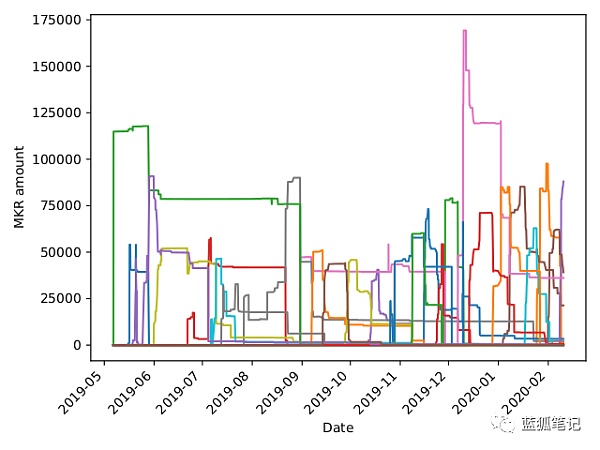

為了減少所需的MKR代幣數量,他建議在對新治理協議進行投票時執行攻擊。目前,治理合約中已鎖定192,910個MKR。但是,如果假設兩到三個合約用類似代幣分配進行并行投票,那么攻擊者將需要較少的代幣。如下圖,這種情況在過去經常發生:

對“Maker治理合約”進行投票

對“Maker治理合約”進行投票

最明顯的攻擊策略是通過智能合約眾籌所需的MKR代幣,并在勝利后給每個參與者分配相應的收益。然而,攻擊者可能需要累積大約5萬個MKR代幣,才有機會在不被Maker注意到的情況下發起對系統的攻擊。

美聯儲梅斯特:美聯儲需要堅決地打壓美國通脹至2%:金色財經消息,美國克利夫蘭聯儲主席梅斯特表示,需要在數個月時間內看到通脹數據在(持續地)下滑。美聯儲需要堅決地打壓美國通脹至2%。貨幣政策需要(針對美國經濟)具有限制性,并維持那樣的狀態數月之久。顯然美聯儲需要繼續加息以遏制通脹上升。美聯儲政策利率不會在2023年回落。(華爾街見聞)[2022/9/27 22:32:32]

勇敢的新攻擊策略:閃貸

不過,如果我們考慮使用閃貸,則可以完全無須考慮累積MKR代幣。閃貸是相當新的概念,因此我們可以給予簡要說明。(藍狐筆記:關于閃貸flashloan,可以參考之前的文章《加密閃貸:互聯網貨幣的神奇新發明》)

一般來說,一個人必須提供抵押品以在DeFi中獲得貸款。例如,在Maker中,Alice通過存入ETH借到Dai。這是必須的,因為這是在弱身份和主體在經濟上會做出理性選擇的系統下運行的。

而閃貸將這些要求都去掉,因為它僅在單個交易中發生:

*Alice從閃貸流動性提供商中獲得貸款(例如在Aave或dYdX中)

*Alice執行一些操作(例如,對Uniswap、Fulcurm、Kyber等進行套利交易)

*愛麗絲償還閃貸及利息

閃貸在一次交易中分三步執行

閃貸在一次交易中分三步執行

BitOoda 與 CoreWeave 合作提供計算解決方案:金色財經報道,數字資產投資銀行 BitOoda 宣布與領計算解決方案專業云提供商 CoreWeave 建立合作伙伴關系。

該合作伙伴關系將加速 CoreWeave 服務在金融應用中計算密集型工作負載的滲透。CoreWeave 的定價模式、種類繁多的 GPU SKU 以及在幾秒鐘內增加和減少容量的能力使他們能夠提供低延遲、實時的解決方案。(businesswire)[2022/8/22 12:39:16]

閃貸之所以有效,是因為這是以太坊EVM的設計方式:如果在這次交易中閃貸在任何時候失敗,整個交易都會被還原。

因此,Alice可以承擔貸款的風險,即,如果她無法償還貸款,她也永遠不會承擔其風險。流動性提供商也獲得勝利:他們只有在Alice能夠償還貸款的情況下才會出借其資金。

利用閃貸進行套利或預言機操縱

在2月14日和2月18日,兩起跟閃貸有關的事件導致bZx停止其平臺。在第一次的交易中,一次閃貸獲利1,193ETH,大約298,250美元。該交易使用智能合約執行,在Fulcrum上開了wBTC的空頭頭寸。在同一筆交易中,該交易從Compound中借出一筆wBTC貸款,并在kyber的Uniswap儲備池中交易wBTC,導致很大的滑點,最終也將Fulcrum的價格降低。具體可參考bZx和peckShield的分析。(藍狐筆記:也可參考之前藍狐筆記的文章《bZx事件的啟示》)

同樣,2月18日發生了第二起事件,這一次交易中“攻擊者”獲得了2,378ETH(約60萬美元)的收益。該交易涉及最初借入7,500ETH,以在Synthetix的sUSD買入多頭頭寸。(藍狐筆記:大概的攻擊步驟如下:1.通過閃貸借出7,500ETH ;2.將其中的3,517ETH在Synthetix上換取94萬美元的sUSD,sUSD價格此時為1美元左右;3. 使用900ETH在Kyber和Uniswap上購買sUSD,將sUSD價格推高至2美元;4.通過抵押sUSD借入6,796ETH,之所以用之前94萬sUSD能借入這么多ETH,是因為sUSD的價格被推高到2美元,也就是說相當于188萬美元價值的抵押品;5.使用借來的6,796個ETH和剩余的3,083ETH償還7500ETH的閃貸,那么還剩下6,796+3,083-7500=2,379ETH的收益)

預言機操縱以減少所需的流動性

對于有些攻擊,我們可以假設5萬MKR就足夠了。即使實踐上所需的代幣數量可能更多,閃貸會讓Maker安全面臨困境,如果沒有治理延遲的話。用一種幼稚的方法,攻擊者可以借出一筆閃貸購買5萬MKR代幣。

按照目前的匯率,攻擊者需要大約485,000ETH,用來購買MKR,因為只有一個交易所Kyber有足夠的量。但是,攻擊者也可以在多個交易所購買MKR,在Kyber買入3.8萬的MKR,在Uniswap買入1.15萬的MKR,從Switcheo買入500MKR,共計需要378,940ETH。這個數字依然很高,但已經減少了近10萬ETH。

攻擊者可以使用預言機操控策略以有效降低Kyber和Uniswap上MKR的價格。這是兩個最大的MKR提供商,并顯出很容易受到預言機價格操縱的影響。需要進一步分析來確定MKR價格可以降低多少。但是,像wBTC這樣的流動性較低的代幣,攻擊者能夠將匯率操縱大約285%。

獲得足夠的流動性

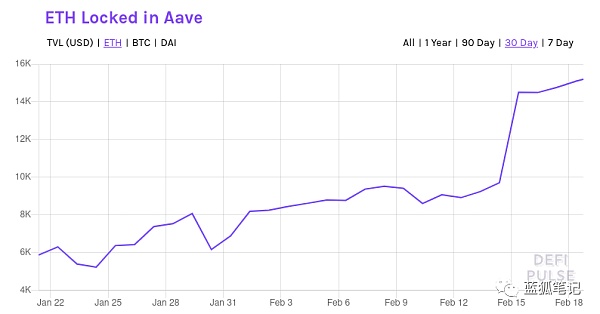

Aave上鎖定的ETH

Aave上鎖定的ETH

即使使用預言機操縱,也需要大量的ETH執行對Maker的攻擊。但是,攻擊者可以通過在同一次交易中進行兩筆閃貸來提高其流動性。Aave和dYdX為了保護自己免遭重入攻擊的傷害,在一次交易中僅允許單筆閃貸。但是,攻擊者可以在同一筆交易中從這兩個不同協議中借出ETH。

因此,截止到2月18日,攻擊者在dYdX上擁有一個9萬ETH池,在Aave上有1.7萬ETH池。因此,以當前的流動性,攻擊者可以從dYdX和Aave那里獲得共計大約10.7萬ETH的貸款,通過借入的ETH,試圖用來操縱MKR代幣價格,并由此獲得足夠的MKR代幣,以取代當前Make治理合約。

為了讓這種方法成功,攻擊者必須能夠將MKR平均價格降低至少3.54倍。或者,攻擊者可以等待dYdX和Aave增加其流動性池。由于兩種協議的當前流動性池增長率大約在5%左右,因此似乎不太可能在兩個月內實現此攻擊。

組合攻擊?

顯然,可以將眾籌和閃貸兩種方法結合起來。使用當前可獲得的大約10.7萬的ETH,大約可以從Kyber上獲得1.08萬MKR。這樣一樣,多個攻擊者所需的眾籌MKR量從5萬個降至3.92萬個。在非正式的Twitter調查中顯示,似乎有些人確實對這種攻擊感興趣:

還應注意:排名前四位的賬戶持有人(實際上有5個,但不考慮當前Maker治理合約)能夠在無須眾籌的情況下實施攻擊。

沒時間等待。

一旦通過閃貸池獲得足夠的流動性(使用或不使用預言機操縱的組合),任何人都可以接管Maker治理合約。當流動性池資金達到這種閥值時,一旦Maker開始投票,Maker需要確保MKR代幣盡可能少地分布。如果在此投票過程中,任何時候MKR的分布被允許利用此漏洞,那么,任何抵押品都可能被取走。

該攻擊者將能夠取走價值7億美元的ETH抵押品,且能夠任意印發新Dai。這種攻擊將會擴散到整個DeFi領域,因為Dai在其他協議被用作抵押資產。此外,攻擊者可以使用新Dai交易其他價值2.3億美元的代幣。

對策

Maker應制定新的治理合約,防止閃貸攻擊其系統。具體來說,新的治理合約應該能夠被Maker基金會核查,以查看是否有惡意代碼,并能夠有足夠的時間做出反應。從最低限度來說,新治理合約不應該在單個交易中生效。這樣,攻擊者無法從攻擊中獲利,從而導致無法償還閃貸貸款。如果攻擊者無法償還閃貸,攻擊也就不會發生。

Maker將于2020年2月21日大平洋標準時間12點(星期五)下午對這類合約進行表決。其建議對合約激活治理安全模塊(GSM),并防止此類閃貸攻擊。

------

風險警示:藍狐筆記所有文章都不能作為投資建議或推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

根據 Skew 的最新數據,Bakkt 的實物結算期貨交易量超過了其現金結算產品的交易量。在過去一個月里,比特幣的日均交易量達到 1400萬美元,而本月稍早,以實物結算的 Bakkt 未平倉合約.

1900/1/1 0:00:00BTC價格剛剛出現跳水,從9900美元上方一度砸至9580美元低點在回升,再次下探測試了30日均線支撐,技術圖形上,最低點也剛好觸及前期6433美元一路下來的通道下邊線支撐.

1900/1/1 0:00:00金色財經 區塊鏈2月23日訊 最近美國證券交易委員會(SEC)和Telegram正“打的不可開交”.

1900/1/1 0:00:00隨著地方兩會接近尾聲,政府工作報告將成為地方部署工作的重要指南。作為新一代信息技術的代表,區塊鏈成為2020年政府工作報告的高頻詞匯,全國大多數省區市均重點提及到區塊鏈.

1900/1/1 0:00:00Coin Metrics最新報告對比特幣、以太坊、萊特幣等主流幣的持幣地址進行了分析,給出了最近的籌碼分布圖譜。比特幣最初由幾個人持有,隨著時間的流逝,逐漸分配到數百萬個不同的地址.

1900/1/1 0:00:00俄羅斯中央銀行正在將洗錢活動與加密交易聯系起來。 據俄羅斯金融出版物RBC報道,俄羅斯中央銀行(CBR)發布了一系列有關可疑交易的新規則,規則中將所有與加密貨幣相關的交易歸類為存在潛在的洗錢風險.

1900/1/1 0:00:00