BTC/HKD-0.29%

BTC/HKD-0.29% ETH/HKD-0.83%

ETH/HKD-0.83% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD-1.09%

SOL/HKD-1.09% XRP/HKD-0.7%

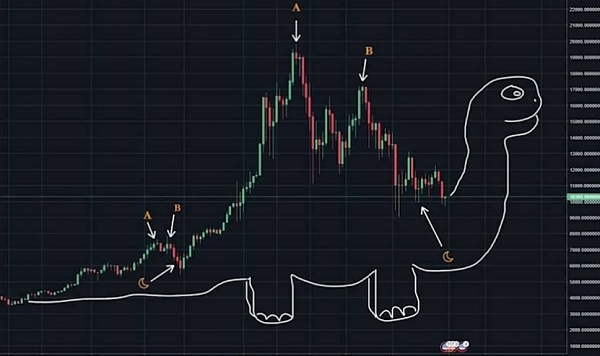

XRP/HKD-0.7%對于加密貨幣市場來說,最近幾周相當殘酷。從比特幣到狗屎幣,整個板塊損失了數十億美元,市場崩潰60%。最糟糕的是,每當加密貨幣市場看起來正在復蘇的時候,就會有一些假消息出現并導致又一次大規模拋售。

然后,當所有希望似乎都以破滅,你確信加密貨幣已經死亡時,趨勢突然逆轉,加密貨幣貪婪指數(FOMO)回升了。現在,這就像是有人試圖在適當的時候讓你感到恐懼和貪婪,以一種讓他們賺錢而讓你空手的方式來推動市場。

這個meme作為加密貨幣領域的一個常見說法已經存在多年,它聽起來不過是一個陰謀論。但如果我告訴你這正是那種甚至可以提前預測市場動向的方法呢?

今天,我他們討論威科夫方法(Wyckoff Method),以及你如何使用它來保護你的加密貨幣組合,以及保持理智。

地址:https://youtu.be/ltcnTTeDFjY

為了理解威科夫方法,你需要熟悉技術分析交易(technical analysis trading)的基礎。

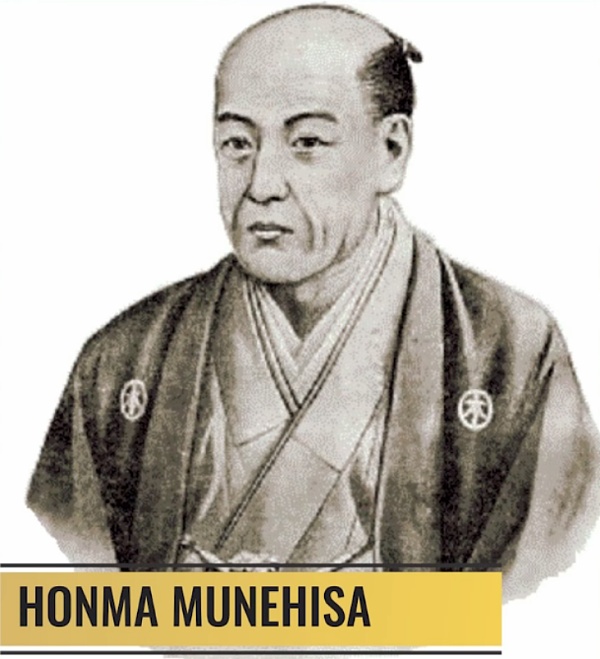

我們今天看到的燭臺價格圖(Candlestick price charts)是由一位名叫本間宗久(Honma Munehisa)的日本米商在近300年前發明的。

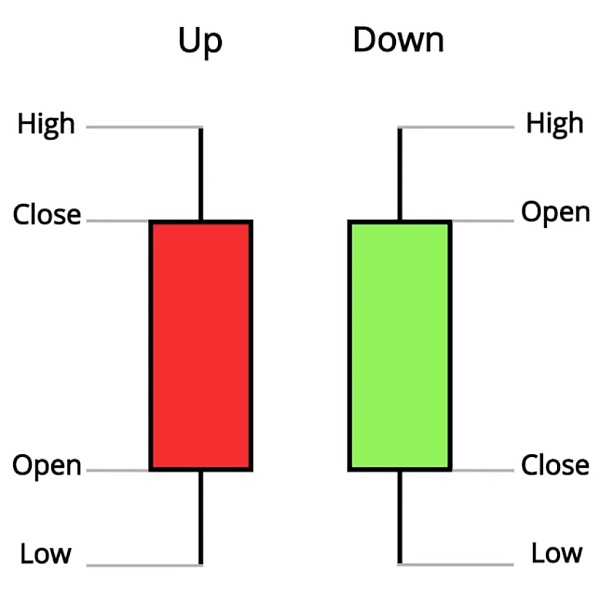

紅色蠟燭意味著價格在某一時間段內下跌,綠色蠟燭意味著價格在某一時間段內上漲。蠟燭兩端的燈芯根據時間框架向你展示了一個時間段內交易的最高和最低價格。所以日線上的一根蠟燭是一天,小時線上的蠟燭是一小時,以此類推。

根據經驗法則,蠟燭頂部有一個長周(a?long week),意味著有很多人賣出,蠟燭底部有一個長周,意味著有很多人看跌。

價格燭臺較厚的部分被稱為燭臺體(the?body),它向你展示了該時間段內大部分交易發生的地方。

在本間的時代,這些蠟燭圖是用手畫出來的,隨著時間的推移,他注意到一些價格模式會反復出現。

當年確定的價格模式今天仍然存在,這是因為它們從根本上反映了人類的情感模式,即恐懼和貪婪(Fear & Greed)。

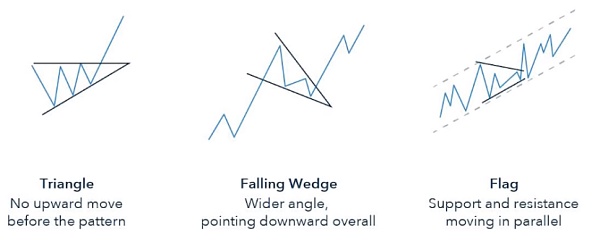

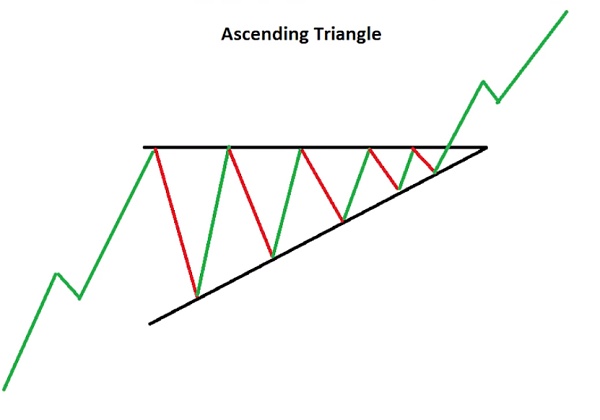

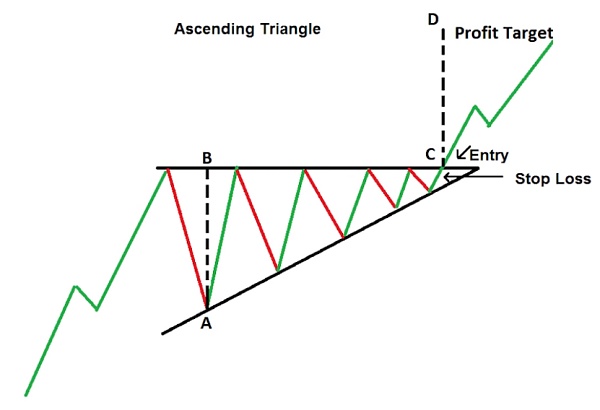

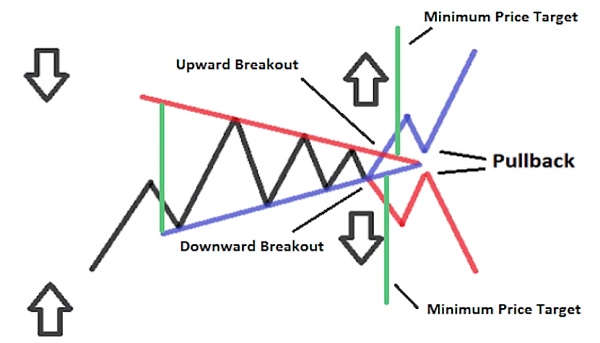

雖然有數百種燭臺形態,但其中最常見的是三角形(trangles)、楔形(wedges)和旗形(flags)。現在,幾乎所有的燭臺形態都是用支撐線(support)和阻力線(resistance)繪制的。

Santiment:加密市場回調之后,社交媒體上對抄底的興趣飆升:4月27日消息,Santiment發推稱,在加密市場最近的回調之后,社交媒體上對抄底的興趣飆升。SP500指數的相關性對加密貨幣行業不利,而大眾的恐慌將在兩個市場分離的過程中發揮很大作用。[2022/4/27 5:14:19]

支撐線和阻力線通常二選一,即使用某一時間段內的最高和最低價格,或查看過去價格聚集之處。

上面的線,是阻力線,下面的線是支撐線。從理論上講,當價格觸及阻力線時,它將下跌,而當它觸及支撐線時,它將反彈。

如果價格跌破支撐線,那么該支撐線就會成為新的阻力區,如果價格高于阻力線,那么該阻力就會成為新的支撐區。

這聽起來可能很武斷,但當你意識到你所測量的是人們對該加密貨幣或代幣的價格和方向的根本感受時,它就更有意義了。

讓我們用一個上升三角形作為一個簡單的例子來說明其含義。在這里,你可以看到阻力線或多或少是平的,而支持線則是向上的。

把市場所說的話翻譯成簡單的英語,一些人認為這種加密貨幣的價值不會超過阻力價格,但更多的人開始認為它可能可以。

當阻力線與上升三角形中的支撐線相遇時,你可以把它想象成兩組人一起決定該加密貨幣的公平價格是在阻力線之上還是之下。

更多時候,這種匯合的結果是所謂的突破(breakout),價格突然飆升到上升或下降,取決于長期趨勢。

自然,如果該資產價格的長期趨勢是下降,那么三角形將可能向下突破,反之亦然。

在加密貨幣方面,長期通常意味著幾周或幾個月,你通常可以在你喜歡的交易所的交易終端的左上角調整這些時間設置。

放大后,更容易發現長期的價格趨勢,也更容易識別其強大的價格支撐或阻力區。

這些長期的支撐線和阻力線是非常重要的,因為它們基本上向你展示了大多數交易者認為加密貨幣相對于其公平價值變得太便宜或太昂貴的地方。

中幣(ZB)市場研究報告:預期加密市場將進入另一個反彈階段:據中幣(ZB)市場研究報告指出,由于美國大選的不確定性,因此目前普遍看漲。對此,交易員增加了更多的多頭頭寸,導致比特幣價格在晚盤創下了15282.98美元的新高。而為了讓比特幣持續一個健康的反彈,低幅震蕩的市場結構將是必要的。如果4小時圖以看跌結束,市場回調將會發生,反之比特幣將持續上漲至17000美元,或將重回17年牛市。此外,該報告還針對LTC做出了日內分析。更多詳情請查閱中幣(ZB)官方發布的研究報告。[2020/11/6 11:50:59]

在技術指標方面,就本篇文章而言,你需要了解的只有兩個,即交易量(trading volume,VOL)和移動平均線(moving averages,MA)。

交易量被交易者用來確認,價格的上漲或下跌是否合法,和價格一樣,每個蠟燭圖的大小告訴你在該時間段內有多少交易量。

紅柱是賣出量,綠柱是買入量。

移動平均線(MA)指標向你顯示該加密貨幣在三個不同時間段的平均價格。在這種情況下,圖表被設置為日線,意味著MA向我顯示了7天、25天和99天的平均價格。

你可以把移動平均線看成是支撐線和阻力線的數學版本。

移動平均線可能是交易商最廣泛使用的指標,因為它們對加密貨幣或代幣的公平價格可能是什么提供了一個不太模糊的看法。

現在,希望你已經對技術分析交易的運作有了一些了解。問問自己這個問題:當每個交易員都依賴相同的模式和指標時會發生什么?簡單的答案是,因為這會使得有人進來擾亂市場,把價格推到大多數人預期的價格之上或之下,聽起來非常有利可圖。

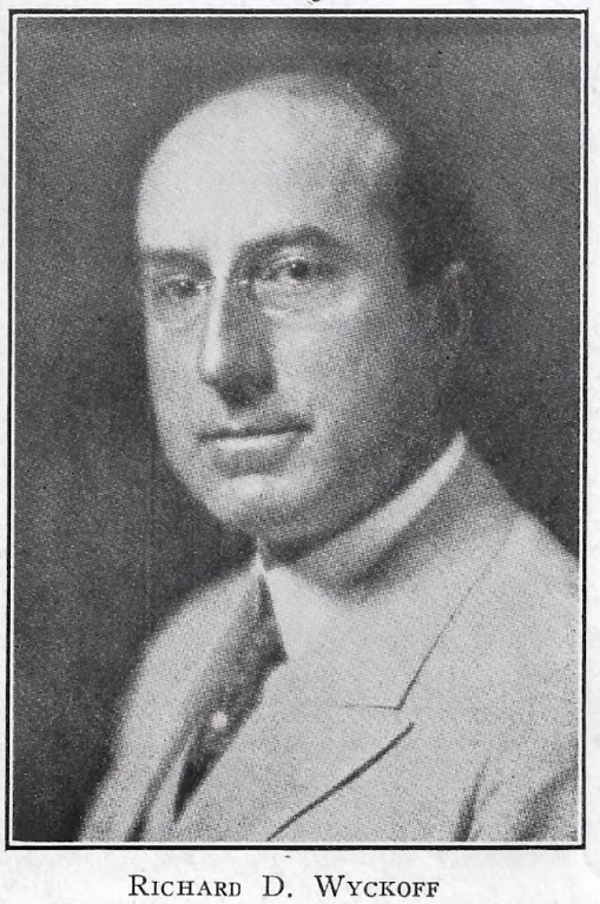

這是理查德·威科夫(Richard Wyckoff)100多年前在華爾街與摩根大通(JPMorgan)和查爾斯·道(Charles Dow)的金融巨頭一起工作時注意到的。

那時,普通散戶不斷被機構和大投資者破壞,后者會操縱價格,基本上把收納阿虎門從股票和商品中嚇出市場。

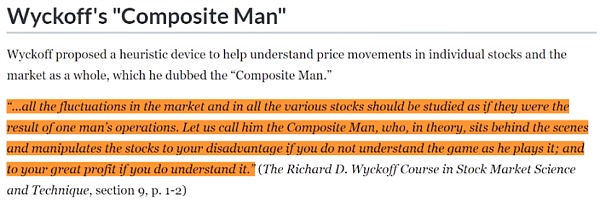

為了幫助人們發現這種市場操縱行為,威科夫提出,應該把市場和各種股票的所有波動作為一個人操作的結果來研究。讓我們稱他為綜合人(composite man),在理論上,他坐在幕后操縱股票,使你處在不利地位,如果你不了解他所玩的游戲的話。而如果你了解它,就會為你帶來巨大的利益。

現在看來,這個綜合人聽起來很熟悉。要清楚的是,威科夫的方法并沒有假設大型投資者在一起密謀操縱市場。他們所做的只是利用他們看到的市場條件。用威科夫自己的話說,他們是在按自己的一套交易規則行事。他們不看行為模式,而只是尋找那些擠滿了等待購買或出售的投資者的區域。

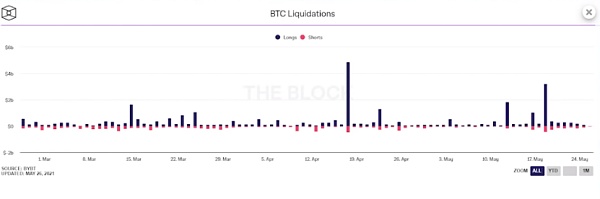

例如,如果他們看到一群貪婪的交易員設置了100倍的杠桿頭寸,準備在價格跌到40K以下時做空比特幣,推過這個價位并搶購回來意味著廉價清倉的BTC。

專業交易員和投資者稱周一開盤前加密市場拋售壓力增加:加密市場在周末繼續出現虧損,專業交易員和投資者在周一交易時段之前報告“冷淡”,并加大拋售壓力,預計周一交易時段將會震蕩。推動市場看跌的是來自中國的新數據,顯示中國制造業數據受到新型冠狀病的影響。(The Block)[2020/3/2]

更重要的是,這種所謂的聰明錢,盤活了我們最近看到的那種跌勢,實際上并不希望它所交易的資產跌到零。

他們想要的是吸走市場上所有的散戶資金,以便以后能有更多的資金注入市場,為他們帶來好處。這實際上與牛市運行的基本可持續性有關。如果價格上漲過快,在增長變得不可持續之前,再高也高不到哪兒去。

需要某種形式的崩潰來延長牛市周期的長度和周期。當市場過熱時,這正是機構(institutions)想要制造的局面。

相反,機構也不希望市場崩潰得太厲害。如果價格持續過低太久,他們就會抬高價格,因為他們想繼續榨取零售資金這頭現金牛。

由于做像突破支撐線或阻力線這樣的事情所需的資金量非常大,所以機構市場活動在蠟燭圖上相當容易識別。

像本間宗久一樣,威科夫認為這個機構綜合人將以他的買賣行為創造同樣的四種價格模式。

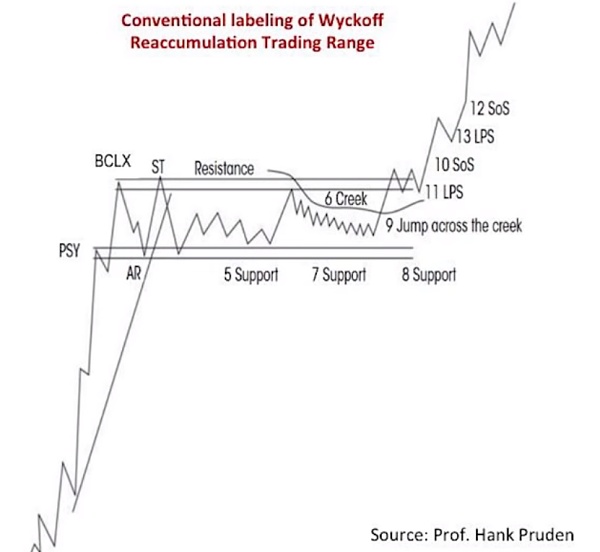

威科夫的四種機構價格模式自他100年前定義以來,在每一個可交易的市場中都被發現到了。它們是積累(accumulation)、分配(distribution)、再積累(re-accumulation)和再分配(re-distribution)。

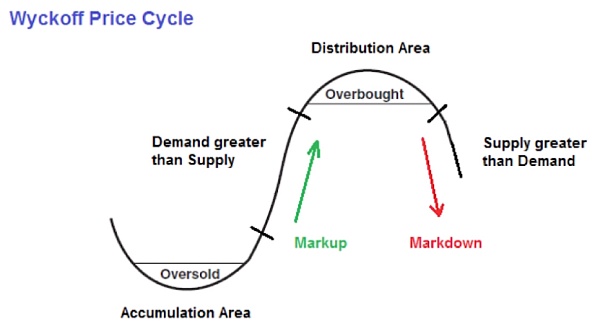

所有這些都在威科夫價格周期中發揮著作用,你可以在這里看到。

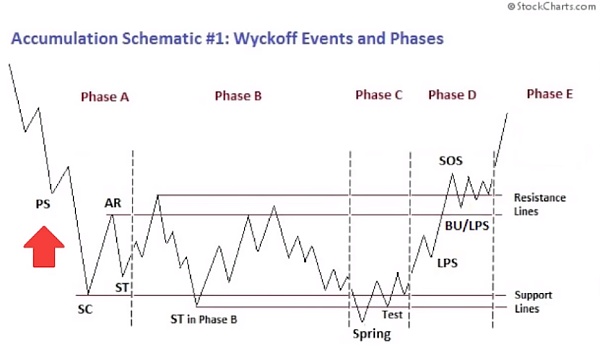

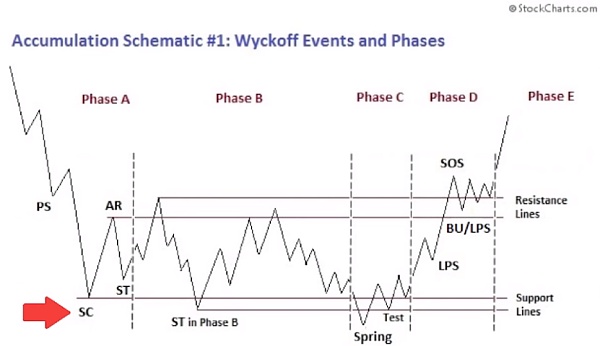

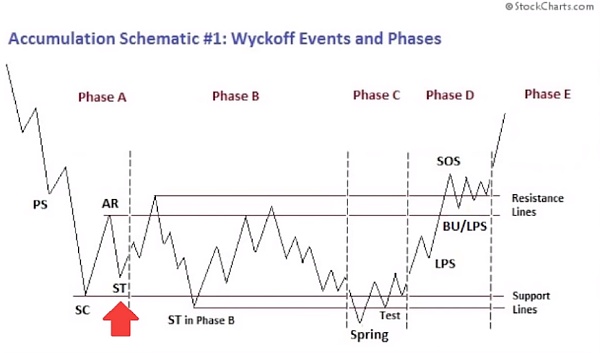

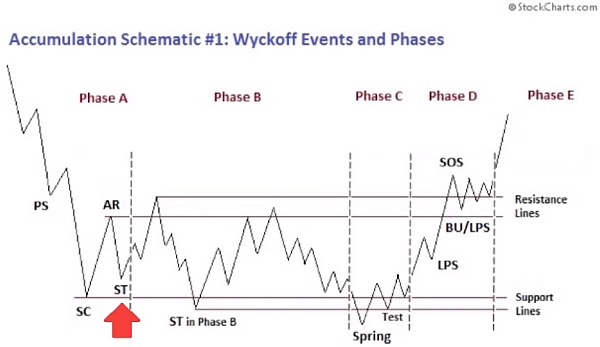

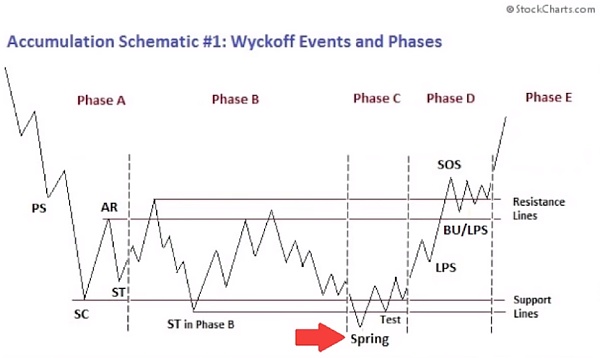

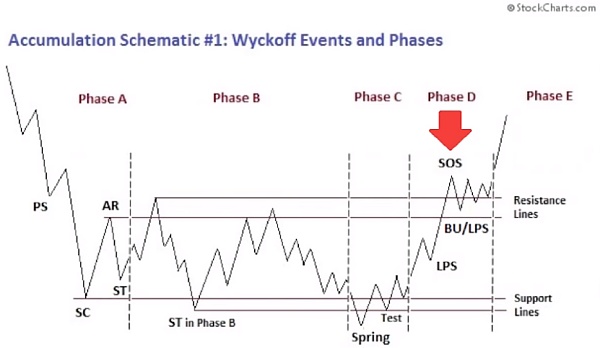

從積累開始,你可以看到這里有很多事情要做。因此,讓我們一步一步地去了解它。

在積累模式的A階段(Phase A),你往往有初始支撐或稱PS(Preliminary Support or PS)。你可以把它看作是價格下跌時的一個停靠點。

在該下降趨勢的底部,你通常會看到一個賣盤高潮或稱SC(Selling Climax or SC)。這是價格走得很低的地方,以至于嚇得弱者不得不賣出。拋售高潮通常遠遠低于價格支撐的關鍵區域。

聲音 | Primitive Ventures創始合伙人:韓國加密市場基本已死:Primitive Ventures創始合伙人Dovey Wan發布推文稱,韓國市場基本已死,即使是在法幣介入的情況下,高投機性社區也因為低波動性而非常疲軟(在我看來很早就已經飽和)。Bithumb啟動Bithumb Global以在全球范圍內擴張的事實就說明了這一點。[2019/10/22]

因為賣出高潮是由非常強烈的短期價格操縱引起的。從SC區的反彈往往很強,而且是在自然回落或AR(Automatic Rally or AR)。

鑒于普通投資者即使在這次自動反彈后也感到相當恐懼,價格有時會再次下跌,進行二次測試或ST(Second Retest or ST)。

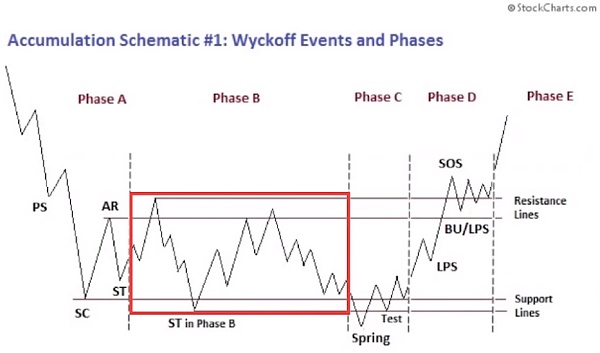

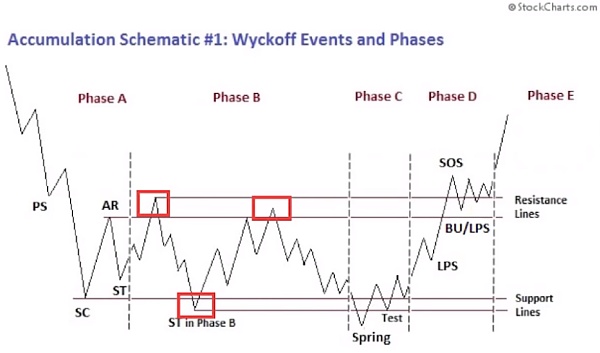

在積累模式的B階段(Phase B),價格傾向于在自動反彈和二次測試所定義的交易范圍內橫向移動。

由于這是機構購買有關資產的地方,價格偶爾會在這個交易區間之外反彈,以使散戶投資者對重新進入市場感到不確定。

在積累模式的C階段(Phase C),通常會看到一個突然的下降趨勢,以一個彈簧效應(spring)結束,這是一個大規模的操縱性下跌,把機構沒有提前擠出的散戶資產都挖走了。

在積累模式的D階段(Phase D),價格終于開始反彈,有時會在所謂的最后支撐點或稱LPS(Last Point of Support or LPS)中修正一次或多次。

最后的支撐點和二次測試之間的區別是,LPS下降會有更低的賣出量,這證明賣出并不嚴重。

在退出E階段(Phase E)的積累模式之前,會有一個作為確認價格有可能繼續上行的強勢信號(Sign Of Strength or SOS)。

強勢信號和交易區間內任何自動反彈的區別在于,SOS泵將有更多的買入量來確認上行走勢是真實的。

顧名思義,積累階段的全部目的是讓機構在普通投資者和交易員感到麻痹的價格區內盡可能多地購買資產。

監管不明確成機構基金進入加密市場障礙 至少200億美元等待入場:據bitcoin.com報道,政府監管政策的不明確性成機構投資者進入數字貨幣市場的最后一個障礙,估計在監管明確以及簡化后,這樣等待入場的機構資金至少達到200億美元。[2018/6/22]

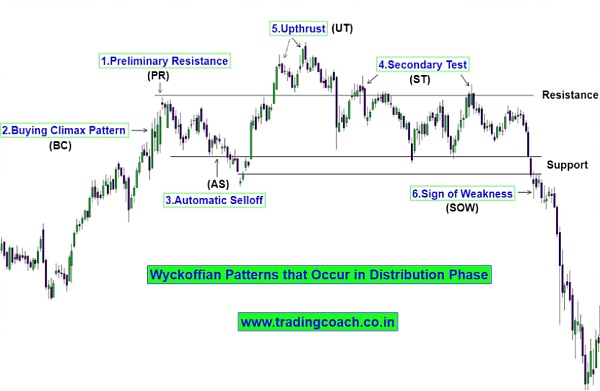

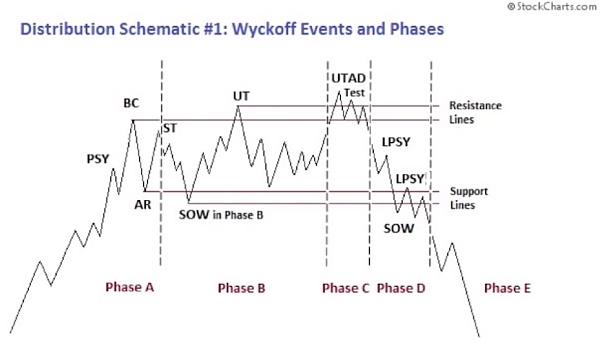

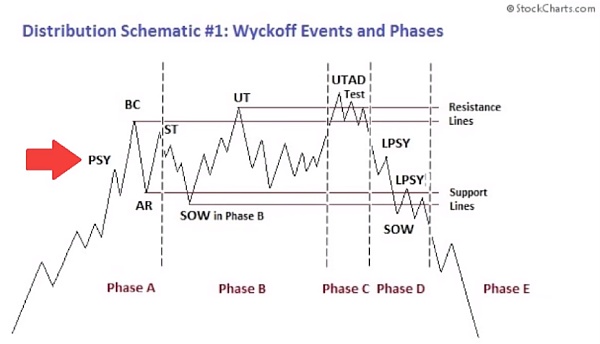

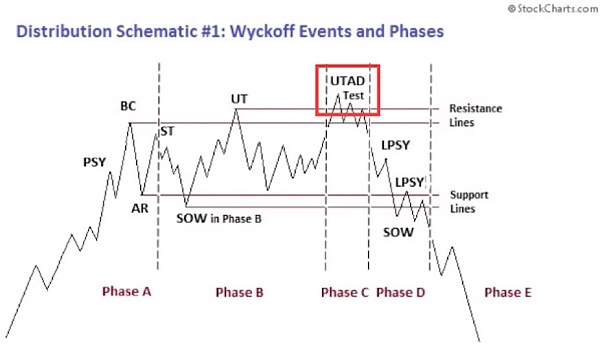

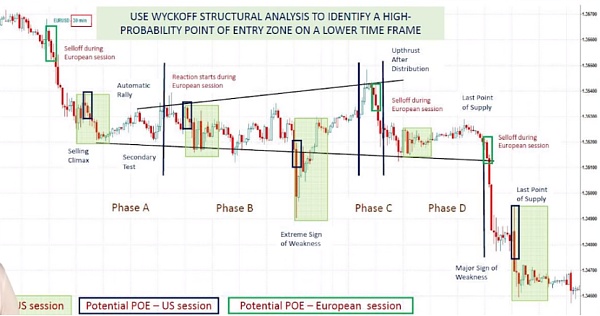

威科夫分配價格模式看起來和積累模式一樣復雜,但只要你逐步分解,也可以一樣簡單。

通常情況下,分布形態的A階段(Phase A)開始于累積模式的E階段的尾部。第一個峰值是初始供應或稱PSY(Preliminary Supply or PSY),這是一些散戶開始賣出的地方。

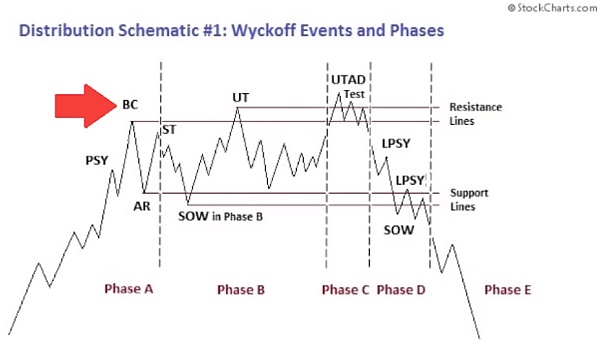

這個PSY點將以相對低的銷售量為標志。在這個時候,沒有經驗的投資者開始進入,這就導致了在PSY之后不久出現的購買高潮或稱BC(Buying Climax or BC)。

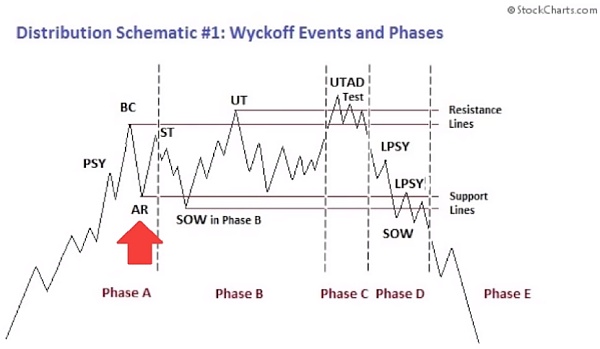

這時,機構開始向新來者出售資產,這就是自然回落或稱AR(Automatic Reaction or AR)價格提示。

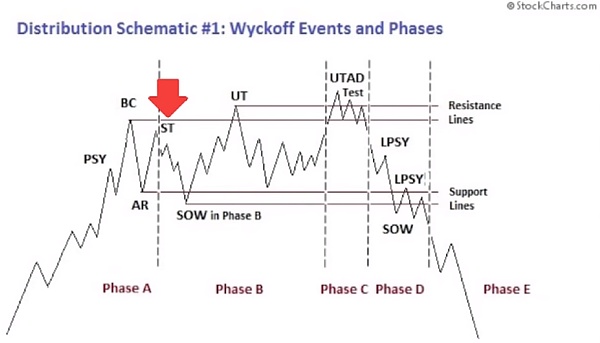

一段時間后,機構將緩解一些小區的壓力,市場將回升,形成二次測試或ST(Secondary Retest or ST),這通常是在BC反彈的下方。

這標志著分配模式中B階段的開始,即機構逐漸開始向新的和現有的散戶出售其資產。

與B階段的積累一樣,模式化的機構會偶爾推高價格,以保持散戶的興趣和信心,同時暗中賣出。

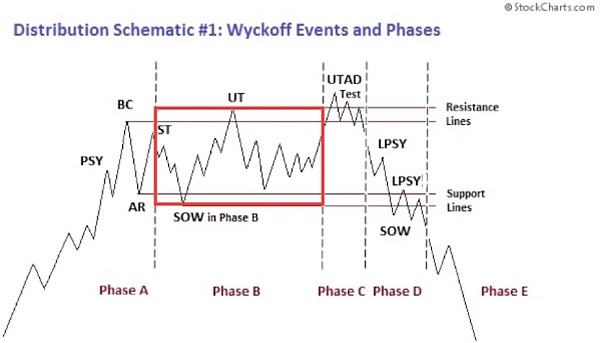

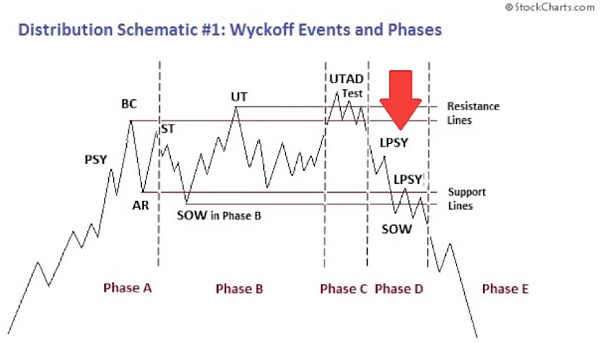

在分配模式的C階段,我們看到了一種被稱為“派發后上沖回落”或UTAD(Upthrust After Distribution or UTAD)的東西。

彈簧效應是為了震懾散戶,而UTAD則是為了通過其引起的FOMO,讓盡可能多的散戶買入。

機構開始積極向這些投資者出售,導致價格下跌。這種價格崩潰在分配模式的D階段繼續。

跌勢的短暫停頓是以最后供應點(LPSY)為標志的,隨后是熊市初顯(Sign Of Weakness),即跌破自動反應所畫的支撐線。

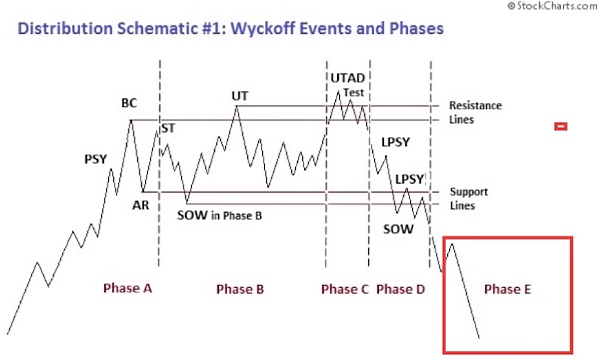

分布模式的E階段通常與積累模式的A階段相融合,為市場的再次上漲做好準備。

正如名字再次表明的那樣,這種分配模式是為了使機構有可能出售大量的加密貨幣,同時通過偶爾的價格操縱來保持散戶的興趣。

這里有一個重要的結論,那就是積累和分配模式有時會持續下去。

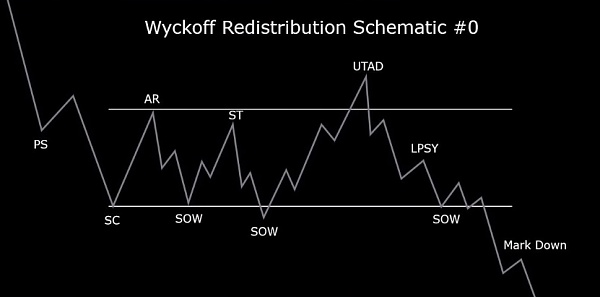

剩下的兩種威科夫模式,即再積累和再分配,看起來與初始階段的積累和分配相同,但只是導致另一個下降(drop)或暴跌(pop)。

和常規的價格模式一樣,威科夫模式在現實中和理論中看起來并不完全相同。在你運用這些模式去預測加密貨幣市場的時候要記住這一點。

正如你可能已經猜到的,最近我們看到的比特幣的下跌是機構對威科夫分配模式特征的印制。

另一位加密youtube用戶稱他在市場崩潰前一個月注意到這種分配模式,我強烈建議你有機會看看他的視頻。

視頻地址:https://youtu.be/Lhf_2gJJS1I

在復雜的情況下,這種分配模式的主要目標是耗盡散戶需求,這正是我們大多數人在比特幣高5萬和低6萬之間跳動時的感受。

如果你看一下比特幣在日線圖上的表現,你可以清楚地看到所有的威科夫分配模式點都出現了。

此外,你可以看到比特幣的價格跌破了所有三個移動平均線,甚至跌破了38K的強勁支撐。

當你放大15分鐘圖表時,你可以看到比特幣在達到38K支撐線時突然暴跌了30K。在未經訓練的人看來,這看起來和感覺上就像結束了。不要在這里犯錯誤。然而,這些都是綜合人的所作所為。

另一個揭露鯨魚參與其中的證據就是所謂的“機構蠟燭(institutional candle)”。雖然不是威科夫價格模式的早期部分,但機構蠟燭是指任何異常大的燭臺,推動價格超過本應是強勁支撐或阻力區間的價格水平。

不管怎么說,很明顯,我們在過去幾周看到的是機構市場活動允許分配工作。現在的問題是接下來會發生什么。

我不是專業交易員,但看起來加密市場正在進入一個機構積累階段。

就分類而言,我之前描述過,下跌到30K是A階段的賣出高潮,回升到42K是自然回落,最近回落到31K是二次測試。

這意味著我們即將進入B階段,如果還沒有達到45K的水平,那么在接下來的幾天里可能會突然加速到45K的水平。

有趣的是,你甚至可以看到機構的積累和分配模式在比特幣較短的時間框架內上演。

考慮到這些相同的模式在外匯交易中經常出現在每分鐘的時間框架上,這并不令人驚訝。

關于這一點,一些加密貨幣交易者,認為機構操縱加密貨幣市場是一個相對較新的現象,始于2017年CME期貨市場的引入。

這是因為我們現在看到的那種價格大幅跌破幾乎所有移動平均線和支撐區的現象,在以前的牛市下跌中從未發生過。

不幸的是,我們沒有辦法確定這個積累階段會持續多久,但是如果以前的牛市是有意義的,我們應該在未來幾周內回到正軌。

盡管如此,我有一種直覺,在我們看到任何真正的收獲之前,將會有更多的痛苦。這是因為比特幣的主導地位仍然非常低。

如果比特幣的主導地位像現在這樣低,這意味著人們仍然貪婪到持有大量的替代幣。

這是一個問題,因為它可能向機構發出一個信號,即有更多的散戶資金有待從加密貨幣市場抽走。

威科夫方法也成為了加密領域的熱門話題,我認為這些機構已經注意到了我們所掌握的新知識。

一旦加密領域的每個人都了解了正在發生的事情,智能貨幣將如何反應?我不能說,但我知道無論如何我都會持有我的加密貨幣。

我們很容易忘記,我們不再是唯一投資加密貨幣的人。機構在這里,他們比我們更了解交易。他們知道,大多數加密貨幣投資者不太了解技術分析;他們知道大多數投資加密貨幣的人都被恐懼和貪婪吞噬;他們知道經驗豐富的加密交易員正在尋找的所有模式,以及如何操縱它們脫離自己的頭寸。

即使當市場在流血,假貨在橫飛的時候,機構投資者仍在瘋狂地購買下跌的股票。正如亞歷克斯?貝克爾(Alex Becker)指出的那樣,在短短幾個小時的時間里,就有超過5000億美元的資金被抽出并重新投入加密貨幣市場。這不是正常的市場行為,也遠遠超出散戶投資者的承受能力。

那些是綜合人的腳印。機構投資者在按照自己的一套規則行事。

威科夫方法最瘋狂的地方在于,它讓你質疑標準技術分析的效用。畢竟,打敗這些機構的唯一方法就是按它們的規則行事。堅持基本原則不會讓你有任何收獲。

幸運的是,這種機構操縱在大型股或貨幣中似乎不那么普遍,現在,說到替代幣,看到市場上的貪婪還沒有被完全清除,我有點沮喪。比特幣最近每次暴漲,都會立即失去主導地位。現在,這可能是因為有足夠多的人知道威科夫方法,他們只是持有替代幣,甚至在下跌時分配他們的頭寸。正如我所說的,盡管這可能向機構發出一個信號,即需要更多的操縱才能讓牛市重回正軌。

當你把這一切都考慮進去,有人在幕后操縱的想法聽起來就不那么像是陰謀論了。這只是市場一直以來的方式。

真正的陰謀論應該是說,所有操縱價格的機構都在利用媒體,在正確的時間發布虛假信息。

Tags:加密貨幣比特幣IONING加密貨幣相當于什么呢比特幣最新價格行情Billionaire PlusCryptoMechaKing

習近平總書記在中央局第十八次集體學習時指出,“要把區塊鏈作為核心技術自主創新的重要突破口”。2020年4月21日,區塊鏈被國家發改委正式納入“新基建”范圍.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:685.79億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:24.

1900/1/1 0:00:00今天,我們先從一則真實的故事講起。昨日臨近晌午,打開微信,看到一位粉絲的留言,大致描述是自己收到一條所謂的來自某交易平臺的短信,提醒自己賬號有問題,要求登錄更改密碼啥的,而這位粉絲剛從睡夢中醒來.

1900/1/1 0:00:00過去的這個周末,SushiSwap 社區與 VC 之間的爭論吸引了整個行業的關注。讓我們先來簡單回顧下這次事件的始末.

1900/1/1 0:00:00新的 Raiden Python 客戶端版本已于主網上線。該版本對后端進行了很多改進,提高了整體用戶體驗和 Raiden 網絡的可靠性。其中,最大的改進之處是改變了傳輸層,并縮短了同步時間.

1900/1/1 0:00:00大家好,我是佩佩,最近NFT游戲講得非常多哈,它確實是目前在其他都疲軟的情況下,很難回避的一個熱點,最近看也有朋友在關注這塊,所以今天來說些整體的東西.

1900/1/1 0:00:00