BTC/HKD-0.55%

BTC/HKD-0.55% ETH/HKD-0.84%

ETH/HKD-0.84% LTC/HKD+0.32%

LTC/HKD+0.32% ADA/HKD-0.79%

ADA/HKD-0.79% SOL/HKD-1.71%

SOL/HKD-1.71% XRP/HKD-0.89%

XRP/HKD-0.89%到月球上!

這就是加密貨幣愛好者會告訴我們的加密貨幣的未來前景。

然而,正如目前的情況所顯示的,如果穩定幣造成的一些短期問題不能永久解決,加密貨幣可能真的會成為月球上使用的貨幣。

事實上,隨著穩定幣接管加密經濟,一個必須要回答的關鍵問題是“系統中有多少流動性?”

雖然穩定幣可能被視為一種“創新”,但它們也可能對整個加密生態系統構成威脅。

它被營銷為一種靈丹妙藥,因為它們使任何人即使沒有銀行賬戶也可以使用它們,并且作為一種在全球范圍內進行交易的簡單方式。

穩定幣也讓整個系統變得更加脆弱,因為它們經常依賴缺乏透明度的私人組織,它們的資產負債表目前看起來更像黑洞,我們不知道背后是什么。

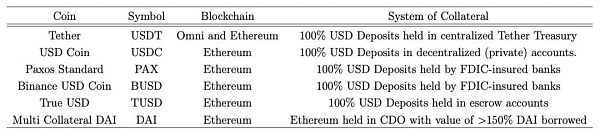

一個快速的前提是,穩定幣傳統上可以細分為鏈下(那些不直接位于區塊鏈協議之上,由法幣1:1支持的)和鏈上(由另一種加密貨幣作為抵押,位于區塊鏈協議之上)。

為了便于討論,當使用術語“穩定幣”時,指的就是鏈下。

Tether 這種類型的穩定幣成為了中心化交易所輕松跨貨幣轉移流動性(并防止不得不處理銀行賬戶關閉)的訣竅。然而,穩定幣也帶來了隱藏的系統性風險,我們作為加密貨幣投資者都要承擔這些風險。

事實上,穩定幣在解決中心化交易所流動性問題的同時,也將整個隱藏的風險外部化給加密貨幣領域的數百萬投資者。

如果短期來看,穩定幣似乎是通過促進(或者可能是膨脹)流動性為系統增加價值,它們也有利于大規模投機和整個加密生態系統的潛在崩潰。

Abracadabra穩定幣MIM總供應量已超過10億美元:金色財經報道,Abracadabra Money 的穩定幣 Magic Internet Money (MIM) 本月的總供應量已超過 10 億美元。Abracadabra 是一種跨鏈穩定幣借貸協議,可在以太坊、幣安智能鏈 (BSC)、Fantom、Avalanche 和 Arbitrum 上運行。(cointelegraph)[2021/10/8 20:13:01]

事實上,如果這紙城堡都倒了,誰來承擔這個責任呢?答案很簡單:相信加密貨幣潛力的數百萬散戶投資者(因為中心化交易所可能會救助鯨魚)。

因此,如果我們想長期構建一個穩固的加密生態系統,需要在這里明確一些事情。

要做到這一點,我們需要消除短期存在的威脅。

穩定幣的核心問題是其基礎系統的不對稱性。一方面,它們被一些中心化交易平臺用作交易的主要媒介。但另一方面,我們不知道他們擁有多少現金和流動資產。

的確,金融體系也通過保留很少的流動性來創造財富。然而,這樣做的銀行(尤其是在2008年金融泡沫之后)必須通過所謂的壓力測試,以及非常嚴格的監管,此外還必須公開其資產負債表。

相反,穩定幣令人難以置信的“金融創新”允許中心化交易所印刷數字貨幣,而無需向世界展示這些貨幣是如何得到支持的(一些穩定幣比其他穩定幣更受監管)。

簡而言之,它們已經變成了黑洞,沒有任何可用的流動性來支撐它們。

這種“金融創新”也超出了華爾街在2008年金融泡沫期間所創造的。名字奇特的金融衍生品被重新包裝,這樣它們就可以脫離資產負債表,從而逃避監管。

算法穩定幣今日平均跌幅為6.10%:金色財經行情顯示,算法穩定幣今日平均跌幅為6.10%。8個幣種中5個上漲,3個下跌,其中領漲幣種為:LUNA(+4.18%)、RSR(+3.03%)、MITH(+2.50%)。領跌幣種為:ONS(-25.44%)、BAGS(-22.20%)、BAC(-9.03%)。[2021/1/24 13:21:23]

矛盾的是,比特幣作為對比華爾街的一種方式而誕生,它已經成為它的現代版本。

加密驅動世界最有趣的特征(透明度和開放性)已經被鏈下穩定幣抹去了。

讓我們看看目前在加密貨幣交易所排名前三的穩定幣:

USDT

USDC

BUSD

正如我們在Tether的案例中所看到的,這本來應該是與美元掛鉤的,它實際上已經成為了最流行的比特幣交易方式(事實上,大多數比特幣交易量可能來自Tether)。

這意味著如果用戶想把比特幣換成現金,可能需要通過Tether來實現。

因此,用戶的比特幣沒有流動性(以實際美元兌換),因此它可能在短期內價值為零(除非用戶愿意無限期地持有它)。

如果是這樣的話,這可能會對整個加密市場產生多米諾效應(盡管一些比特幣用戶聲稱Tether的崩潰可能會導致比特幣價格上漲)。

其他穩定幣呢?

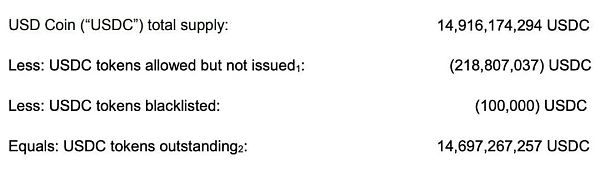

USDC是Coinbase的穩定幣。正如平臺上解釋的那樣:

USDC是一種被稱為穩定幣的加密貨幣。用戶總是可以將1USDC兌換為1美元,給它一個穩定的價格。在Coinbase上,符合條件的客戶可以為他們持有的每一USDC賺取獎勵。

行情 | 數字貨幣概念板塊中僅穩定幣上漲:據非小號數據顯示,20個概念板塊僅一個板塊上漲,上漲板塊為穩定幣,平均漲幅為0.26%。跌幅前三的板塊為:物聯網,市場預測,DAPP去中心化;平均跌幅分別為15.74%,14.88%,14.80%。[2018/12/25]

這個穩定幣的關鍵成分是什么?Coinbase解釋說:

但是我們怎么知道USDC會保持它的價值呢?Coinbase在其常見問題解答中進一步解釋說:

鑄造 USDC 的財團 Centre 為每個 USDC 共同持有 1.00 美元。這些資金存入一個特別的銀行帳戶,經常受到監測和審計。

此外,Coinbase還強調了穩定幣的優勢在于它不需要銀行賬戶。因此,它是無國界的,而且很容易用任何其他代幣進行交易。

再說一次,雖然穩定幣確實試圖解決中心化交易所的一個重要問題(貨幣的穩定性,也許還解決了流動性),但它們破壞了基于區塊鏈的生態系統的整個目的。那里沒有中心化權威機構制造它們,所有的東西都需要對社區開放。

2021年6月22日,中心博客發表了一項宏偉的聲明,解釋USDC的市值已超過250億美元。

我們怎么知道這250億的背后是什么?

Circle和Coinbase每個月都會在Centre網站上發布一份報告。這些報告并沒有告訴我們任何有關其儲備的詳細情況,它們只是由會計服務公司均富會計師事務所核實(簡而言之,會計師事務所會尋找數據的一致性以及是否屬實,但它不會“保證”或“審計”)。

現場 | 朱嘉偉:穩定幣未來會出現百花齊放的局面:關于穩定幣未來的發展,火幣集團COO朱嘉偉認為,近期穩定幣可能會是全球的熱點,未來可能會出現一個百花齊放的局面,但最后留在市場上的穩定幣數量可能也不會很多。[2018/10/19]

需要強調的是,作為一種認證,這并不能真正解決USDC資產負債表的風險問題。相反,它只尋找高級信息。

如發行USDC的大小,以及列入黑名單的幣。事實上,在2021年4月的報告中,我們發現約有10萬USDC被列入黑名單。

這是 4 月份準備金賬戶報告的樣子:

我們只知道被列入黑名單的代幣,由于有來自執法部門的請求,因此一些密鑰必須被凍結。

還有越來越多的被禁地址。

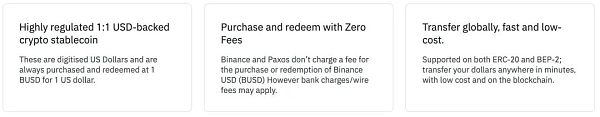

現在讓我們快速看一下另一個關鍵穩定幣:BUSD。

與Coinbase穩定幣一樣,幣安的BUSD被宣傳為1:1美元支持的代幣,是“高度監管的”(我們將看到這意味著什么):

它是與 Paxos(加密貨幣交易所 ItBit 和穩定幣 Pax 的創建者)合作開發的。

2020年6月30日,在美國參議院銀行、住房和城市事務委員會舉行的聽證會上,Paxos的首席執行官兼聯合創始人查爾斯·卡斯卡里亞解釋道:

動態 | 澳大利亞或將迎來其首個由澳元支撐的穩定幣:據CCN報道,澳大利亞加密貨幣交易所Bit Trade與區塊鏈就業平臺Emparta將合作設計和推出穩定幣,預計將于明年推出。Bit Trade總經理表示,澳元支持的穩定幣將填補市場中存在的空白,因為它可以緩解與加密貨幣相關的大幅波動。[2018/9/21]

我們相信穩定幣可以解決存在于我們金融系統陳舊管道中的系統性問題。我們必須更新這種架構,以適應21世紀實時商業活動的世界;我們不能再依賴一個每周只有五天、只有幾個小時可用且延遲很長時間的系統。由于銀行轉賬、國際匯款和其他活動的結算延遲,可能需要五天以上的時間才能結算,消費者和機構都無法及時使用自己的資金。這使得管理具有任何可預測性的其他支付變得很困難。在經濟的大范圍內,這會形成一個復雜的菊花鏈,包括貸款義務和不必要的中介機構。

他繼續說:

從設計上講,基于區塊鏈的穩定幣(就像Paxos發行的那些)允許每個人都能平等地使用數字錢包和數字美元,就像使用實體現金一樣。最簡單的錢包可以像設置電子郵件帳戶一樣容易:除了適用的監管要求外,它們不需要大量的文書工作,也沒有最低余額的概念。穩定幣可以建立一個支持弱勢群體的生態系統,減少差異的影響,例如高成本支票賬戶收取的繁重費用、透支費用、掠取性貸款以及支票兌現和跨境匯款費用。

穩定幣對幣安至關重要,因為它們是平臺上交易的交易媒介。

需要強調的是,幣安穩定幣利用了Paxos技術來支持它們,從理論上講,幣安穩定幣似乎比其他穩定幣更安全,因為其美元存款由 FDIC 保險的銀行持有。

下面是一個有趣的“什么保持穩定幣穩定?”的概述:

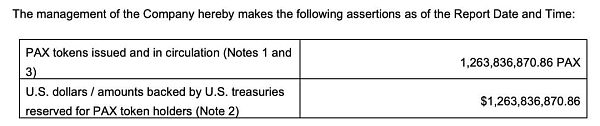

如果我們回到BUSD,它的認證讓人想起了Paxos。

月度認證報告也稱為“儲備賬戶報告”,只向我們顯示余額(最后一次提供的是 2021 年 5 月):

同一份報告還解釋了如何支持這些儲備:

因此,Paxos標準代幣(BUSD的基礎)聲稱將嚴格與美元保持1:1的掛鉤,其外匯儲備也將受到更嚴格的監管。

然而,值得注意的是,我們并不確切知道 Paxos 有多少個 FDIC 保險賬戶。對于每個 FDIC 保險賬戶,限額為 25 萬美元。因此,為了掩蓋BUSD數十億美元的市值,我們可以想象,Paxos將不得不保留數百個(如果不是數千個) FDIC 保險賬戶?

此外,在2020年,Coin Metrics發現Paxos上最活躍的兩個賬戶與MMM BSC(一家著名的龐氏騙局公司)有關。

因此,這里也有幾個關鍵問題有待解決。

FDIC 保險是什么意思?流動性水平如何?這種穩定幣“更受監管”的事實是否意味著它也被更頻繁地審計?

據我們所知,我們只有每月的證明,就像其他穩定幣一樣,只顯示這些代幣的總可用供應量。

雖然穩定幣最初試圖解決一個重要問題,它們確實代表了貨幣的一種潛在的、有趣的演變(通過讓貨幣無國界、任何人都可以使用),但它們現在的結構方式也帶來了系統性風險。

穩定幣的核心風險是它們對整個加密生態系統的重要性不對稱(一些中央平臺只使用穩定幣作為交換媒介,像 Tether 這樣的穩定幣可能是比特幣的主要流動性提供者)和他們愿意或多少必須向公眾披露(到目前為止,我們只有幾個月度證明告訴我們在流通中的穩定幣的總價值,但我們不知道它們的分解情況)。

矛盾之處在于,雖然穩定幣可能是貨幣的進化,但它們也需要嚴格的監管,才能正常運行并防止欺詐。然而,到目前為止,它們只是在某些情況下受到監管。如果是這樣的話,一開始就擁有鏈下穩定幣有意義嗎?

當我們著眼于穩定幣目前的情況時,我們可以根據它們使用的抵押品來拆分它們。例如,像USDT 這樣的穩定幣在“Tether金庫”中,而USDC在去中心化的私人賬戶中。兩者都幾乎是自我調節的,他們需要對這些組織有高度的信任。其他穩定幣,如 Pax和 BUSD是通過 FDIC 保險的銀行進行抵押的(這些賬戶中有多少以及其中有多少也很難知道)。

在某些情況下,穩定幣可能完全缺乏透明度(Tether),在另一些情況下,我們可能會想,如果出現流動性外流(比如USDC),這些穩定幣是否真的可以贖回。在其他情況下,我們可能想知道其中有多少是真正投保的(例如 Pax 和 BUSD)。因此,對這些穩定幣擁有更清晰、可用的信息、更多的監管和更好的審計,可以幫助我們擁有一個更堅實的加密生態系統。

如果Tether在2018-2019年期間被曝光,這可能會使加密經濟免于一場災難,因為其規模仍然有限。

然而,到2020年底和2021年初,Tether 的市值出現了爆炸式增長。到目前為止,Tether已經接管了整個生態系統,試圖吸干一只價值超過600億美元的野獸,聽起來就像蟒蛇試圖消化一頭大象。Tether也占據了DeFi空間,所以這也是以太坊的一個問題。

如果這兩種主要加密貨幣崩潰,猜猜其他所有加密貨幣會發生什么?

像Dai(一種建立在以太坊上的加密穩定幣)這樣的鏈上穩定幣非常有趣,因為它們的理念與開放和透明的系統相一致。

這是理論上的。事實上,Dai 本身由鏈下穩定幣作為抵押。

簡而言之,考慮到由 USDT 和 USDC 構成的抵押品,像 Dai 這樣成功的鏈上穩定幣可能也不那么安全。

很難預測接下來會發生什么。的確,比特幣在過去十年中一次又一次地從生存威脅中幸存下來。然而,矛盾的是,在這種規模下,Tether的定時炸彈確實有可能殺死比特幣,并將整個加密空間送回冰河時代。

當我們看待DAO的時候,需要將其與傳統的治理框架對比著看。這篇論文談及治理機制時涉及了美公司法,美公司法倡導“賦權法”(enabling approach),即允許美企在一定程度上進行公司自治(.

1900/1/1 0:00:00Euler基于Uniswap的時間加權平均價格(TWAP)預言,允許用戶借出和借入幾乎任何可替代的代幣.

1900/1/1 0:00:00Brian Armstrong 說,Coinbase 的使命是增加世界的經濟自由,用加密貨幣在世界上每個國家建立健全的金融基礎設施.

1900/1/1 0:00:00美國科技界最大的比特幣特粉、推特CEO和Square創始人Jack Dorsey 7月9日證實,Square正在造比特幣硬件錢包.

1900/1/1 0:00:00自94號文件頒布施行以來,“提供定價、信息中介等服務”的虛擬貨幣交易所經營行為已被界定為行政違法.

1900/1/1 0:00:00一文了解 Defi 協議可能發生的「Rug Pull」和銀行擠兌風險! 前提: “如果您不了解已投資或打算投資的加密項目的利弊,您可能會因市場操縱、智能合約錯誤或任何黑天鵝事件而感到意外.

1900/1/1 0:00:00