BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+1.08%

ETH/HKD+1.08% LTC/HKD+2.09%

LTC/HKD+2.09% ADA/HKD-1.33%

ADA/HKD-1.33% SOL/HKD+3.15%

SOL/HKD+3.15% XRP/HKD-0.58%

XRP/HKD-0.58%上半年頭,以特斯拉、Microstrategy為首的機構企業陸續高調進場,幣價 TO THE MOON,行業欣欣向榮;然后可能在非理性繁榮下,新人瘋狂涌入以狗狗幣為首的各種 MEME 動物幣市場,數十倍上百倍的造富神話再度涌現,另外在各種宏觀調控預期背景下,馬斯克的倒戈似乎成為了市場走向的一個分水嶺;于是乎,上半年末,行情轉頭急下,而國內監管的再次打擊更是對行情的火上澆油,市場氛圍迅速冷卻,價格幾乎經歷腰斬,往日高企的以太坊 Gas 費用甚至都在個位數企穩。

有些人哀嚎熊來了,有些人硬撐牛還在,而且還將是狂暴大牛市。如果牛還在,那所有人都有光明的未來,當然做空者除外;如果熊來了,那是靜心埋頭推進行業基礎設施進步的好時光,是行業進步的階梯。

雖然我們無法精準預判未來牛熊,但是或許對過去的復盤能夠幫助我們更加準確地把握未來的先機,同時深入了解行業的基本面發展。

本文,我們便將從數據層面,跟大家一同回顧行業各方面的發展。

「 BTC依舊優于SPX,完勝黃金 」

或許由于疫情大放水的緣故,上半年比特幣作為對沖法幣通脹的敘事在市場上格外流行,比特幣在傳統機構中的接納程度也有所提高;同時由于美聯儲此前寬松的貨幣政策,全球主流資產都出現了不錯的漲幅。

BTC & SPX & Gold 的價格走勢以及相關性

從上圖可知,今年上半年,在價格走勢相關性方面:

比特幣和 SPX 500 總體上屬于正相關,且大部分時間段為強正相關;

幣安發布2022年終回顧報告,投資超過5億美元來支持Web3和區塊鏈創新:1月19日消息,幣安發布2022年終回顧報告,總結了幣安龐大生態的關鍵事實、統計數據和發展。

1. 到2022年底,在14個司法管轄區獲得了許可、注冊和批準。將安全與合規團隊的人數增加了500%,吸納了一些業內最優秀的人才。

2. 在加密貨幣領域發生一系列令人震驚的破產事件后,在嚴酷的宏觀經濟環境下無助于改善公眾情緒,努力建立和恢復對幣安乃至整個生態系統的信任。

3. 繼續支持尋求對空間產生積極、持久影響并為最終用戶創造價值的同行。 通過幣安孵化器,投資了超過5億美元來支持Web3和區塊鏈創新,啟動了第五季孵化計劃,批準或完成了14筆戰略并購交易,以及61筆代幣風險投資交易。[2023/1/19 11:20:51]

而比特幣和黃金總體上偏向負相關。

總體上,比特幣和美股行情走勢差不多,即使是將時間往回拉長到 2020 年,也是如此,兩個都是經歷了由于疫情恐慌導致的深 V 大暴跌,幣圈的黑色 312 ,美股的活久見連續跌停。

這其中有意思的是,在全球資產大放水的大環境下,黃金作為對沖通脹的傳統儲值資產,今年的價格收益表現并不好看,今年上半年整體的趨勢基調都是下行趨勢,我們具體看看三者上半年在價格表現方面的具體數據:

比特幣:21%;

SPX:14%;

Gold:-7%;

可見,盡管今年 4 月中旬后,幣圈市場出現了大幅回調,但是比特幣今年上半年的價格表現依舊優于 SPX,完勝黃金。

這或許也能夠說明,市場上那些出于對沖通脹的資金已經逐漸從傳統的黃金市場流出,轉而流入比特幣這個新興市場。對沖基金大佬保羅·都鐸·瓊斯、投資女皇凱瑟琳·伍德、橋水基金創始人達里奧等傳統投資大佬對比特幣的喜愛只是開始,未來已來,只是尚未流行。

三箭資本創始人:前代幣CEX有一天也會有回顧性的獎勵:金色財經報道,三箭資本創始人Zhu Su發推稱,如果我們正在進入用戶擁有的代幣經濟,那么理所當然地,前代幣CEX有一天也會有回顧性的獎勵。[2021/9/18 23:34:21]

今年上半年,在 ETH 與 DeFi 的聯手強攻下,比特幣的市值占比不斷縮水,從 73%最低縮水到 40%,當前保持在46%左右。

BTC 市值占比 & ETH\BTC 匯率

而 ETH 社區在 EIP-1559 以及未來 PoS 大合并這種升級優化信心下,再次喊出了“超越比特幣”的口號,ETH\BTC 的匯率也十分配合,最低從 0.025 一路上漲,最高上漲到 0.08,只可惜革命完成一半,以太坊市值想要超越比特幣,匯率至少得上漲至 0.16。

根據 CoinGecko 的數據統計,2021年上半年 DeFi 代幣總市值從近 219 億美元上漲至 683 億美元,漲幅約高達 312%,期間總市值最高達到 1500 億美元。

另外,上半年 DeFiPulse 指數的收益回報率約為 117%;(DeFiPulse 指數是市值加權的DeFi指數,選取10種主流DeFi代幣作為多樣化組合來追蹤DeFiPulse指數的表現),期間最高收益回報率約為 400%,都大幅跑贏 BTC,但未能跑贏 ETH。上半年 ETH 的收益回報率約為 187%,期間最高收益回報率約為 552%。

Polkastarter發布Q2季度回顧:23個共籌集460萬美元:官方消息,融資平臺Polkastarter發布Q2季度回顧,在以太坊、BSC和Polygon上,第二季度23個IDO共籌集460萬美元。[2021/7/6 0:31:31]

在 5 月份 ETH\BTC 匯率不斷上漲,很多人都期待以太坊能否在這一周期內實現對比特幣的超越。可惜隨后整體市場趨勢向下,匯率也有所回落。但此前 ETH 耀眼的表現,已經讓許多人備受期待超越的實現,不管是下半年還有戲,還是下輪周期!

「 DeFi大爆發,鎖倉量、用戶數屢創新高 」

鎖倉量是衡量 DeFi 生態規模的重要指標之一,通過計算所有鎖定在 DeFi 協議智能合約中的 ETH 及各類 ERC-20 代幣的總價值(美元)之和而得到。

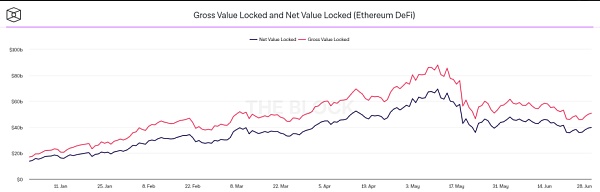

根據 TheBlock 的數據統計,2021年上半年以太坊 DeFi 生態的凈鎖倉量大約從 137 億美元最高增長到約 694 億美元,最高漲幅約 500%;隨后由于行情的下跌,凈鎖倉量逐漸下滑,截至 6 月 30 日凈鎖倉量約為 400 億美元,凈鎖倉量回撤了約 42%。

不過總體來看,2021 年上半年凈鎖倉量還是增長了約 192%。

2021 年上半年以太坊 DeFi 鎖倉量 | 來源:TheBlock

不過由于該鎖倉量是以美元計價的,所以 ETH、DeFi 代幣等的價格波動也會直接影響到總鎖倉價值,即在鎖倉代幣數不變的情況下,代幣價格上漲,鎖倉量也會上漲。

精選 | 九月區塊鏈趣聞事件回顧:1.紐約一男子因搶劫180萬美元加密貨幣被判刑10年。

2.“比特幣暴跌”上新浪微博熱搜榜。

3.北京互聯網法院受理第一案將使用區塊鏈取證。

4.區塊鏈新聞論文獲第28屆中國新聞獎二等獎。

5.韓國海關總署將采用三星Nexledger區塊鏈平臺開發去中心化清關系統。

6.德克薩斯州一男子被判數字貨幣詐騙罪而入獄。[2018/9/30]

因此,我們在使用該指標進行衡量生態規模時,也可結合參考 DeFi 中的 ETH 和 BTC 鎖倉量這兩個指標:

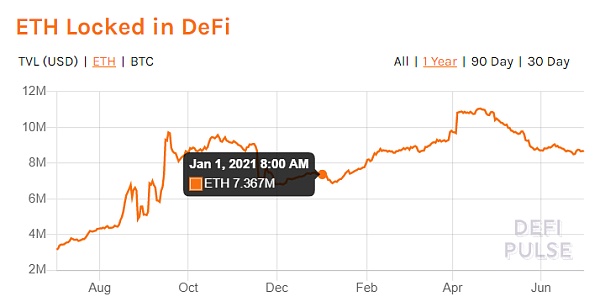

根據 DeFiPulse 的數據統計,2021年上半年,DeFi 中的 ETH 鎖倉量大約從 737 萬最高增長到 1100 萬,隨著四月份行情的回撤,最終回撤到 870 萬,鎖倉 ETH 凈增長 143 萬,增長率約為 19%。

DeFi 中的 ETH 鎖倉量 | 來源:DeFi Pulse

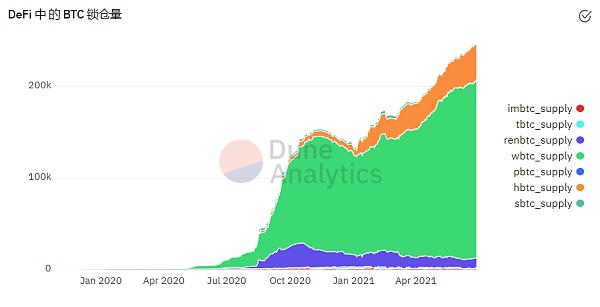

根據 Dune Analytics 的數據統計,2021年上半年,DeFi 中的 BTC 鎖倉量大約從 133,105 增長到 249,714,鎖倉 BTC 增長 116,609,增長率約為 88%。

DeFi 中的 BTC 鎖倉量 | 來源:Dune Analytics

當前進入以太坊 DeFi 生態的 BTC 已經超過 BTC 總量的近 1%,占比 1.181%,為以太坊 DeFi 生態貢獻了近百億美元的鎖倉價值。

回顧丨上周比特幣鏈上總轉賬費大幅提升70%,鏈上交易量四連升:根據火幣區塊鏈大數據周度數據洞察,上周比特幣鏈上交易量為947.7萬個BTC,連續四周上升;鏈上交易筆數為132萬筆,較前一周稍低;平均每筆交易量較前一周提升9.2%。上周比特幣TPS稍有下降,僅2.18筆;鏈上轉賬費大幅提升,總費用達229BTC,平均每筆手續費為0.00017BTC,較前一周提升70%。[2018/6/25]

對于比特幣 hodler 來說, ERC-20 系列的 BTC 在以太坊 DeFi 生態的流行對自身也有所幫助。當 hodler 需現金流卻暫時不愿意賣出 BTC 時,可使用 BTC 進行抵押借貸。

據 daistats 的數據統計,目前在 Maker 協議中,有約 4.4% 的 DAI 用 WBTC 抵押發行。

另外,DeFi 協議也使得 BTC 從非生產性資產轉變為生產性資產,即使 hodler 沒有現金需求,也可以將 BTC 存放到 DeFi 協議中提供流動性,賺取利息收益。

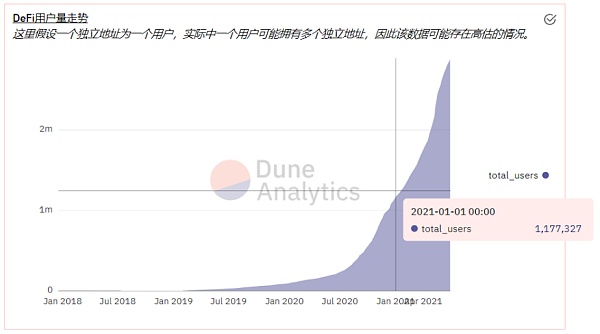

本“用戶量”指標的測量假設一個獨立地址代表一個用戶,實際中一個用戶可能擁有多個獨立地址,因此該數據可能存在高估的情況。另外不同協議的增長用戶也會存在重疊。

DeFi 用戶量是測量 DeFi 生態發展以及活躍度的重要指標之一。

如今 DeFi 應用已經成為了行業開發的主旋律,在對各種場景應用的摸索下,開發者發現 DeFi 應用才是最具市場契合度的方向。

2021年上半年,在市場整體牛市行情的背景下以及各種流動性收益挖礦的激勵下,DeFi 生態百花齊放,再度迎來一波用戶增長。根據 Dune Analytics 的數據統計,以太坊 DeFi 生態用戶量大約從 1,177,327 激增到 2,890,005,用戶增長了 1,712,678,增長率近 145%。

DeFi 用戶量走勢 | 來源:Dune Analytics

「 USDC崛起,USDT市場份額下降 」

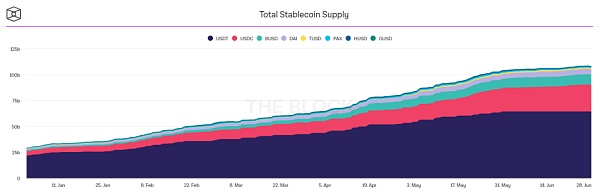

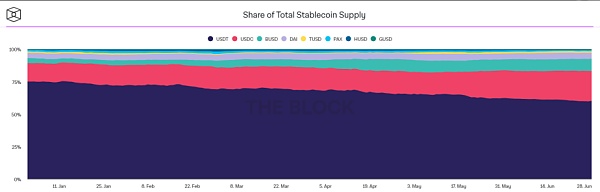

根據 TheBlock 的數據統計,2021年上半年市場主流的穩定幣總發行量大約從 290 億美元增長到約 1078 億美元,增長率約為 272%。

從圖中我們可以看出,前期的穩定幣發行量增速相對較快,表明當時新資金入場需求的強烈;后期行情回撤后,整體的穩定幣發行量增速便偏向平緩,對應了當前行情的冷淡。

值得注意的是,在上半年中,穩定幣老大哥 USDT 的市場份額不斷在下降,從約 75% 逐漸下降到約 60%;與之對應的是 USDC 市場份額的增長,從約 14%增長到約 23%。

這種穩定幣市場份額的分散是業內人所喜聞樂見的,畢竟就目前而言,USDT 仍然是當前穩定幣市場可能存在的單點故障,更不說其賬戶資金不透明、抵押率、是否隨意增發、合規(即使此前與紐約檢察長辦公室達成和解)等問題了。

「 NFT從狂熱轉為活躍穩定 」

NFT 是加密貨幣行業在出圈和市場契合度兩方面的完美結合案例。

在 2021 年上半年中,我們見證了 NFT 領域的崛起,但我們都知道這只是 NFT 潛在市場的冰山一角,這還只是個開始,未來 NFT 將在數字藝術、區塊鏈游戲、資產流動性解決方案等方案大放異彩。

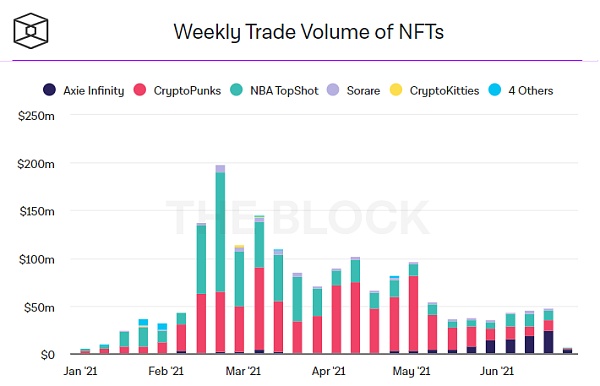

根據 TheBlock 的數據統計,2021年上半年 NFT 主流市場的周交易量一路穩定增長,在2~3月份周交易量達到了高峰值近 2 億美元,Beeple 的 NFT 作品《Everyday》就是在 3 月 11 日以 6930 萬美元的價格售出的;隨后 NFT 市場從狂熱中逐漸恢復理性,再加上后面幣圈市場行情的冷淡,NFT 的周交易量有所回撤,但目前也穩定在 4000 萬美元左右。

雖然上半年后期 NFT 周交易量有所回落,但是我們通過觀察下圖可以看出, NFT 周交易數還是相對穩定的,基本在 1 ~ 1.5 百萬之間波動。可以看出當前的 NFT 應用的市場已經產生了一定的用戶粘性,即使在狂熱過后,NFT 市場活動依舊性對活躍穩定。

「 回顧過去,憧憬未來 」

我們回顧 2021 年上半年行業數據的方方面面,可以清晰地了解到,即使市場行情已經遭遇了腰斬,市場活動也逐漸冷卻,但是行業數據的基本面依舊堅實,這讓我們更加堅信與憧憬行業的未來。

可以相信,比特幣即將發力,即使上半年的收尾比特幣所面臨的情況并不樂觀,在碳中和的正確以及國內的挖礦打壓下,短期內會有所 FUD,但是長期來看,這都是在增強比特幣的反脆弱性,未來比特幣清潔能源的使用占比勢必有所提高,挖礦分布也勢必更加去中心化。

同時,薩瓦爾多將比特幣視為法定貨幣這一舉措,勢必會對比特幣的地位以及采納度有所幫助,至少,薩爾瓦多總統宣布政府將向該國每位成年公民空投價值 30 美元的比特幣,約 645萬薩爾瓦多人的涌入,就意味著比特幣的全球用戶群將增長 6.5%。

可以相信,以太坊有可能超越比特幣,即使今年只是功成一半,但是以太坊正在迅速地進化,在 EIP1559、PoS、DeFi 以及 NFT 等模塊的加成下,一切皆有可能。

可以相信,DeFi 還只是開始,即使當前 DeFi 用戶增長迅速,但是當前高昂的手續費依舊阻擋了很多用戶進入 DeFi 世界,我們預期,今年下半年各類 Layer2 擴展性方案的出臺,可以一舉解決這些擋路石,屆時 DeFi 的總鎖倉量將大幅提升,DeFi 的應用場景將更加多元化,更加期待這種量變可能引發的質變。

即使牛市真的在上半年停住,我們也相信下半年行業進步的腳步會依舊前行。只要行業在發展進步,就會有下一次更高峰的出現。

隨著投資者急于將他們的以太坊代幣存入 ETH 2.0 存款合約,交易所的代幣數量已經下降至近 3 年內的低點。交易所持有的以太坊數量繼續減少,已經達到近三年來的最低位置.

1900/1/1 0:00:00概要 1.Donut就像是普通銀行服務應用,但其收益率卻能達到DeFi水平。2.Donut操作簡單,有知名企業提供支持,但很大程度上不受監管.

1900/1/1 0:00:005月-6月,中國針對以比特幣為首的加密貨幣挖礦、交易活動的抵制,讓其西部鄰國哈薩克斯坦迎來了一個求之不得的機會。對于中國的礦工來說,哈薩克斯坦距離不遠,因此挖礦設備和業務的轉移相對容易.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:742.35億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:21.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:653.91億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:33.

1900/1/1 0:00:00Solv 團隊已經開始正式撰寫文檔,將于近期通過 EIP 過程提交一種新的加密數字資產標準文檔.

1900/1/1 0:00:00