BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+0.67%

ETH/HKD+0.67% LTC/HKD+0.81%

LTC/HKD+0.81% ADA/HKD+3.35%

ADA/HKD+3.35% SOL/HKD+1.49%

SOL/HKD+1.49% XRP/HKD+4.25%

XRP/HKD+4.25%幾天前,電影《大空頭》主角原型 Michael Burry 曾表示,所有炒作和投機行為都是導致崩盤的起因,當加密貨幣從數萬億美元下跌,或者 meme 股票從數百億美元下跌時,散戶的損失將接近國家的規模。同時他還提到與大多數資產一樣,加密貨幣的問題在于杠桿,「如果你不知道加密貨幣有多少杠桿,那么你就對加密貨幣一無所知。」

在金融世界,「杠桿」工具在放大著風險。無數人在告誡交易者杠桿的威力,也有無數人在實踐中嘗到傾家蕩產的味道。

作為一種金融工具,在加密世界中,杠桿究竟扮演了什么角色?BitMEX 創始人 Arthur Hayes 在《I Still Can't Draw a Line》的文章中,對 Michael Burry 的觀點進行了回應,也分享了他對傳統金融、加密金融和杠桿的客觀看法。

(以下任何觀點均為作者個人觀點,僅適用于作者所在國家的金融系統,不應作為投資依據,也不代表區塊律動的立場。)

律動 BlockBeats 截取了部分重點,編譯如下:

許多非常聰明的經濟學家都對加密金融市場嗤之以鼻,因為加密世界里有平臺提供高杠桿交易。他們害怕杠桿,他們知道杠桿會傷害其所支持的傳統金融系統(TradFi)。然而,他們并沒有從根本上理解 TradFi 與加密金融市場的不同。這篇文章將證明,TradFi 系統本質上是不穩定的,參與者所使用的杠桿最終總是由納稅者和法幣使用者買單,這些援助必須被夸大,才能彌補銀行的損失。另一方面,加密金融市場一個交易日內可以承受高達 50% 的下跌,而底層的區塊鏈價值傳輸系統不需要任何援助。

基于經濟學家對以部分準備金為基礎的法定信貸金融系統的深入了解,這些本應更了解加密技術的人,經常通過隨意評論高杠桿交易來嘲笑加密貨幣。最近,我在 2021 年 5 月 28 日刊發的《格蘭特的利率觀察》(Grant』s Interest Rate Observer)上讀到這樣的文章:

DeFi利率掉期AMM協議Voltz Protocol智能合約已在Arbitrum上完成部署:2月14日,DeFi利率掉期AMM協議Voltz Protocol發推稱,Voltz智能合約已在Arbitrum上完成部署。

此前報道,協議社區已開啟「是否在Arbitrum上部署智能合約」提案投票。2021年12月份,Voltz Protocol完成600萬美元種子輪融資。[2023/2/14 12:06:32]

「彭博社引用 Bybt.com 的數據稱,就在兩周前的周三,在美國聯邦基金利率為零的情況下,僅僅 94 億美金的保證金清算就可以讓加密市值從 2 萬億美元跌至 1.4 萬億美元。加密貨幣交易平臺 Luno Pte 亞太區負責人 Vijay Ayyar 告訴彭博社,與其他資產類別相比,加密市場仍然是一個「狂野西部」,在某些交易平臺你可以使用高達 50—100 倍的杠桿進行交易。」

我想在本文中闡述的一個重要論點是:沒錯,加密金融市場是不穩定的,這種劇烈波動是由影響各種 token 短期價格的杠桿所驅動。但是,我還想分享一些非常簡單的指標,來說明杠桿如何在系統中運作,以及所有領先的加密中心化衍生品平臺所采用的社會化損失模型是如何確保:1. 平臺始終受保護,2. 用戶債務不能超過其初始保證金。這與用戶在 TradFi 中使用中介機構而面臨的無限責任,以及波動交易日可能面臨所有交易暫停的情況,形成了直接對比。我可以在你們當地 AMC 劇院播放《Can』t Stop, Won』t Stop, GameStop》嗎?(作者在此處使用押韻諷刺 GameStop 和 TradFi)

對于那些坐在 TradFi 銀行新設立的加密貨幣交易柜臺前的加密投機者來說,如果你想了解杠桿如何在加密金融市場中發揮作用,這篇文章必讀。你已經不在美國堪薩斯州了,你的年終收益將建立在預測短期價格變動的基礎上。如果你不能理解這些概念,你應該立馬回達拉斯玩股票。

貨幣體系大致可以分為三部分。

貨幣單位——賬戶的單位,用來存儲價值,支付商品和服務。

bitFlyer:將密切關注每一個以太坊工作量證明硬分叉:金色財經報道,日本加密貨幣交易所 bitFlyer 官方表示,他們將“密切關注”從工作量證明 ( PoW ) 過渡到權益證明 ( PoS ) 而可能發生的任何一個以太坊 (ETH)硬分叉,以及每一個繼續依賴 PoW 的分叉 Token。據悉,在 BitFlyer 最新發表博客文章中并未明確說明是否支持哪一個分叉 Token,但表示將“視情況而定”。同時該交易所還補充說,在處理任何新 Token 上架之前都需要得到日本虛擬加密資產交易所協會(JVCEA)的批準。(cryptonews)[2022/8/24 12:44:34]

價值傳輸機制——貨幣單位如何在貨幣體系的參與者之間轉移。

金融中介——向系統提供金融服務的實體,最重要的功能是從儲戶手中匯集貨幣單位,并將這些儲蓄匯集到希望支付利率來借取資金的金融實體手中。

下面這個簡單的表格,描述了 TradFi 與 Crypto 之間的區別。

貨幣單位:

TradFi:官方發行的法幣,例如美元、歐元等。

Crypto:加密原生代幣,例如 BTC、ETH 等。

價值傳輸機制:

TradFi:現金和銀行轉賬

Crypto:公有鏈

金融中介:

TradFi:銀行

Crypto:中心化與去中心化交易平臺,數字錢包,抵押借貸業務

TradFi 和 Crypto 間存在一些根本性的差異,在系統內使用杠桿也會導致不同的結果。

TradFi

官方發行貨幣單位,他們決定貨幣發行量,我們稱之為法幣。中央銀行是官方的分支,通常負責維護金融系統。中央銀行監管商業銀行,而商業銀行通過發放貸款發行貨幣。中央銀行和商業銀行都可以通過發行信貸來擴大貨幣供應量。

Bitfinex與Tether創建救濟基金,已捐贈25枚比特幣:4月11日消息,Tether(USDT)首席技術官Paolo Ardoino在推特上宣布,Bitfinex和Tether已經創建了一個救濟基金,以幫助在薩爾瓦多被幫派殺害的人的家屬。雙方已捐贈25枚BTC(價值超100萬美元)來啟動該基金。[2022/4/11 14:17:08]

Crypto

如果參與者選擇運行某個加密開源軟件,網絡中有一系列規則需要所有參與者同意,原生代幣也由上述規則發行和管理。流通的代幣總數可以改變,但這需要至少 51% 的參與者同意。就比特幣而言,網絡參與者達成一致,只有 2100 萬枚比特幣會被挖出,任何個人或者機構都不能單方面改變比特幣的供應量。

劃重點

在 TradFi 中,如果貨幣供應量需要擴張或者緊縮,官方可以改變供應量,無需其他參與者的同意。在加密世界,除非獲得網絡大多數人的同意,否則不能改變貨幣發行計劃。為網絡提供資源的人越多,達成一致就越困難。因此,一個加密網絡越成功,改變就越難。

劃重點

如果所有銀行破產,TradFi 系統就會停止有效運作。但是如果所有大礦工都被淘汰,Crypto 系統將會調整出塊難度,價值仍然可以在各方之間傳輸。

在傳統金融系統中,最重要也是最大的中介就是銀行。銀行擁有官方頒發的接受存款的許可證。他們可以通過向高凈值借貸者借貸的方式,把這些存款翻倍(這就是印錢),并且可以將銀行的股本權益和存款作為上述貸款的抵押。中央銀行規定了銀行使用杠桿的規模,但是如果所有用戶想要同時取回存款,銀行肯定不能滿足所有需求。實際上,官方官方可以印出足夠多的錢,來幫助銀行償還債務。因此,當銀行面臨危機,哪部分人的存款會貶值,就成為一個選擇問題。

在區塊鏈網絡中,不需要通過任何實體來與公共網絡交互,你就是自己的金融機構。因此,集中化也是有好處的,一系列私人中介機構可以提供存款、借貸、交易等服務,這些公司也可以提供大量杠桿交易。但是,因為任何一個實體都不能再發行鏈上的代幣,一旦中介機構陷入危機,沒有人能退還用戶損失的資金。

比特幣礦企CipherMiningScraps計劃放棄購買Bitfury礦機:金色財經報道,比特幣礦企Cipher Mining(CIFR)放棄了今年購買Bitfury礦機的計劃,首席執行官Tyler Page表示其目標是更加靈活。根據10月份向美國證券交易委員會提交的一份文件,Cipher已從Bitfury預訂了28,000至56,000臺挖礦設備,每臺機器的最高價格為6,250美元。以最大值計算,訂單總額達到3.5億美元。此外,Cipher已簽訂從比特大陸購買60,000臺礦機和從MicroBT購買27,000臺礦機的合同,公司計劃到年底算力達到7.2EH/s。(CoinDesk)[2022/3/5 13:38:57]

劃重點

在傳統金融系統中,當銀行面臨危機時,官方可以發行足夠多的法幣,來彌補銀行債務。對于加密中介機構來說,如果這個公司不能遵守承諾,用戶必定會損失部分或全部資金。

TradFi 的根本問題是,銀行運營著價值傳輸體系,并且是最大的中介商。官方關心更廣泛的金融體系穩定,因此,一旦銀行系統過度杠桿化,并遭受災難性損失,官方必須為其紓困。事實上,官方可以發行足夠多的錢來彌補銀行的所有損失。這意味著,每次銀行遭遇危機,官方都會這樣處理,尤其當全球經濟越來越復雜和相互關聯。唯一可能讓官方不再援助銀行的機制,就是超發貨幣可能導致的商品和服務價格通脹。

銀行作為私人機構,一旦了解官方為了更大范圍的金融穩定,會為自己紓困,那么只要在規則范圍內,銀行就會盡可能冒最大的風險。銀行不需要用常識來判斷規則是否合理,他們只需要遵守!目前全球經濟的復雜性和規模也要求銀行必須是通過全國股票市場上市的公共融資公司,這樣他們才能成為牌桌上真正的玩家。

銀行高管會因勇于承擔風險而獲得年度獎金,他們被鼓勵盡可能承擔風險。這些風險可能是股票交易,或者向某個經濟區塊借貸。如果結果不理想,大眾股東將蒙受損失,甚至可能出局。但是銀行管理層很可能會保住工作,因為官方需要他們來繼續運營銀行,從而傳遞價值。如果結果理想,他們會獲得高額獎金。彭博財經 (Bloomberg Money Stuff) 的 Matt Levine 總是打趣說,投資銀行是社會主義天堂,其運營唯一目的就是為員工提供福利。

受美國監管的比特幣衍生品交易所Bitnomial融資1160萬美元:金色財經報道,受美國商品期貨交易委員會(CFTC)監管的比特幣衍生品交易所Bitnomial已籌集了1160萬美元,13位未透露名字的投資者參與了此輪融資。據悉,Bitnomial在10月5日提交給美國證券交易委員會(SEC)的文件中披露了此次股權出售的情況。與BitMEX服務于散戶不同的是,Bitnomial主要服務于機構投資者。[2020/10/6]

這就是為什么「杠桿」是一個「骯臟」的詞。每個人都知道,杠桿會摧毀銀行系統,如果真的如此,官方就會介入,印鈔票,并可能造成通脹。他們沒有看到的是,這個問題的解決辦法應該是確保價值傳輸機制不由營利性金融中介管理。

比特幣是分布式賬本技術的先驅,這種技術可以讓中央銀行數字貨幣(CDBC)運行在私有鏈上。中央銀行可以通過向所有公民直接提供官方數字銀行賬戶的方式,將價值傳輸機制國有化。問題在于,這將徹底改變「大到不能倒」的商業銀行的運作方式。從本質上講,中央銀行將會與其監管的商業銀行展開競爭。

如果有美聯儲發行的聯邦幣,用戶又為什么要持有商業銀行的美元呢?只有當利率足夠有吸引力時,用戶才可能持有聯邦幣之外的其他貨幣。只有第三方金融中介機構向有實力的實體借貸時,利率才會有吸引力。因為這些企業可以支付合適的利率,對公眾來說風險較小。這,我的朋友,才是銀行應該做的事情。但是,因為銀行擁有印錢的許可證,并且官方對印錢行為有嚴格規定,所以他們押注危險資產,然后破產,還能拿一筆圣誕節獎金。

懶惰的經濟學家和宏觀經濟學家錯誤地認為,加密市場的運作方式與 TradFi 類似。其實不然。在加密市場中,價值傳輸機制脫離了金融中介機構的控制。因此,加密市場中的金融中介機構的生死取決于其業務模式和風險管理系統。如果他們破產,沒有救世主。不幸的是,用戶損失了資金,但是網絡會繼續按照代碼規定的那樣運行。

加密世界的杠桿不會導致生態系統崩潰,任何損失都將留在本地的,僅限于中介機構借據的持有者或是個人的加密資產。

比特幣究竟是什么?它是資產,是貨幣,是商品,數據,還是網絡?它同時是所有這些事物的一部分,很難從法律上定義比特幣,所以導致了不同司法管轄下的不同司法定義。

一個良好運轉的金融系統的根基是清晰編纂的合同法。合同的可執行性讓參與者有信心與現實生活中從未遇到過的人和實體進行公平交易。這樣的結果就是信任。

當比特幣出現時,并沒有清晰的定義或概念可以借鑒。如果有人欠你比特幣,他該如何償還?這不是一個簡單的問題,也超出了本文探討的范圍。比特幣本質定義的模糊性,決定了「不是你的鑰匙,不是你的幣」成為元宇宙中唯一的法則。

從中心化加密平臺的角度來看,用戶唯一擁有的資產存在于平臺控制的錢包里。從用戶的角度來看,這意味著他們對平臺的財務義務是有限的。不論他們交易水平有多差,他們的欠款都不會超過他們最初的保證金。

如果用戶存入 1 個比特幣的保證金,資金加 100 倍杠桿到 100 個比特幣的規模,合約價格下跌 10%,總損失就是 10 個比特幣。這位用戶只在平臺上放了一枚比特幣,因此,這位用戶只會損失他的一枚比特幣。合約盈利方被欠著 9 個比特幣。虧損 10 個比特幣—1 個比特幣保證金=9 個比特幣的赤字。

為了處理這種超出保證金的交易損失,加密交易平臺會對利潤收稅,或者提前平倉。在上述案例中,為了處理 9 個比特幣的資金缺口,頭部加密衍生品平臺會在虧損交易員的破產價格,就平掉盈利交易員的頭寸。這樣,在交易有限責任的情況下,盈利者能夠贏得的保證金,就是虧損者能力范圍內可以提供的保證金。翻譯成人話就是說,如果多頭只有 1 個比特幣的保證金,然后價格下跌,空頭就只能贏得 1 個比特幣的利潤。每個平臺都稍微調整了提前平掉盈利者倉位的過程,總體來說,都遵循著上述的藍圖。

最終結果是,無論交易員的清算多么嚴重,這些損失都不會擴散到單個平臺之外。沒有平臺會被認為是加密系統的重要金融機構(SIFI),因為即使所有的交易員都遭到清算(極度不可能的情況),基于交易的有限責任原則,他們的損失也是有限的。幸運的是,在加密金融世界最初形成時,沒有人愿意購買入場席位,否則將妨礙今天這個更有彈性的反脆弱體系的形成。

這與傳統金融機構中典型的保證金或者杠桿協議,以及 TradFi 中介處理超出保證金虧損的方式,形成了直接對比。對于 TradFi 中介機構,用戶需要用所有的財務凈值來抵付欠款。如果交易對中介不利,TradFI 中介可以并且將會起訴用戶,從而將用戶推向負資產的境地中。

一個典型的 TradFi 交易平臺/清算所也需要成員機構提供抵押品,來彌補交易虧損超過保證金的情況。成員對清算所負有責任,這也將他們與市場上每一個合約的財務表現聯系起來。在金融市場的深奧角落,如果損失足夠大,會給不相關的金融機構帶來巨大的資金損失,這些機構就是交易平臺/清算所的成員。

TradFi 交易平臺/清算所模式的底層結構所導致的風險傳遞性,是許多超國家的金融監管機構將大型 TradFI 交易平臺視為 SIFI 的原因。如果一個機構被認定為 SIFI,格外的監管會隨之而來。但重點是,如果這個機構在破產邊緣,就可以指望外界紓困,因為為了「系統」的健康穩定,這個機構必須活下來。

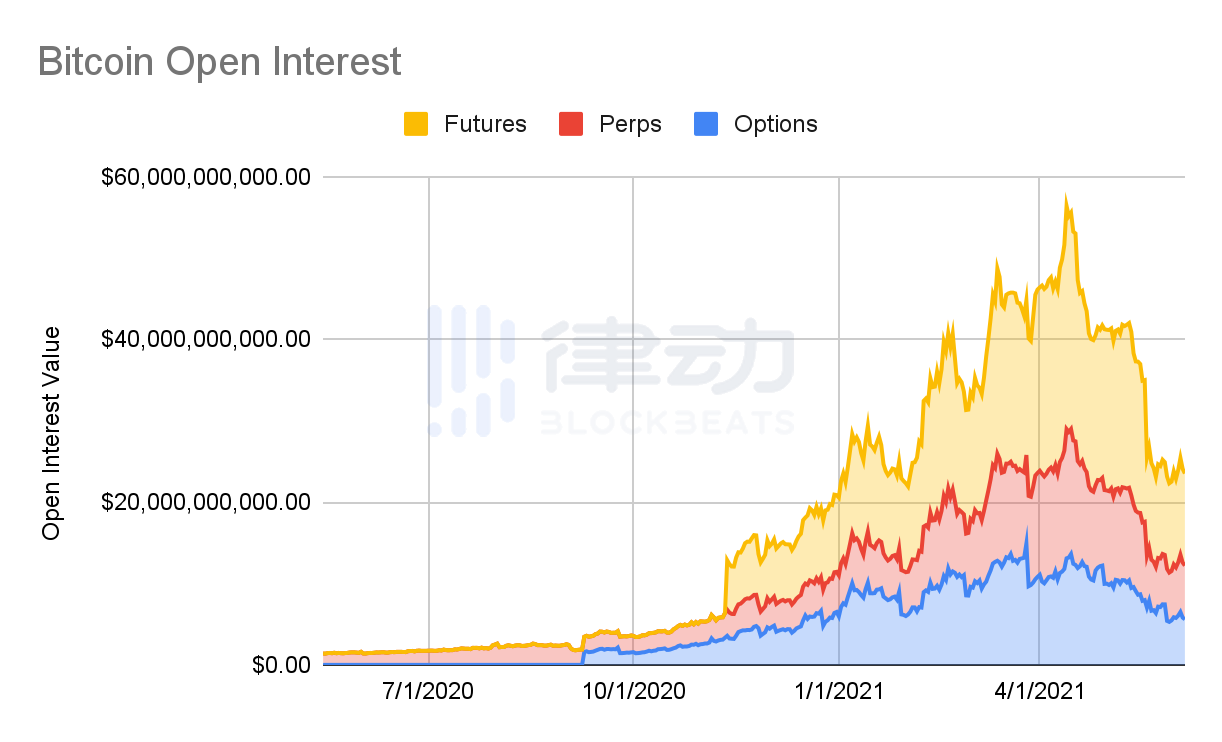

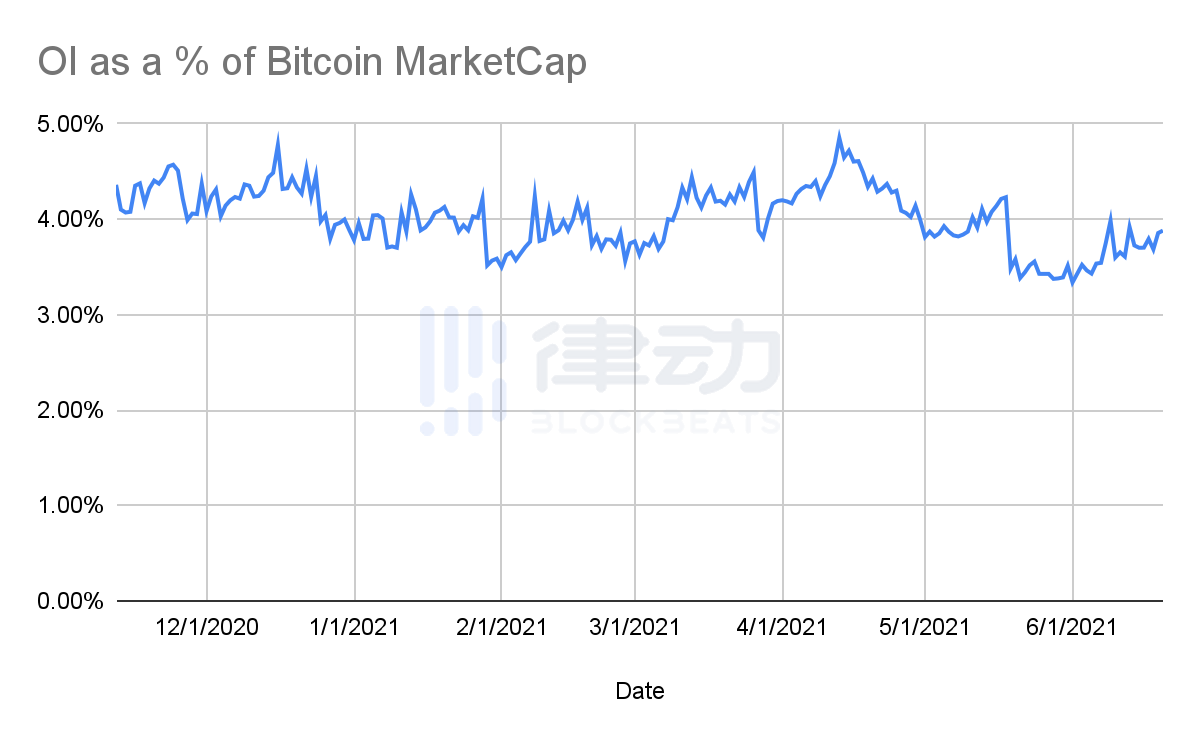

未平倉合約(Open Interest, OI),粗略代表著頭部中心化衍生品平臺的杠桿頭寸數量。

假設有 A、B、C 三個交易員,他們目前的合約持倉都為 0。

A 買 1 個合約,B 賣 1 個合約,OI 從 0 變成 1。

A = 1 個多單

B = 1 個空單

C = 沒有合約

A 再買 1 個合約,C 賣 1 個合約,OI 從 1 變成 2。

A = 2 個多單

C = 1 個空單

B 買 1 個合約,C 賣掉 1 個合約,OI 仍舊是 2。

B = 沒有合約

C = 2 個空單

A 賣掉 2 個合約,C 買 2 個合約,OI 從 2 變成 0。

A = 沒有合約

OI 可以告訴我們在某個特定平臺上,有多少杠桿多頭和空頭頭寸。雖然我們不知道交易員們使用的加權平均杠桿有多少,但我們知道一定數量的杠桿被使用了。

我通過 Glassnode 的數據,得出了目前比特幣市場上存在的假定杠桿量的近似值。

有趣的一點是,盡管衍生品平臺上的交易量比現貨平臺大幾個數量級,但與市場的整體規模相比,未平倉合約仍非常小。我相信一些黃金愛好者可以找到一些令人震驚的圖表,顯示 COMEX 黃金合約的未平倉合約大大超過了可結算的實物黃金數量。這些事不由地讓你陷入沉思。

如果所有的加密衍生品平臺在此刻崩盤,短期影響無疑是負面的,但是長期來看,杠桿頭寸在市場中所占比例并不大。隨著生態不斷成熟,這個比例無疑會增加。但是絕大多數杠桿交易,都發生在那些不會讓損失擴散到外部的平臺上。但在 TradFi 系統中,交易平臺、清算所和成員機構之間的內在關聯,放大了損失并會導致系統性問題,這些問題最終總是要超發貨幣來為他們紓困。

問題從來不是杠桿本身,問題是誰需要為無法避免的損失買單。在加密世界,用戶承擔最初的保證金,平臺負責剩余部分——雖然過程中可能會打折,但是除了短期價格影響外,外部更大的系統不會受到影響。在 TradFi 中,銀行從不受損。因為他們在國際支付中扮演著角色,他們也不能受損,而是我們這些全球公民通過通貨膨脹來支付損失。

有些讀者可能了解過“提取MEV 等于盜竊行為” 這樣的觀點。在這篇文章里,我將深入論述為什么在我看來在加密貨幣世界里提取 MEV 不類似于盜竊行為;為什么在任何由經濟激勵提供安全的分布式系統里,

1900/1/1 0:00:00以太坊是迄今為止市值最大、并被最多人采用的智能合約區塊鏈,支持DeFi、NFT、社交代幣等各種項目.

1900/1/1 0:00:00第一中西部銀行2021年第二季度向美國證券交易委員會提交的一份報告顯示,其信托部門持有29498股灰度的比特幣信托,價值超過88萬美元.

1900/1/1 0:00:00在DeFi浪潮中,最引人矚目,最能價值捕獲的賽道無疑是Dex。據DeBank的數據顯示,2021年5月19日,Dex最高日交易量高達210.73億美元.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:742.35億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:29.

1900/1/1 0:00:00今天的筆記相對比較硬核,整理也頗花了些時間。是來自北師大系統科學學院王有貴教授6月26日在葦草智酷上做的一個報告。報告原標題《貨幣穩定根源及其經濟含義》.

1900/1/1 0:00:00