BTC/HKD-5.17%

BTC/HKD-5.17% ETH/HKD-10.28%

ETH/HKD-10.28% LTC/HKD-10.55%

LTC/HKD-10.55% ADA/HKD-8.69%

ADA/HKD-8.69% SOL/HKD-7.86%

SOL/HKD-7.86% XRP/HKD-7.42%

XRP/HKD-7.42%建議讀者先閱讀文章上篇《對 eth2 里 MEV 的初步探索 (上)》

新的共識參與者

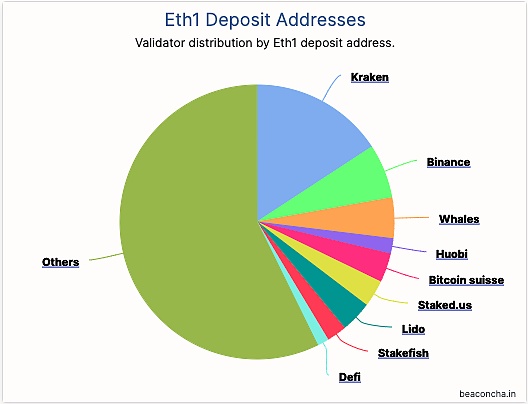

雖然上面的定量分析對開始思考 eth2 中的 MEV 問題很重要,但沒有對它的參與者的定性分析是不完整的。如前所述,哈希率離開了需要質押 ETH 的 eth2 舞臺。礦工和礦池被新的參與者取代了——對大量 ETH 持有控制權的交易所、協議庫、投資基金和驗證者庫等。根據目前 beaconcha.in 上的數據, eth2 驗證者集的 eth1 存款地址分布可以看出這一點了。

值得注意的是,這個餅圖并沒有區分擁有共識投票權的最終實體和它運行所在的基礎設施。盡管共識投票權中心化問題堪憂,基礎設施中心化的情況則沒這么嚴重,因為 PoS 的經濟激勵機制鼓勵設施去中心化,以盡量減少相關的罰沒風險。

具體來說,這意味著像 Kraken 這樣持有大量 ETH 的交易所可能會通過以下途徑來減少罰沒風險:把它們的押金質押在多個基礎設施提供商、在不同地區、使用不同的硬件和客戶端運行,而不是內部承擔這個巨大的基礎設施投入與運維。

Animoca Brands 完成對 Web3 數字營銷機構 Be Media 的收購:8月17日消息,Animoca Brands 宣布完成對 Web3 數字營銷機構 Be Media 的收購。Be Media 由企業家 Jordan Fogarty 于 2013 年創立。Animoca Brands 此前表示,收購完成后,Be Media 將協助 Animoca Brands 與澳大利亞主要品牌建立合作伙伴關系。[2022/8/17 12:30:56]

交易所

eht2 中最明顯的權力關系變化是交易所作為最大的 ETH 持有者成為了最大的驗證者。像 Coinbase、Binance 和 Kraken 這些中心化企業將可能控制最多的驗證者 slot。這些參與者所受的法律監管不同于礦池,且在非常多方面享有聲譽。這些差異將可能對驗證者格局產生不同于礦工格局的新影響,可能影響驗證者參與的活動,例如它們接受收入的 MEV 類型。

有趣的是,這些實體還從事質押以外的若干活動,這可能會為這些交易所提供的現有服務和 MEV 提取帶來協同效應的新機會。這里提到的包括提供特快交易、在交易還沒被打包到鏈上前提供隱私加密貨幣提款,以及更低的鏈上費用,相當于用作訂單流的加密貨幣本地支付。

SEC 已對 Ripple 被告的動議提出反對:金色財經報道,律師JamesK.Filan發推稱表示,美國SEC 已對 Ripple 被告的動議提出反對,質疑 SEC 對被告第四組錄取請求的回應,聲稱已經公平和實質性地回應了有爭議的請求。[2022/6/1 3:55:05]

提供的這些服務一開始可能是優勢,并能吸引用戶遷移到提供這些服務的交易所,結果會讓不提供或出于規管原因無法提供這些服務的交易所受損。此外,交易所在 MEV 游戲里的垂直整合 (例如,交易所運行它們的機器人提交交易到它們的驗證者節點) 也是一個隱憂,值得我們深入研究。

驗證者池

eth2 的另一個重要轉變是驗證者池的出現,它們提供的好處包括:減低質押所需的最低 ETH 數額、啟動面向客戶的驗證者、抵消來自區塊提議運氣 (MEV + 交易費用) 帶來的差異,并提供額外的服務,例如基于它們管理的資金基礎的質押衍生品。

像 Rocketpool 和 Lido 這樣的元池的出現是一個有趣現象。這些實體與非常多驗證者池連接,并可能成為質押量的重要來源,因此可以對驗證者池施加影響,例如它們采用 MEV 類型和提供給質押者的利潤份額。

分析 | BTC多空開單量有一定下滑 Coinbase BTC/USD 對 Bitfinex 處正溢價 ?:據TokenGazer數據分析顯示,截止至6月17日17點整,BTC價格為$9,181.5,市值為162,493.3MM,主流交易所24H BTC交易量約為$1200.3MM,較此前有較大幅度提升,BTC價格持續繼續攀升,目前在9100點高位盤整;BTCUSD/Coinbase對BTCUSDT/Bitfinex已經從此前的負溢價狀態轉變為正溢價;算力方面,受益于價格的不斷抬升,BTC算力呈現持續上升態勢,有望沖擊新高;活躍地址數增幅放緩;期貨方面,多空開單量都有一定幅度下降。[2019/6/17]

這些元池通常提供質押衍生品。這方面的一個例子是,元池能給用戶提供代表質押存款 (一般鎖在信標鏈上)的流動代幣,這些代幣可以在網絡的其他地方使用。允許在 DeFi 中使用流動的質押 ETH 代幣將進一步增加驗證者在 MEV 上賺取的收益。

回顧上文對基礎設施去中心化的論述,不難發現交易所是另一種類型的元池,因為它們也可以在后端與驗證者基礎設施連接。交易所也很可能會提供質押衍生品服務,這些傳統機構與本地運行節點的質押者將在多個維度上展開競爭,如去中心化、流動性護城河、以及規管上的靈活性。

分析 | Coinbase BTC/USD 對 Bitfinex 負溢價?Bitmex期貨Bid/Offer價差不斷擴大:據TokenGazer數據分析顯示,截止至6月13日17點整,BTC價格為$8120.3,市值為144,128.1MM,主流交易所24H BTC交易量約為$755.9MM,較昨日上升3.29%,BTC在震蕩中上行,于昨日晚間再度突破8000點位,目前在8100點位盤整,目前,BTCUSD/Coinbase對BTCUSDT/Bitfinex處負溢價狀態,后市或有一定下行風險;算力方面,BTC目前算力為53.5E,波動較小;活躍地址數保持相對穩定狀態;期貨方面,4月份以來,Bitmex的比特幣期貨Bid/Offer價差不斷擴大,到5月中旬達到0.69%,隨后流動性有所提升,價差縮小到3月中旬以來的平均水平,但價格波動依然不大。其它交易所的情況似乎并未改善,如Deribit。尤其是日本最大的比特幣交易所BitFlyer,流動性甚至更差了,Bid/Offer價差有上升趨勢。[2019/6/13]

開放性問題

我們對 eth2 里 MEV 問題的探索發現了許多開放性問題,我們計劃在未來幾個月內進行研究。下面是其中四個:

動態 | 幣安下架BSV遭反對 有人稱將與俄羅斯當局討論禁止幣安交易:推特用戶Yevgeny Devine針對幣安下架BSv的事件發表推特稱:Binance剛剛因為威脅我們的投資損失了50億美元。再來這一套,我們和當局討論在魯蘇阿禁止Binance。

Binance在俄羅斯并沒有被禁止原因是因為某些實體建議當局對他們自己偏好的交易所采取寬松的態度,盡管Binance的交易量中有70-80%的數據都是造假,同時,Binance也在推動禁止比其更合法的競爭對手:Bitfinex和Bitstamp

CZ的業務建立在虛假交易量的基礎上——這讓他得以將自己的交易所推廣為“世界上最大的密碼交易所”,吸引了迫切希望上市的項目,以及經驗不足的投資者。而他的權力是建立在違背信任的基礎上的。[2019/4/14]

eth1 區塊提議者市場

由于現在實際上有兩個客戶端需要運行 (eth1+信標),單獨驗證者的 eth1 節點很可能就默認選擇像 Infura 這樣的服務提供商,因為自己運行的開銷很大。這可能在一開始就隱含著 eth1 和 eth2 節點的運行者是分開的。假設這種情況鋪開發展,可以想象運行高性能硬件和 MEV 模擬軟件的 eth1 節點運行者會形成市場競爭,以滿足 eth2 區塊提議者的需求。

MEV 搜索優化的新限制

eth2 里仍然會有像價格套利和清算這樣的 MEV 機會,但 MEV 提取所在的系統有一些新的參數,它們可能會改變或引進對 MEV 提取的限制。

出塊時間現在是固定在 12 秒,而不像在 eth1 中是可變的,而提議者 slot 是在每個 epoch 開始時就分配的,這意味著提議者最多有 6.4 分鐘的時間計算他們的任務 (在 epoch 開始時就分配到的提議者的時間肯定少于 6.4 分鐘)。這不僅為驗證者提供了更多的時間在 eth1 客戶端交易池上運行最佳的 MEV 提取計算工作,而且由于出塊時間的可預測性,模擬和執行會變得更容易。

這表明,如果用于計算和執行 MEV 提取策略有更長、更可預測的時間間隔, MEV 提取可能需要更復雜、更大量的計算。

領導者選舉機制變更

驗證者會提前知道他們是否有機會做區塊提議 (除非是新 epoch 的第一個 slot)。他們甚至可以 (盡管概率很低)在一個 epoch 里做多個區塊的提議者。區塊提議者的保證是如何改變 MEV 提取的?那多個區塊提議者或連續多個區塊提議者的保證呢?

特別地,大型驗證者池或交易所很可能分到同一個 epoch 里多個連續的 slot。當某單一實體持有多個連續 slot 并把它們組成的“元 slot”的時候,可能會出現多個區塊 MEV 提取的情況,這可能會制造出一個新的攻擊向量。

二層網絡與分片

這篇文章的大部分內容都假設 eth1區塊的內容保持現在的樣子。然而現實是,大量的交易流將被移到二層,而一層會用作數據可用性層,zk-rollup 和 optimistic rollup 會提交排好序的批次交易。

按照直覺,這將降低驗證者從 MEV 中獲得的價值。然而,情況會難以預測,因為多個二層網絡會帶來額外的復雜性,可能會有新的 MEV 形式 (例如跨二層網絡、一層與二層間) 出現。另外,在跨二層的交互里,eth1 內的交易批次排序可能仍然非常重要。

同樣地,隨著 eth2 不斷發展、分片進入成熟階段,信標區塊里分片的排序也會變得重要,MEV 可能會成為促進分片交錯的激勵機制。

譯者注:對《 eth2 里 MEV 的初步探索 (上)》的以下地方翻譯進行更正。

在段落“以時間和 REV 分布作為變量進行分析”中:

現在加上每個區塊記錄在 Flashbots 的被檢測到的可提取價值 (Realized Extractable Value, REV) 的平均值

改為:現在加上每個區塊記錄在 Flashbots 的每個區塊給礦工的實際可提取價值 (Realized Extractable Value, REV) 的平均值

沒有 MEV 提取與有 MEV 提取的情況相比,這 3 個級別的表現現在是沒有區別的。這表明,MEV 提取加劇了由區塊提議運氣帶來的不平等。

改為:沒有 MEV 提取的三個級別在這個圖表里是無法辨識出來的。這表明,MEV 提取加劇了由區塊提議運氣帶來的不平等。

最后,我們擔心 MEV 會使 eth2 中的寡頭情況變嚴重——有最多 32 個 ETH 作為押金的實體比那些擁有更少的能更快獲得財富 (富者更富的態勢)。

改為:最后,我們擔心 MEV 會使 eth2 中的寡頭情況變嚴重——有最多份 32 個 ETH 作為押金的實體比那些擁有更少的能更快獲得財富 (富者更富的態勢)。

. 如果想了解更多質押池與質押衍生品,請閱讀這篇文章《以太坊 2.0 質押池與質押衍生品》

. https://benjaminion.xyz/eth2-annotated-spec/phase0/beacon-chain/#compute_proposer_index

. 如果一個池有總驗證者數 N 中的 k 個驗證者,產生一個獨立 slot 的概率是 p=k/N。在一個 epoch 里產生池里兩個連續 slot 的概率是:

(因為現在唯一驗證者可以在不同 epoch 中產生相鄰的 slot,在放開了單個 epoch 的限制后,生成連續兩個 slot 的概率實際上會稍微高一點——對于我們在這里關心的更大 k 值來說,這是一個微小影響)。如果我們取相近的數, N=120k 是總驗證者數,最大的池 (Kraken) 運行其中的 k=20k 個驗證者節點,我們得到 p?0.17 和 p2?0.026,也就是2.6%。

. 另外,Vitalik 在這篇文章里也提到在 epoch 末對連續 slot 控制的隨機性操縱是存在隱憂的

. Vitalik 的這篇研究有更多激勵分片交錯的內容

1 簡介 Swarm的使命,是通過為去中心化的互聯網提供可擴展的底層基礎設施,去塑造自我主權的全球化社會和無需許可的開放市場.

1900/1/1 0:00:00元宇宙英文原詞“Metaverse”,出自尼爾·斯蒂芬森1992 年的科幻小說《雪崩》,在這部小說中講述了大量有關虛擬化身、賽博朋克等場景.

1900/1/1 0:00:00在 ERC20 代幣智能合約的建立、DeFi 協議使用和穩定幣大宗交易上,Polygon 似乎正在「反客為主」.

1900/1/1 0:00:00監管的利刃再一次從天而降,央行對加密資產交易的管制來得如此猝不及防。6 月 21 日,人民銀行官網發文稱,已就銀行和支付機構為虛擬貨幣交易炒作提供服務問題,約談了工商銀行、農業銀行、建設銀行、郵.

1900/1/1 0:00:00本周技術周刊包含比特幣、以太坊、以太經典、波卡、Hyperledger五個網絡的技術類消息。Gemini贊助比特幣核心開發者Dhruv Mehta和Jarol Rodriguez加密貨幣交易所G.

1900/1/1 0:00:00科技界最有權勢的人之一認為,元宇宙——一個一系列相互關聯、持久存在、經濟自給自足的虛擬世界的術語——就在眼前.

1900/1/1 0:00:00