BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+1.64%

ETH/HKD+1.64% LTC/HKD+0.35%

LTC/HKD+0.35% ADA/HKD-0.01%

ADA/HKD-0.01% SOL/HKD+1.78%

SOL/HKD+1.78% XRP/HKD-0.41%

XRP/HKD-0.41%今天,DeFi 代幣主要有兩個分類:生產性和非生產性。

非生產性 DeFi 代幣是我們都熟悉和喜愛的經典「無價值」治理代幣,像 UNI 和 COMP 這樣的代幣就是完美的例子,盡管它們自誕生以來,已產生了數億美元的收入,但這些代幣只是代表了參與治理的權利,而沒有現金流權。

另一方面,我們也看到了像 SUSHI 和 AAVE 這樣的生產性 DeFi 代幣的出現。這些是加密資本資產的圣杯,因為它們同時代表了治理和鏈上現金流的權利。與非生產性代幣不同,它們允許持有者以協議費用(在某些情況下為通脹獎勵)的形式獲得被動收入的回報。

對于 Aave 來說,持有者可以在安全模塊中進行質押,他們的資金將作為最后的抵押品。作為回報,他們從生態系統儲備和協議費用中獲得獎勵。同樣,SUSHI 持有者可選擇質押他們的代幣并獲得 xSUSHI,以此獲取 Sushiswap 產生的所有費用的 16.6%。

直覺上,我們會認為生產性資產更具優勢——即認為它們總是投資者的更好選擇。但事實可能并非如此,歸根結底,投資最重要的還是市場表現。

SushiSwap擬任CEOJonathan Howard以53%的微弱優勢贏得民意調查投票:8月6日消息,SushiSwap 擬任 CEO Jonathan Howard 以 53% 的微弱優勢在民意調查后贏得多數投票,但接下來還需進行一次具有約束力的投票才能正式上任。同時,許多社區成員和 Sushi 內部人士認為,應該對未來的主廚薪酬方案進行單獨投票,因為如果滿足某些 SUSHI 代幣價格目標和其他獎金標準,其潛在薪酬超過1000萬美元。(The Defiant)[2022/8/6 12:06:46]

與傳統金融一樣,最重要的可能不是代幣是否擁有現金流權。相反,推動估值的是基本面的增長,如交易量、收入、用戶等。

本文使用一些定量的證據來支持這個說法,因此,我們將使用兩組類似的協議,其中一組具有生產性資產,另一組具有非生產性資產。

這兩組協議分別是(1)Uniswap 和 Sushiswap 以及(2)Compound 和 Aave。

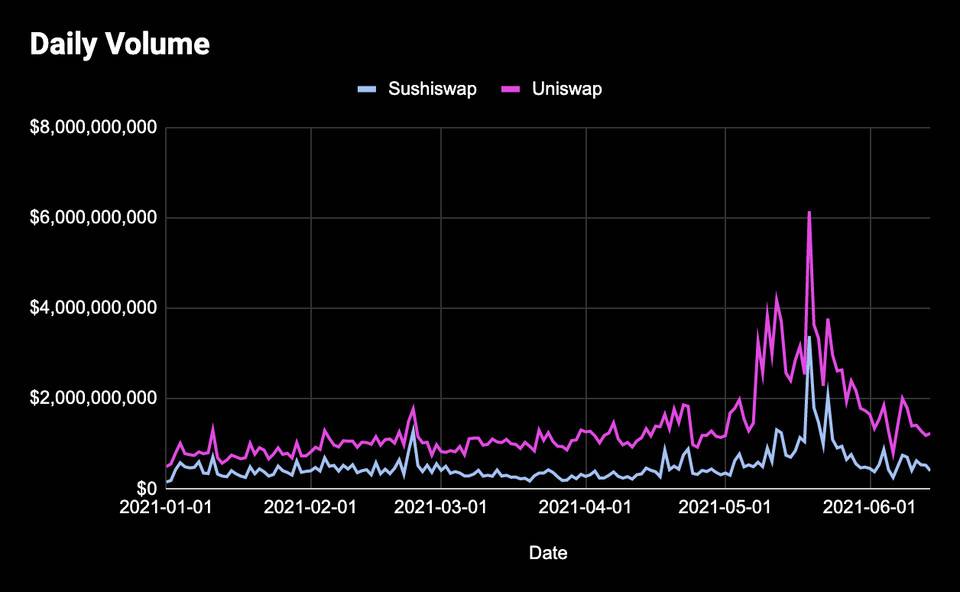

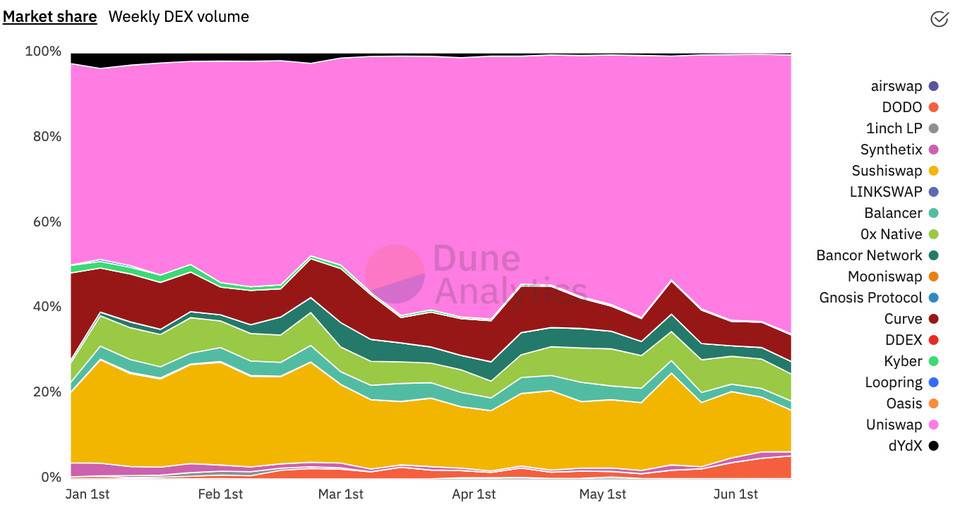

當然,理解任何 DEX 代幣(如 SUSHI 和 UNI)的關鍵指標就是交易量。這是衡量去中心化交易所采用度和成功度的一個基本指標,更高的交易量意味著協議產生更多的費用收入,這會推動這些 DeFi 代幣的價值。

SUSHI突破17美元 日內漲幅為2.91%:火幣全球站數據顯示,SUSHI短線上漲,SUSHI突破17美元 日內漲幅為2.91%,行情波動較大,請做好風險控制。[2021/5/18 22:13:46]

而在交易量方面,Uniswap 是占據優勢的,根據 Token Terminal 的數據顯示,2021 年初 Uniswap 的日均交易量大約是 7.33 億美元,隨著上個月 Uniswap V3 的推出,Uniswap 的日均交易量已增長到 14 億美元,較年初時翻了一番。相比之下,Sushiswap 在年初的日均交易量僅略低于 4 億美元,目前則增長到 5.6 億美元,在過去 6 個月里,Sushiswap 溫和增長了 42%。

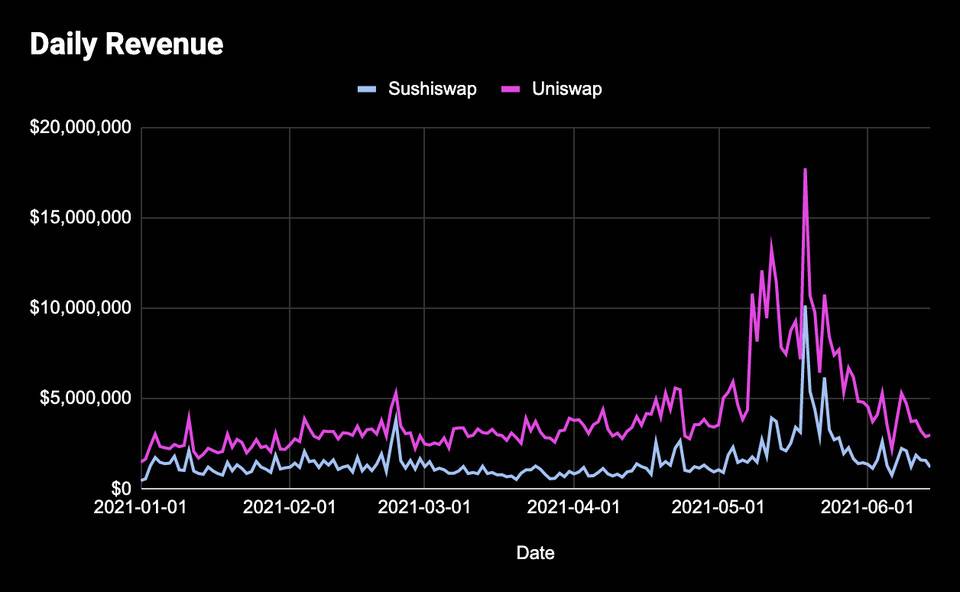

交易量和費用是直接相關的,因此日收入圖和上面的交易量圖相同也就不足為奇了。但這些收入對兩個協議的意義有一個關鍵的區別。如前所述,SUSHI 持有者可以質押他們的代幣并獲得 xSUSHI,這實際上代表了獲取協議產生的所有收入的 16% 的權利。另一方面,UNI 是沒有這種收入的,協議所產生的收入都流向了流動性提供者(LP)。

LBank已完成“LBK周四GO”32期八折SUSHI專場售賣:據悉,LBank于1月21日16:00開啟“LBK周四GO”32期八折SUSHI專場售賣,至18:00結束。

本次售賣下單總額為1,856,012?USDT,實際成交50,000USDT,認購成交比例為2.6%,超額部分將退回。

“周四GO”為LBank回饋社區用戶所創建的系列售賣活動,活動于每周四16:00-18:00進行,每周將會有等值50,000USDT的優質項目代幣出售,更多詳情可登錄LBank官網查詢。[2021/1/21 16:42:46]

此外,Uniswap 從年初至今的收入增長率達到了 72%,LP 的每日收入達到 330 萬美元。相比之下,Sushiswap 今年的收入僅增長了 42%,LP 的每日收入為 160 萬美元(xSUSHI 持有者每天能獲得大約 25 萬美元的收入)。

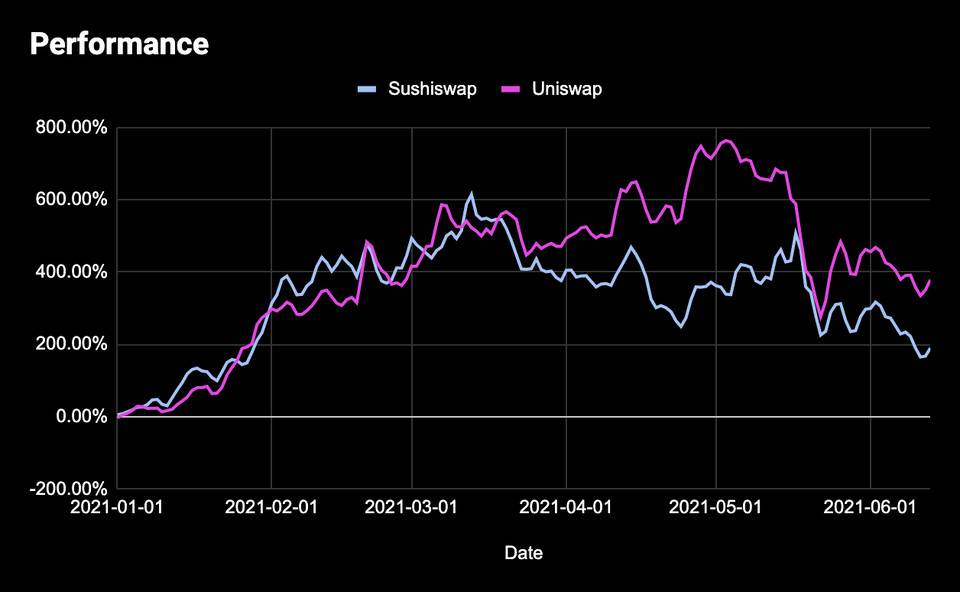

歸根結底,只有一個指標對投資者很重要:即價格表現。每個投資者都想押注最快的馬,而市場是這方面的最終裁判。盡管 UNI 不具有現金流權,甚至它是一個相對靜態的治理生態系統,但它的表現仍然優于 SUSHI。

Gate.io今日推出KIMCHI和SUSHI挖礦DeFi活期理財:Gate.io平臺將在今日下午2:00推出KIMCHI和SUSHI流動性挖礦DeFi理財,采用活期理財形式,用戶可隨時取幣賣出。利息將在去中心化平臺直接轉化為USDT后在Gate.io發放,持幣用戶可以選擇任意一個參與或同時參與。

Gate.io提醒:以上項目是流動性挖礦產生,風險較高,請務必謹慎參與,具體持倉量和發放周期規則請查看具體理財頁面[2020/9/5]

經過一番挖掘后,我們可以看到這是有道理的。UNI 在推動 DEX(交易量和收入)估值的關鍵領域超過了 SUSHI。然而,我們還應該強調一個重要的方面,它可能直接影響今年兩者的表現:代幣供應時間表。

Sushiswap 在 3 月下旬經歷了一次大規模的 SUSHI 代幣解鎖,同時它繼續以每周為單位為 LP 提供流動性挖礦獎勵。而 Uniswap 則沒有向市場投放代幣的計劃,大量的代幣都掌握在團隊和投資機構手中,這可能是 SUSHI 在 3-4 月經歷下降的關鍵因素。

話雖如此,這兩個協議都經歷了豐收的一年,今年以來,SUSHI 代幣價格上漲了 189% 以上,而 UNI 則上漲了 378%。

AOFEX于9月1日上線SUSHI、YFII、STORJ、DIA:據官方消息,AOFEX交易所于9月1日正式上線SUSHI、YFII、STORJ、DIA并已開放充值,15:00開放SUSHI/AQ、YFII/AQ交易對,17:00開放STORJ/AQ、DIA/AQ交易對。

SUSHI(SushiSwap)是一個新興的DeFi平臺;YFII是DeFi項目Yearn.finance(YFI)的分叉幣;STORJ(Storj)是一個致力于成為免審查、免監控且不會停機的云存儲平臺;DIA(Decentralised Information Asset)是一個開放源代碼的金融信息平臺。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/1]

Compound 和 Aave 之間,與 Uniswap 和 Sushiswap 有著類似的對比關系。Compound 代表著以美國 VC 支持的進展較慢的借貸協議,而 Aave 正好相反,其團隊和社區采取了「快速移動」的路線,同時通過引入 Aavenomics 賦予 AAVE 代幣現金流權。

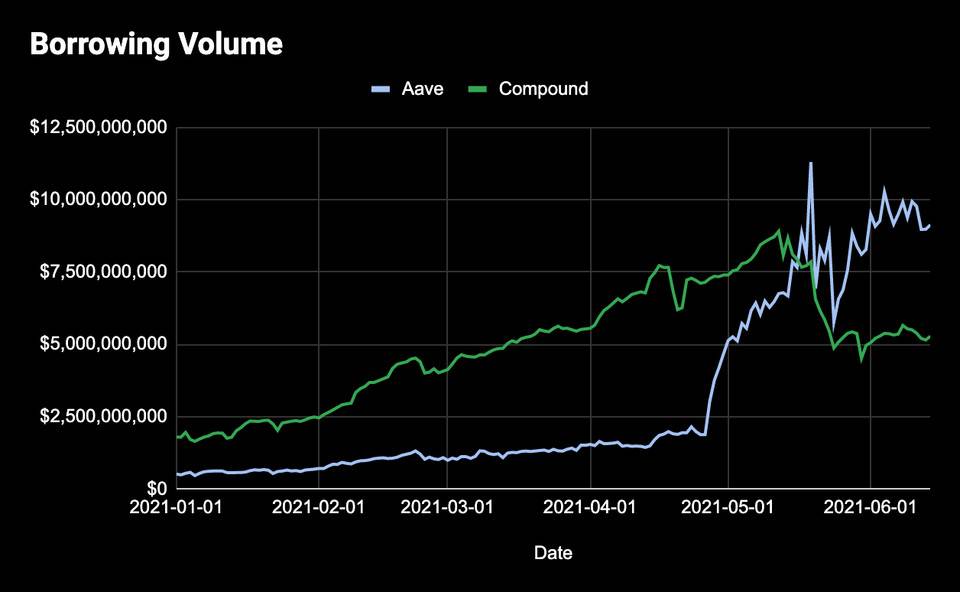

但這些又有什么可比性呢?與 DEX 和交易量類似,借貸協議需要關注的一個關鍵問題是借貸量的增長。

更多的借貸量轉化為 LP 更好的利率,從而吸引更多的資本,從而增加協議的借貸能力。盡管 Compound 長期以來一直處于領先地位,但自從 Aave 于 2021 年 5 月推出流動性挖礦計劃之后,Compound 的位置就被超越了。

Aave 的流動性挖礦計劃推出后,導致市場對該協議的借貸需求激增。這里可以給出相關的數據,Aave 在 2021 年開始時只有 5 億美元的未償債務,與當時的 Compound 相比,這個數字是不起眼的(當時 Compound 的數據超過了 17 億美元)。

而從年初至今,Aave 的借貸量已增長了 1700%,其處理的貸款額超過了 100 億美元,而 Compound 的數據則是增長了 200% 以上,處理的貸款額為 53 億美元。

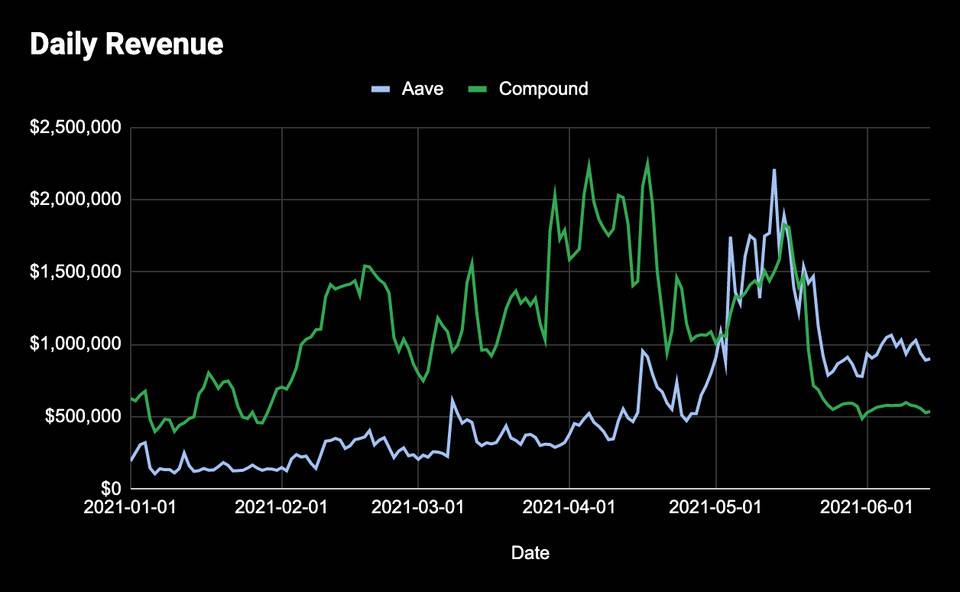

由于借貸量的激增,Aave 在日營收方面也占據了領先地位,這對 Aave 持有人來說是個好消息。

目前,Aave 每天的收入只有不到 100 萬美元,而其中大部分都流向了 LP。與此同時,Compound 每天為 LP 創造的收益只有 55 萬美元。

有趣的是,Aave 今年的收入增長了 360% 以上,而 Compound 的增長率在最近的縮減之后持平于 2%。

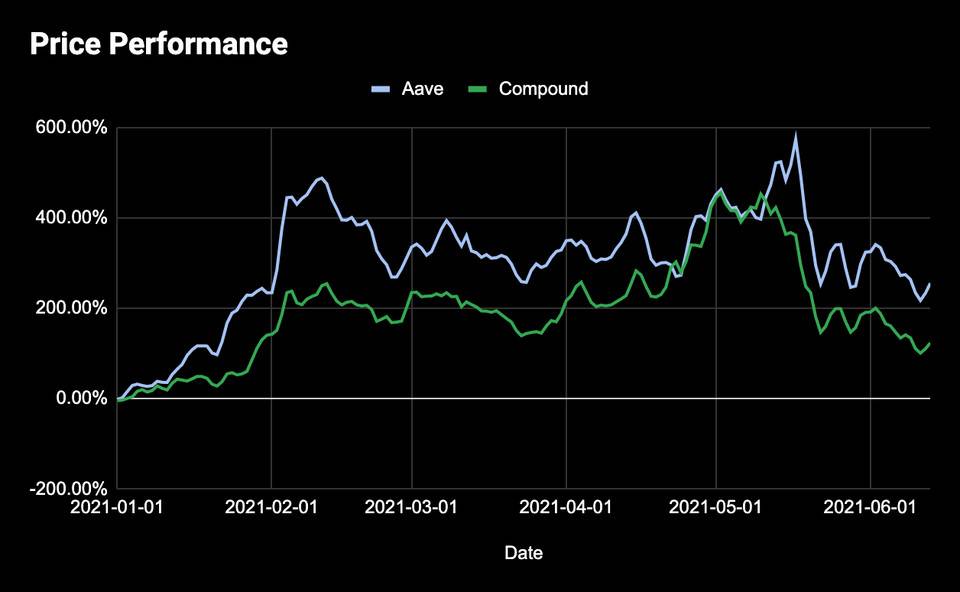

我再重復一遍:對投資者來說,歸根結底最重要的還是應用的業績,投資者希望看到的是數字上升。

隨著 Aave 今年的爆炸式增長,它的表現超過 Compound 也就不足為奇了。總的來說,這兩項資產在今年的增長都超過了 123%,但 AAVE 以 255% 的年增長率獲勝了。

盡管 Uniswap(UNI) 是一種非生產性資產,但它的表現卻優于生產性資產,而 Aave 作為一種生產性資產,它的表現超過了它的非生產性競爭對手 Compound。那這意味著什么呢?資產是否屬于生產性可能并不重要,最重要的是基礎產品及其增長情況。

如果基本面存在并且它正在增長,則市場將對其作出反應,而無論代幣是否有價值累積機制。

無意冒犯 UNI 持有者(我也是其中之一),但我還是要指出,它沒有現金流權,也幾乎沒有什么治理可言(我承認最近它有更多的治理活動了)。

但你猜怎么著?Uniswap 仍然是 DEX 領域的主導力量,沒有其他協議能夠接近其產生的交易量和費用,這從其 60% 以上的市場占有率以及年初至今三位數的增長率可見一斑。

對于 Aave 來說,也是如此,它的借貸量和收入都比它的對手要多,而且由于流動性挖礦計劃的良好時機,其在今年的增長明顯超過了 Compound。我敢打賭,如果 AAVE 是一種非生產性、毫無收益的治理代幣,這一點也會成立。AAVE 的生產性特點只是錦上添花罷了。

我的論點是,代幣是生產性的還是非生產性的,實際上并不重要。重要的是產品要契合市場,以及產品的增長速度。所以是的,雖然擁有一個持有者可依賴和指向的價值累積機制是一個不錯的補充,但最終這并不能保證數字會上升,也不意味它會優于具有非生產性代幣的類似協議。

我們看到,這一點在傳統金融中也同樣適用。亞馬遜和其他高科技成長型股票從未派發過股息,而且我也從未見過真正參與股東治理的人。

但是這個月,你從亞馬遜訂購了多少東西呢?

Tags:USHISHIUSHSUSHIMinimal Initial SushiSwap Offeringshib幣未來價值預測BikeRushSushiBytes

聲音 | 諾獎獲得者:我們正在經歷或者馬上要面臨的是貨幣戰爭,這個貨幣戰爭可能會包括虛擬貨幣:12月8日.

1900/1/1 0:00:00美東時間6月21日,加拿大最大的以可再生能源為動力的加密貨幣礦業公司——BitFarms(BITF.US)在美國紐約證券交易所上市,股票代碼為“BITF”.

1900/1/1 0:00:00近日,“2021(第四屆)中國產業區塊鏈峰會”在湖南省長沙市舉行。會上,微眾銀行區塊鏈首席架構師張開翔就區塊鏈技術如何助力智慧城市建設發表主題演講.

1900/1/1 0:00:00MIQ Digital的一份新報告顯示,2021年美國夏威夷和加利福尼亞州對加密貨幣的需求增長最高.

1900/1/1 0:00:00在國務院金融委明確打擊比特幣挖礦和交易以來,多個省份出臺了相應地方性法規及政策用以規制涉幣經營行為,偵查機關對相關經營行為的刑事立案數量在近期亦有增長.

1900/1/1 0:00:00前言 6月22日,“2021蘇州高新區區塊鏈產業發展峰會暨萬向區塊鏈蘇州研究院啟動儀式”在蘇州高新區獅山國際會議中心舉行.

1900/1/1 0:00:00