BTC/HKD+0.86%

BTC/HKD+0.86% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD+1.85%

LTC/HKD+1.85% ADA/HKD-2.72%

ADA/HKD-2.72% SOL/HKD+2.1%

SOL/HKD+2.1% XRP/HKD-1.74%

XRP/HKD-1.74%撰文:字節與Benedict Zhou,作者均為加密資產做市商DeepQuant聯合創始人及DeepGo DeFi開發者。

Uniswap V3引入新特性:無論是具備“價格刻度”的AMM新機制,還是定制化的“彈性費用”,都賦予流動性提供者更多策略靈活性。筆者作為沉浸于加密資產做市商策略多年的量化研究員,于Uniswap V3的平平無奇中發現DeFi新紀元。

如果只從微觀角度看,尤其對于傳統交易者,V3的顆粒化理念平平無奇,其交易方式更接近于中心化交易所。但從長遠來看,V3為投資者帶來更多可定制和可組合性,極大擴展了DeFi投資策略的邊界。

V3的意義在于供應更多可定制策略,從而兼容更多投資需求,而NFT化的LP Token,成為了匹配小額投資需求方與專業團隊供應商的價值單元,實現價值互聯網的傳遞,這是當前DeFi最偉大的創新。

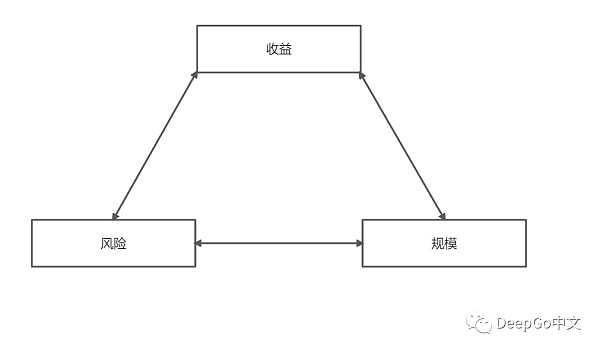

投資在收益、風險、規模中存在不可能三角難題,V3提高資金使用效率從而增加收益,然而也放大了風險,因此為Uniswap V3提供外部喂養數據,并以此實現風險定價尤為關鍵。

在zkSync上部署Uniswap V3的提案獲得通過:金色財經報道,據相關頁面信息顯示,在zkSync上部署Uniswap V3的提案已結束。超4000萬票贊成,預計將在4-6周內完成部署。

根據提案,盡早部署Uniswap將“鞏固Uniswap作為第一大DEX和思想領袖的地位”。它應該有助于Uniswap建立先發優勢。更重要的是,Uniswap DAO 治理將留在以太坊L1上。zkSync將使用L1<>L2通信橋來支持任意消息傳遞以進行治理。[2022/10/14 14:27:08]

全球監管趨嚴,CEX壓力重重,正是DEX平臺搶奪市場的關鍵節點。DeFi在去中心化的區塊鏈上實現價值傳遞是大勢所趨,但也需要天時地利人和才能真正爆發。V3生態目前處于醞釀期,不久后將會出現更多創新項目與之兼容,如新型流動性機槍池、定制策略方案等。

在Uniswap V2 中,用戶添加流動性后,Uniswap會給用戶返還一個ERC20代幣,此為LP Token。這類LP Token代表流動性提供者對其提供的流動性的所有權。當用戶想要贖回流動性時,只需將他們的LP Token銷毀,便能獲得資金池中對應代幣的份額。

RSS3研發團隊Natural Selection Labs發布開源開發者SDK Unidata:據官方消息,RSS3研發團隊Natural Selection Labs今日發布Unidata。Unidata是為Web3開發者提供一站式跨鏈聚合數據的開源SDK。此次工具的開發是為了解決區塊鏈應用研發低效以及數據格式標準缺失的問題,從而能給數據使用者更方便地訪問和展示用戶的Web3數據。

在首個版本中,Unidata支持通過OpenSea、RSS3、CyberConnect、Alchemy、POAP、Infura、Moralis、CrossBell以及SolScan等服務直接獲取所需數據,使得開發者可以一站式地解決數據需求,進而大幅度降低Web3應用的研發門檻以及維護成本。[2022/5/7 2:57:16]

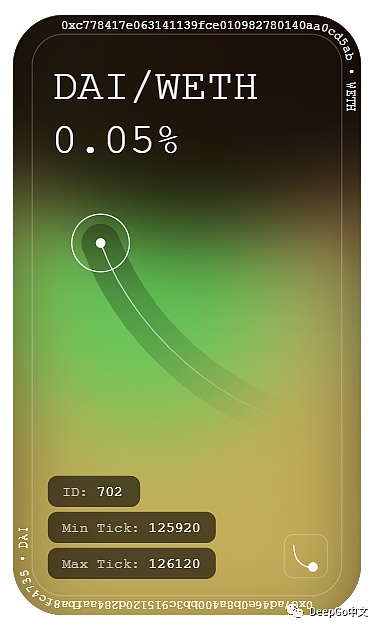

由于Uniswap V2采用整體資金池模式,LP Token是標準的ERC20代幣。但在V3中,每個LP基于不同的價格區間創造流動性,因此提供的流動性都采用ERC721代幣作為權證,Uniswap也會為每一位流動性提供者發放定制化的NFT卡片。

DeFIL在Uniswap上的DFL-USDT LP流動池資金突破1000萬美金:據官方消息,Uniswap上DFL-USDT LP流動池資金量已突破1000萬美金,排名全球第62位。

據悉,DeFIL2.0于8月13日正式上線,平臺總鎖定價值(TVL)已超過1.64億美金,借款總金額近5500萬美金。DeFIL2.0于8月16日區塊高度達到13036655時正式開啟挖礦。[2021/8/16 22:17:57]

這張簡潔的NFT卡片代表了一個價值單元,承載了流動性提供者的時間成本、風險成本、策略價值。在互聯網發展歷程中,價值單元的標準化奠定了各個互聯網平臺的基石,如亞馬遜的商品鏈接、Instagram的圖片等。如今區塊鏈世界正如2003-2004年的互聯網,處于爆發的前夜,價值單元的完善將會讓用戶標準化快速增長,最終形成網絡規模效應。

Uniswap V3 總鎖倉價值突破十億美元:5月18日消息,Uniswap V3 在上線不到兩周,總鎖倉價值(TVL)突破十億美元。[2021/5/18 22:13:45]

NFT化的LP Token本質是資產證券化,資產證券化作為一種金融工具,設計的初衷為改善資源的配置,提高資金的運作效率。在傳統金融中,資產證券化的不透明導致存在風險失控隱患,一直被人詬病。但是在去中心化的世界里,區塊鏈可信價值則大幅消除此類顧慮。

普通用戶無法在Uniswap V3的流動性方案下快速響應,更難以掌握合理價格區間,寡頭效應明顯,專業量化做市商團隊更具備優勢。Uniswap V3的顆粒化衍生了更多定制策略,從而創造了流動性機槍池市場。

短期來看,去中心化流動性機槍池項目對投資需求方有巨大價值,長期則對資產供應方有正反饋激勵效益,核心在于供需之間的數據算法。數據反饋有助于形成良性策展市場,優質穩健的策略被排序篩選,高風險低收益的策略被快速過濾淘汰,如此才能實現資源的高效配置。

UNI跌破35美元關口 日內跌幅為5.3%:火幣全球站數據顯示,UNI短線下跌,跌破35美元關口,現報34.9862美元,日內跌幅達到5.3%,行情波動較大,請做好風險控制。[2021/5/17 22:09:25]

在創新機槍池項目的協同效應下,Uniswap V3將構造成更加穩定的衍生品體系,緩沖項目方惡意砸盤風險,進一步保障投資者的利益。LP Token所對應的標的資產是基礎代幣和項目代幣的組合。這意味著在市場行情劇烈波動的情況下,質押物價值的變化率將被削減,從而實現清算緩沖。

Uniswap V3引入“集中流動性”、“費率自定義”、“范圍訂單”、“非同質化倉位”等機制,皆為提高資金效率。在幫助流動性提供者盡可能規避無常損失并創造更高收益時,也不可避免地增加了風險。在經典的投資交易規律中,提高收益、降低風險、擴大規模是不可能的三角難題,三者很難同時實現。

在Uniswap V3中,流動性提供者收益率顯著提高,然而資金風險顯著增加。尤其在極端行情下,交易對中某類資產價格暴漲暴跌,價格超出流動性提供者設置的價格區間時,區間內的流動性將會被市場套利者抽干,風險控制成為了流動性提供者的難題。

當Uniswap V3的風險無法基于自身機制實現有效控制,流動性提供者只能求助于外部的風險數據喂養,此時,NFT化的LP Token作為橋接DEX以外世界的價值單元,將發揮重要作用。

LP Token作為一種創新衍生品,也需要被高效利用。DeFi領域不乏大量流動性提供者,其在流動性池內質押了交易對后,僅能獲得流動性挖礦的單方面收益,資金并沒有被完全充分利用。LP Token作為資金權益的憑證,不僅可以在市場上流通,也可以通過質押以實現更高的資金使用率。

CDO全稱為Collateralized DEX Offering,為DeepGo團隊研發。用戶通過質押標的風險分級,實現持續融資。做市商在Uniswap V3在提供初始流動性之后,將LP Token作為質押物鎖定在CDO協議中,從而持續獲得流動性買盤。

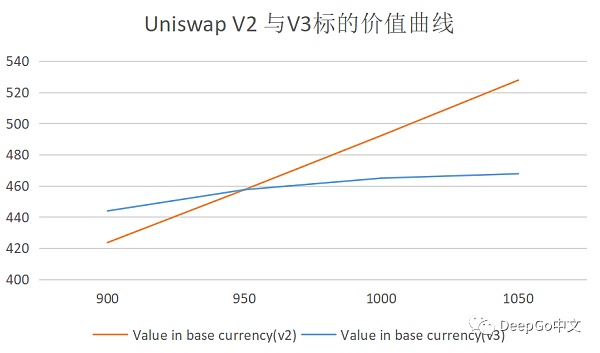

當Uniswap用戶在V3中提供流動性,并設定較大的區間時,流動性標的的基于本位幣計價的價值波動幅度較小。下圖模擬了用戶在V2、V3版本中,質押相同價值的標的后,標的整體價值隨代幣價格變化的曲線。顯而易見,V3版本中的價值曲線更加平滑。

如果CDO供應商質押Uniswap V3版本中的LP Token,則質押物在極端行情下,抗風險能力將顯著提升,這也將使得助推池系統更加穩健:在項目代幣在大幅上漲時,做好合理的風險預警;在代幣大幅下挫時,做好風險緩沖。而Uniswap V3與CDO的這一結合,最終能夠讓優質資產能夠長期上漲,不良資產逐漸衰亡并被清退。

在CDO模式中,為了實現更精準的風險定價,需要對風險進行分級,從而形成固定收益分級基金。除了項目的發起方(IP)外,還需要兩類主要角色參與,分為重要參與者(GP)和固定收益者(LP)。這兩類角色都會為項目提供持續的資金輸入,GP作為項目的直接投資方,將會將本金全部兌換成項目代幣,而LP的資金將被用以作為GP的杠桿,幫助項目實現更大的價值增長。

在CDO模式中允許IP質押高質量資產(Uniswap V3的LP Token),這對于GP而言增加了一層保障,鼓勵大量的GP資金流入。每一次GP資金的流入都會往Vault注資,用以存放LP的風險準備金及利潤。隨著Vault資金體量的增加,LP的投資意愿也被逐步放大。

如下:

Uniswap V3升級后貌似平常,但為DeFi應用提供了很多創新基礎。如今CEX內憂外患,正是DEX崛起的關鍵時刻,DeFi如何引領下一波牛市?核心在于吸取傳統金融的可組合性優勢,創造更多易用、高效的策略產品,實現普惠金融落地,從而吸引更多入局者。

在筆者之前看來,Uniswap原先并不具備護城河,但V3一出,提供更多的可組合性方案。在開放金融的世界,V3帶來的alpha收益將會衍生眾多創新產品,從而形成真正的頭部效應,這才是其重要的戰略布局。然而DeFi是普惠金融而非寡頭游戲,如何讓小額投資者通過某種協議,也能享有科學家或巨鯨才能獲得的alpha收益?正是我們目前重點探索方向。

1.金色硬核|23個鏈上數據分析比特幣本輪周期 結束了嗎金色財經推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀.

1900/1/1 0:00:00“暴漲暴跌”是比特幣等加密貨幣的自帶屬性。過去,加密貨幣只是一小撮人的游戲,如今,華爾街機構頻頻入場,加密貨幣市場格外躁動。也正因此,過去對加密貨幣睜一只眼閉一只眼的各國央行不得不注意它.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:832.63億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:44.

1900/1/1 0:00:001.Kusama平行鏈插槽拍賣進入倒計時:眾貸項目進展如何?已經沒有任何已知的技術問題阻礙平行鏈上線了.

1900/1/1 0:00:00總部位于新加坡的跨國銀行公司星展銀行(DBS Bank)通過發行數字債券,啟動了其首次證券型代幣發行(STO).

1900/1/1 0:00:005月份,黑客組織DarkSide攻擊了美國大型輸油管道運營商——科洛尼爾輸油管道公司。DarkSide通過加密手段鎖住該公司計算機系統并劫持了科洛尼爾近100GB的數據.

1900/1/1 0:00:00