BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD-0.71%

ADA/HKD-0.71% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD-0.44%

XRP/HKD-0.44%基于穩定幣項目TerraMoney的固定利率協議AnchorProtocol即將在北京時間2021年3月17日下午4點上線。上線之前,TerraMoney創始人DoKwon通過推特公布,AnchorProtocol剛剛完成一輪2000萬美元的融資,多個加密行業的重要風投均有參與投資.

這個長長的投資人名單令很多初創項目羨慕,其中包括Hashed、GalaxyDigital、PanteraCapital、AngelList創始人NavalRavikant、DelphiDigital、DragonflyCapital、JumpTrading、AlamedaResearch等等。

此外,AnchorProtocol還表示,會以比早期投資者更低的價格在Terraswap、TerraStation和Anchor網頁端公開出售其治理代幣「ANC」。根據DoKwon的說法,早期投資者購買ANC代幣的價格為0.1以美元,6到12個月線性解鎖,而公售價格僅為前者的一半,為0.05美元,并且不會鎖倉。

按照代幣分發計劃,AnchorProtocol將會把總供應量5%的ANC代幣空投給LUNA質押者——這不僅對ANC代幣本身產生重大影響,而且還會對LUNA產生重大影響。

Coinbase CEO參與Onchain Summer音樂NFT競拍:8月10日消息,Coinbase CEO Brian Armstrong在社交平臺表示,已參與Onchain Summer音樂NFT競拍。競拍頁面顯示,Armstrong為該NFT出價0.88 ETH。

Onchain Summer為Coinbase旗下L2網絡Base推出的主網上線激勵活動。此款同名NFT由加密藝術家@15 years of song a day創作。[2023/8/10 16:17:15]

AnchorProtocol的投資人之一、著名研究機構DelphiDigital針對ANC代幣的經濟模型進行了研究,指出:

短期來看,ANC代幣激勵機制會增加LUNA質押的數量,此外,高達20%的UST年化收益也會導致市場對UST的需求增長,從而引發短期的LUNA流動短缺。

長遠來看,通過為算法穩定幣UST提供加密貨幣的無風險利率,Anchor將有利于打破熊市周期出現的反身性周期。

AnchorProtocol是什么?

鏈聞曾撰文《簡析DeFi固定存款利率協議AnchorProtocol工作機制》,介紹了AnchorProtocol基本原理。

如該文所示,AnchorProtocol的產品定位是希望成為整個區塊鏈市場的參考利率或儲蓄版本的Stripe,希望為加密貨幣的持幣用戶提供穩定的利率收益,以推進DeFi的主流采用。

DWF Labs向Bybit轉入1萬億枚LADYS,將用于做市:5月11日消息,DWF Labs管理合伙人Andrei Grachev發推稱,該機構向Bybit交易所錢包轉入的1萬億枚LADYS將用于做市。

據此前報道,Andrei Grachev發推稱,該機構向Huobi交易所錢包轉入的6000億枚LADYS將用于做市;向Gate.io交易所錢包轉入的6000億枚LADYS也將用于做市。[2023/5/11 14:57:25]

AnchorProtocol基于穩定幣項目TerraMoney創建,是一種新型的儲蓄協議,旨在通過協調來自多個不同PoS共識的區塊鏈的區塊獎勵來平衡利率,最終實現穩定收益率的存儲利率。

Anchor的核心機制是采用了貨幣市場架構來對接儲戶和借款人。不過,與目前大多數加密行業的貨幣市場相反,Anchor的架構是專門針對儲戶設計,以為其提供更穩定的利率。為了實現這一目標,Anchor由多個不同組件構成。

儲戶:從儲戶角度來看,Anchor體驗十分簡單。Anchor平臺為Terra平臺上的穩定幣儲戶提供稱作是稱為Anchor利率的固定利率,最初該利率設置為20%,未來可基于治理進行調整。對于儲戶而言,這種產品的吸引力顯而易見,與當前加密貨幣中普遍存在的波動率相反,Anchor將成為可預測的被動收益的主要平臺之一。

借款人:關于Anchor貨幣市場最重要的設計決策之一是,該協議僅支持對主流PoS共識的區塊鏈質押資產衍生品作為抵押資產。原因在于,作為自然產生收益的資產,這些區塊鏈產生的獎勵更加穩定強大,可確保維持儲戶的Anchor利率在一定水平。

星輝娛樂:未來公司將密切關注Web 3.0相關技術在游戲領域的發展:金色財經報道,星輝娛樂在互動平臺表示,Web 3.0是互聯網潛在的下一階段,未來公司將密切關注相關技術在游戲領域的發展,探尋相關技術與游戲的有機結合,努力為玩家提供沉浸式的游戲體驗。?(財聯社)[2022/11/11 12:49:58]

在Anchor系統中,借款人將各區塊鏈的質押衍生品作為抵押品存入,通過犧牲所存資產的質押收益換取借貸能力和Anchor代幣獎勵。這些代幣資產所產生的質押收益反過來又可用于補貼Anchor儲戶的應計利息。最初,Anchor僅接受bLUNA作為抵押品,之后會擴展接受更多主流PoS區塊鏈的質押資產衍生品,包括以太坊、Polkadot、Cosmos和Solana。

穩定機制:不過,要使上述系統正常工作,儲戶和借款人之間必須保持一定的平衡。否則,可能會出現兩種不利的局面。第一個也是最重要的不利局面的情況是,平臺中bAssets產生的質押收益不足以覆蓋儲戶的Anchor率,也就是應計利息。另一種情況則是,平臺上借款人過多,這意味著借款人須支付比服務費更高的溢價。為了緩解出現這些情況的可能性,Anchor引入了一種穩定機制,其工作原理如下:

如果質押收益率高于目標收益率,則會發生以下兩件情況:

超額的部分收益將以UST計價存儲在「收益儲備金」中

降低借款人的ANC獎勵,每周每個epoch下降10%

Etherscan將于10月5日棄用測試網Rinkeby和Ropsten的瀏覽器:金色財經報道,以太坊瀏覽器Etherscan發推表示,測試網Rinkeby和Ropsten的瀏覽器將于2022年10月5日棄用,在可預見的未來,對應將被設置為只讀狀態,最終將被淘汰。建議開發人員遷移合約并在Goerli或Sepolia上部署新合約。

此前報道,以太坊Kiln測試網將于本周關閉,Ropsten和Rinkeby測試網也將于2022年第四季度和2023年第二季度分別關閉。[2022/9/13 13:25:38]

如果質押收益低于目標收益率,則會發生以下兩件情況:

從「收益儲備金」拿出想要額度進行補給;

增加對借款人的ANC激勵,每周每個epoch增加1倍,直到實際收益率收斂到目標收益率。

ANC代幣有什么用途?

按照AnchorProtocol公布的文檔,ANC代幣在Anchor生態系統中主要用于兩個目的:治理:ANC質押者可使用代幣投票對系統中相關參數進行更改,并可以控制社區資金池。

獲得回購收益:Anchor平臺質押所產生的部分收益將被用于在Terraswap上購買ANC代幣,然后分配給ANC質押者。這會增加ANC代幣的買壓。

ANC代幣分配策略

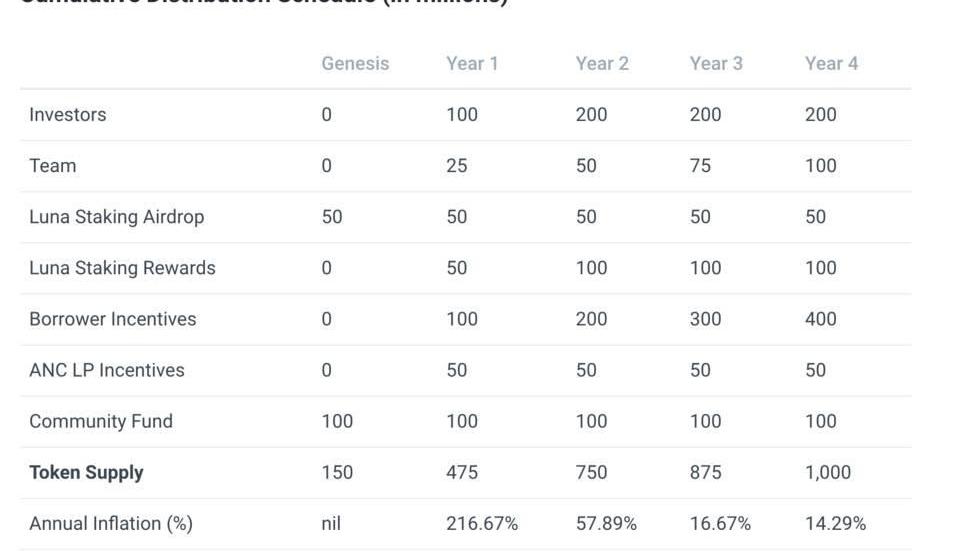

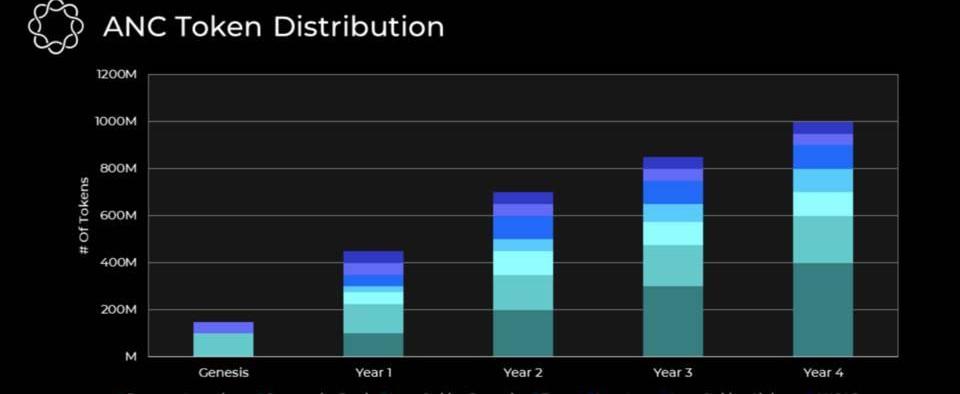

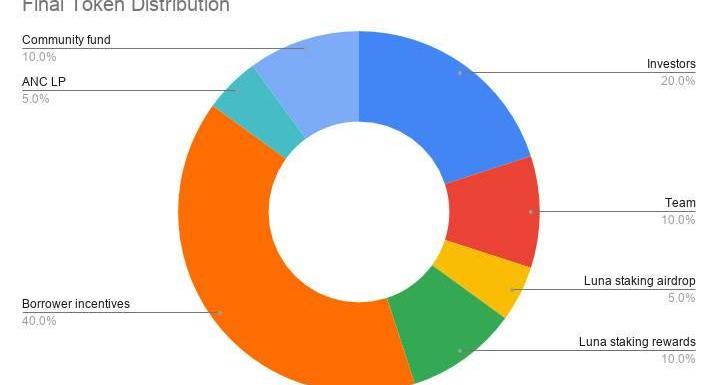

ANC代幣的總供應量將為10億枚,分配方式如下:

LINE推出Profile NFT功能,可將NFT設置為個人資料圖片:7月7日消息,日本即時通訊軟件LINE已開始在體驗版中推出Profile NFT功能,用戶可在NFT市場LINE NFT中將NFT設置為LINE軟件中的個人資料圖片。

此外,LINE將于7月8日發售可設置Profile NFT功能的NFT系列“Profile NFT by Minto”,以配合Profile NFT功能的發布。(Impress Watch)[2022/7/7 1:57:16]

關于ANC代幣的分配機制,以下幾點值得注意:

空投:與Mirror分發方式類似,5,000萬個ANC代幣在創世啟動空投給LUNA質押者。

LUNA質押獎勵:在協議啟動后的前兩年內,將向LUNA質押者分發總量1億枚ANC代幣。

借款人激勵:每年分配1億枚ANC代幣用于激勵借款。這意味著總供應量的40%被指定用于此用途,以支持穩定機制。值得注意的是,激勵的金額會隨著儲戶和借款人之間的余額發生變化。

ANC代幣流動性提供者:在協議啟動后的第一年,將分配代幣總供應量的5%激勵Terraswap上ANC/UST交易對的流動性提供者。

社區基金:ANC總供應量的27.8%專用于社區基金,這將為社區管理未來提供大量資源。

Anchor對LUNA會產生什么影響?

著名研究機構DelphiDigital的聯合創始人YanLiberman在自己的推特上分析了AnchorProtocol發布之后,可能會對Terra生態及LUNA代幣產生的影響。需要特別指出的是,DelphiDigital是AnchorProtocol的投資人之一,但是YanLiberman的觀點值得研究。

YanLiberman指出:

對于Terra而言,最有意思的一點在于,基于Terra生態創建的新產品會給LUNA代幣增值。

至少,可以看到這一趨勢,即1)Anchor將導致LUNA代幣的市場需求增加;2)同事,推動UST的市場需求增加,這反過來又會導致LUNA供應量減少。

為什么這么說?

Anchor將在2年內向LUNA質押者分發總量1億枚ANC代幣,也就是總供應量的10%。在其他所有條件相同的情況下,這會使LUNA代幣更有價值,因為這意味著LUNA的抵押收益提高了。

此外,該案例還展示了一種強有力的敘事,即基于Terra上啟動的項目長期來看可通過質押獎勵使LUNA質押者受益。可以說,LUNA代幣成為一種事實上的直通代幣,只要質押LUNA就有權獲得基于Terra之上構建的其他產品的原生代幣。

此外,bLUNA是Anchor最初唯一支持的抵押品資產,并可獲得ANC獎勵。bLUNA只能使用LUNA創建生成,這會導致投機者在市場上購買LUNA,并將其作為抵押品存入Anchor中,這可能會導致LUNA出現供應方流動性危機。

由于目前LUNA總流通量中有69%的代幣處于質押狀態,并且解質押需要3周的時間,這導致LUNA流動性危機會異常明顯。

YanLiberman統計的數據稱,目前市場上約有1.38億枚LUNA可用于鑄造bLUNA,并用作Anchor的抵押資產。不過,其中只有一小部分可在交易所購買。考慮到LUNA有限的供應量以及預期的需求增長趨勢,未來幾周可能會發生供應方流動性危機。

他還認為,UST的市場需求也會急劇增長。

目前,Aave和Compound平臺上有價值超過65億美元的USDC、DAI和USDT存款,年化從4到14%不等。與之對比,Anchor啟動后,該平臺上的UST儲蓄年化高達20%,極具有競爭力。考慮到UST市值約為10億美元,即使只占據當前加密貨幣儲蓄市場較低的份額,也可產生較大體量的UST鑄幣稅收益。由于所有產生的UST鑄幣稅都被用于從市場上回購LUNA并進行銷毀,因此UST鑄幣稅收益的增長將對LUNA具有很高的價值。

更為重要的是,Anchor未來可期,可能具有增量市場。雖然Anchor是通過加密貨幣受眾進行冷啟動,但未來Anchor的計劃是合并到Terra的電子商務平臺Chai以及和更多金融科技公司集成。這意味著Anchor一旦開始吸引更多主流用戶,將會比項目初期對LUNA產生更大的影響。

Anchor還可對LUNA進行杠桿做多。這會同時增加市場對LUNA和UST的需求。具體來說,用戶在Anchor平臺上存入bLUNA,借出UST,并多次重復此操作對LUNA做多,從而增加了LUNA的需求。

此外,用戶也可存入bLUNA,并借出UST在Terra生態系統中其他協議上使用,比如,使用UST在Mirror上挖礦,這又會增加UST的市場需求。

打破負反饋的反身性周期

更有意思的是,YanLiberman認為,Anchor還可緩解熊市中Terra生態系統可能會發生的負反饋反身循環。

他認為,由于LUNA在Terra生態系統中主要作用是吸收穩定幣的波動性,因此,在經濟低迷時期,如果穩定幣需求收縮太快,將會對LUNA產生不利影響。

而這正是Anchor的用武之地。通過為儲戶提供較高的固定利率,Anchor有潛力在經濟低迷時期吸引大量的存款,由于投資者急于持有穩定幣頭寸尋求避險,這導致存款數額可能比牛市期間還要高。如前所述,由于UST產生的鑄幣稅收益將被用于從市場上回購LUNA代幣并進行銷毀,因此這種額外的UST需求將能緩解對LUNA代幣價格的負面影響。這意味著,Anchor具有反周期特性,并將成為Terra生態系統中關鍵的基礎設施。

撰文:LeftOfCenter

來源:金色財經

Tags:ANCANCHORHORCHOSurf.FinanceAnchorSwapYSHORIEcho Of The Horizon

前言: ???向不對,努力白費,你跟什么人在一起,就會成為什么樣的人,身邊五個最好的朋友工資加起來除以五,那就是你的工資!同樣的,你跟隨什么樣的老師,也是取決你利潤的多與少!只有找對人,跟對單.

1900/1/1 0:00:00口說不如身逢,耳聞不如目見,留得五湖明月在,不愁無處下金鉤,鬧里有錢,靜外安身,酒中不語真君子,財上分明大丈夫.

1900/1/1 0:00:00前言:行情不可怕,閃崩不可怕,誘單不可怕,可怕的是你不能把握行情,只有穩定的行情狙擊,以及嚴格的執行進場才能滿載而歸,否則你看著每日的行情波動,看著每日的行情走勢依舊是望洋興嘆,所以跟上節奏.

1900/1/1 0:00:00最新消息,DogeSwap.com正式上線TKeep錢包,社群用戶可用TKeep錢包,在發現頁打開DogeSwap直接參與流動性.

1900/1/1 0:00:00NAC公鏈挖礦 由于公鏈對于區塊鏈行業發展的重要性,從2018公鏈元年到2019年公鏈的大爆發,再到去年的公鏈洗牌,整個公鏈領域的發展與討論,都未停息過.

1900/1/1 0:00:00ETH后續整體行情走勢分析以太坊前天再次沖高2000點受阻,止步于1943一線承壓下滑,日線級別來看,行情三聯陰跌,今日早間最低觸及1712位置,整體看,前期的穩步上行局面得以終結,行情大反轉.

1900/1/1 0:00:00