BTC/HKD-1.67%

BTC/HKD-1.67% ETH/HKD-3.55%

ETH/HKD-3.55% LTC/HKD-3.05%

LTC/HKD-3.05% ADA/HKD-5.19%

ADA/HKD-5.19% SOL/HKD-4.34%

SOL/HKD-4.34% XRP/HKD-5.92%

XRP/HKD-5.92%撰文:Footprint分析師Simon(simon@footprint.network)

日期:2021年11月

數據來源:FootprintMakerDaoVSLiquityDashboard

圍繞DeFi的主要核心賽道包含了公鏈、借貸、DEX以及貨幣等,其中穩定幣占據重要的組成部分。然而從8月開始監管對于穩定幣的討論逐漸增加,甚至美國的財政部、美聯儲、SEC等眾多監管機構都瞄準了穩定幣。

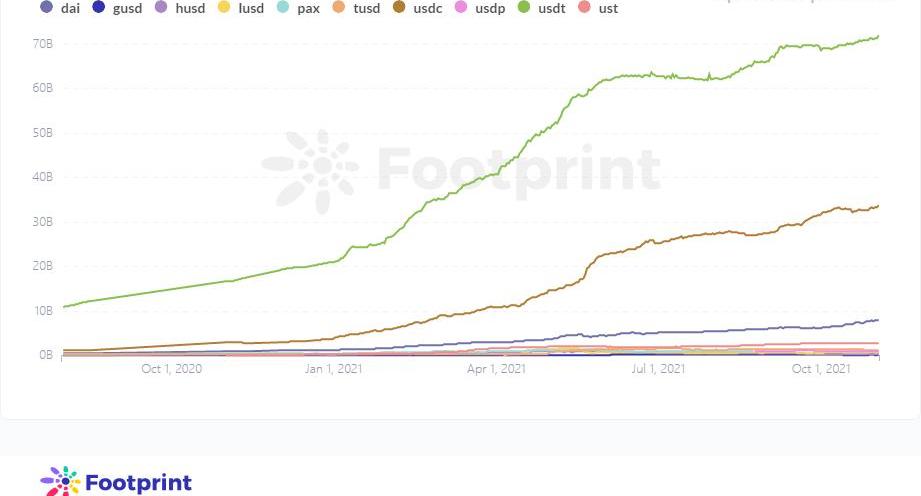

可以看到從2021年開始,穩定幣的市值趁著DeFi繁榮的東風迅速攀升,越來越多的穩定幣涉足到DeFi當中。然而人們對以USDT、USTC為首的中心化穩定幣頗具微詞,依靠中心化機構而生的穩定幣是否與去中心化相悖。

穩定幣市值數據來源:FootprintAnalytics

上線于2018年的MakerDao通過抵押ETH鑄造DAI帶來了一個讓人眼前一亮的穩定幣,作為第一代去中心化穩定幣,雖然在2020年3月遭遇過壞賬,但由于其先發優勢在去中心化穩定幣中仍占據第一把交椅。

時間快速來到2021年,同樣是超額抵押的穩定幣LUSD也對穩定幣的中心化發起質疑,稱大部分穩定幣都是以法幣抵押而形成的中心化穩定幣,要創建一個保持去中心化的協議Liquity。

同樣是通過借貸協議鑄造形成穩定幣的MarkerDao與Liquity常常會被放在一起比較。

英國擁有前五個市場中增長最快的加密貨幣行業:金色財經報道,根據 BitcoinCasinosCom 的一份報告,英國擁有前五個市場中增長最快的加密貨幣行業,2023 年收入同比增長 125% 至 18.9 億美元。[2023/4/27 14:31:26]

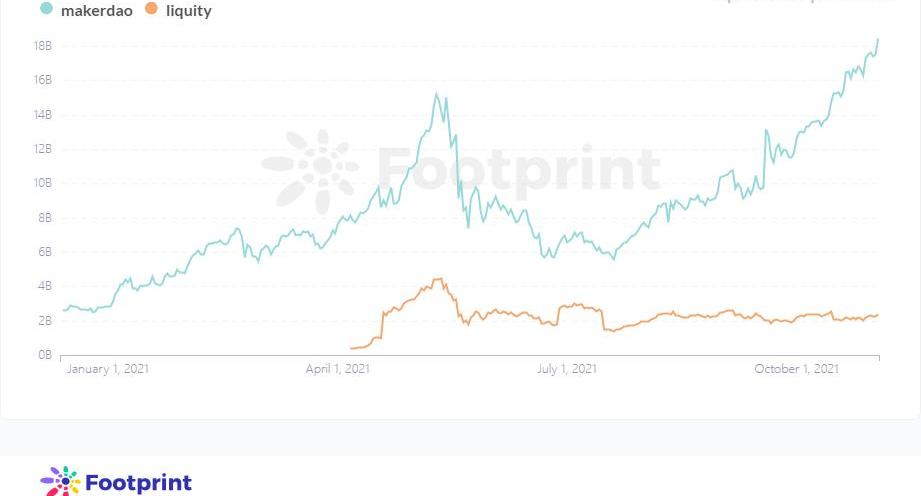

從FootprintAnalytics上看到,MakerDao與Liquity在TVL上有著明顯的差距,約是Liquity的7.6倍,DAI的市值也將近是LUSD的12倍。這主要還是由于穩定幣的先發優勢易守難攻,就如同USDT的問題顯而易見但鑒于轉移成本較高,目前USDT仍占據穩定幣市值第一。

MakerDao與LiquityTVL數據來源:FootprintAnalytics

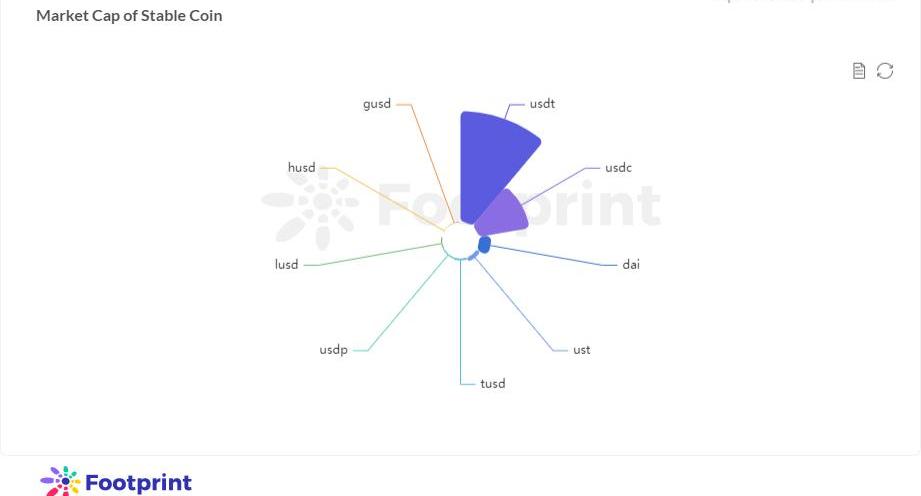

DAI目前的市值已經是僅次于USDT和USDC的第三名,在去中心化穩定幣中一直穩居第一。而LUSD目前在穩定幣中僅排第7,與DAI的體量相差甚遠。

穩定幣市值分布數據來源:FootprintAnalytics

但Liquity作為超額抵押穩定幣市場的后來者,自然要吸取了前車之鑒,Liquity很多機制都是針對MarkerDao的痛點而設定的。FootprintAnalytics已在《Liquity的機制真的能實現后來居上?》中對Liquity的特點進行剖析,本文將主要從1)借貸過程、2)穩定幣機制、3)代幣模式、4)清算機制這四方面對Liquity和MakerDao進行對比。

Sei Labs正以4億美元估值進行A輪融資:金色財經報道,據 The Block 援引消息人士報道,Sei Network 開發公司 Sei Labs 正以 4 億美元代幣估值進行 A 輪融資。Sei Labs 聯合創始人 Jayendra Jog 表示,Sei Network 預計將在未來幾個月啟動主網并進行空投。[2023/2/27 12:32:13]

對比1:借貸流程

抵押物

用戶借款的第一步便是要抵押資產,與Liquity只能抵押ETH相比,MakerDao允許有多種抵押物。目前MakerDao還支持USDC、USDT、TUSD等中心化穩定幣,LINK、YFI、COMP等平臺代幣,以及Uniswap的LPtoken。

Liquity認為LUSD作為去中心化穩定幣,以ETH作為抵押物才是真正的去中心化。而如USDT等背后是中心化機構,由此生產的穩定幣實則仍是中心化。

MakerDao在2020年3月前也曾只支持ETH做為抵押物,但2020年3月ETH幣價的大跌加速了MakerDao對支持多抵押物決策的上線,在危機時刻開放了USDC使得DAI恢復了流動性。

多抵押物是一把雙刃劍,一方面通過USDT等穩定幣可以分散平臺風險,調整DAI的供需。另一方面以USDT作為抵押的穩定幣也有眾多風險,如被SEC起訴或儲備金監管不足,同時其他平臺代幣的漲跌也與ETH的漲跌相關性很高。

站在平臺的安全性出發,無法給出到底是MakerDao還是Liquity更安全的定論,但作為用戶的可選擇性來說,MakerDao給出的選項會更加多樣化。

區塊鏈研究公司Messari已裁員15%:金色財經報道,區塊鏈研究公司 Messari 已裁員 15%,Messari 首席執行官 Ryan Selkis 表示,作為重組的一部分,Messari 將全球員工人數減少了 15%。這是一項艱難但著眼于長期的重組,它將幫助我們在快速發展的經濟和技術環境中更好地滿足客戶的數據需求。我們感謝已經離職的員工的貢獻,并為他們提供了離職方案以簡單過渡。[2023/2/23 12:25:21]

利息和最低抵押率

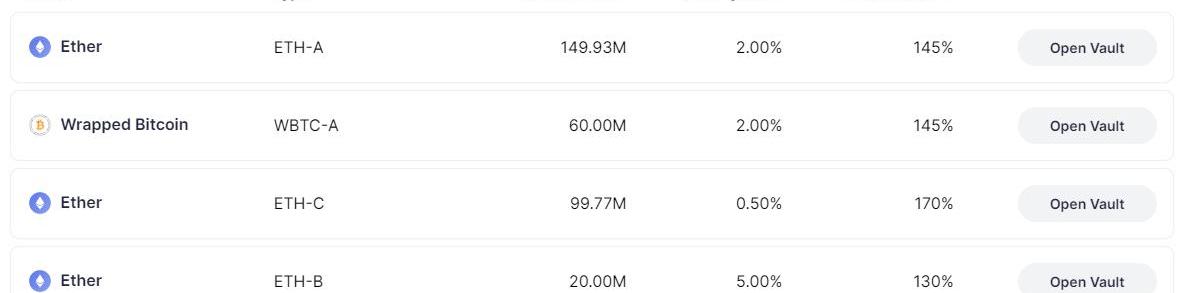

MakerDao在借款時收取固定利息,費率會根據不同資產及不同最小抵押率而變化。

例如ETH有3個池子,最低抵押率從低到高分別是130%、145%、170%,對應的固定利息分別是5%、2%、0.5%。除部分穩定幣和LPToken的最低抵押率較低,其他代幣的池子最低的抵押率均在130%以上,越高的抵押率會使資金利用率變得越低。

對于在Liquity的用戶最低抵押率僅需要110%,且沒有隨著時間不斷增長的借款利率。雖然Liquity仍有一個0.5%-5%的借款費用,但這個費用為一次性費用不會隨著時間不斷增加。這就使Liquity的用戶更偏向于長期使用借款,并不急于還款,從而幫助Liquity的TVL保持相對穩定。并且持有LUSD的用戶也將長期持有,進而提高了LUSD的供應量。

而MakerDao的用戶看著每日不斷增加的應償還費用,需要不斷地提醒自己尋找更高利率的投資渠道覆蓋借款費用,否則他需要盡早還款以便停止借款的不斷生息。

Web3社交協議Lens Protocol獲FTX Ventures投資,具體金額暫未披露:11月4日消息,加密行業巨頭FTX旗下風險投資部門FTX Ventures已對Web3社交協議Lens Protocol進行了投資,但拒絕透露具體投資金額。Aave Protocol和Lens Protocol背后開發團隊發言人證實了Lens Protocol正在募集資金,但沒有確認本輪融資的規模以及融資交易的結束時間。

據悉,Lens Protocol是一個可組合的去中心化社交圖譜,具有一般的社交媒體功能,例如個人資料編輯、評論、轉發帖子等,允許用戶創建NFT擁有和控制自己所創作的所有內容。(《財富》雜志)[2022/11/4 12:16:20]

對比2:穩定幣用途

MakerDao和Liquity通過抵押鑄造的穩定幣分別是DAI和LUSD,兩者在用途上有著明顯的區別。

MakerDao平臺本身支持讓Dai的持有者可以通過將其存入儲蓄賬戶中來獲得持有Dai的存款利息。當DSR上升時,會刺激更多持有者將DAI存入,增加DAI的需求。

MakerDao通過固定利息和存款利息調控DAI的供需,但這些調整的依據是MakerDAO成員的判斷,又回到了MakerDao是否足夠去中心化的問題。

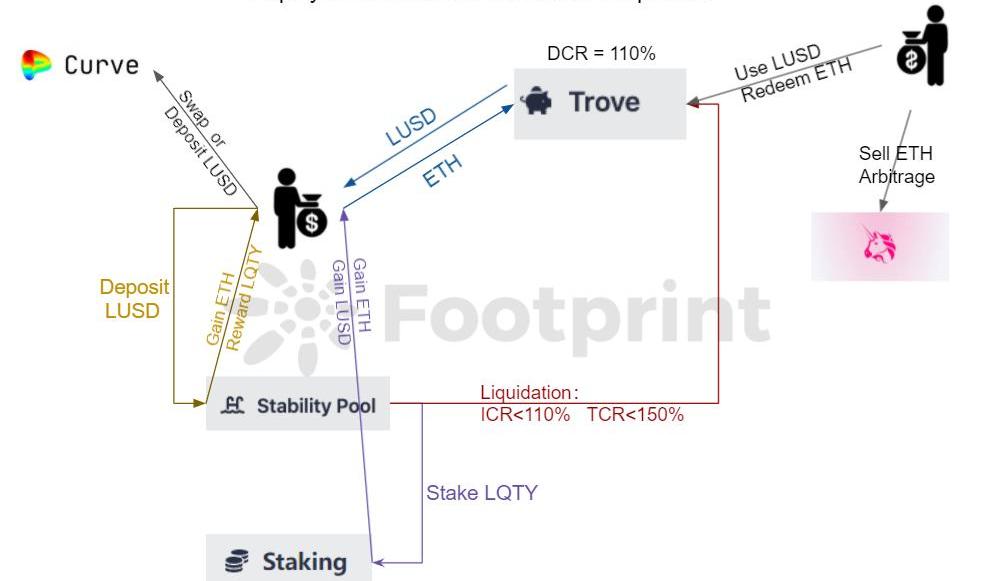

Liquity平臺為LUSD的持有者提供一個穩定池,允許用戶將LUSD投進池子賺取因他人被清算而獲得的抵押物ETH和平臺代幣LQTY獎勵。收益的多少取決于有多少人會被清算,當市場越不穩定,ETH的價格急速下跌反而會使穩定池的收入增加。

美國華盛頓州和賓夕法尼亞州將對NFT征稅:金色財經報道,華盛頓和賓夕法尼亞州將是第一批對NFT征稅的州,州政府官員在夏初做出了決定,值得注意的是,收藏家可能也必須追溯支付他們的NFT售賣所得費用。賓夕法尼亞州稅務局早在6月就決定對NFT征稅,州政府官員沒有公布任何細節或解釋。一個月后,華盛頓稅務局發表了一份關于稅收指導的聲明。(nftevening)[2022/9/22 7:12:38]

Liquity核心模式?圖片來源:FootprintAnalytics

從外部用例的角度來看,目前有眾多協議均支持DAI。而LUSD的持有者有60%以上始終在Liquity的穩定池中,并未實際走出Liquity平臺本身。雖然LUSD在Curve、SushiSwap和OlympusDao中的比例在不斷增多,但距離DAI還有一段距離。

對比3:代幣機制

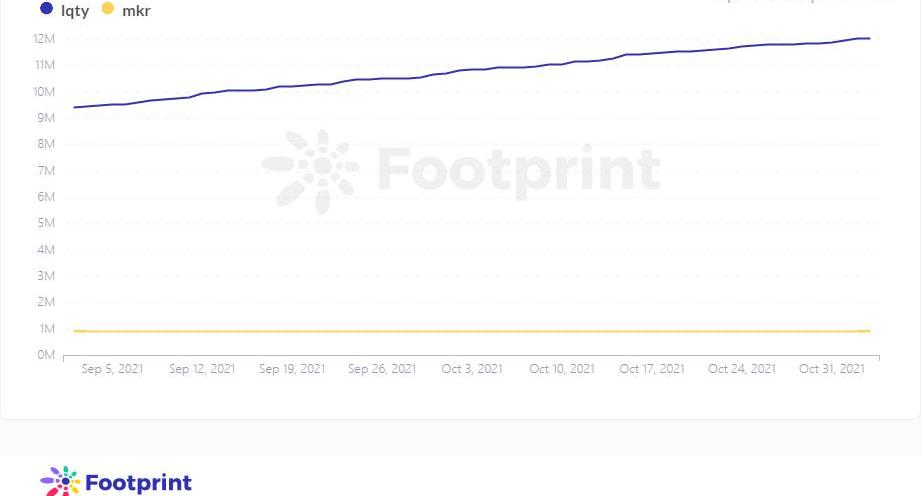

MakerDao和Liquity的平臺代幣分布為MKR和LQTY,兩者的主要區別在于發行量及用途不同。

從代幣發行來說,MKR的供應量并無固定數量,主要取決于整個MarkerDao的債務情況。如在2020年3月全球加密貨幣市場暴跌時,MakerDao的抵押物ETH發生530萬美元的缺口,MakerDao通過發行和拍賣新鑄造的MKR補充DAI,從而通過銷毀DAI償還發生的不良債務。反之,當協議的盈余超過某個閾值時,MKR將被銷毀。

而LQTY并不會參與到清算債務中,且它的供應量僅1億。LQTY的主要來源于在其穩定池中投入LUSD而獲得獎勵,用戶還可再把獲得的LQTY進行質押從而分得其他用戶借款和贖回的費用。LQTY主要用于激勵用戶把借出的LUSD投入到它的穩定池中完善清算機制,這也解釋了為什么目前有60%以上的LUSD還都在Liquity自己體系中。

代幣流通量?數據來源:FootprintAnalytics

從代幣的用途上來說,MKR是一個治理代幣,使用MKR可以對協議參數以及重要的生態系統事物進行投票。但大部分MKR由早期投資者及大戶持有,這又使得MakerDao陷入了中心化的漩渦。

而LQTY并不是治理代幣,它的用例僅為幫助持有者捕獲收益,因此從兩者的幣價可以看出相差400倍之多。代幣LQTY的流通供應量在未完全釋放前仍是穩步上升的,而MKR的流通供應量在市場穩定時基本會保持穩定。

對比4:清算機制

清算機制是任何借貸類系統穩定性的核心,MakerDao和Liquity的清算機制有著顯而易見的差別。

經歷了2020年3月份考驗的MakerDao對清算機制進行了完善,由原來的英式拍賣模式切換到初始要價從高到低的荷蘭式拍賣,但它仍為拍賣模式,時效需6小時。并且MakerDao在發生清算時需要有足夠持有DAI的用戶主動參與進來。雖然MakerDao已經通過引入穩定幣抵押和發行MRK來加強對DAI流通量的調控。

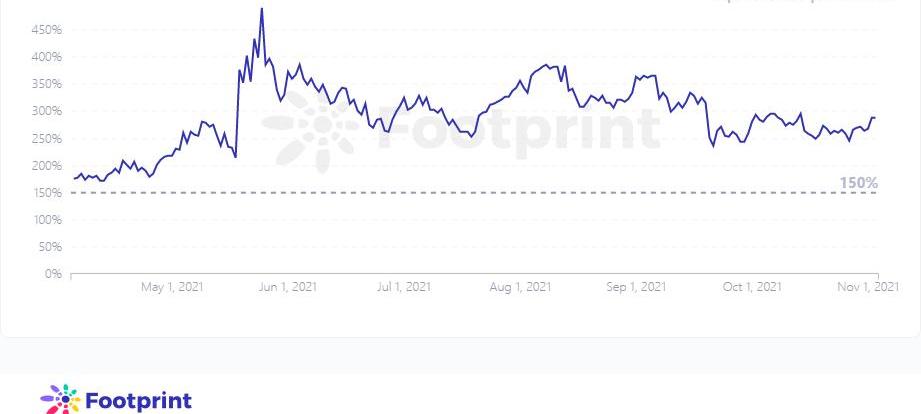

Liquity創新了一種自動化的清算機制,降低MakerDao清算機制的風險。當有用戶低于最低抵押率時,任何人都可以發起清算的操作。為了彌補發起者支出的Gas費,發起者將獲得借款人借款時存入的200LUSD清算準備金外加0.5%的清算抵押物作為獎勵。而清算的LUSD來自于Liquity的穩定池,作為回報穩定池的持有者將按比例獲得清算的抵押物ETH。

這種模式不論對于清算發起人還是穩定池中持有LUSD的清算人來說都是有利可圖的,并且清算的發生無需等待6小時,一旦觸及110%的抵押率將立即執行。

即使是有大規模資產需要被清算,當穩定池中的LUSD被消耗殆盡時,將進被稱作”重新分配“的二級清算機制:對于需清算的借款人,系統會將他金庫中的債務和抵押物重新分配到所有其他借款人的金庫中,此時抵押率越高的借款人將分得越多的債務和抵押物,作為額外的收入,即使他的抵押率有所降低。

此外,Liquity為了保證有足夠抵押率應對風險設置了復原模式,當系統總抵押率低于150%時將啟動對全部抵押率小于150%的金庫的清算。復原模式的設置對有較低抵押率的用戶起到了震懾作用,使Liquity的總抵押率目前保持在280%左右。

Liquity總抵押率數據來源:FootprintAnalytics

結論

Footprint對這兩個協議的區別對比匯總如下:

MakerDao與Liquity模式對比?圖片來源:FootprintAnalytics

Liquity可謂是站在了巨人的肩膀上,設置的機制處處針對MakerDao的痛點。但不能定論Liquity的機制就能戰勝MakerDao,兩者都是處于不同時期根據市場不斷優化的產物。MakerDao作為最早的穩定幣借貸協議,利用先發優勢已經在市場中站穩了根基。

Liquity在追逐MakerDao的道路上還有相當一段距離,主要在于DAI的流通性和使用范圍更大,這使新用戶也會更優先考慮使用DAI。近期MakerDao也仍在堅持不懈的擴展它的用例,提出讓DAI成為清潔貨幣,不斷拓展與現實世界資產的結合,去解決更高維度的人類問題——環保和綠色金融。

作為去中心化穩定幣的前驅者,MakerDao雖然因為涉及中心化問題而屢遭詬病,但它具有的前瞻性和更宏大的戰略視角是不容否定的。Liquity更像是不斷跟隨“帶頭大哥”腳步并努力青出于藍的“后浪”,想要動搖MakerDao的根基還需要等待一個可以“趁虛而入”的時機。在那之前Liquity還需要在拓展LUSD的用例方面繼續打穩根基,或在穩定幣的細分市場繼續形成更多的差異化,例如Liquity更加鼓勵長期借款。

以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

關于FootprintAnalytics:

FootprintAnalytics是一個一站式可視化區塊鏈數據分析平臺。Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千余種制表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕松洞察鏈上數據,了解數據背后的故事。

來源:金色財經

千山論幣:3.30比特幣震蕩即將加劇,以太坊多頭聯動放量拉升 有人問我:老師,你認為交易最需要把握什么?我冥思了一會兒,技術?盤感?經驗?末了我給出的答案是心態.

1900/1/1 0:00:00近來關于虛擬貨幣“挖礦”的監管動作不少。先是發改委通報虛擬貨幣“挖礦”監測和整治情況,表態將嚴查嚴處國有單位機房涉及的“挖礦”活動,再是中紀委罕見通告,一副省級官員因濫用職權引進虛擬幣“挖礦”被.

1900/1/1 0:00:00要想在一生中獲得投資成功,并不需要頂級的智商,超凡的商業頭腦或內幕消息,而是需要一個穩妥的知識體系作為決策基礎,并且有能力控制自己的情緒,使其不會對這種體系造成侵蝕.

1900/1/1 0:00:00元宇宙的熱度來的比預想的快不少,甚至在巨頭們還在摩拳擦掌之時,市場已經發生了過度反應,但細心去觀察,我們會發現,這個領域依然是媒體的熱度居多,還不是行業的熱度,因此.

1900/1/1 0:00:00選擇一個好的分析師不如選擇一個為你著想的分析師。你絕對值得信任!一次選擇,就是一次轉折!一次嘗試,就是一次機會!每一個機會都是你成功的開始 行情分析: 日線圖上看,大餅連續受中軌承壓回落,區間震.

1900/1/1 0:00:00進入11月,中國監管部門針對虛擬貨幣的整治力度沒有放松。11月16日,國家發展改革委在11月例行新聞發布會上表示,將持續整治虛擬貨幣「挖礦」行為,產業式集中式「挖礦」、國有單位涉及「挖礦」和比特.

1900/1/1 0:00:00