BTC/HKD+2.01%

BTC/HKD+2.01% ETH/HKD+4.82%

ETH/HKD+4.82% LTC/HKD+2.05%

LTC/HKD+2.05% ADA/HKD+4.77%

ADA/HKD+4.77% SOL/HKD+2.12%

SOL/HKD+2.12% XRP/HKD+2.72%

XRP/HKD+2.72%在DeFi的世界中用戶不論是參與DEX、Leading還是Yield項目都是為了尋求高收益。DeFi的高風險眾所周知,除了要承擔幣價的波動外,大部分平臺給出的收益也是浮動的,希望有穩定收益率的用戶需求亟需被解決。

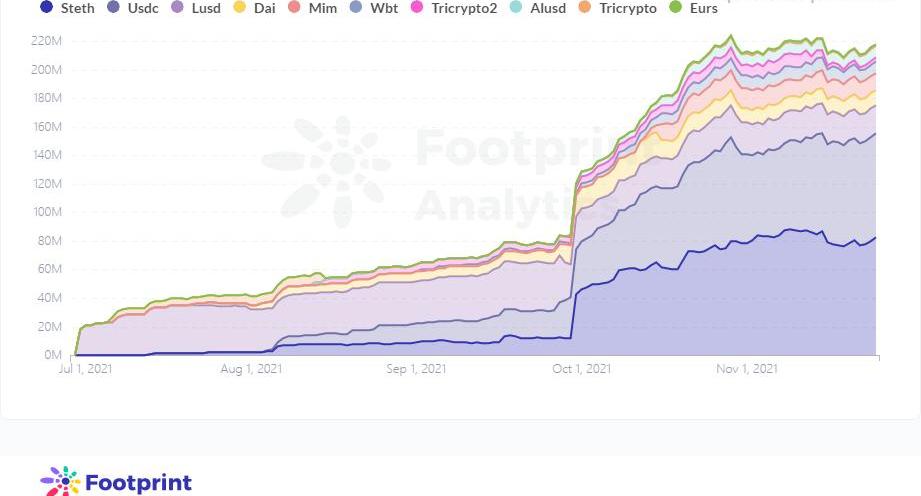

今年的7月1日在以太網主網上線了解決這一痛點的項目ElementFinance,既今年3月末宣布獲得Placeholder和a16z440萬美元天使輪領投融資后,于10月再次獲得由PolychainCapital領投的3200萬美元A輪融資。不到半年時間TVL已約2.18億美元,目前Element池子支持USDC、DAI及6種CurveLPToken。

FootprintAnalytics:ElementTVL

Element同時解決了大多數DeFi項目利息的波動問題以及用戶存款后本金流動性問題。不同于其他收益平臺,用戶存入資產獲得浮動利率,Element將用戶存入的基礎資產分成兩個單獨的token:

代表本金的PrincipalToken(PT)

代表利息的YieldToken(YT)

Arkham標記為Galaxy Digital的OTC的地址向CEX轉入337萬枚LDO:8月4日消息,據余燼監測,Arkham標記為Galaxy Digital的OTC的地址向CEX轉入337萬枚LDO,價值634萬美元,分別轉入幣安和Coinbase。[2023/8/5 16:19:39]

同時允許用戶在AMM中提供流動性,使PT和YT可以與基礎資產進行相互交易。

這樣的機制讓用戶可以通過組合PT和YP形成不同的策略。本文從不同用戶的資金使用需求出發,來解析Element的7種玩法。

1.尋求固定收益的用戶

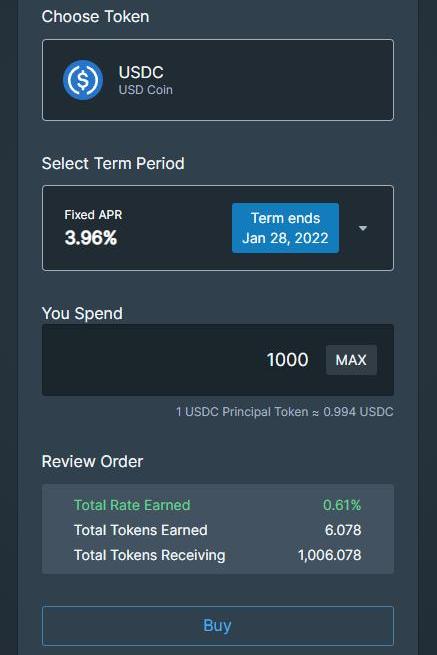

對于不想進行復雜交易只想擁有固定利率的用戶,可以在Element中通過FixedRates界面進行快速的投資,選擇想要存入的基礎資產、到期日及固定利率。

來源:ElementFinance

例如用戶用1000個USDC進行購買,將會獲得約1006.078個PT。等到2022年1月28日到期時,用戶可以用手上的1006.078個PT1:1的換成USDC從而賺取6.078USDC的利息,此時的固定APR為3.96%。

SyncSwap:平臺總交易量已超20億美元:7月24日消息,基于zkSync的去中心化交易平臺SyncSwap官方宣布,該平臺總交易量已超20億美元。此外,SyncSwap已上線以太坊Layer2網絡Linea主網。[2023/7/24 15:55:58]

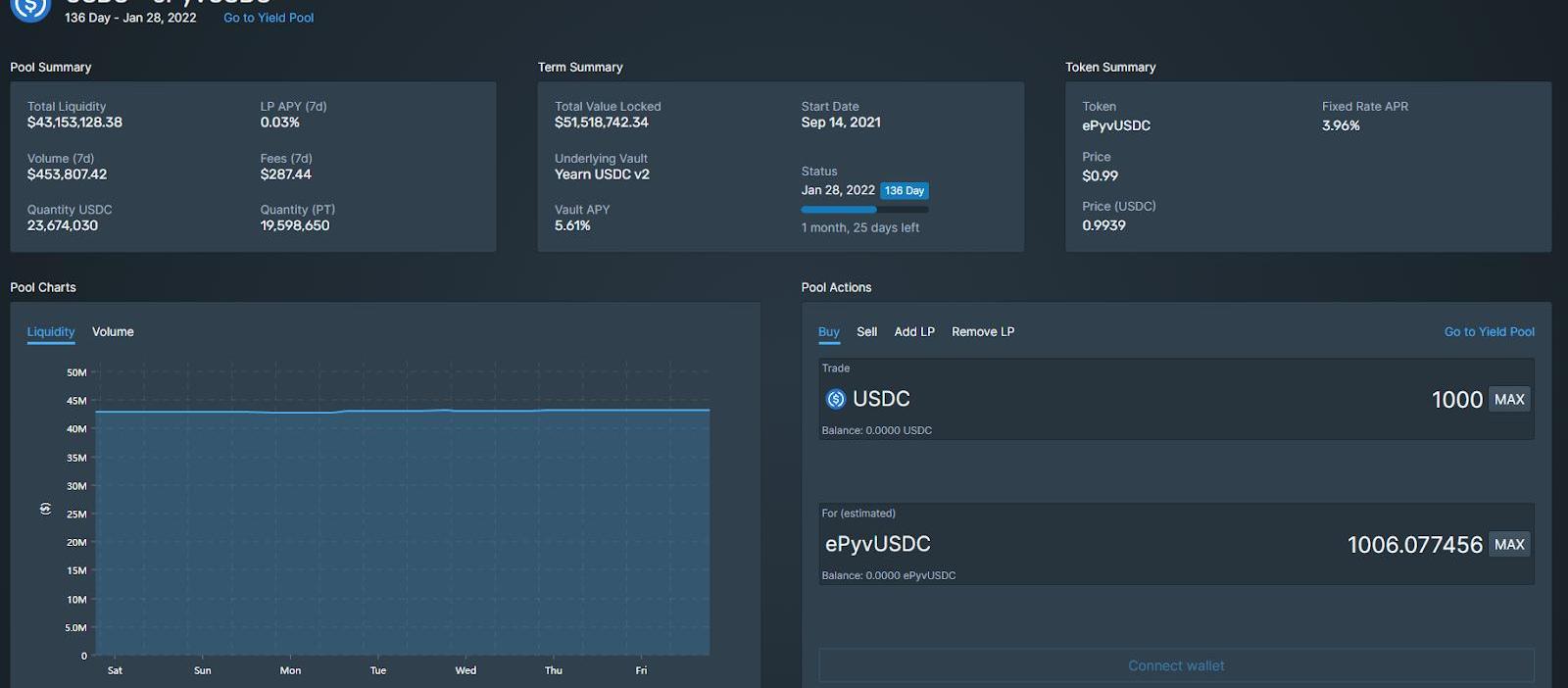

想要了解更多信息,可以通過Pools的界面進入,選擇對應的池子。在PoolActions中同樣可以直接使用USDC購買PT。

來源:ElementFinance

有意思的是,在Pools的界面會看到有一些池子的固定APR比在Yearn存入的VaultAPR還要高。VaultAPR雖然在未來有可能升高,不過此時通過Element投資反而比直接去Yearn能獲得更高的收益,并且在投資時便已明確了APR,不用擔心后續在Yearn中是否會降低。

那Element是如何實現對用戶的固定收益的呢?這便是由本文第2點的這些用戶提供的。

2.尋求本金流動性的用戶

當用戶即想持有本金投資對應的收益,又想有本金的流動性時,可以通過Element中Mint&LP界面對基礎資產進行拆分。將拆分后的PT在對應的Pool中進行賣出,當然將會以打折的方式賣出,具體折扣率根據到期日的遠近和供求隨時變動。

多鏈NFT市場NFTrade新增跨鏈購買功能:金色財經報道,根據5月23日官方公告,多鏈NFT市場NFTrade新增允許收藏家在一個網絡上購買物品,同時在另一個網絡上付款的功能。該功能是通過與跨鏈消息傳遞協議Rarimo的集成創建的,使用NFTrade的跨鏈購買功能適用于Ethereum、Polygon、Avalanche和BNB Chain。[2023/5/24 15:23:01]

這種模式類似于傳統金融中的息票分離和零息債券,當賣方需要流動性將資產打折賣出時,買方便可以折價買入資產,折扣率在交易時就形成了確定的固定APY。

賣方用戶此時仍然擁有基礎資產的可變利率,但原本占用的本金得以釋放。假如用戶原本存入1000個USDC,預計APR為10%,當用戶通過拆分資產賣出1000個PT時,打折收回990個USDC。折價使用戶損失10個USDC,但如果APR能比折價率大,用戶仍然是凈收益。

此時,用戶手中仍有990個USDC,但卻擁有1000個USDC對應的收益敞口。由原來被鎖定的1000個USDC變為可以自由使用的990個USDC,且不會有清算風險。用戶可以利用錢包中的990個USDC再進行一次投資以彌補折價發生的損失,這就相當于用戶未使用任何本金卻擁有一項利息收入。

在被報道Ripple可能會贏得與SEC的案件后,XRP上漲超20%:金色財經報道,在周二有報道稱Ripple可能會有能力贏得其與美國證券交易委員會(SEC)的案件后,XRP代幣在過去24小時內上漲了20%以上。

本周早些時候,Ripple提交了一份新文件,以支持他們的辯護。該文件參考了SEC在Voyager Digital Holdings破產案中的異議裁決。它指出,Wiles法官駁回SEC反對意見的依據支持了Ripple在文件中提出的許多論點。(CoinDesk)[2023/3/22 13:19:57]

3.尋求杠桿的用戶

在第2點的基礎上,如果想更冒險一些,用戶可以使用這990個USDC不斷地再投資,增加他的杠桿。通過不斷的對基礎資產進行拆分、賣出PT再換回基礎資產的循環,累計YT從而不斷加大利息的敞口。這種被稱作收益通證復利的策略相比于Abracadabra這種超額抵押借貸平臺的杠桿策略是無清算風險的。

需要注意的是,這里的折價率是變動的,YT的APY也是隨時變動的,最終的APY是否會如買入時高是無法確定的。如果不能平衡好折價率和APY反而會不如簡單的放入Yearn中收益高,甚至會發生虧損。同時不要忘記每一次的交易還需要支付gas費,在以太坊上這筆費用更是不容小覷。

數據:ETH網絡價值與交易比率達5年高點:10月9日消息,據Glassnode數據顯示,ETH的NVT比率(網絡價值與交易比率)達5年高點,7日均值NVT比率為3,849.136。此前ETH的NVT比率達5年高點日期為2020年1月27日,7日均值NVT比率為3,837.496。[2022/10/10 12:51:09]

4.尋求折價購買的用戶

與上述操作相反的是賣掉收益部分的YT但長期持有PT,適合想折價購買或提前確定收益的用戶。

假如用戶同樣將1000個USDC進行拆分,將拆分后的1000個YT立即賣出換回了100個USDC,相當于用戶只用了900個USDC就擁有了1000個PT,當到期后用戶用這1000個PT1:1的換回1000個USDC。

這種操作其實與第1點類似,都相當于鎖定了一個固定的APY,用戶可以通過計算PT池子中買入PT折算后的APY與YT池子賣出YT后的APY進行比較選擇更高收益率的那種方式。第一點顯然對不想花費時間研究的用戶更友好,也更節省gas費。

對于不想承受Yearn中APY浮動風險的用戶,當覺得池子給出的APY符合其預期時,可以及時賣出PT提前鎖定并收到未來的收益。

5.尋求變動彈性利率的用戶

由于PT和YT都是可以交易的,更看好YT未來浮動收益率的用戶可以通過使用基礎資產只買入YT。

用戶可以把原來準備作為本金投資的1000個USDC全部用來購買YT,當到期后用戶將獲得剩余的變動利息。用戶需要關注Yearn中的VaultAPY與買入池子對應APY的情況,對于有經驗的用戶可以通過此方式獲得不錯的回報。

6.尋求賺取手續費的用戶

對基礎資產進行拆分后,除了對PT和YT的買賣,還可以通過提供流動性從而賺取手續費。需要注意的是提供流動性時(LP),要留一部分基礎資產與PT或YT進行組對。

Element主要使用Balancer的AMM,Element與其他平臺相比最突出的特點是提供流動性是沒有無償損失的。因為幣對分別為基礎資產以及與基礎資產相對的PT,作為同類型的PT價格最終會收斂于與基礎資產相同的價值,因此用戶在到期贖回時將按1:1的比例兌換。當用戶的PT被換成基礎資產或反向操作時,由于兩種資產都是相等價值的,因此最終留下的不論是基礎資產還是PT的價值都是一樣的。

用戶可以把原來用于投資的1000個USDC,用500個USDC拆分成PT和YT,用剩下的500個USDC與PT和YT組對提供流動性。如果APY為10%,到期用戶獲得的收益為50個USDC外加收取的手續費,與原本將1000個USDC全部投入獲得100個USDC的收益相比是賺是賠無法確定,但可以參考Element提供的LPAPY與池子的活躍程度進行評估。

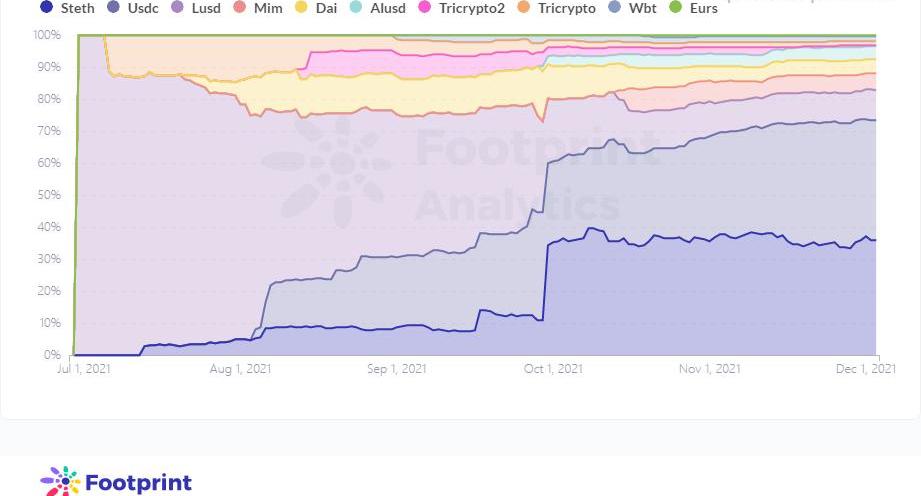

FootprintAnalytics:ElementLiquidity

目前Element上池子流動性最多的為USDC占37%,其次為STETH占35%,剩余也多為穩定幣的池子。

7.尋求套利的用戶

對于熟悉市場的資深用戶也可以通過套利來實現收益。如通過其他二級市場買賣資產,利用與Element不同池子之間的差價實現收益;通過觀察浮動APY與固定APY之間的差異進行套利;根據經驗設定閾值,當池子中APY小于閾值時買入,超過閾值時賣出,從而賺取差額套利。

除了以上的方式,用戶甚至還可以通過同時賣掉PT和YT進行其他的投資組合。Element為用戶提供了非常多的可能性可以進行探索。

結語

因投資Facebook、Twitter而出名的風投機構a16z一向對前沿科技和新興領域有著敏銳的嗅覺,這次a16z投資的Element對解決用戶資金效率問題進行了創新。與超額抵押的項目比沒有清算風險,與一般的AMM相比提供流動性不會有無償損失,可以與其他DeFi項目組合搭建更多的樂高模型。

但Element相比與其他項目確實有更高的門檻。在提供跟多玩法的同時,也需要用戶投入更多精力了解其機制,通過對市場的判斷來計算未來可能收到的實際收益,同時要合理評估自身可以承擔風險的范圍,否則可能適得其反。

在實際交易中,還需注意多次交易產生的gas費及折扣率,交易池子的深度及滑點問題。尤其目前Element僅在以太坊上有部署,如果交易的本金不夠大,獲取的收益可能還不足以覆蓋交易中損失的費用。

目前Element還未發行平臺token,但不斷提高用戶的資金效率是DeFi項目能夠不斷增長的關鍵,Element就這一點來說是一個可以繼續關注并期待其發展的項目。

以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

關于FootprintAnalytics:

FootprintAnalytics是一個一站式可視化區塊鏈數據分析平臺。Footprint協助解決了鏈上數據清理整合的問題,讓用戶免費享受0門檻的區塊鏈數據分析體驗。提供千余種制表模板和拖拽式的作圖體驗,任何人都可以在10秒內建立自己的個性化數據圖表,輕松洞察鏈上數據,了解數據背后的故事。

來源:金色財經

端到端數字化作為重中之重,凸顯了對全方位金融服務的數字化接入以及無縫無紙化服務成為金融業新標準的必要性。 目標、錨 金融市場的主要參與者確定了主要任務: 全方位提供.

1900/1/1 0:00:00投資和嫁人娶媳婦有著異工同曲的相似,選擇對了就是一輩子的幸福,選擇錯了就是每日的懊悔頓足。比特幣與以太坊在519瀑布以后,至11.10均是相續創出新高,而大部分的山寨幣,尚處于腰斬再腰斬的膝蓋部.

1900/1/1 0:00:00近半個月來,在加密市場整體萎靡不振的大背景之下,具備避險對沖擔保特性的「混合穩定幣」Gyro倒是充分發揮其避險屬性,一路逆勢上漲,表現相當亮眼.

1900/1/1 0:00:00距離老徐上一次已是20日之久,如今,比特幣價格完成市場跳水動作,并且擊破兩個月以來的4小時支撐趨勢線,不管是新病對于市場的影響還是年底莊家的收割行動.

1900/1/1 0:00:00Ergo和Waves?Enterprise自11月初達成合作,將最新預言機池框架推向市場。Waves?Enterprise在各種業務用例中利用公共許可區塊鏈的優勢,將企業、服務提供商和去中心化應.

1900/1/1 0:00:00過去的16個月里,各種狗狗幣、屎幣衍生的同類型代幣均獲得了前所未有的收益。就像之前的狗狗幣跟屎幣一樣,同類型衍生代幣的飛速成功讓整個加密市場為之狂熱,也推進了更多優質寵物項目的發行.

1900/1/1 0:00:00